撰文:@Yuki,PSETradingAnalyst

自從以太坊轉PoS 以來,LSDFi 應運而生並成為一個新的引人注目的賽道。之所以LSDFi 能夠成為市場的焦點,是因為其基於流動性質押代幣的Yield Bearing 屬性進行了再創新。但是隨著ETH 質押率的不斷上升,質押收益率的不斷下降,市場空間被不斷擠壓,LSDFi 的發展陷入了停滯狀態。

回頭看,我們已經經歷了LSDFi 賽道的三個發展階段。從流動性質押協議的競爭,到LST 成為DeFi 中新的具備共識的流通資產,再到LST 的多樣化、大規模應用。而現在,我們正處於一個明顯的發展困境期。本文試圖從數據出發,釐清LSDFi 賽道現狀,並透過對具體項目的分析來探究LSDFi 未來將走向何方。

1. 從數據看LSDFi 賽道現狀

1.1 成長紅利期已過,賽道發展停滯,殖利率下降導致賽道資金外逃

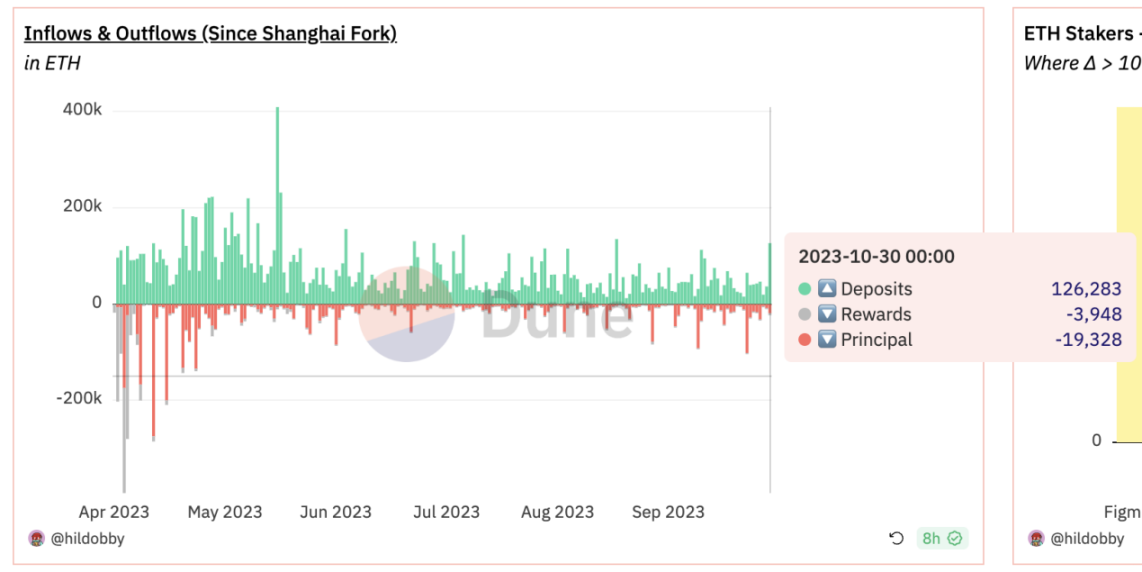

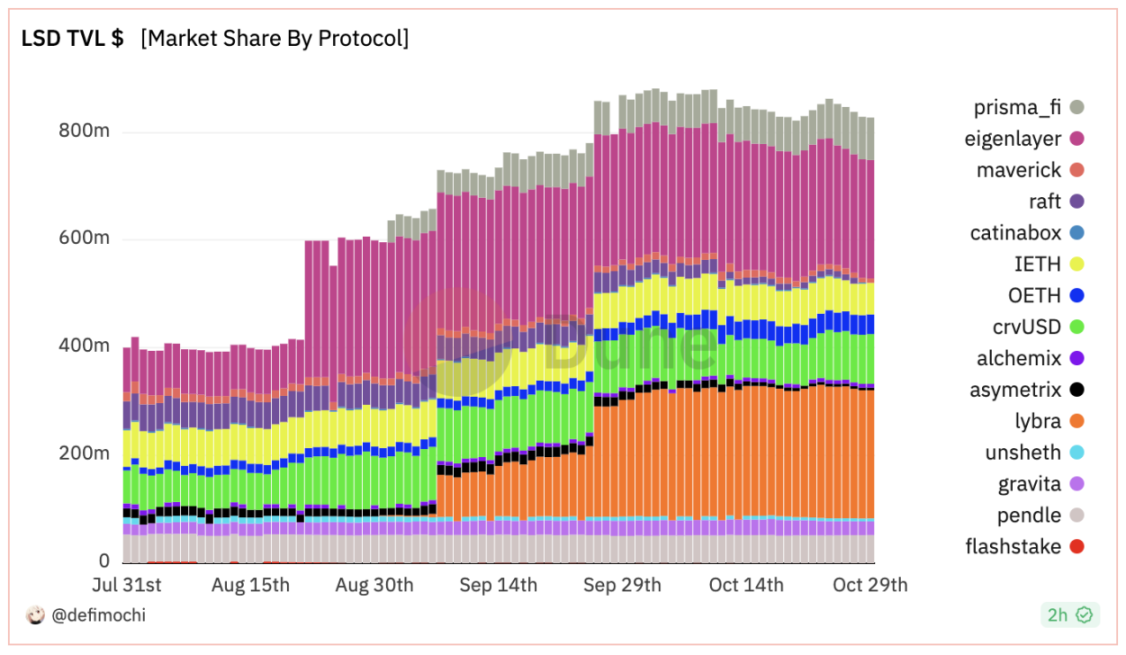

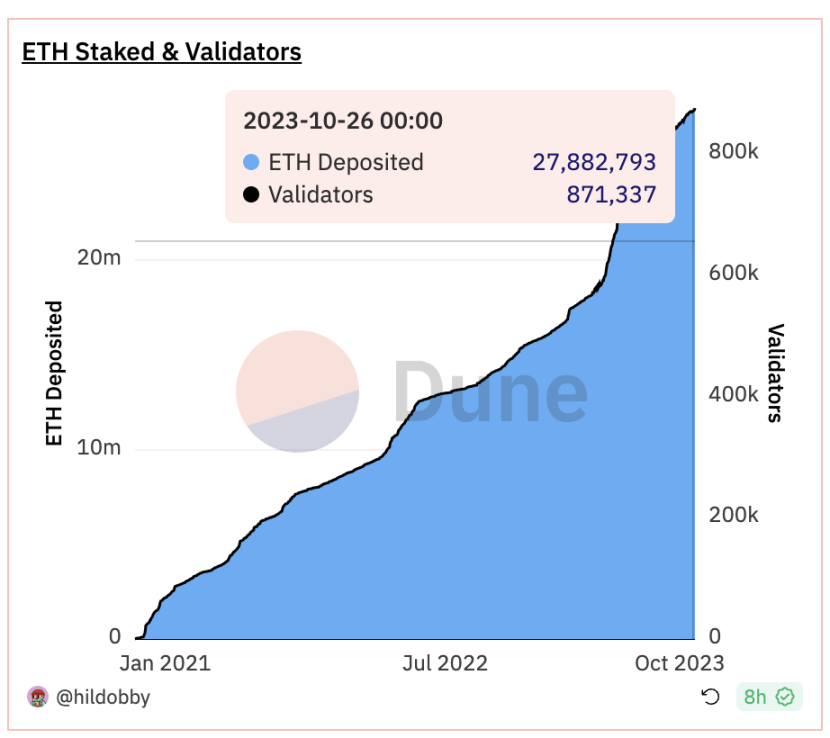

根據Dune 的數據,從淨質押的ETH 數量來看,整體趨於平緩,而排隊等待進入的Validators 也在不斷減少,暴力的質押增長期已過。與之對應的就是,LSDFi 賽道的總TVL(截止當前總TVL 為839M)從今年9 月26 日開始已經處於增速明顯放緩的狀態,甚至出現負增長。可以預計,在缺乏範式創新的情況下,在未來一段時間內,LSDFi 賽道整體不會有較大的成長。

出現這種局面的原因可能有兩個面向。一方面是由於以太坊生態內部的質押增長乏力,以太坊質押率的上升導致質押收益率下降(如下圖,基礎收益率僅為3%+),LSDFi 協議的陷入收益率瓶頸,整個賽道對於資金的吸引力下降,因而出現了資金外流的現象;另一方面是由於受到外部環境的衝擊,其中影響最嚴重的就是美國高利率環境下美債殖利率不斷攀升,對加密產業資金產生虹吸效應,LSDFi 的資金外逃至擁有更高基礎收益的美債、DeFi 類美債衍生性商品。

1.2 專案同質化嚴重,內捲但創新不足

DeFi 發展至今,有兩個重要部分仍舊閃閃發光,作為基石一般維繫著整個DeFi 系統的運作:借貸和穩定幣。而在LST 的運作法則中,借貸和穩定幣也是最基礎、最可行的運作方式。基於LST 的生息屬性,LSDFi 賽道的專案方向大致可分為以下兩類:

- LST 作為借貸協議或穩定幣協議的抵押品(以Lybra、Prisma、Raft 為代表);

- LST 本息分離(以Pendle 為代表);

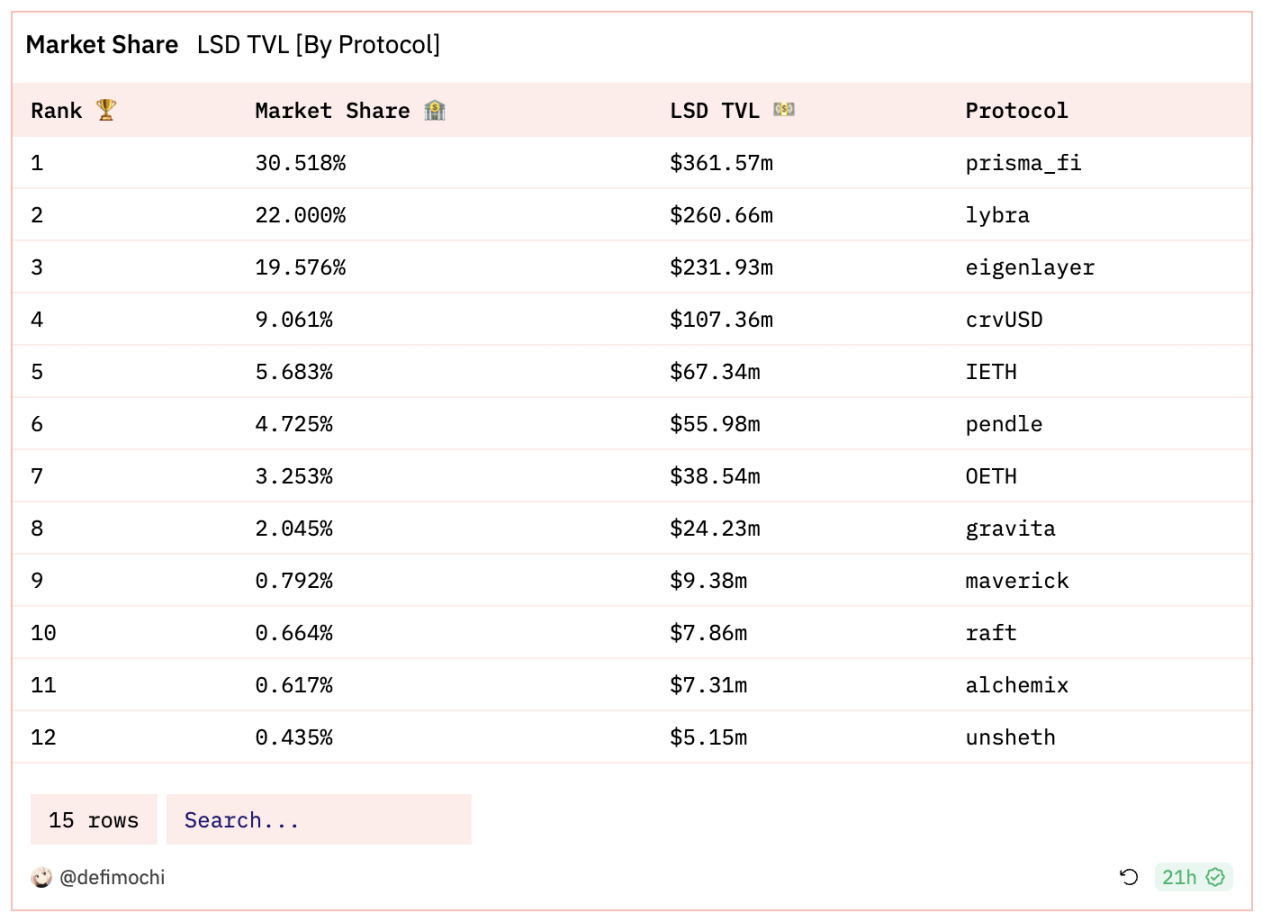

從Dune 的數據可以看出,LSDFi 賽道目前TVL 排名前12 的項目中,有5 個是基於LST 的穩定幣協議。它們的基本機制幾乎雷同:使用者將LST 作為抵押品, 鑄造或借出穩定幣,當抵押品價格下跌,抵押品就會被清算。少數的差異在於不同的穩定幣、不同的LTV、不同的支援的抵押品。

在Terra 倒塌、BUSD 因監管風險被迫下架後,穩定幣市場出現了許多空白需要被填補。而自帶生息屬性的LST 的出現恰好可以為穩定幣市場貢獻出更符合去中心化需求的項目。只是在浪潮過後,賽道整體創新乏力,只是在互相內捲LTV、抵押品類型、穩定幣收益率(收益率大多依靠專案代幣補貼,本質上只是空氣)。後來者若不具備挑戰先來者的差異化亮點,上線即意味著專案的終點。

而Pendle 則是整個LSDFi 賽道中的較為獨特的存在。它的固定利率產品天然適合具有生息屬性的LST(以stETH 為例,可以將其拆分為ETH 和質押收益部分),這也是為什麼在以太坊轉PoS 後,Pendle 又重新回到市場的中心。目前Pendle 正憑藉著產品的迭代牢牢守住自己的市場份額,市場上還未出現它強而有力的同類型競爭對手。

1.3 頭部項目暫無定價權,長期成長沒有保障

對DeFi 來說,我們可以說Aave 是藉貸協議的龍頭,可以說Curve 是穩定幣DEX 的龍頭,也可以說Lido 是以太坊流動性質押服務商的龍頭。這些項目都已經實現了各自領域的定價權。這裡我所說的定價權是指由「獨佔+ 剛需」共同形成的障礙效應,在市場剛需業務中形成一定的獨佔效應與品牌效應(市佔率遙遙領先)。

而擁有定價權意味著什麼?我認為至少意味著兩個方面的優勢,一個是商業模式優秀,另一個是長期成長有保障。簡單總結來說,有定價權的障礙才是真正的障礙。

但反觀LSDFi 賽道中的各類項目,即便是市佔率第一的龍頭項目LybraFinance,也並未形成自己的定價權障礙。在V1 階段,Lybra 憑藉遠超以太坊質押基礎收益的收益率(8%+)迅速從一眾LSD 穩定幣協議中脫引而出,吸引了大量TVL,但V2 升級並未給Lybra 帶去有效成長,反而是被後上線的Prisma、Eigenlayer 不斷擠壓市場佔有率。

賽道頭部專案無法擁有自己的定價權,造成這種尷尬局面的根本原因在於:首先作為協議層,專案本身技術難度並不高,更別說很多LSD 穩定幣協議是直接fork 的Liquity,「技術門檻低」意味著競爭一定會很激烈;其次是LSDFi 專案並不是LST 的發行商,本質上是依賴ETH 的定價權(質押收益)進行流動性的重新分配;最後,各個項目之間差異甚小,市佔率往往受協議報酬率影響,而頭部項目又未形成自己的生態,在生態內部建立絕對的定價權。

定價權的缺失其實意味著眼下的繁榮可能都是暫時的,沒有人找到長期成長的保險命門。

1.4 代幣補貼收益率不可持續,穩定幣流動性萎靡

LSDFi 先前憑藉著高額的收益率在短時間內籠絡了大量TVL,但稍微深究一下我們就會發現這些高收益率的背後都是由項目代幣在進行補貼,而這樣的後果就是提前透支治理代幣的價值,高收益率不可持續。

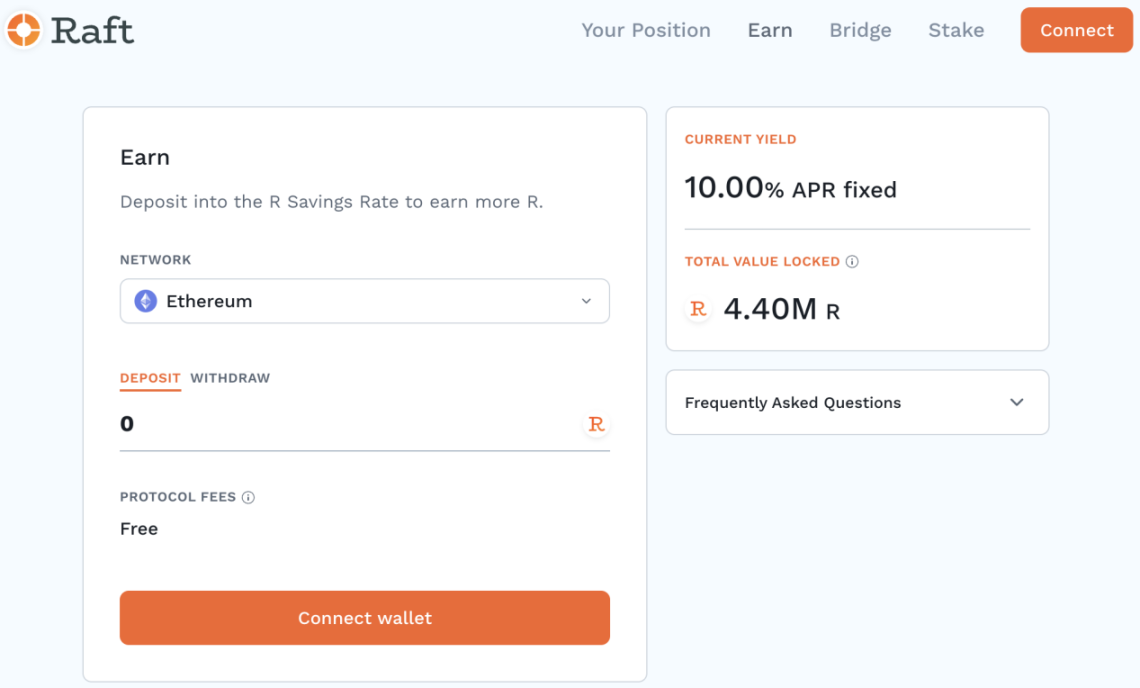

以Raft 為例,Raft 在V2 上線了Savings Module,以10% 的fixedAPR 吸引\(R 持有者進行存款,但是並未對這10% 利息的來源進行詳細披露(官方僅解釋為以協議收入進行補貼)。而放眼整個DeFi,能夠提供10% 低風險利率的項目也屈指可數,所以這不禁讓人懷疑是否為項目方憑空鑄造\)R 來打造這樣看似美麗的APR 神話。

值得注意的是,目前Raft 的抵押借款費用(interestrate)為3.5%,這代表用戶鑄造$R 後將其存入RSM,可以至少獲得6.5% 的套利。

對於去中心化穩定幣而言,流動性將是影響其發展規模最大的因素。 Liquity 之所以在上一輪牛市未能擴大規模、突顯重圍,就是因為它的流動性無法滿足使用者需求。而DAI 目前的確是流動性最好的去中心化穩定幣。同樣,現在的LSD 穩定幣們也大多面臨流動性問題,即自己推出的穩定幣深度不夠,使用場景不夠多樣化,真實用戶需求不夠。

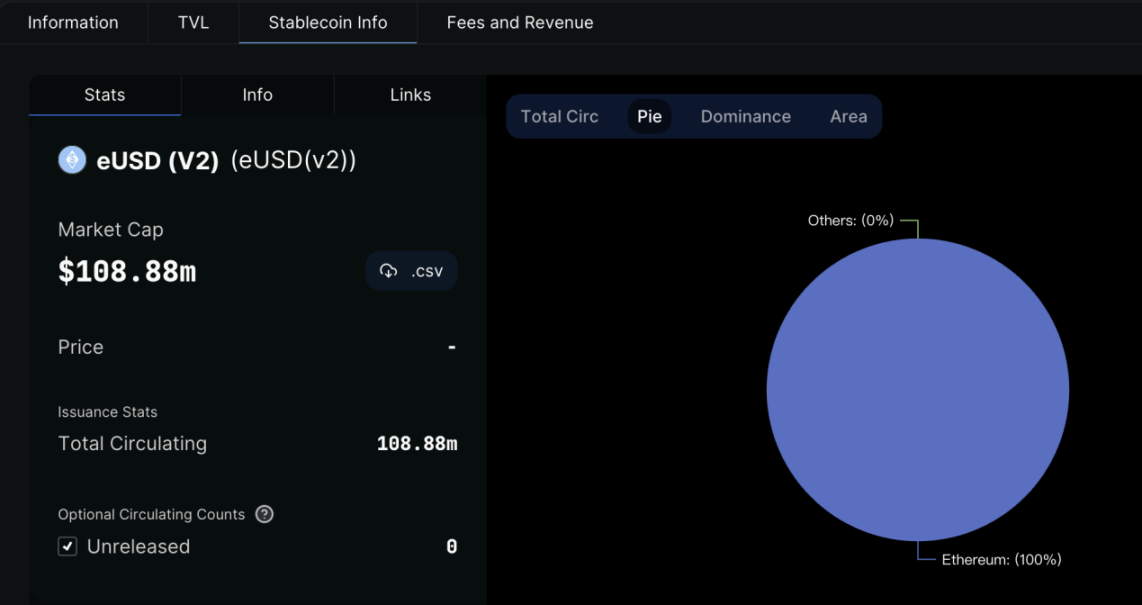

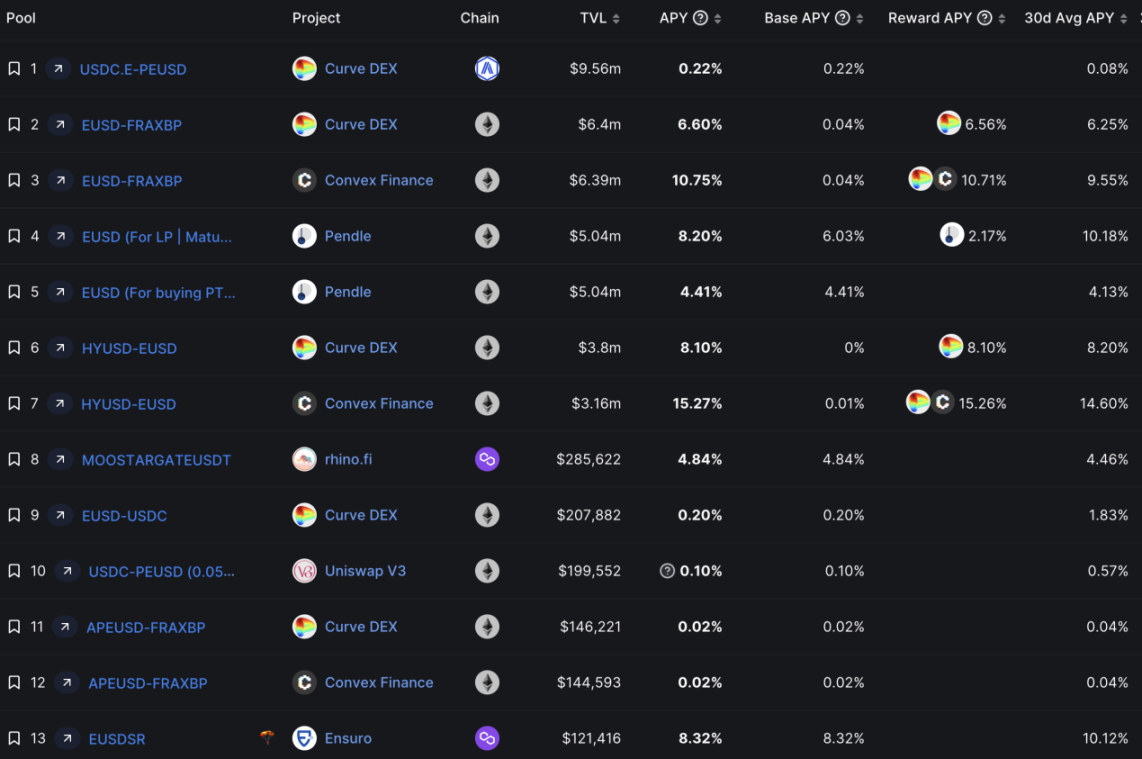

以Lybra 推出的eUSD 為例,eUSD 現在的規模為108M,但其深度最好的流動性池也不過是Arbitrum 鏈上的peUSD 池(peUSD 為eUSD 的全鏈版本)。而在Curve 上的eUSD-USDC 池深度僅207k,顯示eUSD 與中心化穩定幣的兌換極不方便,在一定程度上會影響用戶的使用。

2.從具體專案來看,尋找LSDFi 發展困境的突破口

雖然LSDFi 賽道整體陷入了發展的瓶頸期,但仍不乏有一些項目正在努力求變,從它們身上我們或許可以得到一些突破發展困境的思考與啟示。

2.1 發展生態,彌補經濟模式不足,建立定價權:以Pendle 和LybraV2 為例

LSDFi 計畫現階段都存在著一個共同的看似無解的問題:用治理代幣補貼用戶收益,導致治理代幣的價值不斷被稀釋,最終淪為不值錢的礦幣。

可行的具有借鏡意義的解決方法是發展自己的生態,借助生態項目的力量完善自身經濟模型的缺陷,在生態內部建立絕對的定價權。

2.1.1 Pendle

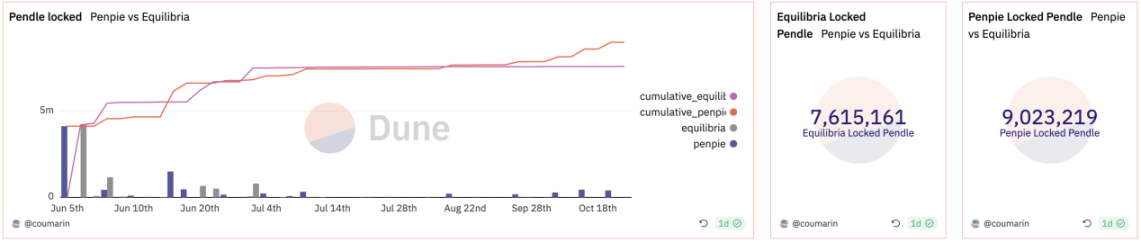

Pendle 正是目前實踐這個方法最成功的代表。 Penpie 和Equilibria 都是在Pendle veToken 經濟模型基礎上提高PENDLELP 收益的輔助協議,LP 不需要質押Pendle 即可獲得Pendle 挖礦boost 收益。兩者的業務模式並無太大區別,最主要的作用都是在為Pendle 吸收一部分治理代幣的拋壓,使得Pendle 本身發展更加健康。

2.1.2 LybraFinance

Lybra 在V2 上線並未實現有效成長後,也同樣開始有意打造自己的生態計畫。 10 月13 日,Lybra 官方宣布正式啟動Lybra War,並將其作為下一個階段的發力點。

Lybra 如此明牌地啟動LybraWar,也是因為其體認到了自身的許多問題:

1)維持高APR 而導致的治理代幣LBR 高通膨,V2 挖礦活動造成短期拋壓過重;

2)同賽道競爭激烈(如Prisma、Gravita、Raft)導致成長乏力,Lybra 背後沒有投資人可以依靠;

3)eUSD 流動性不足,peUSD 的推廣使用不如預期;

4)社群共識被動搖,在V1 向V2 遷移過程中,社群對於「未及時遷移成功代幣」處理方式存在疑問(sifu 憑藉一個人決定了整個投票結果)。

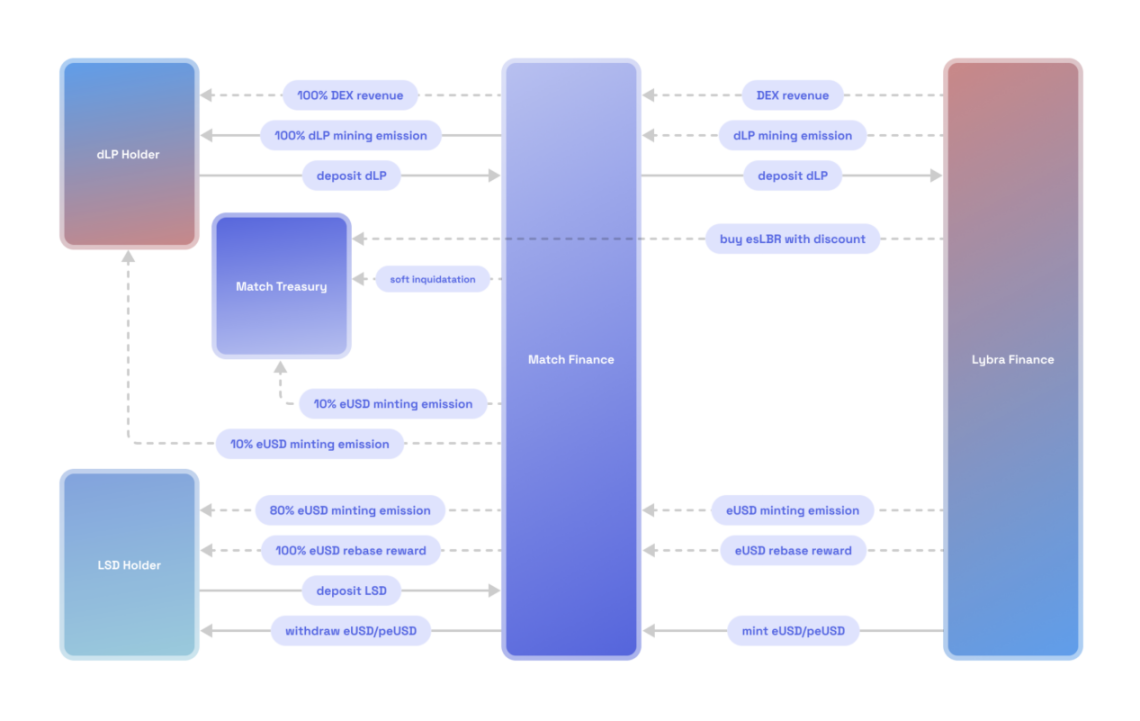

Lybra War 的核心在於dLP 的累積和實現dLP 與eUSD 的動態匹配。因為在Lybra V2 中,使用者必須要質押最低2.5% 持有eUSD 價值的LBR/ETH dLP 才能夠獲得esLBR 的排放,所以Lybra 生態的二層協定必須透過對esLBR 和dLP 的yield boosting 來獲得更多esLBR 。此外,Lybra War 的分配權在於LSD 池子之間的esLBR 排放,潛在需求方主要為LST 資產發行者以及eUSD 鑄造大戶。 Lybra 的LSD 池深度偏差會更適合小型LST 發行方去累積esLBR 會以提高esLBR 投票權。

現在參與Lybra War 的深度玩家只有Match Finance,還未形成有效的競爭格局。 Match Finance 主要解決兩個問題(這裡不對專案機製作贅述):

1)用戶鑄造eUSD 時沒有dLP 無法獲得esLBR 激勵問題;

2)esLBR 的yield boosting 以及退出流動性問題。

作為LSDFi 賽道的協議層,Lybra 和Pendle 都並不是LST 的發行商,因此它們早期透過高APR 累積大量TVL 的同時也埋下了一顆負面的種子。為了未來的良性發展,它們選擇發展生態項目,以生態項目為自己持續供血。任何一個有野心的LSDFi 頭部計畫實際上都會走上這條發展之路。

2.2 微創新以提高差異化的使用者體驗

作為一個非頭部項目,如何在競爭激烈的賽道中守住自己的一畝三分田,找準自己的差異化定位就是關鍵。即便是微創新也能夠觸達部分垂直用戶,只要這部分用戶黏性夠高,專案就掌握了活下去的籌碼。

2.2.1 無清算:以CruiseFi 為例

在大部分項目還在內捲LTV 和抵押品類別的時候,有一些項目已經直接推出了“無清算機制”以吸引流量。

以CruiseFi為例,用戶可以抵押stETH 後,鑄造穩定幣USDx,再透過Curve 上的USDC-USDx 池將USDx 換成USDC,而向Curve 穩定幣池提供USDC 的Lender 可以獲得stETH 抵押期間產生的利息。

那麼如何保證Borrower 永不被清算?清算發生時:

1)專案方會把部分抵押品(stETH)鎖定, 然後將鎖定部分的stETH 質押收益給Borrower;

2)超過stETH 收益部分的部位會被暫停,這樣可以保證質押收益永遠能覆蓋借款利息,也就相當於Borrower 不會被清算,但這麼做的壞處是當stETH 的收益會隨著ETH 整體質押率上升而下降;

3)關於被暫停的部位部分,會產生對應的Price Recovery Token,這些PRT 可以1:1 兌換成ETH (必須大於清算線時才可以兌換),PRT 可以在二級市場自由交易。

這樣做的好處就是Borrower 可以延長被清算的時間或不爆倉,Lender 可以獲得ETH 質押收益,PRT 的holder 可以獲得ETH 未來成長的收益。 「無清算」在牛市中對於一些風險偏好較高的用戶來說將有不小的吸引力。

2.2.2 組合報酬率:以Origin Ether為例

在DeFi 世界中,收益率永遠是最吸引人的敘事,這條鐵律依舊適用於LSDFi。

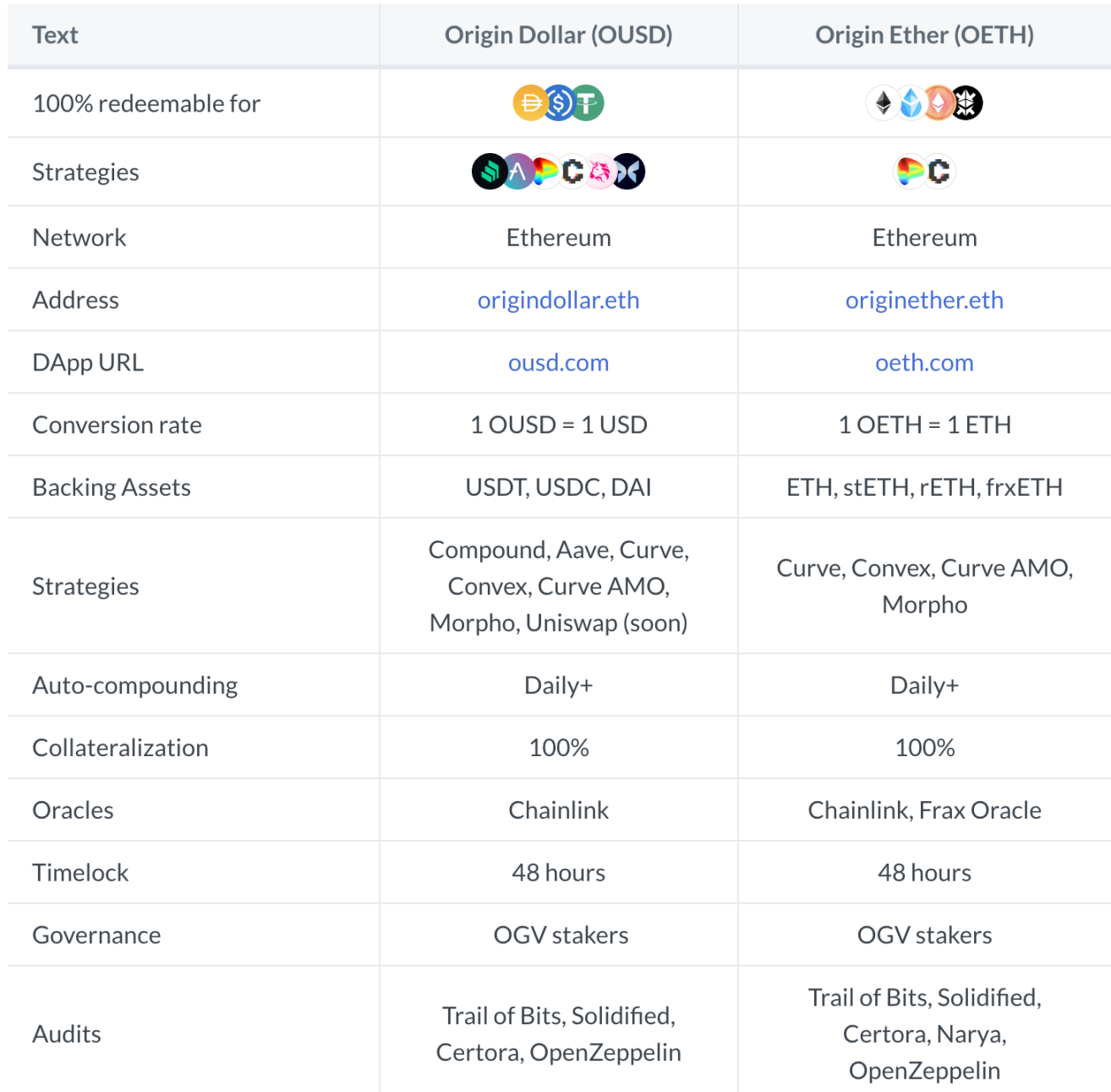

Origin Ether於2023 年5 月推出,使用ETH 和其他LST 作為支援的抵押品,1OETH 的價值始終等於1ETH。

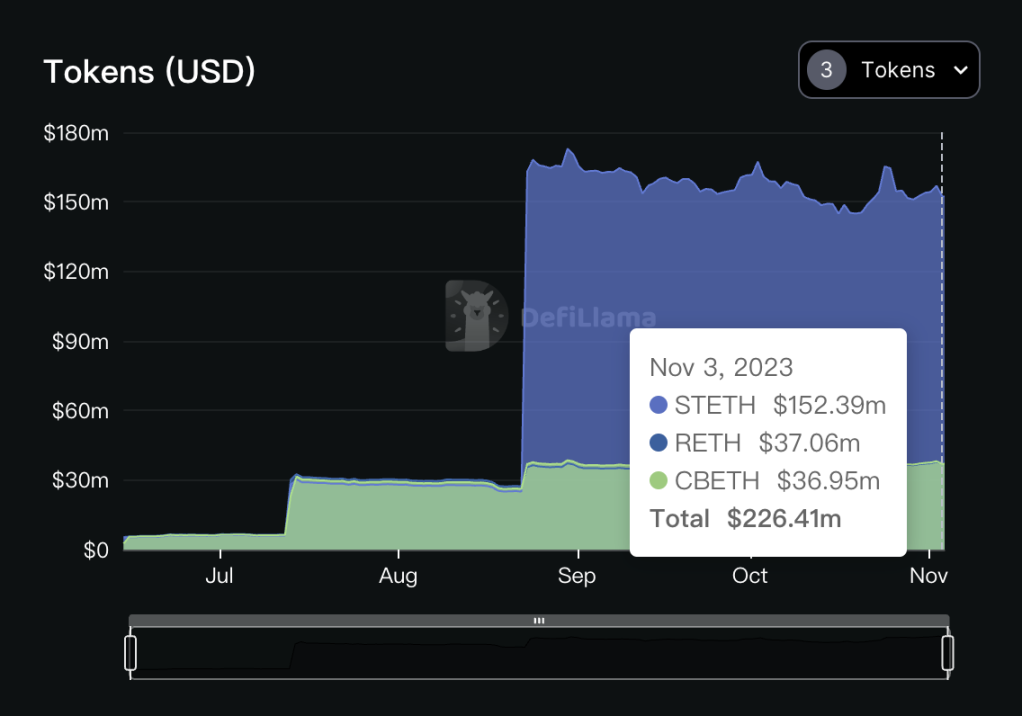

Origin Ether 與其他LSDFi 相比最大的差異在於它的收益來源是stETH、rETH、sfrxETH 等一籃子LST 資產。另外,OETH 也透過OETH-ETH 流動性池在Curve 和Convex 上使用AMO 策略,並支持Balancer、Morpho 和其他以ETH 計價的Curve 池上的策略。透過一系列流動性策略的最佳化,Origin Ether 能夠為使用者提供高於市場平均的APY。而這也是Origin Ether 在近幾個月迅速累積大量TVL 的原因所在(OETH 目前市佔率排名賽道第七)。

2.2.3 繼續套娃:以Eigenlayer 為基礎的LRTFi 為例

LSDFi 作為LSD 的娃娃已經發展到瓶頸階段,但是Eigenlayer 的出現將會在未來引起再上一層的LRTFi 套娃,這對於整個LSDFi 賽道而言不僅是又一次的加槓桿,也是重新回到市場中心、向外擴展的機會。

雖然Eigenlayer 目前仍在封閉測試階段,還未向所有用戶開放,但從先前開放的兩次質押情況來看,市場熱度非常之高。

同時也已經出現了許多基於LRT(Liquid RestakingToken)的項目,如Astrid Finance、Inception 等。這些專案的核心邏輯並沒有創新,只是相較於LSDFi 的協議將LRT 納入了抵押品的範圍,預計這類競爭將在Eigenlayer 正式上線後達到白熱化階段,目前仍屬於早期。

2.3 資本力量的扶持,捆綁其他成熟項目,享受其他生態紅利:以Prisma 為例

如果一個後來的項目想在一個充滿變數的賽道中趕上競爭對手,但是它又無法做到範式創新,那麼尋找強大的後盾,將其他項目的紅利作為自己的buff 加成,將是其站穩腳跟的一個有效方法,我們可以把這類行為叫做「走捷徑」,也可以叫做「找爸爸」。

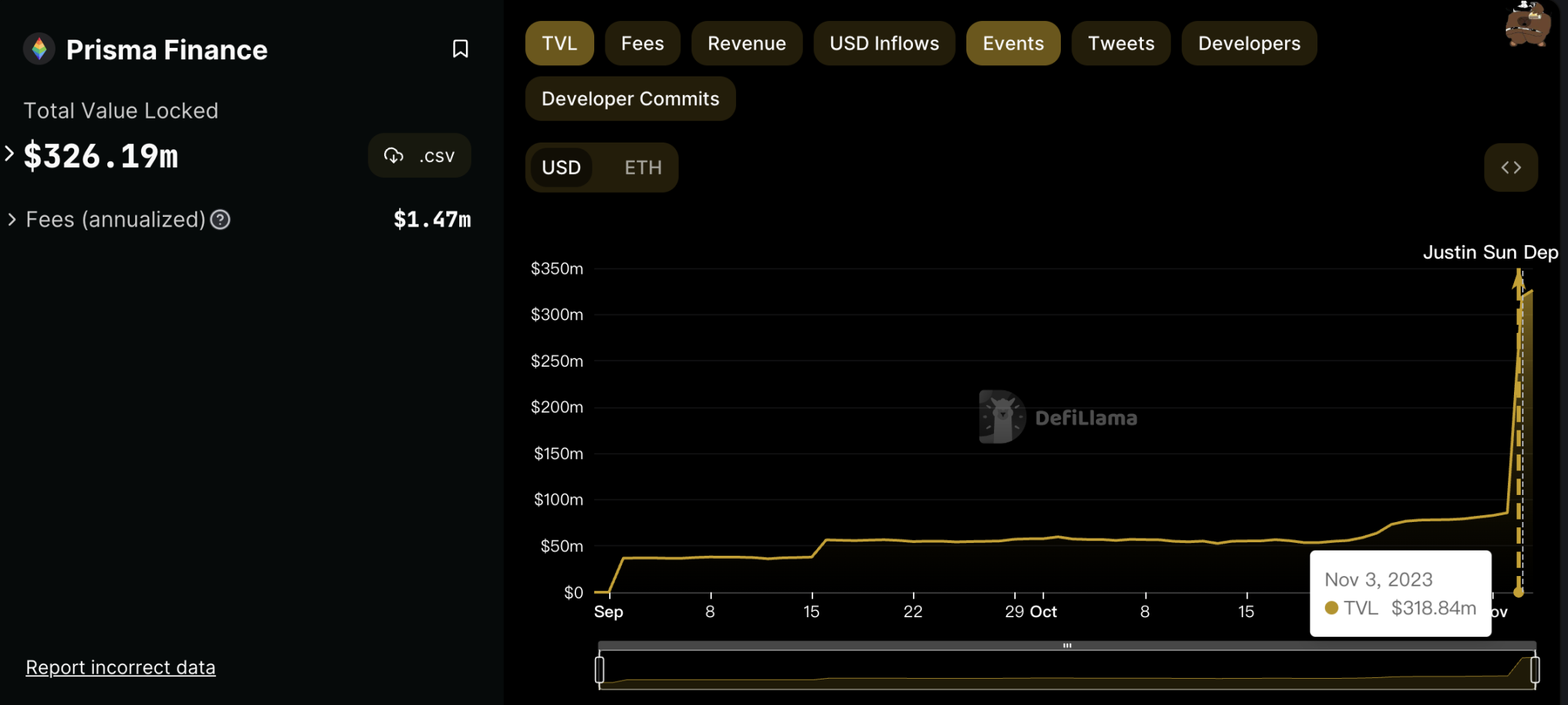

PrismaFinance 就是最典型的成功案例。相較於LybraFinance 這樣的草根計畫(社群啟動,並沒有私募融資),Prisma 可謂是喊著金湯匙出身的富二代。在專案什麼產品都未上線的時候,它們已經用一篇華麗的公關稿吸引了市場的目光。文中透露的最有價值的資訊並不是它的專案機制有多不同,而是它的投資人清單中既有Curve、Convex 這樣的DeFiOG,也有OKX、TheBlock 這樣的大機構。

而後Prisma 的發展路徑也是如其宣傳的那樣,捆綁Curve 和Convex,透過獲得它們的支持,賦予原生穩定幣mkUSD 額外獎勵(以CRV、CVX 的形式),並透過veToken 模型(可控制協議參數),實現飛輪效應。

而在正式上線的第三個月,Prisma 憑藉JustinSun 的價值一億美金wstETH 支持,TVL 實現alltimehigh,並超越Lybra 成為新的賽道龍頭。

2.4 真正的典範創新

大到產業,小到賽道,在經歷了野蠻生長之後總是會陷入發展的瓶頸,而能夠解決這類困境的根本之道無疑是“範式創新”幾字。雖然LSDFi 的發展並沒有出現具有變局能力的創新,但是我堅信只要以太坊的價值一直作為強烈的共識而存在,那麼終會有破局的範式創新到來,再次點燃LSDFi 的熊熊之火。

Reference

1.https://foresightnews.pro/article/detail/38534

2.https://foresightnews.pro/article/detail/28437

3.https://www.panewslab.com/zh/articledetails/o0rocg16.html

4.https://match-finance.gitbook.io/whitepaper/

5.https://docs.oeth.com/origin-ether-oeth