原文:《全解析| HK金融牌照,運營虛擬資產需要哪些? 》

作者:肖颯法律團隊

近日,香港財庫局通過《有關香港虛擬資產發展的政策宣言》 表示香港要建設世界虛擬資產中心,強勢提振了市場信心。俗話說,不怕依法處罰,就怕無法可依,香港愈加明晰的監管規範為金融化的虛擬資產從業者們提供了看得見的出路。

今天颯姐團隊繼續為大家帶來香港虛擬資產持牌監管規則的解讀,詳解各類金融牌照的性質、用途以及虛擬資產平台應取得的具體牌照有哪些,為大家在香港持牌落地提供全方位合規支持。

“

一、虛擬資產的性質及受監管範圍

在講監管前,我們首先需要知曉香港監管機構對虛擬資產的定義,根據香港證券及期貨事務檢查委員會(以下簡稱“證監會”)公開的文件資料,我們可以明確:虛擬資產是以數碼形式來表達價值的資產,其形式可以是數碼代幣(如加密貨幣、功能型代幣,或以證券或資產作為支持的代幣)、任何其他虛擬商品、加密資產或其他本質相同的資產,不論該等資產是否構成《證券及期貨條例》所界定的“證券”或“期貨合約”。

從上述定義中可知,香港政府對虛擬資產的定義是很寬泛的,只要是能以數碼形式來表達價值的資產,無論其是基於區塊鏈技術產生的加密貨幣(token,包含了NFT在內)、虛擬商品或是有價值的數據,也無論其是否帶有金融屬性,都同等的被涵攝於“虛擬資產”這個上位概念中。那麼,在香港現有的“發牌監管”架構中,作為監管主力的證監會、財庫局是不是所有“虛擬資產”都要管?答案是否定的。

根據證監會2019年11月6日發布的《立場書監管虛擬資產交易平台》(以下簡稱《立場書》)第Ⅰ部分第四條之規定:證監會無權向僅買賣非證券型虛擬資產或代幣的平台發牌或對其作出監管。理由是:此類虛擬資產並不屬於《證券及期貨條例》下的“證券”或“期貨合約”,而這些平台所經營的業務並不構成該條例下的“受規管業務”。因此,在現行的香港監管框架下,只有向客戶提供證券型虛擬資產或代幣交易服務的平台(亦或者說,金融證券化的代幣交易),才屬於證監會的監管範圍,換言之,普通的非金融證券化虛擬資產交易(純數字藝術品)則不屬於該監管框架內。

“

二、香港證監會牌照詳解

對於不了解香港地區金融監管制度的人來說,直接講經營虛擬資產需要幾號牌是難以讓大家有一個深入理解的,因此颯姐團隊今天就為大家深度解讀一下香港證監會的發牌監管制度。

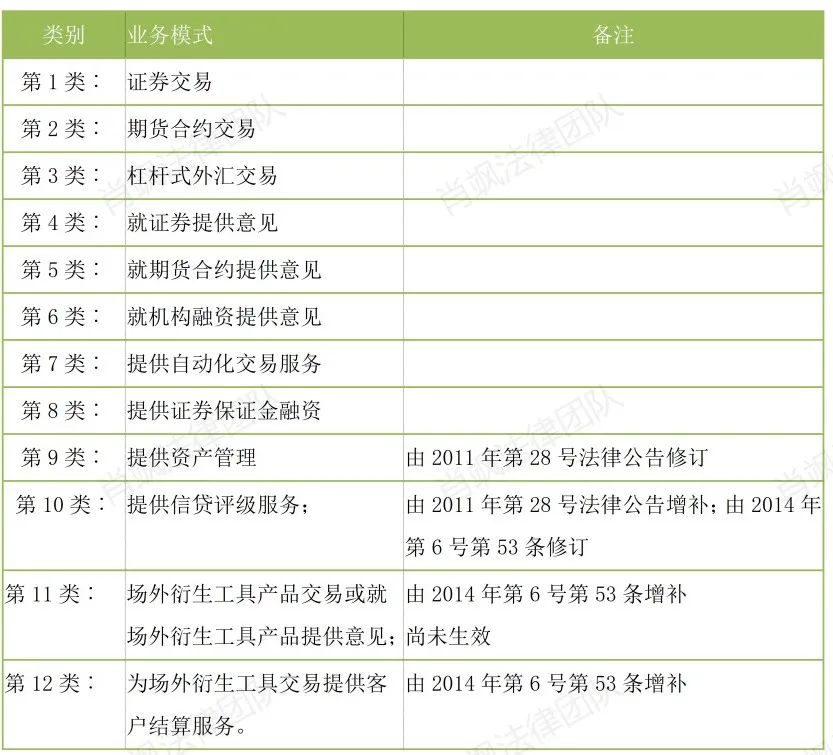

要了解發牌監管制度,首先就要了解什麼行為構成香港《證券與期貨條例》中“受規管的活動”,這是因為當前香港證監會是通過將期貨證券市場細分為12個業務領域進行監管的,所謂“發牌”就是為不同的證券期貨業務發放行政許可。

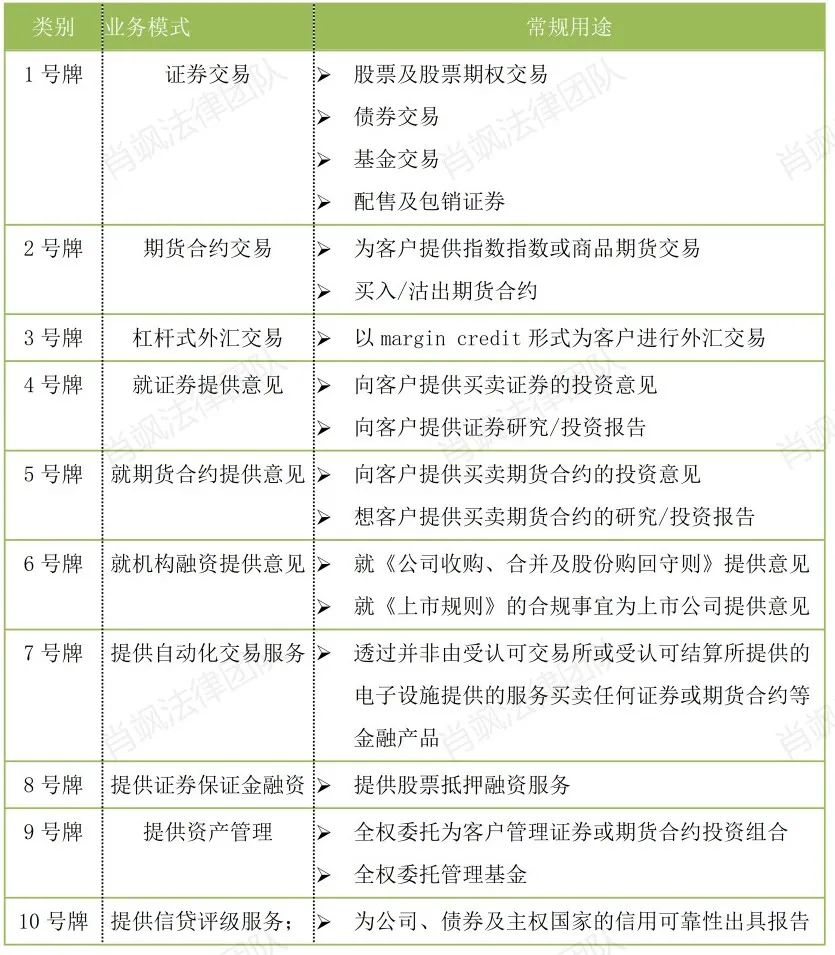

我們通常所說的X號牌的意思就是取得第X類受規管活動的行政許可,例如取得1號牌的法人組織即可在香港地區合法開展證券交易業務。為了大家更好的理解香港金融監管的發牌制度,颯姐團隊將10類牌照(11和12號牌照規管尚未實施,此處不做討論)的傳統用途稍作總結:

在實際操作中其實更加複雜,比如1號牌分為大1號牌和小1號牌,大1號牌行政許可範圍與我們大陸地區券商範圍基本一致。持小1號牌則客戶不可開戶、不可存放資金、不可下單交易,但可以合法分傭(該業務在國內屬灰色地帶,但在香港地區持小1號牌即為合法業務)。同樣,6號牌也在是否能擔任保薦人方面存在大小牌之分,9號牌在公募私募方面也存在大小之別,小9僅能做私募。

“

三、落地香港,實際需要哪些牌照?

根據證監會2019年發布的《立場書》之要求,平台運營方如在香港經營虛擬資產交易平台,並在其平台上提供至少一種證券型代幣的交易,便會屬於證監會的管轄範圍內,須持有第1號牌(證券交易)及7號牌(提供自動化交易服務) 。實際上,從證監會2022年8月22日最新公開的持牌虛擬資產交易平台名單中我們可以查到,持牌平台OSL Digital Securities Limited所實際持有的就是1號牌和7號牌。

颯姐團隊認為,1號牌和7號牌是證監會實際考察OSL公司所開展的業務,與其協商談判後所發給的兩套牌照,對於此後的虛擬資產平台發牌監管具有一定的指導意義,但這並不意味著1號牌和7號牌就是所有虛擬資產交易平台的標配。在證監會2018年11月發布的《有關針對虛擬資產投資組合的管理公司、基金分銷商及交易平台營運者的監管框架的聲明》(以下簡稱《2018聲明》)中,證監會明確兩種類別的虛擬資產投資組合管理公司將受證監會的監察:

(1)管理完全投資於不構成"證券"或"期貨合約"的虛擬資產的基金並在香港分銷該等基金的公司。這類公司由於在香港分銷這些基金,需持1號牌(證券交易) 。

(2)管理"證券"及/或"期貨合約"的投資組合的虛擬資產交易平台需持有9號牌(提供資產管理) 。如這類虛擬資產交易平台亦管理完全或部分(受最低額豁免規定所限)投資於並不構成"證券"或"期貨合約"的虛擬資產的投資組合,則證監會亦將透過施加發牌條件,對有關的管理工作進行監察。

另外,颯姐團隊認為4號牌也不容忽視。如前所述,4號牌屬於諮詢類牌照,持有該類牌照的單位可以給投資人一些適當的投資建議,在實際操作中,投資機構一般為了促成證券交易,4號牌照總是和1號牌照成雙成對的一起申請。那麼,如果要經營金融證券化的虛擬資產平台,就免不了要向投資者提供一些虛擬資產投資諮詢服務,這就落入了4號牌的監管範圍之內。

一個總結:金融證券類虛擬資產交易平台想在香港合法落地,如不對用戶資產進行託管,那麼1號牌和7號牌是剛需,否則還需取得9號牌才能合法經營。 4號牌和其他牌照目前來看不是必須,但需視具體業務而定,不排除在未來持牌的可能性。

此時可能有人要問:如果一個金融證券類虛擬資產平台想要在香港落地,那麼僅通過分散式的收購1、4、7、9號牌,拼湊成一個公司或組成一個經營實體,是否就符合持牌監管的要求?答案是否定的,這種小聰明可要不得,除非將現有的持牌虛擬資產交易平台直接收購於旗下,“東拼西湊”無濟於事。換言之,目前通過收購路徑落地香港是極其困難的,僅能通過在香港註冊法人實體(目前香港僅允許法人持牌,自然人和DAO等不具有法人地位的組織無法獲批牌照)的方式申領牌照,合規經營。

另外,我們需要提及一項重大利好,在香港財庫局2021年的諮詢總結中,其明確表示虛擬資產平台應採取開放式牌照監管。這就意味著:只要持牌虛擬資產服務提供者未被證監會撤銷牌照(例如由於違規或停止營運),其牌照就會常年持續有效(甚至有可能無需定期檢查) 。這是因為財庫局認為,持牌虛擬資產服務提供者須作出相當大的投資,才能建立起大規模和技術領先的系統來運營具有競爭力的虛擬資產交易所,那麼監管機構就有義務提供一個足夠明確、穩定的經營環境中提供為其提供商業便利。

“

寫在最後

還有一點值得注意,即使是持牌虛擬資產交易平台,從維護金融穩定和社會穩定的角度出發,目前香港也僅允許“專業投資人”在虛擬資產交易平台中進行交易。

根據香港的規定,專業投資人是以流動性資產量來進行界定:(1)信託法人團體需要持有港幣4000萬(或等值外幣)以上的總資產;(2)法人團體或合夥制企業需要持有港幣800萬(或等值外幣)以上的投資組合, 或港幣4000萬(或等值外幣)以上的總資產。 (3)個人則需持有港幣800萬(或等值外幣)以上的投資組合。換言之,對投資者的門檻較高,散戶暫不能入場。

颯姐團隊認為,在監管更加成熟,虛擬資產發展更加完善的未來,散戶投資者入局只是時間問題。香港在建設未來中國虛擬經濟中心的道路上,大有可為。