原文:《 FTX不是第一個也不會是最後一個,加密史上6大暴雷事件盤點》

作者:Terry

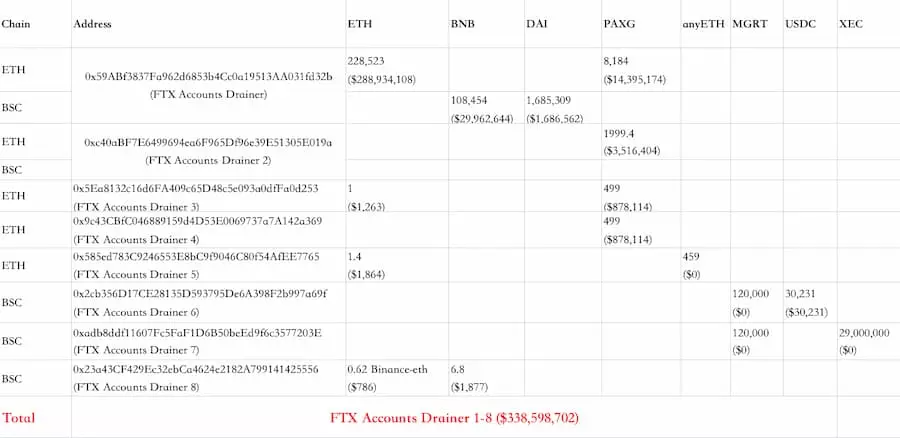

11 月12 日,Autism Capital 發推表示,FTX 內部人士很有可能正在試圖攜款潛逃,被轉移的金額約為3.8 億美元,看起來好像是黑客攻擊,但也有可能是內部人士。

圖源網絡

而昨天該地址將持有的全部超4845 萬枚DAI 分多次兌換為約3.75 萬枚ETH,截至目前,該地址持有217235 枚ETH,價值約2.76 億美元。

01、FTX 的戲劇性崩潰

誰都沒想到在「312」、「519」之外,FTX 的突然崩潰會導致加密行業又多了一個「119」紀念日。

而此次FTX 事件也被視作加密世界的雷曼危機,如今回頭來看,這場雪崩雖然讓很多人猝不及防,卻又一步步節點緊湊:

先是11 月3 日CoinDesk 披露的一份財務文件指出了SBF 的Alameda Research 存在的資債情況,關鍵在於其截至6 月30 日共持有146 億美元資產,近半數與FTT 及Solana 有關;

隨後FUD 情緒不斷發酵,而11 月6 日晚,趙長鵬宣布Binance將在未來幾個月賣出賬面上的所有FTT,則加速了垮塌的進程;

而起初雖然Alameda 的資產負債表令人擔憂,但Alameda 和SBF 本人與趙長鵬有來有回的表態,在一定程度上穩定了市場疑慮,大家更多地只是聚焦在吃瓜上,並沒有預料到這件事的嚴重性與衝擊。

直到11 月9 日凌晨,先是SBF 發推稱,「已就FTX.com 與幣安達成戰略交易協議,團隊正在努力處理積壓提款」,隨後趙長鵬轉推確認,稱簽署了一個非約束性意向書,市場在經歷短暫的樂觀上攻之後回過味來,FTX 危機的嚴重性開始顯露。

「119」事件對整個市場的衝擊不僅僅在於資產與價格維度,更重要是對行業信心與監管預期的深遠影響:一個全球前三大交易平台,一個風頭正勁的頭部企業,卻私自挪用用戶資產甚至導致數十億美元的虧空,以致於一夕之間迅速垮塌。

整個FTX 現形記發展到現在,再去複盤,很少有人能夠想到這一切的開端會如此的戲劇化,更沒有人想到一個320 億美元巨頭的崩塌又會如此迅速,而它所引發的次生災害可能才剛剛開始。

這也導致最近一段時間關於其他CEX的傳聞此起彼伏,尤其是市場對其儲備金情況的質疑,使得不少交易平台擠兌壓力驟增,以至於倒閉交易平台們開始公開自身儲備(至於實際效果仍見仁見智)。

02、CEX們的「FTX 時刻」

而除了FTX,縱觀加密行業和整個CEX發展史,會發現CEX 的各種意外(黑客、監守自盜等等)幾乎難以斷絕。

Mt.Gox:曾經的「世界上最大的比特幣交易平台」

Mt.Gox 就是在業界大名鼎鼎的「門頭溝」,它當年最風光的時候,交易市場份額達到全球的80% 以上,因而可以想見在當年它爆出黑客盜幣之後,對整個比特幣交易市場所帶來的前所未有的衝擊性。

不過雖然官宣損失了客戶的75 萬個比特幣和自己公司的10 萬個比特幣,但整個過程卻顯得頗為撲朔迷離與弔詭,據媒體報導稱,在「被偷竊」的比特幣中,實際上黑客只盜取了7000 個,剩下的被內部人士趁機栽贓給黑客,實際上是被「內部人」拿走了,而且這個內部人很可能就是CEO 自己……

門頭溝出事的時候,當時那部分「被盜」比特幣一共價值4.87 億美元。而如果按照今天的價格計算,這筆比特幣的價格超過300 億美元。

去年10 月份東京地方法院已正式批准比特幣交易平台Mt.Gox 針對債權人提出的清償方案,99% 債權人投票認可以「90% 比特幣持有數」為基礎賠償受害者。

而今年10 月份,Mt.Gox 修復計劃索賠系統發布一項新功能,允許債權人選擇還款方式,並在線上索賠申報系統上登記收款人信息,截止日期為2023 年1 月10 日。

Bitfinex:發債自救,交易平台「債轉股」第一人

2016 年8 月,Bitfinex 被盜12萬枚比特幣,按照當時的市場價,價值7000 萬美元,正當市場懷疑與憂心第二個「門頭溝」時,Bitfinex 想出了一個方法迫使用戶與其共渡難關:

其強制性地削減了幾乎所有用戶賬戶中36% 的數字資產,並向每一個用戶發放了與其賬戶36% 存款等價的BFXCoin Token,初始值設定為1 美元,既可以交易,也可以購買Bitfinex 母公司iFinex 的股票——類比股市,也即發行可轉債度過危機。

一度在微博上異常活躍,頻繁為Bitfinex 發聲、堪稱「Bitfinex 中國區代言人」的DFund 創始人趙東,也就是在這個時候選擇「債轉股」,成為了Bitfinex 的股東。

創始人離奇死亡的QuadrigaCX

當然還有最奇葩的最能作妖的交易平台,恐怕還是數加拿大最大的加密貨幣交易平台QuadrigaCX 最為離奇:

創始人Cotten 意外死亡,頗為弔詭的是,QuadrigaCX 的冷錢包私鑰竟被Cotten 一人掌管,由此導致價值約1.45 億美元的加密資產無法取出,甚至最終鬧出了投資人等相關權益方要求開棺驗屍的聲音(Netflix 也真的拍了個紀錄片《別相信任何人:虛擬貨幣懸案》)。

圖:Netflix紀錄片《別信任何人:虛擬貨幣懸案》封面

所以從某種程度講,無論是老玩家還是新用戶,逐步了解DEX 並將使用習慣和資產配置向DEX 傾斜,也是必須考慮的課題。

03、Do Kwon 與3AC 的倒塌

如今回過頭來看,今年加密行業可謂是多災多難,除了最近的FTX 崩潰之外,還有對行業影響深遠的Do Kwon 與3AC 事件,均稱得上是Mt.Gox 以來加密行業發生的最具災難性事件。

轟然倒塌的Terra 帝國

复盤5 月整個UST 的脫錨危機以及整個Terra 生態的死亡踩踏歷程,會發現LUNA-UST 雙向鑄造的算法穩定幣自平衡機制可謂是罪魁禍首。

首先2022 年5 月8 日,部分巨鯨陸續開始拋售UST,導致UST 出現輕微拋錨,UST-3Crv 池的流動性也開始傾斜。

5 月9 日,大量資金開始出逃Anchor,給UST 錨定造成了巨大壓力。對此,Luna Foundation Guard(LFG)提出拯救措施,將把7.5 億美元比特幣貸款給OTC 交易公司以保護UST 掛鉤,並貸款7.5 億UST 以積累比特幣。

而壓倒駱駝的最後一根稻草,則在於Do Kwon 並沒有採取有效的手段干預LUNA-UST 的自平衡機制:

在UST 脫錨低於1 美元之後,UST 先是徘徊在0.9-1 美元之間,本身市場的認知和UST 大戶的信心還沒有到崩壞的底部,雖然買入UST 鑄造LUNA 進行套利的行為已經開始增長,但相比於絕大部分仍信任Terra 生態的用戶而言,這樣的套利規模並沒有對Terra 的匯率掛鉤產生太大衝擊。

圖:Do Kwon本人

直到Do Kwon 持續神隱,並未及時提出有效措施來穩定市場預期,加之放任UST 匯率長期處於貼水,市場信心終於在時間的消磨和不斷加大的套利誘惑下崩壞,此後幾日,原LUNA 和UST 徹底走向崩盤。

而在此之後,Do Kwon 的一系列歷史舊料被陸續扒出(包括曾是算法穩定幣項目Basis Cash 匿名成員Rick Sanchez),至今仍下落不明,9 月份國際刑警組織已向Terra 創始人Do Kwon發出紅色通緝令,完成了從行業風雲人物到加密通緝犯的身份轉變。

Three Arrows Capital 的突然暴雷

Three Arrows Capital 則是在Terra 崩盤引發的一連串危機中突然暴雷,作為一家由Su Zhu 和Kyle Davies 創立的加密對沖基金,成立於2012 年的3AC 近幾年可謂是風生水起。

尤其是伴隨著對GBTC、Avalanche、Terra 的大舉押注,還有Su Zhu 在社交平台上關於以太坊和新公鏈的高調論戰,一度吸引了整個行業的眼球。

但在Terra 帝國在5 月份崩塌後,6 月底加密貨幣經紀商Voyager Digital 突然宣布因3AC 未能按時償還15250 枚比特幣和3.5 億枚USDC 貸款,已通過旗下運營子公司Voyager Digital LLC 向其發出違約通知。

這件事徹底掀開了3AC 事件的蓋子,7 月初3AC 代表根據美國破產法第15 章向紐約法院申請破產保護。

04、小結

太陽底下沒有新鮮事,曾經的天才交易員、DeFi 巨鯨一夕之間淪為行業惡棍,曾經大而不能倒的公鏈生態與算穩帝國一周之內迅速崩塌。

這些危機雖然引發了一定程度上行業的流動性陷阱,甚至還可能招致更嚴格更消極的監管應對,但暴露出來的風險未嘗不是好事,至少會慢慢增強系統的魯棒性。

加密世界沒有神話,破除對巨頭巨鯨的執念,祛魅機構,或許是期間隱藏的暗線。