作者:Chloe,PANews

比特幣的價格在3 月14 日突破了歷史新高(ATH)寫在73,750.07 美元,成為目前市場的重要轉折點,也標誌著比特幣價格進入了一個新的未知區域,即「價格發現」階段。 Galaxy Digital 創辦人兼CEO Michael Novogratz 對此表示,目前市場已經吸收了不少新投資者加入。

市場流動性上漲

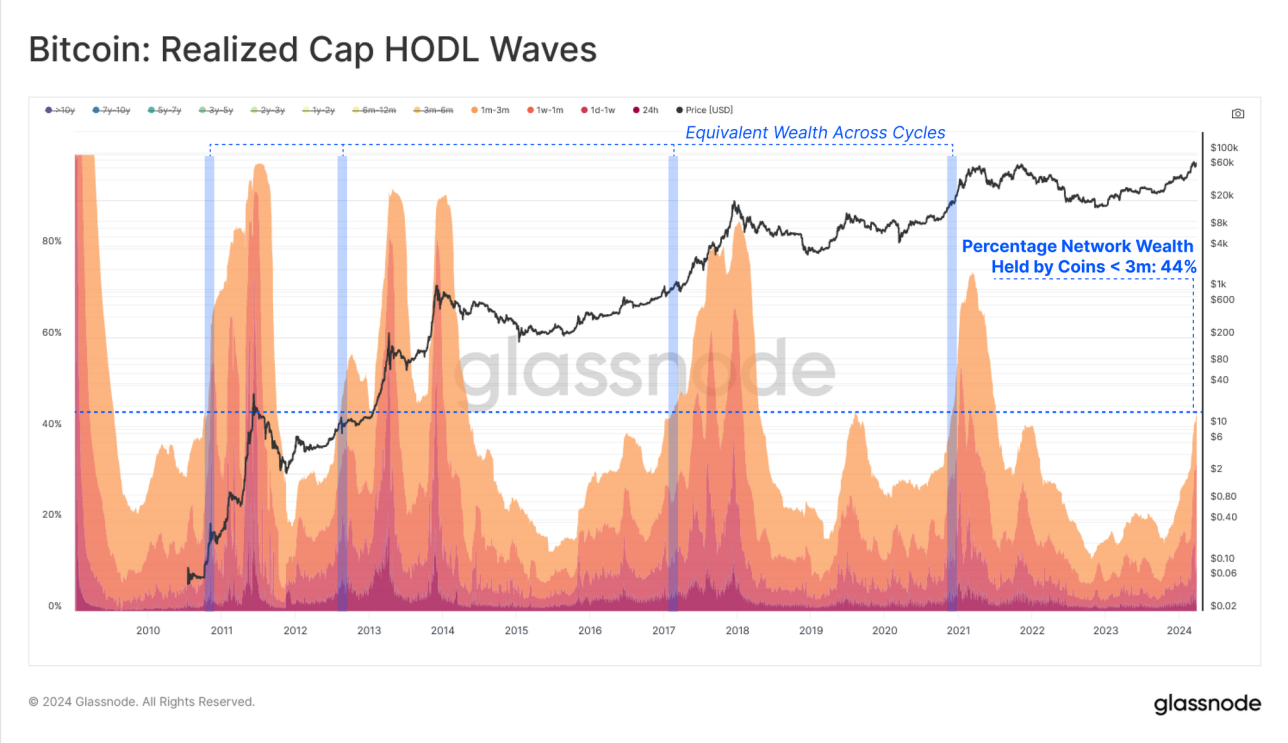

Glassnode 近期撰文指出,在現階段市場價格促使大量供應被用於套現並獲利,這導致賣出的比特幣被重新估值,通常從一個較低的成本變為更高的成本。也就是當這些比特幣換手時,我們也可以將其視為對該資產類別注入新的需求和流動性。這個機制透過實現市值指標被凸顯出來,該指標追蹤了累積的美元流動性「儲存在」資產類別中。而目前實現市值現已達到新的歷史最高值5,400 億美元,並以前所未有的速度,每月成長超過790 億美元。

如果我們只考慮持幣時間不超過3 個月的持有者,可以看到近幾個月的數量急劇增長,意味著最近幾個月新加入比特幣市場的投資者(即那些購買並持有比特幣不超過三個月的人)現在控制了整個比特幣總份額約44%。這個比例的增加,直接反映了長期持有者在比特幣價格較高時出售他們的比特幣,以滿足市場上新的需求波動。也說明了比特幣市場財富分佈的變化,以及新投資者對比特幣網路總財富佔比的顯著增長。

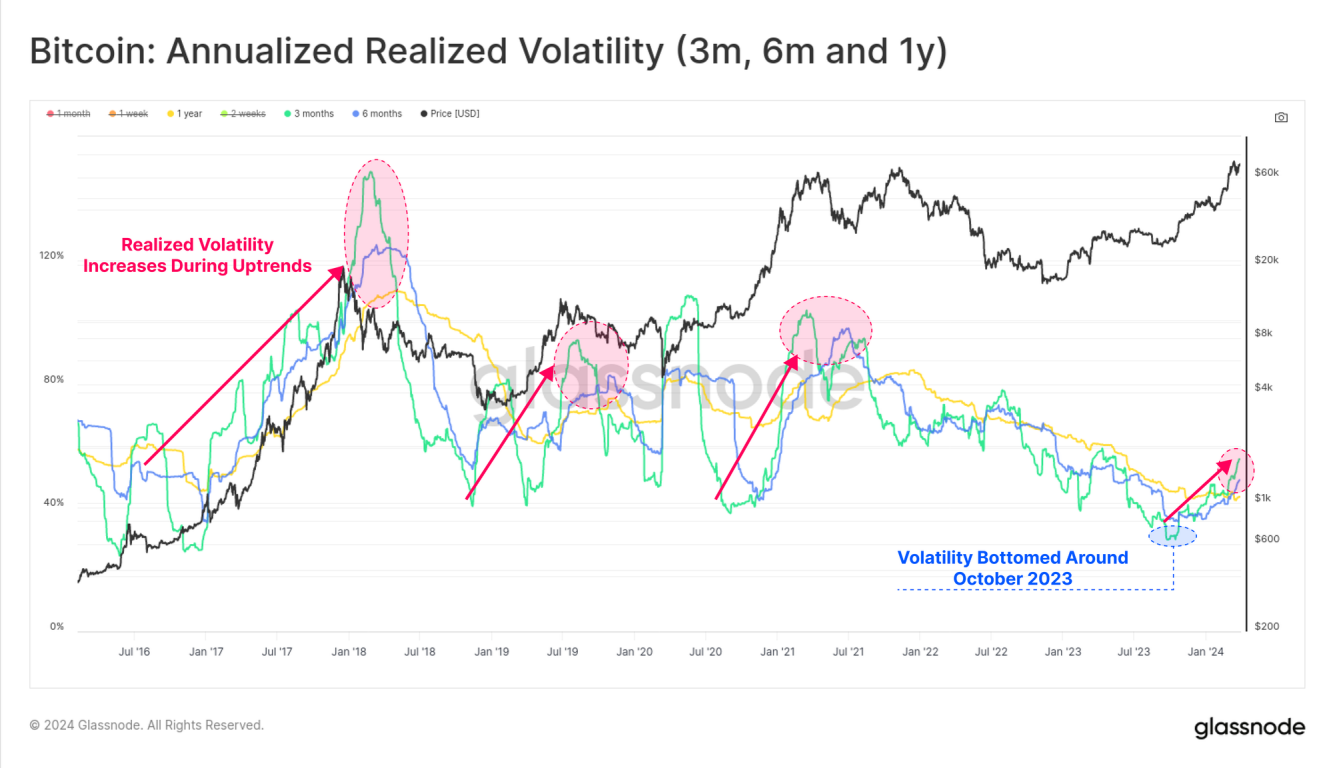

在過去的比特幣週期中,新需求注入市場通常透露交易者對於投機的高漲興趣,也往往造成市場波動幅度更大,這是過去比特幣週期中宏觀上升趨勢的特徵。

自2023 年10 月波動率觸底(下圖右下方)以來,連續90 天實現的波動率幾乎翻倍,從28% 增至55%,這段期間凸顯出實現市值流入開始加速成長。

市場開始復甦

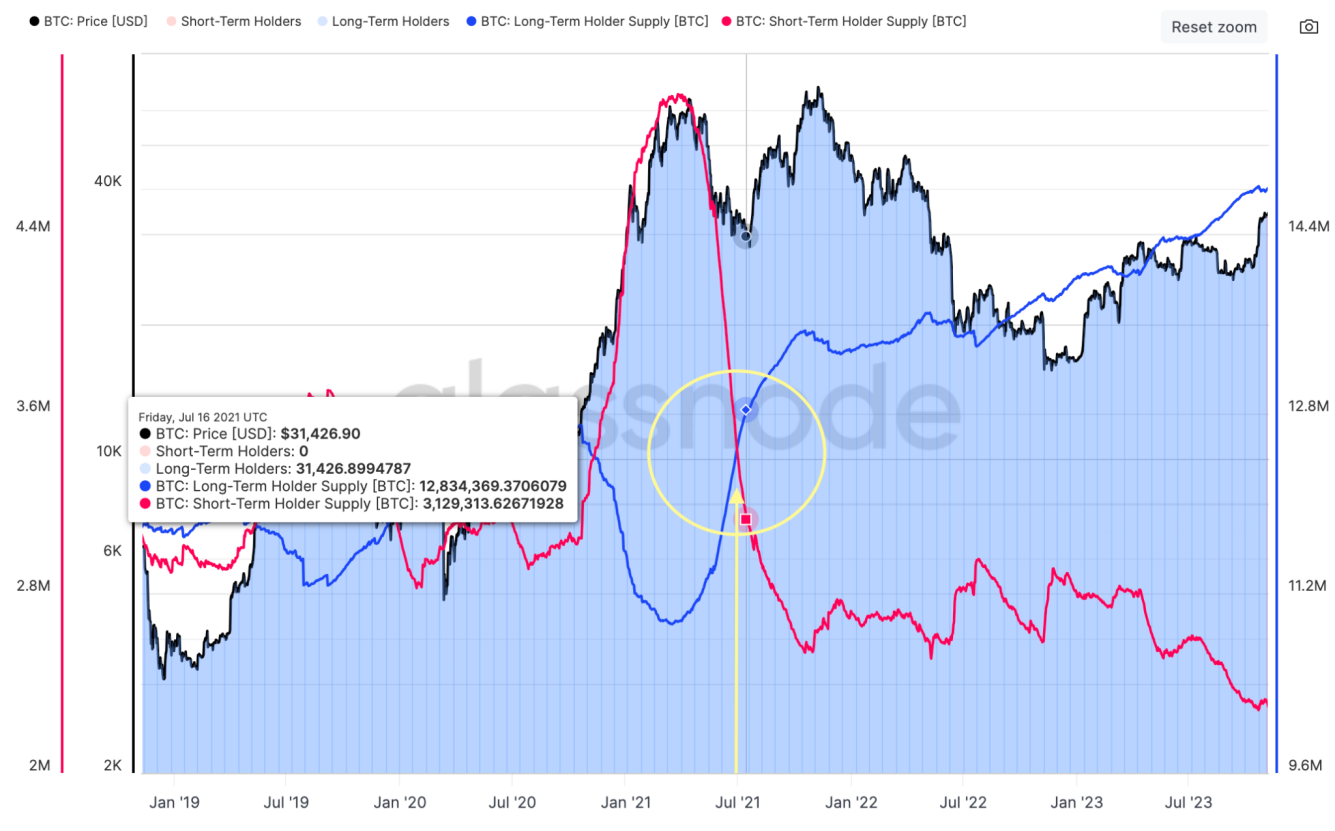

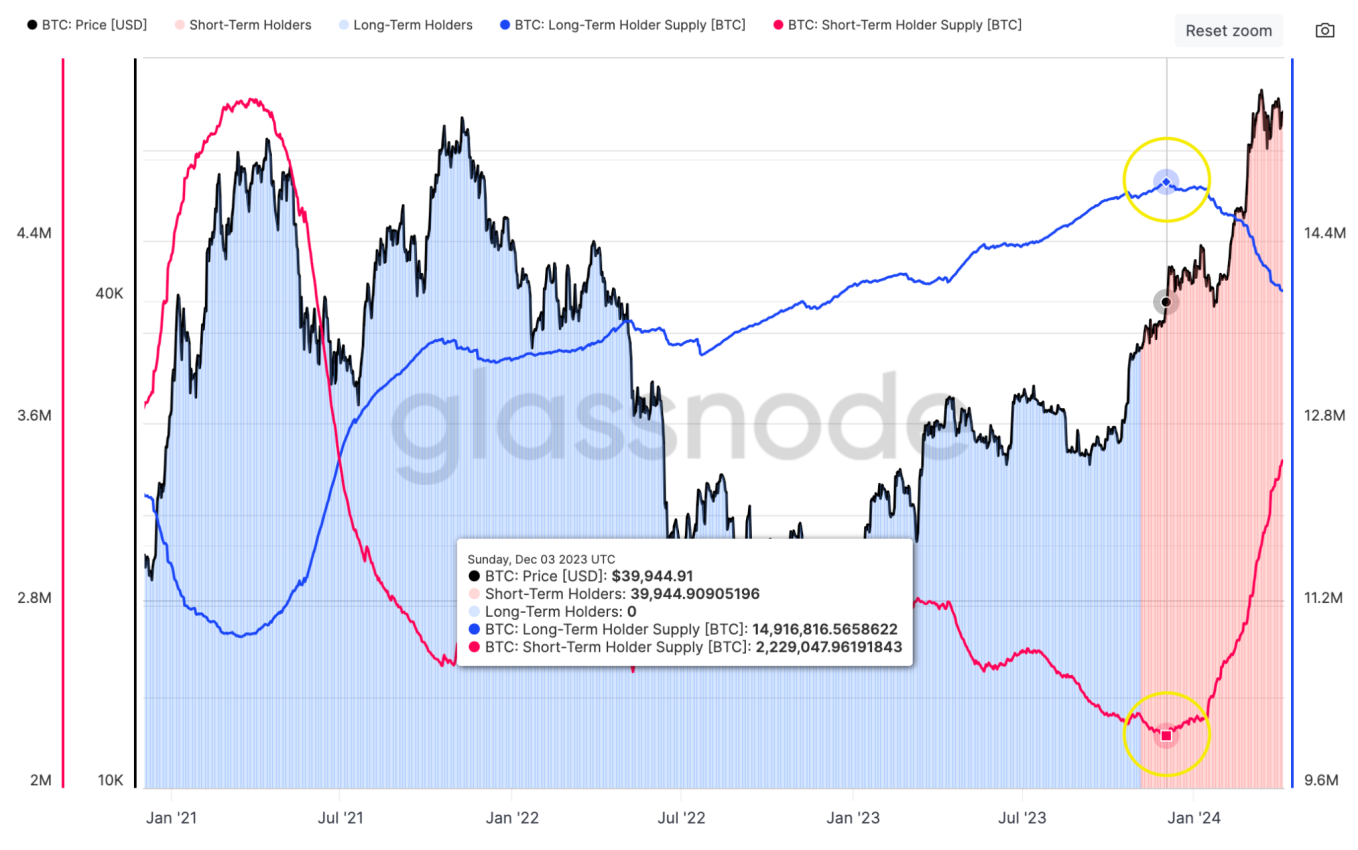

去年供應歷史性緊縮之後(見下圖黃色區),長期持有者(藍色線)和短期持有者(紅色線)的供應量間形成強烈的背離,長期持有者的供應量接近歷史最高點,而短期持有者的供應量實際上處於歷史最低水平,凸顯了BTC 供應的日益緊縮。

而今日長期持有者和短期持有者的供應差異已開始縮小。隨著價格上漲,投資者持有的未實現利潤增加,進而吸引了長期持有者出售他們的持股。

Glassnode 數據顯示,自2023 年12 月達到1,491.6 萬枚BTC 的高峰以來,長期持有者的供應量減少了90 萬枚BTC,顯示了一個重要的市場轉變。其中,GBTC 流出的比例約佔此數的三分之一(約-28.6 萬枚BTC)。

PANews認為,這部分流出反映了從GBTC 中資金的大量流出,這可能導致長期持有者增加市場供應,尤其是當他們選擇將持有的GBTC 換成比特幣或現金時。這在一定程度上解釋了為什麼長期持有者供應量會顯著減少,其中一部分原因是GBTC 的資金流出。

相對地,短期持有者的供應量增加了112.1 萬枚BTC,吸收了來自長期持有者的賣出壓力,並且透過交易所從二級市場額外獲得了12.1 萬枚BTC。這種供需動態變化凸顯了市場結構的轉變,以及不同類型投資者行為對比特幣供應和價格的影響。

針對以上資訊,可以總結出當市場達到新高點時,投資人的行為模式顯然已經改變了。隨著新的需求增加,長期持有者在更高的價位上賣出的壓力似乎加快。雖然新核准的ETF 成為市場結構中的重要新元素,但這些趨勢在先前所有週期的鏈上資料中都有所體現。

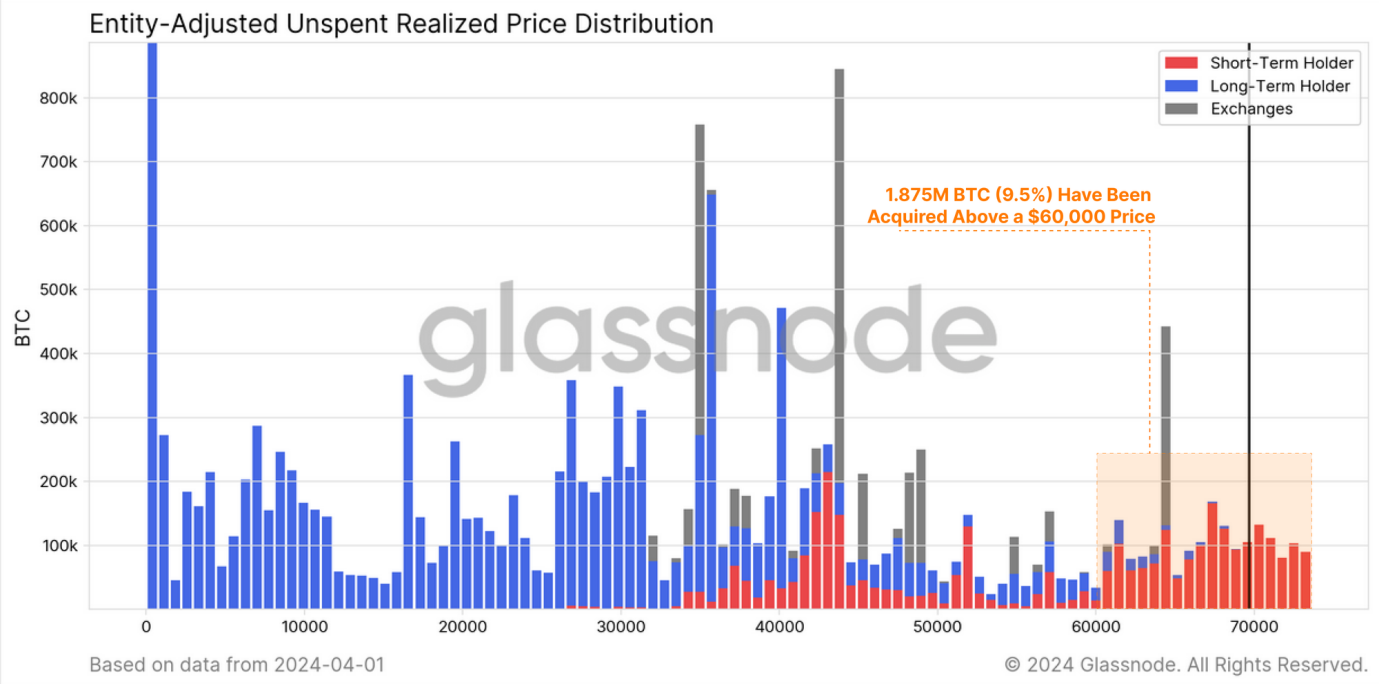

接著Glassnode 再進一步分析比特幣價格超過6 萬美元的持有情況,從下圖可以看到大約有187.5 萬枚比特幣,佔當前流通量的9.5%,都是在價格超過6 萬美元時被購買的。

且由紅色比例指出,大多數比特幣目前被短期持有者所控制,這顯示近期內,有相當一部分比特幣是在高價位購買的。此外,大約50.8 萬枚比特幣被持有在美國現貨ETF 中(不包括GBTC),這也歸於短期持有者,因為ETF 投資者通常尋求短期利潤,而不是長期持有。

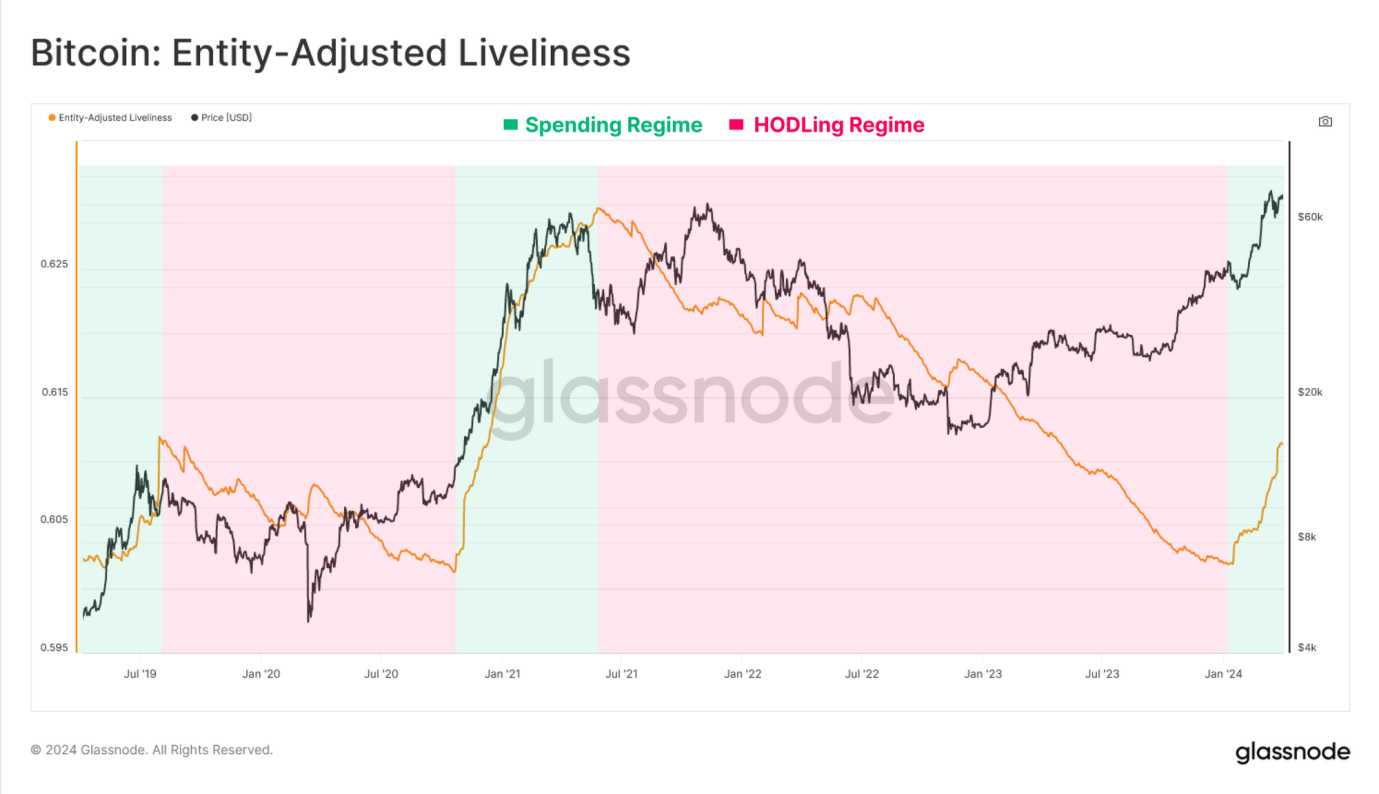

我們也可以對應到下圖活躍度指標,活躍度是衡量比特幣供應中「持有時間」整體平衡的指標。如果活躍度持續上升(橘線),這意味著市場中被賣出的比特幣數量(特別是那些長期不活躍的比特幣)超過了新購入並被長期持有的比特幣的數量。這個趨勢表明,總體上,市場上更多的比特幣被用於獲利而不是被長期持有(HODL)。

綜合來看,市場當前狀態很快有了結論,即比特幣市場已經轉變為一個主要以賣出和獲利為主的階段。 PANews 認為這種轉變反映了短期持有者在市場中的增加以及比特幣交易行為的變化,特別是在價格高位時,這種行為模式的改變對於理解比特幣市場的短期和長期趨勢都非常關鍵。

指標拆解長期持有者和短期持有者的市場行為

在尋找供需平衡的過程中,了解長期持有者和短期持有者的行為對於捕捉市場趨勢也很重要。根據Glassnode 提供的鏈上指標,將帶讀者探討如何透過幾個指標來分析市場的應用與價值。

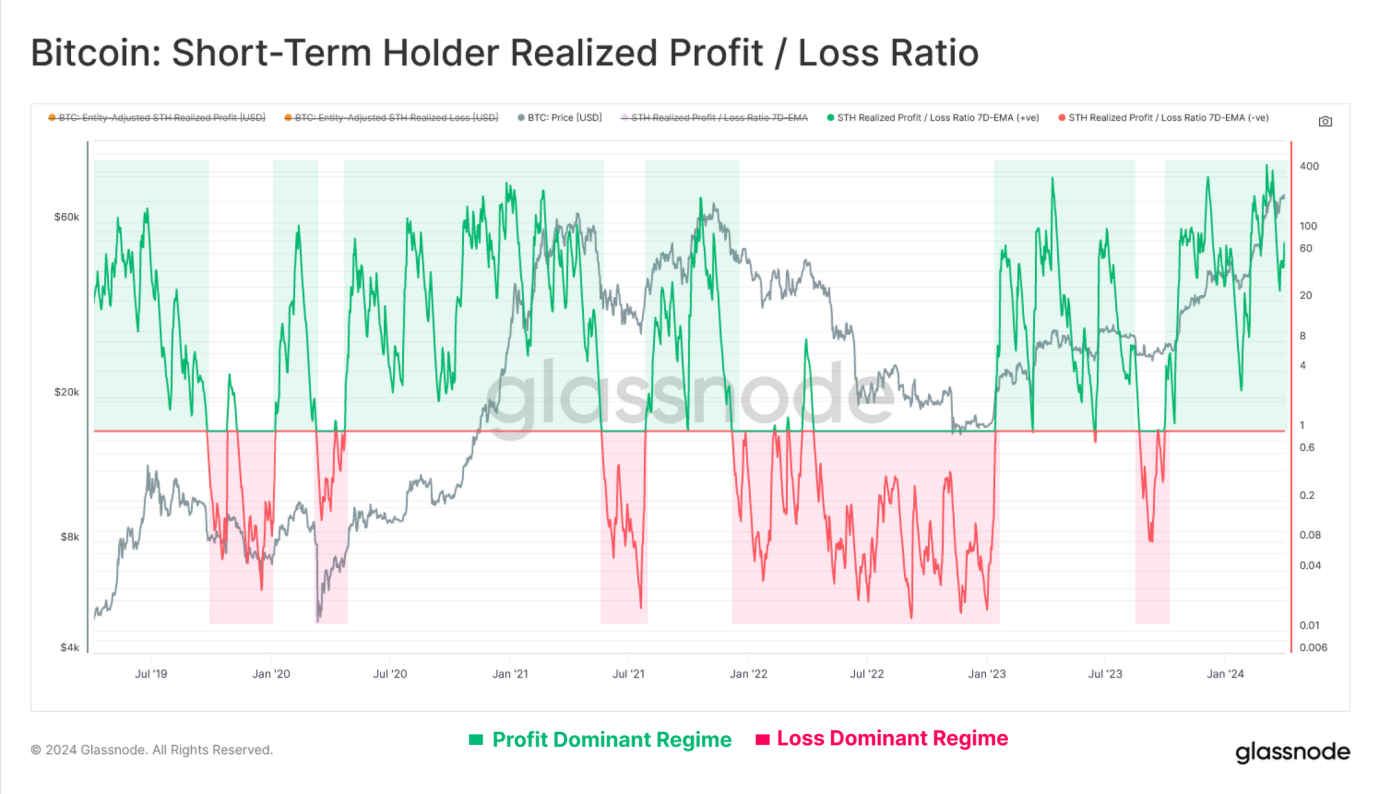

首先是“實現損益比”,該指標主要用來發現市場轉折點,也就是說,實現盈虧比率在對非線性的測量尺度上圍繞1 的平衡值波動,可以為我們提供了發現市場轉折點的理想工具。特別是在市場上升趨勢中,當實現的虧損急劇增加時,這可能表示那些在頂部購入的買家開始恐慌性賣出,暗示市場可能正在達到一個轉折點。

我們從短期持有者開始分析,可以看到他們的盈虧比維持在一個盈利主導的範疇內,這表示他們盈利的情況大約是虧損的50 倍。這個盈虧比在1.0 的平衡水平上來回,顯示在市場價格回調時,投資者通常能夠吸收盈利,並且在價格下跌時保持他們的投資成本,避免虧損。

簡單來說,當這個比率在1 以上時,就表示短期持有者賣出比特幣所獲得的獲利大於於虧損。如果這個比率很高,比如說遠遠超過1,這就意味著市場上獲利的人比虧損的人多很多。

在上面那張圖中,綠色的區域顯示了盈利的情況占主導,而紅色的區域則代表虧損的情況更為顯著。通常來說,當比特幣價格經歷一個上升趨勢之後回調,如果這個比率能保持在1 以上,這通常被視為市場健康的標誌,表示即使在價格波動的情況下,多數人依然是在盈利的狀態。

要更深入了解,我們可以將這個盈虧比與比特幣的市場價格趨勢進行對比,來觀察市場情緒和可能的價格變動。例如,如果比特幣價格創新高,而盈虧比同時下降,這可能暗示市場即將出現回檔。相反,如果價格下跌而盈虧比上升,則可能表示市場即將反彈。

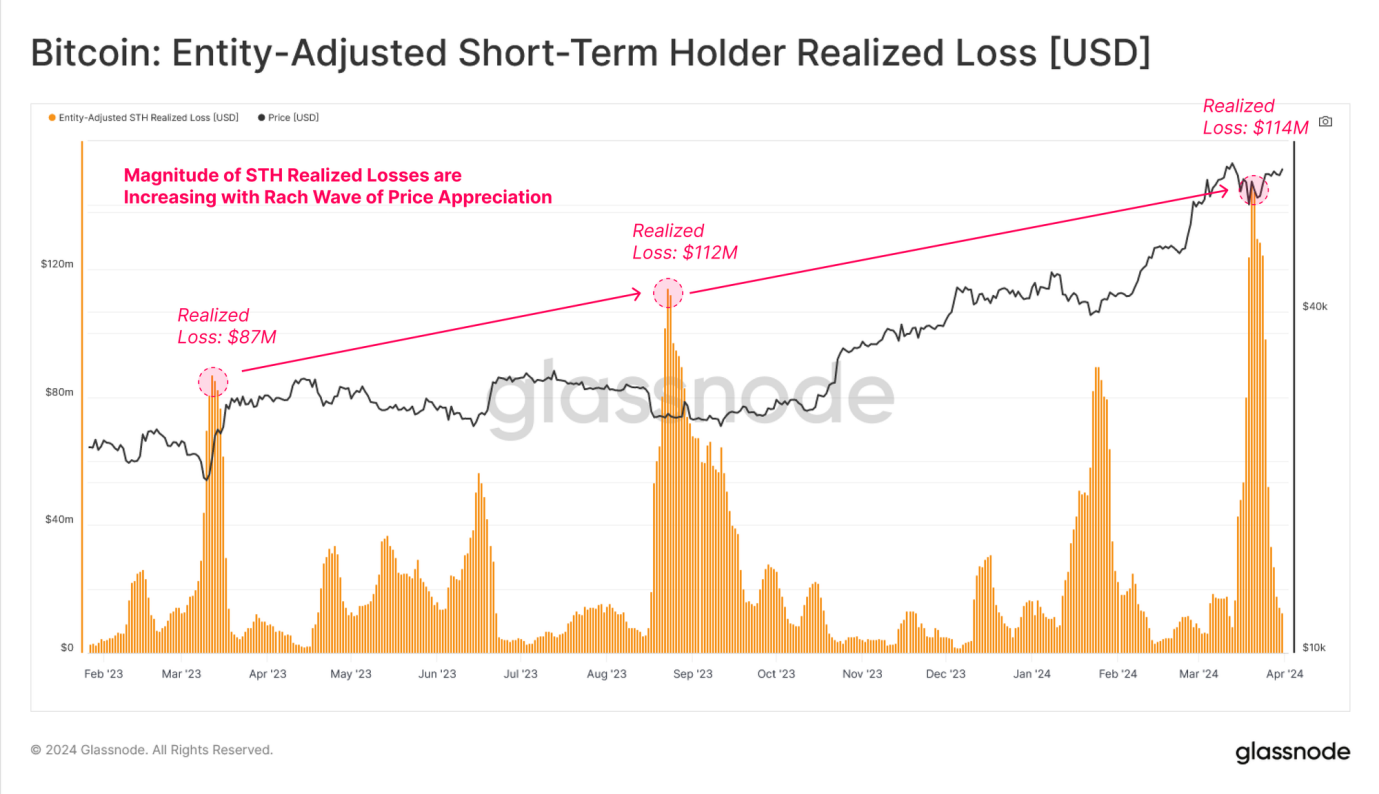

而下圖圖表我們可以看到,在市場價格回檔期間,短期持有者實現的虧損有明顯的高峰,我們可以推測市場會因價格可能進一步下跌的預期下,近期買入比特幣的投資者急於賣出以避免更大的損失(恐慌性賣出)。

且在每次市場調整後,實現的虧損幅度都有所增加。這表明每一波價格上漲所吸引的「頂部買家」的數量和規模都在增長。

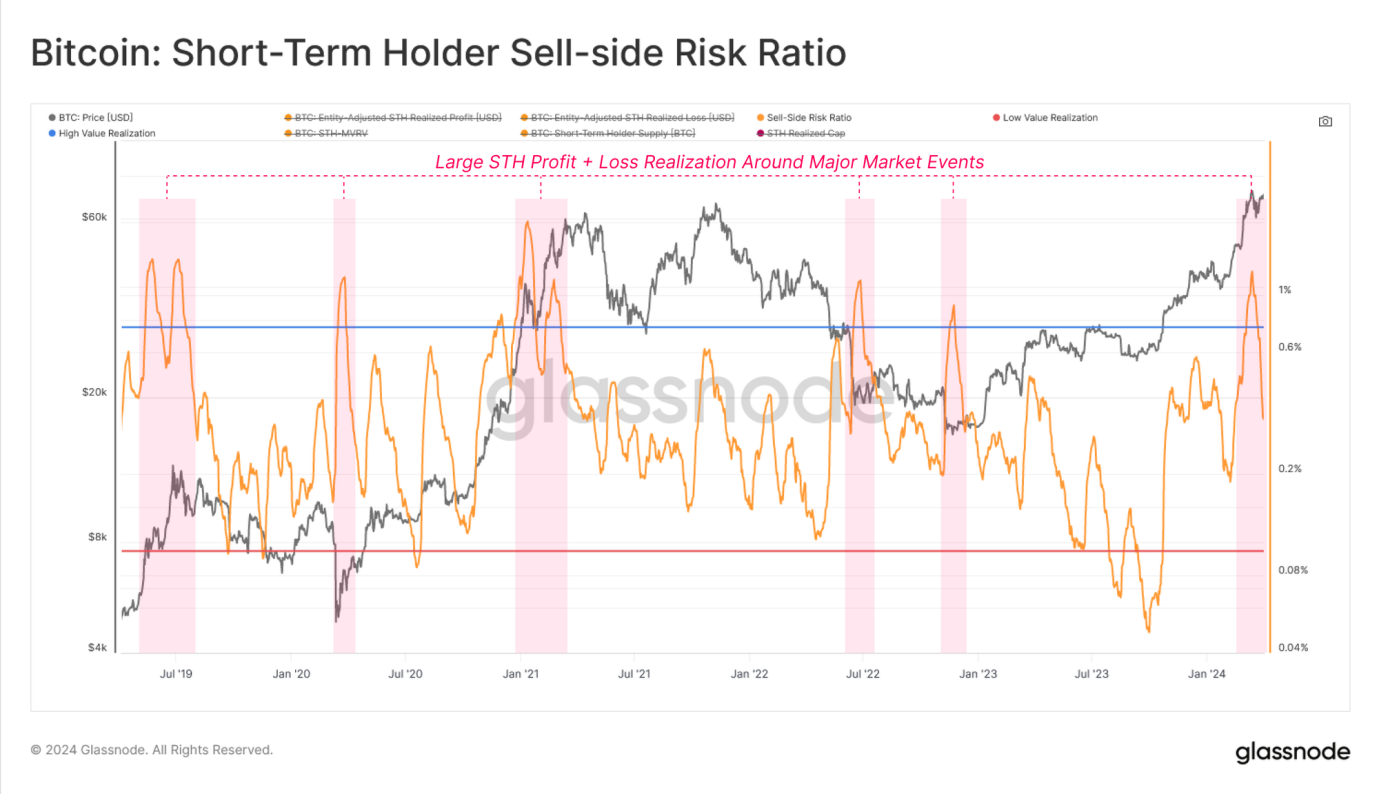

接著則是「賣方風險比率」指標,主要用於評估其損益事件的相對規模,這個指標可以協助理解市場的移動力量及其對總市場規模的影響,特別是當市場處於或接近新的所有時間高點時。

高值表示短期持有者正以遠高於或遠低於其成本基礎的價格買賣加密貨幣,這意味著市場可能需要重新找到平衡(通常伴隨著價格的劇烈波動)。反之,低值表明,大多數被賣出的比特幣接近其盈虧平衡成本基礎,這表明市場已達到一定程度的均衡,並且在當前價格範圍內「盈虧」已耗盡(通常在描述一個低波動性環境)。

在比特幣價格突破7 萬美元後,短期持有者賣出風險比率顯著上升,這通常發生在市場轉折點(整體和局部)附近。也通常表示,新的平衡尚未形成,隨著市場的調整和鞏固,該指標正在急劇修正。

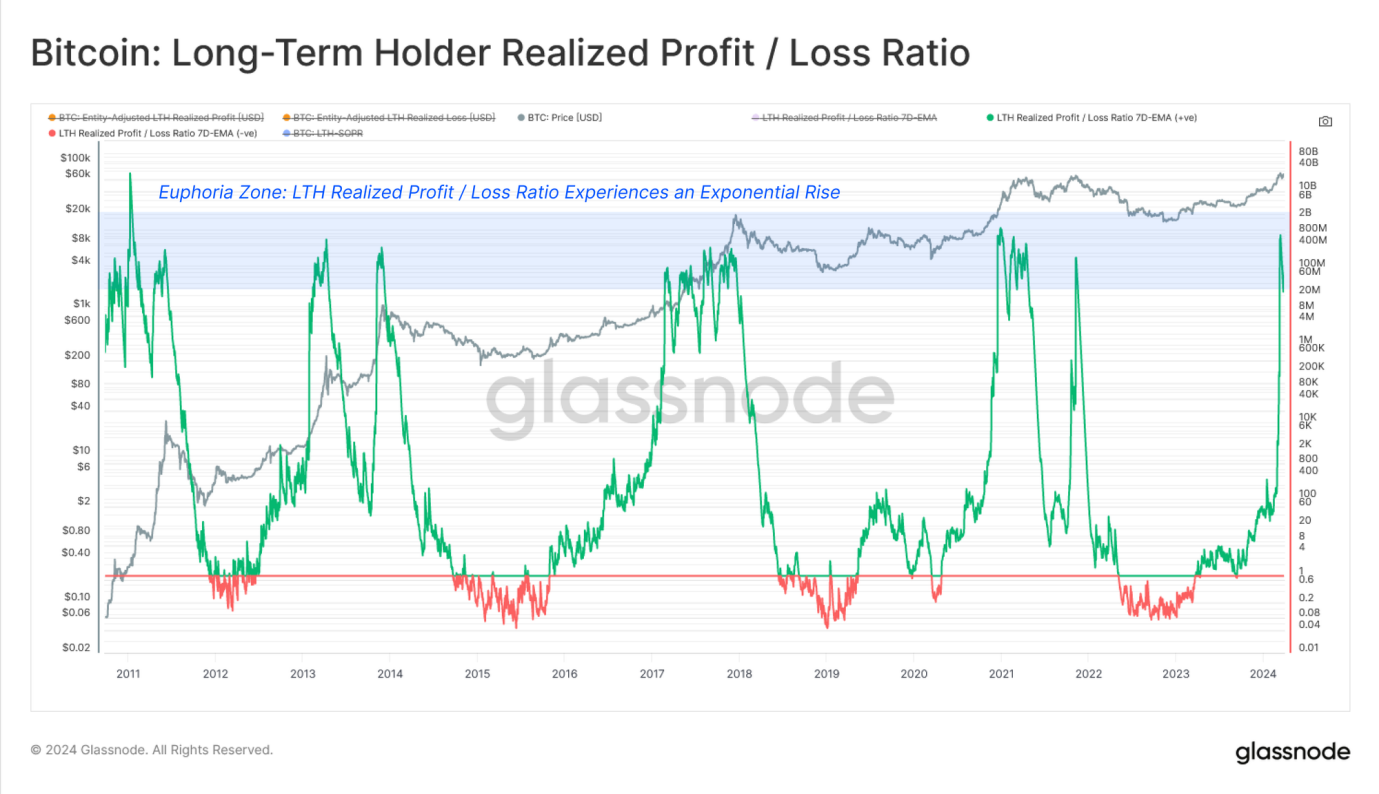

在對長期持有者的評估中,下圖可以看到他們的實現利潤/虧損比率已經呈指數級並垂直上升。根據定義,這是因為當市場剛突破上一個週期的最高點時,虧損中沒有長期持有者,這進一步由前述長期持有者獲利了結的成長所推動。

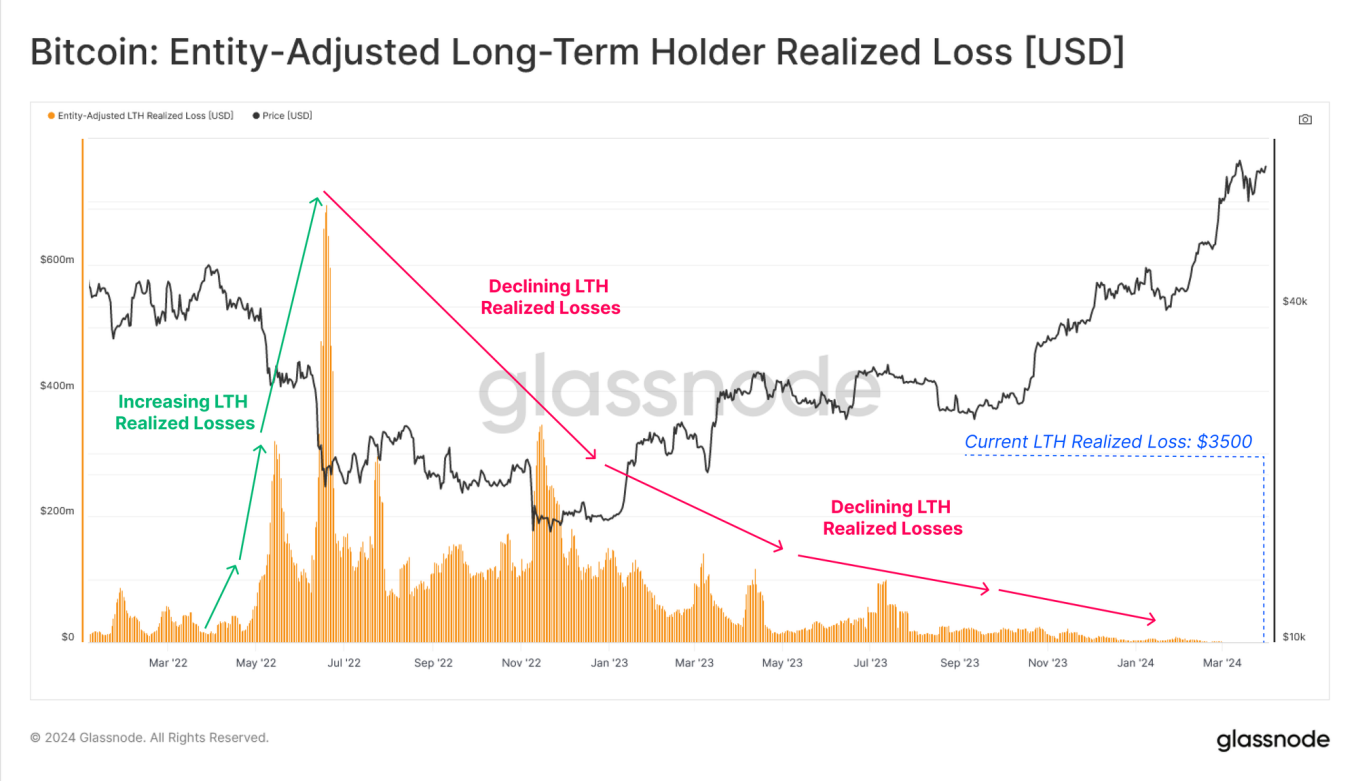

而我們可以在上升趨勢中追蹤短期持有者的實現虧損,但更重要的是監控長期持有者的實現利潤,因為這是賣出壓力的關鍵組成部分。 PANews 認為長期持有者的行為通常被視為市場健康的長期指標。當他們的實現損失很低時,這表明他們不急於在價格下跌時賣出,這可能意味著他們對市場的長期展望持樂觀態度。反觀短期持有者的行為,高額的實現損失則反映了市場上的波動性和投資者的恐慌情緒。

為了闡述這一點,我們可以看到,在最近的調整中,與短期持有者的1.14 億美元相比,長期持有者的實現虧損已經減少到每天僅3500 美元。

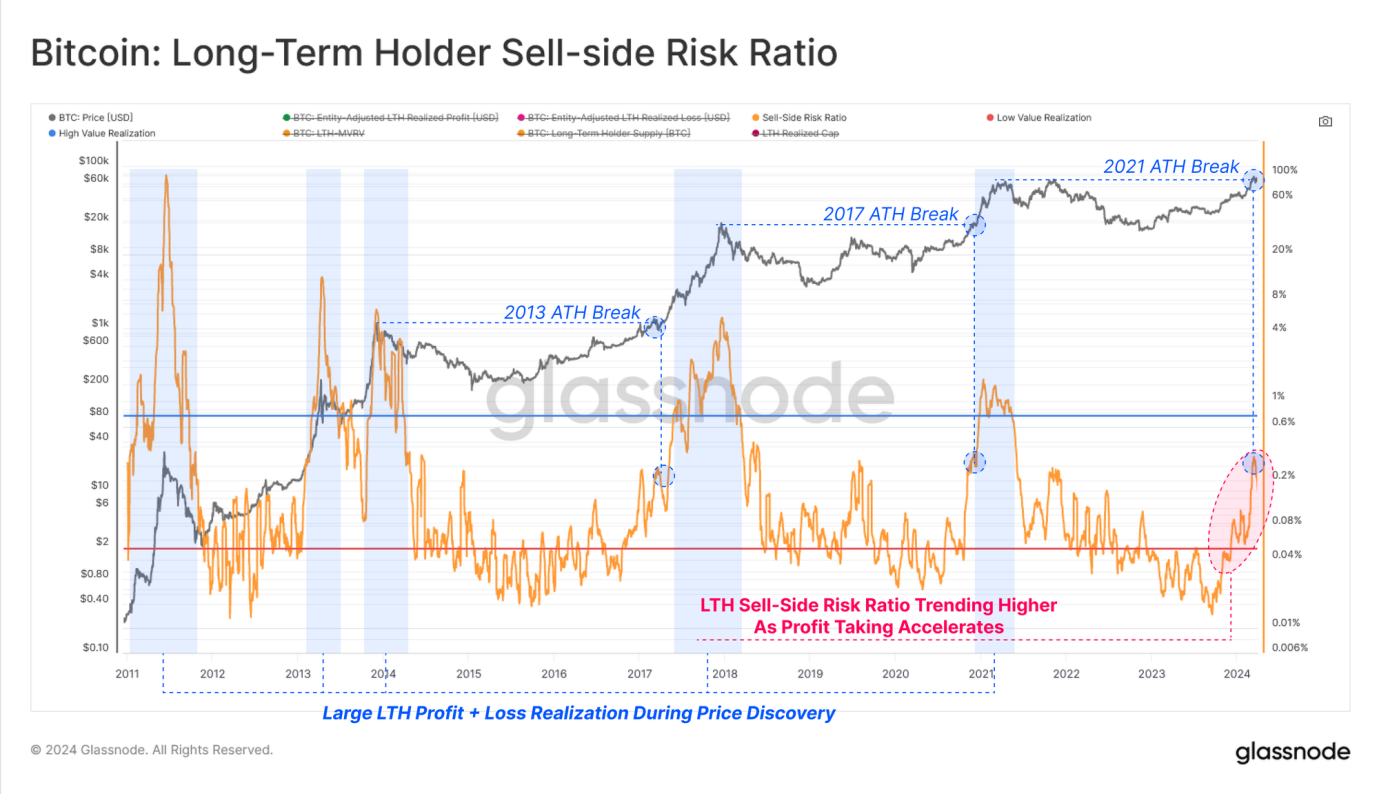

最後,Glassnode 注意到長期持有者實現的利潤加速成長,導致他們的賣方風險比率自2023 年10 月以來出現上升趨勢。此指標隨著歷史高點突破的良好增長,顯示長期持有者群體的分配壓力和獲利了結與先前週期在相對基礎上類似。

總而言之,透過分析長期持有者和短期持有者群體的結合,以及他們的損益行為,提供了投資者心理、資本流動的多種視角。

透過Glassnode 多樣的鏈上工具和指標,我們也可以觀察到目前比特幣市場上的投資者行為模式正明顯轉變。長期持有者已深入其賣出週期,實現利潤,並喚醒休眠供應以滿足以更高價格的新需求。接著利用在鏈上的不同持有者分析,我們更可以利用這些指標來辨識局部和全球市場的轉折點,特別是利用損益指標。

最後,長期和短期持有者群體的結合,以及他們的盈虧行為,也預示著市場趨勢的潛在轉變。這些行為模式的變化,尤其是在關鍵價格點位時的利潤實現和虧損承擔,提供了預測市場波動和頂點機會的新方法。

綜合考量以上上述指標,可以更全面地理解市場動力,並對未來的投資策略做出更週詳的規劃。