作者:比推BitpushNews Mary Liu

在美國證券交易委員會(SEC)針對幣安和Coinbase 等頭部加密交易所採取監管行動,加密市場盤整萎靡之際,幾家華爾街巨頭出人意料地宣布進軍加密貨幣領域,貝萊德掀起了一波現貨比特幣交易所交易基金(ETF)申請的熱潮、富達等機構支持的交易所EDX Markets (EDX) 在美國推出,機構敘事重來引發了新一輪關於加密市場未來的爭論。為什麼這些金融機構突然改變了對加密貨幣的立場?對行業有什麼影響?這有可能引發新的加密貨幣牛市嗎?

TradFi覓得"入場良機"

乍一看,機構的舉動似乎違反常理,因為SEC日益積極的監管打擊使加密行業陷入了不確定的狀態,法律訴訟已經開始威脅到頭部交易所的業務,然而,華爾街進入加密市場與其說是一場賭博,不如說是一種醞釀已久的”戰略舉措”,其驅動因素源於多方面原因。

首先,數字資產日益增長的需求不容忽視。加密貨幣曾經被視為科技愛好者的專利,現在已經在主流意識中站穩了腳跟。尤其是比特幣,吸引了尋求非傳統資產類別的新一代投資者,現貨比特幣ETF 將為投資者提供一種無需直接處理資產即可獲得比特幣敞口的方式。

ARK Invest 創始人兼CEO 以及著名的加密支持者Catherine Wood 將華爾街的行動視為對蓬勃發展的市場需求的戰略回應。她在彭博社採訪中指出,越來越多的散戶和機構投資者被加密領域的高潛在回報所吸引。 Wood 表示:“通過提供比特幣ETF,傳統機構正在為這些投資者進入加密貨幣領域搭建一座無障礙橋樑。”

其次是通過差異化產品進行競爭。儘管存在波動性,加密貨幣仍顯示出相當大的利潤潛力,這對提供這些產品的機構及其客戶都具有吸引力。通過提供比特幣ETF,這些機構可以使其產品多樣化,幫助他們在競爭激烈的市場中脫穎而出。

雖然目前美國正在對加密貨幣交易所進行嚴格的監管審查,但金融行業內的許多人將其解讀為未來將採取更清晰、更嚴格的監管措施。華爾街可能押注於加密貨幣的未來,在該未來中,有健全的監管框架,可以降低不合規的風險,並為投資者提供更大的安全性。

Galaxy Digital 首席執行官Mike Novogratz 在其推文中表示,機構正在做好充分利用潛在顛覆的準備:“鑑於最近針對加密貨幣交易所的法律行動,傳統金融看到了在加密貨幣市場中開闢自己空間的機會。” 他表示,與註冊陷入困境的加密貨幣交易所相比,投資者可能會認為耳熟能詳的大品牌提供的比特幣ETF 是更安全的選擇。

根據公開的記錄,美國證券交易委員會( SEC ) 批准貝萊德ETF 的記錄是575:1,換句話說,監管機構已經批准了575 只貝萊德的ETF,僅在2014 年10 月拒絕了一只ETF,當時該公司尋求允許創建主動管理的ETF,而無需每天披露持股情況。彭博社高級ETF 分析師Eric Balchunas在近期的推文中表示,這是“規模如此之大、他們不是開玩笑的另一個原因”。

事實上,華爾街對加密業務的試水很早就開始了,中心化加密貨幣金融公司和一些早期採用的傳統公司,包括紐約銀行、富達銀行、美國銀行、萬事達卡、Paypal 和摩根大通在這方面一直很活躍。著名的比特幣倡導者Andreas Antonopoulos認為貝萊德的入場是一個關鍵點。他在博客文章中表示:“這標誌著傳統金融與加密貨幣關係的里程碑時刻。華爾街的參與增強了加密貨幣的合法性,並承認全球金融不可避免的演變。”

最重要的是切入時機。隨著SEC對加密貨幣交易所的打擊,加密市場可能會出現真空,而傳統金融機構認為這是填補這一真空的最好時機。如果幣安和Coinbase 等交易所面臨重大監管障礙,投資者可能會湧向比特幣ETF,作為直接加密貨幣投資的更安全替代方案。

Hivemind 創始人兼管理合夥人Matt Zhang 對MarketWatch表示:“如果像貝萊德這樣大的資產管理公司在加密監管收緊之際採取這樣的舉措,說明他們可能已經做了足夠的盡職調查,知道ETF有很大機會獲得監管機構的批准”。

對加密原生參與者的影響如何?

幣安和Coinbase受壓之際,貝萊德等傳統金融機構參與加密貨幣行業可能會產生多種影響。一方面,它可以為該行業帶來更多的合法性和穩定性,吸引更多主流投資者,並可能獲得更多監管機構的認可。另一方面,它可能會加劇現有加密貨幣公司的競爭,有可能推動整合,甚至驅逐規模較小的公司。加密貨幣經紀商Genesis Trading 銷售和交易董事總經理Gordon Grant 發布是數據顯示,在貝萊德提交文件後,“數十名”頂級客戶增加了對比特幣的投資。

最壞的一種情況是,加密行業可能被TradeFi巨頭接管,SEC 迫使幣安退出美國市場將是行業的最後一根稻草。此後,貝萊德現貨比特幣ETF 的推出幾乎成為人們投資BTC 的唯一相對簡單的方式,這消除了許多技術複雜性以及監管和稅收不確定性。最終,貝萊德和其他獲得SEC 批准推出現貨比特幣ETF 的公司將擁有BTC。包括、WisdomTree、Invesco 和Valkyrie Investments。因此,美國的大資本實際上將成為廣大投資者和比特幣之間的強制性中介。這將使美國當局更容易控制最大的去中心化數字資產(即比特幣),以及相當一部分的美元。

然而,加密貨幣行業的特點是創新和顛覆,通常由初創公司和獨立開發商領導。因此,新的和現有的加密貨幣公司都必須尋找與傳統機構有效競爭的方法。加密貨幣行業的未來可能會受到多種複雜因素的影響,包括技術發展、監管變化、市場趨勢以及各個利益相關者的行動。

會迎來加密牛市嗎?

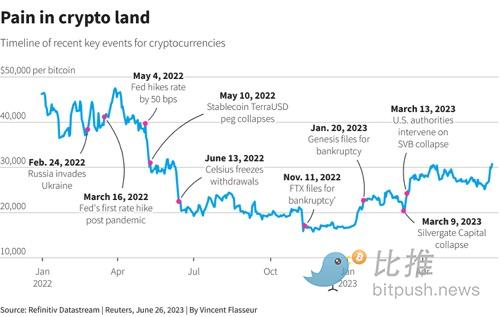

比特幣上週上漲超過15% ,自4 月份以來首次突破30,000 美元,這是自3 月份以來表現最好的一周。 2022 年主要加密貨幣公司發生一系列倒閉事件,導致投資者蒙受損失後,今年該行業遭受了投資者信心喪失和監管審查加強的雙重打擊,行業將貝萊德的申請視為華爾街正在轉向比特幣的標誌,許多觀察家推測,這可能會刺激加密貨幣領域出現新的牛市。主要金融機構的參與為加密貨幣提供了一定程度的合法性和可信度,可能會吸引新一波的投資者,流動性的增加可能會推高需求,進而推高這些數字資產的價格。

但分析師表示,經濟壓力可能會阻礙持續反彈的希望。比特幣的漲幅在本週末放緩,週一交易價格為30,405 美元。

CoinShares 首席戰略官Meltem Demirors 對加密市場的不可預測性發出了警告。 “雖然華爾街的參與標誌著積極的轉變,但它並不一定能保護市場免受潛在波動的影響,加密貨幣就其本質而言,依賴於波動性和不可預測性而蓬勃發展。”

比特幣礦商BTCM首席經濟學家Youwei Yang表示:“粘性通脹和經濟衰退擔憂仍然是我們必須謹慎對待的長期風險。”

香港加密貨幣公司BC Technology 首席執行官Usman Ahmad表示:“美國證券交易委員會(SEC) 活動的不確定性導致價格走勢疲軟,貝萊德(Blackrock) 出面'支持',感覺有點不同。儘管如此,隨著利率持續上升,可能會面臨進一步的挑戰”。