ArtexSwap 是一個去中心化交易所,透過使用Artela EVM++和Aspect技術,去解決MEV風險和Rug Pull問題,提升了交易安全性和效率,適用於需要高安全性和靈活性的去中心化交易場景。

自以太坊誕生以來,一直是數位貨幣、全球支付和應用程式的技術之家。而DEX是去中心化金融(DeFi)的基石,畢竟,離開DEX、DeFi可以說只是一紙空談。作為一種運行在區塊鏈上的平台,運行用戶之間的直接交易,和不受任何第三方機構的監管使得其可以創造出更高級的金融產品。

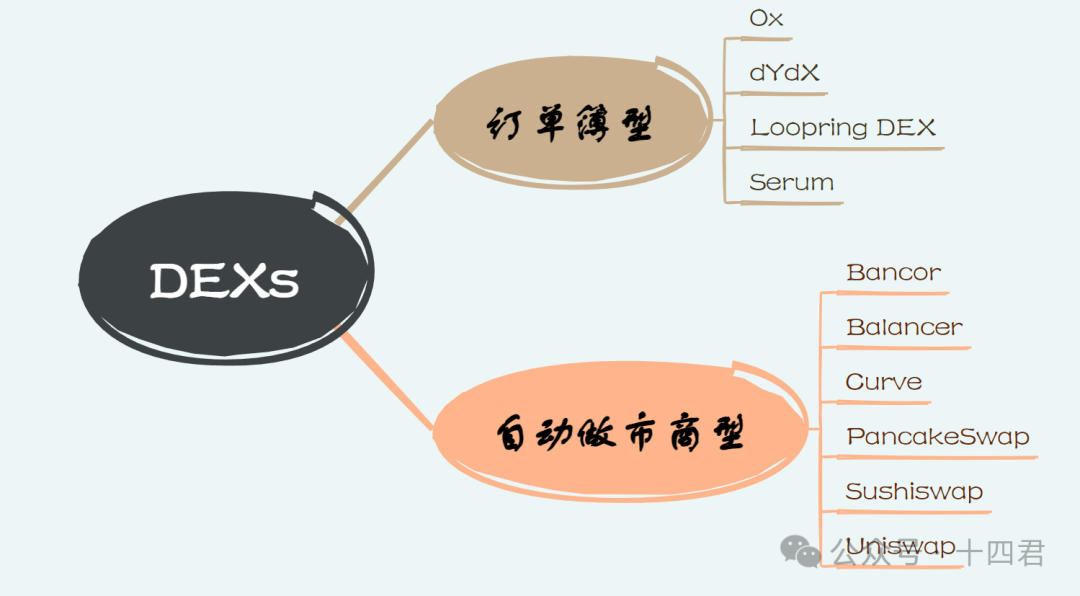

1、Dex主流架構

目前以太坊生態上DEX可謂是百花齊放,DEX有許多不同的設計模式,每個模式在功能、可擴展性和去中心化方面都各有利弊。

根據交易的機制的不同,DEX可以分為兩類(如下圖)。

1.1. 基於訂單簿的DEX

訂單簿本質是配對演算法,自動去各個市場尋找還沒被簽訂的買單和賣單,交易平台的系統會自動來撮合這些買單和賣單。適用於需要高效價格匹配和靈活交易策略的場景。簡而言之,訂單簿的流動性有兩個來源:交易者和做市商。

可擴展閱讀:《淺析:訂單簿模式與自動化做市AMM》(見附錄)

1.2. 自動做市商(AMM)

自動做市商(AMM)是DEX中的一種定價和流動性決定機制。簡單的來說,就是做市商來提供流動性池流動性資產(兩種資產)。流動性池內的儲備量的乘積維持在k值,當用戶拿走一個幣,就需要向流動性池提供另外一個幣來維持這個k值。

對於AMM的詳細了解,可擴展閱讀:《UniswapX研報(上):總結V1-3發展鏈路,解讀下一代DEX的原理創新與挑戰》

1.3 DEX具有哪些價值?

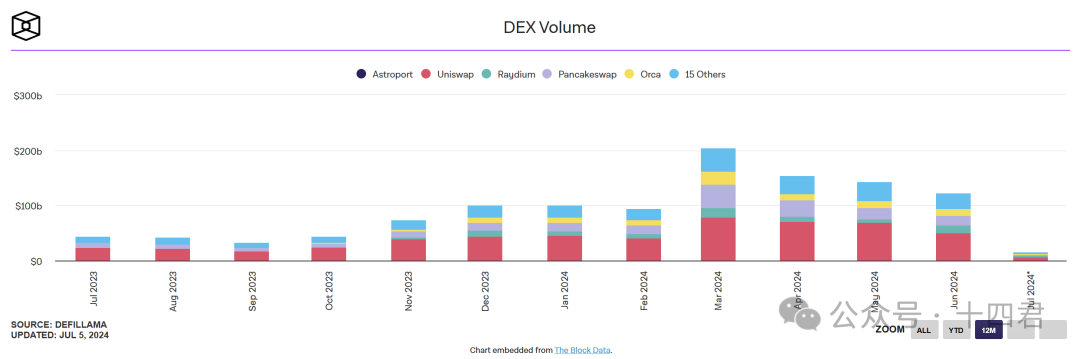

[資料來源:THE BLOCK]

根據CoinGecKo的統計結果顯示,截至2024年7月9日,已知的DEX交易所約有835家,24小時的交易總量為83.5億美元,其中每月訪問量達3.2億次。

以交易量計算,3個最大的去中心化交易所是BabyDogeSwap、Uniswap V3(以太坊)和Orca。

我們對DEX和CEX的前三大交易所24小時的交易額進行計算DEX 占到單天交易流動性的16%,並且DEX相較於23年此時的24小時交易量同比增長率為315% (23年為20億),交易量較去年同期成長166%(23年為1.2億次),顯然市場對去中心化交易平台的需求極大。

由於去中心化交易所(DEX)使用確定性的智能合約進行交易,沒有中心化第三方的干預。這種透明的操作方式與傳統金融市場形成鮮明對比。

例如,2022年FTX作為當時最大的加密貨幣交易平台之一,因挪用用戶資金事件,在連續下跌中破產,引發了廣泛的市場震盪。

此外,DEX透過去中心化的方式提升了金融普惠性,某些CEX可能會基於地理位置或其他因素限制使用者存取。

但整體而言,用戶只需連接網路並連接相容的自建錢包即可使用DEX的服務。這種無需繁瑣註冊和審核的模式,使新用戶能夠快速且方便地加入平台,提升了用戶體驗。

2、DEX主要風險

去中心化交易所(DEX)能夠確保交易的執行、提升透明性,並且無需許可即可訪問,這些特點顯著降低了交易和提供流動性的門檻。然而,DEX 也伴隨著一些風險,這些風險包括但不限於以下幾個方面:

- 智慧合約風險:儘管區塊鏈技術能安全地執行金融交易,但智慧合約的安全性取決於開發團隊的技術水平和經驗。

- 搶跑風險:由於鏈上交易的公開透明性質,套利者或MEV 機器人可能會搶先交易,以獲取普通用戶的價值。這些機器人類似於傳統金融市場中的高頻交易者,透過支付更高的交易費並利用網路延遲,從普通用戶的交易中獲利。

- 網路風險:由於交易在鏈上進行,DEX 的交易成本可能很高,且當網路出現擁擠或宕機時,成本會更高。因此,用戶容易受到市場波動的影響。

- Rug Pull風險:去中心化金融(DeFi)領域中一個常見且嚴重問題,存在大量專案方在吸引大量投資者資金後,突然撤銷流動性並捲款逃跑的行為。目前Rug Pull的風險大致可分為三類:

- 流動性撤回

- 開發者持有大量代幣和或增發

- 虛假項目

這種騙局導致投資者損失慘重,專案價值瞬間歸零。這對整個DeFi市場的信任度造成了重大影響。

例如,2021年發生的SushiSwap事件就是一個典型的例子。 SushiSwap的匿名創始人Chef Nomi在該項目籌集大量資金後,突然將開發者基金中的價值1300萬美元的SUSHI代幣出售,引發市場恐慌,導致代幣價格暴跌。

雖然後來Chef Nomi將資金歸還,並由社區接管專案管理,但這一事件對投資者造成了巨大的損失和心理衝擊。

3.從Bancor延伸到DEX的問題

如果說誰是第一個吃AMM這隻螃蟹的專案那就不得不提一下Bancor了,說起來有點可憐,在DeFi熱潮之前它並未受到廣泛關注,因此許多人錯誤地認為AMM是Uniswap發明的。

如今,隨著Bancor V2版本,才推出,儘管V2引入了諸如預言機提供最新價格和根據預言機價格更新代幣池比重等創新設計,但它仍存在一些缺點。

- 預言機的引入雖然可以提供更準確的價格訊息,但也帶來了實施上的挑戰。例如,如果在中心化交易平台上沒有相應的交易對價格,這就產生了一個先有雞還是先有蛋的問題。此外,預言機的可靠性和安全性也值得關注,預言機可能會成為攻擊的目標,導致價格操縱和其他安全問題。

- 動態池模式雖然能夠根據預言機的價格更新代幣池的比重,但在市場波動性較大的情況下,流動性提供者(LP)可能會面臨更大的虧損風險。市場波動性越大,LP的無常損失可能越嚴重,這可能會導致流動性提供者撤資,進而影響流動性池的穩定性和交易效率。

- Bancor的設計也可能面臨對手方風險。雖然引入了預言機機制,但如果市場價格波動劇烈,預言機無法及時更新價格,流動性提供者仍可能面臨較大的風險。預言機價格更新不及時或不準確,都可能導致LP在價格波動中虧損。

儘管Bancor V2版本引入了許多創新設計,但其複雜性也增加了使用者的學習和使用門檻。相較於其他較簡單易用的AMM模型,Bancor可能需要使用者俱備更多的專業知識和技術背景,才能充分理解並利用其新功能。這可能會限制其用戶成長和市場接受度。

4、ArtexSwap的DEX實現

ArtexSwap平台的運作方式類似於Uniswap,但透過使用Artela EVM++的本身功能增強了安全性。

4.1Artela的可擴充性機制

首先,為了更了解ArtexSwap的底層環境,要我們先來簡單來談談Artela的底層運作機制。這裡的可擴展性其實包含兩層意義,也就是EVM的擴展性和效能。

對於擴展性,Artela引入了Aspect技術來實現,這項技術支援開發者在WebAssembly(WASM)環境中創建鏈上自訂程序,這些程序可以與EVM 協作,為dApp 提供高效能的客製化應用特定擴展。

可擴展閱讀:《V神全文解讀:Web3.0 基礎架構的下一站,是「封裝or 擴充」? 》(見附錄)

而從性能的角度而言就是改善EVM的執行效率,我們都知道EVM是一個串行的虛擬機環境,相較於如今的硬體來說這種方式的利用率是非常低下的,所以並行處理就顯得尤為重要了。

要實現並行執行如何解決以下幾個問題:

1. 如何解決同時期執行的事物是否有衝突?

採用預測性樂觀執行的平行執行策略,假設初始狀態下事務之間沒有衝突,每個事務記錄修改但不立即最終確定。

在事務執行完畢後進行驗證,檢查是否有衝突,若有則重新執行。

預測性是透過AI 模型分析歷史交易數據,預測交易依賴關係,優化執行順序,減少衝突和重複執行。

相較之下,Sei 和Monad 依賴預先定義的交易依賴關係文件,缺乏Artela 基於AI 的動態預測模型的自適應能力,是Artela 在減少執行衝突方面的優勢

2. 如何提高IO的速度,減少事物執行的等待時間?

採取非同步預載技術來解決狀態存取引起的輸入輸出(I/O)瓶頸。

Artela 在交易執行前,透過預測模型預先將所需狀態資料從慢速儲存(如硬碟)載入到快速儲存(如記憶體)。這種提前加載和快取的數據技術,使多個處理器或執行線程能夠同時訪問,提高了執行的並行度和效率。

3. 如何解決資料寫入時的膨脹和資料庫處理的壓力增加問題?

Artela 結合多種傳統資料處理技術,開發了平行儲存系統,提高了平行處理的效率。平行儲存系統主要解決兩個問題:一是實現儲存的並行化處理,二是提高資料狀態高效率記錄到資料庫的能力。在資料儲存過程中,常見的問題包括資料寫入時的膨脹和資料庫處理壓力增加。為此,Artela 採用了狀態承諾(State Commitment,SC)與狀態儲存(State Storage,SS)分離的策略。這個策略將儲存任務分為兩部分:一部分負責快速處理操作,不保留複雜的資料結構,以節省空間並減少資料重複;另一部分則記錄所有詳盡的資料資訊。此外,Artela 透過將小塊資料合併成大塊來減少資料保存的複雜性,從而在處理大量資料時不會影響效能。

此外,驗證器節點支援水平擴展,網路可以根據當前負載或需求自動調整計算節點的規模。此擴容過程由彈性協議協調,以確保共識網路中的運算資源充足。

透過彈性運算,網路節點的算力可擴展,實現了彈性區塊空間,允許根據需求申請獨立的區塊空間,既滿足了公共區塊空間的擴展需求,也保證了效能和穩定性。

使得DEX在面對高峰交易時候網路也能像Web2的彈性擴容一般從容的因應。

值得一提的是,彈性區塊空間作為一種橫向擴展區塊鏈性能的解決方案,其前提是「交易可並行化」,只有交易並行度做上去後,才需要橫向去擴展節點的機器資源,以提升交易吞吐量。

4.2 ArtexSwap的DEX安全探索

ArtexSwap目前已經更新到了2.0的版本,從ArtexSwap的架構來看,主要集中在三個安全性方面所展開,即:

- DEX該如何去辨識和預防惡意行為?

- 怎麼避免用戶交易時受到Rug Pull的侵害?

- 如何去防止高滑點的情況的發生?

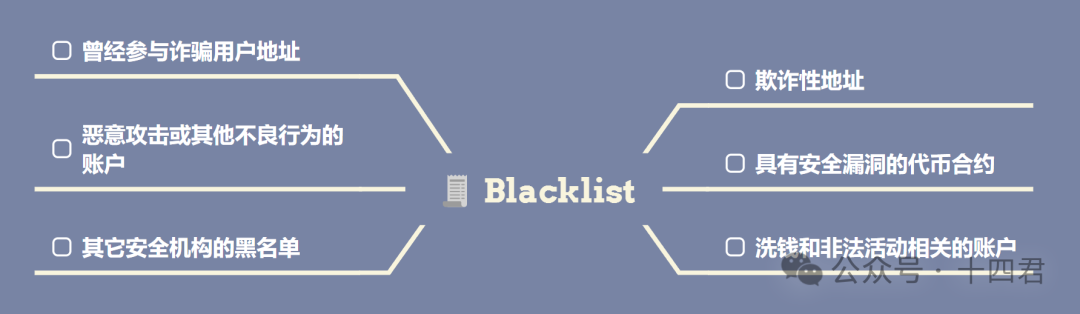

Blacklist機制

黑名單機制是屬於安全重心前置的一種策略,因為從行為的角度來說,參與過「壞事」的地址和用戶再次作案的機率是很高的,透過將具有危險性標註的帳戶,地址和合約進行標註,在交易之前ArtexSwap平台可以對交易的雙方和環境進行先驗,Blacklist機制會持續監控交易活動,逐個排除是否存在黑名單列上的“危險分子”,當檢測到來自黑名單賬戶的操作請求時,會自動阻止這些請求,以防止惡意行為發生。

例如,如果某個帳戶因為參與過Rug Pull或其他詐欺活動而被列入黑名單,該帳戶將無法在DEX上進行交易或添加流動性,從而保護其他用戶免受潛在損失。

本質上來說,ArtexSwap提供一套重心後置的C端被動防禦體系。

Anti-Rug機制

Rug Pull是指開發者或大持倉者突然增加代幣供應或抽走流動性池中的大部分資金,從而導致代幣價格暴跌,投資者蒙受巨大損失。

這類一般是伴隨著合約有後門的情況,進入到這一步一般是Blacklist機制下的漏網之魚,因為黑名單的資訊是存在一定的滯後性的,所以一般情況分為兩種:

1. 這個合約漏洞未被發現,

2. 發現了黑名單沒有。

先說第一種,對於沒有直接證據證明代幣合約是有問題的,ArtexSwap一般採取樂觀的機制進行處理,即默認它是安全的,但是ArtexSwap的平台會一直會監控任何試圖大幅增加代幣供應量的操作,一旦發現這一類的情況將會進行阻止,並且同時阻止其它用戶對相關代幣的交易來避免損失。

第二種則是依賴鏈下訊息通信,Aspect在啟用鏈下訊息通訊的情況下是允許在區塊鏈之外進行互動和資料交換。這使得ArtexSwap可以即時從第三方的資訊來源中獲取相關惡意合約的地址,然後對整個DEX上的代幣合約進行安全性檢測,一旦發現存在某個惡意合約,直接阻止其相關的全部操作。

Slippage機制

需要明確的是,在AMM的流動性機制下,發生發生高滑點導致損失是大機率的事件。簡單說一下,滑點是指交易執行價格與預期價格之間的差異,當市場波動大或流動性不足時,滑點會變得顯著,這是機制問題。

顯然,對於Slippage的預防是一個「預測性」的問題,針對於流動性不足而言解決的難度是不大的,ArtexSwap平台的合約只需要對流動性池做實時性的監控就能達成這一目標。困難在於市場的波動,因為市場是外在的事件訊息,首先想到的就是接入預言機來實現市場狀態的取得。 ArtexSwap為了實現這一點,需要用到其運行的基礎環境,Artela是支持Aspect技術的,ArtexSwap通過借助這一點在鏈上創建一個dApp,dApp可以與第三方預言機進行交互來獲取市場的波動,並且Artela支持AI代理,透過市場的狀態數據和AI的來對某時刻交易的高滑點進行預測,並且結合前面提到的流動性監控來綜合得到一個預估值,預估超過一個閾值(30% )時,阻止交易執行,從而保護交易者避免因價格劇烈波動而導致的損失。

5.總結

儘管我們不確定目前的DEX模式能否支援長期成長和機構應用,但可以預見,DEX將繼續成為加密貨幣生態系統中不可或缺的基礎設施。

還是那句話,每一次成功的騙局背後,都可能會有一個用戶停止使用Web3,而DEX 生態在沒有任何新用戶的情況下,將無處可去,因此對於DEX 來說,失去安全,就是失去一切。

只不過目前DEX 賽道火熱的大背景之下,衍生性商品的敘事似乎也能長盛不衰,但長期來看,DEX是用戶最確定性的需求,所以再多的關注也不為過。

附錄

《淺析:訂單簿模式與自動化做市AMM》

https://mirror.xyz/coincapital.eth/jkCgaKOOtXUn2Iv47y_1npwsyC5Cm0qL3GoVhTUA-IE

《V神全文解讀:Web3.0 基礎架構的下一站,是「封裝or 擴充功能」? 》https://www.blocktempo.com/is-the-next-step-for-web3-infrastructure-encapsulation-or-extension/