作者:Nancy,PANews

以太坊正在經歷一場漫長的成長陣痛,價格持續承壓、鏈上活躍度顯著下滑、現貨ETF資金不斷外流.....這些跡象正逐步侵蝕市場對其增長潛力的信心。而隨著美國加密監管環境悄然生變,近期多家ETF發行方向美SEC提交以太坊ETF質押提案申請,對於當前缺乏明確需求催化劑的以太坊而言,這一變動也被市場視為短期內以太坊走出低谷的關鍵變量。

ETF資金失血嚴重, ETF質押審批最快本月公佈

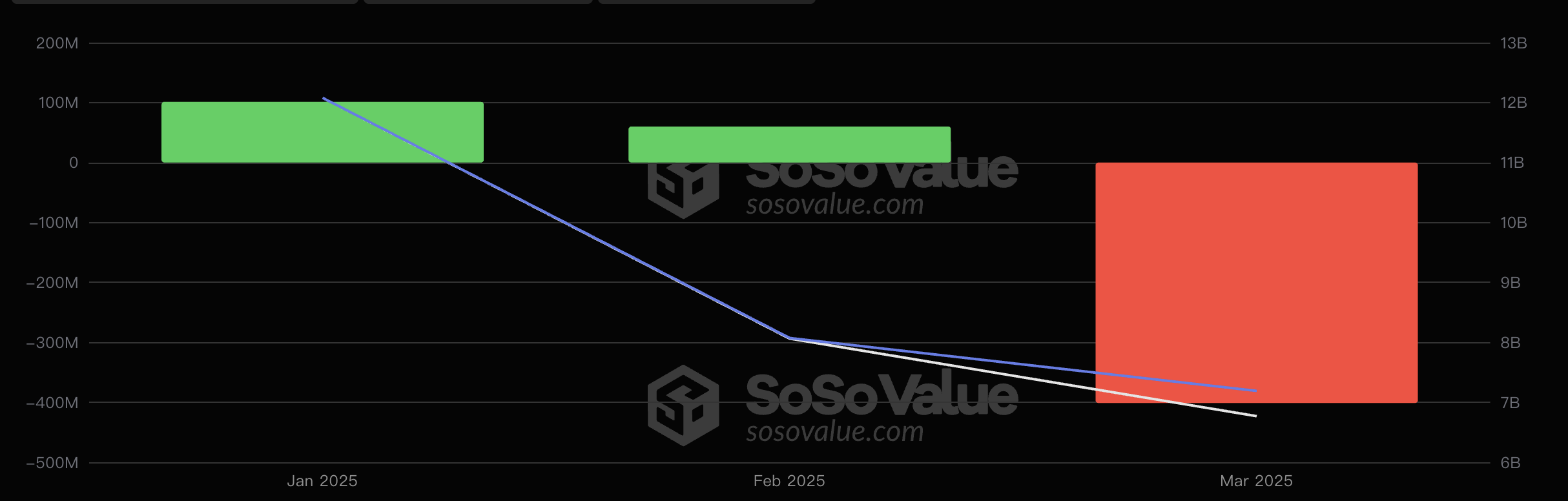

目前,以太坊現貨ETF資金持續失血,進一步打擊了市場信心。根據SoSoValue數據顯示,今年進入以來,美國以太坊現貨ETF在1月和2月累計淨流入約1.6億美元,但在3月已淨流出超4億美元,本年度淨流出近2.4億美元。相較之下,比特幣現貨ETF雖然在近兩個月也大幅流出,但今年整體淨流入量仍超7.9億美元,且本月的淨流出規模相較於2月縮減了74.9%。

以太坊ETF今年來月流入狀況

對此,貝萊德數位資產部門負責人Robert Mitchnick認為獲準質押或將是以太坊ETF的「巨大飛躍」。他近期表示,以太坊ETF的需求自去年七月推出以來一直表現平平,但如果一些阻礙其發展的監管問題能夠解決,情況可能會改變。人們普遍認為,與追蹤比特幣的基金爆炸性成長相比,以太坊ETF的成功「平淡無奇」。儘管這是一種“誤解”,但這些基金無法獲得質押收益可能是阻礙其發展的一個限制。 ETF是一種非常有吸引力的工具,但對於今天的ETH來說,沒有質押的ETF並不完美,質押收益是在這一領域產生投資回報的重要組成部分。這不是一個特別容易解決的問題,這並不像……新政府只是開綠燈就一蹴而就,還有許多相當複雜的挑戰需要克服。若這些難題得以破解,那麼在看到這些ETF產品周圍的活動時,將會出現一個飛躍性的提升。

其實,自今年2月以來,包括21Shares、Grayscale、Fidelity、Bitwise和Franklin等多家發行商都接連提交了對以太坊ETF進行質押的提案。其中,21Shares為提交相關申請最早的機構,並在2月20日獲得SEC正式受理。依照SEC審批流程,該機構需在提交19b-4文件後45天內做出初步決定,包括是否接受、拒絕或延期。以2月12日起算,21Shares的以太坊ETF質押申請的初步決定時間為3月29日,因週末實際可能順延至下一工作日3月31日,而最遲需要在240天內,預計10月9日做出最終裁決。

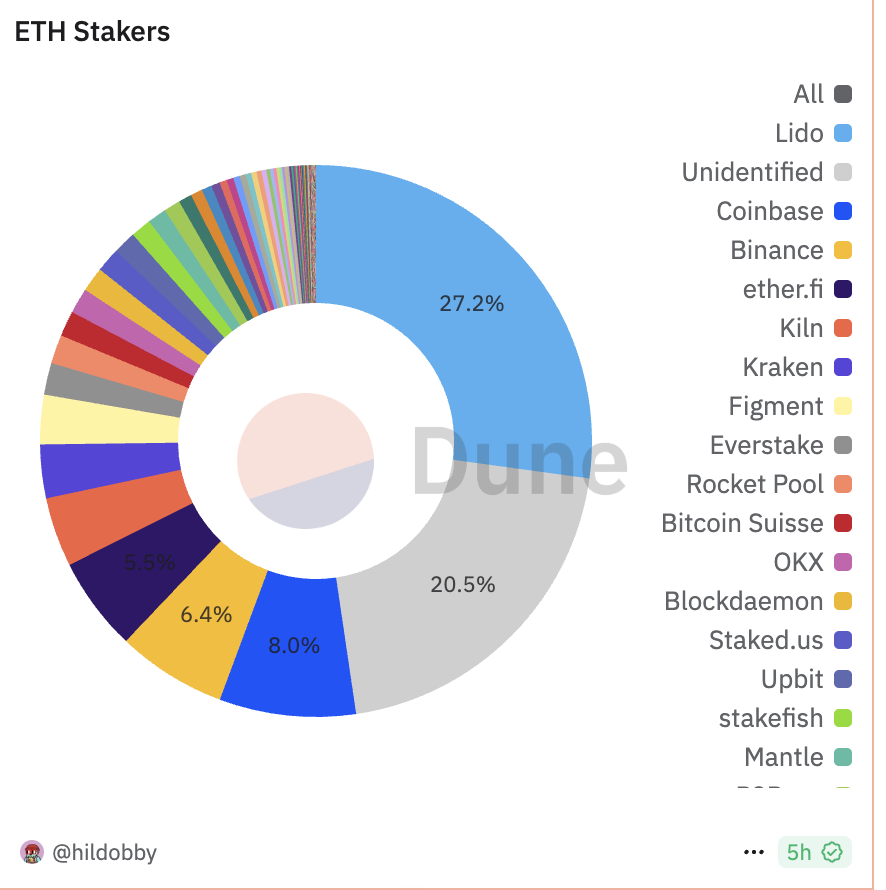

在市場看來,以太坊ETF引入質押功能被認為具有多重潛在優勢。在投資報酬率上,目前以太坊質押的年化報酬率約為3.12%。相較於比特幣現貨ETF僅依賴價格波動,以太坊ETF透過質押可為持有的ETH帶來額外收益,此特性對機構投資者尤具吸引力,或能扭轉當前需求疲軟的局面;在價格推動上,質押鎖定ETH將減少市場流通量,緩解拋售壓力,可能推動ETH價格上行。 Dune資料顯示,截至3月24日,以太坊信標鏈質押總量超3,419.9萬枚ETH,質押ETH佔總供應量的27.85%。若ETF加入質押行列,這一比例將進一步擴大;在網路安全性上,ETF參與質押將增加以太坊網路的驗證者數量,提升去中心化程度,緩解社區對Lido等流動性質押協議集中化風險的擔憂。 Dune數據顯示,截至3月24日,僅流動性質押協議Lido就佔據了以太坊質押份額的27.28%。

然而,出於操作簡便與監管合規的考慮,以太坊現貨ETF的質押設計可能削弱其對投資機構的吸引力。以21Shares提交的質押功能申請文件為例,其質押流程由託管方Coinbase負責保管ETH,採用「point-and-click staking」模式,即透過簡化的介面直接質押ETF持有的ETH,而無需將資產轉移至第三方協議(如Lido或Rocket Pool),從而降低資產轉移中的安全風險。不僅如此,質押產生的全部收益歸ETF信託所有,作為發行者的收入,而非直接分配給投資者。而根據Dune數據顯示,相較於Coinbase、Binance等中心化交易所,包括Lido、ether.fi等LSD賽道仍是ETH質押的主流選擇。根據現有消息,以太坊現貨ETF發行方均未明確允許將質押收益直接共享給投資者,不過美國監管松綁和市場競爭加劇之下,並不排除引入此機制的可能性。

不僅如此,以太幣現貨ETF還面臨質押效率的挑戰。由於以太坊質押進入和退出機制受到嚴格的限制(每個epoch最多只能允許8個節點進入和16個節點退出,每6.4分鐘產生一個epoch),這也使得ETF的靈活性被限制,尤其在市場劇烈波動時,投資者無法及時退出可能加劇拋售情緒。舉個例子,目前以太幣現貨ETF總共持有價值約67.7億美元的ETH,以ETH價格(約2064美元)計算,約為328萬枚ETH,那麼質押進入時間約為57.69天,退出時間則為28.47天。這種排隊機制無法滿足投資人需求,而繞過這些機制的流動性質押平台也被ETF質押排除在外。

然而,Pectra升級(EIP-7251)將單一驗證節點的質押上限從32 ETH提升至2048 ETH,大幅提高質押效率。這不僅減少了進入和退出質押的排隊時間,還降低了技術障礙。但在最新的153次以太坊核心開發者共識(ACDC)電話會議中,開發者已決定延後確定Pectra主網啟動日期,可能延遲至5月後。

由此來看,相較於質押功能的開放時間,收益分配和效率等問題更是影響以太坊現貨ETF需求的關鍵因素。

鏈上活動持續低迷,ETF質押難解生態困局

即便以太坊現貨ETF引進質押功能,其對流通供應和市場情緒的影響也有限,難以從根本上扭轉以太坊生態面臨的競爭壓力與成長瓶頸。目前,鏈上活動持續低迷、L2分流效應加劇以及來自其他高性能公鏈的挑戰等,均在削弱以太坊的市場主導地位。

從ETF質押影響來看,截至目前,以太坊的質押率約為27.78%,美國以太坊現貨ETF持有的ETH總量的2.84%,即使這些ETF全部參與質押,也僅將質押率提升至約30.62%,增幅為2.84%,這一微小變化對ETH股也足以推動的價格推動性變化。

相較之下,其他PoS競爭鏈的質押率遠高於以太坊,如Sui的質押率達77.13%、Aptos達75.83%、Solana為64.39%等。以太坊雖有質押成長空間,但ETF的資金規模和質押潛力難以構成市場的主導購買力,質押功能的象徵意義大於實際效應。

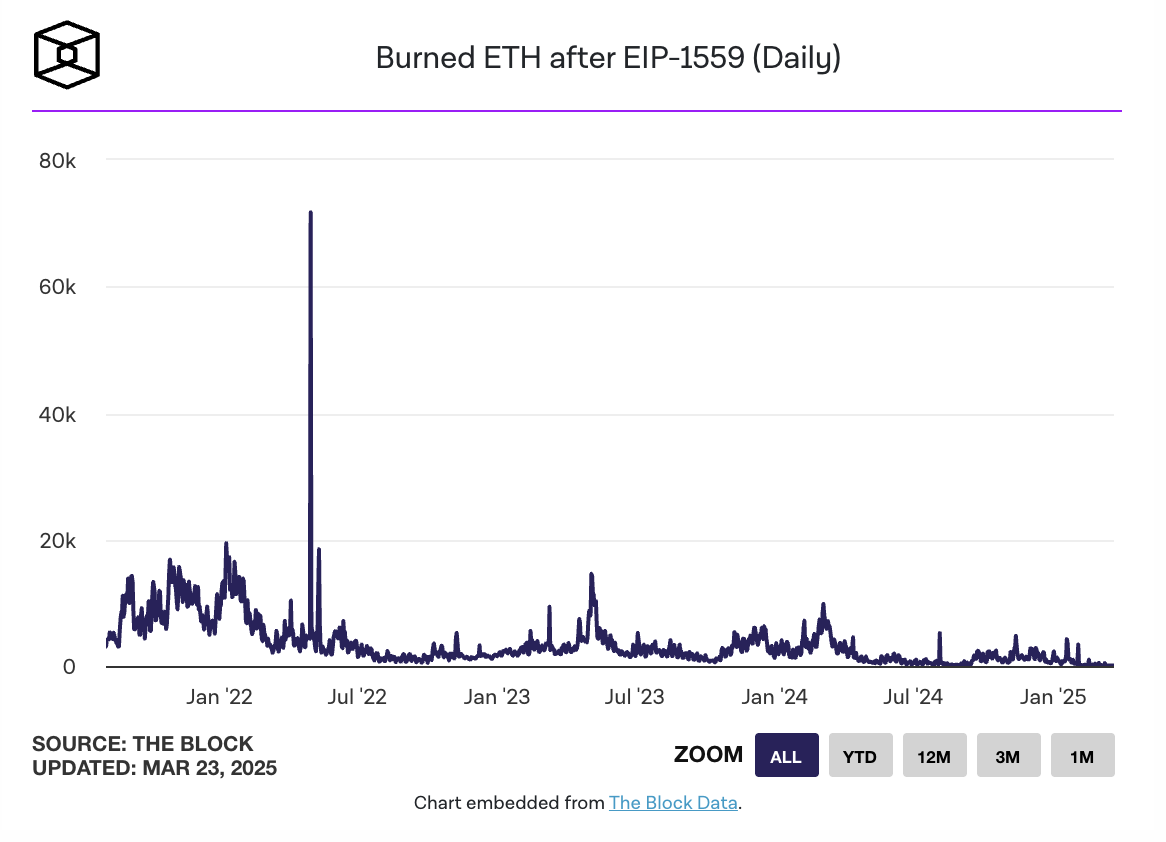

而鏈上活動數據的持續走低,進一步凸顯以太坊生態的疲態。根據The Block數據顯示,截至3月22日,以太坊網路因交易費用銷毀的ETH數量降至53.07枚,約合10.6萬美元,創歷史新低。 Ultrasound.money數據顯示,以過去7天計算,ETH年供應成長率為0.76%。不僅如此,以太坊鏈上活躍地址、交易量與交易筆數近幾周同步下滑,顯示以太坊生態活力正在減退。

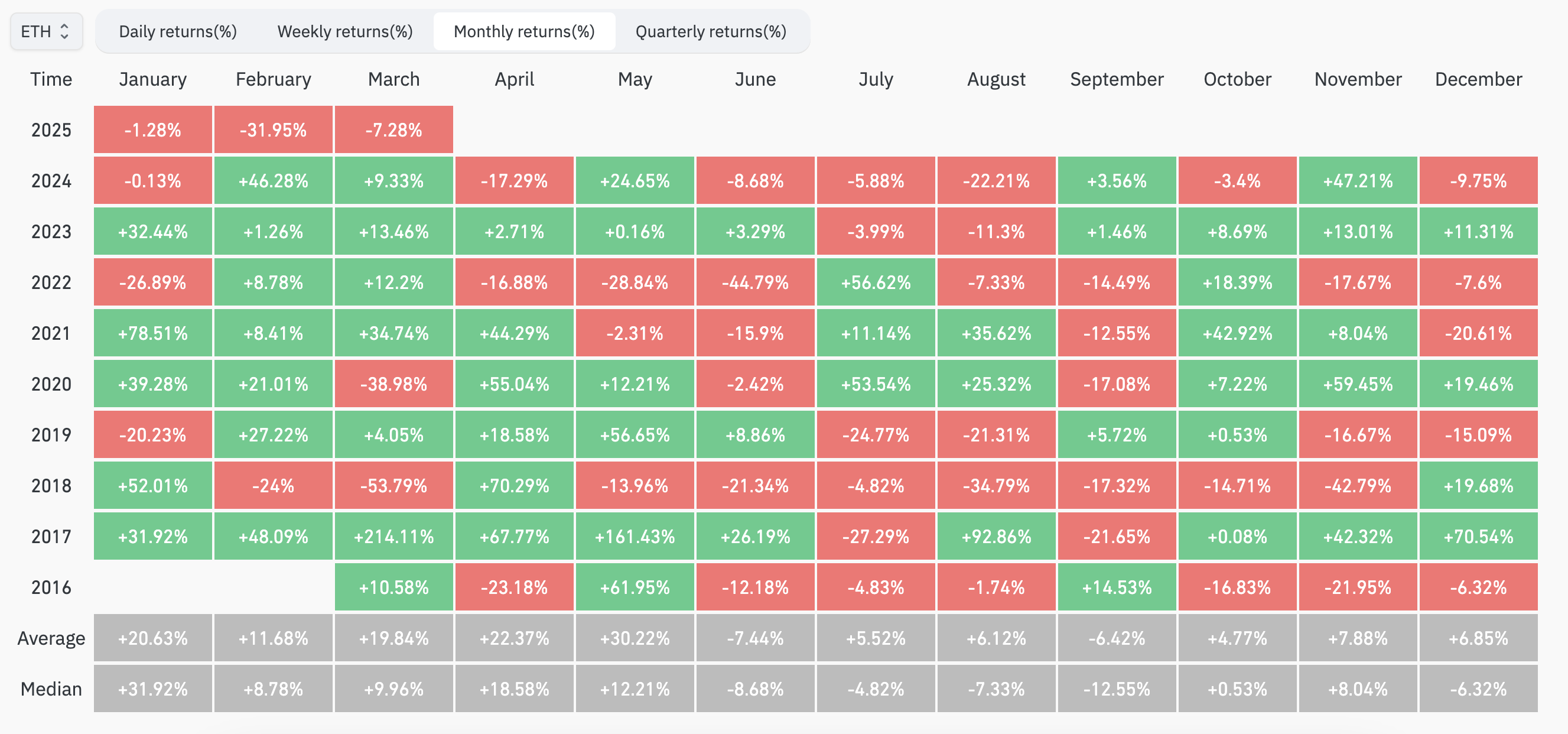

同時,以太坊在今年Q1創史上最糟糕表現。 Coinglass數據顯示,以太坊在2025年第一季經歷了近年來最為慘淡的開局,首次連續三個月均呈現負收益:1月:-1.28%(歷史平均收益:+20.63%,中位數:+31.92%);2月:-31.95%(歷史平均收益:+1.68%, 55%,中位數:+9.96%)。

以太坊面臨的困境源自於多重結構性問題。例如雖然Arbitrum、Optimism等L2透過Rollup技術顯著降低了交易成本,但也分流了主網的交易量,這些L2交易佔比已超過主網,導致主網Gas費用和ETH銷毀量雙雙下降。更關鍵的是,L2產生的交易費用大多留在其生態內(如Optimism的OP代幣經濟),而非回流至ETH。再例如,以太坊的市場份額因在高性能應用場景中競爭力不足,正被Solana等其他公鏈蠶食。

渣打銀行也在最新報告將2025年底ETH目標價從1萬美元下調至4000美元,並提出了幾點關鍵判斷:L2擴展削弱ETH市值:原本用於提升以太坊擴展性的L2(如Coinbase的Base已導致500億美元市值蒸發);WA ETH/BTC比率預計持續下降:900億美元預計將在未來成長,ETH仍可能維持其80%安全性市場份額,但以太坊基金會需要採取更積極的商業策略(如對L2徵稅),該可能性較低。

總的來說,儘管以太幣ETF質押能在一定程度上影響ETH供應和持有者收益,但無法直接解決生態競爭、L2分流或市場情緒低迷等核心挑戰。以太坊仍需在科技與敘事上尋求深層突圍。