作者:加密韋馱

不知道大家是否有種感覺,聽了不少對於ETH的FUD,都感覺沒到點子上?既然技術、開發者基本面都很好,每一輪有挑戰者也正常,為什麼這一輪如此一蹶不振?

讓我們用三盤理論從供需兩側潛入。

以太坊需求面

以太坊需求面可分為原生和外部兩個因素。

原生因素指因以太坊技術發展,產生大量以ETH本位計價拆分盤從而推動對ETH的需求: 例如17年的ICO、20/21年的DeFi。 在這一輪行情中,按理說主敘事應該是L2和Restaking,然而就如我去年11月寫的那樣,L2生態項目與主鏈高度重合,無法夠引起爆炸式的交投繁榮,而PointFi和Restaking,本質上是鎖定ETH降低流動,而非讓更多資產以ETH定價,甚至大型restaking項目的定價權如Eigen、Rez、Ethfi都在交易所(USDT本位),而不像上一輪YFI、 CRV、COMP一樣在鏈上(ETH本位) 只要沒有大量新資產用ETH本位計價,用戶就沒有必要持有ETH。 另一個原生因素是EIP1559所導致的燃燒機制。 ETH主要功能是結算層,大型DeFi的清結算都發生在主鏈上。如今L2跟主鏈功能高度重合,導致大量該類需求都被分流去了L2,而這類交易導致的燃燒卻只有原先的零頭,削弱了對ETH的需求

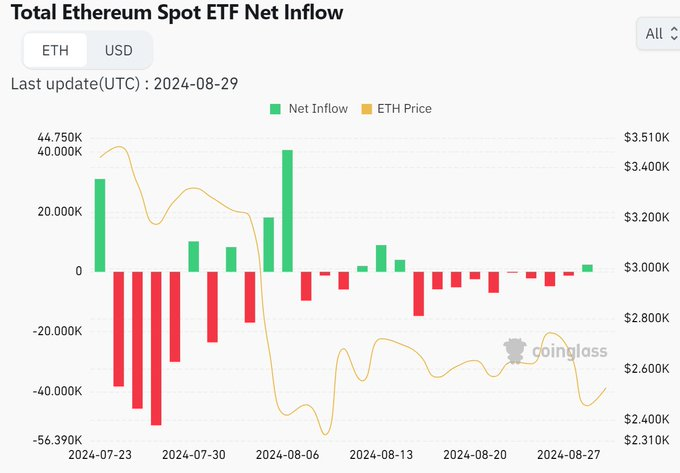

外在因素主要是生態外需求和宏觀。宏觀上上個週期是寬鬆週期,這個週期是緊縮週期生態外需求上一輪是灰階信託,這一輪是ETF。但當年灰度是個貔貅,只能買進不能賣出。但ETF不一樣,他可以進也可以出。 開通ETF已經一個月,目前總淨流出已經達到了-140.83K,絕大多數都是透過灰階。這與BTC ETF開通至今都是淨流入完全不同,相當於整個ETH的新舊鯨魚都在透過ETF套現

理解以太坊的供給側

以太坊本身就是一個經典分紅盤,不論是在POW時代還是POS時代,主要拋壓來自新的產出,但為什麼這一輪出現了問題?因為其產出成本結構

ETH POW時代【2022年9月15前】

ETH的的產出邏輯跟BTC一樣,是礦工挖礦產出

一個礦工獲取ETH的成本構成:

1. 固定成本: 一次不可退還的ETH挖礦投入,包括:

- ETH礦機成本

2. 增量成本: 隨著參與挖礦的時間而成長的成本,包括:

- ETH挖礦電費成本

- ETH礦機的託管成本(包括礦場場租、人員、維保)

- 意外成本(包括罰沒、災害等不可抗力) 需要注意的是,這個成本是法幣本位: 不論是固定還是增量成本,都需要用法幣交,而且這個成本是不可退回的沉沒成本。由於礦機壽命有限,礦機整個生命週期產出可以視為一個固定的量,每個ETH的獲取成本= 金本位總成本/總ETH產出

這裡就存在一個博弈:當以太坊法幣計價的市價低於獲取成本(關機價),那麼礦工就不會賣出,因為會虧本

而礦機推陳出新,每一代礦機都比較貴。每一輪市場,挖礦競爭更加激烈,不僅產出在降低,難度在增加,連電費和託管費都水漲船高,由政府監管帶來的壓力隨著產業擴大而變大。這意味著總增量成本變大了,變相的提高了ETH地板價

但在POS時代,這個效應消失了

ETH POS時代【2022年9月15後】

礦工角色消失,取而代之的是驗證者,而獲得以太坊產出,只需要把ETH質押到驗證節點即可,ETH的產出成本變成了:

- 驗證者: - 提供基礎架構的費用(如人員、伺服器)

- 質押者: - 質押ETH的機會成本- 付給驗證者的手續費看到區別了麼?

驗證者雖然成本也是法幣本位,但因理論上可以承載無限數量的ETH質押,也不存在礦機報廢,所以他的ETH單位獲取成本幾乎可以忽略不計。而質押者除了機會成本,取得ETH產出根本沒有法幣成本,手續費也是幣本位成本。因此不存在“關機價”,質押者不會像礦工那樣維持ETH價格的下限,而是可以無限挖賣提。

即使我們認為質押以太坊的入場均價是上一輪的ETH平均價格,這樣的機制也不可能不斷提高ETH的地板價,但是ETH是不斷在增發的,只要新增以太坊數量為正,價格就不斷會承壓

ETH逃不出三盤: 今天的雷在2018年就已經埋下

這是一個悲傷的故事:

在2018年ICO時代的結尾,大量ETH計價ICO項目方無序砸盤ETH,最低砸到$100以下。從分割盤角度來看,ICO時代分割速率極高,但卻沒有DEX能用ETH本位計價交易套現。專案方只能砸盤ICO代幣和ETH換USDT,最終導致ICO Beta收益驟減,機會成本高於持幣,形成戴維斯雙殺

也許是從18年ICO的經歷太過慘痛,我們看到後來Vitalik也好,基金會也罷,不斷地強調路線圖、主敘事、正統性,從而形成了一批「核心圈」開發者、VC。 DeFi Summer的成功更加強了這種體制固化—— 讓籌碼集中到Eth Aligned的一致行動人手中而非每個人,從而防止無序拆分和無序拋壓

然而這最終演變成了“to V創業”,“清真= 高估值", 這導致了:

- 拆分速率過低: 能承擔到可觀流動性和資產的dev和盤子驟降

- - 市場Beta跑不過競對: 「清真」與「攢局"導致高估值,讓Beta收益弱於其他鏈

再加上L2削弱燃燒和POS帶來的無成本拋壓,抵消了以太坊核心為防止無序拋壓所做的一切努力,最終釀成了今天的悲劇

從ETH的教訓中你學到了什麼?

1. 分紅盤想要長治久安,就不要拍腦袋創新,切記形成金本位計價的固定成本和增量成本,且隨資產流動性的提高,不斷提高成本線,抬高資產價格下限。如果實在不會,再回去看看BTC成本模型

2. 做拆分盤降拋壓只是緩兵之計,真正目的是讓你的母幣變成計價資產,讓持有不依賴於母幣本身的漲幅,從而擴大需求端和流動性