再提到RWA,眾人可能也不陌生。

數月前,RWA曾以強勢的資產數位化概念引發廣泛討論,讓市場好生炒作了一番二級敘事,一時間,RWA概念代幣層出不窮,紛紛來搶佔機構帶來的第一桶金。但和所有突出重圍的概念類似,由於監管、場景等種種原因的限制,在大型機構、區域政府紛紛為其站台曇花一現後,RWA又歸於平靜。

以為就此泯然眾人矣,但沒料到的是,數月後,RWA賽道再度火了。而引燃這股火勢的關鍵人物,還是貝萊德。

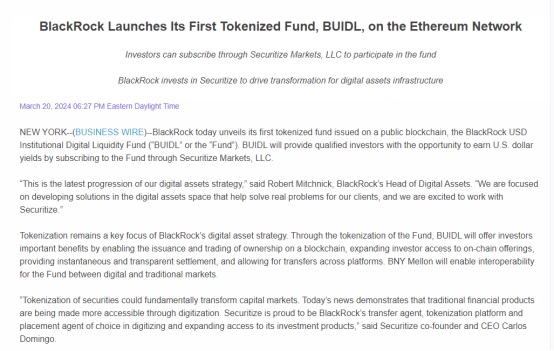

3月20日,貝萊德宣布推出了其首個在公共區塊鏈上發行的代幣化基金,即貝萊德美元機構數位流動性基金(BUIDL)。據悉,BUIDL將透過聚焦於RWA的數位資產證券公司Securitize進行認購,為合格投資者進行服務,資金將由官方託管機構紐約梅隆銀行持有。該基金將總資產100%投資於現金、美國國債和回購協議,讓投資者在持有區塊鏈上的代幣的同時賺取收益。

貝萊德發布通告,來源:貝萊德官網

根據公告,該基金的初始投資最低額為500萬美元。 BUIDL力求提供每個代幣1美元的穩定價值,擁有代幣會產生股息,貝萊德將每日應計股息直接作為新代幣支付到投資者的錢包。簡而言之,投資者可透過代幣持有來獲取基金收益,同時免除繁雜的辦理手續和儲存成本。

對此新品,貝萊德執行長Larry Fink直言,「我們相信下一步將是金融資產的代幣化,這意味著每隻股票和每隻債券都將擁有自己的基本QCIP。它將記錄在每個投資者的總帳上,但最重要的是,我們可以透過代幣化來客製化適合每個人的策略」。

自從比特幣現貨ETF通過後,貝萊德已然成為加密從業者心中的風向標,而這次舉措無疑也直接刺激了市場對RWA的追捧。而無獨有偶,日前新加坡鏈上現實世界資產(RWA) 交易所DigiFT也宣布推出基於美國國庫券的存託憑證代幣。

在多重利好下,RWA賽道協議代幣一週內迎來普漲。其中代表性項目Ondo Finance代幣ONDO翻倍,突破0.9 美元,現報0.95美元。 Realio Network 代幣RIO也不甘示弱,近一週漲幅108%,房地產代幣投資市場Propchain代幣PROPC 也上漲超61.9%。

ONDO價格在一周內迅速上漲,來源:Coingecko

而RWA的敘事,也再度隨著滾滾車輪來到了市場的眼前。

從概念來看,廣義的真實世界資產(RWA)是指將物理世界中存在的有形資產上鍊實現代幣化銷售,即以資本市場產品為標的,將價值以數位證券代幣化的形式提供給投資者。從實體變成代幣,最直接的作用就是易分割、流動性更強而儲存、發行成本更低。理論上來看,由於區塊鏈具備的不可篡改、所有權可分割等特點,幾乎所有現實資產均可在鏈上實現代幣化,因而標的產品的涵蓋非常廣泛,房地產、藝術品、商品、黃金,甚至只是投資人買的股票都可納入其中。

也正於此,RWA也被從業人士認為是傳統金融界介入Web3領域最為便利、最具可操作性的賽道,傳統機構自然也頗感興趣。從2019年開始,摩根大通、高盛、星展銀行、瑞銀集團、桑坦德銀行、法國興業銀行、Hamilton Lane等多家傳統機構陸續開始探索賽道,並實測發行部分產品。

作為傳統金融與Web3的存取點,市值高達百萬億的金融界僅需實現1%的投入即可再造一個加密世界,該賽道潛力不言而喻。市場分析機構伯恩斯坦(Bernstein)就曾在去年預測,未來五年全球貨幣供應量的約2%將被代幣化,約3兆美元。

想像頗為美好,但在實操中卻並非如此簡單。除基礎設施尚待優化外,流動性、監管、成本等問題仍難以克服。其中涉及的法律鏈尤為複雜,縱觀全球,並未存在STO完成度較高的地區,即使美國與新加坡也只在探索初期。從長期來看,該賽道有發展潛力,但也應建立在Web3本身已極為普遍的情況下。

若要進一步探究,RWA似乎僅有在國債代幣化方向有可預見前景,原因在於RWA中的底層資產在整個環節中極為關鍵,除監管穩健且發展成熟的國債外,其他類型或多或少存在估值、詐欺、流動性等問題。

對於傳統世界而言,RWA似乎還過於超前,但在加密領域,它相對而言有著漫長的演化發展史,眾人熟知的USDT等以法幣為錨的中心化穩定幣,其實就是典型的RWA資產。作為錨定法定貨幣的代幣化版本,穩定幣的存在使其在起伏的加密環境中成為一種穩定的交換單位。自2014年以來,Tether和Circle等公司陸續發行代幣化的穩定幣,由銀行存款、短期票據、實體黃金等抵押品提供背書。

而在近年來,隨著Defi的普及,市場對於傳統金融的分散式改造已然熟悉,而經過熊市刺激,市場不得不尋找有價值錨點的加密資產,這也導致RWA在近兩年蓬勃發展。儘管大型機構仍聚焦於債券方向,但發展至今,藝術品、貴金屬,甚至私人債務也登上了加密用戶投資RWA的諾亞方舟。

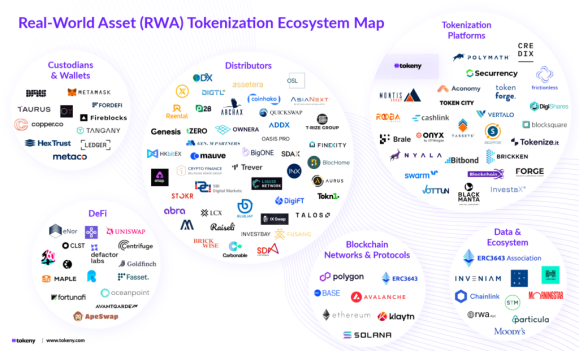

RWA生態圖譜,來源:tokeny

2021年,Maple、Goldfinch和Clearpool等無抵押借貸平台的出現催生了私人信貸市場,使成熟的機構可以以自身信用為標的借入資金。但22年受到Luna、3AC 和FTX的影響,以私人信貸為主的項目出現了大量違約。

隨著2023年進入熊市,DeFi 殖利率降低,同時聯準會利率的不斷上升,以穩定化收益為代表的代幣化國債爆炸性成長。 Ondo Finance、Franklin Templeton 和OpenEden等項目獲得大量資金流入,代幣化國債的TVL從2023年1月的1.14 億美元激增641%,到年底達到8.45億美元。

實際上發展至今,在加密領域,RWA也主要被劃分為上述這四種類型,即穩定幣、商品代幣、代幣化國債、私人信貸,以下也援引Coingecko在其報告中的數據對此進行簡單介紹。

從市場格局來看,與美元掛鉤的穩定幣佔絕對優勢,而穩定幣領域亦天然具備贏者通吃、市場集中度高等特性。前三名的美元穩定幣佔據了95%的市場,其中USDT為1037億美元,USDC為321億美元,Dai為47億美元。 USDT一如往常佔據主導地位,市佔率為71.12%,而USDC在去年3月美國銀行業危機期間短暫脫鉤後,市佔率大幅下滑,目前也未能恢復。

根據Coingecko數據,美元穩定幣以外的其他幣種穩定資產僅佔市場的1%,例如Euro Tether (EURT)、墨西哥比索Tether (MXNT)、EURC (EURC)、Stasis Euro (EURS) 和BiLira (TRYB )等。

穩定資產的市值從2020年初的52億美元迅速上升到2022年3月的1501億美元峰值,然後在整個熊市中逐漸下降。目前受到大盤影響,到2024年,穩定幣市值成長18.09%,從年初的1,282億美元增至截至3月26日的1,514億美元。

商品支持代幣市值約11 億美元,但僅佔法幣為底層資產的穩定幣市值的0.8%,而在產品方向,商品支持代幣也有類似格局。其中,Tether Gold 和PAX Gold等代幣化貴金屬佔商品支持代幣市值的83%。例如XAUT和PAXG 等代幣以一盎司實體黃金為底層資產,而Kinesis Gold和VeraOne則以一克黃金為錨。

儘管代幣化貴金屬佔據主導地位,但由其他商品支持的代幣也已相繼推出。以Uranium308計畫為例,其發布了代幣化“鈾”,價格與1磅U3O8鈾化合物的價格掛鉤,甚至可以在嚴格合規協議條件下被贖回。

代幣化美國公債是熊市期間用戶最重視的品類,市值在2023年成長了641%,從1.14億美元增加到8.45億美元。然而,這一成長勢頭自2024宏觀改善起陷入停滯,1月份,代幣化美國國債僅增長1.9%,市值為8.61億美元。

富蘭克林鄧普頓(Franklin Templeton) 是目前最大的代幣化美國國債發行人,其鏈上美國政府貨幣基金發行了3.32億美元的代幣,市佔率超過38.6%。大多數代幣化國債都是基於以太坊構建,以太坊佔據其中57.5%的市場份額,但以富蘭克林鄧普頓和Wisdomtree Prime等傳統公司選擇在機構常用的Stellar上發行,目前Stellar佔據39%的市場占有率.

相對而言,私人信貸則較為敏感,比起具備穩定產品背書的商品和國債產品,其頗為類似現實生活中的第三方信貸機構,該品類天然適配於大額消費品,例如購車與購房。

在目前私人信貸協議發放的4.703億美元未償還貸款中,約有42%即1.96億美元)用於汽車貸款,而金融科技和房地產行業的債務分別佔19%和9%。 2023年汽車貸款快速成長,約60筆貸款發放超過1.68億美元,同期金融科技業沒有發放新貸款。

房地產和加密貨幣交易領域則收到了840筆貸款,但目前只有10%的貸款處於活躍狀態。其餘的若非已償還,就是已處於違約死帳狀態。值得注意的是,在Terra和3AC倒閉後,加密領域發生了13起貸款違約。

從使用者畫像來看,借款人多數公司來自非洲、東南亞、中美洲和南美洲等新興市場,約有42筆貸款或全部貸款的40.8%來自非洲國家。

如同先前所提到的,儘管RWA看似極具誘惑力,但從監管來看,RWA問題仍然重重,畢竟涉及金融資產,鏈下的法律法規會更為重要。除了常見的合理估值外,發行流通符合監管認可標準,並具備足夠的市場深度,確保智能合約沒有安全漏洞等均應被列入考慮。

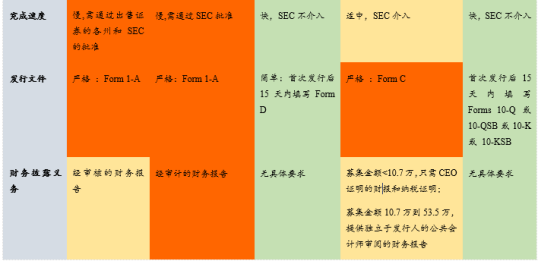

現行美國對STO的監管要求,資料來源:植德律師事務所

實際上,就美國現行證券發行豁免所依據的Regulation A1和A2、Regulation D、 Regulation Crowdfunding以及Regulation S而言,目前發行的RWA集中於不介入SEC的D和S類別,而SEC介入的其他類別,尤其是A類別,目前尚未有透過Regulation A成功發行的先例。嚴格意義上而言,貝萊德美元機構基金依實施要求也為Regulation D506(c)系列的一種,投資人持有基金所賺取的收益並未在美SEC註冊。也因此,質押BUIDL產生的利息可能不會在任何加密貨幣交易平台上列出。

當然,監管問題隨著機構的不斷介入,或許也總是會在未來某個節點解決,在短期,也難免會上有政策下有對策。而對於投資人而言,不論什麼美妙的故事,最終也更關注於實際代幣的漲幅。

不論如何,機構拓寬了資金管道,合格投資者獲得了認購產品,而對於不足以購買基金的散戶而言,二級市場火了,這也是另一種意義上的皆大歡喜。

參考文獻:

Coingecko:RWA Report 2024—Rise of Real World Assets in Crypto