本文來自The Block,作者:Igor Igamberdiev

PANews獲得授權並編譯

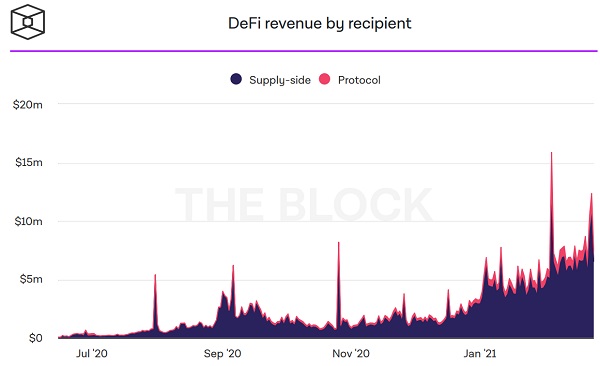

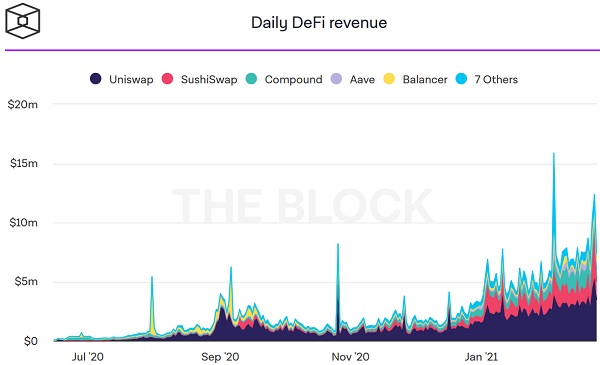

The Block對去中心化金融市場上的頭部協議收入狀況進行了分析,總體而言,許多DeFi協議都成功獲得了可觀收入。不過,雖然DeFi行業出現了流動性挖礦等一系列新舉措,但大部分收入仍然流向協議供應方(儘管這一趨勢目前已經所有改變)。另外值得注意的是,除了Balancer之外,所有DeFi協議在2021年的前兩個月都創下月度收入記錄。

相對而言,DeFi仍然是一個相對較為年輕的加密垂直行業,但這一新興領域卻吸引了不少投資者關注,因為DeFi協議允許用戶以免許可方式產生收入,同時還能保持非常低的運營成本。

絕大多數DeFi收入會分配給供應方,比如貸方或流動性提供者。同樣地,中心化交易所也可以激勵做市商減少費用或回扣。如果沒有經濟優勢,由於風險更大,交易所和協議流動性將受到嚴重限制。除了供應方之外,其他主要收入獲得者是協議所有者,比如開發人員或代幣持有人,他們會將收入直接用於協議開發,也可以直接向代幣持有人支付利潤。現階段,至少有三種模式可以讓代幣持有人獲得收入:

* 回購併銷毀代幣(此類DeFi協議有Maker、Kyber、Bancor)

* 回購做市(Buyback-and-make)

* 分紅(此類DeFi協議有Kyber、0x、Bancor、Sushiswap、Curve)

上圖資料來源:THE BLOCK RESEARCH, ETHEREUM ETL,數據提取時間:2021年2月27日

還有一類收入主要獲得者,他們扮演了DeFi協議“推薦人”的角色。比如Kyber有一個費用分攤計劃,Aave也有一個類似的推薦計劃。目前,只有少數DeFi協議使用推薦計劃,但在未來,由於DeFi自身所具備的免許可特徵,預計會有越來越多DeFi協議探索推薦計劃。舉個例子,1inch是一個比較受用戶歡迎的DEX聚合服務提供商,他們就已經啟動了推薦計劃,預計Yearn生態系統很快也會支持類似計劃。

The Block Research 在其平台上的數據分析儀錶盤欄目中推出了一個全新圖表分析類別,其中包含了較為知名的DeFi協議收入數據。此外,該儀錶盤還推出了幾個比率圖表,允許用戶比較不同的DeFi協議。本研究報告旨在描述當前一些頭部DeFi協議的收入產生機制。

上圖資料來源:THE BLOCK RESEARCH, ETHEREUM ETL,數據提取時間:2021年2月27日

借貸協議

MakerDAO

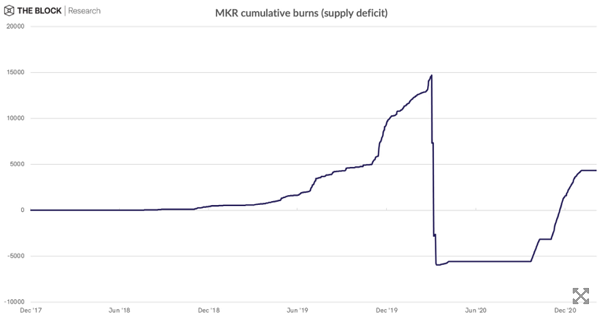

Maker是“最古老”的DeFi協議之一,該協議用戶可以使用各種加密資產創建美元穩定幣DAI(1 DAI=1美元)。 Maker的多抵押版本總是會將其一部分收入存入協議儲備金庫(Protocol treasury),這些錢可以在發生“黑天鵝事件”的時候提供資金支持,或是支付運營費用。向儲備金庫“填滿”資金之後,Maker收入將會直接用於MKR代幣銷毀。

現在,在已失效的單抵押DAI中,創收機制基本上是盡可能保持簡單。在DAI鑄造之後,抵押債務頭寸(CDP)持有人的債務會因為MKR持有人設定的穩定費而增加,抵押債務頭寸持有人必須退還全部鑄造的DAI和MKR中累積的穩定費,否則就不能關閉抵押債務頭寸。 PETH持有者(即抵押債務頭寸持有人)和管理者(清算人)也會獲得一部分協議利潤,需要購買MKR才能關閉抵押債務頭寸,並彌補PETH持有人造成的部分收入損失,這也是Maker當前版本中修復的一個嚴重缺陷。

多抵押品DAI是對先前版本的一次重大改進:首先,目前有28個不同的DAI鑄造金庫(Vault),每個庫都有自己的穩定費;其次,儘管包括清算在內的所有債務償還都是在DAI中完成的,但只有在Maker協議“Surplus Buffer”(剩餘緩衝)中有1000萬枚DAI的情況下,MKR代幣持有人才有可能獲得間接收入。因為只有達到這一數字之後,才可以在拍賣中出售1萬枚DAI兌換MKR,之後Maker協議會回購過程完成後銷毀購買的代幣。

Maker收入的另一個來源是錨定穩定模塊(PSM),該模塊有助於將DAI錨定價格維持在1美元。這個錨定穩定模塊允許USDC-DAI互換的同時不產生任何滑點,僅收取0.1%的費用,也為使用諸如Curve這樣的DEX套利者提供了新的套利機會,從而有效降低波動性。

Maker還有以下費用:

* 日常運營(薪水、審計等)

* DAI儲蓄率(支付給在特殊合約中減少DAI供應的用戶費用,最近一年為零)

* 資本重組(“黑色星期四”之後資本重組費用為530萬美元)

Maker協議去年增發了2.1萬枚MKR代幣,旨在抵消此前累積的MKR赤字也使MKR供應量過剩了近9個月時間。

上圖資料來源:MakerBurn

Compound

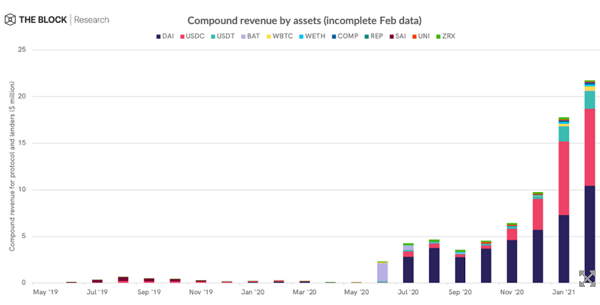

Compound也是最早一批借貸協議,之後該協議又進行了多次優化,從P2P到流動性池,最終實現了為用戶提供去中心化借貸服務。在Compound平台上,用戶可以藉出一項協議批准的資產,並在每個區塊中獲得利息收益。在流動性池中,只要池內有足夠的流動性,用戶就可以隨時提取自己的代幣。可能是出於這個原因,Compound流動性池的利率是可變的,而且在Compound流動性池每次交互之後,利率都會發生變化。自從2020年6月啟動流動性挖礦之後,Compound收入獲得了大幅增長,該協議還將原生代幣COMP分發給協議上的借方,而且使用COMP代幣還能補貼利率。而像DAI、USDC和USDT這些穩定幣,在循環借貸中的風險較小,2021年2月,Compound平台總收入中有95%來自循環借貸。

上圖資料來源: Ethereum, The Block Research

為了在COMP代幣持有人之間進行資本重組或現金流分配,每個流動性池都準備了儲備金,儲備金的多少,決定了Compound協議中藉款利率多少,一旦確定則很少進行更改。對於已經棄用的資產,比如SAI和REP v1,借款利率是100%,Compound曾四次使用SAI儲備金為某些提案的開發工作提供資金支持。

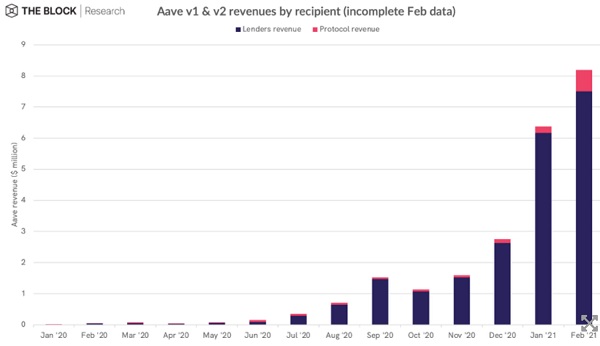

Aave

Aave也是一種DeFi協議,該協議使用流動資金池提供借貸服務。但與Compound不同的是,Aave還為用戶提供了其他功能服務,例如穩定的利率和閃電貸。

在Aave v1中,借款人僅向貸方支付利率。但是,當用戶借入資產時,他們需要支付貸款金額的0.00001%,作為“服務費”(origination fee)。這筆費用的20%將會被用於為Aave的推薦計劃提供資金支持,其餘80%則轉入協議。此外,借款人申請閃電貸時,也需要支付0.09%的貸款金額作為費用支出,這筆錢中70%用於貸方,其餘的30%會根據“二八比例”推薦人和Aave之間分配。

在Aave V2中,開發人員使用儲備金替代了“服務費”。這大大增加了協議收入。 2021年2月,Aave的收入可能會達到1000萬美元,相當於Compound去年十二月的收入。與Compound一樣,Aave協議資金(大約50萬美元)將會分配給尚未使用過這筆費用的AAVE代幣持有人。

上圖資料來源: Ethereum, The Block Research

去中心化交易所(DEX)

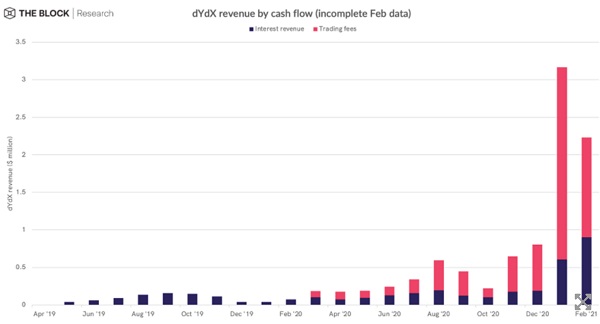

dYdX

dYdX 似乎介於貸款協議和去中心化交易所之間,不僅提供基於保證金交易的借貸功能服務,同時用戶還可以在協議之外提取資產(這點與中心化交易所不同),5%的借貸利率收入將會流入到dYdX保險基金,而貸方則獲取其餘95%的借貸利率收入。

dYdX協議的另一部分收入主要是現貨和永續合約市場的交易費,該費用取決於訂單類型(限價/市場)和訂單金額大小等因素,同時,高昂的gas價格可能會增加費用以覆蓋交易費用。鑑於此,在2021年1月,由於加密貨幣牛市和gas費用上漲,dYdX交易費收入達到了250萬美元(相比於2020年12月增長了312%)。

上圖資料來源: Ethereum, The Block Research

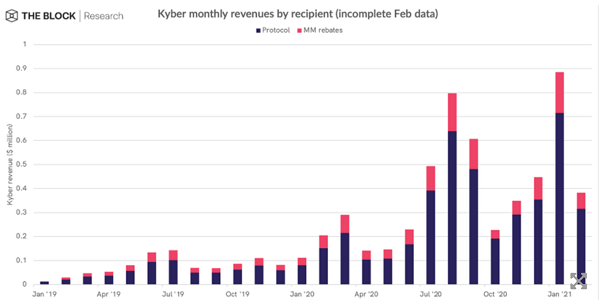

Kyber

Kyber Network是最早從Uniswap等其他去中心化交易所獲得流動性的DEX之一,該協議有一個非常重要的功能,就是可以使用任何定價策略來創建儲備金。從第二版Kyber開始,費用收入分配取決於KyberDAO。目前,在費用收入的0.1%中,26.5%用於向流動性提供者調整代幣供應量,67.3%用於那些使用ETH代幣進行質押的用戶,還有6.2%用於回購和銷毀Kyber的KNC原生代幣。

Kyber架構似乎顯得有些過時,因此不太受加密社區歡迎,這意味著該協議收入其實並不太高。不過,未來該協議可能會在V3版本升級之後解決大多數問題。

上圖資料來源: Ethereum, The Block Research

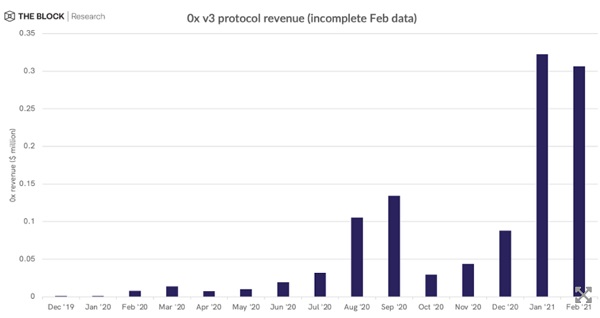

0x

0x是一個支持鏈下訂單和鏈上結算的P2P去中心化交易所,不過在最新版本(V4)中,0x依然可以支持下達限價訂單,不過該協議還能從Uniswap等廣受歡迎的自動化做市商(AMM)中獲得流動性,甚至還推出了自己的DEX聚合器Matcha。

0x協議的V3版本中,他們添加了“協議費”,因此開始獲得收入,用戶需要將ZRX代幣質押到某些做市商的質押池中。目前,在添加到The Block分析儀表板的DeFi協議中,0x的收入最低,不過倘若Matcha能夠實現盈利的話,這種情況可能會發生改變。

上圖資料來源: Ethereum, The Block Research

Bancor

Bancor絕對算得上是以太坊自動化做市商領域裡最知名、創建時間最長的去中心化交易所,也是這一領域裡的先驅。在V2.1版本之前,所有Bancor協議的收入都流向了流動性提供者,導致他們是DeFi協議中收入最低的協議之一。

之後,Bancor順利完成升級更新,允許BNT質押人承擔一部分無常損失風險,這意味著流動性池需要將50%的代幣兌換費用收入提供給BNT質押人。與此同時,一半的Bancor協議收入將會直接發送給質押人,另外一半收入則會用於回購和銷毀BNT代幣。

上圖資料來源: Ethereum, The Block Research

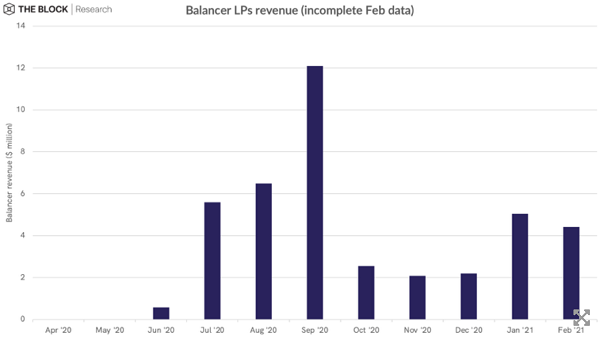

Balancer

在最新版本下,Balancer創收機制與之前的Bancor V2.1版本相同。每個流動性池都會根據費用參數向流動性提供者收取費用,在後續更新的Balancer V2版本中,BAL代幣持有人可以控制小一部分交易費用,以及提款費和閃電貸款費用。

上圖資料來源: Ethereum, The Block Research

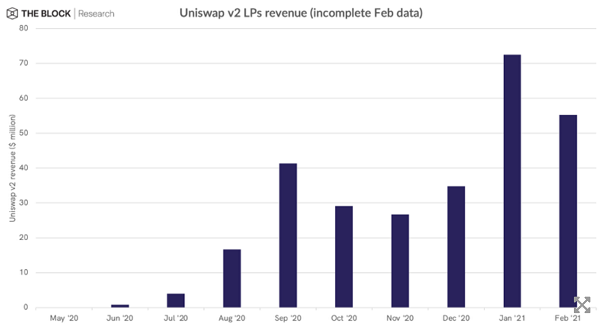

Uniswap

就目前來看,Uniswap可能是收入最高的DeFi協議,也是最容易理解的DeFi協議。用戶每次執行代幣兌換交易時,0.3%的交易額就會作為流動性提供者費用存入流動性池內。

但是從Uniswap V2版本開始,該協議對上述“0.3%的交易額”的交易費用進行了拆分,其中流動性提供者將獲得0.25%的交易額收入,剩下的0.05%則流向了UNI代幣持有人。實際上,在Uniswap治理論壇上有許多關於激活拆分交易費用必要性的討論。

上圖資料來源: Ethereum, The Block Research

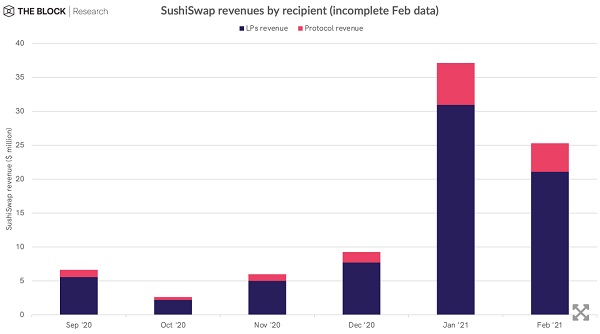

SushiSwap

SushiSwap之所以會出現,是因為Uniswap社區內有人認為Uniswap缺少治理代幣,而這也給了Sushiswap實施吸血鬼攻擊的機會。目前來看,Sushiswap協議在收入方面僅次於Uniswap。自從最初從Uniswap分叉以來,Sushiswap就一直在不斷開發自己的生態系統,還推出了BentoBox等新產品,這些都讓Sushiswap收入得到快速增加。

上圖資料來源: Ethereum, The Block Research

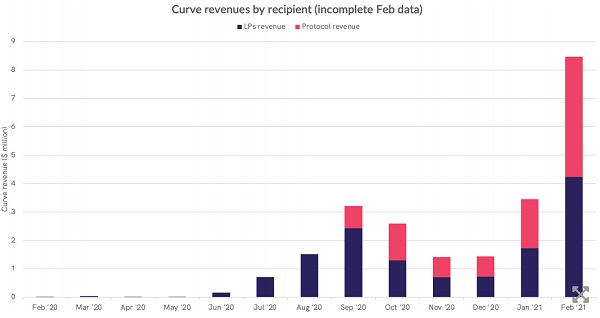

Curve

Curve是穩定幣最喜歡的自動化做市商,在該協議發布CRV代幣之前,所有可用的費用收入都直接提供給了流動性提供者。這些收入包括:

1、每次進行代幣兌換時,會收取交易額的0.04%作為費用;

2、向流動性池存入資金時會收取費用;

3、從流動性池提取資產時會收取費用。

流動性提供者費用取決於流動性交易完成後,流動性池金額與理想水平的偏離程度。

自從2020年9月中旬以來,Curve協議收到的費用中有一半已經計入veCRV代幣持有人(veCRV是專門用於投票而鎖定的CRV代幣);自從2020年11月底以來,Curve協議開始以3Crv代幣形式收取費用(3Crv是DAI/USDC/USDT三個穩定幣的Curve流動性池代幣)。

上圖資料來源: Ethereum, The Block Research

總結

隨著去中心化金融行業不斷發展,加密社區不可避免地會使用一些免許可金融協議。我們看到,如今大多數DeFi協議都產生了相當可觀的現金流量。

上圖資料來源:THE BLOCK RESEARCH, ETHEREUM ETL,數據提取時間:2021年2月27日

絕大部分DeFi協議收入流向了供應方,這主要是因為需求方需要獲得更多流動性,而DeFi協議的代幣持有人通常只能獲得一小部分收入。但是,隨著流動性挖礦之類的全新機制出現,交易DeFi協議代幣同樣可以吸引大部分現金流,比如KeepDAO就是一個典型例子。

然而有些用戶雖然可以通過DeFi協議來賺錢,但這些人並沒有給DeFi協議帶來可觀的收入。還有一些被稱為“守護者”的代理商,雖然他們主要負責DeFi協議維護工作,但這些代理商也是在不同DEX上追求平等價格的套利者,他們會在各個DEX上尋找最佳代幣兌換匯率然後通過交易獲利。當然,此類用戶也是幫助借貸協議免受不良債務影響的清算者。

與此同時,這些“守護者”不只是扮演積極的角色,他們也在追求利潤最大化。可能正是出於這個原因,才導致“黑色星期四”事件發生在Maker身上,還有Coinbase預言機問題導致穩定幣DAI價格劇烈波動而引發的Compound質押資產出現大規模清算等一系列事件。