必查客

必查客

|2021-07-02 14:41

產量農業只是去中心化金融的一個組成部分。雖然您可以使用加密來支持去中心化應用程序,但這並不一定意味著您正在從事去中心化金融。

通常與具有瘋狂回報的風險投資相關聯,高產農業引起了相當大的轟動。隨著以太坊最近的成功,越來越多的用戶想知道如何使用他們新獲得的加密貨幣來產生更多回報。加密愛好者想知道獲得最大收益的最佳方式。他們中的許多人現在湧向高產農業。儘管機制可能很複雜,但從本質上講,產量農業非常簡單。產量農業,用非常基本的術語來說,就是你的資金被儲存並獲得獎勵。這些獎勵有時以紅利的形式支付。通常這些回報很高,甚至可以使您的原始投入翻倍,但它們伴隨著高風險。您可能會加倍投入,但也會損失一半或更多。然而,有些策略風險更小、更具可持續性。收益農民通常將他們的加密貨幣存儲在幾個去中心化金融(DeFi)應用程序中以產生收益。您還可以在不同的應用程序中轉移這些資金,並進一步增加收益。這通常是人們認為的產量農業的“耕作”方面。隨著今年整個DeFi 生態系統倍增至歷史新高,許多人想知道如何獲得最大回報。那麼為什麼有人會嘗試產量農業呢?簡單的。他們這樣做是為了盈利。利潤通常很高,使它們具有吸引力,即使產量農業具有風險性。另外,如果你有大量的加密貨幣存在於交易所中,它通常不會做太多。使用DeFi 應用程序可以讓您在持有加密貨幣時為您服務。它們也是去中心化的,使它們變得私密且快速。您不必去銀行,提供所有了解您的客戶(KYC) 信息並等待批准。如果您擁有加密貨幣,您只需設置一個帳戶並開始收益農業即可。使用某些協議時要小心。如果您不確定某個特定(DeFi) 應用程序,請查看其歷史記錄並查看它是否經過全面審核。如果您在任何時候懷疑任何違規行為,您應該撤出您的資金。在任何情況下,最好都建議仔細監控您的資金。您可能想知道,“存儲我的資金和獲得獎勵不就像staking 一樣嗎?” 在Staking 中,您確實會鎖定您的資金並從中獲得獎勵。但是,有一個根本的區別。通過質押,您正在使用您的資源來支持特定的區塊鏈。通過收益耕作,您只需專注於為您鎖定的加密貨幣創造可能的最大回報。此外,產量農業只是去中心化金融的一個組成部分。雖然您可以使用加密來支持去中心化應用程序,但這並不一定意味著您正在從事去中心化金融。 DeFi 試圖反映傳統的、中心化的金融世界,如借貸、年收益率等,並將所有這些應用於去中心化的金融世界。如果您使用這些DeFi 方法通過加密生成更多加密,那麼您就是在進行收益耕作。如果您投入1000 美元來支持即將到來的區塊鏈項目或山寨幣,並獲得回報,這不是產量農業。您正在支持該加密貨幣並獲得獎勵。您沒有使用應用程序本身來產生收益。但是,如果您使用反映傳統金融世界的去中心化應用程序(dapp) 並且該dapp 為您生成加密貨幣,那麼您正在執行基本的收益農業策略。如果你把它像儲蓄賬戶一樣鎖定,並獲得年產量百分比,那就是產量農業。儘管該術語通常與更複雜的機制相關聯,但這是最基本的產量農業。產量農業可能是未來分散的金融戰略,所以如果你是那種喜歡制定收入戰略的人,最好熟悉它。產量農民通常會在不同的平台上轉移資金以產生最大的產量。這將被稱為“作物輪作”。如果您已經積累了相當數量的加密貨幣並想用它賺取更多收入,那麼收益農業可能是您增加加密貨幣收益的方式。隨著以太坊區塊鏈上流行的大多數產量農業工具,以及以太坊達到前所未有的水平,Compound 和MakerDao 等產量農業應用程序從未如此普遍。一旦在以太坊區塊鏈上解決了gas費用,或者如果其他區塊鏈上的去中心化金融應用變得普遍,那麼作為傳統銀行的常規儲蓄,收益農業可能會變得更接近廣泛的可用性。雖然常規儲蓄賬戶可能會在APY 年度為您帶來0.1% 的年收益率,因為您將錢存入儲蓄賬戶時會獲得額外的利息,而高產農業可以為您帶來高達6-30% 的收益,有時甚至100%,通過成為貢獻者或轉移您的資金。也許您看到產量農業的最直接方式是通過流動資金池。這在Uniswap和其他衍生自Uniswap 的去中心化交易所(如SushiSwap)中很常見,因為代碼是開源的。從表面上看,流動性池是一個相當簡單的概念。它們是大量加密貨幣,由願意將其加密的人匯集在一起。這些加密貨幣允許去中心化交易所擁有可以交換的代幣對,例如以太坊(ETH) / Chainlink (LINK)。如果你加入這個池,你會得到什麼?您將獲得投資回報。使用Uniswap,每次使用貨幣對時,將資金放入池中的人將從借入的資金中獲得利息。這些貨幣的價值完全相同。例如,如果您在Uniswap 中將Ethereum (ETH) 和Chainlink (LINK) 成對貢獻,則每次使用該對時您都會獲得獎勵。交換代幣時,用戶需要支付0.3% 的費用。這0.3% 的費用在流動性池提供商之間按他們投入的比例分配。在其他池中,如SushiSwap,獎勵可能會有所不同。流動性池供應商有多種選擇,看看什麼最適合他們。這導致DeFi 用戶選擇不同的去中心化交易所,為更接近其目標的交易所貢獻流動資金池資金。對於一些沒有高資金的人來說,他們可能會選擇像SushiSwap 這樣的提供商而不是Uniswap,因為SushiSwap 有一個獎勵系統,這可能對那些沒有那麼多股份的人更有利。這些池有什麼用?如果您曾經在去中心化交易所(DEX) 上並想換出兩個代幣,例如以太坊(ETH) 和Chainlink (LINK),那麼您正在使用池中的資金。這是中心化交易所買賣模式的解決方案。您使用的是點對點模型,而不是作為您資金託管人的交易所。在傳統的證券交易所中,您讓交易所充當託管人,為您出售的股票尋找買家。去中心化交易所與自動化做市商合作。它使用智能合約、基於數學和代碼的協議來執行這些交換。

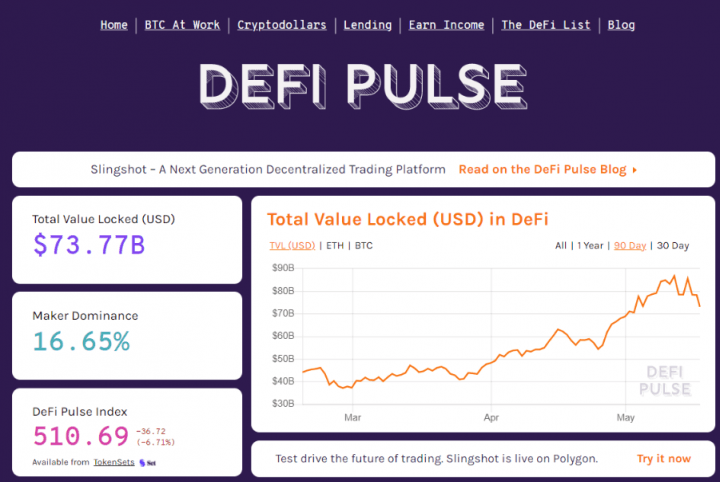

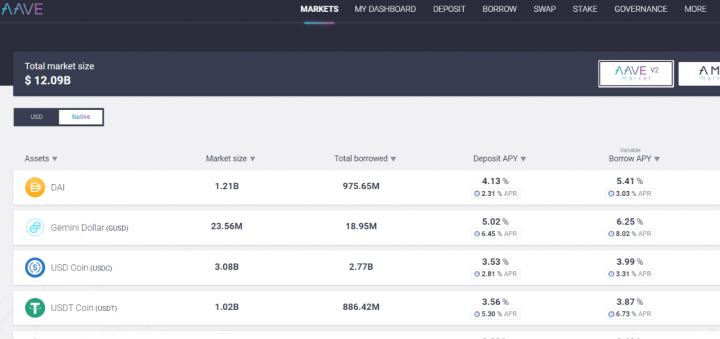

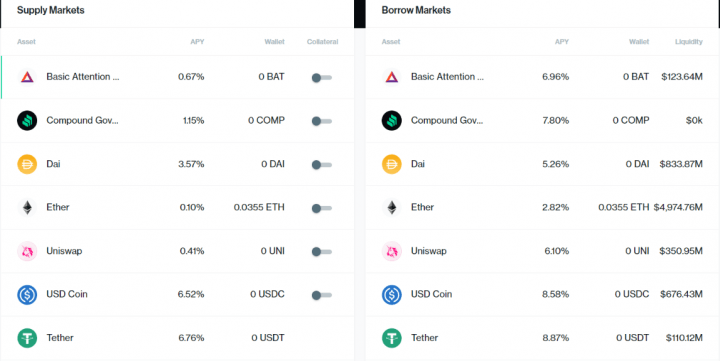

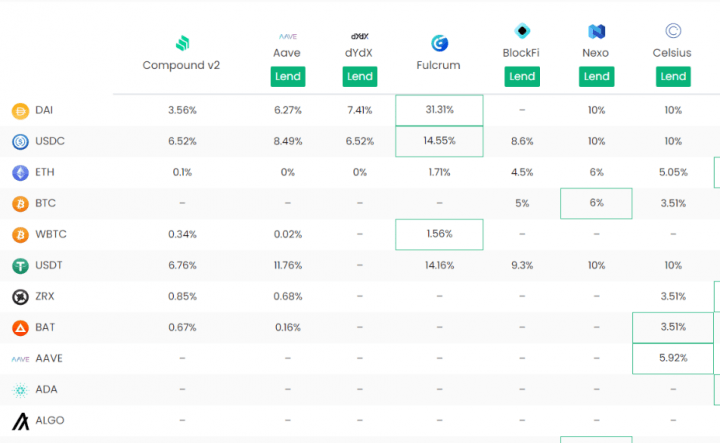

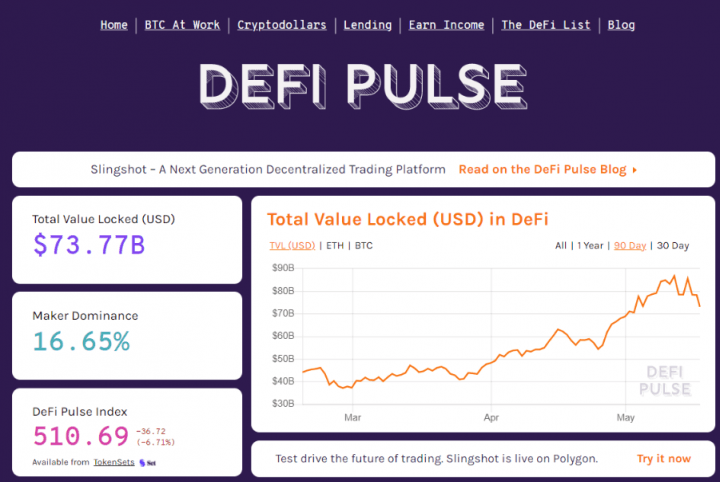

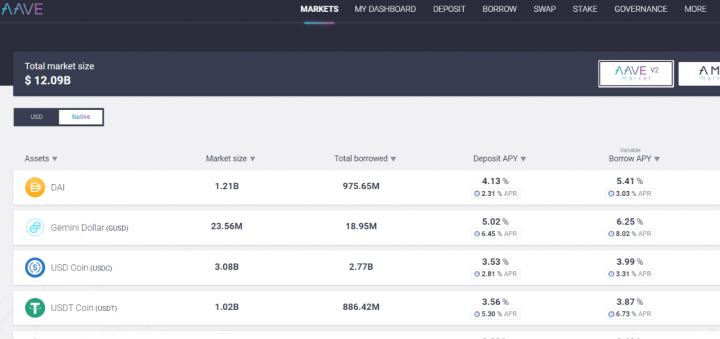

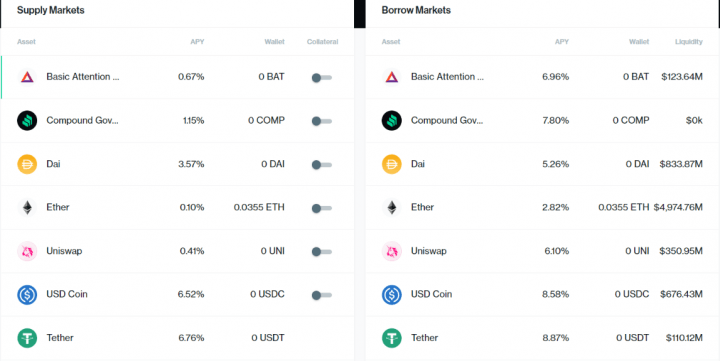

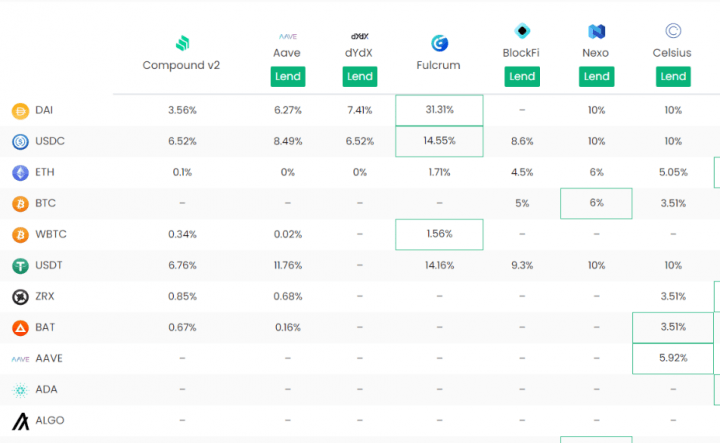

要查看應用程序中鎖定的總值,您可以使用DeFi 脈衝。鎖定總價值(TVL) 一詞是衡量DeFi 市場中鎖定的資金總量的一個指標。這些還可以衡量各種DeFi 應用程序的流動性池中貢獻的加密貨幣數量。 流動資金池是最簡單的產量農業版本。然而,通過使用投資獎勵並將這些獎勵再次投資到不同的流動性池中,產量農業獲得了聲譽。每個流動性池都有自己的獎勵代幣,流動性提供者在提供資金時會收到獎勵代幣。在這裡,我們將使用Compound作為示例。儘管Aave 和MakerDao 等幾個應用程序在TVL 中可以超過Compound,但Compound 是產量農業真正爆發的協議之一。您可以在貢獻資金時獲得複合代幣這一事實確實使其具有吸引力。使用Compound,您可以貢獻代幣以獲得高收益,例如基本注意力代幣的6.96% APY 或USDC 的8.58%。您可以在Compound 和其他DeFi 應用程序中放入穩定幣作為抵押品,如DAI,以產生高收益。然後,您可以使用您放置的抵押品獲得貸款,以切換到其他平台上的代幣並進行再投資。例如,在上圖中,為了簡單起見,您可以投入2000 美元的以太幣(ETH),並且能夠以相同或其他代幣的形式借出高達其價值的60%,讓我們比如說1200 美元的Tether 。然後,您可以使用這筆貸款將另一個DeFi 協議換成ETH。而且,假設價格有利,您可以將您的貸款以略有收益的方式放回Compound,以“耕種”以獲得更高的收益。使用網站DeFi rate,您可以檢查每筆貸款,看看可以在哪裡重新分配資金。它是一個聚合器,用於那些希望看到與其他市場相比的代幣價值的人。當然存在高風險,因為像ETH 這樣的加密貨幣非常不穩定。在考慮高產農業時,您應該牢記這一點。另外,請注意您使用的任何區塊鏈的gas費用。對於復雜形式的高產農業,您可能還需要考慮與由美元(USD) 支持的Dai (DAI) 或USD Tether (USDT) 等穩定幣掛鉤的農業。為什麼?目前,加密貨幣通常是一個不穩定的市場。使用由美元支持的穩定幣可以讓產量農民更清楚地知道產量是多少。例如,如果您熟悉美元,那麼從賬戶中取出美元比加密貨幣的價格更容易衡量。取出1000 美元比取出1 個以太坊更容易想像,因為以太坊的價值可能會在瞬間發生變化。 1 以太坊可以在一天波動到1250 美元,然後在另一天波動到1100 美元,這對產量農民來說變得更加複雜。有許多應用程序,如MakerDao、Synthetic、Aave、Balancer 和其他允許一系列複雜策略的應用程序。去中心化金融可能與傳統金融世界一樣深。

作者 :必查客

本文為PANews入駐專欄作者的觀點,不代表PANews立場,不承擔法律責任。文章及觀點也不構成投資意見。

圖片來源 :

必查客

如有侵權,請聯絡作者刪除。