因為這兩年瘋狂買入比特幣,邁克爾·塞勒(Michael Saylor)已經成為加密貨幣領域名副其實的“大賭徒”。

目前微策略(MicroStrategy,股票代號MSTR)總共持有10.5萬枚比特幣,佔比特幣總供應量的0.5%,排全球上市公司第一位。

別人是用比特幣來多元化資產配置、對抗通脹,塞勒則像是拿比特幣來豪賭公司以及個人的未來。

從麻省理工的畢業生,到上市公司的CEO,再到如今的比特幣死多頭,如果去回顧塞勒的人生軌跡,不難發現all in一直是其人生的註腳。

1.持有10萬枚BTC的上市公司

如果看財報會發現,到2021年Q1,微策略總資產24.43億美元,其中19.46億美元都來自數字資產。在現金流量表上,今年前三個月公司花出10.86億美元,其中只有44.7萬美元用來採購固定資產等“真實資產”,也就是說花的錢裡99.96%都用來買比特幣了。

這也讓微策略老員工們非常不爽,本來是一家商業情報軟件公司,但現在BI軟件研發投入僅有2948.2萬美元,連買比特幣的錢的零頭都不到。

“比特幣這事怪怪的,我們這些員工就覺著吧,公司有點不務正業。 ”有員工在求職網站Glassdoor(類似於”看準網“)表示。

微策略2021年Q1現金流量表

2020年7月的季度會議上,塞勒宣布微策略計劃購買比特幣、黃金和其他替代資產,以替代資產負債表上仍持有的現金。

一個月後,微策略就用2.5億美元庫存現金購買了21454枚比特幣。

2020年9月和12月,微策略又分別斥資1.75億和0.5億美元購買比特幣。

公司的5億美元現金都花完了才買回來這麼點比特幣?或許是覺得還不夠。於是,證券史上戲劇性的一幕出現了:

2020年12月11日,微策略發行了6.5億美元可轉債,全部用於買比特幣。

業內公認,塞勒開創了兩個第一:讓微策略成為歷史上第一家購買比特幣並納入資本分配策略的上市公司;是第一家敢借別人的錢買比特幣的公司。

當然,借錢買幣這事,膽子很大,罵聲也不小。花旗分析師就多次發布負面評價,在微策略真的宣布發行可轉債後,直接把對它的評級從“中立”下調為“建議賣出”。

有意思的是,微策略的股價並沒有下跌;相反,隨著可轉債的發行,股票又開啟了新一輪上升週期。

今年2月9日,由於微策略World 2021活動相當火爆,微策略股價漲至歷史最高點,收盤報1272.94美元。幾天后,投資情緒回落,但仍維持在900美元上方。

微策略近一年股價變化圖(來源:納斯達克官網)

當時,在職十年的老員工還倍感自豪,在社交媒體上炫耀道:“你看!我們老闆入選幣圈2020年最有影響力的人物!我們公司現在可是持有7萬多枚比特幣呢!”

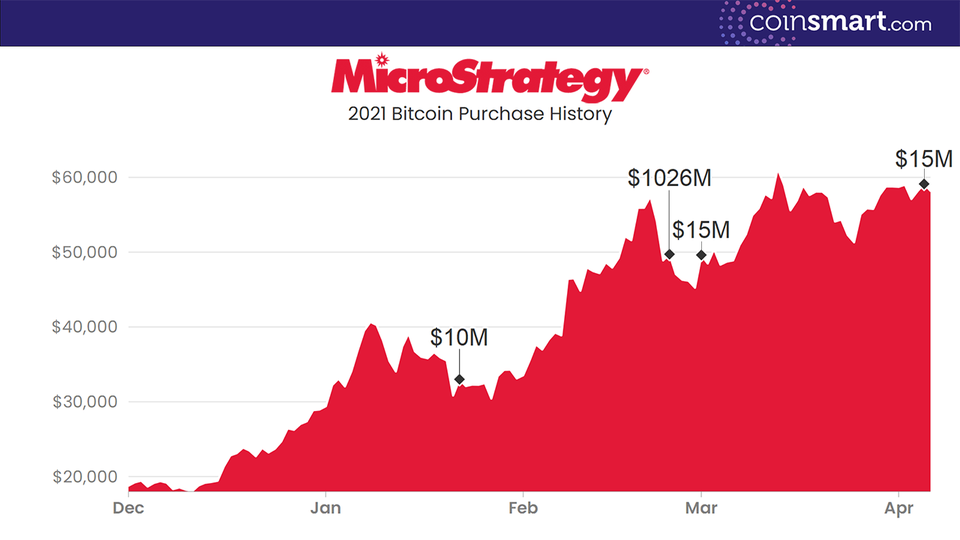

微策略2021年Q1購買比特幣的情況,可見塞勒多是在比特幣價格下跌的時候加倉(來源:Coinsmart.com)

傳統金融機構對微策略這個怪胎都不以為然。標普全球評級公司將微策略的發行人信用評級定為“CCC+”,低於“投資級”。匯豐乾脆禁止客戶購買微策略股票,稱匯豐對這種“虛擬貨幣”沒有興趣。

不過,市場對微策略的熱情卻十分高漲。今年6月14日,微策略宣布完成總價5億美元的有擔保優先票據發行。對這筆債券,市場異常追捧,需求訂單就高達16億美元。

收到這筆錢後,6月21日,微策略再次購入了13005 枚比特幣。至此,微策略總共持有105,085枚比特幣,佔比特幣總供應量的0.5%,排全球上市公司第一位。

算下成本,微策略一共花了27.41億美元,平均每枚持倉成本26,080美元。其中,9.2萬枚比特幣都交給子公司“宏策略”(MacroStrategy)管理。

可以說微策略就是在賭比特幣。它把所有的希望都寄託在比特幣的增值上,自身業務進展甚微,沒有“實體經濟”的產出,公司根本沒法用足夠多的收入來償付利息。

表面看來,可轉債要到2027年才到期,而且息票利率為0,也就意味著只用在6年後付本金,未來很長一段時間內沒有付利息的壓力,不會有特別大現金流壓力;但是,一旦出現2014年或2018年那樣的超級熊市,比特幣價格暴跌超過50%,微策略就會資不抵債,瀕臨破產。到時候,微策略如果不想破產,唯一的選擇就是拋售比特幣換回現金。

一位來自Seeking Alpha投研網的分析師Juan de la Hoz算了下,微策略股價市值是賬面價值的2.92倍,泡沫太高了。換句話說,花了3刀,買到的東西實際價值還不到1刀。

“沒見過這麼奇葩的公司。總而言之,微策略的股票,大家該賣的就賣了吧。”

不過,塞勒似乎從來都不在意公司內部以及外界的評論。

2.從諷刺比特幣到押注比特幣

現在的塞勒如此痴迷比特幣,這可是當年他從來沒想過的。因為在2013年出版《移動浪潮》後不久,他還發推諷刺過比特幣:

“比特幣蹦躂不了幾天了。這是早晚的事,它的下場跟在線賭博一樣。”

當時,他還以為,比特幣要么會被宣布非法從而被徹底禁掉,要么就比不上其他的加密貨幣,從而自己退出歷史。

塞勒七年前諷刺比特幣的推文

七年後,他終於變成了自己最討厭的樣子,成了全球最大的比特幣“賭徒”。

其實,這不是衝動,而是一個上市公司CEO、一個麻省理工學院高材生出於現實利益的考量。

微策略對塞勒有特殊的意義。當年塞勒抱著參軍的夢想去麻省理工學院讀大學,畢業前兩個月卻被查出心臟有雜音,直接被空軍拒絕了,所以在畢業前兩月就“失業”了。在職場摸爬滾打兩年多後,他才創立了微策略,這家公司幾乎成了他當時的唯一信仰。剛當老闆時,他還欠了一千多美元的債,沒有房子,只能睡在朋友家裡的沙發上。

創立微策略早期,塞勒表示自己的願望是把微策略打造成像通用一樣的商業集團,世世代代永久地傳承下去。所以,他無數次拒絕了別人的收購請求。

當時堅決地不賣公司,今天他堅決地不賣比特幣;當時要把微策略打造成百年帝國,今天又誓言要持有比特幣至少百年,歷史何其相似。

塞勒做微策略,曾經非常順利,憑藉自己在商業情報分析軟件上的技術優勢,順利上市納斯達克,一度讓自己身價高達70億美元,被美國精英時政雜誌《華盛頓人》評論為“首都最有錢的男人”。

當時,塞勒才35歲,財富榜上第二名也只有10億美元。

但進入新世紀後,塞勒和微策略遇到的風雨就越來越多了。

2000年3月,美國證券交易委員會(SEC)就指控塞勒和兩名高管連續兩年沒有準確報告財務情況。當年年底,塞勒與美證監會終於和解,沒有承認錯誤,而是交了35萬美元罰金,並自願放棄830萬美元“非法所得”。隨後,公司股價暴跌,塞勒個人資產據美國媒體報導也縮水60億美元。

但微策略並未就此止步。此後它在公共和私營部門擁有了4000多個客戶,包括可口可樂、強生和星巴克。在納斯達克三個板塊中,微策略上市的是全球精選市場(Nasdaq-GS),相當於中國A股的主板。而且,微策略的藍籌SAAS客戶的續訂率很高,許可和支持服務的經常性收入持續高企。

但是,在全球經濟都不太景氣的情況下,微策略也迎來了“中年危機”,盈利情況每況愈下。

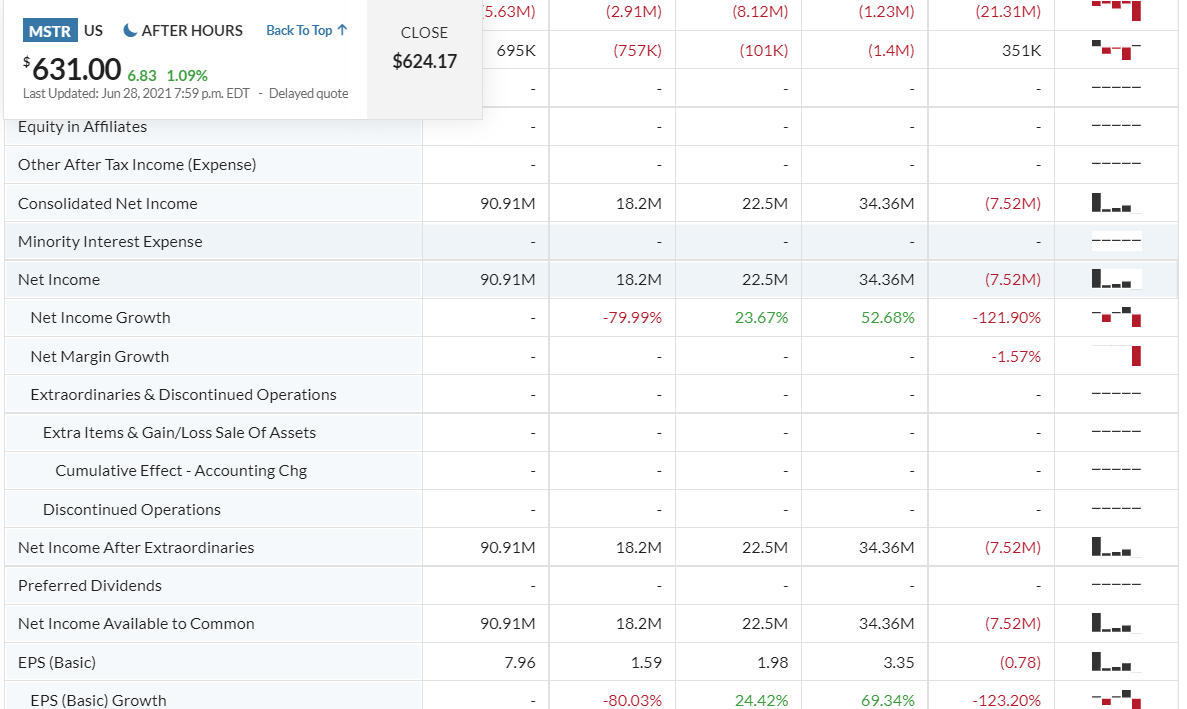

2016年,公司的淨收益是9091萬美元;2017年,就縮水到1820萬美元;此後即使回調,也未曾回歸過億級水平。

微策略2016-2020年現金流量表(來源:Market Watch)

疫情開始席捲美國之際,微策略股價長期低迷,幾乎就是一條直線,維持在每股128美元的水平。去年8月11日,微策略第一次買比特幣的時候,股價沒有特別明顯的波動,但從這天起,微策略才開始擺脫很長時間以來的一潭死水。

此前有新聞稱微策略共持有10.5萬枚比特幣,累計損失已超5億美元,另外還被彭博社警告會有7700萬美元的資產減記。

但如果仔細計算會發現,媒體的報導是有偏差的:微策略買幣平均成本為每枚26080美元,截至發稿時,比特幣在FTX交易所的價格是34960美元,粗略一算,投資比特幣的盈利也有9.33億美元,遠超這幾年傳統業務的淨收益。就公司股價而言,即使近期走低,也維持在500美元上方,遠超去年年初的120美元。

另外,據今年《福布斯》的最近數據,塞勒個人資產超過23億美元,重回億萬富翁行列,排全球第1362名。在加密貨幣富豪榜中排第四,僅次於Coinbase、FTX和瑞波的創始人。

如果把比特幣之後的漲跌放到一邊,至少就目前而言,塞勒押注比特幣的戰略算是成功的。

3.比特幣的真信仰者?

很多人都很好奇:微策略投資比特幣獲利是獲利了,但塞勒真的信仰比特幣嗎?

從一次次真金白銀的豪賭以及從線上線下的比特幣佈道來看,沒人比塞勒更信仰比特幣了。

《時代》此前曾採訪塞勒,記者做足了功課,開篇就問了個學術味十足的問題:

“諾貝爾獎得主羅伯特·席勒提過一個概念叫'非理性繁榮'(irrational exuberance),大意就是:一旦某個東西價格上漲,人們就會興起投資熱潮,像傳染病一樣迅速蔓延。就算不相信這東西有價值,人們也會由於羨慕其他人的成功而加入賭博的行列。比特幣,是不是就是這樣的非理性繁榮的例子?”

塞勒回復也很乾脆:

“哦不,恰好相反,比特幣是個理性應對通貨膨脹的教科書式案例。什麼叫'理性行為'?找到價值貯藏手段,實現保值增值。什麼叫'投機'?做空、軋空,搞死對方,這就叫投機。比特幣投資根本就不是投機好嗎!比特幣是一種全新技術,就像是金融界的臉書和谷歌一樣,將來增值空間很大。”

記者不服了:“既然這樣,那為什麼對普通人來說,比特幣名聲這麼臭?”

這位記者指的是來自傳統金融的雜音。股神沃倫·巴菲特曾說比特幣是“老鼠藥的平方”,今年還在股東大會上拒絕討論比特幣;摩根大通CEO傑米·戴蒙說比特幣就是場“騙局”,搞比特幣就是浪費時間,員工敢炒幣他就直接開掉。

塞勒的反應十分溫和:

“這就是個範式轉移的問題,怪不了任何人。何況,這些人都很聰明,所以才能在事業上這麼成功。我們可以回顧歷史,就不難理解了:當電發明出來的時候,地球上絕大多數人在聽到這個詞後整整24個月內,完全無法理解這究竟是啥玩意。哈佛有個哲學家叫托馬斯·庫恩,曾說過這樣的話:一個新的範式意味著徹底改變看待世界的方法,而既得利益者往往是不會接受這種新事物的,我們唯一的希望就在下一代身上。因為,除非是發生戰爭或者極嚴重的事件,這些既得利益者才會轉變觀念;而年輕人是不一樣的。”

邁克爾·塞勒接受《時代》周刊採訪時的照片

記者追問:“那,你有什麼野心嗎?”

塞勒只說了一句話:“我要修復全世界的資產負債表。”

這一切都要回到去年三月。當時微策略已有了5億美元閒置現金;當時的塞勒,還沒有對比特幣發生這麼大的興趣。某個雨天他眺望窗外,看了會對面的華盛頓紀念碑,就讓下屬去買美國國債了。

但是,美國疫情很快就失控了,成為比中國和意大利更嚴重的國家。為了應對經濟衝擊,美聯儲先是實行了零利率,後來又瘋狂印鈔,其規模甚至超過了人類五千年貨幣史。

“我們必須保証投資回報率要超過美元貶值程度。想來想去,也就比特幣合格啊。”

今年的邁阿密比特幣全球大會,塞勒也有出席。會上他又留下了讓無數人激動的一句話:

'我認為比特幣是整個經濟宇宙中最安全、最可靠、最確定的東西。 '

當然,也有人對他的“忠誠”提出了懷疑。

一位來自前蘇聯某加盟共和國的分析師Vlad Costea就很不喜歡賣情懷的套路:“我懷疑塞勒學過《孫子兵法》。他應該是從離開比特幣開發組的成員,比如Gavin Andresen、 Mike Hearn、Jeff Garzik那裡吸取了教訓,不打算真正發展比特幣,只想維持現狀。這對他的公司是最有利的。何況,他的公司合作夥伴就包含美國國安部、國防部還有軍隊,這怎麼能說服去中心化的信仰者呢?“

孫子曾說:”是故百戰百勝,非善之善者也;不戰而屈人之兵,善之善者也。“畢竟他是個很善於使用社交媒體做“品牌推廣”的人,在某種程度上和特朗普、馬斯克是同類。而且,如果沒有媒體報導,人們都不會注意到,當時微策略空出來的5億美元現金,是靠裁掉幾百名員工、縮減公司傳統業務得來的。

確實,人性和科技都很複雜,但對於不少比特幣的擁躉來說,寧願相信塞勒是真的比特幣信徒,而不是馬斯克第二。

4.人生就是陪上帝玩遊戲,不all in就沒戲

人們都喜歡說塞勒是個“狂熱分子”(zealot)。關於這一點,二十多年前,塞勒就承認了。

“我的信念是:如果要玩一場遊戲,那最好就all in。沒有任何例外。我不信那些留一手的人能笑到最後。”

塞勒信基督教,而且受過施洗。但在他看來,現實世界的生活,就像是在和上帝玩遊戲一樣。

“你看我的戒指——有個大壩對吧,還有個海狸。這只海狸就是在浪濤之中陪上帝玩遊戲。愛迪生也是在和上帝玩遊戲。洛克菲勒,卡耐基……這幫人都跟我一樣,這輩子都不過是在玩一場遊戲罷了。”

和其他互聯網公司創始人一樣,塞勒也有近乎傳奇的人生經歷。一生經過徬徨的掙扎,所以對人生如戲體會深沉。

1965年2月4日,塞勒出生於內布拉斯加州。因父親是空軍軍官,他便從小周轉於日本、新西蘭、內布拉斯加州和佛羅里達州的軍事基地。 11歲那年,全家開始定居俄亥俄州,住在賴特-帕特森空軍基地附近的費爾伯恩縣。這個基地,就是傳說中藏有飛碟殘骸和外星人屍體的地方。

小時候的塞勒就住在據說藏有外星人屍體的空軍基地旁邊(來源:谷歌地圖)

塞勒是個愛讀書的好孩子,在高中母校Fairborn High留下了不錯的名聲。畢業典禮上,他被選為優秀畢業生代表發言;全校搞投票活動,他被選為“最有可能取得成功的人”。同學Spahr後來回憶道:“這傢伙讀的書比我們所有人都多。跟他說事,他總是能夠把你帶到古希臘古羅馬時代大談一番。”

也正是由於對“軸心時代”(注:由德國哲學家雅思貝爾斯提出,指古希臘古羅馬時代,大致相當於中國的春秋戰國時期)的嚮往,才有了塞勒這條始終置頂的、充滿哲學氣息的推特:

“比特幣是一群網絡黃蜂,它們服侍的是智慧女神,靠真理之火為生,以指數級速度變得越來越聰明、敏捷、強大,背後還有加密能量之牆守護。“

推特網友根據塞勒帖子繪製的“網絡黃蜂”

有一次,一家媒體專訪塞勒,問他為什麼這麼喜歡讀書。他的答案可能是99%的人都絕對猜不到的:

父母想讓他看“正經書”,而塞勒喜歡看漫畫。對一個孩子來說,一本漫畫書25分錢太貴了。為了培養塞勒的學習習慣,家裡做出了一個決定:只要塞勒看完一本“正經書”,就付給他一毛錢(10美分)。這樣,為了攢錢買漫畫書,塞勒就拼命閱讀名著,不管到哪手裡都拿著一本書。

他從小就明白:自己看的書越多,掙的錢就越多,這樣就可以在市場上換回更多自己想要的東西。所以,一個暑假,他就能讀完一百本“正經書” 。即使是當上了互聯網公司的老闆,塞勒也至今保留著閱讀紙質書的習慣。

上大學的第一天,塞勒穿著個剪掉了袖子的T卹就去上課了。 T恤上印著威豹樂隊(Def Leppard)的圖案,在上世紀80年代,威豹和邁克爾·傑克遜不堪伯仲。他還把鬍子修成了樂隊成員的模樣,讓人一靠近他就聞到一股濃濃的重金屬味。大學期間,他還喜歡在夜深人靜的時候跳到屋頂彈吉他,製造“奇怪的聲音”。

兄弟們喜歡叫他“核仔”(Nuclear)。塞勒看起來挺喜歡這個小名,半醉半醒間曾說過:“我一開始就是學'核工程'專業的,個性相當暴躁,有時候你靠近我都能感受到一股烈焰在燃燒。只要有我在的地方,所有人都得退下,像發生核裂變一樣散開。”

塞勒身上還有一種“千金散盡還復來”的氣質,所以對很多事都沒那麼敏感。在他當上華盛頓特區首富那年,一位鄰居開車把塞勒的宅子撞了個稀爛,家具、燃氣管道和外牆全都壞了。後來回憶起這起車禍,他輕描淡寫地說:“沒什麼大不了的,也就去現場的那五分鐘有意思。但這事真沒啥意思啊,辦公室裡每件事都比這傢伙開車開到我家裡重要一萬倍呢。我當時還批評了秘書,說:就這破事,你打個電話跟我說聲不就行了?幹嘛要我去現場?也就房子出事了,又不是人命關天的事,我眼睛都懶得眨一下的。反正,壞掉的東西總可以修好啊。多大點事啊。”

剛畢業時,塞勒給財會巨頭杜邦打過工,為他們做數據模型,預測增長情況。塞勒預測出來在20世紀最後十年會出現巨大的泡沫,杜邦業績會暴跌。

高管們都很不開心,以為是塞勒的Windows電腦運行太慢了所以算錯了,讓他用蘋果電腦重新算一遍。塞勒當時堅持己見,和公司吵了很久,最後杜邦決定給塞勒35萬美元薪酬了事,讓他自己開一家公司搞分析,別在杜邦辦公室呆了。這筆錢,後來就成了塞勒創立微策略的創始資金。

他個性太強了,讓人捉摸不定,所以儘管有許多秘聞,至今還是單身,從未結過婚。

在公司,他的性格也讓員工既愛又恨。微策略曾被《財富》雜誌提名入選100名最優雇主,但內部管理的混亂也讓員工覺得很不舒服。

有一次,塞勒對華盛頓特區的記者說道:

“我從沒說過想改變人世間的所有。但如果說要想帶領世人從無知走向知,甚或是'全知'的話,這裡面多少還是有點宗教意味的。但說實話,如果上帝來到凡間,他會非常厭惡現在的這個世界。”

強烈的個性,執著且義無反顧的精神,信仰all in哲學,從這個維度來看,塞勒豪賭比特幣一點也不讓人不意外。

5.理解然後信仰

今年5月15日,塞勒發了條極短的推特:

“比特幣永恆”。

塞勒今年發布的“比特幣永恆”推文

不得不說,有這樣的奇才下注比特幣,對比特幣社區而言,既是幸運,也是災難。

作為愛看書的基督徒,塞勒應該了解中世紀的基督教曾經存在過一個影響了現代科學史的爭論:人,到底是因信仰,所以才理解自己信仰的內容?還是因為理解了內容,所以才會有信仰?

塞勒的比特幣信仰不是空穴來風。在決定買比特幣之前,他已經認真地對比了現金、債券、股票、黃金、房地產和比特幣等多種投資方案。

“以美元目前的M2供應量來算,2020年會增加5%,未來20年每年都會增加24%。這就意味著購買力在不斷下降。至少就未來3-4年來講,我們手裡拿的鈔票,每年都會貶值15%。宏觀經濟每年還有2%的通脹率。這筆賬算下來,美聯儲這傢伙,就好比是潛入了你家的後院,在明目張膽地搶劫你的財富。”

貨幣市場上,美元會越來越疲軟。這就意味著資本市場、房地產市場和大宗商品、黃金也不咋地。實際投資回報率幾乎為0,甚至是負的。 ”相比之下,“比特幣比黃金優秀一百倍,甚至一百萬倍。我不會賣比特幣。我要持有比特幣一百年。 ”

當然,無數人問過他:你們公司做的不就是比特幣ETF嗎?萬一比特幣跌了,那公司不就完了?

塞勒非常堅定:“比特幣壓根就不是證券!比特幣是貨幣! ”

對他而言,理解就是信仰,信仰就是理解。無論是基督教,還是塵世生活,還是比特幣,都是如此。

在外界看來,比特幣的巨大波動意味著極高的風險,加上槓桿更是讓公司隨時處在破產邊緣,是對投資人的極不尊重。此外,投資組合高度單一化,也讓微策略的股票面臨著和比特幣相似,甚至更高的風險,是一個strong sell的標的。

不過,以塞勒的性格,即使比特幣真的暴跌,估計他也不會“悔改”。

他一直是那個義無反顧的人,那個在空軍大院裡靠看書掙錢的聰明孩子,那個喜歡跳到屋頂彈吉他的麻省學霸,那個想打造世世代代永存的商業神話的技術大腕。

那個信仰比特幣的賭徒。