Jan. 2022,James@footprint.network

Data Source: Footprint Analytics

1 月10 日,PulseX 的第一階段'Sacrifice' 活動結束,使項目的總投資達到近10 億美元,並使其成為加密貨幣歷史上最大的一輪融資(儘管是非正式的)。

這是在Pulsechain “犧牲” 了5 億美元後的僅僅4 個月內,就完成了的融資。 PulseX 預計將成為未來以太坊分叉的主要DEX。 'Sacrifice' 活動是號召社區為了共同信仰去無償提供自己手中的加密貨幣的活動。

PulseX 網站上的免責聲明寫道:'犧牲加密貨幣的動作,並不等於購買PLSX。你可以把你的加密貨幣送出去,通過'犧牲'來證明你相信。 '

詆毀者以及支持者對這個條款持有不同的觀點。這個條款被看作要么是避免被美國證券交易委員會貼上證券標籤的漏洞,要么是它是下一個Bitconnect 的證據。

假設大多數犧牲的資金都是帶著盈利預期的真實投資,而不是項目方的自有資金盤,那麼由頗具爭議的加密貨幣Hex 的創始人理查德- 赫特領導的公鏈,是如何成為加密貨幣歷史上最大的眾籌活動之一的呢?

而且,為什麼關於PulseX 的討論幾乎完全局限於Hex 社區?它們之間有什麼關係?

本文將解釋一些人認為Pulsechain 和PulseX 將做什麼,以及分析一些人們認為整個項目和Hex 是一個騙局的原因。

Pulsechain 解決的是什麼問題?

數百個成功的DApps 已經在以太坊上推出,但該網絡的普及使其使用成本高且速度慢。 2021 年,以太坊的Gas 費用-- 驗證交易的價格-- 偶爾會達到數百美元。

這使開發者意識到新的Layer 1 公鏈的潛力,如Solana、Binance Smart Chain 和Polygon-- 它們承載著自己的DApps。這些鏈中的一些與以太坊不兼容,需要橋接解決方案來實現互通。其他的公鏈解決方案,如Polygon,則與以太坊兼容。

對於用戶來說,使用兼容EVM 的鏈最明顯的好處是,你可以在該DEX 上交換ERC-20 代幣,或在Uniswap 等以太坊DEX 上購買你的鏈上的項目代幣。

在構建第一層鏈時,理論上,開發者可以復制以太坊的全部代碼,創建一個完全不同的協議,或者像BSC 的情況一樣,對其進行一些改進。

在加密貨幣語言中,區塊鏈的'分叉' 意味著一個改進的版本,開發者對協議及其規則進行修改。當以太坊進行升級時,例如倫敦的升級,它們也被稱為分叉。

根據創始人Richard Heart 的說法,Pulsechain 將是以太坊的一個分叉。目前其針對以太坊進行的改良變化的程度還無法了解。然而,根據其對外的說法是:

4 倍的吞吐量

股權證明

通貨緊縮機制

此外,所有來自以太坊的主要DApps 也將被分叉。換句話說,其目標是完全複製以太坊,包括以太坊上的所有DApps,從一開始就有一個已建成的生態系統。

什麼是PulseX?

由於Ethereum 生態系統將被複製到Pulsechain,PulseX 將是Uniswap 的分叉。

它旨在成為Pulsechain 生態系統的主要DEX。作為參考,PancakeSwap 也是Uniswap 的分叉,在Binance 智能鏈上實現了這種類似的功能。

像SushiSwap 和Uniswap 這樣的DEX 有自己的治理代幣--SUSHI 和UNI,它們分別賦予持有人投票權。 PLSX 將是PulseX 的代幣,犧牲的人根據其貢獻的大小和時間獲得一定數量的'積分'。這些點數對應於交易所啟動後將空投到他們錢包的PLSX 數量。

同樣,PLS-Pulsechain 的原生加密貨幣將被空投給那些為該項目做出犧牲的人。

PLSX 和PLS 的價格將從0 美元開始,大家都在猜測其後續的價格。

許多人認為,Pulse 將在3 月或4 月推出,PulseX 將在今年年底推出。

Pulse 會解決以太坊的擁堵問題嗎?

Richard Heart 曾表示,Pulsechain 的目標不是與Ethereum 競爭,而是減少網絡的負擔。

作為以太坊分叉的一部分,每個錢包都將在Pulsechain 上獲得相對應的ERC-20 代幣。換句話說,這將是一個大規模的空投。

例如,如果你有10 個eHEX(以太坊網絡HEX),你將在Pulsechain 上獲得額外的10 個pHEX(Pulsechain HEX)。

然而,Pulsechain 代幣不會跟以太坊上的相同代幣進行價格掛鉤,這意味著這些代幣最後可能一文不值,或者更貴。

為什麼有人認為Pulse 是一個騙局?

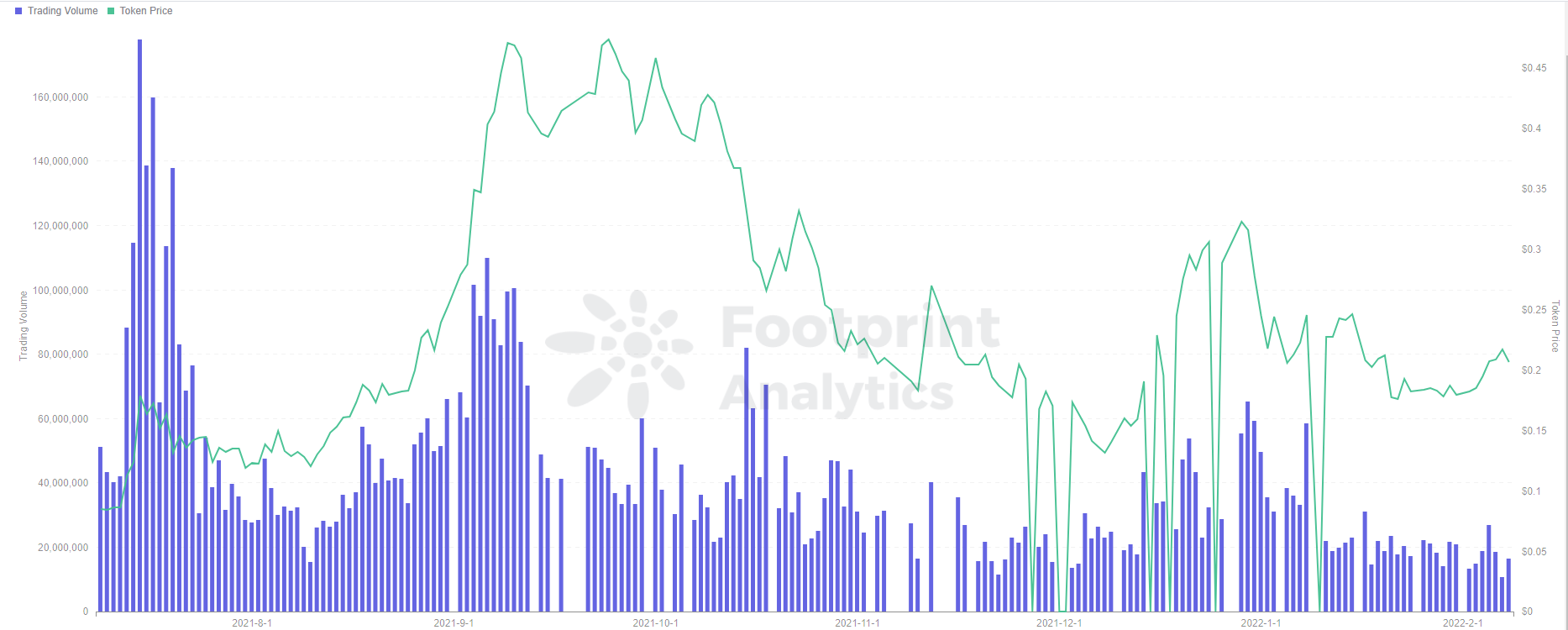

對Pulse 和PulseX 最大的批評是它們與Hex 直接相關。 Hex是一個非常有爭議的代幣,在價格方面表現良好,但基本面有問題。根據Footprint Analytics 顯示,Hex 的價格為0.21 美元。

根據Richard Heart 的說法,Hex 的目標是成為區塊鏈的原生存款證明。

實際的存款證明之所以存在,是因為金融機構利用這種存款來獲得整個市場的回報。因為你存入的貨幣,例如美元,具有可銷售性和價值,可以被使用。換句話說,這些錢不會因為簡單地放在一個賬戶里而產生價值,存款證的作用是因為銀行使用購買者的錢來創造價值,即以貸款的形式獲取利息。

換句話說,鎖定機制是傳統意義上的CDs 的必要條件,但不是充分條件。

目前,加密貨幣押注所賺取的高額年利率來自於代幣促進交易所的貨幣互換-- 這是一項需求非常高的服務。就目前而言,Hex 沒有促進任何服務,沒有通過貸款產生價值,也沒有作為一種數字貨幣被廣泛採用。

那麼,高收益是怎麼來的?有觀點認為,高收益完全是通過購買新的Hex 來維持的。源源不斷的購買資金,是維持Hex 價格,以及支持前期投資者(質押者)收益的來源。這就是典型的龐氏騙局的化身。

這是主流批評者認為Hex 是一個騙局的主要原因。

此外,傳統金融市場上的騙局和龐氏騙局往往也是披著存款證的外衣。表現明顯優於市場的CD 往往會引起監管機構的注意,而所謂的數字存款證,尤其是那些聲稱提供好得不能再好的回報的存款證應該受到嚴格審查。

但是,支持者對這個說法,也提出了反駁。

反駁的理由是,Hex 的智能合約是為了激勵價格穩定而建立的。現實情況是,比特幣的好壞只取決於它的感知價值。事實上,在它作為一種有風險但有利可圖的投資資產得到廣泛採用之前,它的價值非常低。換句話說,致富的慾望推動了比特幣的價格,而關於其基本面健全性的爭論隨之而來。

最終,比特幣可能成為一種廣泛的貨幣,但它將作為一種高度投機的資產開始,也經常被稱為騙局。

Hex 聲稱採取了比特幣的安全和功能,但使用了賭注證明,並增加了賭注機制,對完成期限的人增加回報,而對沒有完成期限的人則是負比例。理想情況下,輕鬆獲利的潛力將推動大規模的採用,之後可以在其基本面的基礎上建立一個有效的生態系統。支持者認為,Pulsechain 和PulseX 應該是該生態系統的最初步驟。