美國參議院這兩天格外熱鬧,吵嚷不停。

他們在討論《基礎設施投資和就業法案》,該法案打算對加密貨幣領域徵收280億美元稅。

首先遭殃的,就是礦工和錢包商。

加密貨幣業內的抗議聲異常兇猛,FTX、Coinbase的CEO紛紛站出來發聲,認為這會阻礙美國的金融創新。

為什麼美國加密貨幣社區的反映那麼激烈?

參議員們爭來爭去到底在爭什麼?

美國的這一新基建法案如果落地,到底會對加密貨幣行業帶來哪些影響?

本文將會為你釐清這些問題,當然本文的重點是詳解美國的加密貨幣稅,相信讀完這篇文章,你會對美國的加密貨幣稅有更全面和深刻的理解。

一參議院風波:稅收成焦點

看懂這場風波,關鍵是看懂他們在爭什麼,為什麼大家的意見都這麼大。

首先,這個法案是拜登政府提出來的,全名“基礎設施投資和就業法案”(Infrastructure Investment and Jobs Act),目的就是通過向富人徵稅,滿足未來美國龐大的基建資金需求,從而使美國的公路、交通、寬帶網絡現代化。

加密貨幣投資回報豐厚,自然成為徵稅目標。

據福布斯報導,白宮計劃要花1萬億美元,所以會在未來十年向加密社區徵收280億美元稅收。那麼,誰需要交這筆錢呢?就是各派別爭論的核心——“經紀人”(broker)。

大家都同意,應該只有經紀人有納稅義務。那麼問題來了:誰是經紀人?挖礦的算嗎?寫代碼的算嗎?做錢包的算嗎?做DEX的算嗎?

與其說是擔心收不收稅,不如說是擔心將來到底會對加密貨幣投資者帶來多大負擔。美國開國元勳本傑明·富蘭克林曾說過:“世界上唯有死亡和稅收不可避免!”

法案原文只說了經紀人,模糊不清,需要修正。於是,針對經紀人的範圍,參議院分成了兩大派:

一派是Warner-Sinema-Portman修改意見,由Mark Warner、Krysten Sinema和Rob Portman提出,代表財政部,主張不對從事工作量證明和權益證明驗證的礦工提出報稅要求,但是軟件開發者和DeFi平台需要報稅。

另一派是Wyden-Toomey-Lummis修改意見,由Pat Toomey、Cynthia Lummis和Ron Wyden提出,和Warner版的區別是,認為軟件開發者、硬件製造商和礦工都需要豁免。

所以,這兩派其實都是在為加密社區發聲,只不過Wyden版本豁免範圍更廣,對技術開發者更為友好。

由於8月10日就是對法案本身進行投票的最後時刻,為了盡快討論加密貨幣之外的其它內容,最後參議院在8月8日以68票對29票的壓倒性優勢投票通過了Warner-Sinema- Portman版本修改意見。

另一派自然不甘心,Lummis就表示,“我理解同事們的立場。但如果不改變法案條文,人們會很傷心。明天我還會繼續加油,爭取說服他們,尤其是Schumer,我們的這個版本其實值得再投一次。”

而曾為拜登競選總統捐款520萬美元的FTX創始人Sam Bankman-Fried 認為,如果這項法案通過,許多與加密相關的實體不得不離開美國,甚至會被迫“關門”。

不過,由於兩派有核心共同利益,因此他們在8月9日達成了妥協,提交了民主黨、共和黨和財政部共同支持的一份修改意見。

參議員Toomey在8月9日的新聞發布會上說:“我們沒有提過於激進的內容。這次妥協澄清了:經紀人,指的只是實施購買、銷售或兌換數字資產行為的法人。”

換句話說,負責驗證交易的礦工,沒有提供其他服務;銷售硬軟件錢包的,也只是生成私鑰交給用戶,他們不用交稅了。

這次妥協,也得到了財政部長耶倫的支持,“這些進程很有意義,有助於打擊加密貨幣市場的逃稅行為。”

但是,會場上發生了戲劇性的一幕:

87歲的參議員Richard Shelby突然提出要增加500億美元軍費開支。當然,這個提議被否決了。於是,Shelby非常生氣,表示今後其他人的所有提議,他都會投反對票。

於是,加密社區最後的妥協和遊說,也宣告失敗。

不管結果如何,美國加密貨幣從業者和投資者對稅收的關心是一致的。而不同於中國投資者的一點是,美國對投資的稅收要求更為繁雜,甚至會直接改變交易策略,如果沒有一定的會計專業知識是很容易給自己帶來法律風險的。

另外,在討論監管政策時,我們往往過度關注貨幣當局和證券當局,忘記了稅務當局扮演的角色。實際上,在所有監管機構裡,稅務部門對投資者的了解是最透徹的,每筆盈虧都逃不掉追查,這是美聯儲和SEC望塵莫及的。

下面,我們來一起看看,美國人為什麼這麼擔心加密稅?

二哪些情況會被收稅?

美國國稅局(IRS)是財政部的一部分。其實它早就盯上了加密貨幣,而且有系統完整的要求。

只要發生了應稅事件(taxable event),你就要報稅。報完稅,就該交稅了。

所謂“應稅事件”,就是指引來或實現了利潤的情形。 IRS在2014年第21號通告中提出,以下是加密貨幣的“應稅事件”:

1. 法幣交易中,將加密貨幣換成法幣

艾瑪用1200美元從Coinbase買了2個以太坊。幾個月後,她把這2個以太坊賣出去了,成交價1000美元。

因為換回了法幣,這個賣的過程就是“應稅事件”。她需要在IRS的表格里申報200美元的資本損失。由於不是增益,這筆交易可以免稅。

2. 幣幣交易

約翰用250美元買了5個萊特幣。持幣幾個月後,他用這5個萊特幣買了0.5個以太坊。當時,5個萊特幣的市值已經漲到了400美元。

這筆幣幣交易也是應稅事件,IRS會將其視為“資產處置”,處置完後有150美元的資本增值,也需要報稅。

3. 用加密貨幣購買商品或服務

泰勒有5個比特幣,全都是在2014年前以每個100美元的價格買入的。後來,泰勒用其中的3個比特幣買了輛特斯拉新車,價值51000美元。

對IRS來說,這也算是應稅事件,因為泰勒“處置”了比特幣,才換來了特斯拉新車。整個過程產生了50700美元的資本增益。

4. 其它方式“獲得”加密貨幣

傑克是名礦工。每天他都可以挖出0.5個比特幣。他必須承認,每天獲得的這0.5個比特幣是筆“收入”,一旦賣出去,就實現了資本利得。

此外,如果是通過質押、硬分叉、獎勵、工資收入等其他方式獲得了加密貨幣,都算是這一類“應稅事件”。不過,IRS只對其中一小部分做了清晰的界定,大部分都還是灰色地帶。

這次基礎設施法案中的加密稅收條款,爭議最大的就是礦工等加密生態裡不以交易為主的成員,到底有沒有義務交稅?

如果一定要收,這類“獲得”的幣怎麼收稅、收多少?顯然,匆忙通過的法案,爭議太多,必然會在美國掀起軒然大波。

當然,也不是所有的加密貨幣交易都算“應稅事件”。哪些情況下不用交呢?

1. 買幣和持幣

如果你只是買比特幣之類的加密貨幣,然後一直存在錢包裡,那你就不需要報稅,因為這時候還沒有實現任何資本利得或損失。只有在賣的時候,才算得上“處置”,實現資本增益。

2. 在自己的錢包間轉賬

假如你有兩個錢包,在它們間轉賬也不算是“處置”加密資產。轉完賬,你依然持有這些加密貨幣,因此這不算是“應稅事件”。但是,硬分叉不算“轉賬”,只算另類的“獲得”。

當然,大家最關心的還是新興的金融形態,比如NFT、DeFi需不需要交稅、怎麼交稅。由於美國的稅收算法十分複雜,我們將在下文介紹完收稅原理後再作介紹。

另外,大家可能會好奇美國的稅法會對中國產生什麼影響。實際上,如果你在美國的身份是“居民外國人”(Resident Alien),也必須向美國交稅。

一個外國人即使未持有“綠卡”,只要於本年度在美國居留達183天;或者本年度在美國居留至少31天,且在本年及上溯兩年的時間裡在美國累計居留達183天,也將被認定為居民外國人。

即使不是“居民外國人”,我們也應關注稅務監管政策,因為雖然現在中國還沒有明確相關稅收政策,但隨著金融市場的不斷完善,將來中國參考出台類似措施,也是有可能的。

三怎麼算要交多少稅?

由於各國稅收體係不同,因此直接對比各國稅率的辦法,對投資人而言不太科學。

要算清在美國炒幣交多少稅,只需兩步。看完你就懂為什麼美國投資者這麼痛恨稅法了。

第一步:算資本利得

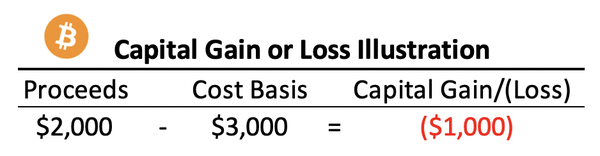

這裡有個很簡單的公式,雖然會計術語看上去有點複雜:

公允市場價值- 成本基礎= 資本利得或損失

公允市場價值(fair market value)就是一項資產在公開市場上的價格。成本基礎(cost basis)代表購買財產所耗費用,包括交易費。

說白了,就是用賣價減去買價。比如用250美元買了一個萊特幣,成本基礎就是250美元。成功賣出這個萊特幣時收入400美元,這個成交價就是公允市場價值。代入公式,得:400 - 250 = 150(美元),最後的正數代表資本收益。

當然,實際交易記錄會比這個例子復雜得多,但核心都是這個公式。

打個比方:小明人在美國,剛進幣圈,在Coinbase上留下了這樣的交易記錄:

2020年1月1日,買入1個比特幣,成交價12000美元。

2020年2月2日,買入1個比特幣,成交價10000美元。

2020年3月3日,買入1個比特幣,成交價8000美元。

2020年4月4日,用0.5個比特幣買入8個以太坊。此時0.5個比特幣值4000美元。

由於買入持幣不算應稅事件,實際上我們只用考慮4月這筆交易的資本收益。

問題是:用0.5個比特幣買8個以太坊,成本基礎怎麼算?

首先,由於這0.5個比特幣不是剛買的,所以不能直接用4月4日的市價來算賣比特幣的成本,這樣得出的資本增益會始終為0。按IRS規定,應當回到此前分別用不同價格買入的3個比特幣裡,去找這0.5個比特幣的成本。

這種情況下,關鍵就在於判斷你是在處置這3個里面的“哪個”比特幣。

會計稅務界有專門的決定資產售賣順序的方法,比如先進先出法(FIFO)和後進先出法(LIFO)。一般採用的都是先進先出法,假設最先買入的資產是最先賣出的。

回到例子,賣出的0.5個比特幣其實來自第一次購買的那1個比特幣,這筆交易的成本基礎就是0.5個比特幣*12000美元/個=6000美元。

由於這0.5個比特幣的市值在4月4日已經跌到了4000美元,算下來我們反而要記成2000美元的資本損失(4000-6000=-2000)。

所以,這份報稅表交上去後,小明不用為2020年的這些交易交任何稅。但即便這樣,這份表也必須交上去,裡面的數據也必須清清楚楚地列舉出來。

當然,如果是用後進先出法報稅,這筆交易資本利得(損失)就是0。美國的通用會計記賬準則(GAAP)允許公司任選先進先出、後進先出之中的一種記賬法,最後在報稅時必然會有差異。

第二步:查適用稅率

那麼,算出資本利得後,具體交多高的稅呢?這就看你持有多久了。需要說明的是,這些稅級的基礎都是本報稅年度的全部交易的利得(損失)總和,而不是分別對某個幣或某筆交易,甚至也不是僅針對加密貨幣計算。

短期稅率:持有不足一年

“短期”指的是持有時長小於12個月。

舉個例子:如果你用400美元買了1個以太坊,5個月後以600美元價格賣出去了,那麼這200美元的資本收益就歸入“短期資本利得”門類。

短期資本利得不會得到任何特殊性稅務處理(Special Tax Treatment),直接按現有辦法徵收累進稅率。

美國短期資本利得稅率,按單身、已婚和戶主分為三列,表中的數字是稅級關口。來源:Cryptotrader.Tax稅務公司

值得一提的是,有些投資者可能不太理解什麼是累進稅率。

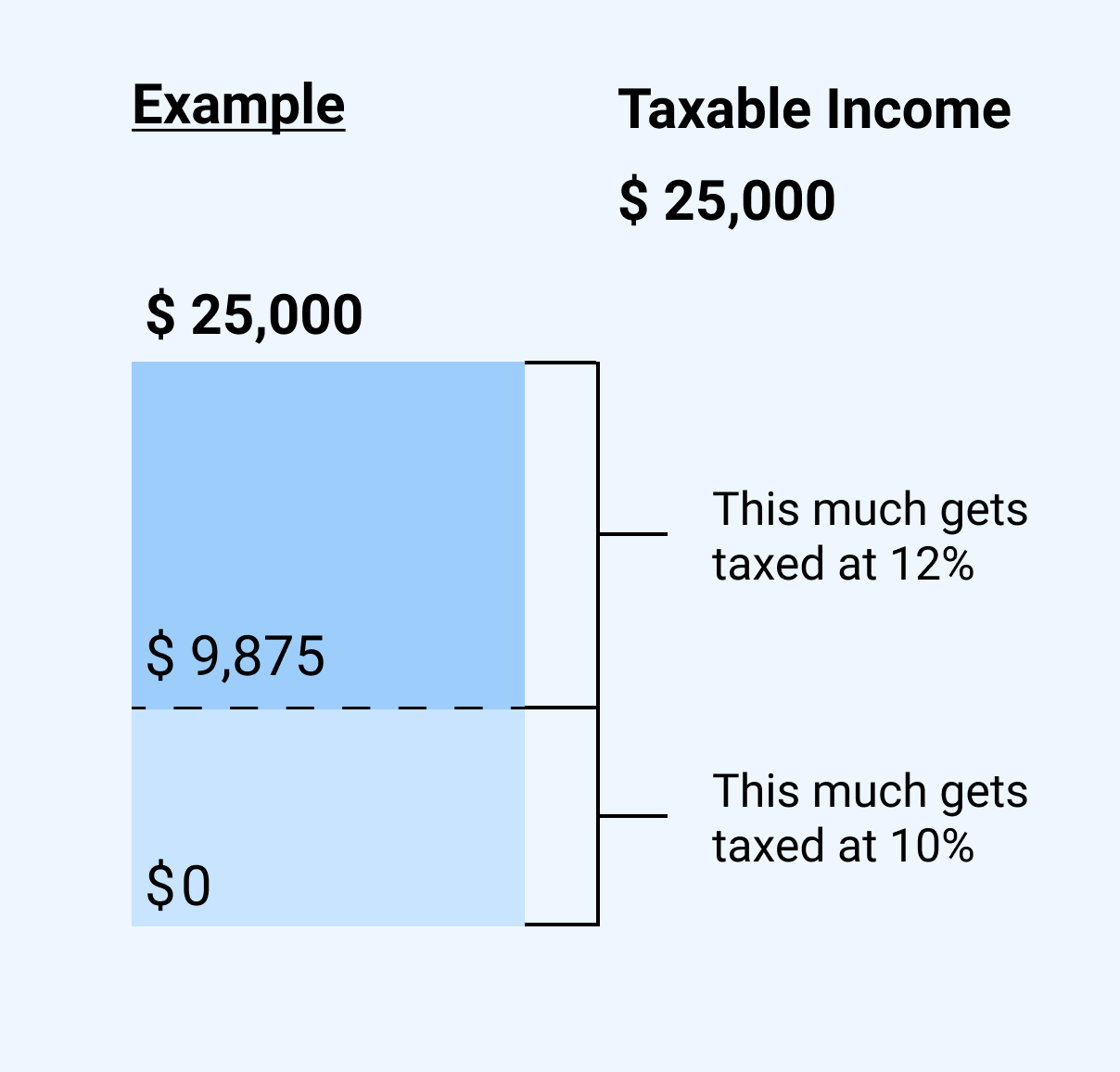

舉個例子:通過短線投資,你獲得了25000美元的淨收益,也就是稅收公式裡的“資本利得(損失)”。假設你只適用單身青年這一列稅率。查表可知,2.5萬美元的利得對應12%的累進稅率。

這並不是說直接用12%去乘以2.5萬美元;而是說,從第0美元開始,到第一級的9875美元關口,這9875美元全部適用第一級稅率10%;從第9876美元開始,到利得最高值2.5萬美元,全部適用第二級稅率12%。所以,如圖所示,應交稅= 10%*9875 + 12% *(25000-9875)=2802.5美元。

累進稅率計算方法。來源:Cryptotrader.Tax稅務公司

長期稅率:持有超過一年

相應地,持幣時間超過12個月,就算是“長期資本利得”了。政府為了鼓勵人們長期持有資產、而不是短期投機套利,就在稅收上推出了優惠政策。

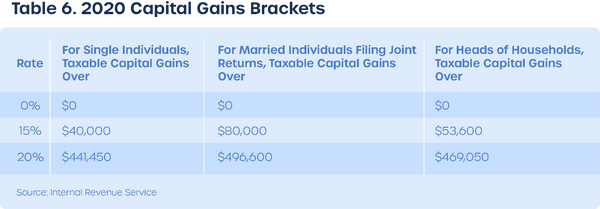

美國長期資本利得稅率,按單身、已婚和戶主分為三列。表中的數字是稅級關口。來源:Cryptotrader.Tax稅務公司

這個力度是很大的:即使你屬於最高稅級,長期的資本利得稅也僅為20%,短期的就要交37%。

這就帶來了節稅的思路。第一,既然是以公式右側的資本利得(損失)為基礎收稅,那就盡量降低利得金額,甚至是有意製造損失,誰讓“損失”不用交稅呢?這就叫稅收損失收割(tax loss harvesting)。

表面上是虧了,實際上是降低了稅收成本,總體上的投資收益還是很可觀的。國內的加密貨幣投資者習慣了看交易所給出的、不帶稅收的收益公式,可能還不太容易理解。

舉個例子:兩個美國人——山姆和雷切爾是好朋友,相約在某年某月某日比特幣市價3000美元時,各買入0.25個比特幣。山姆信比特幣和去中心化理念,一直HODL不動;雷切爾是個聰明的女孩子,知道稅收損失收割的策略,所以在比特幣跌到2000美元的時候,先把0.25個比特幣全部賣出去了,然後又用收到的2000美元以同樣價格買回來了0.25個比特幣。

這就很有意思了:兩個人都不用為持有比特幣交稅,但雷切爾給自己爭取了1000美元的資本損失,這1000美元可以在最後匯總不同幣種收益的時候起關鍵作用。

假如兩個人都通過賣以太坊掙了10000美元,山姆因為沒有“損失”,需要為短線操作交9875*10%+(10000-9875)*12%=1002.5美元的稅,而雷切爾已經鎖定了最低稅級,只用為9000美元利得交稅,即9000*10%=900美元。節下來的稅,可以用來買更多的幣。

即使沒有其他幣,只是在後來賣出了比特幣,雷切爾也能因為自賣自買的迷之操作提高自己的稅後投資收益。

第二種策略,就是長期資本利得,把短期利率轉為長期利率。在出售資產前,投資者需要仔細檢查投資組合,確定哪些適合長期持有,哪些適合現在賣出去。這就需要有一定的策略了。

有些專業的加密稅收軟件可以自動評估,從而幫用戶獲取最高稅後利潤,長期可節省上萬美元。

總之,美國投資者的交易策略,和中國很不一樣。

四IRS:我知道你的一切秘密

美國的稅收政策,在很大程度上已經改寫了遊戲規則——不管是中心化還是去中心化金融,都要老老實實交代自己乾了啥,都要把數據交給中心化的稅務機關和稅務、會計公司。

1. IRS怎麼知道我交易過加密貨幣?

IRS有很多辦法知道你在投資加密貨幣,而且看得出哪些收入沒有報稅。最有力的就是1099報告系統。

主流交易所如Coinbase、Gemini、Kraken會把某些類型的交易活動報告給IRS,體現在1099-K等表格中。

1099系列表格的目的就是了解納稅人的“非僱傭性收入”。年底,納稅人和IRS各有一份1099系列表格的副本。如果交易所把1099表格交上去了,但IRS發現你沒有在報稅時提到加密貨幣收入,你的交易所賬戶就會被暫停,並收到一封自動發出的CP2000郵件,警告你還有應稅收入沒有申報,請盡快履行納稅義務。

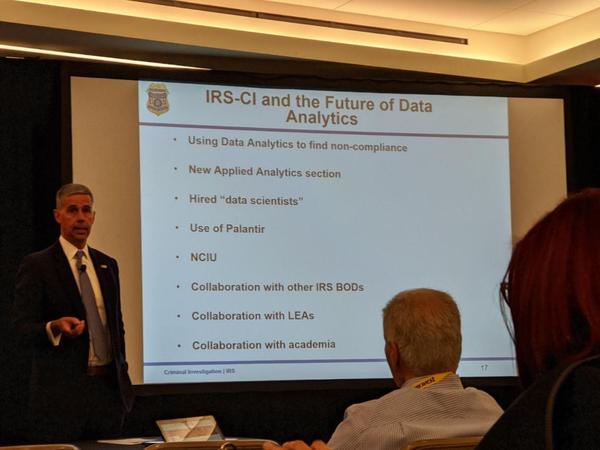

除了1099系列表格,IRS還會攜手專業的區塊鏈分析公司,如Chainalysis,直接查鏈上交易記錄。

所以,查逃稅和洗錢,IRS還是很有辦法的。

IRS的首席刑事調查官在某次會議上披露了他們是如何借力數據科學進行加密稅收調查的。來源:Cointracker稅務公司

當然,IRS權力太大了,必然引發爭議。參議員Wyden之所以堅持不懈既要改法案原文,又不同意另一派的文本,就是因為如果對錢包服務商和礦工也要求報稅的話,所有用戶就毫無隱私可言,整個去中心化的金融科技就直接變成空談。

所以,8月9日,他還在推特上期待妥協通過:

“我並不認為現有的對加密貨幣條款的修改意見真的有那麼好,足以保護隱私安全。但顯然,通過的版本也比原來的法案好多了。多數黨領袖Chuck Schumer已經說了,他不會阻止全體一致的動議。”

2. 如果不報稅,會發生什麼?

雖然報稅和交稅是分開的,但如果你故意不申報,就會被IRS認定為稅務欺詐。

懲罰措施包括對你提起刑事訴訟、監禁五年、罰款最高25萬美元等。

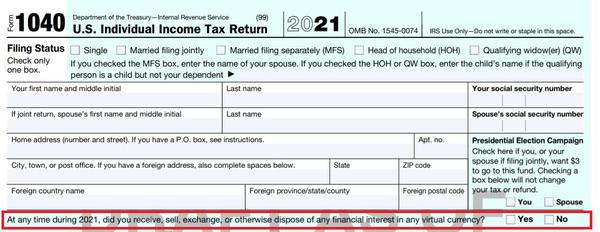

近兩年來,IRS打擊加密稅收非法行為的力度很大。 IRS已經送出了幾萬份警告函給Coinbase用戶,告訴他們已涉嫌“不正確”報稅。 IRS還更新了美國所得稅表格1040,其中包含一個所有美國納稅人都必須回答的問題,如果不正確回答,將涉嫌犯偽證罪:

“在2021年期間,你有沒有收到、賣出、交換,或以其他方式處置某種虛擬貨幣,獲得利得?”

2021年的1040樣表和2020年相比,紅框內文字略有差異,以前是“收到、賣出、發送、交換,或獲得任何加密貨幣的利得”,現在更聚焦應稅收入。來源:Today UK News

這種嚴格審查加密資產的舉措透露出,有可能將來相關審計和刑事訴訟數量會持續上升,因為加密貨幣越來越融入主流,監管會更嚴。

3. 如果“忘記”交稅了,怎麼辦?

可能你和周圍很多人一樣,有時候會“忘記”加密貨幣相關收入是要上稅的。這時候也別緊張。只需要填一張1040X修正表格就可以了。主動誠實交代,總比到時候讓IRS找上門好。

4. IRS要收幾張表?

90%的投資者都是通過購買、出售的方式參與的,這類加密收入算作“資本利得”,對應前三種應稅事件。

如果是第四種應稅事件,就是“獲得”加密貨幣,例如收到工資、挖礦、質押或獲得貸款利息,這類收入就算做“普通收入”(ordinary income),有單獨的報稅要求,當然也是目前爭議最大的。

a. 資本利得稅

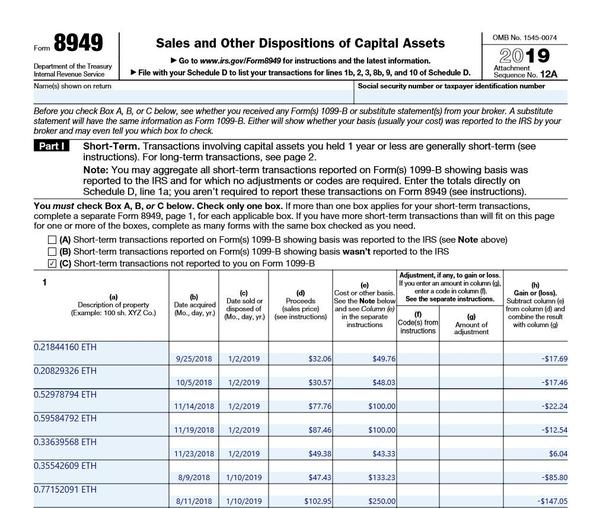

首先,實現的資本利得或損失要填在8949表格里。這張表用來申報加密資產的銷售、處置情況。股票、債券等傳統資產也需要填在這張表裡。

填的時候,納稅人需要列舉所有交易、出售、處置加密貨幣的情況,包括獲得日期、交易日期、公允市場價值、成本基礎、資本收益(損失)。最後,計算總收入和淨收益,在表格最下方填好。

IRS的表格收集了納稅人的全部交易細節。圖為表格8949,適用於前三類應稅事件。來源:Cryptotrader.Tax稅務公司

b. 普通收入稅

如果是炒幣,只需要填上面的8949表格。如果是“獲得”加密貨幣, 需要根據情況填1040系列中不同的表。

附表C - 如果你以商業實體的名義獲得加密貨幣,例如獲得勞務報酬或挖礦,將視為自由職業收入,需要填附表C。

附表B - 如果在藉貸平台獲得了存貸款利息,就需要填附表B。

附表1 - 如果你獲得的幣來自空投、硬分叉、工資等渠道,就需要填附表1,將其報為“其他類型收入”。

當然,對於不同的投資人,IRS需要收幾張表,還是得具體情況具體分析。目前IRS僅支持部分錶格在線填寫,大部分還需要納稅人手動填寫並郵寄過去。

五被粉碎的去中心化夢想

可能還有人記得,今年7月底的時候,幣安加強了合規建設,而且還專門上線了報稅的API。

官方公告表示,通過報稅工具API,幣安用戶可以生成只讀的用戶交易歷史、資本收益及損失記錄,並發送至第三方報稅工具;還可以實時查看本地稅務要求。

這就帶來了一個新問題:技術這麼發達,為什麼IRS就不能直接找交易所要數據,自動導入呢?為什麼還要投資者自己去填表交稅呢?

1. 為什麼交易所無法提供準確的稅務報表?

還記得計算應稅利得的公式嗎?不管用哪種方法算,前提是有完整的交易記錄,可以支撐我們去算出每次“處置”加密貨幣資產時的成本基礎、公允市場價值和資本利得(損失)。沒有完整的交易記錄,這些都無從談起。

但是,追踪所有交易所、錢包和協議的交易情況及資本變動是很複雜的任務。

幣安、Coinbase等交易所都很難直接提供準確的用戶稅務報告,這不是它們刻意逃避,而是由於加密貨幣有可轉移性。

用戶轉入轉出加密貨幣非常頻繁,所以交易所無法知道你最初是在什麼時間、什麼地點,通過什麼方式,以多高成本基礎獲得的加密貨幣。它們只能追踪資產進入交易所之後的去向。

一旦你把幣轉進或轉出交易所,它們就無法準確給出公允市場價值和成本基礎這兩個變量的值,而這些都是報稅的時候必需的。

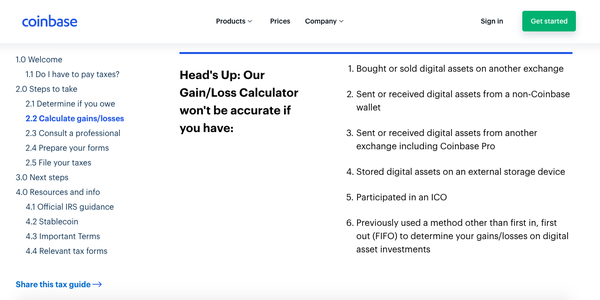

下圖來自Coinbase,它們自己也承認,生成的用戶稅務報告在很多情況下都不會特別精準,比如:

· 用戶有在其他交易所買賣加密貨幣;

· 從一個非Coinbase的錢包裡發送或接收加密貨幣;

· 從包括Coinbase Pro在內的其他交易所發送或接收加密貨幣;

· 保存數字資產到外部存儲設備中;

· 參加ICO;

· 曾經用過先進先出法之外的加密貨幣資本利得(損失)計算方法。

這就意味著至少三分之二的Coinbase用戶,也就是幾百萬人的稅務報告都不准確。

Coinbase承認計算的資本利得併不一定準確,來源:Coinbase官網

解決這一問題的關鍵就是要整合所有數據,包括買入、賣出、空投、分叉、鑄幣、互換、獲贈等,把它們放到同一個地方,這樣才能建立“完整”的交易歷史記錄。這樣算出來的公允市場價值、成本基礎和資本利得(損失)才是可靠的。

要這麼做,用戶有兩種選擇:一種是手工整理每次的交易記錄,複製粘貼交易所和錢包數據;二是自動化這一過程,把工作交給加密稅收軟件。

這其實就催生了一個新的產業——第三方報稅工具。

顯然,IRS的報稅機制,就決定了無論多麼去中心化的夢想,都會在稅務部門面前被粉碎。

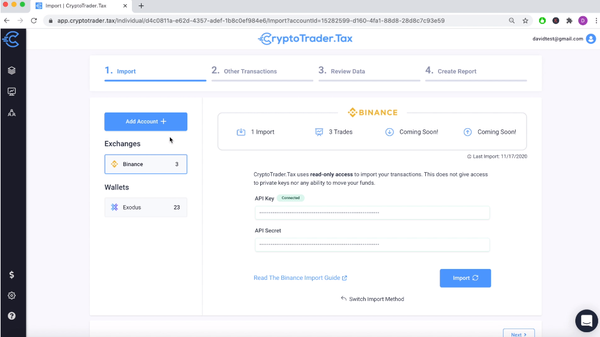

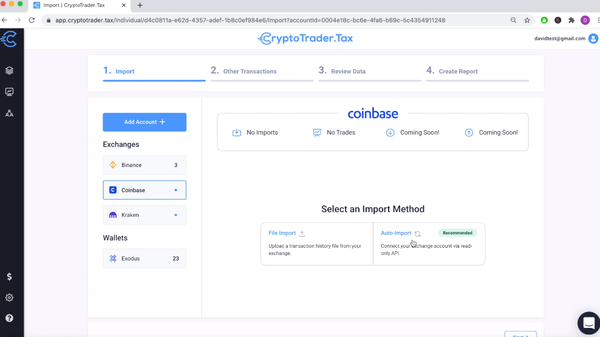

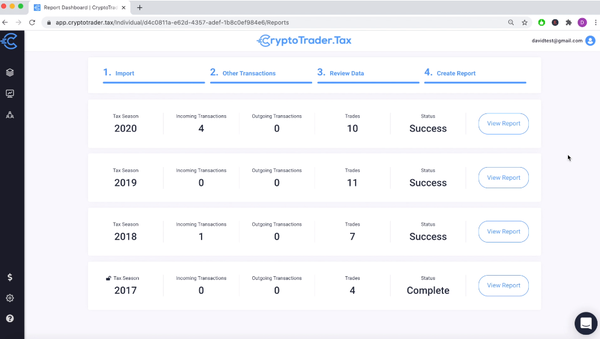

2. 怎麼用API把交易記錄導入第三方平台?

這類軟件一般都可以通過用戶的API授權,直接讀取頭部交易所、錢包、區塊鍊和DeFi協議的數據,從而生成基於多平台交易歷史記錄的稅務報告。

加密稅務平台的操作大體相似:

a. 在添加數據源時,選擇近幾年自己用過的所有交易所、錢包和相關平台。

b. 上傳交易記錄。通過交易所API授權,或者上傳本地CSV數據,都可以獲取到自己的交易所賬戶信息。但是連接的時間會比較長,幣安最新推出的稅務API也需要半小時以上才能完成數據對接。

c. 再點下鼠標,就生成稅務報告了。

需要說明的是,這些API僅幫你完成了報稅的第一步。有了報告,還需要聯繫稅務專家,或者用TurboTax、TaxAct之類的報稅軟件輔助完成填表。填完紙質表,再郵寄給IRS。

當然,報稅和交稅的分離,是美國國情下的特殊體制。交稅就很簡單了,可以用借記卡、信用卡、手機交稅軟件、線下櫃檯辦理等不同手段。

3.新金融業態怎麼收稅?

回到文章開頭大家關心的問題:NFT、DeFi、空投等,現在要交稅嗎?

答:最好交,但也不一定必須交。因為美國國會現在還在爭論,IRS也沒辦法一次兼顧這麼多業態。

注:下文會提到“確認”(recognize)收入和“實現”(realize)收入兩個詞,概念不同。在美國稅法中,確認收入就是確認“獲得”了一筆財富,對應應稅事件的第四類。如果沒有賣出資產,“確認”的收入只算是成本基礎,不算是公允市場價值或資本利得。

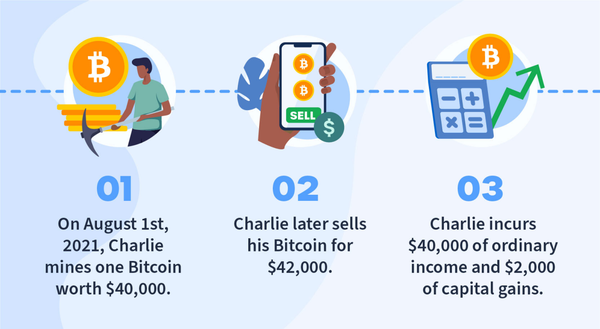

a. 挖礦

這部分是目前參議院爭議的焦點,未來不排除進一步修改的可能。目前IRS採用的策略是:1.對業餘挖礦和專職挖礦區別處理;2.既收個人所得稅,又收資本利得稅。

如果是專業挖礦,就需要填1040系列的附表C,登記為商業實體。即使只有一個人,也算是“自由職業”,需要填表。

如果是業餘挖礦,需要填1040系列的附表1,在第21行將挖礦收益申請為“其他收入”。挖礦中的成本,例如電費、礦機費,要登記在同一系列的附表A上。

理論上講,礦工需要付雙重稅。舉個例子:查理在8月1日挖了一枚比特幣,當時價格40000美元;後來以42000美元的價格賣出,就實現了2000美元利得,這部分應收資本利得稅;但也有人主張還要對最初的40000美元徵收普通收入稅。

挖礦畢竟不同於交易,因此目前還有很多灰色空間,礦工的稅收辦法在將來也勢必成為美國國會、行政機構和業內人士的討論焦點。

b. NFT

從稅務角度來看,NFT和加密貨幣一樣,屬於財產。因此,如果買了NFT,不久之後又賣出去,產生了資本增益或損失,也應該在IRS的8949表格中申明。

c. 空投

IRS在2019年第24號修訂文件中專門討論了空投和硬分叉問題。就空投而言,由於獲得了新幣,因此從計入納稅人錢包的那一刻起,就算是“獲得”了這些幣,但只算成本基礎。也就是說,如果不賣空投的幣,就不用交稅。

舉個例子:

喬治在2020年9月收到了Uniswap空投的400個UNI代幣。當時UNI的價格是每個3.5美元,所以獲得這些代幣的時候,就相當於收到了1400美元。這1400美元就是他的成本基礎。

如果兩個月後,喬治賣掉這400個UNI並獲得了2000美元,就變成了應稅事件,實現了600美元的資本利得。

d. 硬分叉

發生硬分叉的時候,如果你通過兌換獲得了新的分叉幣,就要計入新的成本基礎。如果沒有收到新的幣,就不用管。

舉個例子:

梅根在2017年7月持有2.5個比特幣,在BCH硬分叉後收到了2.5個BCH。這時候需要確認收入,以當時的公允市場價值(每個500美元)算,就確認了1250美元收入。這1250美元就是BCH的成本基礎。如果賣出去了,就要交稅。

e. 貸款利息

米切爾靠貸出加密貨幣獲利。 9月份,通過出借ETH,他掙了0.2 ETH的利息。假設當時0.2 ETH值120美元,那他就算是確認了120美元的普通收入。

d.保證金交易

BitMEX之類的交易所極大推廣了保證金交易。 IRS並沒有對保證金交易徵稅提出明確的指導文件,只能大致推測如下:

保證金交易就是從交易所融資交易,一段時候後還本付息。保險起見,稅務公司建議將拆借來的資金視為自己的投資,然後根據保證金交易的收益或損失報資本利得稅。

e. 贈送加密貨幣

贈送不用交稅,但有額度。每個朋友或家人收到的加密貨幣價值在1.5萬美元內,就不用交稅。這也是一種節稅的方法。

f. 捐贈加密貨幣

捐贈加密貨幣不用交稅,只要受捐者是美國註冊慈善機構就可以。捐贈金額超過500美元,就必須填寫8283表格。捐出去的幣可以減多少稅,取決於你持有資產的時長。持有超過1年,就可以對應減少應稅年總收入(AIG),但最高也只能減少30%。持有不足1年,可以減少最多50%的應稅年總收入。

總之,由於加密貨幣的生態遠比股票、債券市場豐富,涉及了分叉、挖礦、錢包等全新技術,傳統資產稅收方法是否適用,甚至該不該交稅,就自然成為各方博弈的焦點。

六何必悲觀?

對於美國的稅收政策,很多人都倍感悲觀,覺得這是繼中國之後,加密社區面臨的又一大監管重拳。

但是理性地看,這個法案的影響不會特別大。

首先,基建法案不一定能在參議院通過;其次,即使通過,最壞的情況也是保留原文,模糊的“經紀人”界定完全可以在將來繼續澄清;再次,按美國製度,參議院通過後,還需眾議院審議,而兩院文本不一致的時候必須要專門的委員會再審議,最後才能交總統簽字生效;最後,總統本身也有否決權。

這次討論,激活了整體生態各方的熱情,讓大家都以積極心態對待這一新生事物。至少通過這次美國參議院的爭議,眾多KOL已經亮相發聲,體現了去中心化社區的團結一致精神。民主黨、共和黨和財政部等有關人員,包括財政部長耶倫在內,能夠很難得地達成共識,就已經是件好事了。

儘管對“經紀人”的定義分歧很大,但這種辯論是利大於弊的。通過各方會談,我們能更清晰地認識到加密生態中技術方、交易方各自的角色和作用,從而把技術和金融創新推向新的高度。

對加密交易徵稅,本身就已在某種程度上宣布了這種技術和資產的合法性。釐清細節,更有利於這個圈子走向主流。技術本身也在發展時,政策一定會有寬限和延後,不用特別悲觀。

總而言之,這個基建法案本身是否通過,已經不是最重要的了。美國IRS和各國的稅務監管框架會越來越成熟,從而使得行業朝更理性的方向前進。