撰文: Footprint分析師Vincy( vincy@footprint.network)

日期: 2021年10月

數據來源: Footprint Aave VS Compound Dashboard (https://footprint.cool/aavecom)

自從去年Compound 引爆DeFi 盛夏以來,整個DeFi 世界迎來了長足發展,而藉貸項目在總流動性方面領先藍籌的DeFi項目。時隔一年,可愛的DeFi“幽靈”Aave出現彎道超車,取代Compound成為藉貸領域的龍頭。所以,我們即將探討的是DeFi借貸中最複雜,最有價值的2個應用,並且看看Aave超越Compound的這種說法有哪些依據?

以下將通過比較幾個重要指標來進行分析它們的現狀以及發展趨勢。

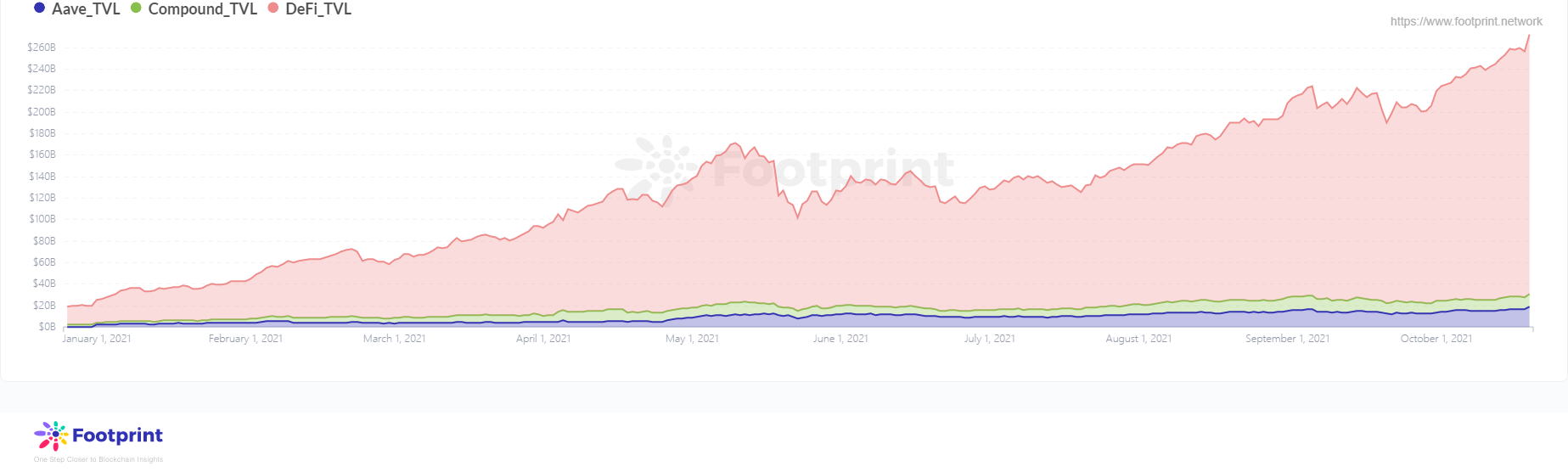

A ave和Compound的總鎖倉價值(TVL)

鎖倉量情況(自2021年1月)

數據來源: Footprint Analytics

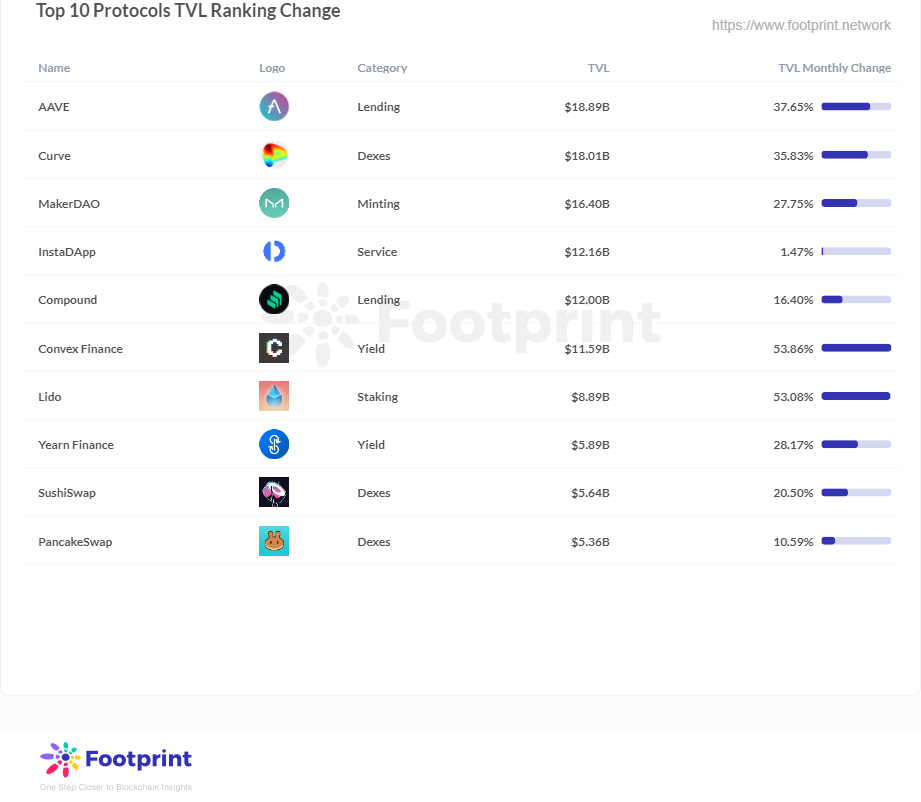

從Footprint數據顯示,截止2021年10月20日,DeFi 市場總鎖倉價值(TVL)已超2000 億美元,達到2415.75億美元。其中Aave TVL 達188.9 億美元,位列全網第一,Curve (180.1 億美元)和MakerDAO (164 億美元)分列二三位,而Compound(120億美元)位於第五位。從排名情況顯示,Aave超越Curve,且創歷史新高,位列第一。

前10大TVL平台最新排名變化

數據來源: Footprint Analytics

在藉貸領域中, Aave的TVL近半年以來一直遙遙領先於Compound,主要是基於它的業務模式的創新,並且緊扣著合規的主線(已獲得FCA 加密資產經營許可),積極向傳統金融模式靠攏,使得它在短短的幾個月時間內出現彎道超車,讓Compound失去市場的份額。 Compound相對Aave來說,創新力和新業務拓展速度比較慢,從TVL的走勢來看,它們的增長在2021年趨於穩定。

市值的比較( Market Cap)

Aave和Compound兩個項目比較中,市值指標更加凸顯,從Footprint數據顯示,截止2021年10月20日,Compound的市值為19.7億美元,Aave是它的2.1倍。由此可見,Aave的產品設計上優於Compound,這點在市值上也有所體現。 Aave憑藉創新的業務模式,市值穩定在40億美元之上,將進一步穩固其在DeFi借款領域的地位。

Aave VS Compound Market Cap (自2021年1月)

數據來源: Footprint Analytics

另外,從代幣的流通供應量情況來看,目前COMP 的流通率為61%,AAVE 為82%,說明Aave 平台流通率比Compound 的更高,通脹壓力更小;其二,回顧過去,Aave也沒有發生過重大的安全事故,說明安全機制方面更健壯,更容易受到存款人青睞,還有它的代幣在流通率上也更有吸引力;其三,提昇平台的價值,是市值管理的正確模式。所以,Compound要在短時間內提升市值超越Aave,存在一定的難度。

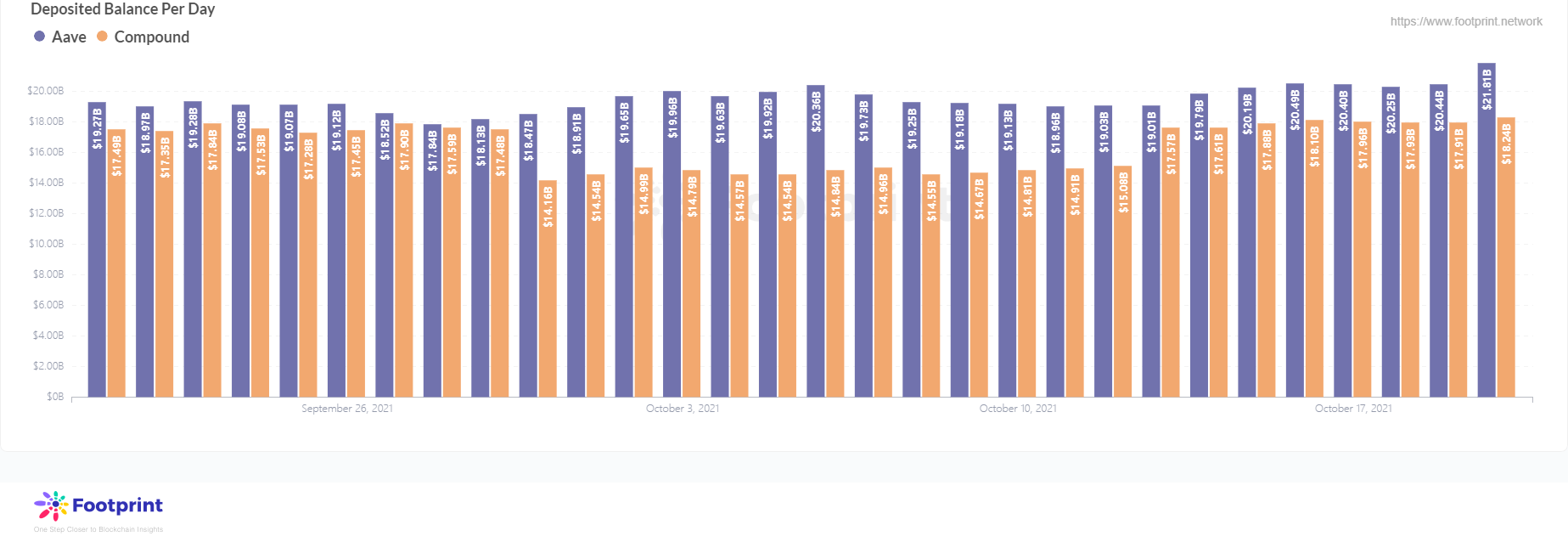

Aave存款量佔據主導地位

從Footprint提供數據上看,Aave的存款量(約210億美元)一直高於Compound的存款量(約180億美金),在早期Compound上線了借貸挖礦的補貼,意味著此前Compound變相提高了存款收益,降低了借貸利率來跟Aave 競爭,而如今Aave開啟借貸挖礦,再加上Polygon對Aave的存貸補貼,Compound 的利率優勢基本消失,側面體現Aave的生態議價能力。

Aave VS Compound Deposited Balance (自2021年9月)

Aave VS Compound Deposited Balance (自2021年9月)

數據來源: Footprint Analytics

另外最重要的一點是, Aave團隊注重創新的同時又高度關注風險,在遇到問題時又有很好的韌性,能及時調整產品方向,個人認為,安全性更高,存款人的資金發生虧損概率會更小。

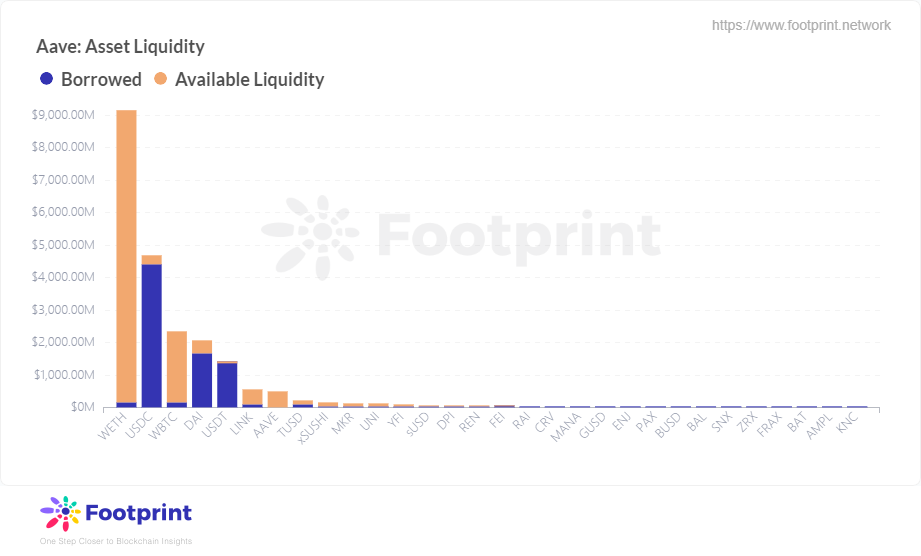

相比Compound,Aave玩家可以藉出來的資產更多?

近一個月的數據顯示, Aave的借款餘額趨於平穩,保持每天在82億美元之上,而Compound保持在50-70億美元的借款餘額,整體的波動不大。總而言之,Aave的借款餘額遠高於Compound的借款餘額。

Aave vs Compound Borrowed Balance (自2021年9月)

Aave vs Compound Borrowed Balance (自2021年9月)

數據來源: Footprint Analytics

兩者都是Defi的頭部項目,但是各自也有自身的一些特點。相比與Compound,Aave支持的代幣種類更多,說明質押相同量資產的情況下,Aave玩家可以藉出來的資產更多,可用流動資金更多。並且Aave的一些利率協議也比較創新,有一些優勢,比如無抵押閃電貸、利率互換、信用額度委託;當然,Aave的貸款利率和貸款費率相對較高,這部分也有一些不足。

Aave 最新資產流動性分佈

Aave 最新資產流動性分佈

數據來源: Footprint Analytics

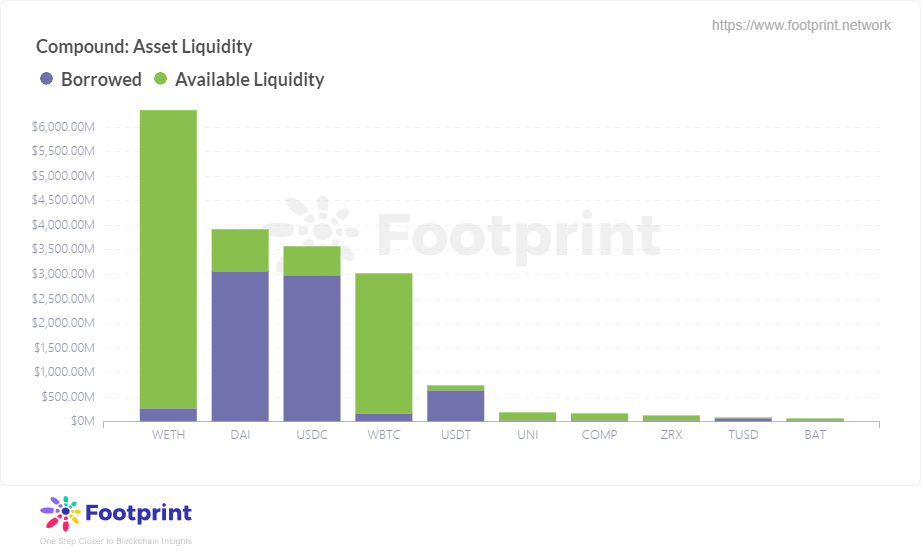

Compound 最新資產流動性分佈

Compound 最新資產流動性分佈

數據來源: Footprint Analytics

Aave和Compound支持多種加密貨幣供用戶選擇,包括DAI、USDC、USDT 等穩定幣,也包括WBTC、UNI 等非穩定幣。 Aave的用戶,以抵押ETH借出USDC、DAI和USDT為主;Compound的用戶,以抵押ETH借出DAI和USDC為主,DAI和USDC的供應量差不多,但需求上,DAI比USDC更多。

無論如何, Aave是少有的在英國這樣的發達國家獲得許可,在英國地區自由兌換穩定幣,並且在安全方面探索的較為深入的一個項目,Compund與Aave相比,Compund本身沒有兜底的安全模塊,所以遇到極端行情時,出現風險的概率更高些。

Aave與Compound的清算方式有何不同?

目前傳統的清算方式有兩種,一種是以Maker Dao為代表的拍賣形式,另外一種是Aave和Compound的清算方式,它們採用先到先得的方式。 Compound設置的清算線為75%,並設置了借款率,觸達100%就會觸發清算,Compound的資產只有50%會被清算;而Aave,給予5%的安全緩衝,其優勢是更人性化些,可防止許多新手踩坑。

以上兩種清算方式會存在些效率上的問題,而Liquity是一種更創新的清算機制,有別於Maker Dao、Aave和Compound這兩種傳統的方式,具體可以從看這篇文章《 Footprint : Liquity的機制真的能實現後來居上? 》能了解更多Liquity相關信息。

結論

綜上所述, Aave似乎能繼續保持對Compound的優勢,主要體現下以下幾點上:

● Compound 的創新力和新業務拓展速度比Aave 慢得多,無論是在藉貸市場的代幣種類上,還是類似於無抵押閃電貸、AMM市場、引入信用額度委託,積極向傳統金融模式靠攏,Compound的進度都非常緩慢和保守。

● 在2021年10月19日,Aave TVL創歷史新高,位於全網第一,取得這樣的成績,是離不開背後的優秀團隊,在創新方面保持領先的同時,又極度重視產品策略的安全和風險防控。

● Aave 在合規方面,比Compound 走的更快,這也讓它在大眾和機構中的業務開展可能更為順利。

Aave憑藉著它的優勢,近一年來增長快速,並且已在各個方面上取代Compound以及其他協議成為DeFi最受歡迎的借款協議,在許多指標上遙遙領先,它繼續保持已形成的優勢和創新的業務模式,後續其他借貸協議想要挑戰Aave,重走Aave的老路超越肯定是不行的,必須要通過更具顛覆性的商業模式或原創代碼實現彎道超車。

除此之外,如您想要更進一步了解Aave的項目,可詳細閱讀《 Footprint:Aave作為DeFi借貸之王,是機緣巧合還是早有預備》 。

以上內容僅為個人觀點,僅供參考、交流,不構成投資建議。如存在明顯的理解或數據錯誤,歡迎反饋。

Footprint Analytics 官網: https://www.footprint.network/

Discord社群: https://discord.gg/3HYaR6USM7

微信公眾號: Footprint區塊鏈分析(FootprintDeFi)

關於Footprint Analytics:

Footprint Analytics是一個一站式可視化區塊鏈數據分析平台。 Footprint協助解決了鏈上數據清理整合的問題,讓用戶免費享受0門檻的區塊鏈數據分析體驗。提供千餘種製表模板和拖拽式的作圖體驗,任何人都可以在10秒內建立自己的個性化數據圖表,輕鬆洞察鏈上數據,了解數據背後的故事。