因為對AMPL的持續佈道,關注我的人越來越多,很感謝讀者們的抬愛,到處替我做傳播,每天都有新朋友加我微信,提出各種問題,很多初級問題沒辦法一一給予答复,只能選擇性回答,或者將重複率高的問題通過微博、公眾號沉澱下來,大家自己閱讀。

如果關注我的微博或者公眾號半個月以上,並且認真讀了內容的人,

你的投資回報率依然極差,你可能要深刻反思一下了,基本上可以判定你是一棵可以被項目方隨便收割的24k純韭菜。

這不是嘲笑,是真誠的勸解,認清自己是投資第一課。

幣圈的投機氛圍極強,DeFi的爆火導致各種披著DeFi外衣的“三無產品”比拼多多的濃度還高,為投機慾望量身打造的概念白皮書,聞一聞都能顱內高潮。如果你失去了理性,參與各種IDO搶購,只能祈禱自己進的是澳門賭場,而不是隔壁的屠宰場。

所以認清現狀,堅定價值投資的信念,才不會走偏。 DeFi週報的一個使命即是讓散戶投資者可以對行業進展有深度理解,同時我會將我的投資分析邏輯呈現給大家,供大家學習參考借鑒,一起贏在概率。

最新內容我一般會第一時間在我個人的微博上更新,如果你不想錯過DeFi的最新動態,可以移架關注微博賬號【DeFi何太極】。

本週幾個看點?:

01

本周流動性挖礦殺出一匹黑馬

本週的大熱門是穩定幣理財平台yearn.finance和它的治理代幣YFI,可以說是一夜爆紅,兩天成長了4000%,在Balancer的YFI資金池鎖倉總價值一天內翻67倍,幣價最高翻50倍。

yearn是一個借貸業務聚合分發平台,用戶在該平台中存款時,yearn 會從其支持的去中心化借貸協議如compound、AAVE當中,自動將資金分配到當下收益最高的協議。 YFI則是該平台推出的治理代幣,本身沒有任何財務價值。

那為什麼投資者會追捧YFI呢?

因為YFI跟以前的流動性挖礦完全不同,沒有預挖,不進行銷售,完全通過流動性挖礦分發。並且

限量供應3萬枚,限定一周內分發完畢

。像極了比特幣所鼓吹的分散精神。

消息一出,投資者瘋了一樣搶著上車。儘管yearn的創始人聲稱YFI 沒有任何金融價值,但是幣價還是從第一筆交易34.53美元開始一路飆升,最高翻50倍,當前價格為1315美元,也讓可以提供挖YFI 的資金池鎖倉量大增。

流動性挖礦的春藥會持續刺激整個行業增長。如果項目開始提供流動性挖礦,閉眼買,大概率幣價會暴漲。當然如果你的資金量足夠大,追求穩妥起見,參與流動性挖礦本身也是有利可圖的投資。

接下來提供流動性挖礦的有誰?

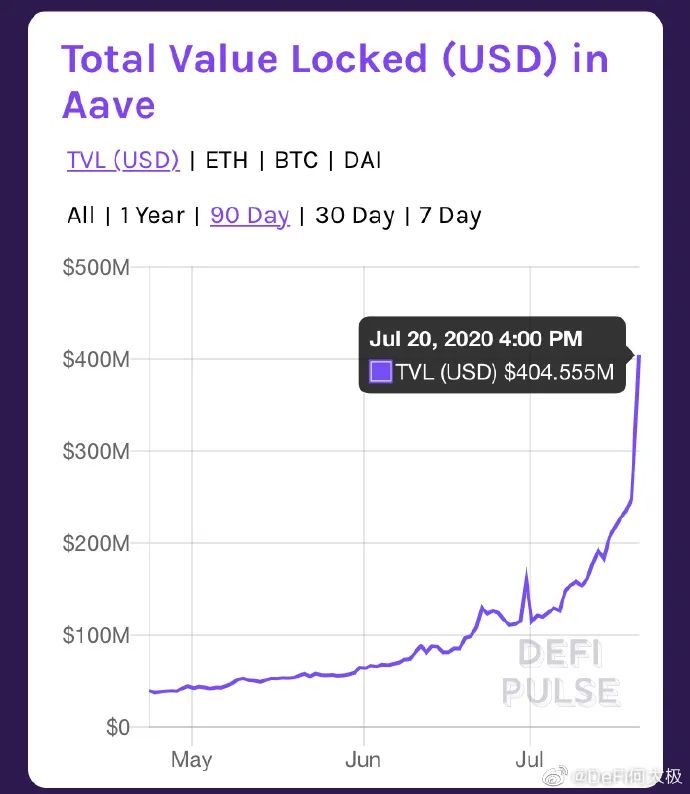

AAVE(上一期週報有介紹),BZX(8月份平台發新版本,推出流動性挖礦).....

02

IDO 並不適合普通投資者參與

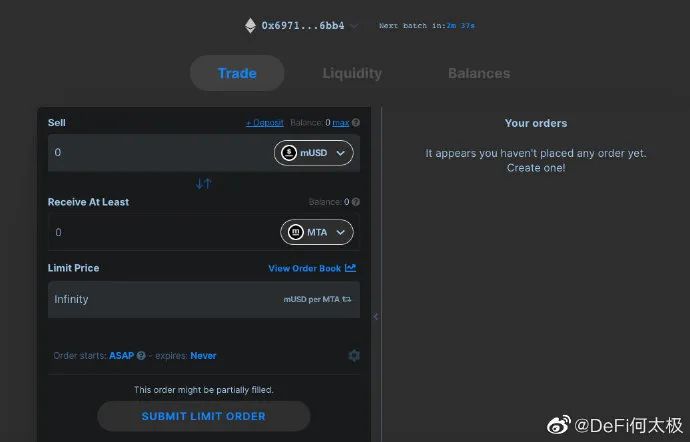

IDO (初始DeFi 發行)之風愈演愈烈,投機的氛圍也越來越強。上一期週報我們講到去中心借貸平台bZx 在Uniswap 發行治理代幣BZRX,結果被機器人程序截胡了,套利上百萬美金,散戶參與者成為接盤俠。這件事導致同期要進行IDO的穩定幣聚合平台mStable被迫暫停,本週改用荷蘭式拍賣,也就是逆向的減價拍賣法,發行平台也從uniswap改到了支持環交易的Mesa網站。

當天有超過一千萬美金的mUSD轉入了mesa.eth.link參與mstable(代幣MTA )的公開拍賣活動,搶奪266萬個MTA代幣。

我沒有參加MTA的交易,但是出於好奇一直在觀察他的價格。目前價格將近3美元一枚。按總市值算,mstable現在市值近3億美金,一個剛上線不久的DeFi 項目,竟然有了超過3 億美元的估值,這確實有些讓人覺得匪夷所思。

沒兩天,推特上有人爆料說mstable在種子輪將總供應量6.5%的代幣(650萬枚)賣給了VC,價格低於0.15美元,種子輪關閉就在公開發售前幾天。 MTA賣給社區參與者(韭菜們)的價格是1.81美元,是種子輪價格的12倍。然後在22號,mstable在代幣交易價格為4美元的時候,向種子投資者空投了330萬枚代幣,價值1300多萬美元。空投發生後,MTA交易量暴漲,但是價格暴跌。因為拿到免費籌碼的種子投資者開始瘋狂拋售。

又過了兩天,mstable團隊出來道歉,承諾提高循環供應的透明度。要求種子投資者鎖倉三個月,並推遲團隊代幣的歸屬時間。

整個事情出來,不免讓人感嘆,如果你處於信息劣勢,千萬不要盲目瞎j8投。要遠離這種不誠信的團隊,他們就是韭菜收割機。可怕的是,在愈演愈烈的DeFi投機氛圍的帶動下,越來越多的割韭菜項目會出來騙錢,請看好自己的貪婪。

好多投資者老想追新幣,其實是不太容易的,因為沒有估值基礎,信息也不對稱,找出好標的的難度跟抓瓶中閃電一樣。再加上很多項目是否具備產品市場契合度都很難說,創業者連基本的MVP也沒有,只是吹泡泡,跟2017那一波人換湯不換藥,外衣換成了DeFi。不是真的DeFi。一波流的投機法走不遠。

何況,散戶投資者拿到的

代幣

價格往往是機構成本的數十倍,而且初始價格非常容易操縱,你也不知道真實解鎖的幣有多少,隨時面臨拋售風險。總的來說,IDO 並不適合普通人參與,而更適合那些風險偏好者。

03

DeFi的超級用戶有多少?

以太坊加速器ConsenSys發布了一個季度報告,顯示

DeFi

的超級用戶在二季度增長了20%。所謂超級用戶,就是該季度在DeFi協議中進行過100比交易以上。按這個定義,我也算是超級用戶

還有幾個數據值得關注:

1、Uniswap超級用戶最多,有1625個,增長率55%2、Kyber第二,有916位3、Compound第三,只有367位

另一個趨勢是交易機器人的使用率也在增加。這意味著散戶在DeFi空間的套利空間被進一步擠壓,資金量優勢和技術優勢都沒有,唯一的路是拼認知,找出有潛力的投資標的,才有可能躋身市場贏家。

04

鎖倉總價值不是DeFi中最重要的指標

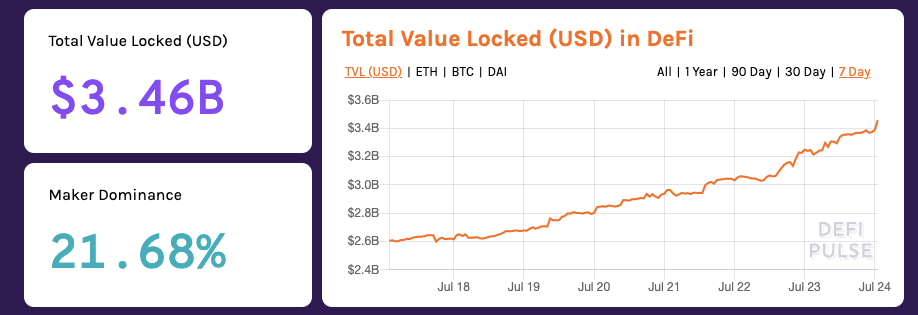

DeFI鎖倉總價值本週超過了30億美金。數據來源:defipulse

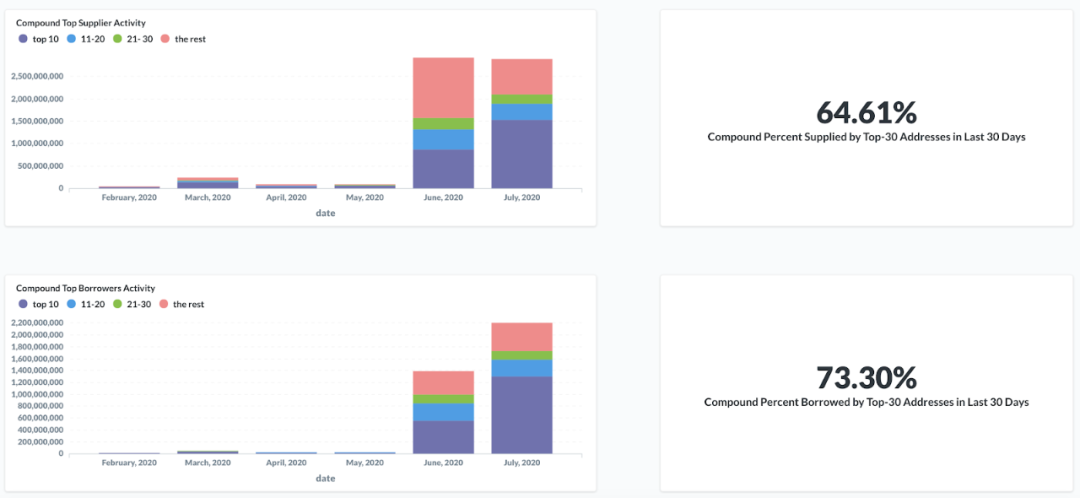

我們評估DeFi項目的時候,最喜歡引用defipulse提出的鎖倉總價值(TVL指標),這個快要變成行業標準了,我以前也主要看這個指標,但是這個指標排名似乎變得越來越不穩定,尤其隨著眾項目一窩蜂推出流動性挖礦,數據的失真度很高,有多少是用戶真實需求,有多少又是短期羊毛黨注水。在上週週報的圖表中,我們可以清晰的看到大部分代幣市值跟鎖倉量的相關性很差。所以你要投資一個DeFi代幣,我認為鎖倉總價值不是最重要的指標。看什麼?看業務的牽引力,也就是看業務增速,尤其表現出加速成長趨勢。

鎖倉總價值不靠譜的另一個表現是大戶主導市場。國外機構最近發表了一個報告,認為穩定幣是目前最為突出的DeFi用例,但是在數據中他們發現,DeFi的真實用戶群很小,TOP30的地址貢獻了絕大部分交易量。見上圖。總之,DeFi還很早期,投機情緒主導著整個市場,如何在不確定中尋找某種相對確定,是一門藝術。

按照鎖倉量#DeFi#前十協議對比,一個月以前

按照鎖倉量#DeFi#前十協議對比,現在

按照鎖倉量的DeFi前十協議對比,一個月前後數據變化很大,能看出誰是黑馬?誰的爆發力十足了嗎?投資不是看誰價格便宜,而是看誰未來會更值錢!

多去發現老項目的價值,如果你覺得LEND、SNX不是獨角獸級別的業務,你可能不適合做投資。明牌讓你贏你都不敢贏。

對於小白投資者,你可以遵循一條簡單投資原則:以太坊之外無DeFi,盯住以太坊DeFi的主力賽道頭部項目,你的收益會非常好。

05

對於高仿版DeFi要不要投?

以太坊之外無DeFi,當然並不是終極審判,而是避免掉坑的策略選擇。

好多初級投資者不理解,為什麼在另外一個鏈上的高仿版AAVE、MAKER、uniswap們不值得投,因為原版已經做了三年多,在市場廝殺中成長起來的,積累了豐富的品牌價值、技術成熟度、團隊經驗等等各項優勢,強者恆強,是後來者無法快速復製或者短期超越的。科技項目的執行難度超出你想像,山寨玩意兒吸引不到頂級人才和優質社區參與者。如果以太坊最終不行,原版們也很容易遷移到另一個很行的layer1上。

所有的“以太坊殺手”都在強調自己的技術有多厲害,速度有多快,然而,以太坊的真正護城河是社區。所以,這個階段我會認為,不會有以太坊殺手,他會自我進化。非以太坊DeFi只具備短期投機價值,而不具備長期投資價值。要尋求確定性和贏在市場,配置以太坊DeFi的頭部項目更可靠,這些項目按照傳統金融科技估值,大多在天使、A輪左右。距離市值大爆炸還有很大的空間。需要持續跟進項目成長,優勝劣汰。

在整個幣圈都轉型DeFi概念的當下,有好多新的所謂DeFi項目都太激進了,根本落不了地。如果在1994年,馬雲還在做黃頁的時代,有人拿一個微博的項目找你投資,你要投嗎?投資者要理解一下什麼叫產品市場契合度。

06

DeFi在穩定幣換匯賽道完胜CeFi

穩定幣交換協議Curve日交易量為7800萬美元,總鎖倉量為1.68億美元。對比一下,這個量已經達到美國最大交易所coinbase的一半,超越了絕大部分小交易所。 DeFi在細分領域將CeFi打得落花流水,表現出強大的生命力和成長性。

接下來幾個月,我們將看到更多細分賽道上DeFi攻城略地,搶占最大的價值。

07

目前最受歡迎的DeFi dapp

目前DeFi類別中排名第一的dapp你猜是誰?不是compound,不是uniswap,是1inch。

1inch是DEX聚合協議,當前日活錢包數1073個。增長動力來自於以太坊gas費用太貴,1inch提供了節省gas費用的解決方案。截止7月交易額達到3.96億美元,而年初才2700萬美元。

行業第二名是Synthetix,日活錢包今年增長了100%以上。

而日活錢包增長最快的是藉貸協議Aave,今年增加了1886%。 Aave的獨角獸氣質也來越明顯。

關於Aave協議(代幣LEND),再補充幾個數據(

數據來源intotheblock

):

1)、LEND交易量隨價格快速增長,半年時間LEND每日交易數量增長了近10倍。

2)、大單指標:LEND在6月18日創下2600萬美元的日交易量新高然後回落,這個數據表明機構投資者的興趣在增加。

3)、持有LEND不到一個月的地址數量已顯著增加,僅在最近30天內增長了近50%,說明市場的FOMO效應正在形成。

4)、持有時間超過一年的LEND代幣數量下降了42%,表明有長期倉位的大戶在價格飆升時已經賣出了很多,充分換手。

08

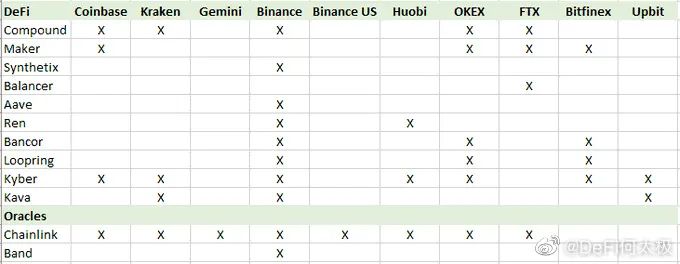

主流DeFi代幣跟中心化交易所關係圖表

✖️代表已經在該交易所交易。還沒上coinbase的都是潛力股;上交易所越少的可能更具潛力。 (補充說明,作圖的時候Maker還沒上幣安,今天剛上)。

如果不是DeFi概念太火了,我估計中心化交易所打死也不想將DeFi代幣列在自己的交易列表裡。因為教育完用戶,很可能很多人未來直接轉向了DEX,這就是幣安們的宿命。

以我個人的經歷來說,我現在幾乎所有的交易都是通過uniswap、balancer進行,以eth為交易對,感覺比傳統交易所用起來還爽。傳統交易所基本上淪為OTC出入金的場所。

所以,以自己的切身感受判斷,staking+DeFi對ETH的需求將超過上一次ICO,屯ETH,十倍可期。

09

投資AMPL最重要的是享受複利

我眼睜睜的看著AMPL用了不到一個月時間,爬上了defi市值排行榜的第二,從1900萬美金到7億多美金。持幣不動的回報超過了任何瞎操作。也祝賀過去一個月看我微博的粉絲。

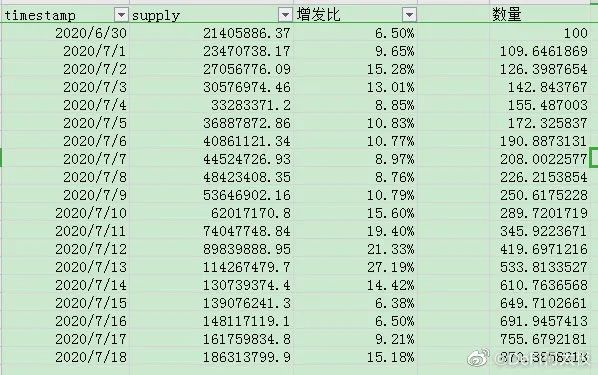

我們睿智的群友給大家做了一張圖:如果7月1日你有100個ampl,那麼7月18日的數量應該是870個。不瞎操作,後果就會這麼嚴重。

這就是複利的可怕之處。而我個人的投資回報,在復利效應下,已經達到20倍。

很多看不懂的人依然在猶豫。

一位獲利頗豐的投資者私下來表達感謝,我問他,為什麼你敢上

AMPL

的車,他說:

試錯的成本並不高,不嘗試的成本太高了!

這話說的太好了。

你知道比特幣的投資回報率是多少? 10年超過18萬倍。比特幣首次交易的確切價格為0.04951美元,區塊高度68773:

Time: 2010-07-17 23:09:17 UTCAmount: 20.00000000 BTCPrice: $0.04951Value: $0.9902

換算到今天的幣價,比特幣的美元投資收益約為十八萬四千倍!可是有幾個人吃到了十八萬倍?

如果今天給你一個機會回到比特幣的第一天交易,你用什麼策略可以讓自己對抗人性的貪婪與恐懼,不被甩下車?

在這裡,給沒有經驗或者時間盯盤的散戶投資者一個通用版的投資操作建議:

1)、對於確定性強的頭部defi項目買長期價值,

重倉

長持

2)、對於有潛力的新項目,

輕倉

中長線

3)、執行翻倍出本

4)、執行利潤翻倍出一半利潤

5)、重複4的操作

6)、重複以上操作

行業至少半年的紅利期,少玩短線!

更多最新話題請關注我的微博【DeFi何太極】。

最後,給大家推荐一本書,我今年讀到的最好的一本書之一,書名《悉達多》,作者塞黑,諾獎得主。適合靜靜的午後,跟自己在一起。商人問悉達多你會幹什麼,他說,我會:思考、等待、齋戒!讓我想到了投資,投資者最大的敵人其實是你自己,要學會“思考、等待、齋戒”。

歡迎加入我們的DeFi研究社群,實時微信交流探討。

添加六哥微信號

jackhe2016

,說明來意,抱你入群。

#聲明:文中提到的數字資產風險極高,本文不構成任何投資建議

DeFi進化論

重點關注去中心化金融,這是一種在開放式區塊鏈之上構建的新金融系統。被視為區塊鏈目前最有潛力的落地應用,將打破傳統金融業和金融科技的格局。另一方面,許多人也開始正視DeFi 為一種「新興的投資方式」,將其納入資產配置之中。

過去二十年,互聯網從傳統媒體接過了權力和影響力;未來二十年,DeFi將從傳統金融接過走向下一個時代的權杖。關注我們以了解更多DeFi信息,並緊跟最新、最有趣的發展。

關於作者:

何宇清,區塊鏈、DeFi一線民工,連續創業者,中科院特聘創業導師。同時也是一名骨灰級太極拳愛好者,比特幣收藏愛好者。

微信:jackhe2013微博:DeFi何太極頭條:DeFi進化論