原標題《Uniswapv3:走向資本高效還是放大LP損失? 》

感謝原作者Momir Amidzic(IOSG) 和合著者Danning Sui(0x Labs)對文章的支持!

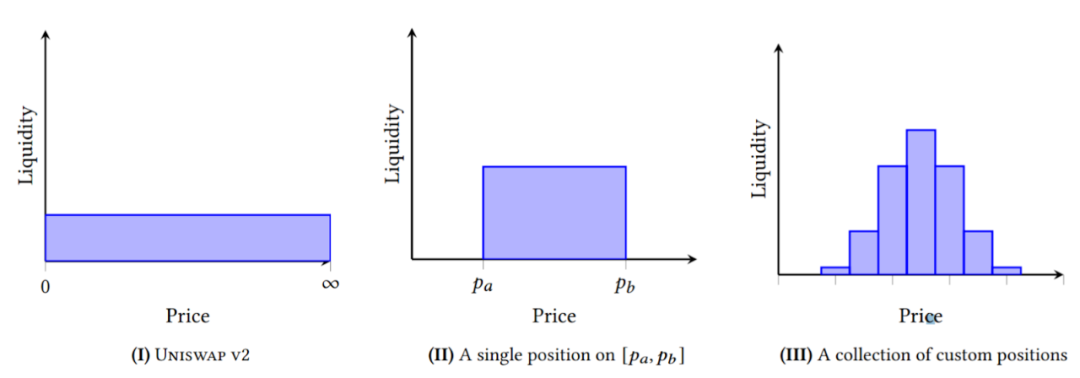

Uniswap v1和v2實現了簡單的統一XYK定價曲線。當出現大額交易時,在任何價格區間內都能以低資產利用率和呈指數增長的價格保證流動性。因此,減少價格滑移的唯一方法是增加K值,這是通過吸引更多資金進入資金池,即增加總鎖倉量(TVL)來實現的。

範圍訂單的優點

V3對TVL的依賴性要小得多,因為它允許流動性提供者在指定的價格範圍內建立多個頭寸。因此,在市場價格附近集中流動性的概念取代了"無限"流動性的概念。

Source: Uniswap v3 Whitepaper

集中流動資金的方法在DeFi中早已不新鮮。 Curve和DODO已從不同的角度進行過一段時間的實踐。然而,Curve只專注於穩定幣,而DODO則使用價格預言機來集中市場價格附近的流動性。

Curve和DODO的設計都圍繞著被動流動性的提供,儘管如此,V3通過依靠理性的流動性提供者的概念來實現資本效率,這些流動性提供者"可以通過將其流動性集中在當前價格周圍的狹窄區域,並在價格變動時增加或刪除代幣來保持其流動性的活躍,從而降低其資本成本。"

從概念上講,這是有道理的;但實際上呢?

要查看v3的表現,自然要先檢查它是否確實體現了資本效率的提高。衡量效率提高的一種方法是觀察v3相對於v2的資本周轉速度。因此,我們觀察每日TVL周轉率,並將其與v2和Sushiswap進行比較。

如上圖所示,v3的TVL周轉速度比v2或Sushiswap快得多,比如高峰期5月19日的市場崩潰,提供給v3的1美元TVL能轉化為超過1.7美元的日交易量。 V3相對於V2有很大的進步。相同情況下,V2每天只產生約0.2美元的交易量。

資本效率高確實是v3的一個特點!

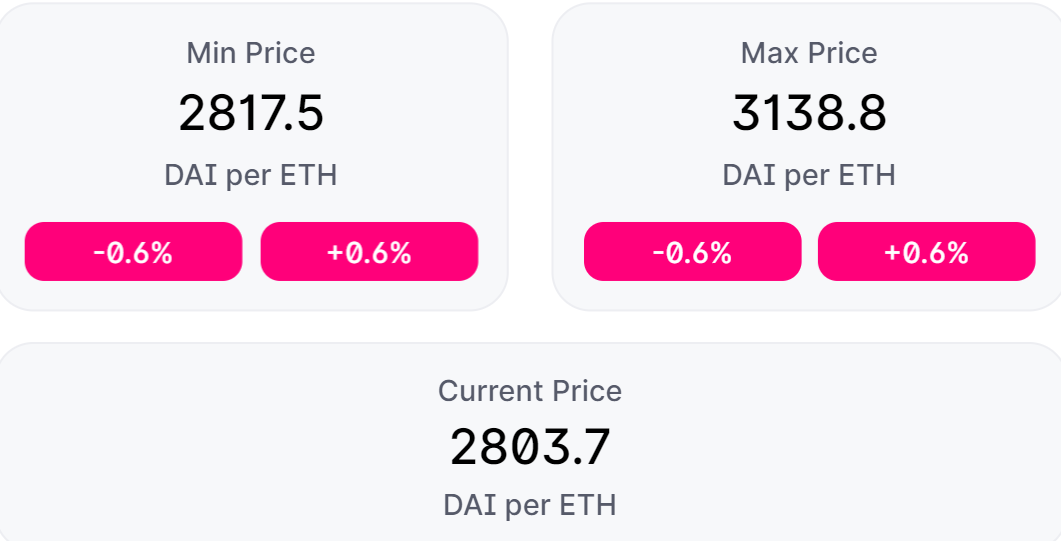

另一個方面是v3是否提供比v2更好的價格。通常在使用v3時,我們會得到如下信息:

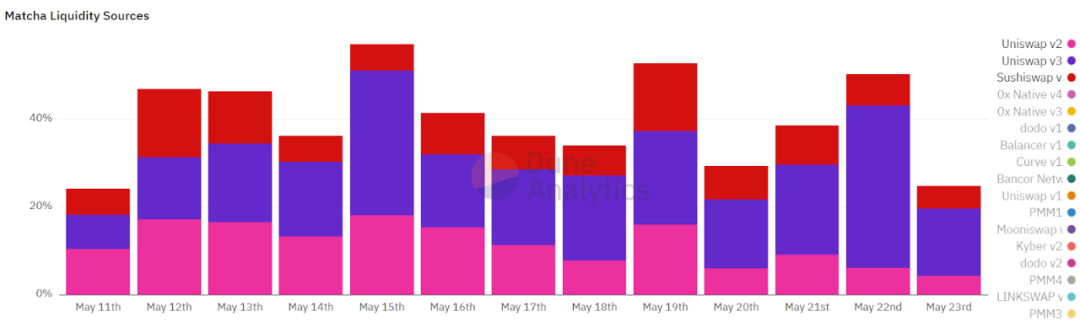

比較的一個方法是檢查DEX聚合器分配給v2與v3的交易量。為此,我們檢查了兩個最大的DEX聚合器Matcha和1inch。這兩款聚合器都會為終端用戶提供最優價格,所以他們會將大部分的交易量發送到最具競爭力的場所。

一般來說,如下圖所示,我們觀察到一個趨勢,即聚合器將大部分的數量分配給最新的Uniswap版本,意味著更好的定價。

Source: https://duneanalytics.com/queries/49999/98616

Source: https://duneanalytics.com/queries/50020/98653

聚合器有兩種方式引入鏈上流動性--通過橋接合約,或通過"VIP "路由直接接入Uniswap池。後者經過優化,比Uniswap自己的路由更省gas費。因此,把gas費考慮進來會調整成更優的價格。目前,Matcha和1inch都還沒有啟用VIP路由。這表明Uniswap V3的流動性可以比目前數據顯示的更有競爭力。

硬幣的另一面

在討論完最近升級的優勢後,我們也需要研究新設計的潛在缺點。

這裡提醒一下讀者,v2的問題之一是流動性提供者面臨的無常損失。假設價格發現主要發生在中心化交易所,任何價格差異都有套利機會:從池中購買價格被低估的代幣或向池中出售被高估的代幣。

V3並沒有解決無常損失的問題,但是損失的大小可以由LP的行為決定。也就是說,在V2中,LP相對於套利而言是相對靜態的,而在V3中,LP和套利者都有定價權。這在兩者之間產生了有趣的動態,大致上有兩種可能的情況。

在第一種情況下,LP可以限制套利者。這需要成熟的LP不斷調整其價格範圍,在套利者有所動作之前正確映射出市場價格變化,從而保護LP在高度波動的市場中不受套利影響。

第二種情況針對的是不太成熟的LP,對套利者有利。也就是說,狹窄的價格範圍意味著更大的流動性深度,也意味著在動蕩的市場環境中,遭受損失的風險更高。

假設我們提供ETH的流動性,如下圖所示。我們的資本直到ETH價格超過2817.5美元才開始活躍。假設ETH的價格最終上升到3138.8美元以上,LP的倉位將完全由DAI組成,並且LP對ETH進一步上升的風險敞口為零。之後,DAI的流動性將不活躍,直到ETH價格回落到範圍內。假設ETH在某一時刻跌回區間內,並繼續跌至2817.5美元以下,LP倉位將完全由ETH組成。

因此,在ETH牛市的情況下,LP失去了價格上漲的敞口,在熊市的情況下,LP得到了100%的下跌風險敞口。假設中心化交易所和Uniswap之間的價格滯後,套利者將壓制LP。

更大的LP損失?

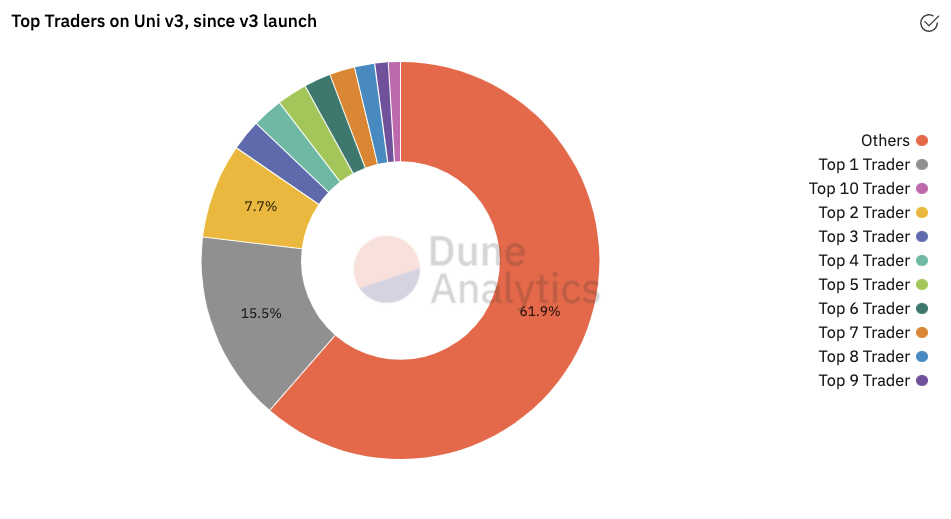

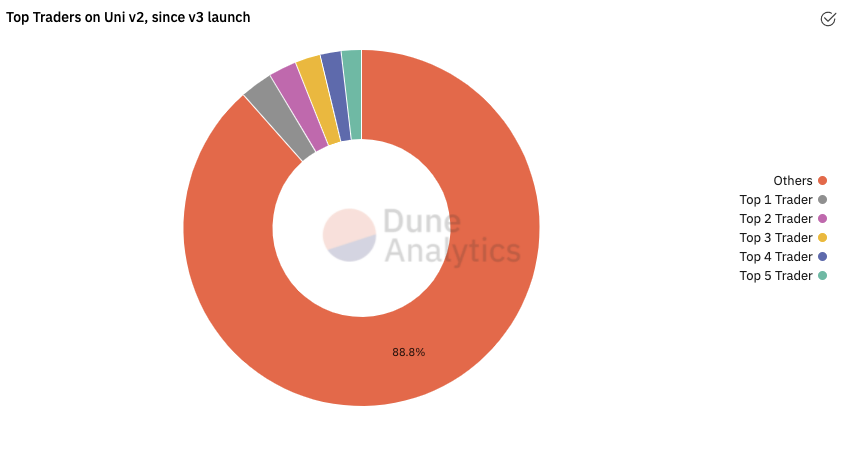

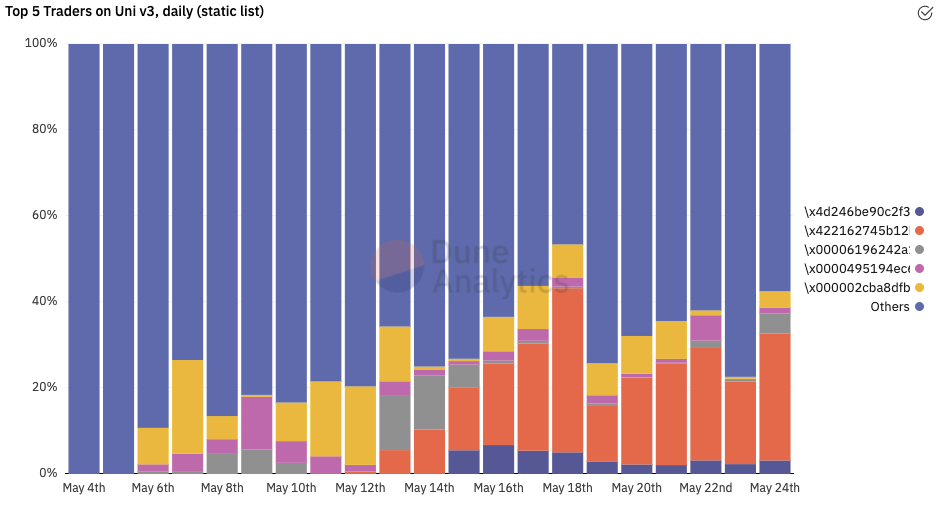

儘管現在下判斷還為時過早,但根據經驗,我們可以查看V3與V2中多少交易量來自排名前幾的的套利機器人,我們假設更多的機器人活動意味著更大的LP損失。

如下表所示,自成立以來,最大的機器人佔Uniswap v3總交易量的15.5%! 自v3推出以來,僅這個地址就產生了30億美元的交易量。此外,排名前5的套利機器人約佔總交易量的22%,遠大於V2的水平,在同一時期,前5名套利者約佔總交易量的11.2%。

Source: https://duneanalytics.com/queries/51415/101669

Source: https://duneanalytics.com/queries/51461/101708

這也表明了LP在v3的早期遭受了重大損失。但為什麼相對於v2有如此大的差異?

雖然v2實施的統一XYK定價曲線並不是最具資本效率的解決方案,但它仍然為LP提供了某種程度的保護,因為滑點呈指數級增長。因此,即使v2代幣定價失誤,也不可能從資金池中流出定價過低的代幣。另一方面,除非v3的LP積極調整他們的價格範圍,否則他們有可能完全失去對低價資產的風險敞口,或者倉位完全由高價資產組成,成為套利者的囊中之物。

活躍度前5位機器人交易量佔比; Source: https://duneanalytics.com/queries/51508/101777

未來發展如何?

我們預計在V3版本套利參與會隨著時間推移而逐漸減少,原因如下:

LP有了前車之鑑後能更好的把握風險流動性提供的進一步專業化,有更多的LP利用專門的保險庫進行主動管理(https://alpha.charm.fi/)。 Layer 2部署和低Gas費的環境支持更積極的LP戰略潛在的MEV-proof策略,可以使交易者受益,減少滑點,降低gas損耗

Uniswap V3開了個好頭。儘管有需要不斷改善的地方,我們對V3未來的發展依然持樂觀態度。最終我們會看到更多專業的做市商成為流動性提供者,以更優定價擠出套利者。而被動的流動性將成為歷史,僅通過專門的保險庫提供。克服目前的弊端需要流動性收益管理的生態系統層,包括像Alchemist、Charm和Visor等dApps,這將支持DeFi產品使其發展到更高水平。

Incubating projects for ambitious teams around the world and looking for the most potential staking projects.

Building a new world,the bridge of the time.