本文作者是Messari分析師Ryan Watkins

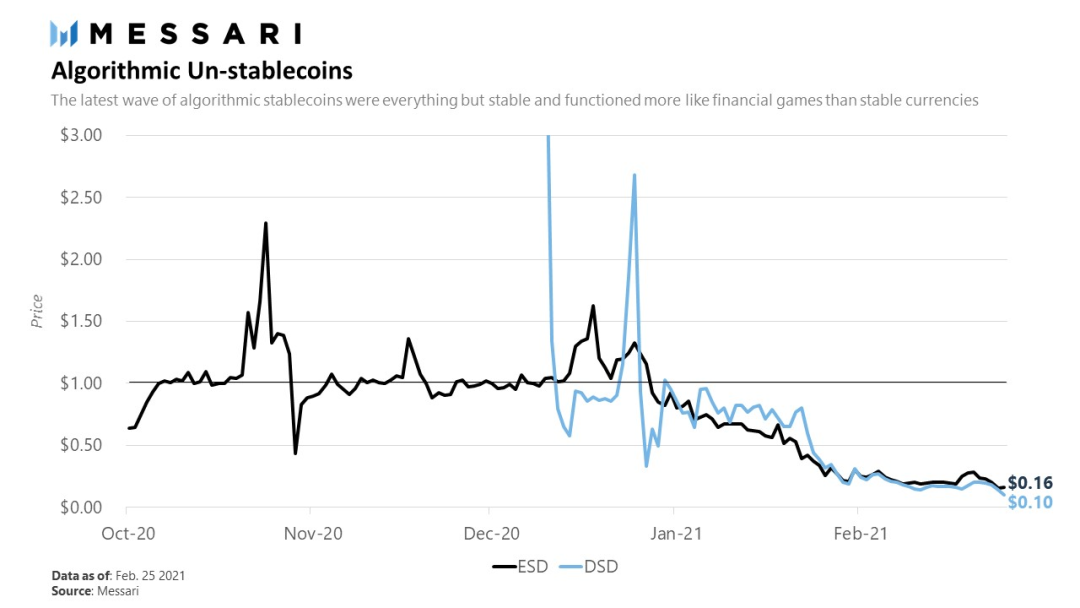

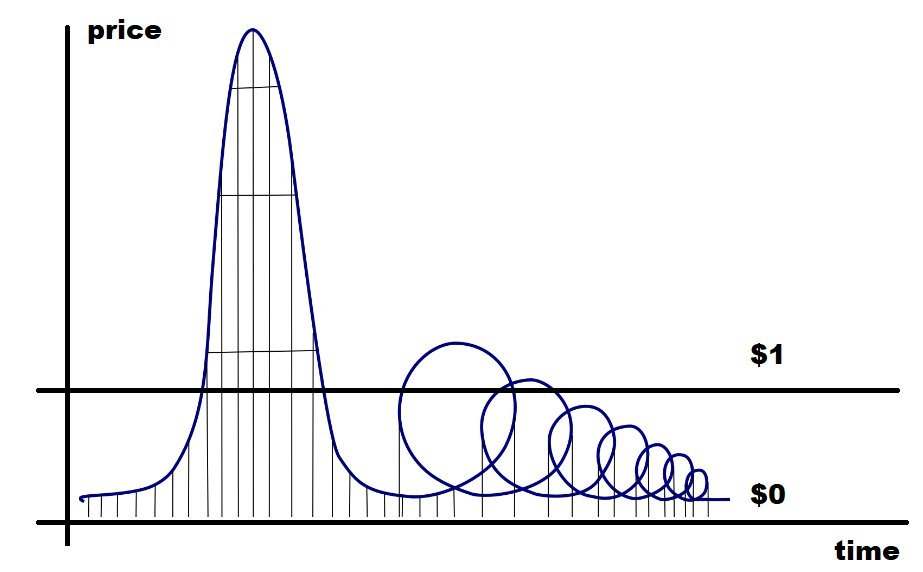

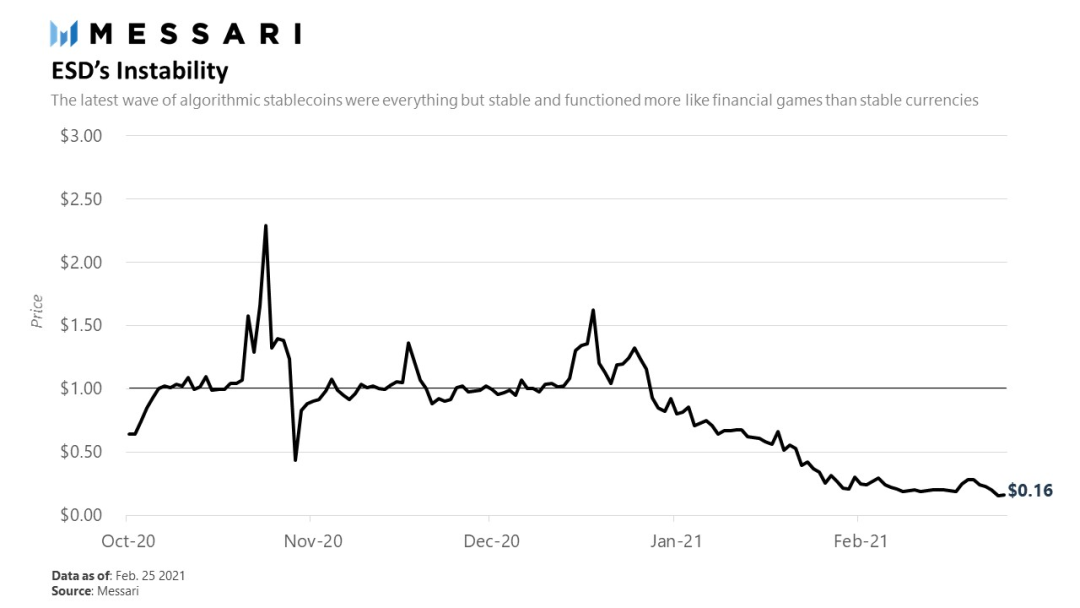

在2020年第4季度的小小炒作一番之後,它們很多都陷入了崩潰,並且“失寵”了。反身性推動這些早期實驗項目在上升過程中達到了很高的高度,但在下降過程中置致他們於死地。今天,包括ESD和DSD在內的炒作週期的領頭羊,現在價格都比原計劃錨定的1美元低了90%。之前就有許多評論家跳結論說,這些實驗在目前的設計下注定會失敗。好吧...他們是對的。

然而,雖然這些算法穩定幣的發展經歷了跌跌撞撞,但這個行業遠沒有消亡。事實上,算法穩定幣最近正在經歷一場復興,這有可能改變這個行業。而如果這些新改進的模式能夠奏效,假以時日,這個行業就能擁有一個可擴展的、資本效率高的、治理最小化的、去中心化的穩定幣,供人們存儲和交易價值。

在關於算法穩定幣的兩份報告的第一份中,我們涵蓋了算法穩定幣的市場潛力、存在的問題、復興,以及市場上現有或即將出來的最有前途的法幣掛鉤(fiat pegged)項目。

1

行業大圖景

今天的市場

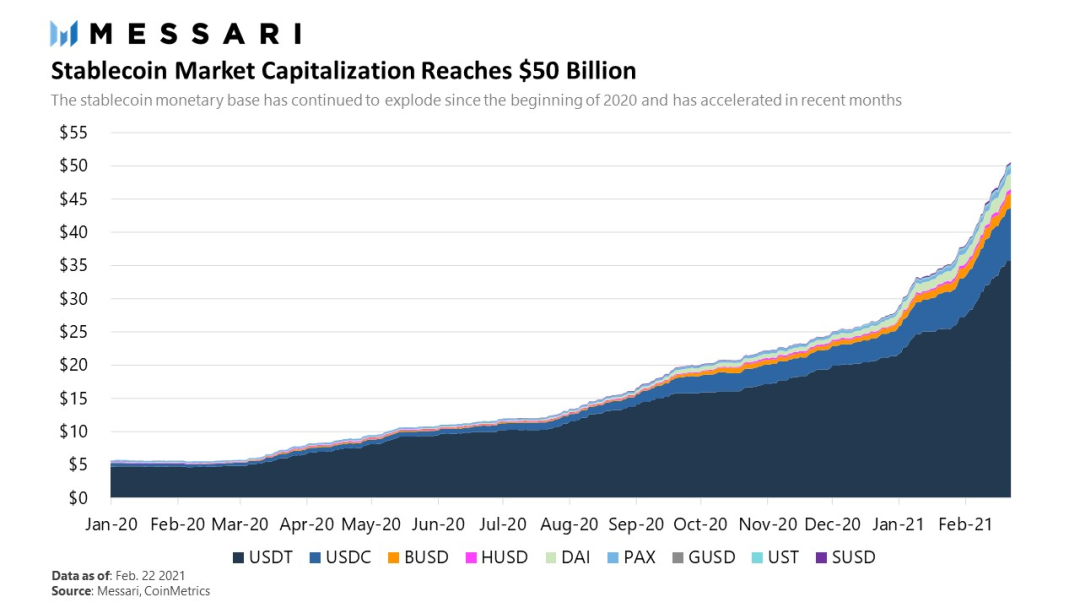

穩定幣很重要。上週,穩定幣的總市值超過了500億美元。用戶需要在公鏈上存儲和轉移價值,則需要繼續採用這種穩定的方式。

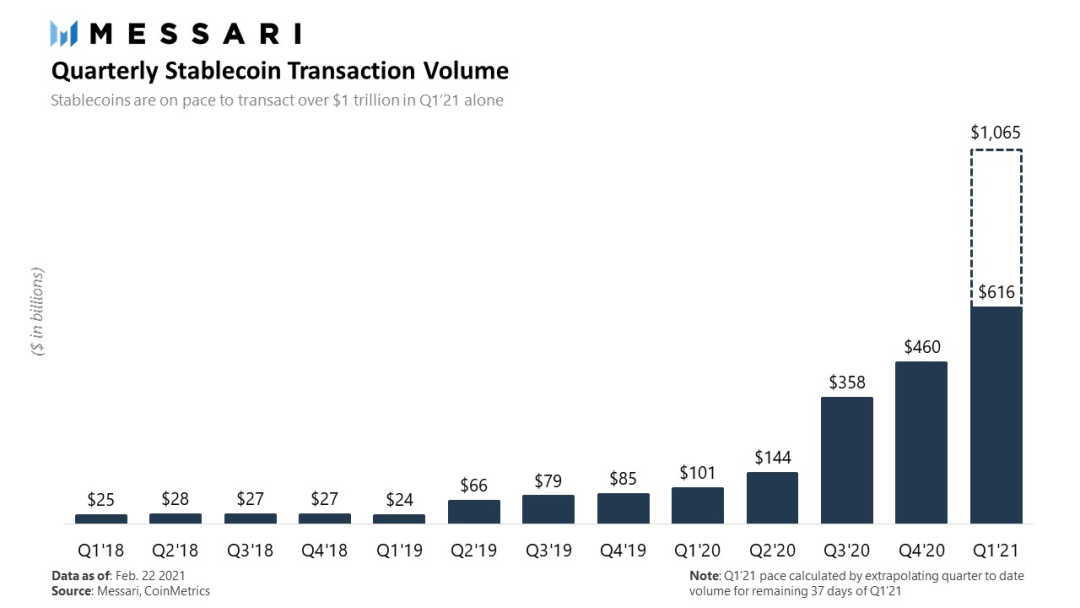

在過去的12個月裡,穩定幣的交易量已經達到了1.5萬億美元,僅2021年第一季度就將超過1萬億美元。

穩定幣將繼續被採用的原因有很多:

它們很容易被接受為支付方式因為只需要一個公鏈上的地址就可以了它們在全球公共基礎設施上運行,每天24小時/每週7天/每年365天不間斷,這使得它們具有很強的可用性和可靠性與現有的支付解決方案相比,它們為用戶提供了更強的自主性、隱私性和互操作性,因為現有的支付解決方案需要KYC,並且經常限制訪問權限它們是可編程的,這使得開發人員可以簡單地使用它們構建和部署具有全球分佈的應用程序

無論是採用穩定幣作為支付技術的全球金融巨頭,還是需要穩定幣作為交易抵押品並指定交易對的交易所,還是以太坊用戶在整個DeFi中都使用穩定幣,很明顯,穩定幣正在創造真正的價值。穩定幣是公鏈的殺手級應用,這是不爭的事實。穩定幣是一種更好的存儲和在世界各地流通美元的手段。

明天的市場

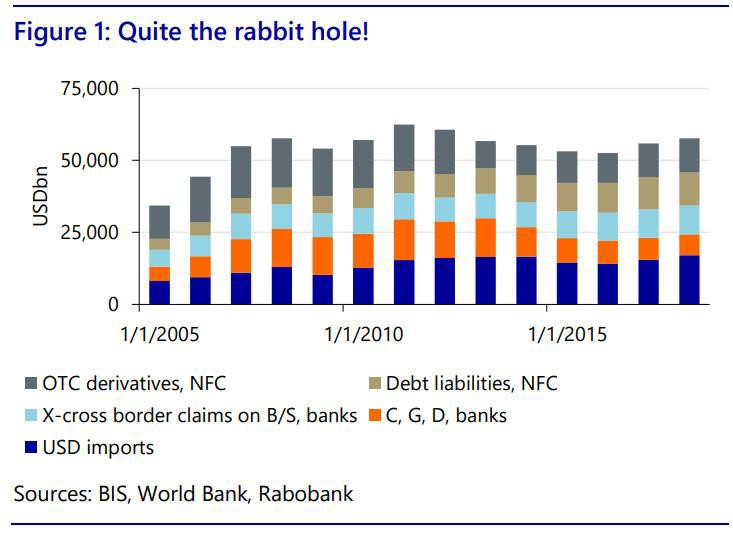

穩定幣是公鏈中為數不多的合法擁有數万億美元的可尋址市場的應用。由於美元約佔世界國際交易、儲蓄和借貸的55%,全球對美元的結構性需求很大,特別是在美國金融體系之外。如上文所言,由於穩定幣是原生數字化的,全球通用,且相對來說更抗扣押,因此穩定幣在服務這種離岸美元需求方面具有獨特的優勢,可以為全球個人和企業提供便捷的美元獲取途徑。

雖然離岸美元市場(在美國境外持有的美元存款)的規模難以估計,但國際清算銀行(BIS)的數據顯示,其規模可能超過57萬億美元。這聽起來可能很瘋狂,但這是穩定幣開始蠶食的市場。

(來源:Zero Hedge)

現行穩定幣的問題

雖然到目前為止,穩定幣在加密圈內得到了很大的應用,並且在目前發展狀態不錯,但它們遠非完美。目前按市值計算,領先穩定幣都是中心化的(如USDT),而且持有者面臨著被審查、扣押和交易對手風險。

審查交易和扣押資產(雖然在某些情況下是合理的)令人擔憂。它與公鏈資產的許多屬性,如無權限訪問、抗審查和抗扣押相矛盾。雖然到目前為止,這些情況發生的例子並不多,但隨著穩定幣的發展,不可避免地面臨著來自全球各地政府的更多壓力,可以肯定的是,採用這些措施的壓力將會增加。

交易對手風險也損害了公鏈資產的獨特性。由單一發行方支持的穩定幣,一旦發行方遇到任何麻煩,持有人就會面臨潛在的償付能力風險。隨著穩定幣的採用逐漸蠶食其數万億美元的可尋址市場,單一發行人或半中心化的穩定幣所帶來的潛在負面影響可能會成為系統性的。

多年來人們對Tether償付能力的焦慮就是這種擔憂的證明。

中心化穩定幣的上述特性不僅與加密貨幣的精神相悖,而且從實踐上講,這些穩定幣的社會可擴展性較差。社會可擴展性是很重要的,因為使用穩定幣的信任度越高,用戶對它的需求依賴度就越低。去中心化不僅僅是一個理想。它從字面上看,可以讓區塊鏈對全世界最廣泛的個人和企業發揮最大的作用,因為它降低了大家依賴一個系統所需的信任度。雖然不是所有的系統都需要去中心化的屬性,但金融系統--更廣泛的"金錢"--需要去中心化。

今天的去中心化穩定幣

幸運的是,這個行業至今已經產生了去中心化的替代品,並獲得了很大的發展。市場領頭羊MakerDAO發行的Dai自2017年12月上線,目前已經運行了三年多,沒有出現嚴重脫鉤的情況(曾出現過暫時性的輕度偏離的情況)。在這期間,Dai經歷了2018年殘酷的熊市,包括以太坊在內的許多幣種暴跌超過90%,以及黑色星期四(2020年3月12日),許多幣種單日暴跌超過50%,但Dai都挺了過來。 Dai也是流動性最強的去中心化穩定幣,也是應用最廣泛的幣種,在CeFi(如Coinbase)和DeFi場景都可以使用。

既然Dai這麼厲害,為什麼我們還需要算法穩定幣呢?

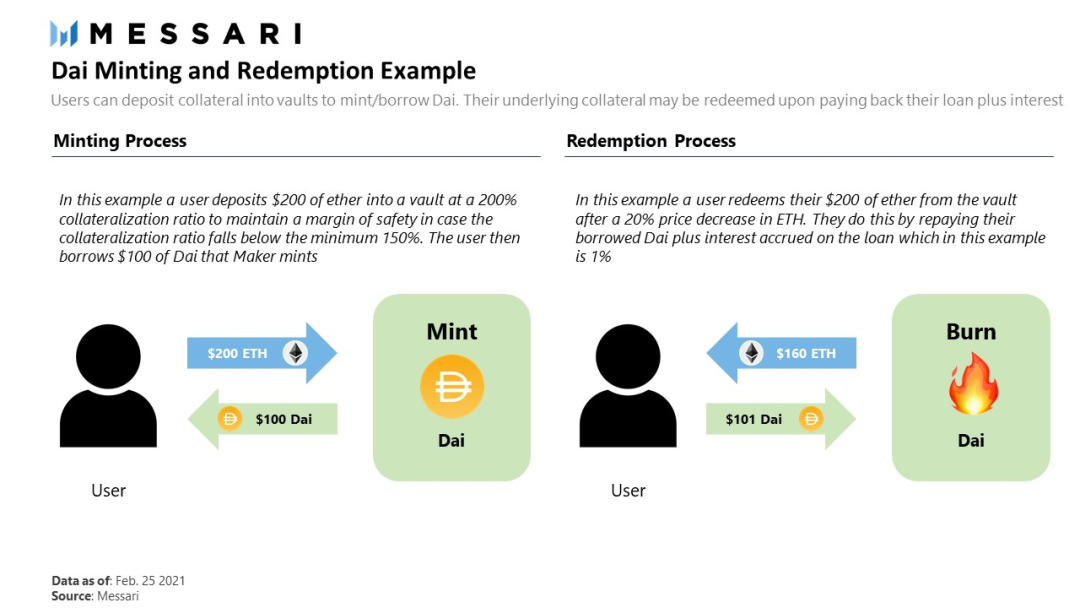

嗯,Dai並不完美。我們先快速回顧一下MakerDAO的工作原理。 Maker的核心是一個借貸協議,而Dai是作為藉貸需求的副產品發行的。 Dai通過用戶存入Maker金庫的抵押品(通常是ETH)進行借款(Dai)的方式進行流通。這些貸款是超額抵押的,以確保即使支持Dai的資產價格突然大幅下跌,Dai的背後也總是有抵押品進行支持。 Maker通過對貸款利率來調控流通中的Dai數量,從而影響Dai的價格。

Maker的模式引入了一些問題。其一,它的資本效率不高。每1美元的DAI總是需要價值1美元以上的資金支持,這就形成了一個資本非常密集的系統,使得Dai難以隨著需求的增長而擴大規模。問題是,當Dai高於其錨定點時,無法進行套利,因為Dai及其抵押品沒有1:1的可兌換性。當Dai漲到1美元以上時,用戶需要投入超過1美元(比如1.5美元)才能鑄造價值1美元的Dai。此外,在同樣的套利場景下,一旦用戶鑄造並出售了他們的Dai,他們仍然陷於債務,他們需要償還債務才能拿回他們的抵押品。這使得Dai不可能像Tether那樣在一個閉環中套利,Tether提供了銀行賬戶中1美元和USDT的簡單1:1可兌換性。

這不是理論,這就是現實。在黑色星期四,當投資者既要逃向Dai以抵禦波動,又要買入Dai以償還他們瀕臨清算的Vaults(CDP)(因以太幣價格暴跌和抵押品要求增加)時,Dai的價格在一天中一度膨脹了40%之多。 Maker最後不得不引入USDC作為抵押品來恢復掛鉤,直到三個月後仍未恢復。後來Combound開啟了流動性挖礦,礦工把Dai堆到那邊去挖COMP,Dai同樣在數個月內遠高於其錨定價,發行量跟不上需求。

Maker社區很清楚這些問題,後來也推出了一些解決方案,比如其Peg穩定模塊。但目前的情況是,Dai不會隨著Dai的需求而擴展,而是隨著槓桿的需求而擴展。

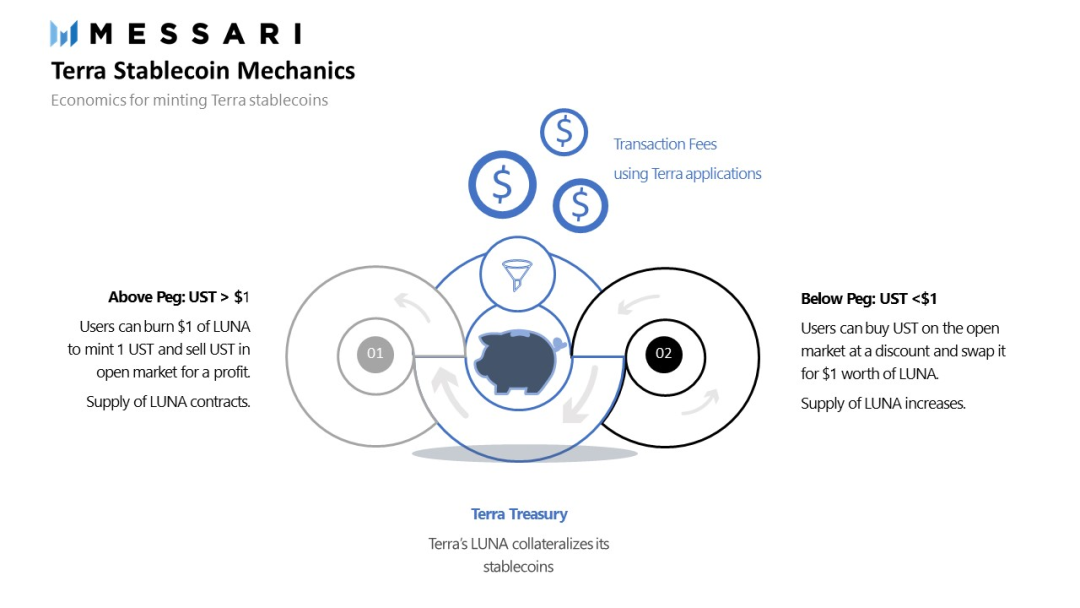

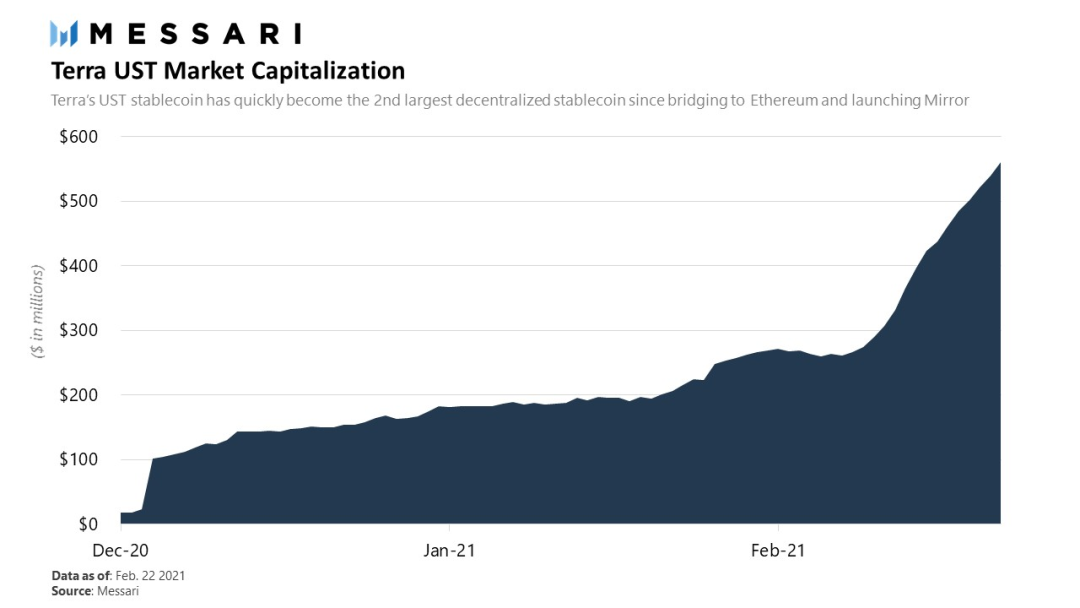

第二個最有希望的去中心化穩定幣解決方案是Terra,這是一個使用Cosmos SDK構建的特定應用區塊鏈,專門用於提供算法穩定幣。 Terra的UST穩定幣自從搭建了與Ethereum的橋樑,並為其新的合成資產協議Mirror啟動了流動性挖礦後,迅速成為業內第二大去中心化穩定幣。

Terra提供了一個很有希望的模式,它的資本效率高,可擴展和去中心化。然而,它也不是完美的。 Terra比純算法穩定幣模式(在下面的部分中描述)有所改進,因為其"share "代幣LUNA以Terra交易費的形式具有真正的內在價值。這種內在價值本質上為系統提供了一個支撐,因為理論上當穩定幣低於錨定點時,相比作為一個純粹的波動吸收代幣,參與者更願意為LUNA燃燒穩定幣。但如果Terra的交易費用是最終支撐Terra穩定幣的原因,那麼假如Terra穩定幣的增長速度遠遠超過Terra交易費用的增長速度,這個規模能有多大還不好說(Terra為此對每天的UST發行量有限制)。

此外,與Dai繼承了以太坊的安全性不同,Terra作為獨立的區塊鏈必須建立自己的安全性。這很好,但考慮到Terra驗證者主要是有費用激勵(沒有通貨膨脹獎勵),很難想像它能跟以太坊一樣的安全。以太坊的安全是由礦工(最終是POS驗證者)來保障的,而礦工的激勵不僅是費用,而且還有稀缺的貨幣資產。更不要說大多數Terra驗證者都是在AWS上運行節點。

在這樣的背景下,我們不難發現,雖然現有的解決方案很紮實,但仍有改進的空間。

2

純算法穩定幣存在的問題

最近一代算法穩定幣的主要問題是,它們實際上就像龐氏騙局。我知道這是一個挑釁性的說法,但讓我解釋一下。

如今大多數第一代算法穩定幣,如ESD、DSD和Basis Cash等,都可以追溯到Robert Sams在2014年寫的一篇論文,題為"A Note on Cryptococular Stabilisation: Seigniorage Shares"。他在描述了一個穩定幣模型,該模型涉及兩個代幣:一個代幣是穩定幣,另一個代幣的作用就像系統中的Seigniorage股份(新發行的利潤)。當穩定幣的價格上漲到1.00美元以上(擴容),需要增加穩定幣的供應量時,新發行的穩定幣就會分配給"股份"持有者。當穩定幣價格跌破1.00美元(收縮)時,穩定幣會通過燒毀穩定幣來換取新的股份,從而從流通中移除。這個模型有效的做法是將系統分化為吸收所有波動的投機資產和作為穩定對象的穩定資產。

這種模式聽起來不錯,但在最近的實踐中遭到挑戰。這些模型的挑戰主要歸結為三點:創建系統、缺乏抵押品和穩定幣分發。

創建一個算法穩定幣

創建一個算法穩定幣是非常困難的。一個算法穩定幣需要達到足夠的市值水平,以及引導足夠的流動性,這樣需求的波動才不會造成穩定幣的大幅波動。然而,這樣的系統要想發展到足夠大的規模,唯一的辦法就是吸引大量投機來達到這個目的。這是有問題的,因為投機通常會帶來反身性(反饋循環,進一步改變投資者的認知)。一個穩定幣的反身性越強,它的穩定性和實用性就越差,這就使得它很難擴大規模。在實踐中,這種反身性使問題變得更加嚴重,大多數算法穩定幣主要是在Uniswap這樣的恆定產品(x*y=k)做市商上交易。當價格偏離其掛鉤時,AMM會放大這些穩定幣的波動性。這不僅是因為他們對資產的定價方式(沒有對預期彼此相對穩定的資產進行優化),還因為這些做市商的流動性往往也是下行反身性的。因為當價格跌破1美元時,流動性提供者會移走他們的流動性。

缺乏抵押品

當你停下來想一想,算法穩定幣並不是真的毫無支撐,而是靠對系統的信仰來支撐。系統中的"股份"有雙重作用,一是收集鑄幣稅,二是在系統收縮時為系統提供支持。然而,只有當系統繼續運行,股份獲得新的發行量時,股份才有價值。這就產生了一些問題。最主要的是,在收縮期間,有可能沒有人願意支持這個系統,而缺乏參與可能會因為供求失衡而導致"死亡螺旋"。這些崩潰背後的數學原理很簡單。股票的價值是系統未來增長的淨現值,大量贖回導致信心、價值的損失,讓“股票”和穩定幣都下跌。沒有抵押品的算法穩定幣在嚴重縮水的時候,只能依靠"最後貸款人"來救助,基本上就是用戶(持幣人)出面來拯救系統。如果沒有人出手,系統和穩定幣就會繼續死亡螺旋。

穩定幣分發

鑄造新的穩定幣,本身並不足以讓高位的穩定幣恢復到其掛鉤狀態。重要的是,這些新鑄造的穩定幣要被出售並投入流通。在這方面,像ESD和DSD這樣的項目在設計上面臨著一個根本性的問題,即所有新發行的穩定幣都會給到那些和DAO捆綁(時間鎖定)在一起的參與者,他們收到了所有新發行的穩定幣。他們收到的穩定幣不會進入流通領域,直到這些參與者在漫長的提款期後從DAO解約,並最終出售他們的穩定幣。因此,在這些系統中,雖然穩定幣的供應量在擴大,以應對穩定幣高於其錨定價格的情況,但這些新的穩定幣進入流通領域卻有很大的延遲。

這個穩定幣的分配問題不僅不利於價格掛鉤,還有損項目的財富分配。早期的鑄幣DAO參與者實際上獲得永久把控系統新發行代幣的權力,使穩定幣的分髮變得中心化。這對於希望得到廣泛採用的穩定幣來說是個不好的開始。極度集中化的穩定幣分發使得穩定幣系統更容易受到供應衝擊。

這三個問題加在一起,使得這些算法穩定幣類似於龐氏騙局。參與者購買這些穩定幣的動機並不是因為它們有用,而是因為他們想通過擴大使用範圍來追逐這些穩定幣的高額收益。而這些擴大並不是由穩定幣的真實使用需求所激發的,只是為了投機於穩定幣的增長。這一切都只是一場循環的投機遊戲,當這些穩定幣不再“穩定”時,輸的人就是被套牢的人。

總之,就像《皇帝的新裝》,皇帝其實沒有穿衣服。

3

文藝復興時期

穩定幣的聖杯是一種去中心化、可擴展、資本高效、治理最小化的穩定幣。在2021年之前,我們已經看到穩定幣試圖通過一端的過度抵押和另一端的純算法機制來達到這種理想狀態。然而,正如上文所討論的那樣,問題在於,過度抵押的穩定幣(如Dai)資本效率低下且不可擴展,而純算法的穩定幣(如ESD)根本不穩定。但是,如果有一種介於兩種情況的,可以實現去中心化、可擴展、資本高效、治理最小化的目標呢?

算法穩定幣復興的核心就是這個想法,即算法穩定幣可以通過部分資產抵押來增強其穩定性。 "部分儲備"將有助於在通縮期間算法穩定幣的穩定,為穩定幣持有者提供穩定幣和基礎抵押品之間1:1的可兌換性,與純算法模型相比,提供更多的掛鉤信心。

實現這個想法有很多不同的方法,所以下面我們重點介紹三個最有前途的項目。

FRAX--新派領導者

Frax於2020年12月推出,開創了部分抵押的算法穩定幣模式。 Frax穩定幣系統由兩個代幣和一個持有抵押品(最初只有USDC)的池合約(抵押品庫)組成。這兩個代幣是:

FRAX - 目標是成為錨定1. 00美元的穩定幣,其供應量會根據需求進行算法調整:Frax股份(FXS)--治理代幣,它可以產生費用和鑄幣收入,並部分抵押協議

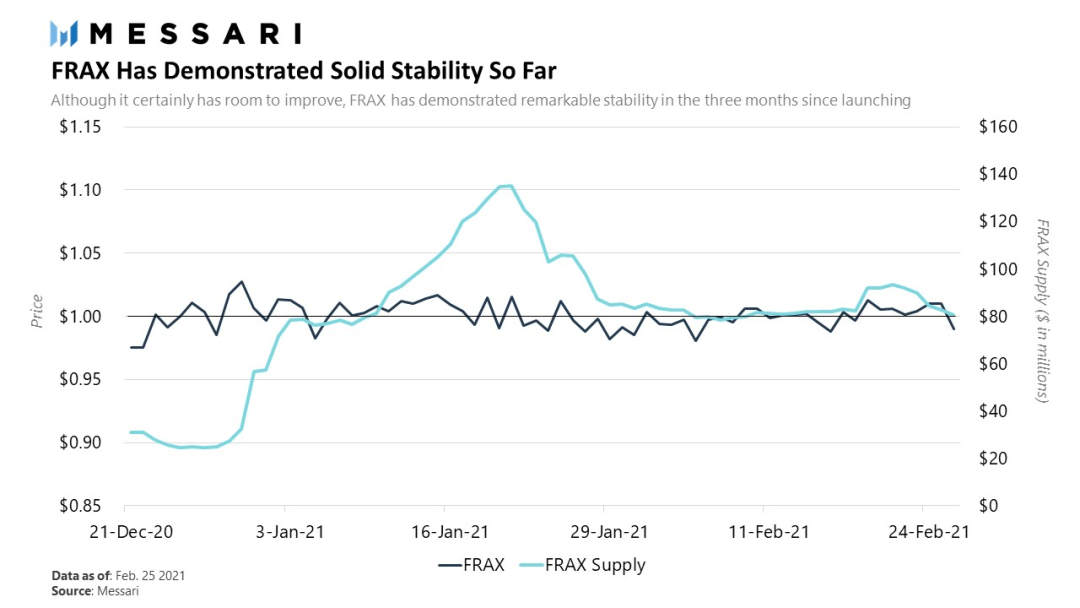

Frax自推出以來一直非常穩定,這在很大程度上是因為當FRAX脫離其掛鉤點時,交易者很容易進行套利。 Frax的設計使FRAX可以隨時以1美元的價值進行鑄幣和贖回,儘管它只有部分抵押。當FRAX的價格高於1美元時,用戶可以向系統存入1美元的價值來鑄造新的FRAX。

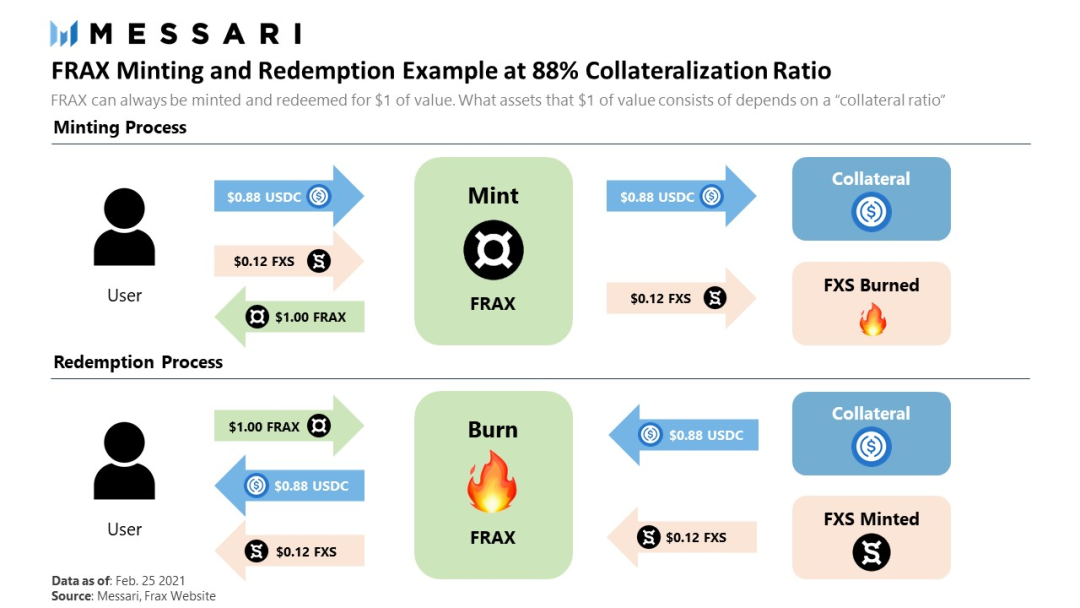

當FRAX的價格低於1美元時,用戶可以用1美元的價值從系統中兌換FRAX。問題是用戶從系統中存入或贖回的1美元價值由什麼資產組成?這種一致性不斷變化,取決於一個"抵押品比率",這個比率決定了抵押品和FXS在這1美元價值中的比例。簡單理解,FXS部分是FRAX的算法比例,而抵押品部分(目前是USDC)是FRAX的抵押比例。

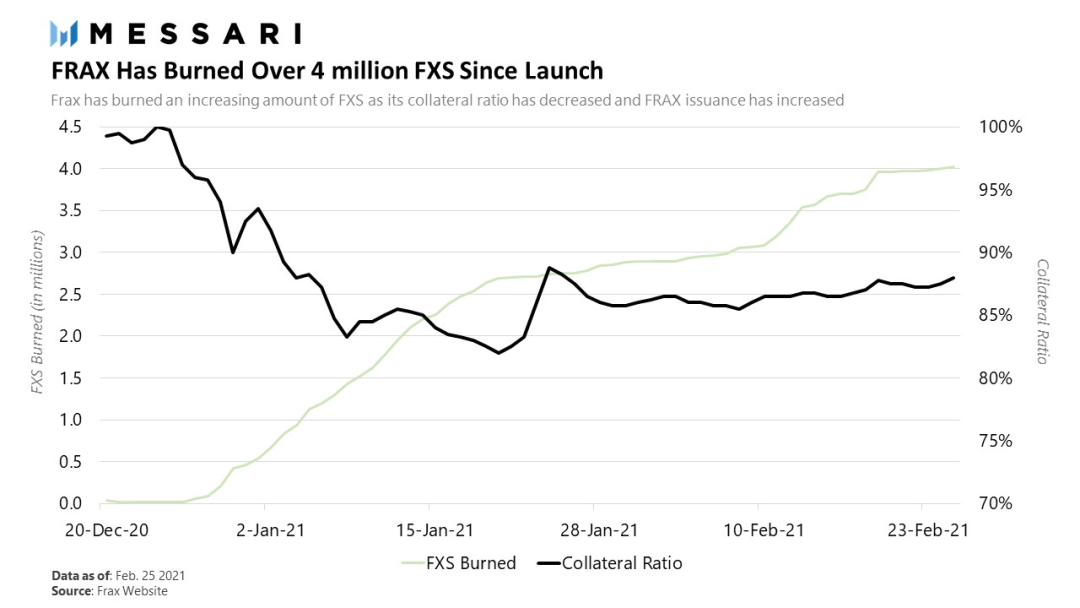

在推出之初,抵押品比例為100%,這意味著FRAX與其基礎抵押品有1:1的支持,目前只有USDC。如今,推出近三個月後,該比例已達88%,這意味著FRAX有88%的USDC支持,12%的FXS支持。這意味著,用戶要入金1美元的FRAX,必須存入0.88美元的USDC和0.12美元的FXS。 0.88美元的USDC被加入抵押金庫, 而0.12美元的FXS則被燃燒掉,為系統提供外匯儲備.,反之亦然。當用戶以1美元的價值從系統中贖回FRAX時,他們從抵押品庫中得到0.88美元的USDC和0.12美元的新發行的FXS。

到目前為止,Frax自推出以來已經燒掉了超過400萬台FXS。以下是抵押物比例隨時間的變化及其對FXS燒毀的影響。

直到2月份,抵押品比例的調整取決於FRAX的供應是在擴大還是在收縮。當FRAX擴大時,該系統將降低鑄造FRAX所需的抵押品比例,這將降低抵押品比率,增加該系統中由FXS支持的比例。當系統在收縮時,會增加鑄造FRAX所需的抵押品比例,從而提高抵押品比例,降低由FXS支持的系統比例。這個比例每小時調整一次,增量為0.25%。

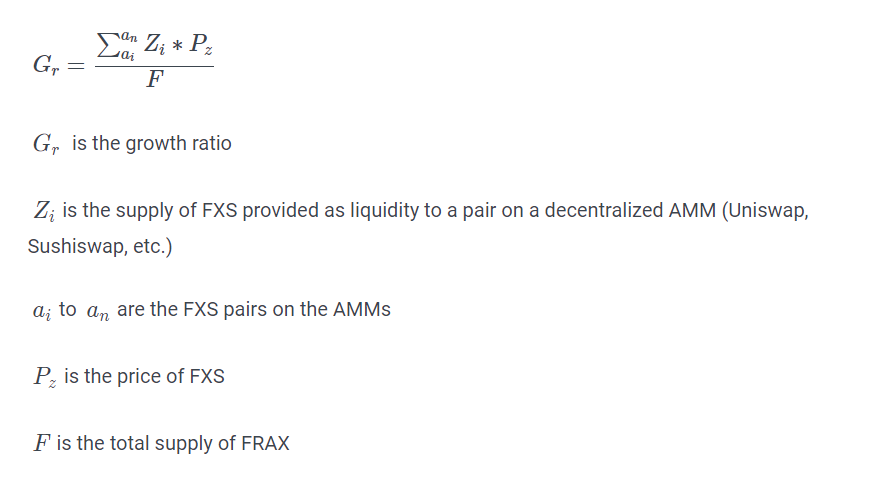

抵押品比率後來發生了變化,現在由一個PIDController控制,它根據一個增長比率調整抵押品比率,該比率衡量FXS流動性與FRAX總供應量的對比。

(來源:Frax Website)

"理由是,增長比率越高,在FXS供應量總體百分比變化較小的情況下,可以贖回的FRAX越多。如果贖回者出售他們從贖回的FRAX中鑄造的FXS,較高的增長比率意味著FXS的價格滑落較少,從而減少了任何不良負面反饋循環的可能性。" - Frax網站

換句話說,該系統旨在確保當它發行FXS時,市場有足夠的流動性來吸收新的FXS,而假設FXS立即被拋出時不會有太大的滑點。隨著FXS流動性相對於FRAX供應量的增長,抵押品比率會降低。

抵押率計算方式的這一變化是對1月18日到1月28日之間10天內看到的活動的部分反應,在這10天內,由於用戶用5000萬美元的FRAX贖回其基礎抵押品,並將FXS在深度不足的流動性中賣出,FXS的價格暴跌了近90%。當時,最初的FRAX宣傳和流動性激勵導致FRAX供應量迅速膨脹,最高峰時達到1.35億美元,而在創始時FXS的流通供應量約為200萬。隨著越來越多的FXS被挖出和出售,價格也隨之下降,然後隨著BTC從4萬美金跌到3萬美金,FXS的拋售量更大。這就開始了FRAX的贖回週期,因為用戶退出了挖礦。

不過需要強調的是,在整個恐慌過程中,價格掛鉤情況一直尚可,這也是Frax第一次測試的一個不錯的結果。

(來源:Alexis Direr)

看完上面的解釋,你可能會想知道一件事,那就是當抵押品比率發生變化時,Frax現有的抵押品會發生什麼。有時協議相對於其當前的抵押品比率來說,會有過多或不足的抵押品。在這種情況下,Frax必須將多餘的抵押品轉化為FXS進行燒毀(將價值分配給FXS持有人),或者增加系統中的抵押品數量。對於這些情況,Frax採用了兩種特殊的掉期功能,分別稱為"回購"和"再抵押"。

當系統的抵押品相對於其抵押品比率不足時,Frax允許任何人增加所需的額外抵押品數量,以換取新的FXS加0.75%的獎勵利率。當系統有多餘的抵押品時,就會發生相反的情況,Frax允許任何FXS持有者調用回購功能,將系統中多餘的抵押品價值量換成FXS,然後由協議燒毀。像任何被燒毀的FXS一樣,這個價值被有效地重新分配給所有FXS持有者。

說到FXS的價值累積,FXS的價值累積方式除了鑄幣之外還有很多。其一,每一次鑄幣和贖回都會給FXS持有人產生費用。目前,鑄幣費被設定為0.2%,而贖回費被設定為0.45%。

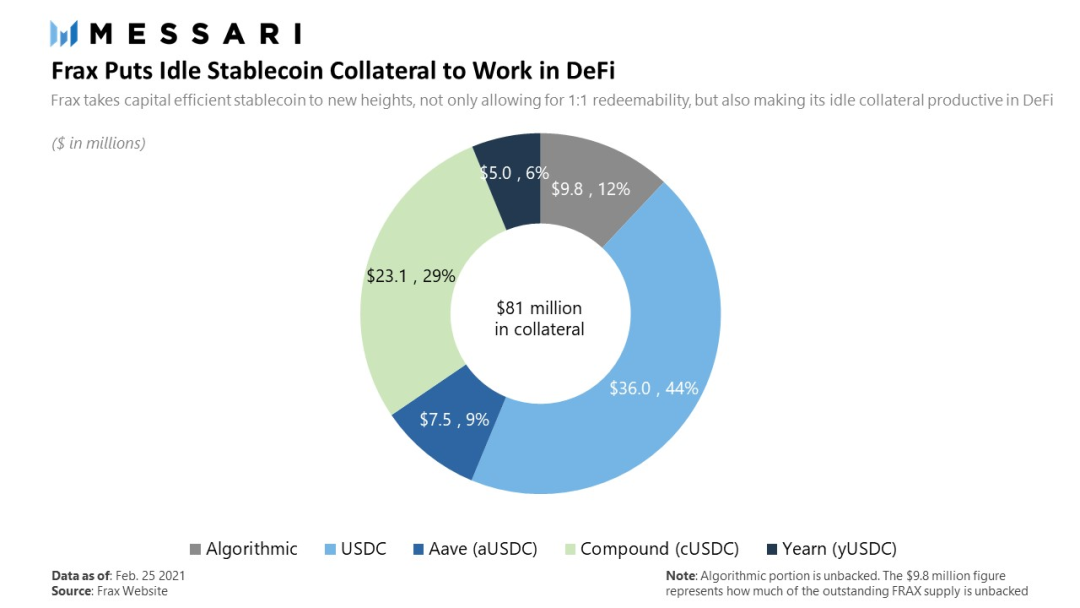

Frax除了收取承兌費之外,另一個重要的計費方式是將其閒置的抵押品投入使用。 Frax並不是只讓其抵押品閒置在合約中,而是將其投入到DeFi中工作。雖然Frax並沒有優化收益率,而是優化安全性,但在所有存款中,Frax仍然從其抵押品中賺取了約350萬美元的利息。

那麼Frax的下一步是什麼?

首先它計劃最終整合ETH作為抵押品,這樣它就可以斷絕中心化抵押品。 Frax團隊意識到,如果支持穩定幣的主要抵押品是中心化的,就不能聲稱自己是一個去中心化的穩定幣。關於Frax如何引入波動性抵押品的一個有趣的想法,涉及到使用完美的對沖資產對,例如Synthetix的sETH(合成ETH)和iETH(合成反向ETH)的50:50組合,或者其他一些使用鏈上期貨和期權的對沖、非合成資產的組合。

此外團隊還將很大一部分精力放在尋找良好的隱私集成合作夥伴上,比如Tornado.cash,以及開發內部協議級的隱私功能,比如將frax鑄成一個匿名集,以便以後提取。最後Frax還在努力整合一個額外的穩定機制,在收縮期間提供幫助,稱為Frax債券。這方面的細節很少,但很可能會讓Frax進一步降低其抵押品比率。所有這三個發展都是令人興奮的,並為Frax變得更加抗審查、更加穩定和隱私化鋪平了道路。

綜上所述,Frax本質上是利用市場力量從算法上計算出應有多少穩定幣FRAX,以及多少抵押。 Frax並沒有假設市場想要或需要一個0%抵押率的穩定幣,而是讓市場來決定。

Frax未來發展的前景將取決於其在危機中的表現和市場策略。順境中的穩定性只是其中一部分,也是建立穩定幣最容易的部分。第二部分是隨著時間的推移,在周期中表現出彈性。此外,雖然Frax的FXS燃燒令人印象深刻,但Maker 3月的再抵押事件告訴我們,積攢的燃燒可以在一天內因危機而逆轉。這也告訴我們,和MKR一樣,在危機嚴重的時候,FXS最終還是要依靠FXS的最后買家。最後,也是與此相關的一點,Frax一旦通脹獎勵用完,還需要找到一種長期激勵流動性的方法。只要FXS流動性相對於FRAX供應量增加,它的抵押品比率就只能增加,所以隨著時間的推移,FXS流動性可能是FRAX需要逐步減少抵押品的一個限制因素。

此外,穩定性只是一個穩定幣成功的一部分。 Frax如果要發展,就需要與DeFi協議整合以推動採用,比如在藉貸市場中的接受度、在收益策略/金庫中的整合、在流動性池中的使用等。如果這還不夠,它還需要在CeFi中取得進展,才能挑戰USDT和USDC等的主流穩定幣霸主地位。到現在為止,Frax團隊已經交付了一個很有前途的產品,現在重要的是繼續執行並將Frax推向市場。

ESD--轉機

Empty Set Dollar(ESD)由一個匿名開發者團隊於2020年8月創立並公平啟動,是2020年第四季度風靡業界的算法穩定幣新運動的領導者。在推出後的三個月內,它的市值迅速飆升至超過5.5億美元,最早的社區也得到了壯大,並吸引了DeFi中許多人才的注意,他們被算法穩定幣的潛力所打動。

然而,就在它崛起的同時,ESD也跌落了,因為它的穩定模型被證明存在根本性的缺陷,參與者對錨定失去了信心。

但ESD的故事還沒有結束。早期的失敗並不是說就對此判決了死刑。有很多的DeFi協議,包括如今被我們視作藍籌的Aave和Synthetix,起步都很艱難。從這兩個故事中得到的經驗是,ESD最初的出場模式不完美並不重要,重要的是他們有合適的團隊和貢獻者來使項目成功,而且現實確實如此。

今天的ESD是一個典型反轉。它飽受摧殘,鬱鬱寡歡,每天都在接近歸零。它的第一次迭代雖然表面上很有希望,但卻失敗了,社區現在正在重新架構協議。 ESD是否會成功,最終將取決於社區執行轉機計劃的能力。

我們在上文中關於純算法穩定幣的一般問題的章節中介紹了ESD的許多缺陷,所以我們不會花費太多時間來重複這些論點。然而,在我們深入研究ESD如何尋求扭轉局面之前,值得快速回顧ESD目前的工作方式及其具體問題是什麼。

在目前的狀態下,ESD主要由DAO、流動性提供者和代幣持有人組成。整個系統只使用一個代幣工作,它既是穩定的“美元”,也是協議的治理代幣。它圍繞Uniswap上的激勵交易池的時間加權平均價格(TWAP)預言機擴大和收縮其供應。其工作原理如下:

與傳統穩定幣的鑄幣獎勵不同,ESD將鑄幣稅分配給DAO成員和流動性提供者(LP)。當ESD的價格上升到1美元以上時,系統會將新的ESD分配給以下群體:77.5%給DAO,20%給LP,2.5%給ESD金庫。這些擴展每8小時發生一次,在此期間,供應擴展被限制在3%。

要想以DAO staker或LP的身份獲得鑄幣獎勵,用戶必須分別質押其ESD或LP股份。想要參與DAO的用戶必須鎖定他們的ESD,才能獲得EDS股份(Empty Set Dollar Stake,ESDS),這是一種不可轉讓的限制性代幣,代表用戶在DAO中的股權。一旦進入DAO,用戶如果想從DAO中解鎖,將面臨15個紀元(5天)的退出期。對於LP來說,這就像向Uniswap提供流動性一樣簡單,而不是通過ESD的獎勵池接口進行入股。同樣,LP們如果想移除他們的流動性,也面臨著5個紀元(約1.67天)的退出期。理論上,一旦這些群體收到新的ESD,他們就會賣出ESD以使價格回落到1美元,這在實踐中並沒有達到很好的效果,下面會討論。

當ESD低於1美元並處於收縮狀態時,ESD激勵用戶使用"couponing "系統將ESD從流通中移除。本質上,該協議為用戶提供了一種激勵,讓他們燒掉自己的ESD(將其從流通中移除),以換取一種被稱為coupon的類似債務的工具,一旦該協議最終進入擴張期,就可以兌換ESD。當ESD在進入擴容時有coupon未使用時,它將其擴展獎勵的77.5%分配給coupon持有者進行贖回,20%分配給LP,2.5%分配給ESD金庫。你可能注意到了一點,那就是LP總是被激勵的,這是為了確保即使在收縮中也能保證流動性的穩定(雖說如此,最後實際情況並非這樣)。

購買coupon的激勵是基於一個溢價,這個溢價是由ESD跌破掛鉤點的時間和程度決定的。溢價本質上允許用戶燒掉他們的ESD,以換取在ESD重新擴展時獲得更多ESD的權利。至少在隨後的調整之前,最初的風險是,如果ESD在一定時期內沒有恢復擴張,這些coupon就會過期。

前面提到的所有這些問題是,它沒有發揮作用。

ESD的初步設計存在一些問題。首先,DAO staker收到了新發行但遲遲沒有進入流通。事實上,許多押注者從未將他們的獎勵投入流通,而只是讓他們的股份與新的發行滾複利,使他們能夠隨著系統的發展獲得更多的獎勵。因此,雖然ESD的供應量在不斷擴大以應對價格高於其錨定價的情況,但新的供應量並沒有對價格產生直接影響,因為它並沒有真正被賣到市場上。

ESD在錨定點以下的問題就更嚴重了。不僅coupon機制存在缺陷:沒有為用戶提供任何激勵措施,使其成為馬上燃燒ESD並支持價格,從而造成了公共資源的悲劇,並且ESD的DAO和流動性激勵措施也存在問題。當ESD進入擴展而不再有coupon可兌付時,以及當ESD價格跌破1美元時,流動性變差,一位ESD社區成員"bradley "在1月份的論壇帖子中明確總結了這些問題。

來源:Dune Analytics

"現在看這張圖,bonded vs LP vs liquid供應的百分比。紅色箭頭顯示的是12月8日開始擴張的地方。注意,在紅色箭頭之後的時期,liquidESD和LP的數量都會增加。這是因為DAO還沒有支付獎勵,而賺取獎勵的唯一途徑是通過coupon或LP。橙色箭頭表示DAO開始支付的時間。請注意,LP和liquid ESD比率大幅下降,而DAO bonding率上升。

黑色箭頭表示1月1日成員大量退出DAO,這正好是12月27日TWAP跌破1美元後的5天。這與DAO中資金從bongding轉為liquid的15個紀元等待期完全相關。同時注意到,這種大規模退出DAO的情況發生在流動性變差的情況下。事實上,12月27日TWAP<1後,流動性立即開始往下掉。 " - bradley

如前所述,由於Uniswap對於穩定幣對的定價並不理想,並且放大了穩定幣的波動性,這一切都變得更糟。事後看20/20,這是一個災難性的“配方”。很明顯,當你考慮到ESD現在有5億美元的ESD流通交易,低於其掛鉤85%,有近5000萬美元的coupon需要償還,並且對其掛鉤失去了任何信心,這就能理解為什麼ESD會處於困境。

那麼ESD的下一步是什麼呢?不出所料,與其試圖從這個不可能解脫的坑中拯救自己,社區更可能就會快速投票重置整個系統,並遷移到一個名為Continuous ESD的新雙代幣模型--一個在許多方面都與Frax相似的部分抵押算法穩定幣系統。

來源:ESD Blog

在未來幾個月內,ESD將遷移到一個新的雙代幣模型,該模型將由ESDS(這次是作為一個可轉讓的治理代幣和鑄幣稅份額)和ESD組成。 ESD v1和ContinuousESD中的ESDS之間的匯率將在啟動前的一段時間內確定。遷移到新的雙代幣模型的直接優勢是:

將鎖定流通ESD的動機與ESD的增長脫鉤將治理與鎖定流通ESD供應脫鉤使現有ESD持有者在協議中擁有同等所有權的同時,更容易地重置系統(從零開始發行ESD)

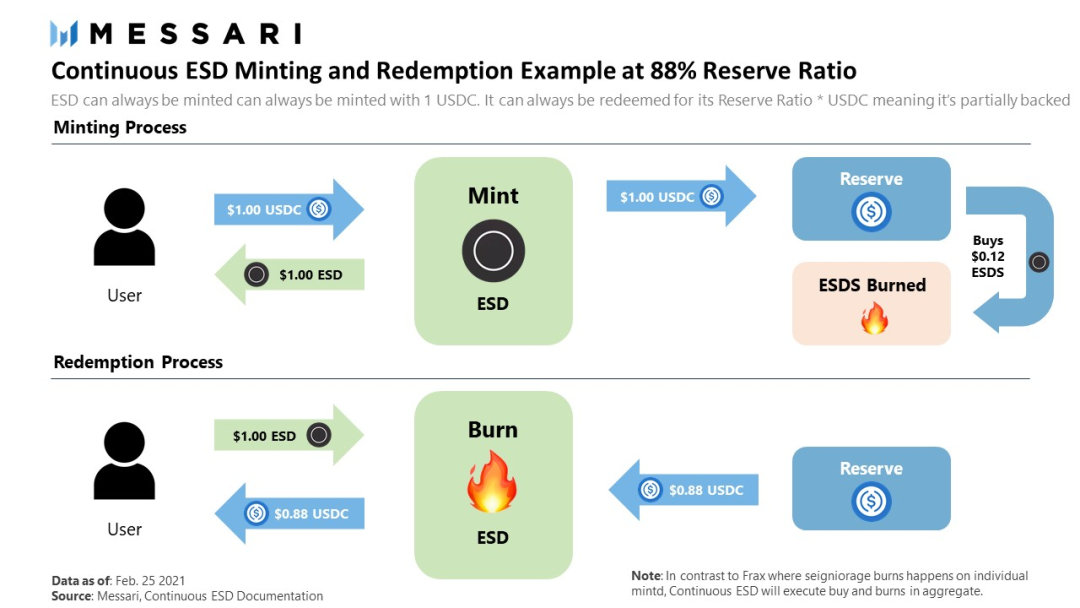

新模式是對ESD的徹底改革。不再有任何DAO、鎖定、紀元、coupon或缺乏抵押品。正如之前所提到的,新系統在很多方面與Frax相似。新系統的核心是一個由協議擁有的儲備,這是持續ESD的主要穩定機制。

當ESD的價格高於1美元,其供應量需要擴大時,任何用戶都可以通過向儲備金中存入1個USDC來鑄造ESD(USDC將是初始抵押品類型)。當ESD的價格低於1美元時,ESD可以被燒毀,以換取"RR USDC"--儲備金比率*1 USDC。在啟動時,這個比率將被設定為1.00,因此ESD將有效地完全由USDC抵押;不過,目標是讓治理層在測試和證明其輔助穩定機制時,隨時間推移慢慢降低這個比率。

ESDS的作用是作為協議的承兌份額、支撐抵押品和治理代幣。當準備金率高於其目標時,可以買入ESDS然後由準備金燒掉。準備金率通常高於其目標,因為:

來自ESD發行的收入(例如:當抵押率為0.88時,以1美元的USDC發行新的ESD,在這種情況下,儲備金將購買0.12美元的ESD,然後燒毀它)儲備金管理的收益率(就像Frax一樣,ESD將把儲備金資產用於DeFi,最初是用於Compound)儲備投資的增長(最終ESD將增加非穩定的儲備,如ETH,這可能會增加價值使ESD的RR上升到目標之上)

Continuous ESD將聚合執行這種買入和燒毀,而不是像Frax那樣在單個造上進行。此外,當儲備金低於其目標時,ESD可以鑄造和出售儲備資產。

在啟動時,所有這些流程都將由治理手動執行;不過,ESD計劃最終將這些流程自動化下來。

你可能注意到一件事,那就是ESD不能兌換1美元的價值。初看似乎令人困惑,就像它將是一個不穩定的方式。然而,有幾個原因支撐著這個設計決定。首先,這種部分抵押的算法穩定幣模式有可能使ESD不易受到擠兌的影響。為了理解這一點是如何運作的,我們參考之前FRAX在1月份恐慌期間的例子,那時FXS的價格在10天內暴跌90%。

理論上,由於Frax總是保證1美元贖回,因此在FXS價格下跌的恐慌中,FRAX持有人可能會爭相贖回他們的FXS,這樣他們就可以成為第一個賣出的人,因為他們知道最後持有FRAX的持有人無法以1美元的價格贖回他們的FRAX。當然,這種情況是極端的,正如之前說的那樣,Frax後來改變了他們的抵押品比率機制,以更好地應對這種情況。從理論上講,ESD通過確保每個人的贖回價值均等,消除了這種動態變化,即在銀行擠兌的情況下,人們想儘早贖回的動機。

此外,ESD還有輔助的穩定機制來應對1美元以下的情況。第一個實驗機制將使用穩定池,它將激勵(或抑制)用戶暫時將ESD退出流通。穩定池的功能將類似於儲蓄賬戶,其浮動利率將根據曲線確定,利息將實時累積,並可立即贖回。用於獎勵利息的ESD將由系統鑄造,之後儲備金將從市場上回購併燒毀等量的ESD,這樣流通供應就不會增加。需要注意的是;但這是高度實驗性的,在某些方面可能會屈從於其以前的coupon制度的類似問題。也許最近Delphi提出的替代模式“低於營業稅”會更有前景。

這就是Continuous ESD的簡述。

來源:Rebuilding the Bank of England

ESD第一次粗糙地迭代後,Continuous ESD的推出將是非常有條不紊的,穩定機制和治理將隨著時間的推移逐步測試出來並實現自動化。 ESS(核心團隊)從2021年初就開始開發Continuous ESD,並將在Q1後期進行審計。治理批准仍在進行中,治理將涉及一系列預遷移的建議,之後Continuous ESD將在第二季度初啟動。

接下來的幾個月將是ESD轉型成功與否的關鍵。 Continuous ESD將得到100%的USDC支持,毫無疑問它將在推出時產生一個穩定的ESD,但如果ESD要真正成為一個去中心化的穩定幣,最終將需要擺脫對USDC的依賴。此外,與Frax一樣,除了穩定性,ESD的成功最終將歸結為它在DeFi甚至CeFi及其他方面的整合能力。在這方面,考慮到它的隊伍中有許多頂級基金和DeFi專家,ESD的社區將是一個重要的優勢。

憑藉其深思熟慮和謹慎的推出,ESD不會在一夜之間回到算法穩定幣世界的頂端位置。而這可能為FRAX提供了一個窗口,在它繼續執行和證明其模式的同時,擴大其領先優勢。但如果社區是有價值的,ESD的扭轉計劃可能會得到很好的發展。

FEI--新晉小生

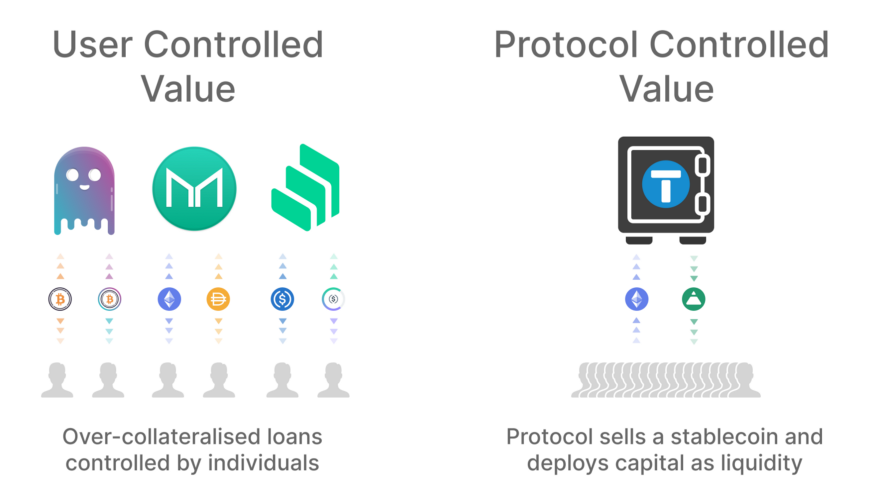

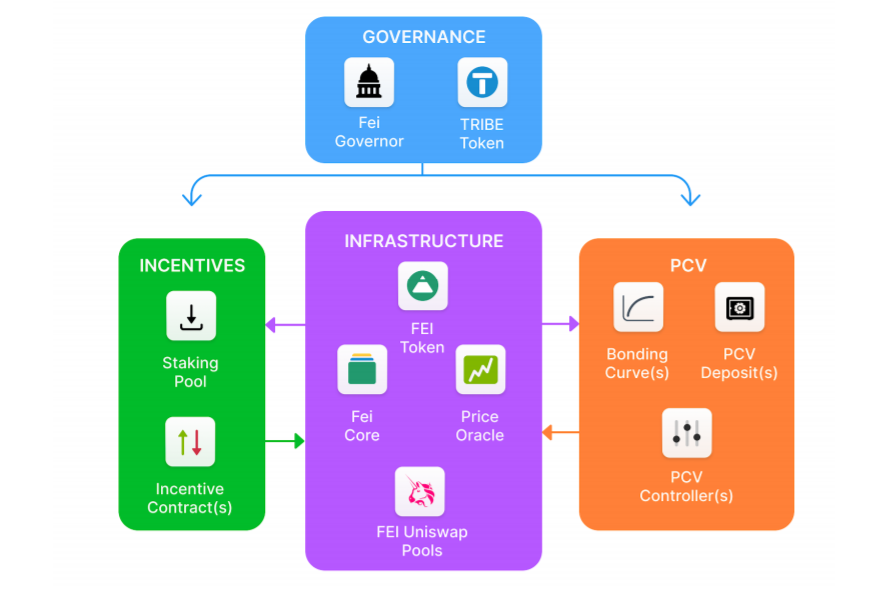

Fei協議將於Q1末推出,它引入了一種新的去中心化穩定幣模式,這個模型是將以太坊進行部分抵押。從其白皮書的末尾可以看出,Fei吸引了許多DeFi中最聰明的人的關注,很大程度上是因為它承諾推出一個由無信任抵押品(以太坊)支持的可擴展的去中心化穩定幣。 Fei的核心是兩個理念:協議控制價值和直接激勵。

協議控制價值(PCV)指的是,當用戶鑄造新的FEI(穩定幣)時,協議將獲取對其收到的抵押品的所有權。 FEI不能被贖回以拿回基礎抵押品。這與其他每一個基於抵押品的去中心化穩定幣形成鮮明對比,包括部分抵押的穩定幣,如FRAX和ESD(在連續ESD中),以及過度抵押的穩定幣,如Dai,Dai是可以贖回抵押品的。

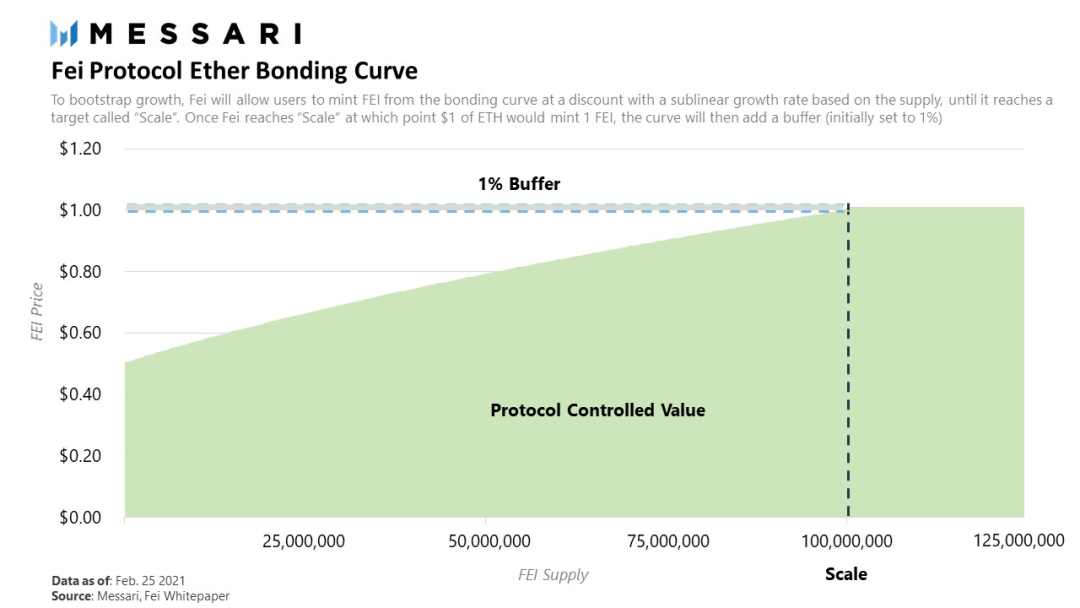

FEI根據聯合曲線進行售賣,以這樣的方式進入流通。當Fei的價格上漲到1.01美元以上時,用戶可以從聯合曲線上購買FEI。在啟動時,該項目將只支持一條以ETH計價的聯合曲線,這意味著用戶只能用ETH購買FEI;然而,它最終計劃支持更多以其他ERC-20代幣計價的曲線。存入聯合曲線的資產不得贖回,並由協議永久擁有(這就是FEI不能贖回其底層抵押品的原因)。

來源:Fei Protocol Blog

為了引導增長,該協議將允許用戶以0.5美元開始的折扣從ETH聯合曲線中鑄造FEI,並根據供應量亞線性率增長,直到達到一個目標。這個被稱為"規模"的目標供應量將被設定為1億FEI,Fei團隊認為這個規模將足夠大,足以與其他DeFi協議進行整合。一旦Fei達到其目標供應量,此時1美元的ETH將鑄造出1個FEI,然後曲線將添加一個緩衝區(最初設置為1%),為1美元以上的價格變化提供空間,以便所有的交易不會發生在錨定點以下。

聯合曲線很聰明,原因有很多。第一個是,在強大的激勵機制下,鑄造FEI(你基本上可以用不到1美元的價格買到1美元),它很可能會很快地引導出供應,並成為市場上最大的算法穩定幣之一。第二是由於聯合曲線是單向的,它將創建出一個非常大的儲備金,這由協議所擁有並可能投入使用。

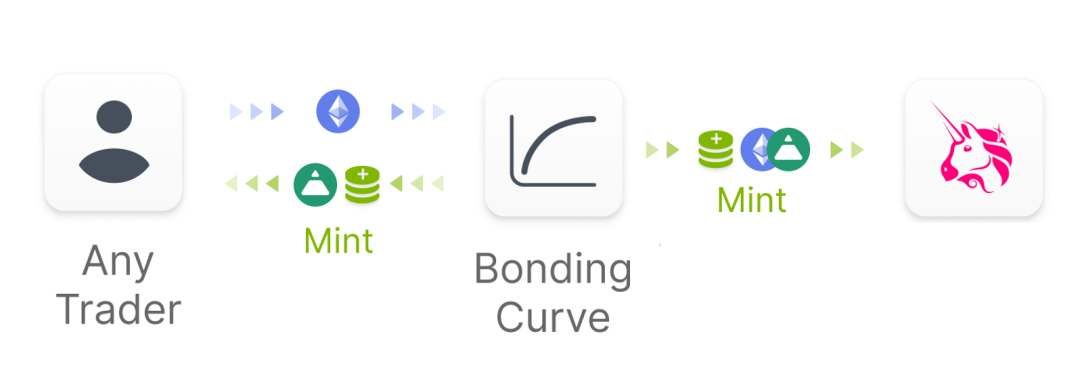

說聯合曲線聰明的第二個原因,也可能是最重要的原因,是Fei可以用它從聯合曲線中籌集的資本所做的事。如前文所述,Fei將通過聯合曲線籌集的ETH作為協議控制價值(PCV)保留下來。 Fei最初將使用100%的PCV向FEI/ETH Uniswap池提供流動性,為FEI創建流動性的二級市場。為了獲得流動性所需的FEI,該協議將鑄造其擁有的FEI。這個額外的FEI將與用戶沿著聯合曲線購買的每個FEI配對,使Uniswap市場的深度與流通的FEI供應相當。

來源:Fei Protocol Blog

Fei協議作為FEI的主要流動資金提供者有許多優勢。首先是它保證和控制了FEI的流動性。與前述算法穩定幣協議分配治理代幣膨脹以激勵第三方為其穩定幣提供流動性不同,Fei協議自己提供流動性。 FEI的持有者不需要擔心激勵機制耗盡或巨鯨在極端事件中抽走流動性。

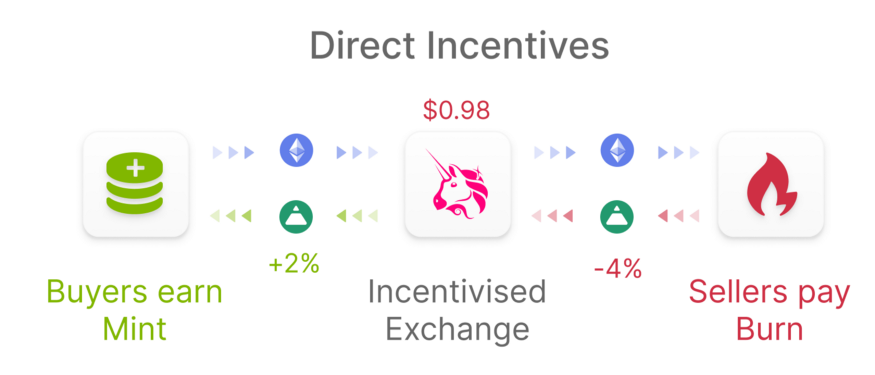

此外,Fei協議作為FEI的主要流動性提供者,可以通過一種名為"直接激勵"的機制來穩定FEI。白皮書中對直接激勵的描述如下。

"直接激勵穩定幣是指交易活動和使用穩定幣的行為都受到激勵, 獎勵和懲罰會推動價格向錨定方向發展。一般來說,這將包括至少一個所作為中心的激勵性交易所。所有其他交易所和二級市場都可以與激勵交易所進行套利。這有助於維持整個生態系統的錨定。"

這在實踐中是如何運作的,當FEI低於錨定點時,Fei提供低於錨定點賣出的抑制措施,同時提供低於錨定點買入的激勵措施。當交易者在錨定點以下賣出FEI時,他們的部分FEI會被燒掉。當交易者以低於錨定價買入FEI時,他們將獲得新鑄造的FEI。這些鑄幣和燒幣直接適用於交易者的餘額,與FEI與錨定點的距離成正比。激勵措施由協議通過在FEI中建立功能來執行,該功能規定,與激勵地址(在這種情況下,用戶進行交易的Uniswap流動性池)交互的交易子集將影響其錢包餘額。

來源:Fei Protocol Blog

在錨定點以下賣出的燃燒率將與價格偏差的平方和賣出訂單的大小成正比。反過來說,在錨定點以下買入的燃燒率將與價格偏離的幅度、買入訂單的大小以及錨定最後一次在1美元時的時間(以塊為單位)成正比。所用公式確保低於錨定價的波動是淨通縮的。

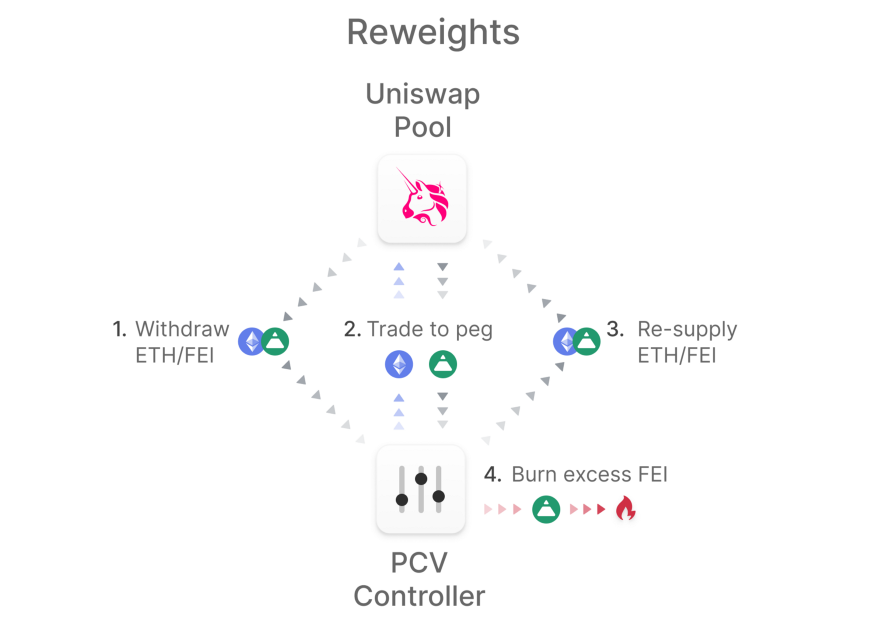

然而,上述激勵措施並不能保證使FEI恢復到錨定狀態。如果給定足夠的時間,使鑄幣獎勵與燃燒的抑制措施達到同等水平(記住,鑄幣獎勵會隨著時間的推移而變得更強),該協議將開放功能(任何用戶都可以觸發功能,並因此獲得獎勵),以使用PCV控制器(批准從Uniswap撤回和重新調整PCV權重的合約)來支持價格。

基本上在長期低於錨定點的情況下,Fei協議可以使用其PCV從市場上回購FEI並燒毀FEI。它通過執行以下原子交易來實現:

1. 從Uniswap撤回所有協議的流動性

2. 用提取的ETH從剩餘的第三方流動資金中買入FEI,以恢復錨定狀態

3. 向Uniswap重新提供剩餘的協議擁有值

4. 燒毀多餘的FEI

來源:Fei Protocol Blog

Fei協議將在第一天與DAO一起啟動,該DAO將由TRIBE--Fei協議的治理代幣控制。雖然Fei的目標是治理最小化,FEI將主要通過算法穩定,但TRIBE持有人將對以下事情進行治理:

增加新的聯合曲線和調整現有的聯合曲線調整PCV對新資金或現有資金的分配(Fei可能在Uniswap之外的其他協議中使用PCV,如Compound和Aave)。調整或改變協議參數,如其直接激勵機制;

根據團隊最新的博文,Fei最終也有可能利用TRIBE為Fei實施外的支持機制,該機制的作用類似於Maker的MKR債權拍賣,即鑄造和出售MKR以支持協議。

來源:Fei Protocol Whitepaper

從紙面上看Fei很有前途,其協議控制價值的概念可能為鏈上中央銀行打開一個新的世界。 Fei將是唯一一個具有信任最小化抵押品的算法穩定幣協議,這可能為其提供額外的可信度,作為一個真正的去中心化穩定幣。

然而,Fei要試圖證明其穩定性,ETH抵押品也將是主要關注點。目前還不清楚,如果Fei的抵押品價值暴跌,Fei在小概率事件中的表現如何,權重重新調整和直接激勵是否足夠。理論上,這樣的情況下,Fei可能需要反複調整權重來恢復pg,但會很慢,因為調整權重需要一段時間(每次幾天),期間直接激勵會幫助燒掉FEI。此外,如果這還不形,治理層將有時間進行干預,也許是以TRIBE支持協議的形式進行。

最終,和Continuous ESD類似,Fei在實現穩定性之外的成功將體現為其在DeFi、CeFi以及其他方面的整合能力。 Fei對社區的重視應該在這方面有所幫助,正如本節開頭所提到的,在DeFi中許多可能幫助其成長的大咖都對Fei有所幫助。正如Fei 創始人Joey在最近的一次AMA中分享說到,Fei的合作夥伴和投資人中有Robert和Stani,這可能會讓它在推出後不久就能獲得與Aave和Compound的重要整合,以實用性為基礎推動需求。

4

上坡之戰

雖然最新一代算法穩定幣肯定是有機會的,但它們無疑面臨著一場艱苦的戰鬥。像Dai這樣的老牌對手不僅在流動性和往績方面具有強大的領先優勢(Dai在許多加密週期和崩潰中倖存下來),而且在用戶採用率方面也有很大的領先優勢。算法穩定幣首先需要證明它們是穩定的,然後才能廣泛被採用。另外還需要他們的團隊和社區成功地將它們推向市場。這意味著需要與DeFi協議的整合,在交易所上市,甚至與現實世界的應用整合,而Terra到目前為止一直是這方面的領導者。

此外,算法穩定幣並不是爭奪穩定加密貨幣未來的唯一項目類別。一種不與美元掛鉤的新品種穩定資產,如RAI、FLOAT和OLY正在湧現,它們為去中心化世界的價格穩定提供了一種替代模式。這些資產不僅提供了獨立於法幣的獨立性,而且還可以降低監管風險。最近提出的《STABLE法案》表露出這樣的幾項,可能所有的1美元錨定穩定幣發行者都會受到監管,這將迫使他們獲得銀行牌照並在美聯儲持有儲備金。當然《STABLE法案》只是一個提案,但它確實指出了一個事實,即打美元的主意會招緻美國政府採取行動。

算法穩定幣將在未來幾個月內進行一次大回歸,它們很可能會成為這個行業在2021年的重大發展之一。不過只有時間才能證明它們目前的複興會結出什麼果實。 Dai仍然是王者,這一點不可能在短期內改變。