吳說作者 | 吳卓鋮

本期編輯 | Colin Wu

ETH擴容的多種選擇

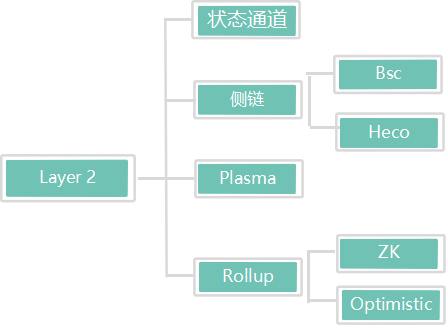

ETH擴容方案整體可以分為兩個大方向,第一個layer 1擴容,第二個是layer 2擴容。 layer 1擴容是對主鏈本身進行改造,目前ETH 1.0的TPS約為15,即每秒處理15筆交易,2.0可以提升至2000-4000。不過短時間內ETH 2.0升級很難完成,並且,升級以後的網絡還會面臨一個如何避免中心化的問題,因為PoS機制容易出現超級節點。於是,layer 2擴容便甚囂塵上,成為當下解決ETH網絡擁堵的首要方案。

layer 2是通過構建鏈下二層網絡來分擔主鏈壓力,如果把layer 1比作公路,那麼layer 2就可以理解為天橋或地下通道,它可以幫主路緩解擁堵情況。 layer 2賽道的項目十分繁多,競爭之激烈儼然有當年爭奪公鏈之王的局面,我們可以大致分為以下幾種:

狀態通道,顧名思義,就像舉例那樣開通一個地下通道。通過智能合約鎖定資產的方式將鏈上資產轉移至通道,再在通道上進行數據運算,最後將結果進行哈希加密並傳回至主鏈。類似於微信支付寶,軟件交易銀行結算。狀態通道的完全形態實現多方參與,如A和B交易過,B和C交易過,那麼A和C之間便存在通道。這是非常古老的概念,存在兩點限制:一是僅限於加入通道的用戶,二是資產在邏輯上必須要有所有者,這導致使用場景大大受限,僅適用於支付領域(閃電網絡就是其中之一,最近薩爾瓦多就是運用這種)。

側鏈,可以理解成主鏈的干兒子,最典型的就是Bsc和Heco,只是這兩位乾兒子發展太過迅速,帶走了大量主鏈上的用戶。如今,Bsc和Heco嚴格來說已經不算是側鏈,而是一條獨立的鏈,它們與ETH網絡已經沒有太多交互。側鏈的問題在於如何保證雙向鉚釘,所謂雙向鉚釘,就是用戶能自如地將主鏈資產轉移至側鏈並且能夠隨時轉回,而不用擔心有去無回。由於Bsc和Heco並非去中心化網絡,因此無法保證網絡不會出現問題,雖然這種可能性不大,但是難保萬全。

子鏈(Plasma),同樣是將主鏈上的數據進行轉移,完成運算後再將結果轉回,Polygon的前身Matic就是這種模式。區別在於,由於Plasma為去中心化網絡,因此每隔一段時間就需要節點對該時段內的交易進行批量的確認,確認結果會形成一個哈希值再傳回主鏈。原理與狀態通道十分類似,但Plasma可以適用於更複雜的運算,而非僅限於支付。它的主要問題是確認時間太長,資產的傳回需要接受一周左右的挑戰期,效率十分低下。並且,批量傳回對主鏈的壓力也很大,容易產生井噴式擁堵。因此,Matic在很長一段時間內退出了大家的視線。

Rollup與Plasma類似,區別在於Plasma只是把處理結果傳回,用戶沒有辦法通過哈希值得到原數據;而Rollup則是把線下交易數據全部打包壓縮,然後發佈到主鏈上。主鏈上可以通過解壓看到每一條交易信息,安全性更高(Vitalik這麼認為)。典型的有ZK Rollup和Optimistic Rollup。

擴容方案的聚合——Polygon

由於Plasma的願景無法實現,Matic改變了發展方向,團隊希望將其打造成眾多layer 2的聚合器,使得DeFi各種DApp在不同layer2之間實現跨鏈。

目前,部署在Polygon鏈上的主要DApp舉例如下:

目前,部署在Polygon鏈上的主要DApp舉例如下:

1、去中心化交易所Quickswap為其流動性提供者賺取費用,優點是gas費用十分低。 Quickswap可以視為Polygon網絡上的Uniswap變體。 Quickswap一直保持著支持超過1萬次兌換交易的能力,這表明用戶可能會充分利用其較低的交易費用優勢。

2、Aave是第一批宣布向Polygon部署的主要DeFi項目之一,Aave在Polygon上吸引了超過51億美元的流動性,主要提供借貸服務。 4月初,Aave宣布部署到Polygon,雖然至今只有三個月,但增速驚人。目前,在Polygon上實施Aave的一般用戶日均可以執行5筆交易。

3、Curve是另一個主要的DeFi項目,Curve目前提供了一個單一的Polygon資金池,用戶可以將他們從Polygon版的Aave中收到的aTokens存入其中,並抵押aDAI、aUSDC或aUSDT(或者直接存入這些資產的非aToken版本),以賺取每筆交易的0.02%的費用和Matic獎勵。

4、Sushi Swap自然不用多做介紹,老牌的去中心化交易所,部署在Polygon後如虎添翼。

5、NFT項目眾多,因為目前為止只部署了測試版,因此不做贅述。

Polygon 項目通證供應情況

私人銷售,佔總供應量的3.80%。種子輪,佔總供應量的2.09%。早期支持者,佔供應量的1.71%。公開銷售,佔總供應量的19%。團隊,佔總供應量的16%。顧問,佔總供應量的4%。網絡運營,佔總供應量的12%。基金會,佔總供應量的21.86%。生態系統,佔總供應量的23.33%。

從通證分佈來看網絡運營和系統生態建設佔了很大的比例,項目比較注重生態系統的建設。

Polygon表現強勢的原因

5月份Polygon成為了加密資產中首個流通市值超過百億美元的layer 2項目,並在519暴跌後迅速企穩,在市場上恐慌中率先開啟反彈,一度接近前高。如今,Matic已經將市值穩定在了加密貨幣市值排行的前20名。

基本面的蓬勃發展無疑是它這一番暴漲的主要原因,首當其衝的就是其高速擴張的DeFi版圖。最近幾個月,Polygon的網絡生態擴張速度十分驚人,除了前文提到的幾個DApp,還有諸如1inch、Opensea、Super Rare等以太坊生態內知名的項目都已經部署了自己的Polygon版本,並且已經積累了相當可觀的鎖倉資金。原因大致可以歸為三點:

第一點就是polygon自身此前就已經啟動了1億美元的基金來推動他們網絡上的DeFi的應用,前文提及的項目都是這次基金的受益者,用戶在為這些FeFi產品提供流動性的同時呢,也可以獲得Polygon給予的Matic代幣獎勵。

但是最關鍵的還是第二個原因,即作為以太坊的原生Layer2,Polygon良好的EVM兼容性允許基於以太坊一層搭建的DeFi項目僅作簡單調整即可輕鬆遷移至該網絡。

不僅如此,Polygon還能夠提供遠遠高於一層的性能以及幾乎可以忽略不計的鏈上交易成本,根據研究員Mira Christanto此前的分析,Polygon網絡的交易量已達到了以太坊一層的三倍,但全網總gas費僅為前者的0.01%。

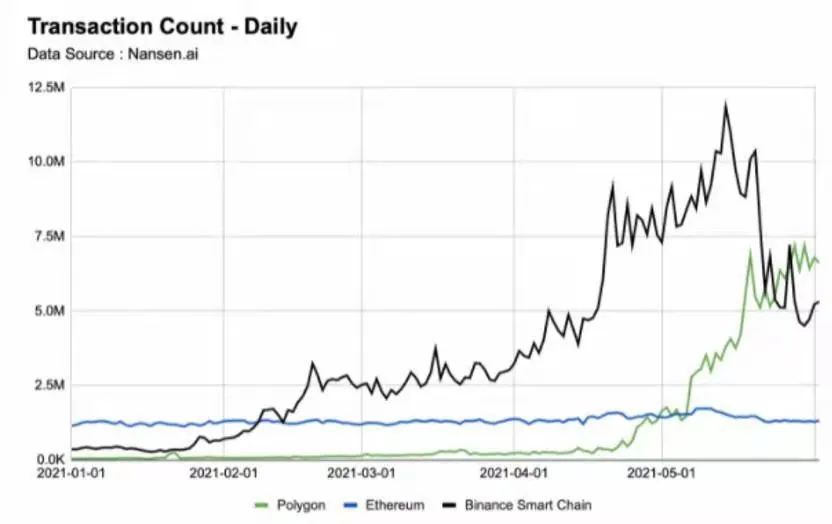

事實上,如果將Polygon定義為一條側鏈(Uri Kolodny認為Polygon更像側鏈而非layer2),那麼Matic的暴漲便不再是意料之外。參考幣安智能鏈,以太坊網絡擁堵也給了它大放異彩的機會,Bsc鏈上交易量已經從此前的不到100萬筆增長到高峰時期的1100萬筆。

上圖來自Nansen.ai

通過比較Polygon與Bsc的交易量明顯看出,雖然Polygon增長迅速,但相較於Bsc增速相對緩慢。從時間上我們可以發現,Polygon的交易量暴漲開始於4月份推出了一項1億美元的基金後。因此不妨假設,如果這筆基金在年初就推出了,或許Polygon的交易量也超過1000萬筆了。不僅如此,519驚魂之夜過後,Bsc交易量暴跌,現在已降至500萬筆以下,而Polygon交易量卻始終維持在700萬筆左右,可見其鏈上的DeFi項目大多具有真實價值而並非只是炒作熱點。這也可以從側面反駁了Uri Kolodny的觀點(他認為Polygon是側鏈因此安全性有待考量)。事實證明,即使將Polygon視為側鏈,其良好的EVM兼容性也使得它不會出現大規模暴雷跑路事件。畢竟,基於Polygon建立的項目之前也都在以太坊上進行過部署,因此與Bsc出現眾多分叉和抽毯子攻擊不同,Polygon擁有一個較小的DeFi應用程序生態系統。

ETH 2.0後的Polygon 的發展

事實上,不光是Polygon,整個layer 2擴容方案都具有長期存在的意義。 ETH的定位不是支付平台,而是一個新型的互聯網,因此它的TPS需要達到萬級甚至十萬級才能滿足用戶需求。但是ETH的擴容是有限的,從計算機原理上擴容無非就縱向擴容和橫向擴容最後才是算法優化,所以ETH升級到2.0並不會達到秒級交易並確認的速度,更到不到7000+的TPS。因此layer 2依舊是ETH生態非常重要的一部分,Polygon優勢依舊明顯,作為Layer 2的聚合器它的作用毋庸置疑。

不僅如此,ETH 2.0還有一個更重要的潛在問題,即如何保持去中心化:2.0的質押挖礦可能會出現高度專業化的節點。因此需要眾多二層網絡來分散節點,這樣相對來說能兼顧不可能三角。

雖然ETH 2.0會在一定程度上弱化layer 2的作用,但公鏈不只有ETH。我們知道Polkadot致力於打造多鏈功能,使眾多公鏈能夠互相跨越,這是Vitalik與Gavin Wood最大分歧所在。但凡是公鏈,都需要layer 2擴容(現在不提是因為它們連layer 1都沒有做好),因此只要layer 2有機會,Polygon就有機會。如果Polygon能夠在ETH基礎上實現跨鏈功能,那麼其價值便可對標Polkadot。作為ETH生態系統的一個組成部分,其構建的好處是它能夠從ETH的網絡效應中獲益,同時又能從協議固有的安全性中獲得回報。 Polygon保持了融入任何ETH(世界上最大的多鏈系統)基礎設施或擴展解決方案的能力,這或許是Polygon最大的價值所在。