撰文:Yuuki,LD Capital

LSD 賽道經過反复炒作,市場對該賽道已經具備了較高的了解程度與相應的關注。 LSD 賽道未來發展的確定性毋庸置疑但主流標的面臨較弱的邊際變化,高確定性使得市場幾乎不存在有效的預期差提供高賠率的交易機會。此時由於底層LST 這一生息資產規模的不斷擴大,在此資產上構建出的LSDFi 新協議將成為整個LSD 大賽道的α。

本文主要介紹的LSDFi 協議集中在兩類,第一類是以LST 為抵押品CDP 鑄造美元穩定幣的協議,第二類是以LST 為抵押品CDP 鑄造WrapETH 的協議。關注聚焦這兩類產品的原因在於:隨著ETH 質押率不斷上升,ETH 的規模不斷減少,LST 的規模不斷擴大;基於提高資金使用效率這一點,以LST 為抵押品的借貸協議的市場需求必然不斷擴大,尤其是當市場回暖,資金的風險偏好提高之時。

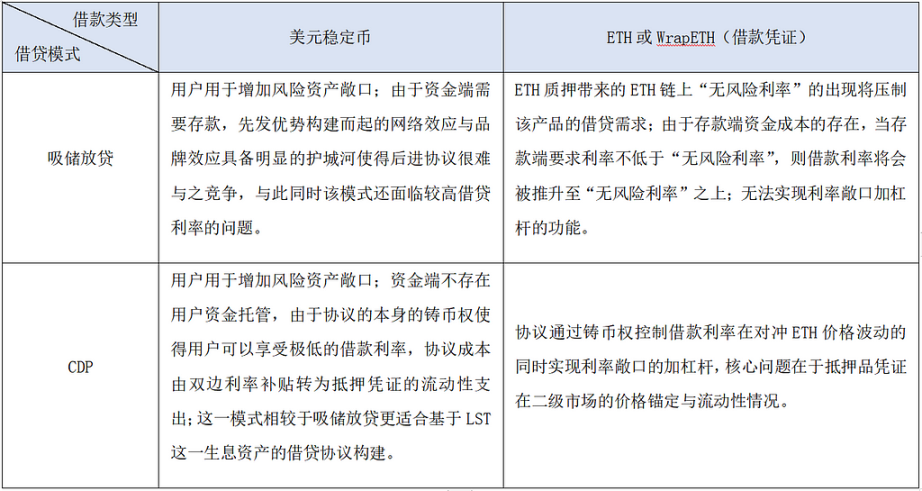

借貸協議通常分為兩種,一種是吸儲放貸的模式(譬如AAVE 與Compound),但該模式在資金端需要用戶存款,先發優勢構建而起的網絡效應與品牌效應具備明顯的護城河使得後進協議很難與之競爭,與此同時該模式還面臨高借貸利率的問題。另一種是CDP 鑄幣的模式(譬如Dai),這種模式在資金端不存在用戶資金託管,由於協議的本身的鑄幣權使得用戶可以享受極低的借款利率,協議成本由雙邊利率補貼轉為抵押憑證的流動性支出;這一模式相較於吸儲放貸更適合基於LST 這一生息資產的借貸協議構建,尤其是基於利率敞口的加槓桿。

來源:LD Capital

下述LSDFi 均為早期項目,多數標的的產品規劃、功能實現和經濟模型需要持續跟踪。

第一類:以LST 為抵押品的CDP 美元穩定幣協議

1、Prisma Finance:Curve 生態支持,Liquity Fork

產品介紹:

Prisma Finance 的主要功能是以LST 資產為抵押品,超額抵押鑄造美元穩定幣acUSD,上線首批支持wstETH、cbETH、rETH、sfrxETH 與WBETH 作為抵押品。目前獲得Curve 創始人、Convex 創始人、FRAX Finance、Coingecko、OKX Ventures 等一眾Defi OG 的支持;據FRAX [FIP-227]提案,FRAX Finance 向Prisma Finance 以3000 萬美元的估值投資了10 萬美元,代幣分配將在12 個月內線性解鎖。

特點:

與大多數超額抵押穩定幣協議相同,Prisma Finance 的解決的核心需求是資金效率的提升,用戶可以在保留LST 的價格波動與收益率敞口的同時通過CDP 的方式鑄造穩定幣實現加槓桿。在這一環節中acUSD 的流動性至關重要,這是CDP 協議的主要協議成本所在,也是Prisma Finance 最大的優勢所在。

經濟模型:

在代幣經濟模型方面,Prisma Finance 引入ve 模型,veToken 將獲得協議的治理權決定代幣排放在不同借貸池中的分配、協議費率、池參數與LP 挖礦收益率,旨在吸引LSD 協議(資產發行方)與LP 鎖定協議代幣,形成利益綁定的同時減少二級市場拋壓。

2、Raft:用戶友好、抗審查、實名團隊、背靠Balancer 生態構建流動性

產品介紹:

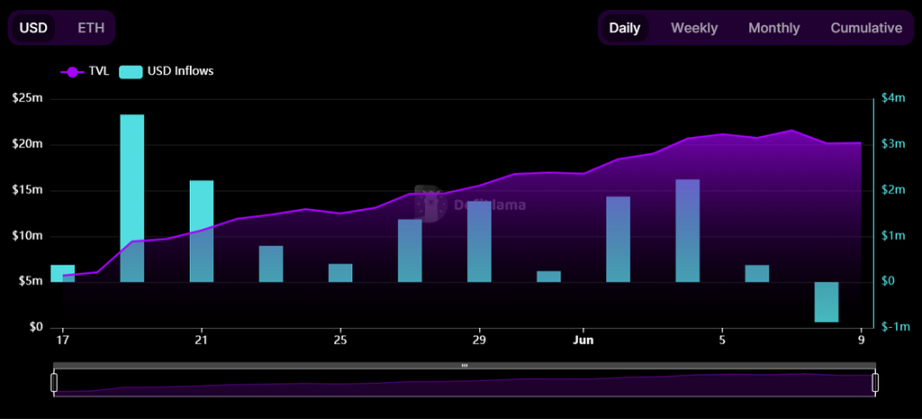

Raft 是一個不可變的、去中心化的借貸協議,允許用戶以LST(目前支持stETH)為抵押品借出美元穩定幣R;其通過不可變的智能合約與去中心化的前端來保持協議的抗審查性。 Raft 由TempusFinance 孵化,Co-founder 曾就職於ETH 基金會,團隊成員還曾開發Nostrafinance(StarkNet 上第一個借貸產品)。 Raft 獲得Lemniscap、Wintermute、GSR 等機構支持,目前主要的產品功能均已實現,上線3 天TVL 達3000 萬美元(無代幣激勵)。

來源:https://www.raft.fi/,LD Capital

特點:

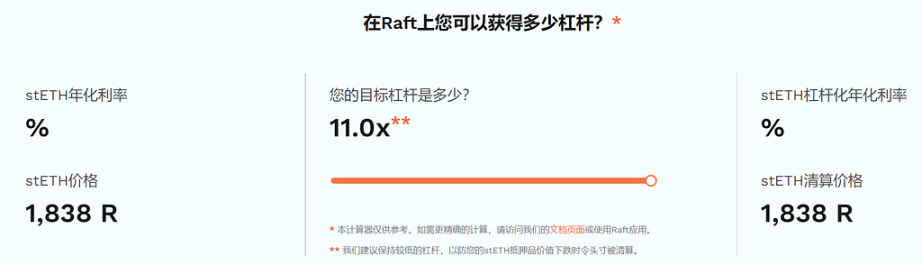

產品特點在於閃兌與一步槓桿功能:閃兌的原理與AAVE 的閃電貸類似,不同之處在於R 來源於協議鑄幣;而在閃兌功能的基礎上就可以開發出一步槓桿功能,即將用戶存入stETH→閃兌R→用R 兌換stETH→存入額外的stETH→生成R→還清R 閃兌債務幾步集合在一筆交易中完成,提升用戶體驗的同時大大節約交易Gas;用戶最高可獲得11 倍槓桿。

來源:https://www.raft.fi/,LD Capital

經濟模型:未公佈

3、Gravita Protocol:Liquity Fork、LST 為抵押品的CDP 穩定幣協議

產品介紹:

Gravita Protocol 是第一個採用Liquity 分叉支持LST 資產的穩定幣協議,在沒有代幣激勵的情況下上線一個月實現了2000 萬美元的TVL,支持WETH、stETH、rETH 於bLUSD 作為抵押品,其穩定幣GRAI 在Curve、Bunni 與UniV3 中具有良好的流動性深度。

特點:

相較於Liquity,Gravita 除了支持LST 資產之外還具備更低的借款利率;用戶在Gravita 中藉款需要先付0.5% 的一次性借款費用,如果在6 個月內還款,Gravita 會按照借款期限退還借款費用,用戶最少會被收取1 週的借款費用。

來源:Defillama,LD Capital

經濟模型:未公佈

4、PSY:0 借款費率、Arbitrum 生態、ve(3,3)、Liquity Fork

產品介紹:

PSY 支持多種LST 及其LP 代幣為抵押品鑄造美元穩定幣(SLSD),產品結構與Liquity 相同,未來將會在Arbitrum 鏈上啟動。

特點:

PSY 將會提供0 利率借款以及引入ve(3,3) 的代幣模型,具體細節需要持續跟踪。

第二類:以LST 為抵押品的CDP WrapETH 協議

5、ZeroLiquid:0 借款費率,無清算、利息自動償還債務

產品介紹:

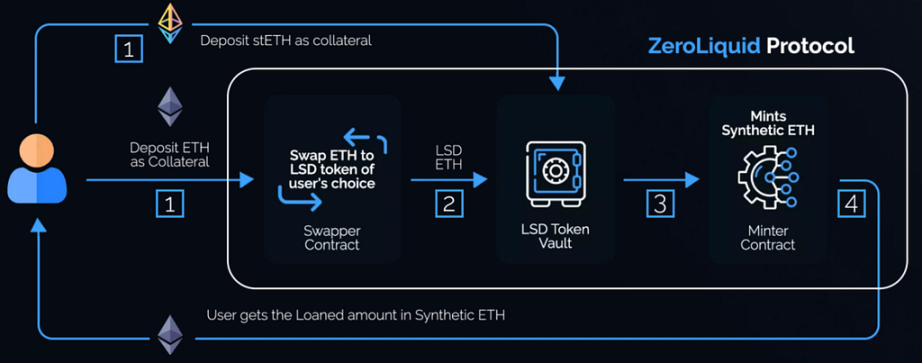

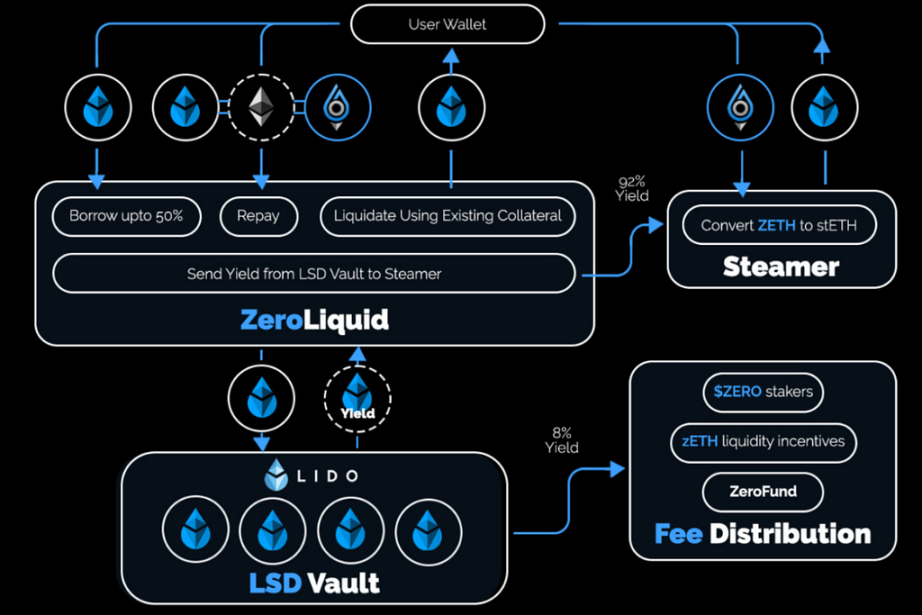

ZeroLiquid 目前處於測試網階段,允許用戶抵押LST 鑄造ZETH(當用戶存入ETH 時,ZeroLiquid 會將其轉換為LST,初始LTV50%),ZETH 是價格錨定ETH 的借款憑證,由於其具備與ETH 同向的價格波動,故在不考慮底層LST 資產來自LSD 協議的風險(黑客攻擊、大量的資金罰沒等)之外,ZeroLiquid 可以做到無清算,對沖價格波動風險,做多ETH 質押的利率敞口。 ZeroLiquid 初始擬收取LST 收益率的8% 作為協議收入,後續比例可以通過治理調整。

來源:zeroliquid.gitbook.io,LD Capital

ZeroLiquid 目前的問題在於低LTV、較高協議抽水與ZETH 如何錨定;其中LTV 與協議抽水可以通過治理調整,目前最主要的問題集中於ZETH 如果實現錨定。在ZeroLiquid 的經濟模型中流動性激勵成本佔代幣總量的20%(較低),這就要求其具備良好的贖回機制保持ZETH/ETH 匯率的穩定。

目前ZeroLiquid 通過Steamer 模塊提供流動性用於二級市場折價套利,Steamer 模塊的流動性來源於用戶超額抵押部分的抵押品與抵押品產生的收益,這一設計很大程度上影響了協議的LTV,關注後續是否會改善。

來源:zeroliquid.gitbook.io,LD Capital

經濟模型:

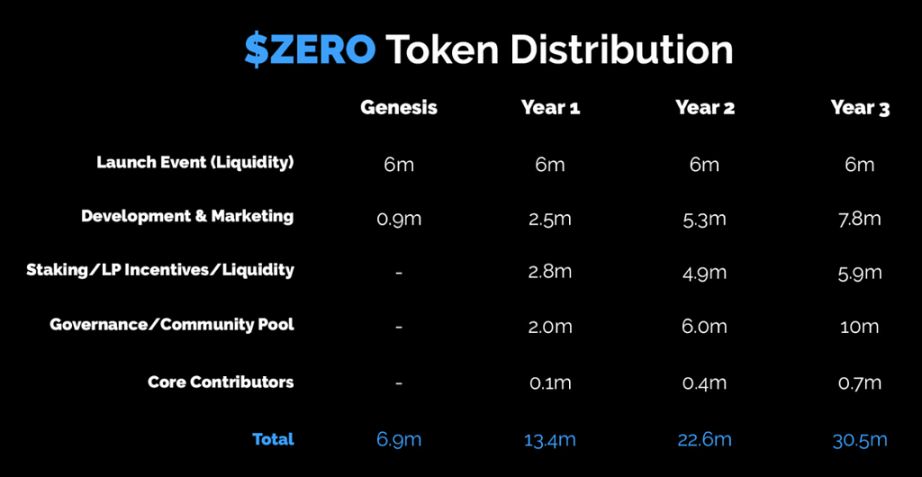

$ZERO 代幣於3 月19 日以自籌資金的形式在Uniswap 平台launch,代幣總量3050 萬枚(初始總量1 億枚,後社區提案銷毀了69.42%),其中600 萬枚用於提供初始流動性,1370 萬枚歸屬社區,100 萬枚歸屬國庫,70 萬枚歸屬核心貢獻者。目前二級市場流通量690 萬枚,其餘部分將在3 個月到3 年內逐步歸屬。 $ZERO 在享有治理權的同時擁有分紅權,單幣質押可以捕獲協議收入。

來源:zeroliquid.gitbook.io,LD Capital

6、Ion Protocol:0 借款利率,支持EigenLayer 再質押憑證

產品介紹:

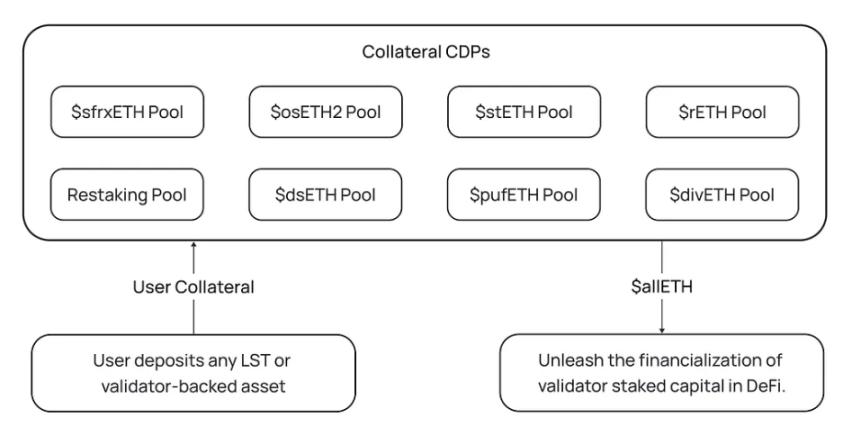

Ion Protocol 支持多種抵押品,包括LSTs、LST LP Positions、Staked LST LP Positions、EigenLayer Validator/LST/LST LP Restaking Positions 和LST Index Products。同時Ion Protocol 擬針對不同抵押品固有的風險收益結構定製本協議的風險模型,通過調整不同抵押品LTV 或借款利率的方式引導用戶存款,在盡可能提高資金效率的同時保證allETH 的超額抵押與錨定。

來源:ionprotocol.medium,LD Capital

經濟模型:未發布