雖然縮表或已被市場price-in,但央行作為大買家的離場,已經在美債市場掀起“驚濤駭浪”,尤其是被稱為“資產定價之錨”的10年期美債收益率,可謂是牽一發而動全身。

在美聯儲大手筆加息的同一天,貨幣緊縮的另一個“利器”——縮表也拉開了序幕。

週三,美聯儲停止對150億美元到期國債進行再投資,這是疫情初期美聯儲啟動債券購買計劃以來首次這麼做。

上個月,美聯儲宣布將從6月1日開始縮表,每月擬減持475億美元資產,三個月後增加到950億美元。

其中,美債縮減上限最初為每月300 億美元,9月增加到每月600 億美元;機構債券和機構抵押貸款支持證券(MBS)縮減上限最初將為每月175 億美元,9月增加到每月350 億美元。

本次縮表是以“被動”方式進行的,即到期不續做,資產自動被贖回,而非主動賣出。在具體操作上,當到期資產低於美聯社設置的縮減上限時,那麼當月到期贖回的本金不安排再投資,只有到期規模大於上限的部分才會被進行再投資。

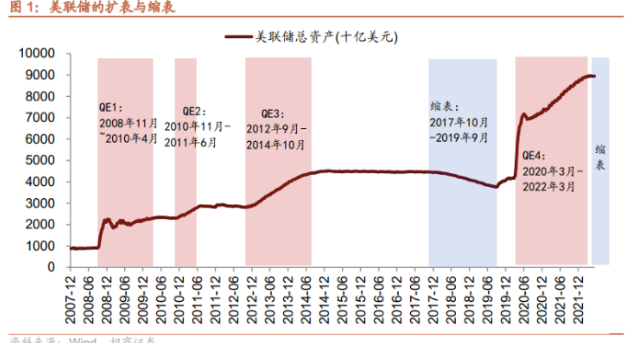

儘管如此,美聯儲這輪縮表也比2017-2019年那次更加激進,當時縮表是在美聯儲首次加息近兩年後才開始的,而這一次美聯儲是加息和縮表雙管齊下。

此外,由於本輪擴表速度和規模更大,那麼相應地縮表的節奏也更快。上輪美聯儲共開展三輪QE,歷時近6年擴表3.5萬億美元;本輪擴表兩年半增加5.14萬億美元。

縮表影響究竟有多大?

在美聯儲本月早些時候發表的一篇論文中,研究人員預計,未來幾年將資產負債表規模減少約2.5萬億美元,這“大致相當於”將聯邦基金利率“持續”提高0.5個多百分點。

然而,他們也警告稱,這一估計存在相當大的不確定性。摩根士丹利近日也在報告中指出,量化寬鬆(QE)和量化緊縮(QT)對各類金融資產的影響“有限且不確定”。

美聯儲理事沃勒(Christopher Waller)此前曾表示,美聯儲收縮資產負債表的計劃相當於加息“兩次”,每次加息25個基點,而美聯儲副主席布雷納德(Lael Brainard)今年4月表示,整個過程可能相當於“再加息兩到三次”。

不過也有觀點認為,縮表預期早已落地,影響有限。法國興業銀行的Solomon Tadesse就指出,只有計劃的宣布才會產生影響,而不是實際的實施。

大買家離場,債市更加動盪

雖然縮表或許已經被市場price-in,但大買家的離場,已經在美債市場掀起“驚濤駭浪”,尤其是被稱為“資產定價之錨”的10年期美債收益率,可謂是牽一發而動全身。

近期,美國國債市場市場陷入“異常”:債券收益率劇烈波動,市場流動性則在快速萎靡。 10年期美國國債的收益率週一單日跳漲28個基點。這種超4個標準差的劇烈波動在過去100年只出現過一次。 2年期美國國債收益率的波動更大,波動超35個基點。

伴隨著收益率的大幅波動,美債買賣價差已經飆升,市場流動性正在快速萎縮。摩根士丹利警告稱,一些較短期的美國國債流動性甚至比2020年3月時還要糟糕。而與2020年不同的是,現在沒有央行作為後盾進行托底。

貝萊德固定收益部門首席投資官Rick Rieder對媒體表示,兩年來美聯儲一直是一個大買家,對穩定市場發揮著重要影響,“失去這些,加上圍繞通脹和增長的不確定性,意味著利率市場的波動性將很高,遠高於我們過去幾年所看到的水平。”

我會持續更新我看好的項目或者是看好的板塊市場最新消息, 大家感興趣可以點個關注獲取最新幣圈資訊。