作者:RootData Research

Web3 產業整體呈現強勁的回暖態勢,比特幣全年最高漲幅達到160%,投資報酬率領先全球大類資產,比特幣現貨ETF 成為增量資金新的入場管道。

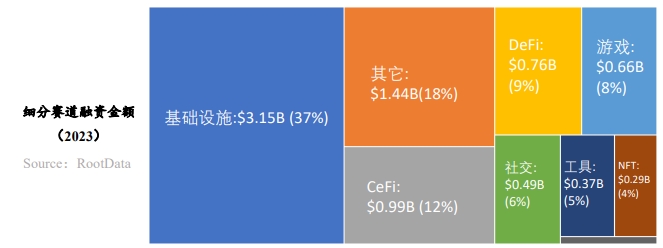

Web3 產業總融資額在2023 年達到90.43 億美元,不同賽道的融資表現也有所不同,企業級基礎設施與錢包方向備受資本青睞。在DeFi 趨勢中,DEX 競爭激烈,衍生性商品與RWA 備受關注。 CeFi 賽道總融資額下跌,但比特幣生態機會備受資本關注。

尋找最大共識的原生新資產成為Web3 產業發展的重要法則。開發者數量較去年同期增加66%,以太坊生態以其壓倒性優勢引領潮流。熱門板塊集中在DeFi、L1/L2、Game 等傳統領域,但合規、社交方向的機會正成為市場的重要共識。

2023 年有超10 個機構領投至少達8 次。 HashKey Capital 首度躍居年度投資次數榜首,在亞太區的基礎設施、DeFi 等方向大範圍佈局。 DWF Labs 成為年度黑馬,主要投資已發幣且市場熱度不高的項目。

一、Web3 產業整體趨勢特點

1.1、二級及宏觀分析:比特幣領先全球大類資產漲幅、現貨ETF 開啟市場新維度成長

1、比特幣:全球資產領域的亮點

在2023 年,比特幣作為一種資產類別表現出色。根據NYDIG 統計,截至2023 年10 月份,比特幣以63.3% 的漲幅成為40 種選定資產類別中表現最佳的資產。這超過了美國大盤增長股的28.2% 漲幅,以及其他主要資產類別,如美國股市(12.2%)、大宗商品(6%)、現金(3.8%)和黃金(1.1%)。此外,Kaiko Research 的分析顯示,儘管面臨宏觀經濟的緊張條件和加密產業的逆風,比特幣在2023 年的漲幅仍超過了160%。

2.比特幣減半:市場供需新機遇

比特幣減半事件將於2024 年Q2 發生。歷史上,每次減半後比特幣的價格都有顯著上升,但同時也伴隨著波動性增加。需求方面,根據Glassnode 數據,截至2023 年12 月22 日,非零餘額比特幣地址數量已超過5 千萬。此數據的增加反映了用戶基礎的成長。這些因素共同影響比特幣的市場價值和交易活動。

3.比特幣現貨ETF:引領成長趨勢

比特幣現貨ETF 市場表現突出,在1 月16 日的交易量超18 億美元,是同日500 個其他ETF 總量的三倍。前三天交易量近20 億美元。主要包括Grayscale、BlackRock 和Fidelity 管理的基金。渣打銀行的外匯研究主管預測2024 年資金流入量可能達到500 億至1,000 億美元。這反映出市場對這些ETF 的高興趣和成長潛力。

4.貨幣政策轉變:催化Web3 新多頭市場浪潮

上輪多頭市場與美國寬鬆貨幣政策相關,而最新數據顯示聯準會2024 年可能降息。在這個背景下,比特幣等加密貨幣因非關聯性和避險屬性,或成為投資者多元化選擇。比特幣現貨ETF 批准後,比特幣從個人投資轉變為機構投資轉變,減少流通量增加稀缺性。聯準會降息預期和通膨對策可能促使更多投資者配置比特幣,預示著Web3 產業新牛市週期的開始。

1.2、2023 年投融資總額達90.43 億美元,一、二級市場連動推進Web3 產業復甦與成長

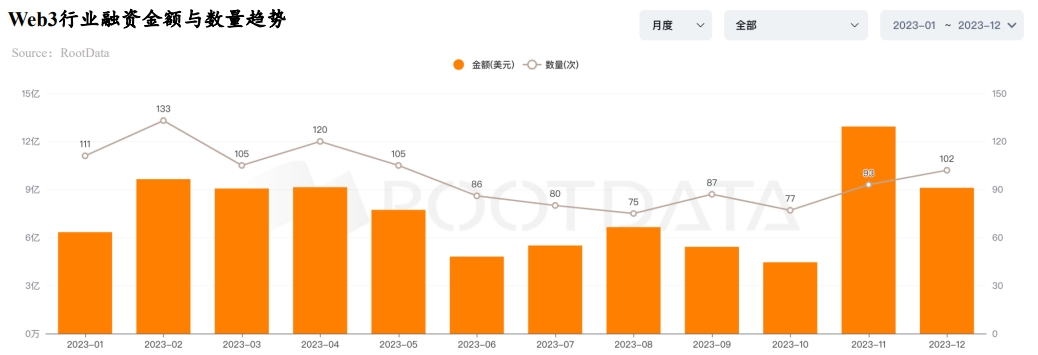

受比特幣現貨ETF 利好刺激,BTC 價格在多次測試3 萬關口之後,迎來突破,伴隨著市場看漲情緒突出,截止12 月31 日,2023 年Web3 產業融資總額達91.3 億美元,其中單月融資額最高為11 月達到13.12 億美元,Q4 季度的融資額超前三個季度,這源自於Web3 產業一二級傳導路徑短有極大關係,顯示一級市場正逐步進入恢復與成長的軌道。

自進入2023 年Q3 季以來,多家基金宣布完成募資,Web3 基金Lightspeed Faction 宣布完成2.85 億美元募資(超募14%)、渣打銀行與日本金融巨頭SBI 推出1 億美元Web3 基金、受李澤楷支持的Web3 基金CMCC Global 完成1 億美元募款。

1.3.一級半市場正成為投資或退出的新選擇,Fireblocks 場外估值回撤最多,EigenLayer 場外估值上漲最多

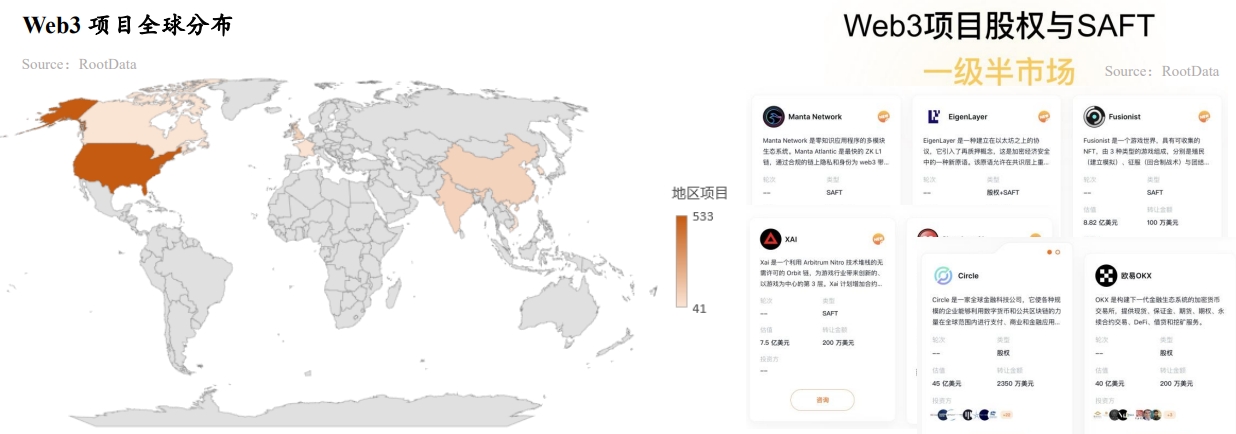

隨著Web3 加速走向合規,一二級市場高度連動較容易造成投資者的FOMO 情緒、專案估值高企,越來越多的投資者正在將一級半市場視為重要的投資與退出路徑。

在RootData 一級半市場上架的45 個項目中,Fireblocks 場外交易估值相比融資估值回撤最多,減少約40 億美元。 Copper、Dune Analytics 均有約數億美元的場外估值回檔。 EigenLayer 則表現強勁,現25 億美元場外交易估值為最新一輪融資估值5 億美元的5 倍。 Aleo、LayerZero 等項目的場外估值較為穩定。

1.4、2023 年基礎建設與CeFi 主導Web3 產業發展,新增獨角獸6 家

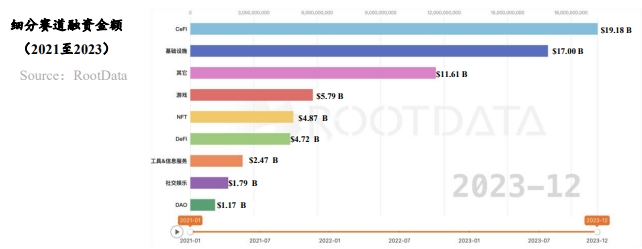

根據RootData 數據顯示,近3 年基礎設施、CeFi、遊戲、NFT、DeFi 等是資金流入量最多的賽道。 2023 年平均融資金額990 萬美元相比2022 年1,880 萬美元縮減約一半。即使產業歷經兩年熊市,基礎設施始終為高熱度賽道。

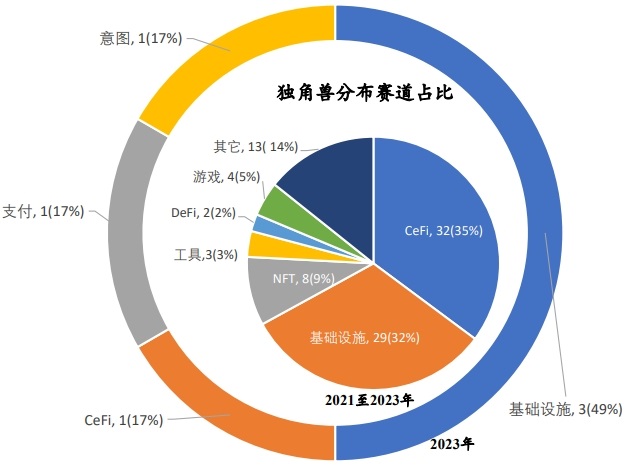

截止2023 年12 月31 日,Web3 產業總共誕生91 個獨角獸項目,其中CeFi 佔32 個、基礎設施佔29 個、NFT 佔8 個。然而近兩年市場行情低迷,一級市場投資步調放緩,由此2023 年崛起的Web3 獨角獸計畫(Andalusia Labs、Scroll、Flashbots、BitGo、Wormhole、Ramp) 數量僅為2022 年的1/5 。

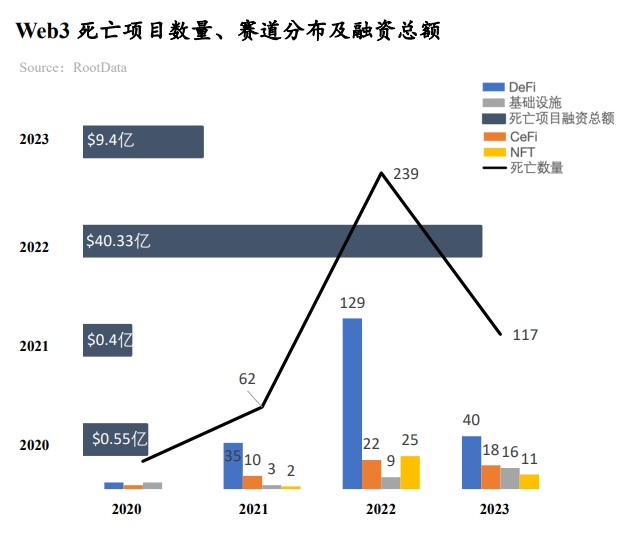

1.5、Web3 產業正趨向成熟:2023 年死亡項目數量較去年同期減少50%

根據RootData 數據,約120 個項目在2023 年宣布破產或停止運營,累計融資金額達9.4 億美元。相較於2022 年死亡的239 個項目,總融資40.33 億美元,整體呈現大幅下降,反映出產業正在逐漸成熟和穩定。這些死亡項目分佈於各個賽道,其中DeFi 賽道死亡的項目最多(40 個),其次是CeFi(18 個)、基礎設施(16 個)。

倒閉計畫當中融資前三名的分別是Prime Trust(累計融資1.63 億美元)、Voice(累計融資1.5 億美元)、Rally(累計融資7,200 萬美元)。資金金不足是最項目停止營運主要、也是最直接的原因,其它原因還包括產品缺乏市場契合度、監管政策趨嚴、駭客攻擊等。

二、Web3 資產發展特性及板塊趨勢分析

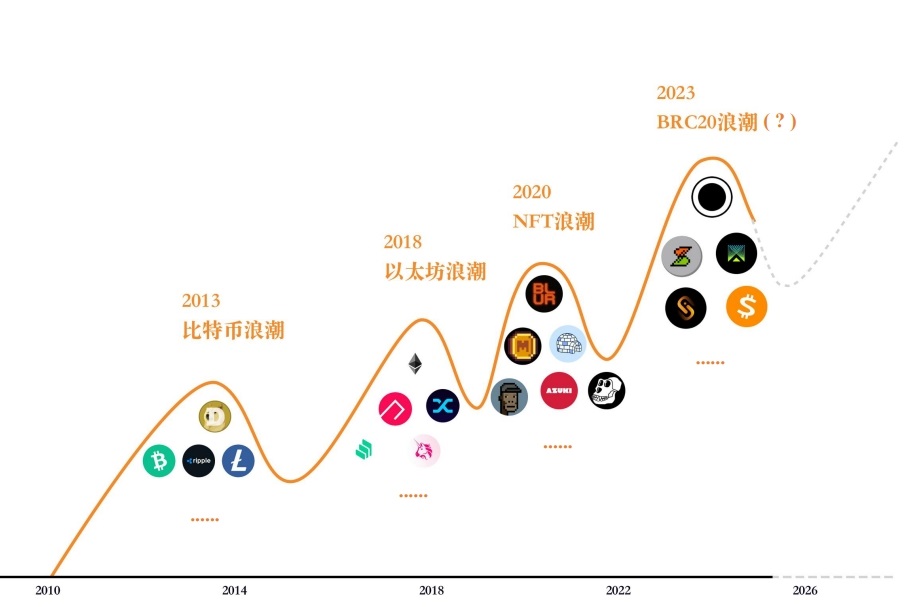

2.1、Web3 產業四波創新浪潮: 尋找最大共識的原生新資產

Web3 產業四波創新浪潮的本質是尋找最大共識的原生新資產,新資產驅動資金湧入,所以尋找Web3 產業新資產誕生的路徑與場景變得重要,尤其是原生資產,因為相對非原生資產,它的阻力小且敘事空間會更大。

2.2.Web3開發者數量較去年同期增加66%,以太坊生態具有壓倒性優勢

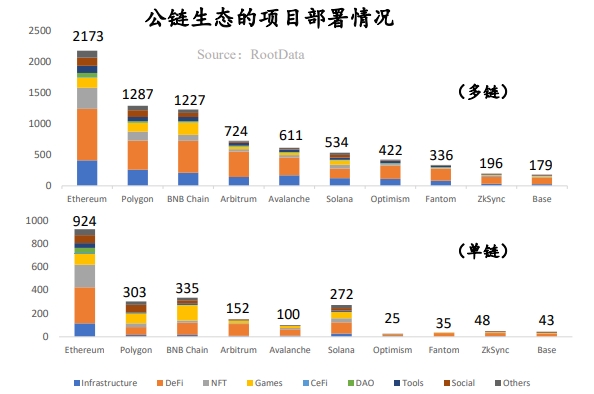

以太坊生態具備最大優勢: 無論是單鏈或多鏈,以太坊生態都具有壓倒性優勢,其餘生態主要承接以太坊的價值溢出;

Solana 成為2023 年表現最亮眼的公鏈:SOL 代幣漲幅近1000%,Solana Foundation 公佈月活開發者保持在2500 位以上,生態明星項目輪番上陣,無論是老牌DeFi 項目Raydium、Orca、Solend,還是當前Jito、Jupiter、Pyth Network 等明星項目,逐漸形成了獨特的生態優勢。

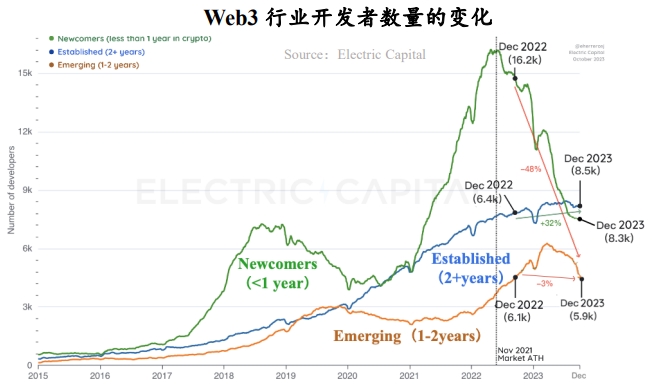

開發者數量較上個週期整體提升:與上一次熊市相比,開發者數量增加了66%;

開發者類型的變化:成熟的開發者建構者依舊在Web3 產業堅挺,投機性開發者批量離開;從2023 全年資料來看,本輪熊市變化最大的是新手開發者(數量減少了58%) ,而有經驗的開發者數量均在成長, 1 年以上經驗的開發者程式碼提交量佔比為75%。

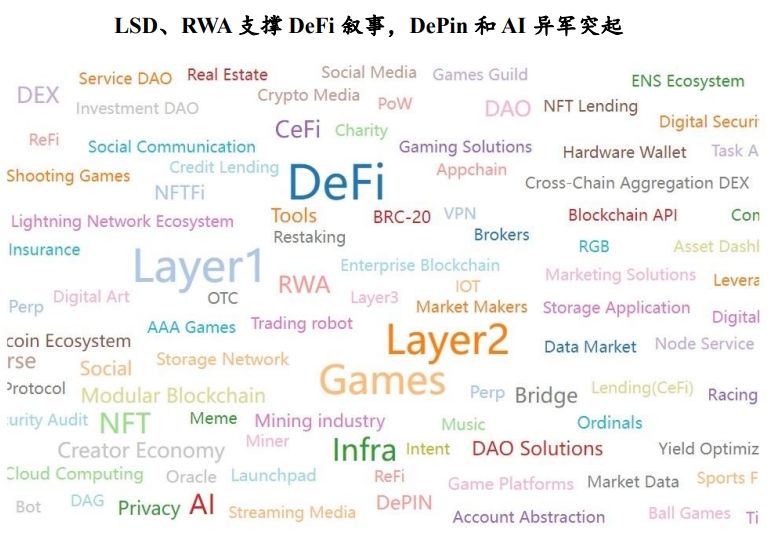

2.3、Web3熱門板塊輪動:L1/L2、DeFi、Game依舊是市場最關注的賽道,Layer3、Restaking 等板塊正被市場關注

從RootData 上百萬次的標籤點擊量來看,DeFi、L1/L2、Games是最熱門的標籤。質押服務龍頭Lido 和RWA 概念先鋒MakerDAO 帶領DeFi 賽道重煥生機。

Layer3、Intent 和Restaking 等板塊正在被市場關注。 EigenLayer 將以太坊層級的信任引入中介軟體,已創造出全新的再質押生態。

2023 年幣安總共上架26 個新幣種,涵蓋了基礎設施、Layer1 和Meme 等20 多個熱門標籤,搜尋熱度下降較大的是NFTFi、DAG、DOV 等標籤。

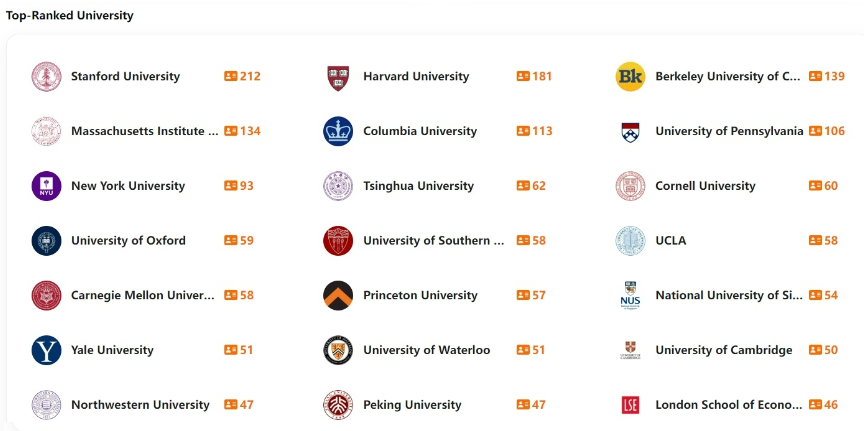

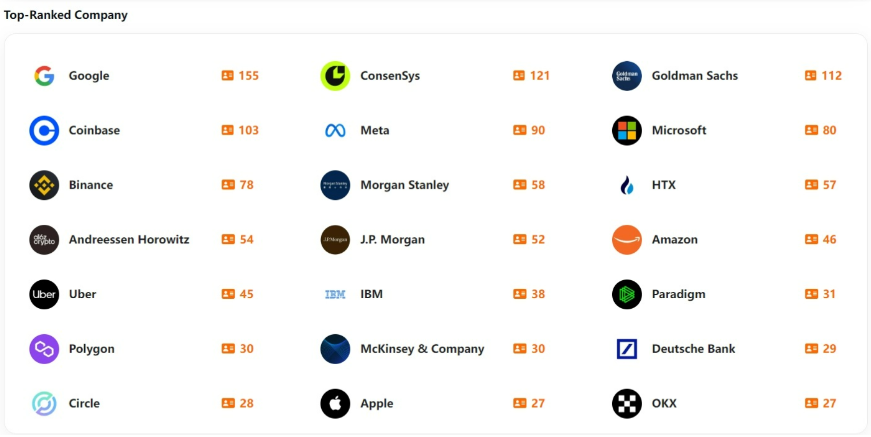

2.4、史丹佛產出最多的Web3 從業者,Google系專案融資金額最高

從教育經驗與工作經驗來看,美國、中國與新加坡是誕生Web3 計畫最主要的國家,主流Web3 從業人員基本上都具備金融與科技雙重能力與資源。

哈佛大學系Web3 創業團隊與Google創業團隊累計融資金額最高,北京大學系Web3 創業團隊累計融資金額排名第十五位,幣安系創業團隊累計融資金額排名第十位。華人當中以幣安、HTX 系創業團隊數量最多。此外,OKX、比特大陸系創業團隊數量不斷增加。華人非原生的從業人員主要來自阿里、騰訊。

三、Web3 資金流動特性及趨勢分析

3.1、2023 年Web3 投資機構風格及活躍度分析:HashKey Capital 最願意出手,a16z Crypto 偏好領投

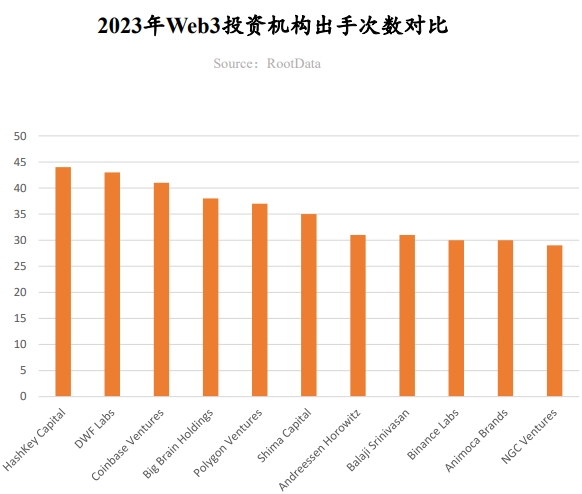

Hashkey Capital成為年度出手次數最多的機構

HashKey Capital 首度躍居年度投資次數榜首,在基礎設施、DeFi 等方向大範圍佈局,特別關注亞太區項目。 2023 年1 月,宣布旗下三期基金完成5 億美元募資,為其高頻投資提供強力支持。典型投資案例:MyShell、DappOS、Supra、SynFutures、PolyHedra。

DWF Labs 成為年度黑馬

DWF Labs 主要投資已發幣且市場熱度不高的項目,其風格引發許多爭議。典型投資案例:EOS、Conflux、Mask Network、Synthetix、Fetch.ai。

a16z Crypto 偏好領投與大額投資

a16z Crypto 偏好領投、大額投資的風格,在基礎建設、遊戲、娛樂等領域保持積極投資姿態。典型投資案例:Gensyn、Mythical Games、Proof of Play、Story Protocol、CCP Games。

2023 年有超10 個機構領投至少達8 次

從領投次數來看,2023 年Andreessen Horowitz、Polychain、Bitkraft Ventures、Dragonfly、1kx、Hack VC、Shima Capital、Jump Crypto、ABCDE Capital 位居前十,至少 8 次領投。

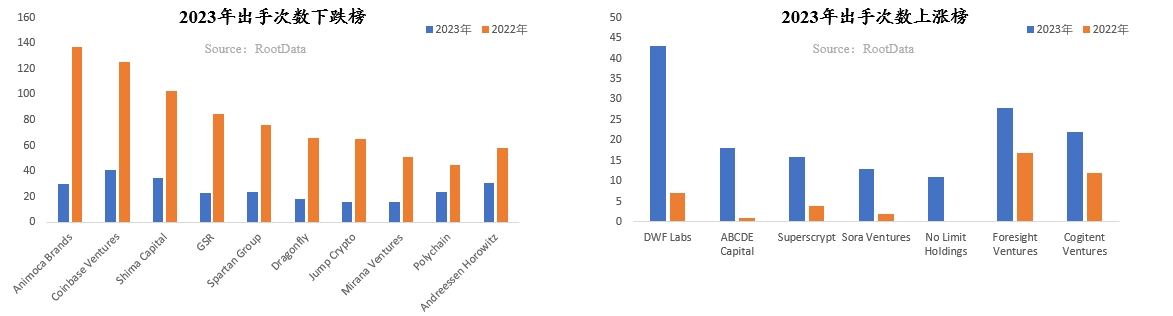

3.2、2023 年Web3 投資機構出手次數漲跌分析:Animoca Brands 出手次數收縮最大,85 個機構全年投資超10 次

從投資數量來看,共有85 個投資方出手超過10 次,9 個投資方出手超過30 次,較2022 年均大幅大跌,這反映出絕大多數投資機構都受到募資困難、信心不足等原因影響,大幅下調投資頻次。

其中Animoca Brands、GSR、Coinbase Venture、Shima Capital、Spartan Group、a16z、Paradigm、Circle Ventures、Mirana Ventures 等投資機構在2023 年的投資數量均顯著下降,下跌40% 以上。

Web3 投資機構普遍面臨募款困難,光是Blockchain Capital、HashKey Capital、CMCC Global、Bitkraft Ventures、No Limit Holdings 等機構宣布募款金額超過5,000 萬美元。

同時,少數投資機構也正在加快投資頻次,為慘淡的市場注入動力。根據統計,ABCDE Capital、Superscrypt、Foresight Ventures、OKX Ventures、Sora Ventures、No Limit Holdings 等機構在2023 年的投資數量均顯著增加,上漲50% 以上。

在年底的比特幣生態熱潮中,ABCDE Capital、Sora Ventures、Waterdrip Capital 等機構保持活躍態勢,成為比特幣生態計畫的主要投資者。

3.3、基礎建設賽道:跨鏈方向誕生年度最大融資案,企業級基礎設施與皮夾方向受資本追捧

跨連鎖賽道誕生年度最大融資案

Wormhole 在2023 年11 月宣布完成2.25 億美元融資,成為年度融資最高的項目,跨鏈也是2023 年最熱門的行業趨勢之一。隨著Layer1、Layer2 乃至Layer3 大範圍出現,用戶的資產與數據跨鏈需求正在快速增長,Wormhole、LayerZero 透過跨鏈通訊打通了各種區塊鏈間的壁壘。

錢包作為流量入口獲得資本加持

作為用戶流量入口,錢包賽道仍然是資本加註的對象。加密硬體錢包Ledger 與社交登陸錢包Magic 均獲巨額融資,分別反映出用戶在錢包安全性與便利性方面的需求,它們的發展與進化是區塊鏈承載下一個十億級用戶的關鍵。

企業級基礎建設成為佈局重點

企業級基礎設施成為佈局重點。數位資產託管與發行基礎設施Auradine 、區塊鏈開發平台QuickNode 都主要針對企業級客戶,協助企業在資產端解決資產發行、應用開發等問題,進而向市場輸送源源不絕的優質資產與專案。

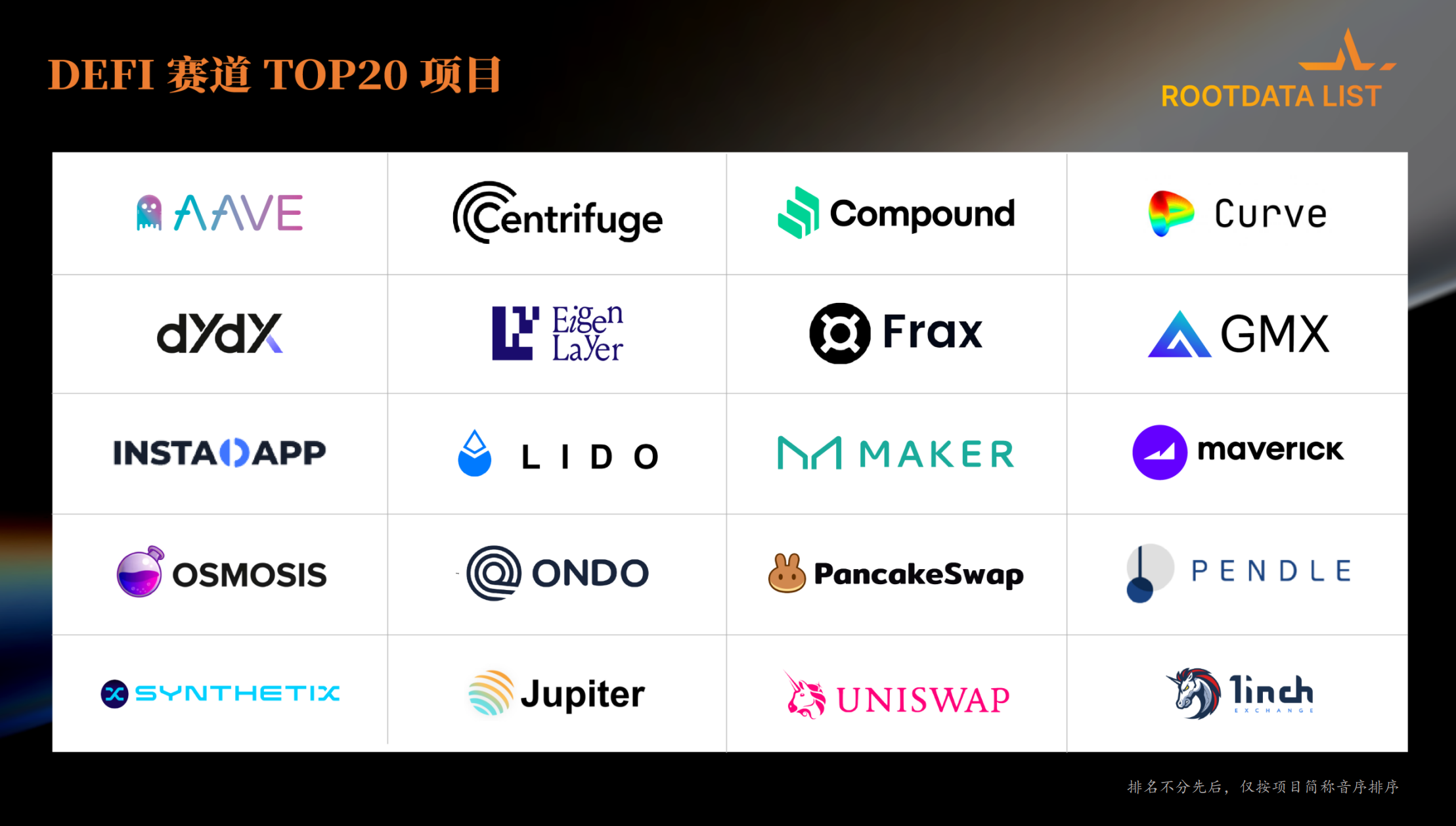

3.4、DeFi 賽道:DEX 競爭持續加劇、衍生性商品與RWA 成為業界關注的焦點

衍生性商品協議成為資本的焦點

衍生性商品協議是DeFi 領域的焦點所在,圍繞著永續合約、合成資產、結構化產品等方向,SynFutures、Thetanuts Finance、Synthetix 等協議獲得資本加註,其核心亮點在於更加透明化、無需許可的運作機制以及更用戶友善的產品。

DEX 賽道在合規、訂單薄、跨鍊等方向競爭加劇

去中心化交易賽道也有不少亮點,主打合規的Mauve、主打訂單薄交易的tanX、以及專注多鏈的iZUMi Finance,它們正在通過細分市場與功能從Uniswap 等龍頭手中爭奪市場份額,被投資機構們寄予厚望。

市場對RWA 產生較高期待

RWA 資產正成為DeFi 市場最受矚目的方向,由於房地產、國債、票據等資產具有穩定的收益率,這使得RWA 能為加密市場提供可持續的、豐富類型的真實收益率。 Compound 創辦人新創立Superstate 是RWA 賽道的最新主力之一,該計畫致力於購買短期美國國債並上鍊進行代幣化,可以直接在鏈上交易流轉。

3.5、CeFi 賽道:主要賽道中融資總額跌幅最高,比特幣生態機會受資本追捧

主要賽道中跌幅最高

2023 年,CeFi 賽道總融資額為11.8 億美元,下降75.%,是主要賽道中跌幅最高的賽道。這主要受自2022 年開始的CeFi 惡性暴雷事件影響。

比特幣相關金融服務獲得資本押注

比特幣相關的金融服務最受資本關注,Swan、Unchained、River Financial 都是針對比特幣生態提供解決方案,提供儲蓄、借貸、經紀等服務。比特幣作為價值最高的加密資產,為其持有者提供各種解決方案醞釀著巨大的未挖掘價值。

交易所賽道經歷轉折

交易所賽道在經歷FTX 事件後,空缺的市場空間仍然吸引許多資本的關注,Blockchain.com、One Trading 等交易所憑藉垂直業務、地區性或牌照方面的優勢,均獲得巨額融資。

3.6、GameFi 賽道:融資總額下跌超57%,3A 遊戲仍受投資機構青睞

GameFi 賽道整體融資金額跌幅超57%

受二級市場行情影響,GameFi 賽道整體融資金額大幅下降超57%,大額融資主要由a16z Crypto、Griffin Gaming Partners、Bitkraft Ventures 等機構發起。

可玩性至上成為主流趨勢

3A 遊戲尤其受到投資機構青睞,足球、射擊、冒險類傳統遊戲的Web3 話前景也受到看好,可玩性至上成為成為GameFi 的趨勢;此外,全鏈遊戲正被資本與市場寄予厚望。

四、2023 年ROOTDATA LIST

Web3 正成為全球社會不容忽視的重要變革性力量,為了更清楚地呈現這些貢獻巨大的Web3 力量,RootData 依託自身領先且豐富的數據優勢與來自用戶超千萬次訪問與查詢,秉持專業、客觀、嚴謹、公正的原則,致力於打造一份數據驅動的具有業界公信力的榜單——ROOTDATA LIST,呈現更多Web3 領域的行業代表,助力行業高品質發展。

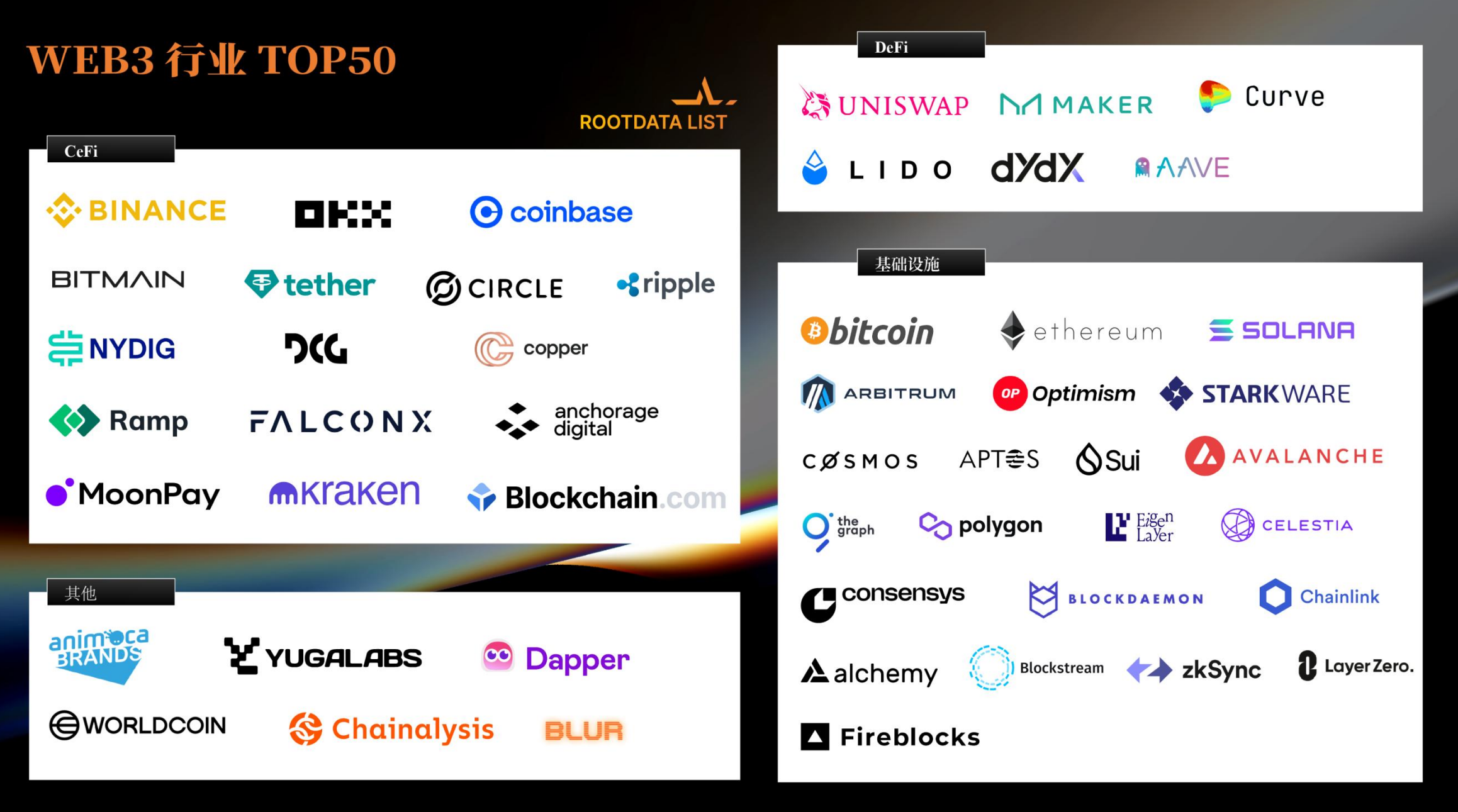

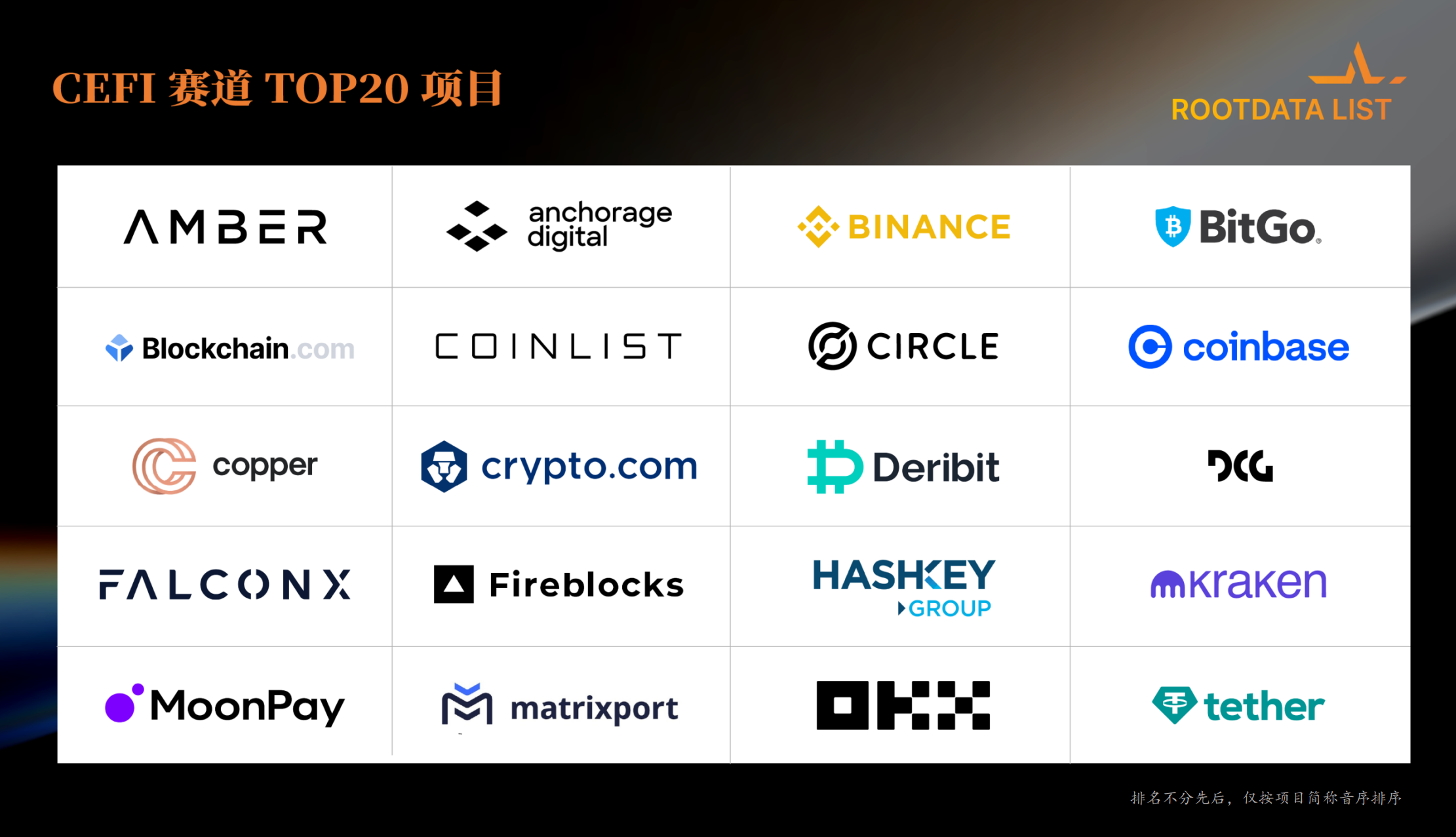

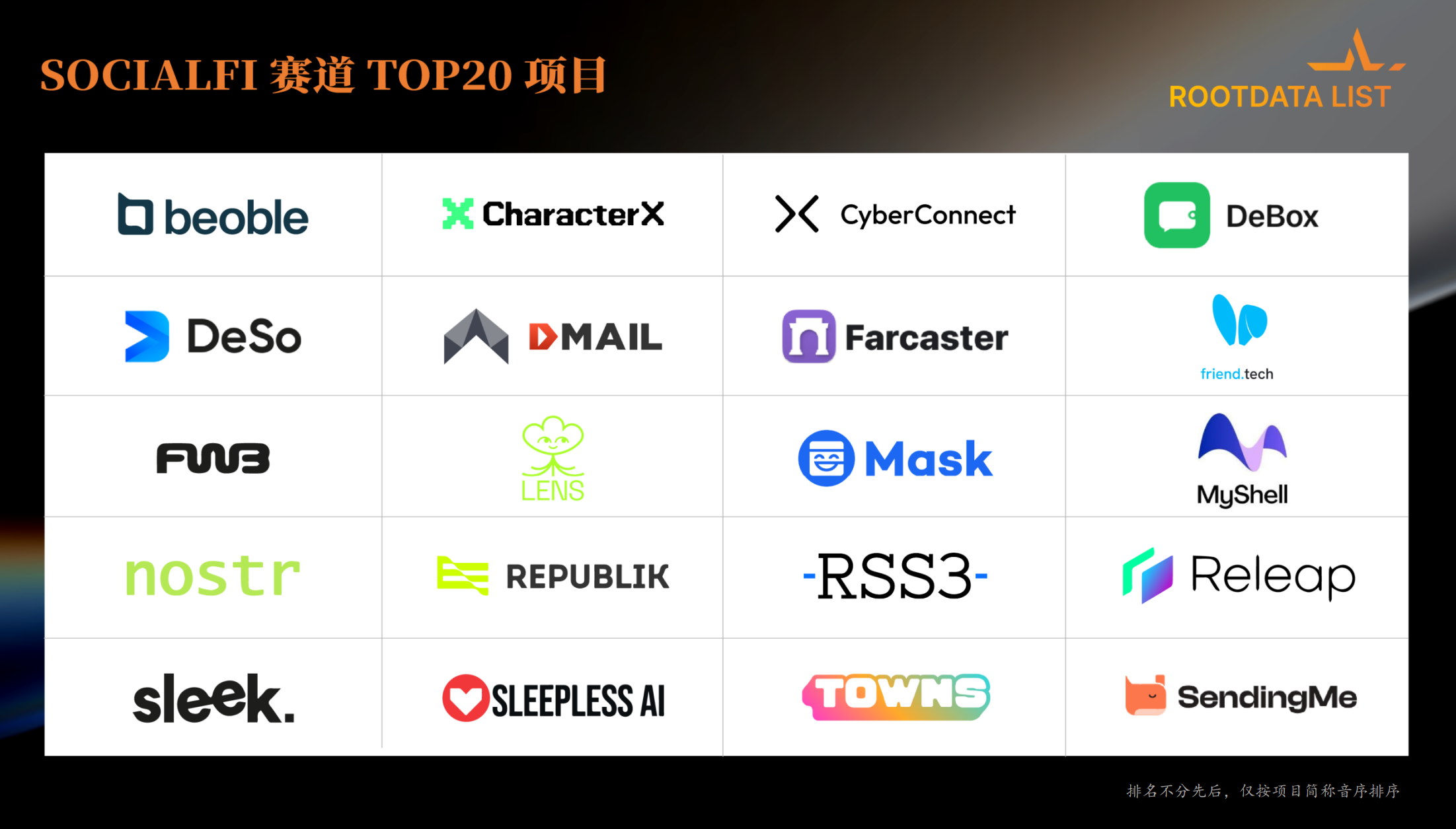

2023 年ROOTDATA LIST 名單包括《WEB3 產業TOP50 專案》、《WEB3 產業TOP100 投資機構》、《CEFI 賽道TOP20 專案》、《DEFI 賽道TOP20 專案》、《LAYER1 賽道TOP20 專案》、《LAYER2 賽道TOP20 計畫》《GAMEFI 賽道TOP20 計畫》、《SOCIALFi 賽道TOP20 計畫》。

評選標準說明:

- 機構評選:核心衡量指標包括投資次數、領投次數、投資項目品質、媒體熱度、RootData 熱度等。

- 專案評選:核心衡量指標包括市值/ 估值、媒體熱度、總鎖倉價值、融資金額、RootData 熱度、投資機構品質、敘事與賽道卡位。