昨天DeFi 領域最熱的事,或許就是Ethena 空投了。開放空投代幣申領後,Binance 理財、閃兌、槓桿、合約上線Ethena(ENA),開放1 小時投入量超1900 萬枚BNB,ENA 代幣在一天時間上漲超30%,直接進入十億市值行列。

接著,Ethena 宣布第二季「Sats」活動Epoch 1 已開啟,用戶可存入USDe 賺取Sats,Mantle 上新的Pendle 池上限為1 億美元,並將獲得額外Eigenlayer 積分,ETH 主網上現有的USDe Pendle 池上限也為1 億美元,現有用戶向池內存入資金將獲得20% 的額外獎勵。

MakerDAO 創辦人Rune Christensen(@RuneKek) 在16 小時前向Ethena 存入566 萬枚USDT 並鑄造了565.5 萬枚USDe,這也是Rune 首次參與Ethena。不僅如此,MakerDAO 正考慮將6 億枚DAI 分配至USDe,並透過DeFi 借貸協議Morpho Labs 質押USDe(sUSDe)。

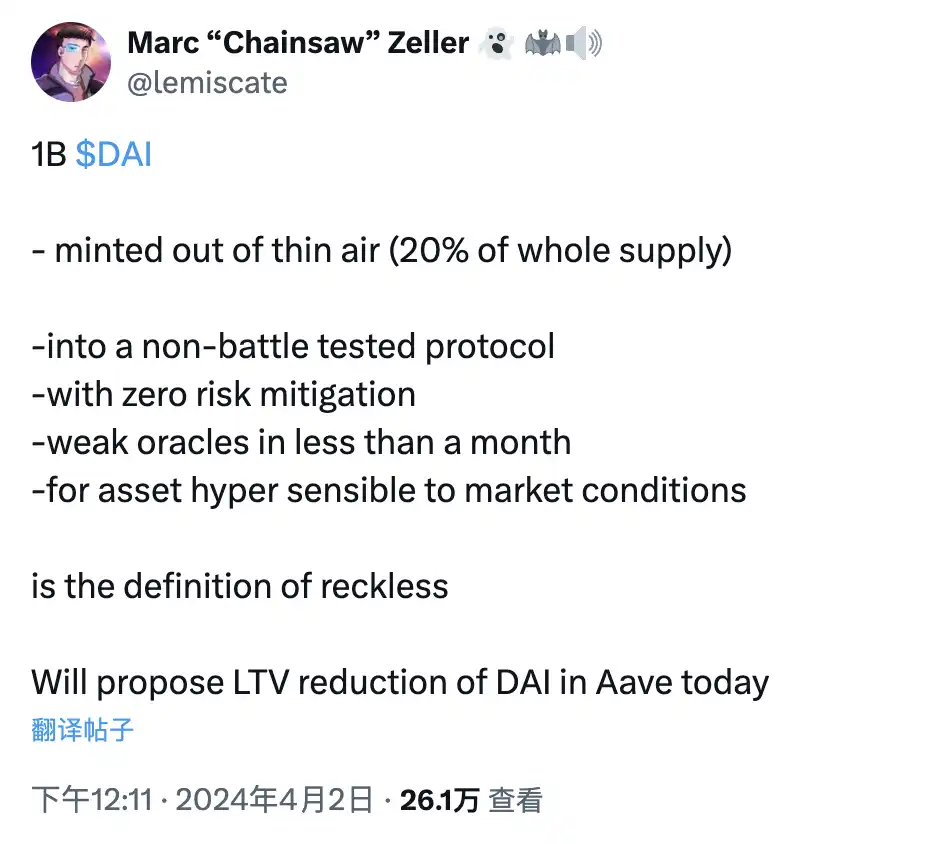

然而,就在一切看似順利進行時,社區內部卻出現了一些不同的聲音。 Aavechan 的創始人Marc(@lemiscate)發表了一條推文,批評了某些DeFi 實踐的魯莽行為,特別是指出了將佔其總供應量20% 的1 億美元DAI 投入到「一個未經實戰檢驗」的協議(Ethena)中,沒有採取任何風險緩解措施,且不久前出現了弱預言機的問題。 Marc 認為,這種對極易受市場條件影響的資產的處理方式極為魯莽,並宣布將在Aave 提議降低DAI 的貸款價值比。

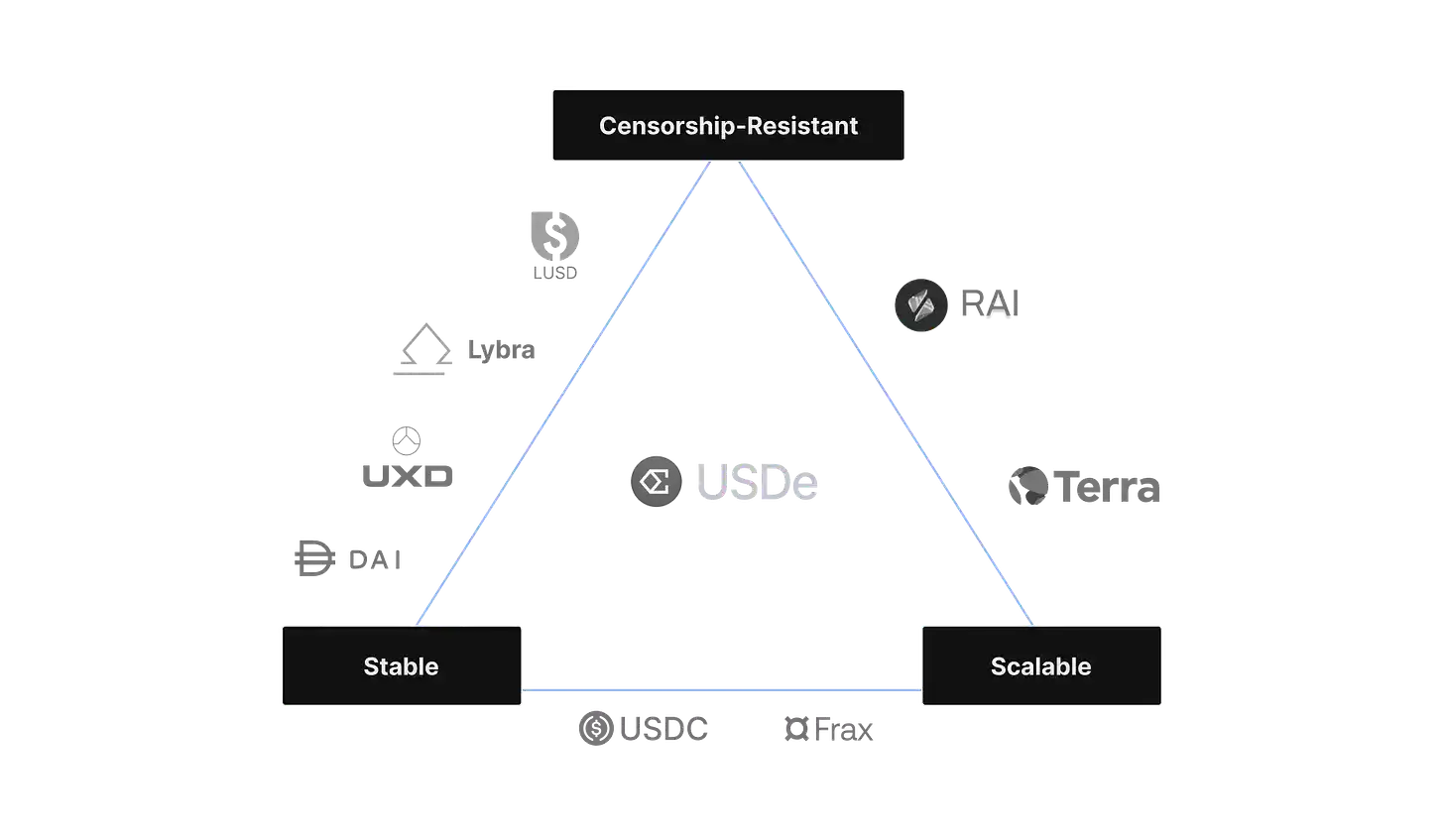

我們都知道,在加密貨幣領域,穩定幣被視為最重要的工具之一。無論是中心化或去中心化的交易平台,無論是現貨或期貨市場,大部分的交易都是以穩定幣計價。穩定幣在鏈上完成了超過12 兆美元的結算,成為DeFi 領域內前五大資產之一,佔總價值鎖定(TVL)的40% 以上,是迄今為止去中心化貨幣市場中使用最廣泛的資產。

而USDe 作為一種穩定幣,希望提供了透過利用衍生性商品來提高資本利用率的可擴展性。在Ethena 的設計下,USDe 能夠在保持資本效率的同時進行擴展,因為透過等值的空頭頭寸,質押的ETH 資產可以實現完美對沖,從而僅需1:1 的"質押"來創造合成美元。

Marc 也打了一個比喻,來解釋在使用USDe 時風險管理的重要性:如果你在雞尾酒中加入5 厘升的杜松子酒,可能會讓你度過一個美好的夜晚;但如果你喝了3瓶杜松子酒,你可能最終會“與廁所為伴”,這個比喻強調了在DeFi 項目中進行適當的風險管理和設置合理的上限規模的重要性。

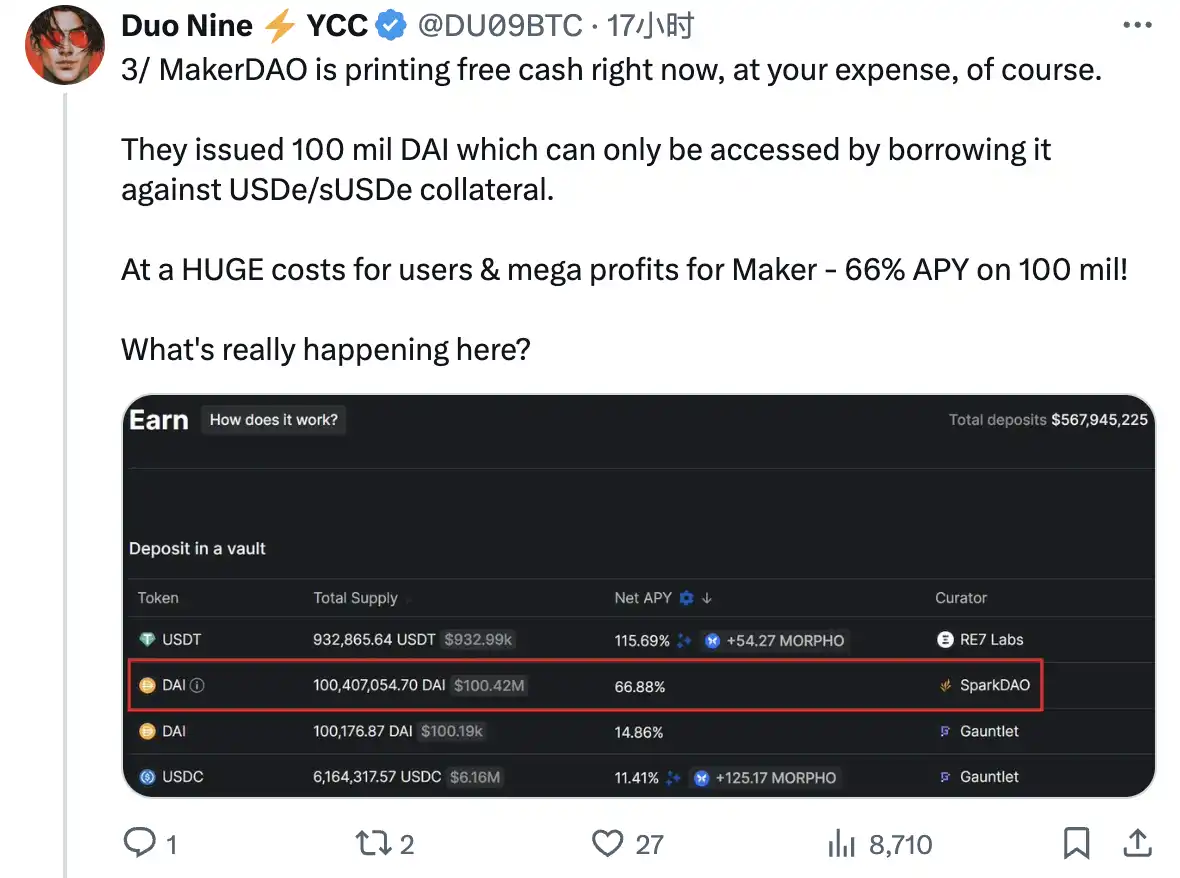

「ENA/USDe,smells like LUNA/UST」

分析師Duo Nine(@DU09BTC)進一步直接指出,MakerDAO 正在「免費印鈔」,並可能最終讓普通投資者付出代價:「他們發行了1 億DAI,只能透過用USDe/sUSDe 作為抵押來借用。對用戶來說是巨大的成本,對Maker 來說則是巨額利潤,1 億的年化收益率達到66%!」

在Duo Nine 看來,USDe 脫錨只是時間問題。這個泡沫越大,這種情況發生的機率就越大。 Ethena 成長過快可能對所有人構成系統性風險。特別是USDe,在熊市中還未經過測試,一旦涉及到數十億美元,風險就顯得尤為突出。

「MakerDAO 正在利用追求USDe 更高年化收益率的用戶的貪婪。他們不在乎,他們將用數十億美元來助長這種貪婪。Maker 獲得巨額利潤,而USDe 的市值將不斷飆升」,Duo Nine 在其推文中指出了一個潛在陷阱:USDe 的市值約為100 億美元,其中20 億美元是Maker 的Liability。如果USDe 脫錨,恐慌和清算開始,Maker 將第一個賣出USDe 並回收資金,以保持他們的利潤和本金,而那些在Morpho 上用USDe 和sUSDe 借入DAI 的用戶,將很快被清算。

因此,他呼籲Ethena 中的所有大玩家表現出一些克制,為的是長期發展而建造。

有Luna 的前車之鑑,演算法穩定幣脫鉤的可能性和再抵押所潛在的風險也讓一些觀察者感到擔憂。而在一些社群成員看來,這一切看起來真的很像Luna。不少人擔心,下一個DeFi 黑天鵝事件可能會發生在某個在風險管理上處理不當的原始穩定幣協議上,但我們也希望這種預測是錯誤的,畢竟誰也不想再經歷一次Luna 了。