原文作者: AllianceDAO

編譯:Zen,PANews

AllianceDAO是領先的加密加速器和創辦人社區,我們加速器計畫的吸引到了業界最優秀的加密新創公司,每年能收到超過3,000份申請。由於AllianceDAO的加速器計畫一年舉辦兩次,因此我們將數據分成兩部分進行報告。在本報告中,Aliance提供了從申請資料中觀察到的趨勢,並補充了這些趨勢可能對更廣泛的新創企業生態系統所暗示的見解。

重點速覽:在2021-2024年的內部數據中觀察到的關鍵趨勢:

區塊鏈

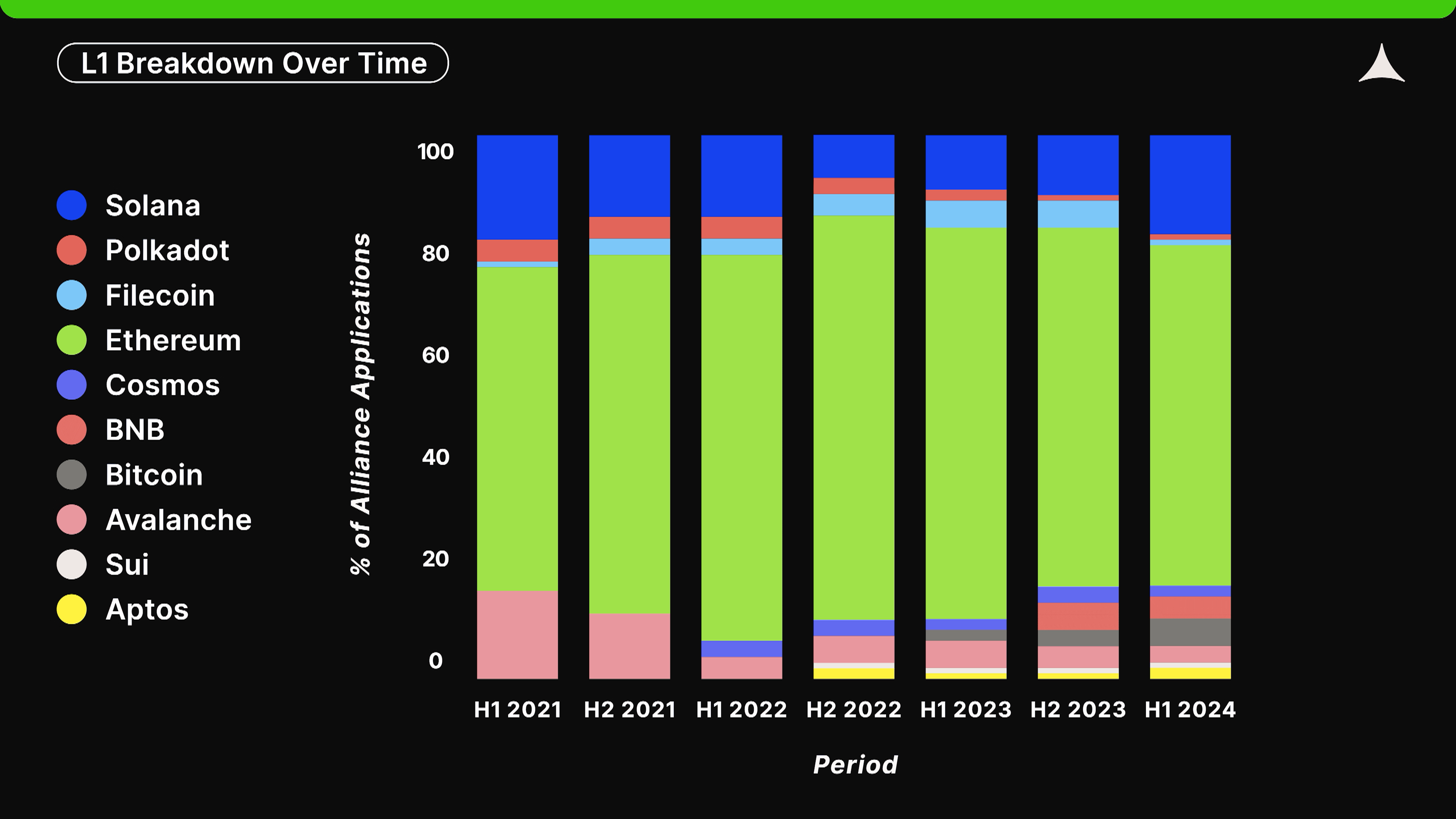

- 以太坊仍然是新創公司建構的主要生態系統(目前約有2/3的新創公司在此建構),而Solana(目前18%,在FTX崩潰後曾一度降至8%)和比特幣(今天5 %)在過去一年半中快速成長。

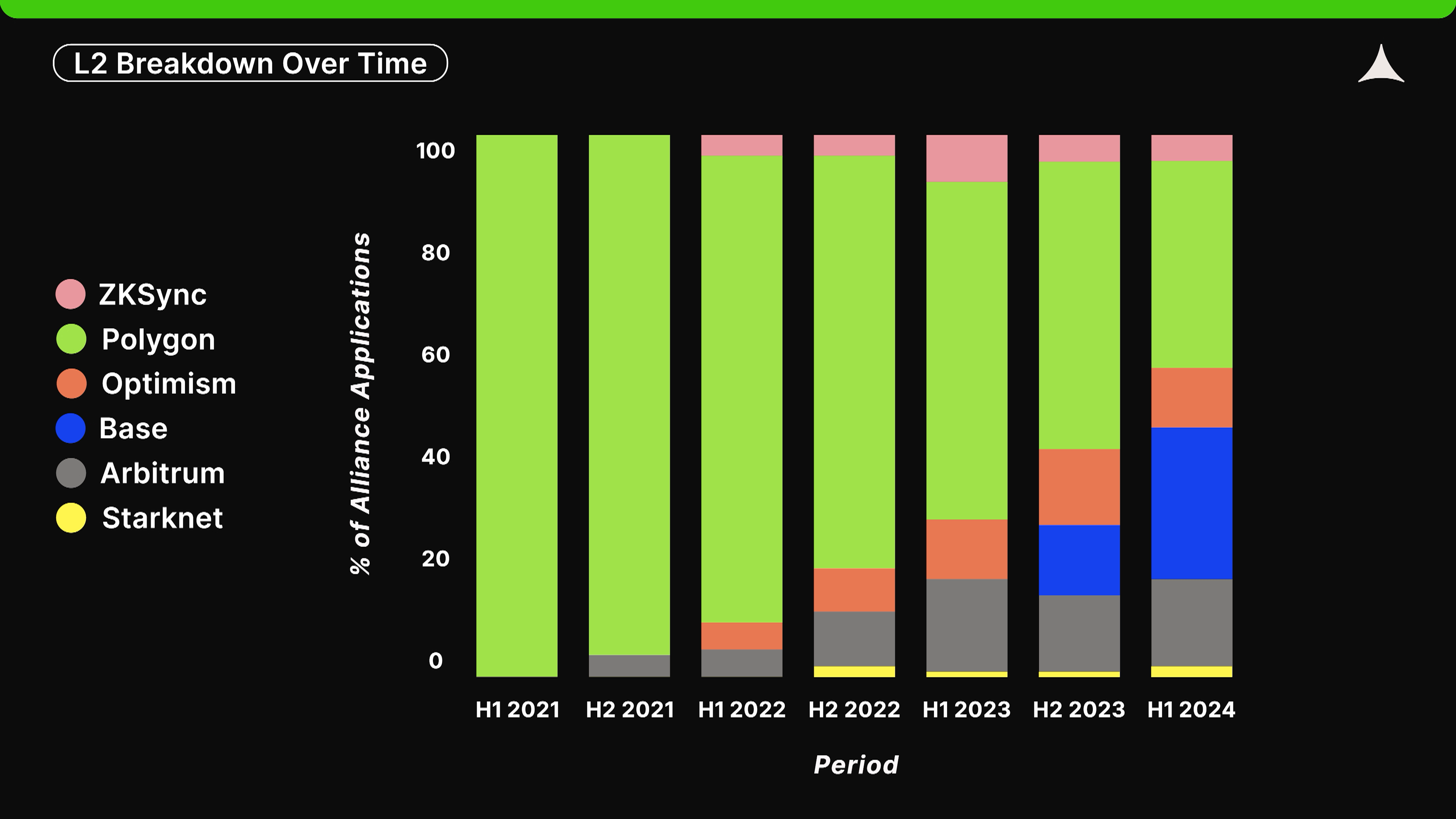

- 在以太坊生態系統中,59%的新創公司目前在Optimism Rollup(Optimism、Base和Arbitrum)上建置。

- Polygon逐漸失去新創公司,而Polygon zkEVM在競爭中落後於Optimism Rollup。

- Base在所有以太坊L2中成長最快,現已佔據超過28%的新創公司活動份額,從零起步僅用一年時間。

申請者正在建構什麼垂直領域的產品?

- 成長趨勢的垂直領域:基礎設施、DeFi、支付、AI與加密結合。

- 呈減少趨勢的垂直:DAO和NFT。

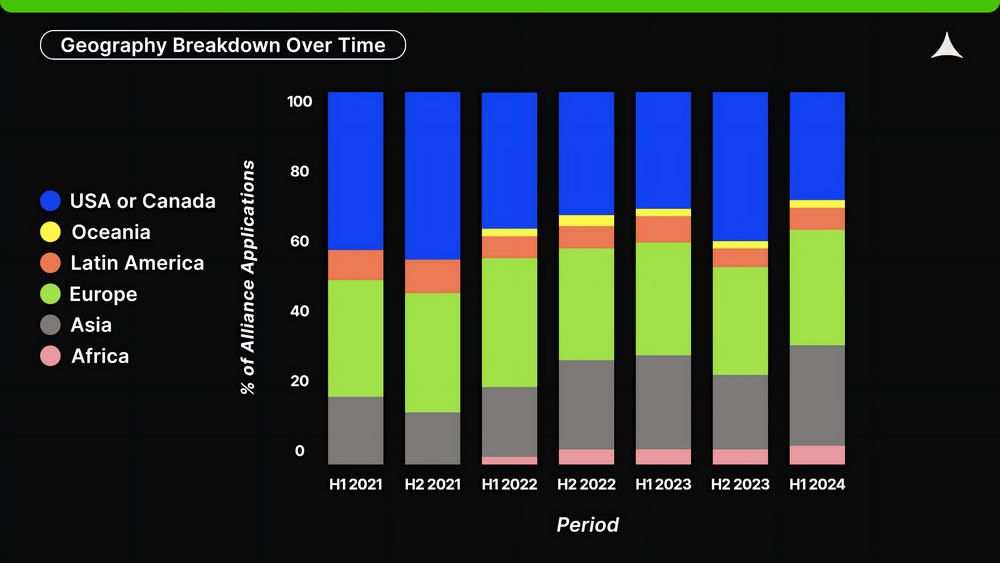

創辦人位於哪個大陸?

- 歐洲(31%)、美國和加拿大(29%)、亞洲(27%)是目前新創公司建構的前三個地區。

- 然而,美國和加拿大的新創公司比例在過去幾輪中穩步下降,而亞洲和非洲的比例正在上升。

項目方越來越多提到的關鍵字

在過去12個月中成長的流行詞包括全同態加密(FHE)、鏈抽象、meme、SocialFi、預測市場、流動質押、再質押、RWA、穩定幣、L1、L2和L3。

創辦人背景&團隊組成

- 目前,30%的創辦人申請加入我們的加速器,擁有大科技(S&P 500)經驗,12%的創辦人在頂尖學校(QS前100所大學)學習。

- 39%的新創公司由單獨的創辦人組成,在有多個創辦人的公司中,股權分配均等的比例達到了50%。

- 72%的新創公司完全遠距辦公(沒有員工在現場工作)。

以下為報告正文

Layer1:以太坊佔據主導,Solana、比特幣生態值得期待

以太坊仍然是主導的生態系統,申請加入Aliance的加密新創公司有62%被其吸引。此外,Solana在2022年下半年開始觸底後,目前已恢復到18%的申請比例。有趣的是,比特幣生態也吸引了越來越多的開發者,現佔所有申請的近5%。

建構每個生態系統中的新創公司數量和質量,仍然是預測未來1-2年該生態系統表現的最佳指標。畢竟,新創公司需要建立產品,而產品最終推動使用、鏈上指標、關注度和價格走勢。

Solana目前是最有勢頭的生態系統。根據我們的數據,Solana上的新創公司數量在2022年下半年達到了低潮。這可能與FTX的崩潰有直接關係,因為FTX在Solana的早期發展中扮演了至關重要的角色。自那時以來,SOL的價格和Solana的鏈上指標都開始出現反彈。目前許多在Solana上建構的頂級產品,實際上是在熊市和FTX危機中建立的。 Tensor、Kamino、Solflare和Pump都是由Aliance校友在Solana上建構的一些熱門應用。根據目前新創公司選擇的趨勢,我們相信Solana在未來1-2年將繼續吸引新創公司和用戶。

同時,比特幣生態系統吸引了越來越多的新創公司,這一切始於2023年Ordinals的推出。圍繞著這一非同質化代幣標準的早期熱潮,引發了對可替代代幣標準(如BRC20和Runes)的多種實驗。同時,旨在大幅提升比特幣可程式性的努力,如BitVM以及數十個比特幣L2方案,也相繼問世。我們也看到,許多在以太坊上首創的DeFi項目,如去中心化交易所、借貸平台和穩定幣,開始在比特幣上複製。儘管比特幣生態系統的熱潮可能在2024年4月的最新減半後達到頂峰,但這也是比特幣歷史上創業者關注度最高的時期。

我們對比特幣作為新創生態系統的前景持樂觀態度,因為目前在比特幣中儲存的財富超過1兆美元,這促使市場探索如何以有意義或有趣的方式利用這筆財富。然而,我們也要指出,以太坊和Solana仍然遙遙領先,而比特幣的技術限制可能使其無法為開發者和用戶提供差異化的體驗。

應該說,儘管最近失去了一些對Solana和比特幣的關注,以太坊仍然是最活躍的生態系統,佔據幾乎2/3的Aliance申請者的注意力。目前,大多數新創公司在一個高度競爭的市場中建立以太坊L2上的產品。

以太坊二樓: Base異軍突起,Optimism Rollup持續領先

在Aliance的早期歷史中,新創公司幾乎完全在Polygon上建構。然而,Optimism Rollup(如Optimism、Base和Arbitrum)在過去三年中持續獲得關注。如今,它們合計佔據了59%的在以太坊L2上建構的新創公司。值得注意的是,Base在2023年才剛推出,目前已佔據以太坊L2上新創公司活動的28%。

根據我們自己的數據以及來自L2Beat的數據,Optimism Rollup被證明是比ZK Rollup更好的產品。總體而言,Optimism Rollup提供了更低的費用和更好的開發者體驗,這反過來吸引了更多的用戶和新創公司。儘管如此,我們也遇到了一些傑出的創始人,他們在ZK Rollup(如Starknet和ZKSync)上建立基礎設施和應用。如果工具有所改進,或者這些創辦人找到產品市場契合點,ZK Rollup可能會開始吸引更多的創辦人和最終用戶,但鑑於目前Optimism Rollup的主導地位,這一點仍待觀察。

Polygon在過去三年中逐漸失去在以太坊上建立的新創公司的市場份額。 Polygon並非只是一個區塊鏈,但絕大多數的新創和用戶活動都發生在Polygon POS,這是以太坊的側鏈。市佔率的下降是可以理解的,因為Polygon POS在幾年前實際上是唯一一個成熟可用的擴展以太坊的方案。今天,Polygon在Polygon zkEVM上投入了大量資源,但與其他ZK Rollup相比,它仍明顯落後於Optimism Rollup。

最後,值得一提的是Base。我們一年前就知道Base將成為最重要的L2之一,得益於Coinbase的品牌和分送能力。但他們仍超出了我們的預期,成為目前僅次於Polygon的以太坊新創公司的最大目的地。

垂直領域分佈:基礎設施持續成長,DeFi仍備受關注

新創公司正在建立什麼產品是我們可以從申請資料中追蹤的另一個有趣趨勢。請注意,我們試圖對產品垂直進行分類,顯然是主觀的,因此可能並不完美。例如,這些類別並不是相互獨立的,並且是自訂的。一家新創公司可以同時在遊戲和NFT領域運作。因此,雖然長期趨勢很有趣,但請對這些數字持謹慎態度。

公眾的印像是基礎設施過多,應用程式不足,這與我們的申請數據是一致的——事實上,選擇建立基礎設施的新創公司比例在過去三年中持續增長。

基礎設施成長的主要原因之一可能在於,歷史上基礎設施代幣的估值一直很高。這導致更多的新創公司追求基礎設施項目,同時更多的風險投資湧入基礎設施,從而進一步推動更多新創公司。這一結果是大量知識和金融資本的錯誤投資,但也帶來了更多可擴展的區塊鏈,這應有助於未來應用程式開發者的利益。

同時,DeFi在過去一年中成為最受歡迎的類別之一。儘管有許多風險投資者認為“DeFi已死”,但在過去18個月中,DeFi的新創公司數量實際上有所上升。儘管如此,DAO和NFT仍然是最不受歡迎的產品類別。我們認為這一點是有道理的,許多DeFi計畫在NFT中經歷了死亡(許多DAO將自己的NFT當作治理代幣),而NFT本身的價值似乎無法在市場上形成。

儘管如此,NFT仍吸引了一些有趣的新創公司,尤其是在藝術領域,我們相信這種影響將持續下去。我們預測,未來新創公司將專注於為更多應用和產品開發提供基礎設施,例如SocialFi、Web3遊戲和鏈上資料聚合,這將進一步推動Web3生態系統的可持續性。

地理位置分佈:歐亞崛起,北美優勢減弱

我們分析的最有趣的趨勢之一是新創企業創辦人的主要地理分佈。

在2024年上半年,我們看到來自美國和加拿大的創辦人比例降至歷史最低,僅佔29%。這一比例相較於2021年下半年有所下降,而當時來自美國和加拿大的申請者超過45%。

同時,來自亞洲和非洲的新創企業比例達到了歷史最高,分別為26%和5%。整體而言,北美、歐洲和亞洲仍佔據主導地位,各地區的新創企業申請比例均在25%至33%之間。美國申請者的減少是一個令人擔憂的趨勢,這可能由兩個原因造成。首先,美國日益增加的監管不確定性以及美國證券交易委員會(SEC)、商品期貨交易委員會(CFTC)和美國財政部採取的「執法監管」策略,導緻美國創始人移居海外或轉向其他行業(如AI)。其次,加密貨幣在發展中國家的真實世界採用率不斷上升,尤其是穩定幣作為對抗本地法定貨幣的對沖工具,以及作為跨境和抗審查支付的一種形式的採用。這進一步吸引了更多來自這些地區的新創公司。

第一種趨勢是否會持續還有待觀察,特別是如果即將到來的11月選舉導致新政府上台。然而,第二種趨勢不太可能在短期內減緩,因為穩定幣確實在為發展中國家日常人們解決實際問題。這一點尤其重要,因為公眾和社交媒體主導的討論往往以美國為中心,因此將加密貨幣視為僅用於投機的工具。儘管投機在全球北方推動了加密貨幣的採用,但在全球南方,穩定幣正推動加密貨幣的普及。

新創公司的流行詞:全同態加密、鏈抽象、meme

加密貨幣整體經歷了多次炒作週期,通常每四年一次。然而,在每個週期內,各種產品領域內也出現了多個小型炒作週期。

透過分析聯盟申請中提到的關鍵字,我們獲得了對某一特定時期流行趨勢的見解。我們將這些關鍵字稱為“加密熱詞”,並將其分為幾類,以便更詳細地可視化其趨勢。請注意,本節中的所有圖表均為對數刻度。零知識證明(ZK)、全同態加密(FHE)、可信任執行環境(TEE)和多方計算(MPC)是加密中使用的一些關鍵隱私相關技術。值得注意的是,儘管ZK可以用於隱私保護(例如在Zcash和Tornado Cash中),但目前的主要應用是擴展性。

隱私

ZK在一段時間內仍然是提及最多的術語。 FHE在過去一年中有所上升。這些數據與我們在公共論述中看到的趨勢一致。 ZK在加密中的第一次應用是2016年的Zcash。但直到2021年,它才成為家喻戶曉的名詞。實際上,2021年Vitalik寫道:「optimistic rollups很可能會在通用EVM計算中勝出,但從中期到長期,ZK匯總將在所有用例中獲勝。」在我們看來,從2021年到2023年ZK的一貫上升可以追溯到這一單一事件。

使用者體驗

「橋接」(bridge)的提及在過去三年多里一直相對穩定。同時,「帳戶抽象」(account abstraction)在2021年下半年顯著上升,而「鏈抽象」(chain abstraction)在2022年快速成長。 「基於意圖」(intent-based)的提及在最近迅速上升,但似乎已經達到了峰值。 「鏈抽象」其實是跨鏈橋接的重新命名。因此,它的上升與「橋接」的停滯不無關係。同時,「帳戶抽象」的出現與Vitalik在2021年普及的EIP-4337有關。許多加密熱詞的起源可以追溯到以太坊的創始人。

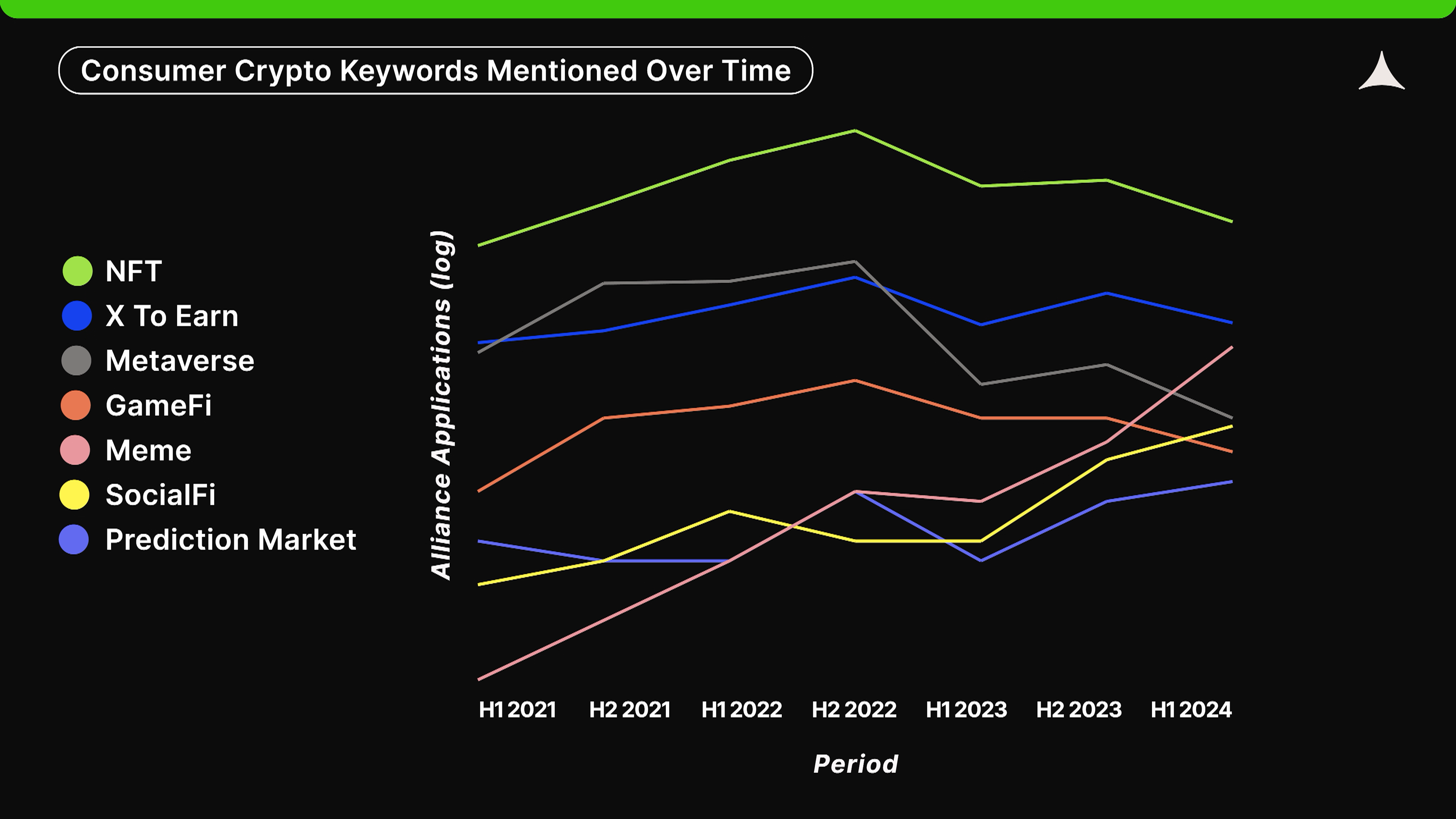

消費應用

在消費應用和遊戲領域,「NFT」、「元宇宙」、「GameFi」在2022年下半年達到了高峰,此後急劇下降。 「X to earn」也出現了類似的下跌趨勢,儘管下降幅度較小。 「SociaFi」和「meme」是2021年出現的一些新術語,繼續呈現成長趨勢。

2022年圍繞NFT的投機熱潮很可能已經被memecoins所取代,因為後者俱有更低的單價和更高的流動性,得益於其可替代性。 「X to earn」和「GameFi」在Axie Infinity的推動下達到了頂峰,但令人驚訝的是,「X to earn」的下降幅度並不大。最後,「SocialFi」在2023年下半年復甦,很可能與Friend.tech的成功有關。

效益

「流動性質押」(liquid staking)自2021年以來一直在獲得關注,而「再質押」(restaking)自2022年以來持續上升。另一方面,「借貸」(lending)的提及在時間上相對穩定,儘管在2022年下半年達到了高峰。

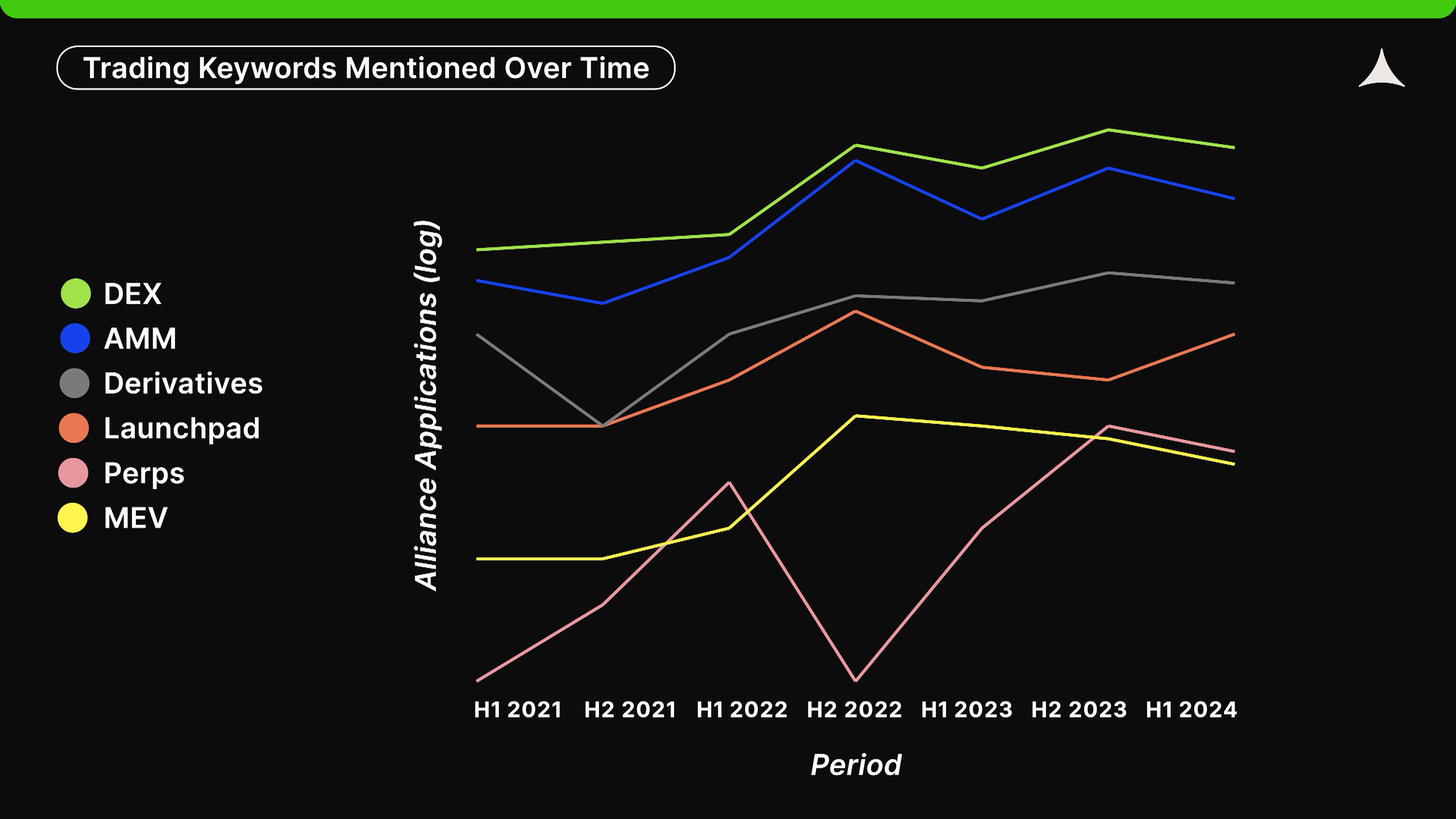

交易

「自動做市商」(AMM)、「衍生性商品」(derivatives)和「去中心化交易所」(DEX)在過去3年半普遍呈現上升趨勢。相比之下,「最大可提取價值」(MEV)在2022年下半年達到了峰值,此後在創業者中失去了受歡迎程度。 launchpad在2023年略有放緩後再次獲得動力。總體而言,交易相關的關鍵字都在上升,因為這是加密中少數具有明顯產品市場契合度的應用之一。最新的「launchpad」上升可能與Alliance的校友Pump.fun的成功有關。

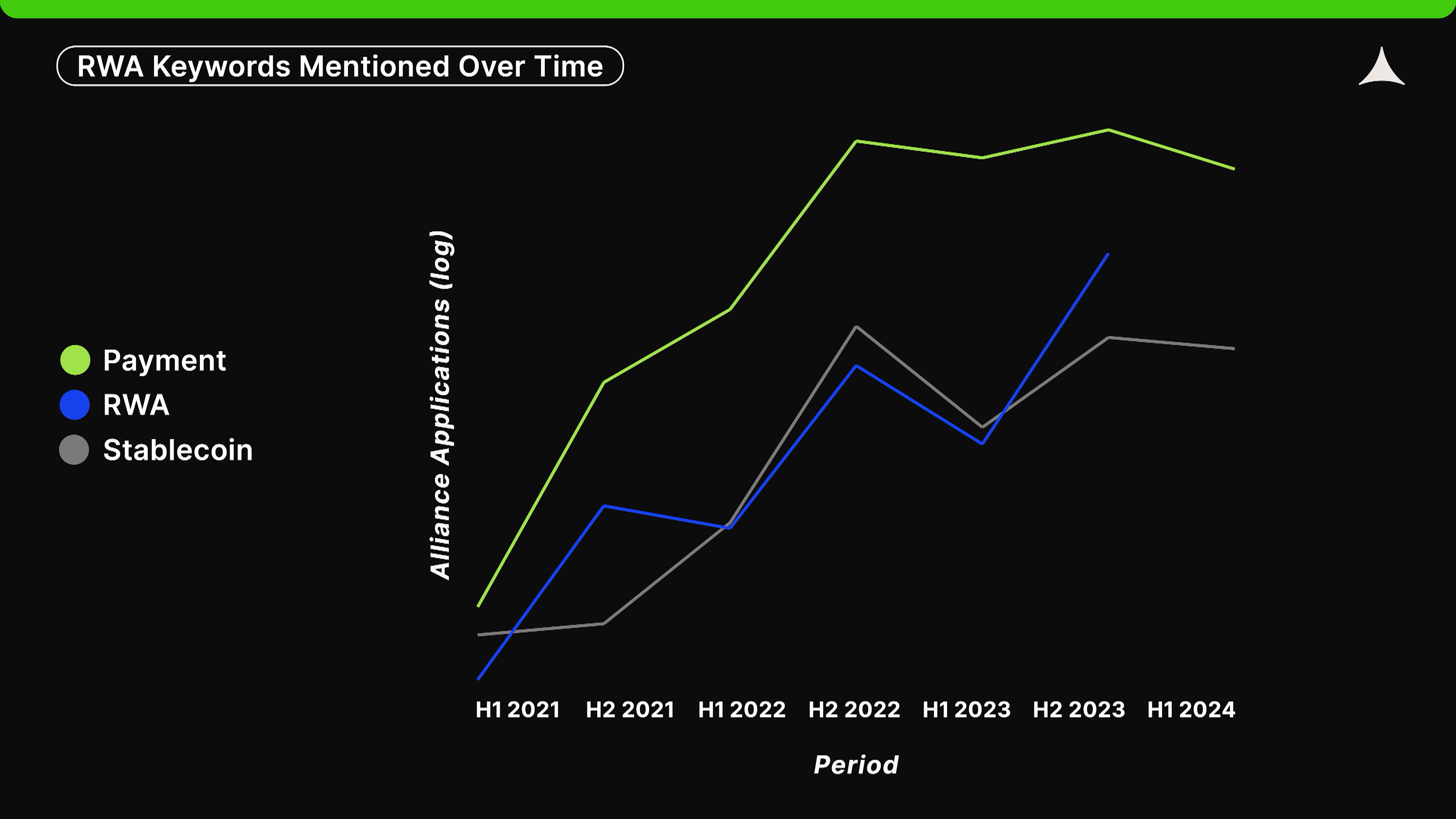

RWA

申請聯盟的新創公司提到「支付」(payment)、「穩定幣」(stablecoin)和「RWA」的趨勢持續上升。如前所述,基於穩定幣的支付是加密中為數不多的證明了產品市場契合度的應用,尤其是在新興市場。

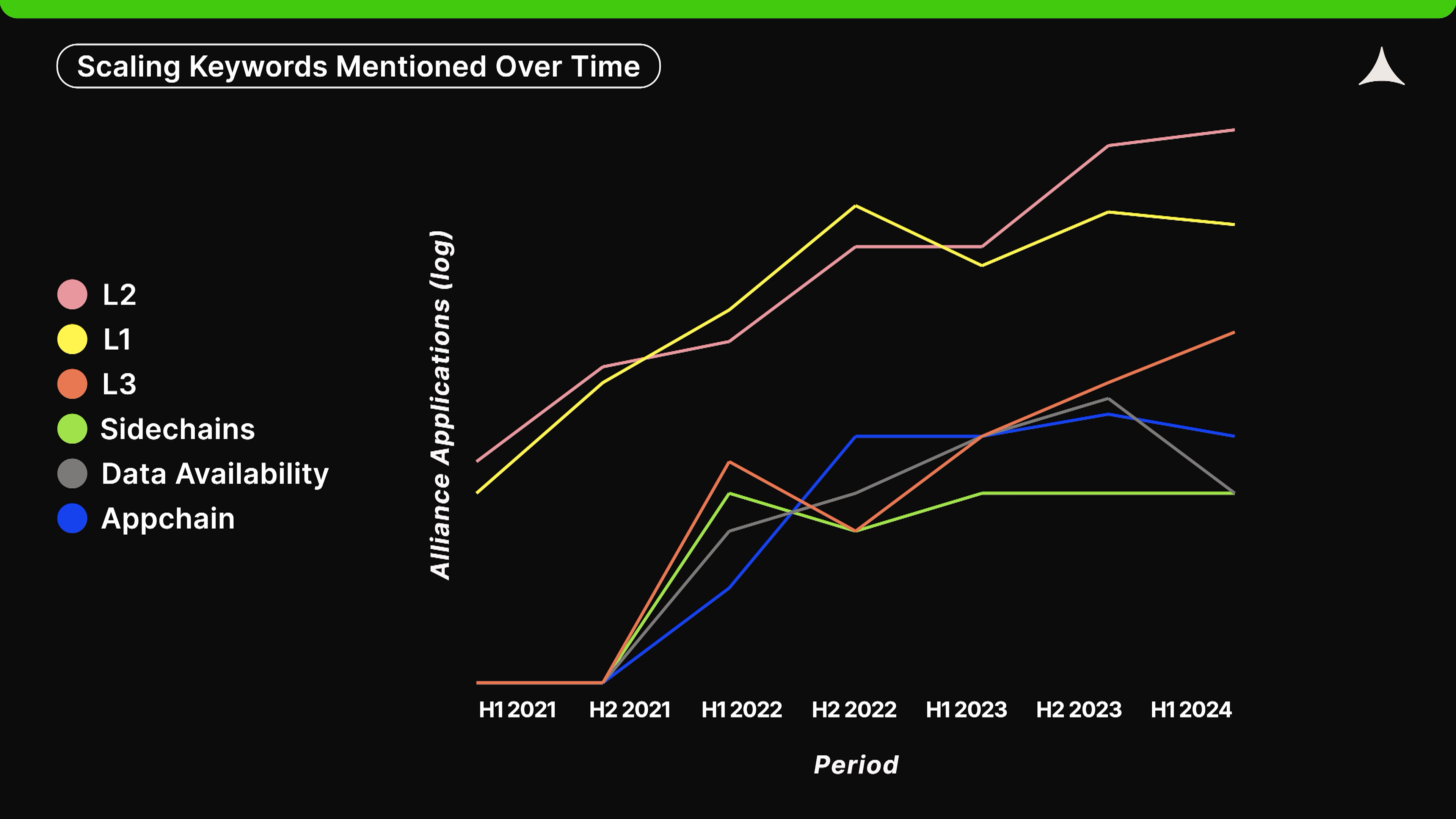

擴充性

在擴展性領域,「L2」和「L3」顯示出強勁的成長趨勢,而「L1」在2022年下半年達到頂峰後開始停滯。自2021年下半年以來,新熱詞的出現包括「數據可用性」(data availability)、「應用鏈」(appchain)和「側鏈」(sidechains)。

區塊鏈在擴展上所做的努力,特別是在以太坊的案例中,近年來越來越趨向於模組化。從縱向來看,我們正逐漸向L2和L3層推進,並向下擴展到專門的資料可用性層。從橫向來看,越來越多的應用鏈正在出現。最後,「側鏈」在這數據中的上升相對令人意外,或許與Polygon和Ronin的成功有關。

創辦人背景&團隊組成

創辦人背景:最成功的創辦人很少有菁英背景

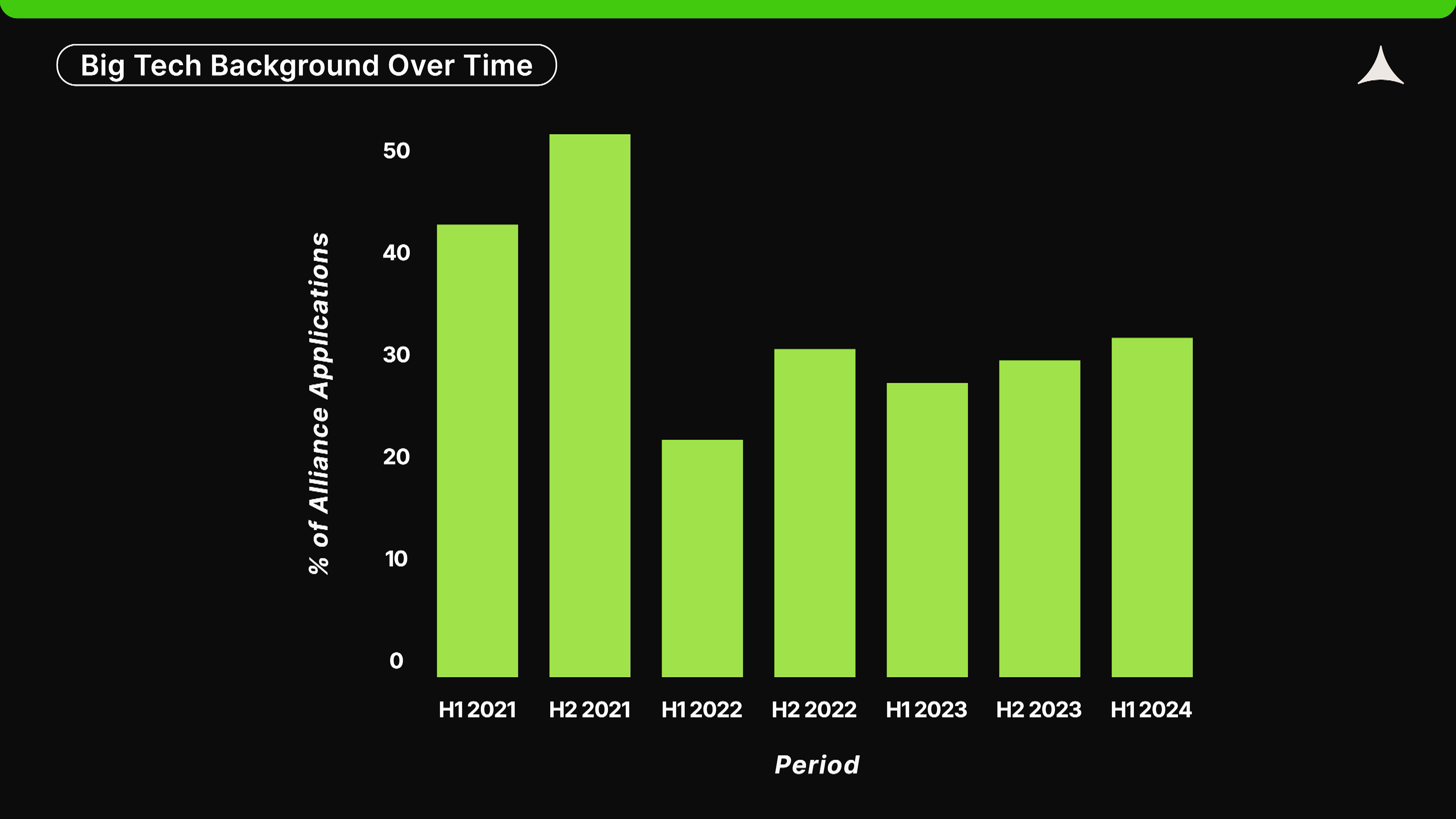

在我們最新一屆的申請中,大約30%的申請者報告有大型科技公司的工作經驗(註:我們將「大型科技公司」定義為標準普爾500指數中的科技公司)。這一比例自2022年以來基本保持穩定;然而,與2021年相比,那時幾乎有50%的申請者來自大型科技公司,這一數字顯著下降。

為什麼會減少?這可能與創辦人因監管問題而減少的美國申請者有關(而美國正是大型科技公司的所在地)。此外,2021年的多頭市場更像是一場“淘金熱”,吸引了許多非加密領域的人士湧入加密行業,試圖從中獲利。最後,2024年,加密貨幣在科技工作者中的關注度可能正在迅速轉向AI等其他產業。實際上,在上一個牛市期間,我們看到幾家Alliance的新創公司轉向了AI。

此外,在我們的申請者中,畢業於「頂尖學校」(世界QS排名前100的大學)的創始人比例在2021年達到了峰值,此後一直保持平穩。頂尖學校的趨勢與大型科技公司的趨勢在過去幾年中驚人地相似,基本上保持不變,因此沒有太多值得討論的趨勢。

但是,來自精英教育和職業背景的創始人是否更有可能成功?

如果你查看所有加密領域創辦人的樣本,顯然可以發現上過頂尖學校或在大型科技公司工作與未來成功之間存在相關性。但當我們觀察到我們加速的最成功公司和整個加密行業中最成功的公司時,很少有來自精英背景的公司。

我們在《成為優秀加密創辦人需要什麼? 》中詳細討論了可能的原因。簡而言之,加密貨幣是一項反直覺的技術,許多來自傳統精英背景的創始人可能無法從基本原則理解它。儘管這種情況可能會隨時間而變化,但目前這一觀點仍然成立。

團隊組成與工作模式:近75%完全遠距辦公

分析我們資料中的團隊組成,可以幫助我們了解加密新創企業的結構。雖然這不一定能揭示哪種組成會產生最成功的團隊,但我們分享了根據經驗認為的理想情況。

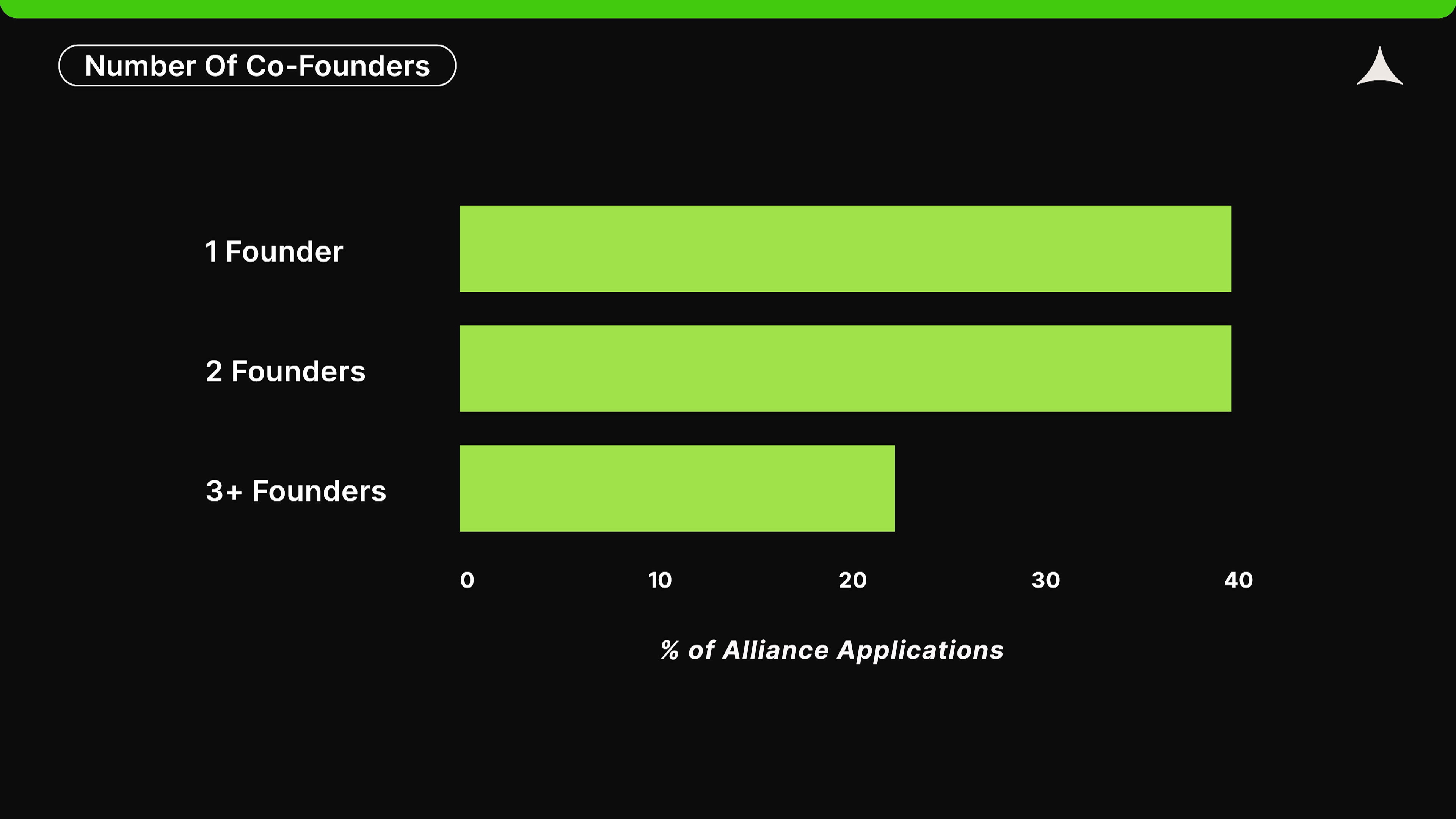

在我們最新一屆的申請中,39%的新創公司由獨立創辦人創辦。根據經驗,獨立創辦人一直受到創投家的偏見,然而數據顯示,他們能夠創造超乎尋常的成果:有研究發現,約20%的獨角獸企業是由獨立創辦人創辦。此外,他們通常擁有關鍵員工,而這些員工可能並不被稱為共同創辦人,但在某些情況下同樣具有重要影響力。

在擁有兩個或更多共同創辦人的新創公司中,大約一半(45%)的企業股權是平等分配的,另一半則不是。當股權分配不均時,正好有兩位創辦人的新創公司最有可能分配為60-40或類似的比例,例如51-49,其次是70-30。

在擁有三個或更多創辦人的新創公司中,我們觀察到幾乎任何形式的股權分配都是可以接受的;然而,平等分配或單一創辦人持有多數股權(≥50%)是最常見的情況。創辦人不平等分配股權的主要原因是為了獎勵那些i)最初用個人資金資助新創企業的創始人;ii)提出想法(包括努力和貢獻)的人;或iii)將擁有最多決策權的人。

我們對此沒有強烈的看法,但對於那些在相近時間開始創業的創辦人,我們一般更傾向於建議他們平等分配股權,因為成功創業是一段長達十年的旅程,儘管可以理解在某些情況下平等分配並不總是合理的,如上述原因所示。

我們的數據表明,今天大約有近75%的新創公司完全採用遠距工作模式(即沒有員工在現場工作)。這一比例在總體上是相當大的,儘管考慮到加密產業的全球特性和相對規模,這並不令人驚訝。

新冠疫情可能改變了我們的工作方式,但在Alliance,我們更傾向於面對面團隊,或至少是共同工作的共同創辦人和關鍵員工。面對面團隊的溝通效率更高、更迅速,這反過來又促進了更強的團隊文化、創造力和責任感。