撰文:Frank,Foresight News

邁入2024 年1 月後,現貨比特幣ETF 幾乎成為短期內決定市場走向的主要敘事,在此背景之下,數據層面其實也成為了觀察市場情緒與資金博弈的有效窗口。

本文旨在圍繞期貨和選擇權市場的未平倉合約規模、資金費率、行權日期與行權價分佈、IV 等數據來一窺背後所透露出的資金博弈訊號。

兩個關鍵的時間節點

其中從訊息層面來看,主要時間節點有兩個:

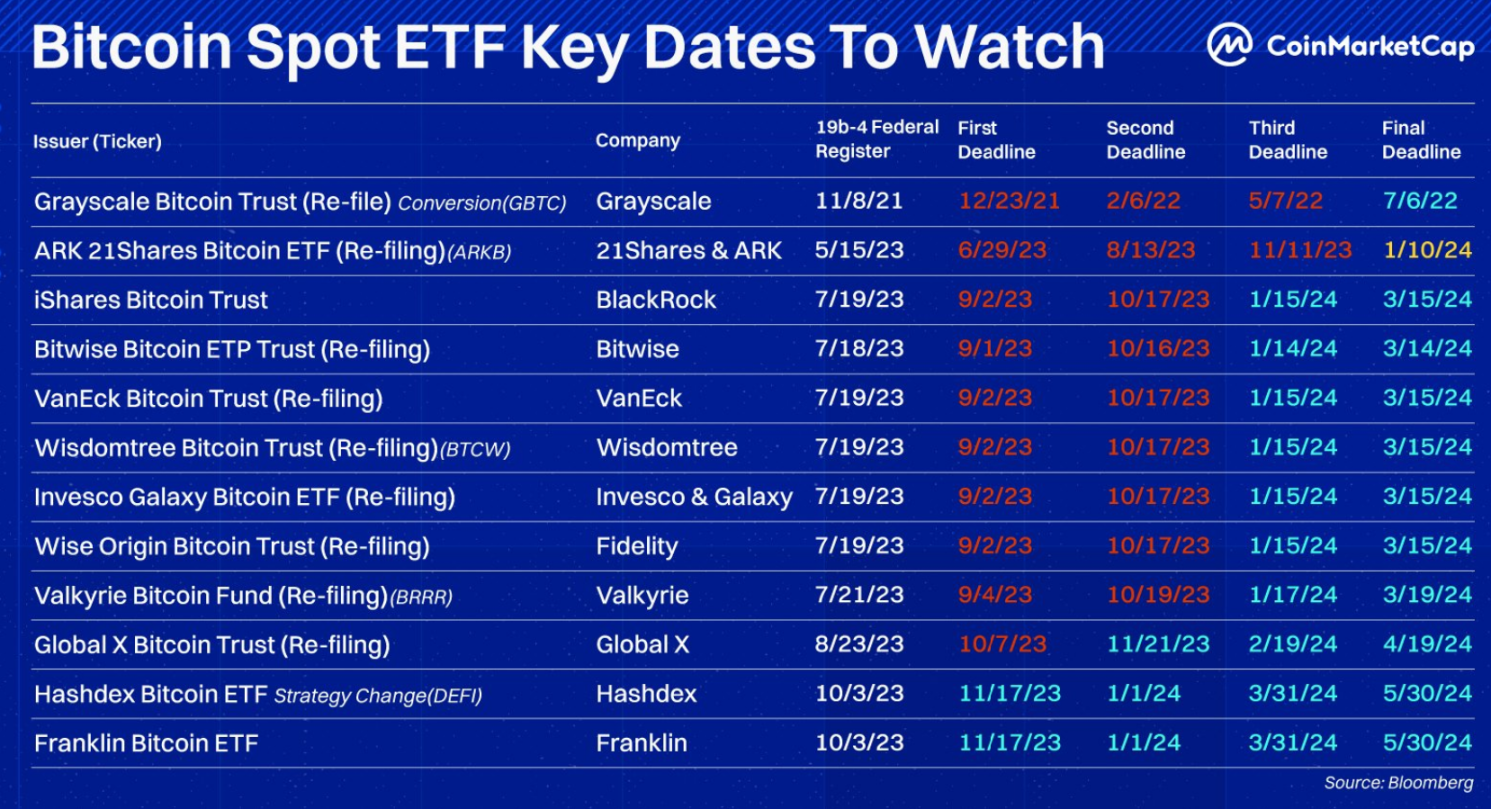

一方面,路透社上週末引述消息人士報道,1 月3 日/4 日,美國證券交易委員會(SEC)可能提前批准一批現貨ETF 申請。

也即最快本週二/ 週三,美SEC 可能就會官宣一些申請現貨比特幣ETF 的發行人獲準發行對應ETF 股票。

另一方面,按此前進度,最遲1 月10 日,美SEC 就需要對21Shares/ARK 的現貨比特幣ETF 申請作出決定,此後1 月14 日至17 日也密集有7 家迎來判決。

不過如果拖到1 月10 日當天,一般不排除美SEC 再度延後到3 月中旬的最後時間窗口。

總的來看, 1 月3 日/4 日,1 月10 日-17 日,也是目前許多資金遊戲的兩個主要時間節點。

數據背後的資金博弈訊號

比特幣未平倉合約:無明顯成長

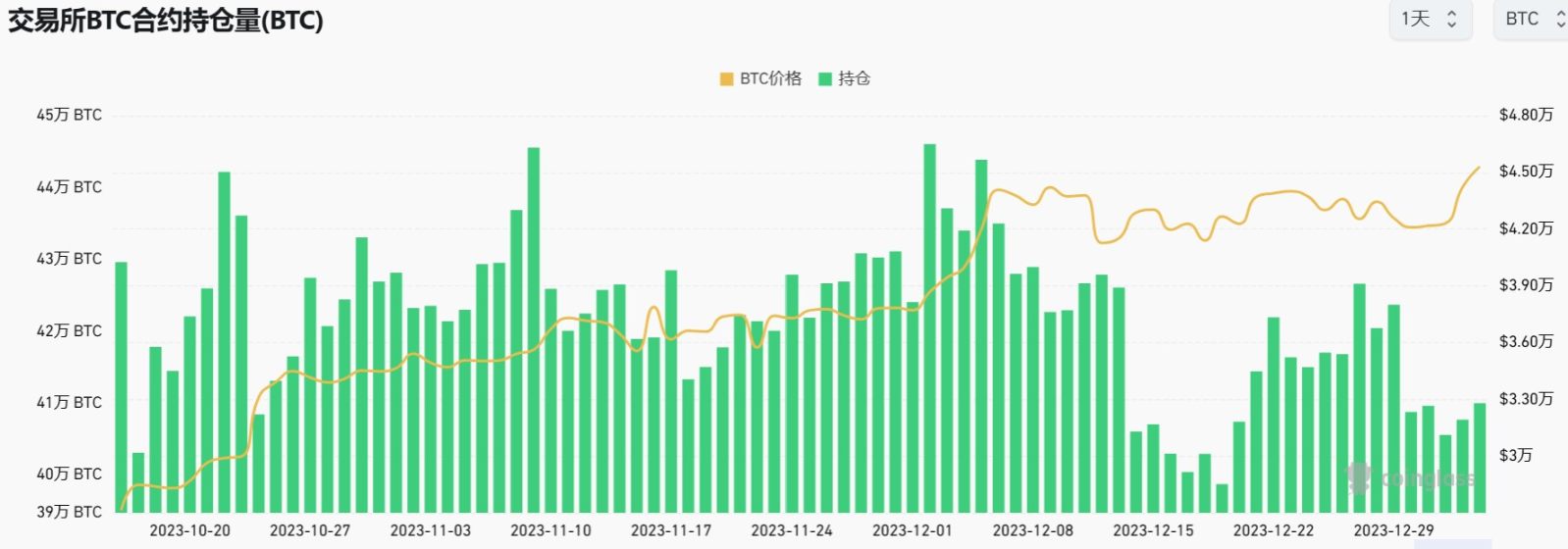

Coinglass 數據顯示,全網比特幣期貨合約未平倉部位為43.24 萬枚BTC(約196.88 億美元)。

其中CME 比特幣合約未平倉部位為11.48 萬枚BTC(約52.15 億美元),位列第一,幣安比特幣合約未平倉部位為10.32 萬枚BTC(約47 億美元),位列第二。

值得注意的是,從12 月30 日的年度交割日之後,近一周來比特幣未平倉合約一直在40.5 萬枚至41 萬枚之間震盪,並無明顯大額增長趨勢,說明比特幣期貨市場對後市的博弈並不激烈。

永續合約資金費率:居高不下

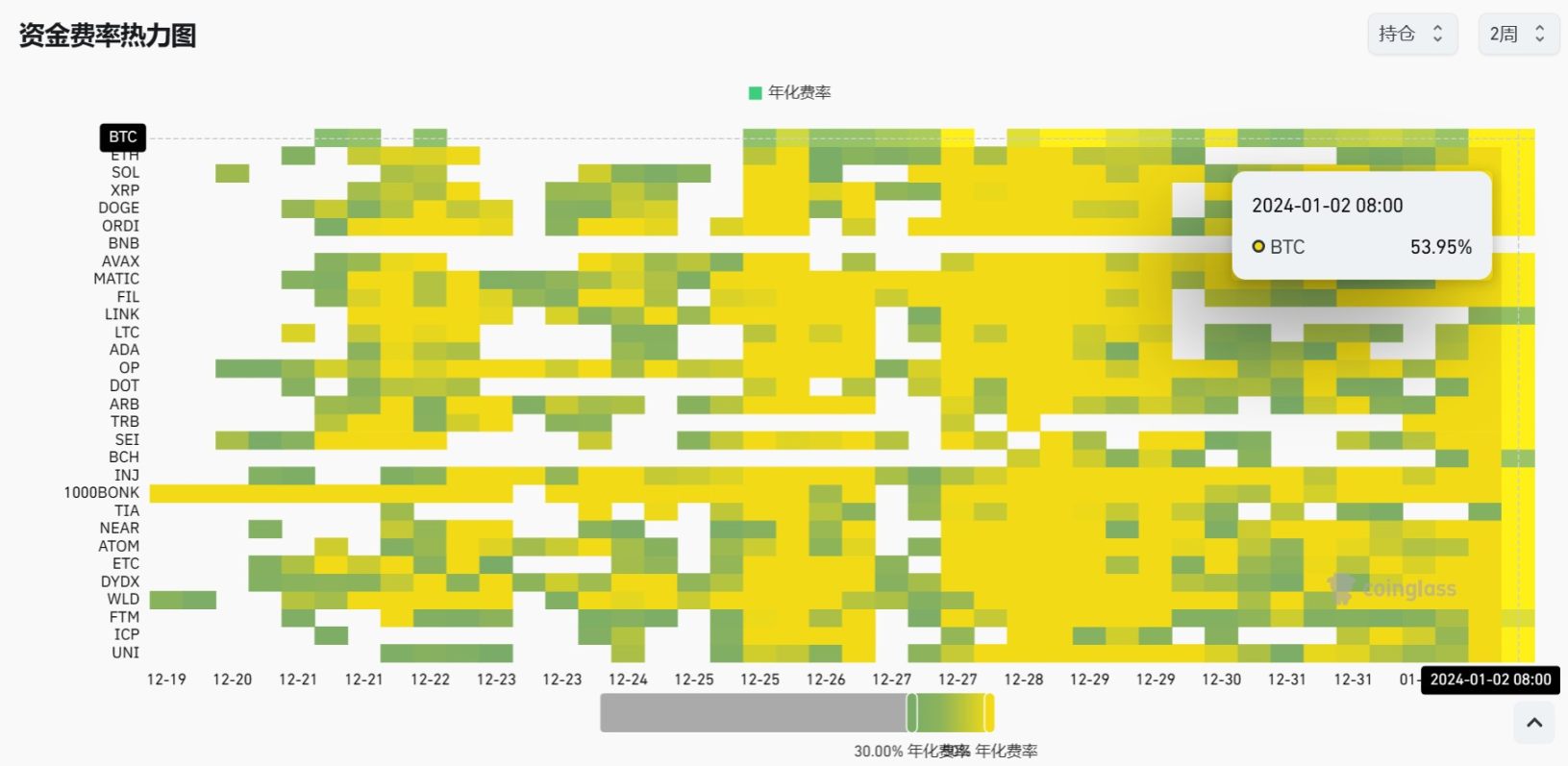

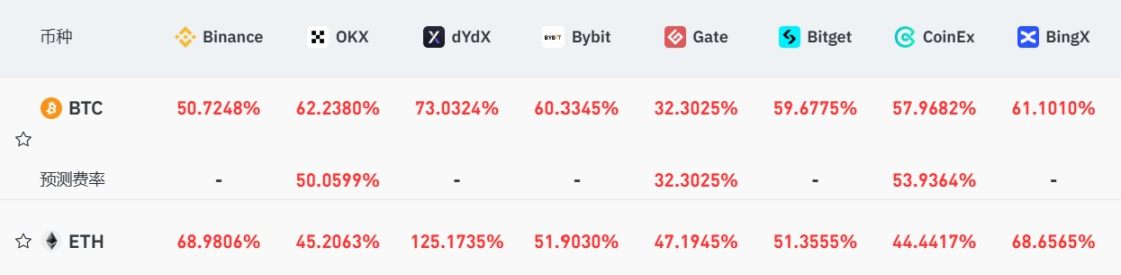

同時,Coinglass 數據顯示,BTC 和ETH 的永續合約資金費率從12 月25 日開始,已連續一周處於年化30% 以上水平——多頭頭寸持續支出相當於年化30% 的巨額資金費,行情突破上漲的未來預判較為堅定。

尤其是今天(1 月2 日00:00)開始,資金費率更是雙雙站上年化50% 以上,這意味著多頭每天都在大量補貼空頭,不斷失血。

這也意味著後續1 月3 日/ 4 日、1 月10 日的關鍵節點上,一旦現貨比特幣ETF 的消息不如預期,上漲勢頭無法突破,那多頭就會失血過多,這部分不斷支出大額資金費、堅定看漲的多頭可能會迫於壓力迅速平倉。

先前12 月9 日- 10 日(週六、週日),就是如此——多頭承受著30% 以上的做多成本失血數天,且價格在周末兩天遲遲未能突破,最終週一凌晨開啟了三千刀等級的砸盤。

選擇權行使集中在對應時間點

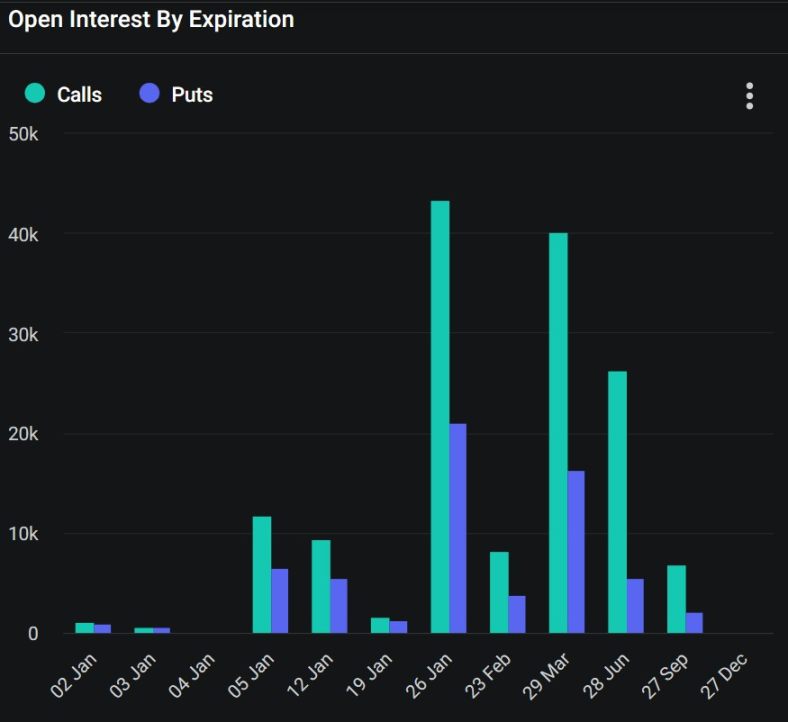

Deribit 統計數據顯示,按行權日期看,本月的比特幣期權持倉集中在1 月5 日、1 月12 日、1 月26 日三天,且看漲期權(Call)均高於看跌期權(Put )。

其中1 月5 日、1 月12 日正好契合路透社傳聞的1 月3 日/ 4 日出結果及21Shares/ARK 的結果出爐。

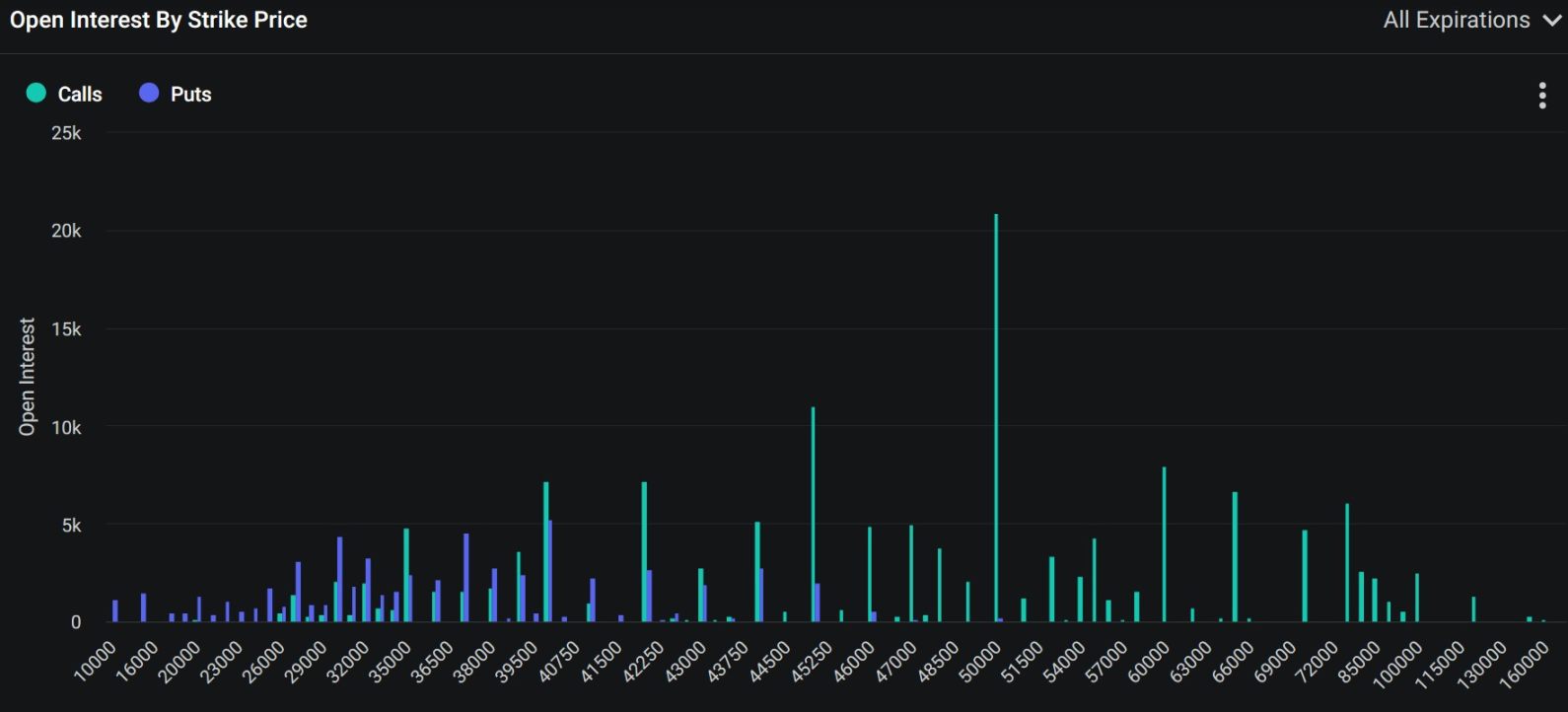

從行使價格來看,未平倉選擇權合約的行使價只要集中在5 萬美元,應當也是博弈現貨比特幣ETF 一旦通過,至少能衝高至5 萬美元上方。

另外值得注意的是, Derbit 的BTC 波動指數(DVOL)相比往年也逆勢上漲,近7 日來更是從44% 左右上漲50%,達到66% 附近——往年該時段DVOL 一直是穩定下降趨勢,徘徊在40% 區間。

小結

最近市面上在追蹤一隻50 天買入近18 億美元加密資產的神秘巨鯨(參考閱讀《50 天,18 億美元,本輪小牛行情的「引擎」浮出水面?》)——10月20 日至12 月9 日,該地址累計買進17.6 億美元加密資產,和市場上漲時間點完美契合。

值得注意的是,12 月28 日,該神秘地址在沉寂20 天後再次出手,從Tether 獲取5,000 萬USDT,並轉入Kraken、Bitgo、Coinbase。無論該神秘地址背後究竟是誰,18.1 億美元的大手筆買入,本身就透露著重要的訊號。

疊加現貨比特幣ETF 的時間節點臨近,這些鏈上及交易資料背後的動作與博弈,無疑都極具指向意義。