Huobi易主塵埃落定,此前傳聞中的買家、波場創始人孫宇晨最終出任Huobi Global全球顧問委員會委員。任職後,孫宇晨在推特上連續多日重申了Huobi的HT戰略,不僅表示目前已經增持數千萬枚HT,並將繼續增持,還提及對標BNB和重新賦能HT。他提及未來圍繞HT的大動作將會包括品牌升級、重賦能、商業合作等,目標是把Huobi做到全球前三。

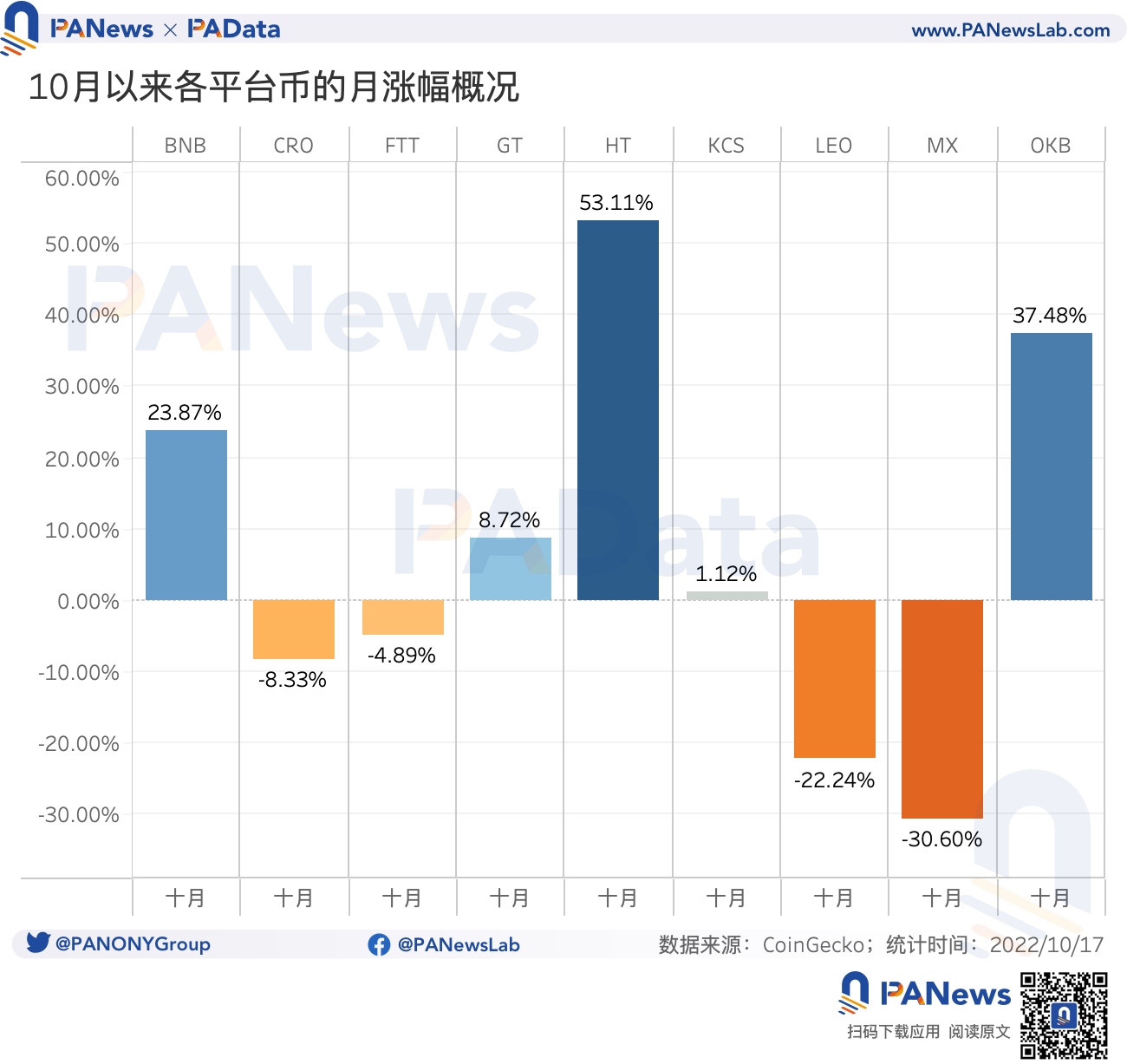

受到此次收購案的利好影響,Huobi的平台幣HT迎來大幅上漲,從10月10日的4.17美元上漲至10月15日的最高7.70美元,5天內漲幅高達84.42%。不僅反轉了自7月以來的橫盤局勢,而且還突破了6月初創造的左側高點。截至10月17日下午,HT小幅回落至7美元下方,本月漲幅約為53.11%。

HT的上漲也影響到了其他平台幣。 PAData根據CoinGecko給出的平台市值,按照市值大小選擇了其中市值較高的9個平台進行觀察。統計發現,本月(截至10月17日),除了HT迎來大漲以外,還有其他多個平台幣逆市上漲。 OKB和BNB分別上漲了37.48%和23.87%,GT和KCS分別小幅上漲了8.72%和1.12%。其中,OKB、KCS和GT本月的漲幅都超過了前兩個月。

孫宇晨高舉HT復興大旗,這讓平台幣再次回到了人們的視線中。傳統上,平台幣賦能主要有三種途徑,一種是通過回購、銷毀、增持減少市場流通量,實現增值;第二種是通過開發交易所公鏈生態,使平台幣成為公鏈原生資產,增加使用場景,實現增值;最後一種是開發支付媒介功能,即把平台幣作為支付媒介應用到其他傳統場景中。目前,各大平台幣都是如何選擇賦能途徑的?各條途徑賦能的程度如何? PAData綜合分析了今年以來各大平台幣的銷毀情況和交易所公鏈的鏈上數據後發現:

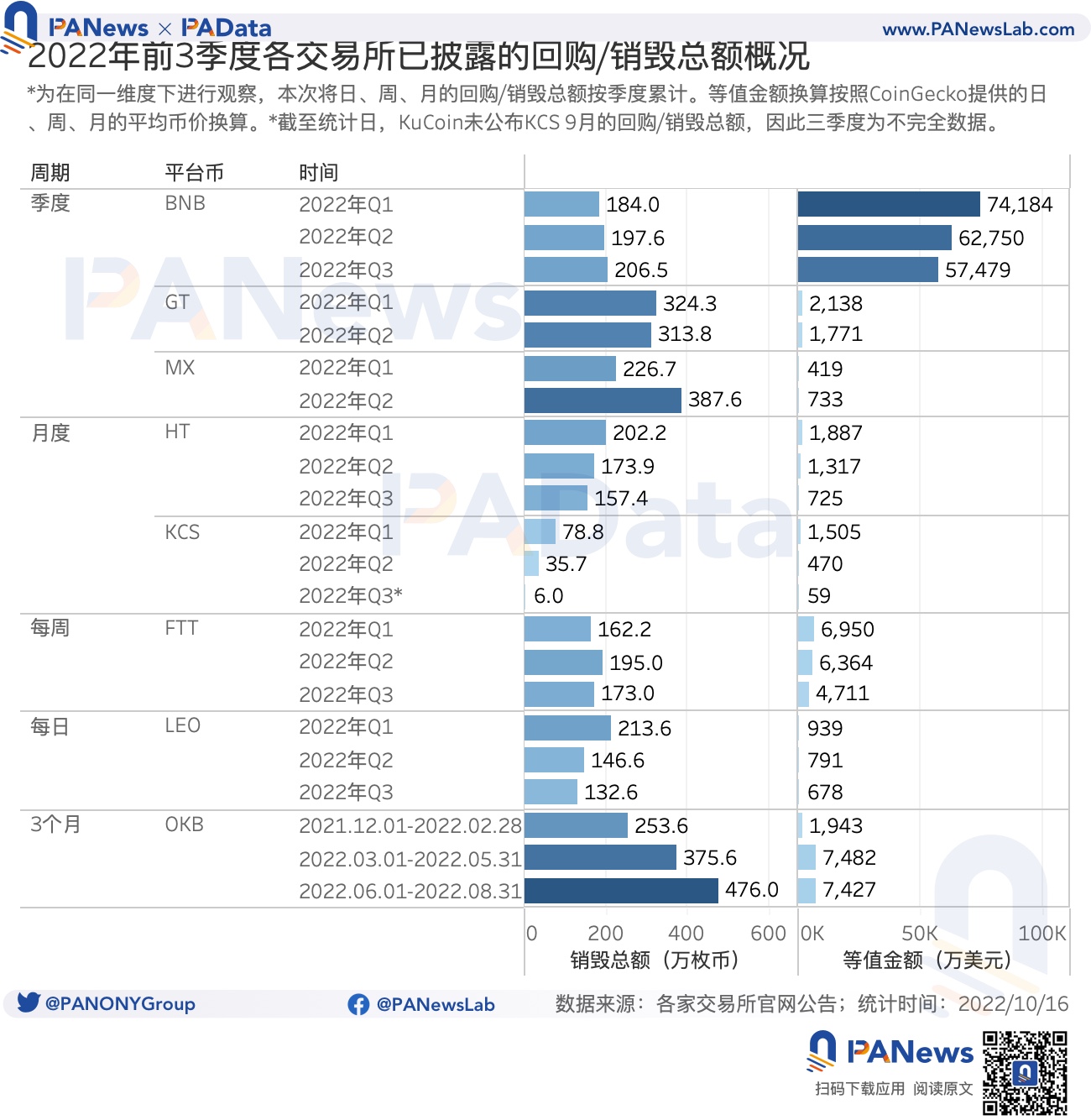

1)根據不完全統計,今年前3個季度(部分未披露三季度數據或披露不全),8家交易所披露的回購/銷毀總額約為24.27億美元。其中,BNB披露的回購/銷毀總額約為588.1萬BNB,等值約19.44億美元,HT披露的回購/銷毀總額為533.5萬HT等值約3929萬美元。

2)多個平台幣今年前三季度披露的回購/銷毀總額逐季度下降,比如BNB三季度比一季度少了22.52%、HT三季度比一季度少了61.58%、FTT三季度比一季度少了32.21%。

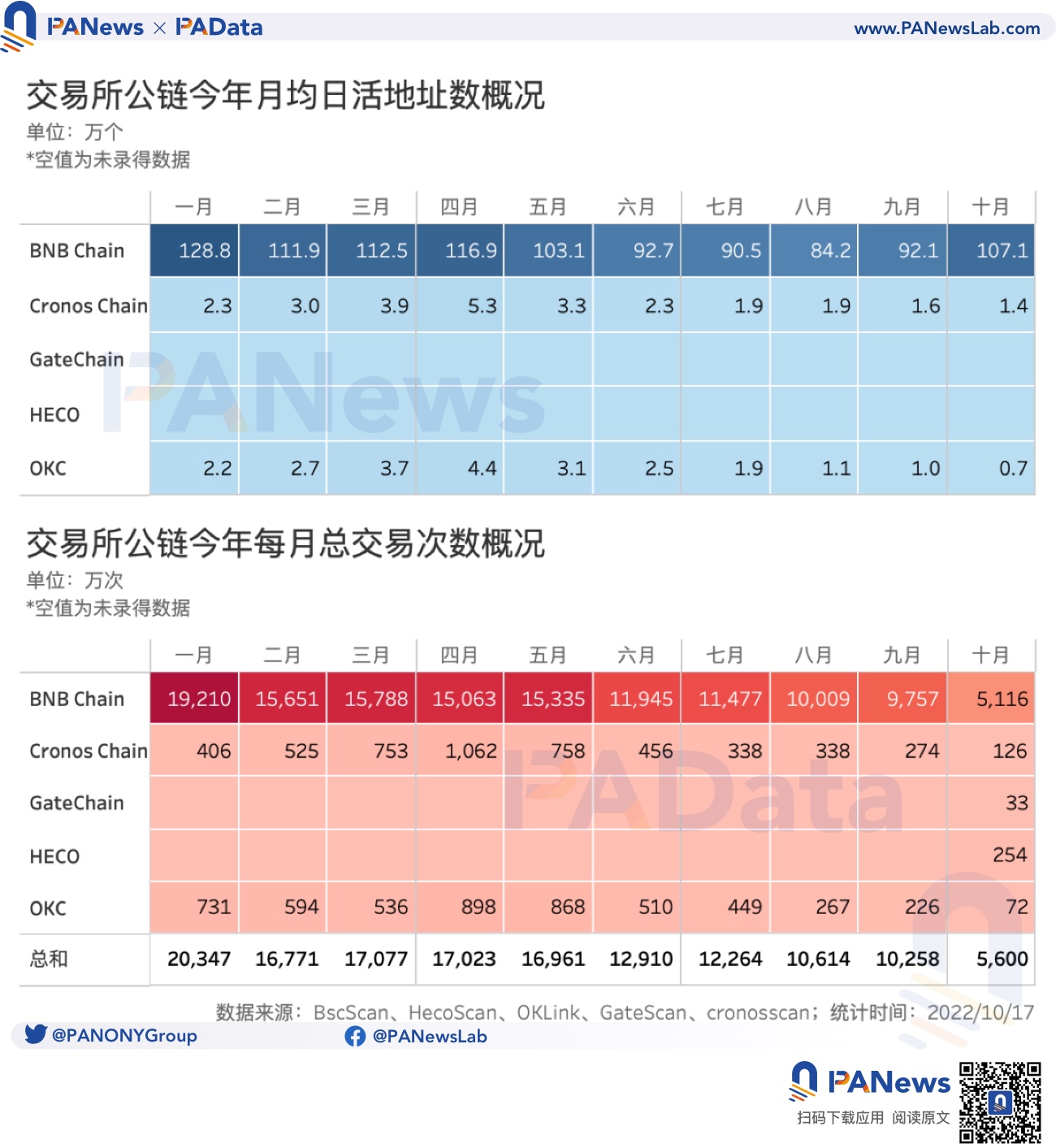

3)截至10月16日,BNB Chain、Cronos和OKC本月的日均活躍地址數分別約為107.1萬個、1.4萬個和0.7萬個。 HECO和GateChain未披露用戶數據。

4)截至10月16日,BNB Chain、Cronos、GateChain、HECO和OKC本月發生的總交易次數達到了5600萬次,其中BNB Chain為5116萬次,遠遠高於其他公鏈。其次是HECO和Cronos,分別約為254萬次和126萬次。

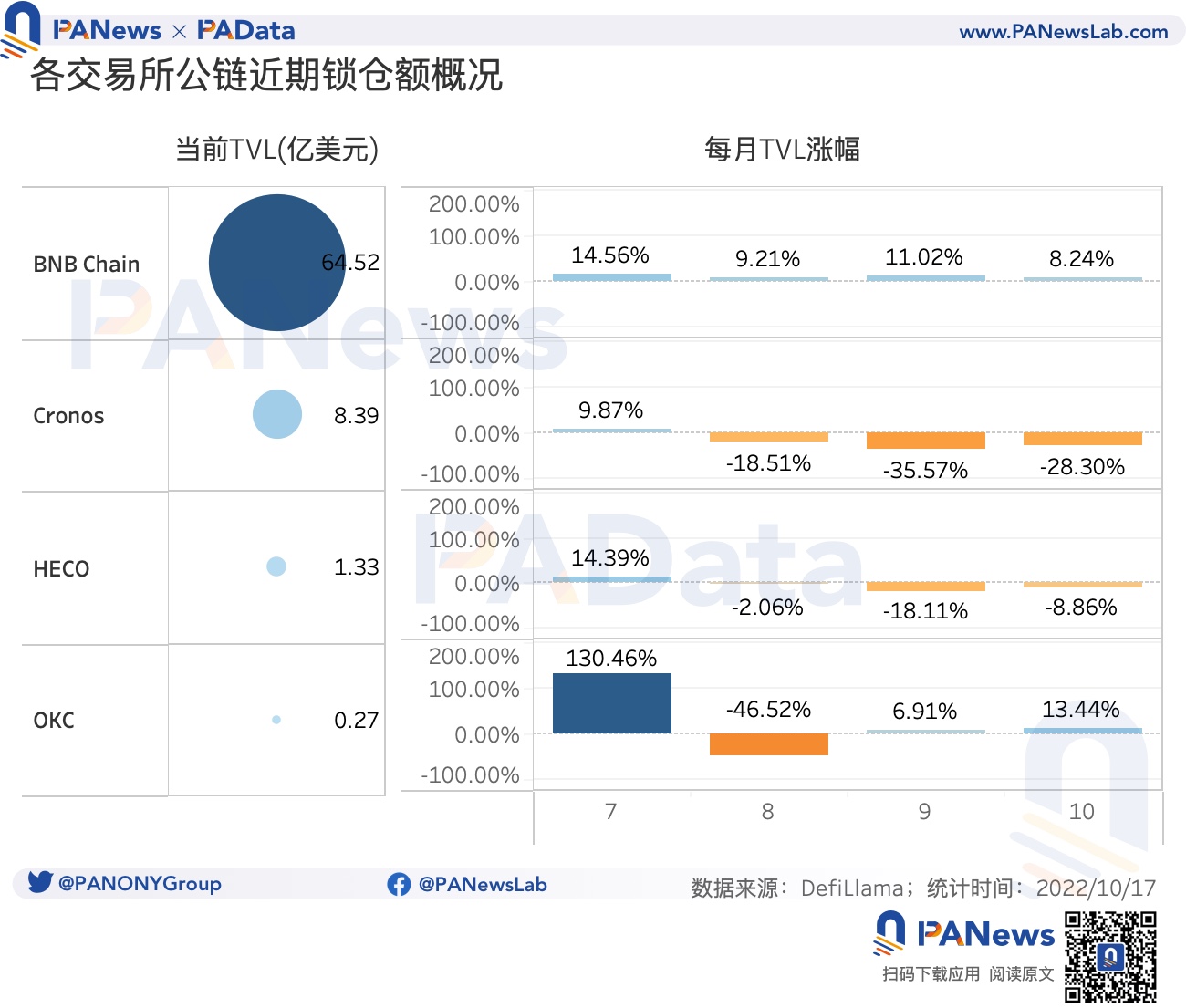

5)截至10月16日,BNB Chain的鎖倉總額達到了64.52億美元,Cronos的鎖倉總額約為8.39億美元,而HECO和OKC的鎖倉總額則都只有不到1.5億美元。

01

8種平台幣今年累計銷毀24.27億美元,

HT第三季度銷毀725萬美元

回購/銷毀是平台幣賦能的最初路徑,也是最普遍的路徑。在市值較大的9種平台幣中,除了Crypto.com Exchange的CRO未在官網查詢到今年的回購/銷毀公告以外,其餘8種平台幣都在今年進行了回購/銷毀。

由於不同平台幣回購/銷毀的周期不同,為了方便在統一時間週期內進行比較觀察,這裡將以日、週、月為周期進行回購/銷毀的數據先按照回購/銷毀週期內的平均幣價進行估計,如果官方披露回購/銷毀的平均幣價則按官方數據進行估計,然後將日、週、月的回購/銷毀總額匯總為季度總額。

根據不完全統計,截至10月16日,今年前3個季度(部分未披露三季度數據或披露不全),8家交易所披露的回購/銷毀總額約為24.27億美元。其中,BNB披露的回購/銷毀總額約為588.1萬BNB,等值約19.44億美元(不含交易費中銷毀的部分),為所有交易所中回購/銷毀總額最多的。其次是FTT和OKB(去年12月至今年8月),披露的回購/銷毀總額分別為530.2萬FTT和1105.2萬OKB,分別等值1.80億美元和1.69億美元。

除此之外,其他5家交易所前3個季度披露的總額都不足1億美元。其中,HT和GT披露的回購/銷毀總額分別為533.5萬HT和638.1萬HT,分別等值約3929萬美元和3909萬美元。需要指出的是,GT未包含三季度數據。 LEO、KCS、MX披露的總額更少,分別為492.8萬LEO、120.5萬KCS和614.3萬MX,分別等值2407萬美元、2034萬美元和1153萬美元。同樣需要指出的是,MX未包含三季度數據,KCS未包含9月數據。

但總體而言,這些平台幣披露的回購/銷毀總額與同期BNB、FTT和OKB披露的總額有一定差距。傳統三強之一的HT在8種平台幣的回購/銷毀總額排名中只能位居中游。

並且,從趨勢來看,除了OKB和MX以外,其他平台幣今年前三季度披露的回購/銷毀總額逐季度下降,比如BNB三季度回購/銷毀總額比一季度少了22.52%、HT三季度回購/銷毀總額比一季度少了61.58%、FTT三季度回購/銷毀總額比一季度少了32.21%。

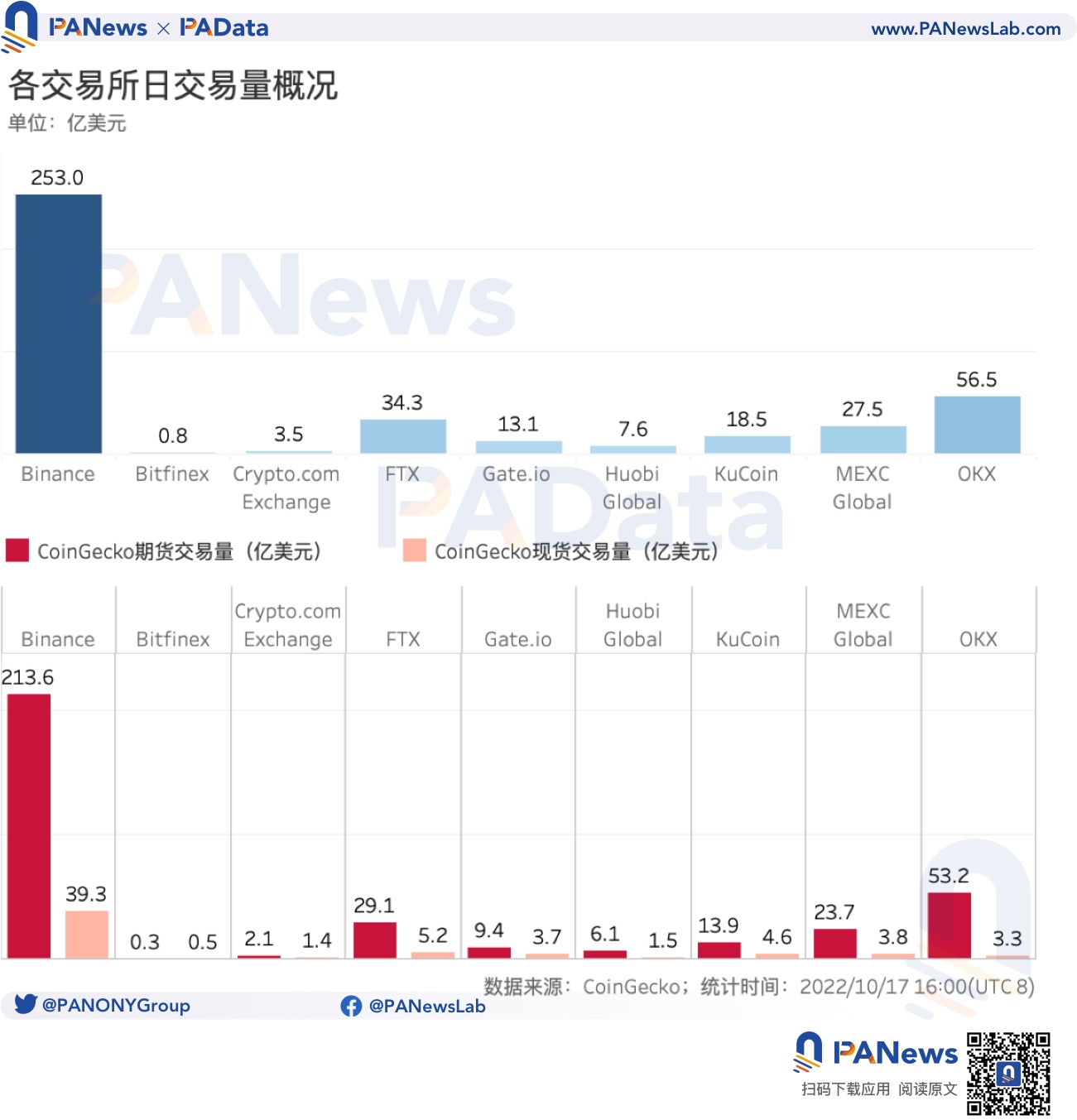

這與市場環境的總體變化是相一致的。交易所能為平台幣賦能多少,理論上與手續費收入高低,即與交易量高低正相關。為了進一步觀察交易所的交易情況PAData統計了10月17日CoinGecko收錄的各交易所的24小時交易量情況。數據顯示,Binance的瞬時日交易量約為253億美元,其中約85%來自衍生品交易,其次是OKX,瞬時日交易量約為56.5億美元,其中約94%來自衍生品交易。 FTX、MEXC Global、Kucoin、Gate.io的瞬時日交易量在13億美元至35億美元之間,同樣絕大部分來自衍生品交易。 HuobiGlobal退出中國大陸市場以後,交易量受到較大影響,此次錄得的瞬時日交易量只有7.6億美元,其中80%來自衍生品交易。

02

4條公鏈本月交易次數約5600萬次,

總鎖倉額超74億美元

除了通過回購/銷毀以外,開發交易所公鏈,打造圍繞平台幣的生態也是多家交易所的策略之一。 PAData統計了BNBChain、Heco、OKC、GateChain、Cronos這5條交易所公鏈的鏈上數據,以觀察公鏈生態為平台幣帶來的賦值潛能。

根據公鏈的官方區塊鏈瀏覽器顯示,截至10月16日,BNB Chain、Cronos和OKC本月的日均活躍地址數分別約為107.1萬個、1.4萬個和0.7萬個。總體而言,BNB Chain目前的用戶規模遠遠超過其他兩條公鏈。從今年的活躍地址數的發展趨勢來看,BNB Chain經歷了一個平緩的U型曲線,8月達到低點,當月日均活躍地址數只有84.2萬個,此後緩慢回升至100萬個以上。而Cronos和OKC則相反,經歷了一個平緩的倒U曲線,4月同時達到最高點,當月日均活躍地址數分別為5.3萬個和4.4萬個,此後下降至1萬個左右。

每月鏈上總交易次數的情況也類似。截至10月16日,BNB Chain、Cronos、GateChain、HECO和OKC本月發生的總交易次數達到了5600萬次,其中BNB Chain為5116萬次,遠遠高於其他公鏈。其次是HECO和Cronos,分別約為254萬次和126萬次。從今年交易數的發展趨勢來看,BNB Chain也呈現出U型,而Cronos和OKC則呈現為倒U型,與活躍地址的變化一致。如果綜合今年的市場變化,可以發現,BNB Chain的鏈上數據先於市場環境變化出現了下降,而Cronos和OKC的鏈上數據則與市場環境變化基本同步。

從鏈上生態發展情況來看,BNB Chain和其他公鏈的差距同樣明顯。根據DefiLlama的統計,截至10月16日,BNB Chain的鎖倉總額達到了64.52億美元,Cronos的鎖倉總額約為8.39億美元,而HECO和OKC的鎖倉總額則都只有不到1.5億美元。並且BNB Chain除了DeFi生態以外,NFT的發展也已經有了起色,這是其他公鏈所不具備的。

並且,BNB Chain最近3個多月的鎖倉額仍保持每月增長的趨勢,本月總體漲幅約為8.24%,此前三個月的平均漲幅在11%左右。 OKC的鎖倉額在本月也實現了13.44%的增長,值得關注的是,OKC的鎖倉額在7月增長了130%,但隨後即下跌47%,鏈上鎖倉額變化的波動較大。 Cornos和HECO的鎖倉額變化趨勢則比較類似,都是在7月實現了10%和14%的增長,但隨後則一路下跌,本月鎖倉額還減少了28.30%和8.86%。

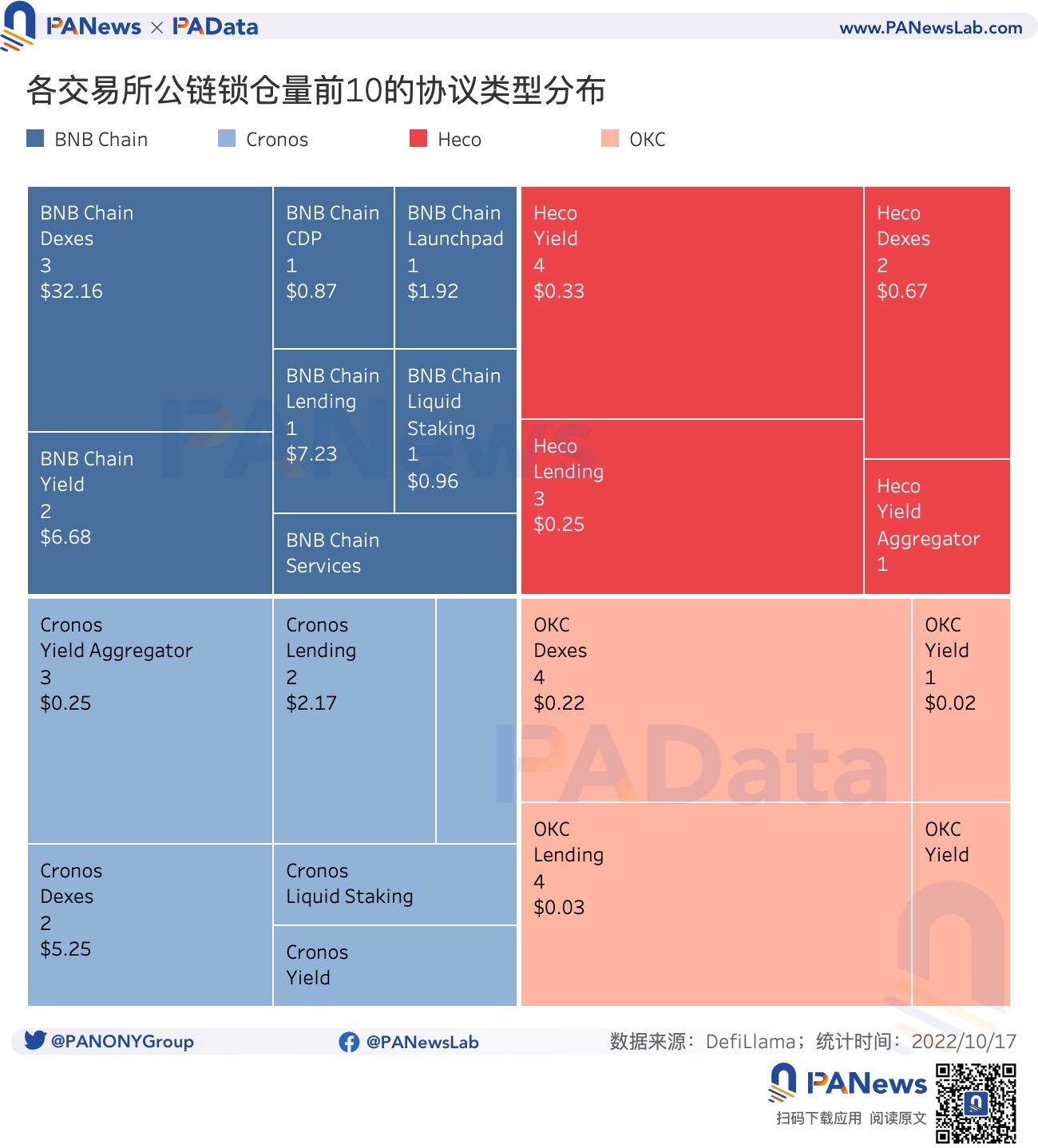

從鏈上生態的豐富性來看,按照DefiLlama的分類,BNB Chain鎖倉額前10的協議中包括了7種類型,以DEXes為主,一共有3個協議,總鎖倉額為32.16億美元,佔BNB Chain總鎖倉額的50%左右。其次,Cronos的生態也比較豐富,鎖倉額前10的協議中包括了6種類型,數量上以YieldAggregator為眾,鎖倉額上以DEXes為多。 HECO和OKC鎖倉額前10的協議中都包括了4種類型,HECO上Yield的協議數量多,DEXes的鎖倉額高,OKC上則以DEXes為主。

綜合鏈上活躍地址數、交易次數、鏈上鎖倉額和生態豐富性來看,BNB Chain都是交易所公鏈中發展最好的,而急需重振旗鼓的HECO只有中游水平,若是放到所有公鏈中同台比較,HECO發展落後的情況會更明顯,通過生態為HT賦能任重道遠。

03

其他賦能形式邊緣化,

BNB還能用於旅遊、支付等

最後一種賦能途徑是將平台幣作為一種貨幣,用於在其他真實場景中支付。這與區塊鍊和數字貨幣最初的願景是一致的。在這樣的設想下,能夠使用的支付場景越多,那麼平台幣的價值也會越高。在2021年一季度時,PAData曾統計過各大平台幣的真實應用場景(參考《Coinbase估值高於其他交易所?我們分析了11種平台幣的估值及影響因素》),當時,HT可以用於Travala.com、C5Game遊戲交易平台等,OKB可以用於Tripio、Firmachain等。但現在,這些應用已經被弱化,大部分都不再出現在官網介紹中。在本次統計中,BNB和CRO在官網中明確列出了其他應用場景。其中,BNB的其他應用場景(指非區塊鏈原生應用,即不含DeFi、Game、NFT等應用,下同。)包括支付、旅遊、服務等,外部合作方例如Paudi X、Monetha、HTC、 Trip.io、Travala.com、Storm、PureVPN等。 CRO的其他應用場景包括了支付,主要是與Visa合作,包括使用Visa卡可以獲得回贈等。

總的來說,這是一條被逐漸邊緣化的賦能路徑,究其背後的原因,與行業本身的發展變化有關。在2020年DeFiSummer以後,DApp的繁榮似乎證明了公鏈落地的可能與方向,區塊鏈原生產業到快速發展。儘管這不能證明數字貨幣不需要繼續開發與真實世界的聯繫,但在一定程度上削弱了建立這種聯繫的動力。所以呈現出來的結果是,平台幣越來越少地作為支付工具來實現增值。未來,平台幣是否還會通過這種方式來賦能,與交易所是否能作為各種資金的交叉口,承擔結算功能有關。