作者:Jerome H. Powell,聯準會主席

編譯:Lyric,ChainCatcher

編者按:在此次演講中,聯準會主席鮑威爾發出了迄今為止最強烈的降息訊號,明確表示將採取行動防止美國勞動市場進一步疲軟。鮑威爾強調,“我們不尋求也不歡迎勞動力市場狀況進一步降溫”,並表示現在是調整政策的時機。這番言論幾乎標誌著聯準會抗通膨行動的結束。

以下是ChainCatcher 編譯的聯準會主席鮑威爾演講全文:

新冠疫情爆發四年半後,疫情導致最嚴重的經濟扭曲正在消退。通貨膨脹大幅下降。勞動市場不再過熱,現在的條件比疫情前更寬鬆。供應限制已經正常化。我們兩大任務面臨的風險平衡也改變了。我們的目標是恢復價格穩定,同時維持強勁的勞動力市場,避免在通膨預期不太穩定的情況下出現早期通貨緊縮時期失業率急劇上升的情況。我們朝著這個目標取得了很大進展。雖然任務尚未完成,但我們朝著這個目標取得了很大進展。

今天,我將先談談目前的經濟情勢和貨幣政策的未來發展方向。然後,我將討論自疫情爆發以來的經濟事件,探討為何通膨率上升到一代人以來從未見過的水平,以及為何通膨率大幅下降而失業率卻保持在低位。

近期政策展望

讓我們先來了解一下當前情勢和近期政策展望。

在過去三年的大部分時間裡,通膨率遠高於我們2% 的目標,勞動市場狀況極為緊張。聯邦公開市場委員會(FOMC) 的主要重點是降低通膨率,這是理所當然的。在此之前,當今大多數美國人還沒有經歷過長期高通膨的痛苦。通貨膨脹帶來了巨大的困難,尤其是對於那些最無法負擔食品、住房和交通等必需品高昂成本的人來說。高通膨引發的壓力和不公平感至今仍然存在。

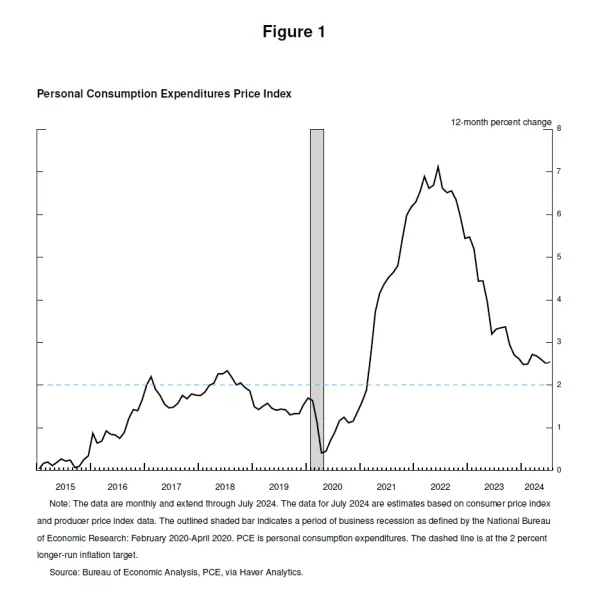

我們的緊縮性貨幣政策幫助恢復了總供給和總需求之間的平衡,緩解了通膨壓力,確保通膨預期保持穩定。通膨現在更接近我們的目標,過去12 個月價格上漲了2.5%。

在今年早些時候暫停之後,我們又開始朝著2% 的目標邁進。我越來越有信心,通膨率將以可持續的方式回到2% 的水平。

談到就業,在疫情爆發前的幾年裡,我們看到了長期強勁的勞動市場狀況對社會帶來的重大利益:低失業率、高參與率、歷史性的低種族就業差距,以及通膨率低而穩定、實際工資成長健康且越來越集中在低收入人群中。

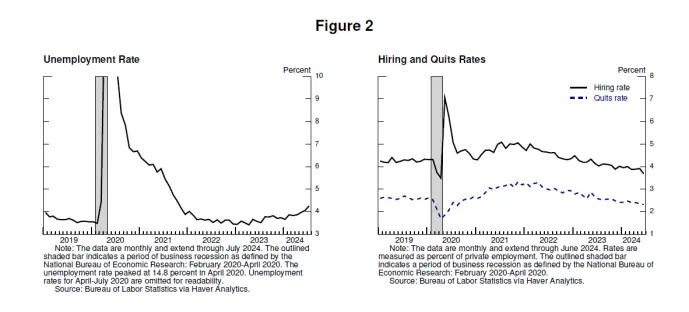

如今,勞動市場已從先前的過熱狀態大幅降溫。失業率一年多前開始上升,目前為4.3%——以歷史標準來看仍然很低,但幾乎比2023 年初的水平高出整整一個百分點。

大部分成長都發生在過去六個月。到目前為止,失業率上升並不是裁員人數增加的結果,這在經濟低迷時期很常見。相反,失業率上升主要反映了工人供應的大幅增加和之前瘋狂的招聘速度的放緩。即便如此,勞動市場狀況的降溫也是顯而易見的。就業成長依然穩健,但今年有所放緩。

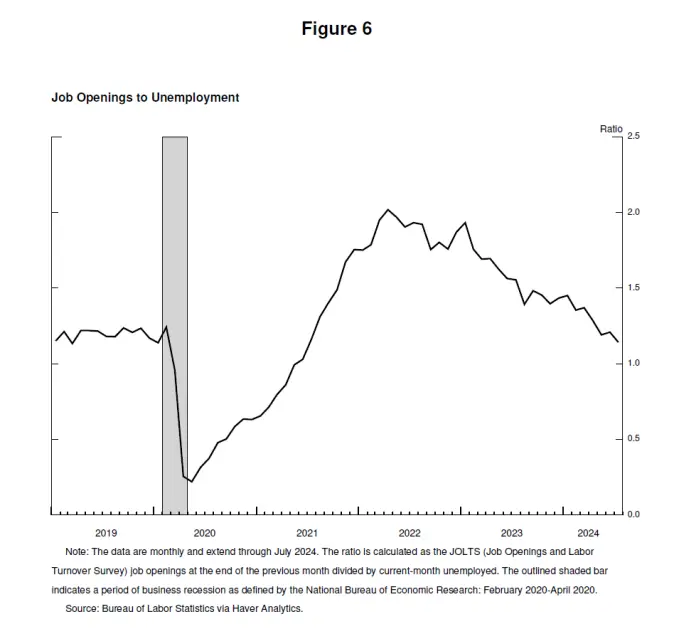

職缺數量下降,職缺與失業率之比已恢復到疫情前的水準。招聘率和離職率目前低於2018 年和2019 年的水準。名目工資增長放緩。總而言之,勞動市場狀況現在比疫情爆發前的2019 年(當年通膨率低於2%)好。勞動市場似乎不太可能在短期內成為通膨壓力上升的根源。我們既不尋求也不歡迎勞動市場狀況進一步降溫。

總體而言,經濟持續穩定成長。但通膨和勞動市場數據顯示情勢正在改變。通膨的上行風險已經減弱。就業的下行風險則增加。正如我們在上一份FOMC 聲明中所強調的那樣,我們關注雙重使命中面臨的風險。

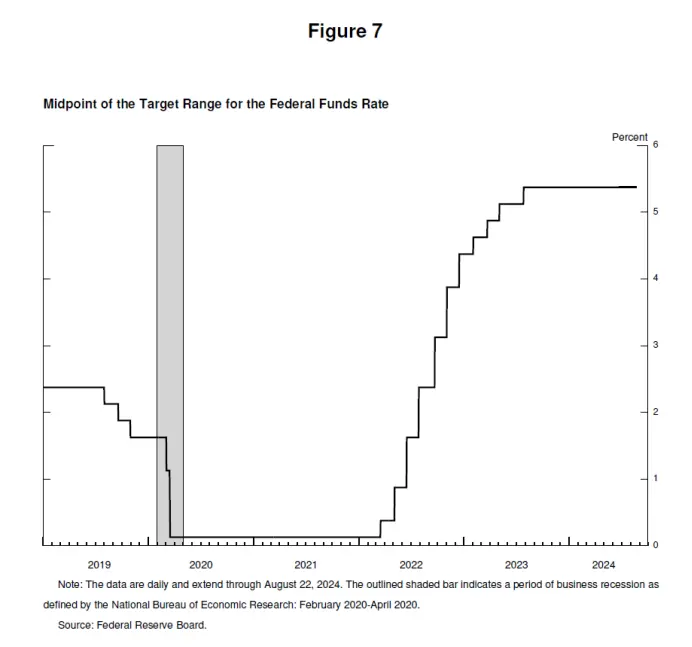

政策調整的時機已經到來。政策方向已經明確,降息時機和節奏將取決於後續數據、前景變化和風險平衡。

我們將竭盡全力支持強勁的勞動市場,同時進一步實現價格穩定。透過適當減少政策限制,我們有充分理由相信,經濟將恢復到2% 的通膨率,同時維持強勁的勞動力市場。我們目前的政策利率水準為我們提供了充足的空間來應對可能面臨的任何風險,包括勞動力市場狀況進一步惡化的風險。

通貨膨脹的起起落落

現在讓我們來談談為什麼通貨膨脹會上升,為什麼在失業率保持低位的情況下通貨膨脹卻大幅下降。關於這些問題的研究越來越多,現在是討論的好時機。當然,現在做出明確的評估還為時過早。在我們離開很久之後,人們仍將對這段時期進行分析和辯論。

新冠疫情的爆發迅速導致全球經濟停擺。這是一個充滿不確定性和嚴重下行風險的時期。正如危機時期經常發生的那樣,美國人適應並創新。各國政府以非凡的力量作出了回應,尤其是美國國會一致通過了《關懷法案》。在美聯儲,我們以前所未有的程度運用我們的權力來穩定金融體系並幫助避免經濟蕭條。

在經歷了歷史上最嚴重但短暫的衰退之後,2020 年中期,經濟開始再次成長。隨著嚴重、長期衰退的風險消退,以及經濟重新開放,我們面臨著重演全球金融危機後痛苦緩慢復甦的風險。

國會在2020 年底和2021 年初提供了大量額外的財政支持。 2021 年上半年,支出強勁復甦。持續的疫情影響了復甦的模式。對新冠疫情的持續擔憂拖累了面對面服務的支出。但被壓抑的需求、刺激政策、疫情導致的工作和休閒習慣的變化,以及與服務支出受限相關的額外儲蓄,都促使消費者在商品上的支出出現歷史性激增。

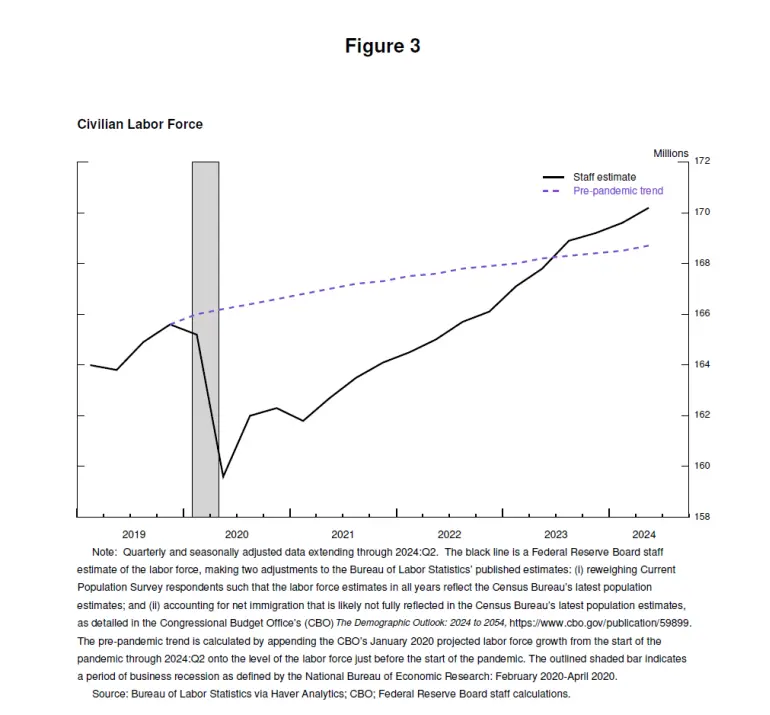

疫情也嚴重破壞了供給狀況。疫情爆發之初,就有800 萬人退出勞動市場,勞動規模仍比2021 年初疫情前的水準低400 萬人。勞動力規模直到2023 年中才恢復到疫情前的水準。

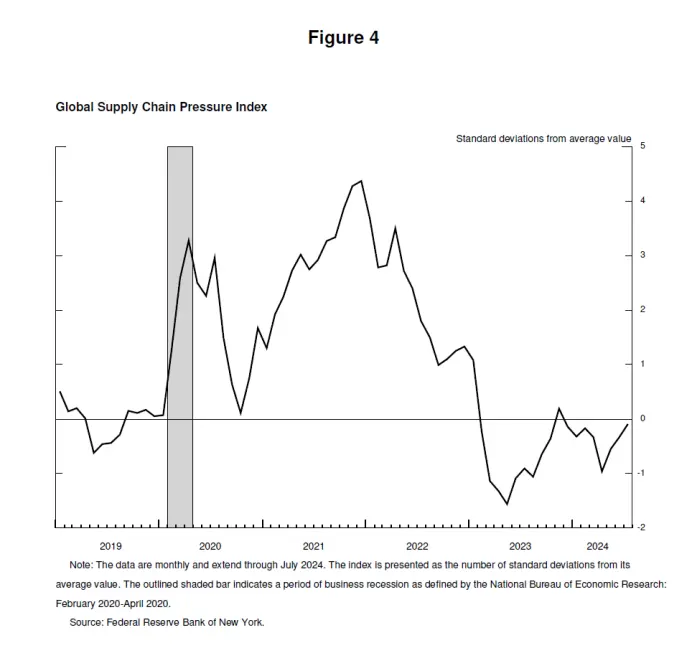

供應鏈因工人流失、國際貿易聯繫中斷以及需求結構和水準發生重大變化而陷入困境,

顯然,這與全球金融危機後的緩慢復甦完全不同。

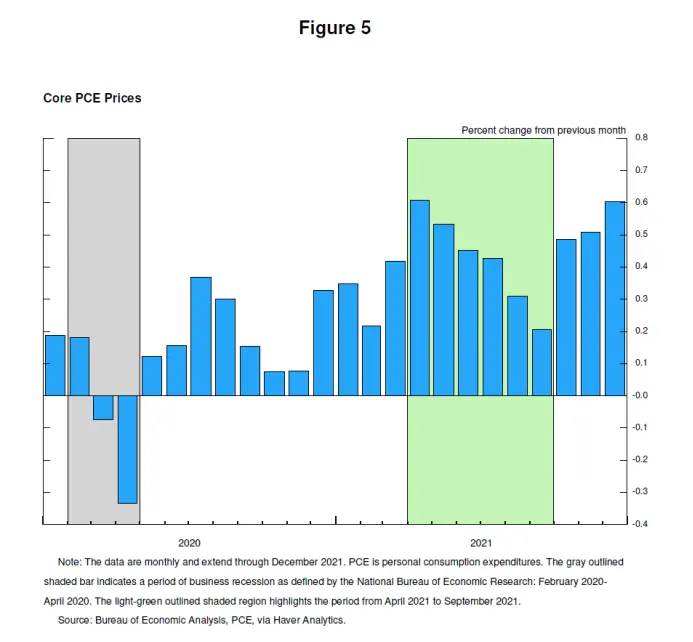

通貨膨脹開始顯現。在2020 年全年低於目標水準後,通貨膨脹在2021 年3 月和4 月飆升。最初的通貨膨脹爆發是集中的,而不是廣泛的,汽車等短缺商品的價格大幅上漲。我和我的同事一開始就判斷,這些與疫情相關的因素不會持續,因此,通貨膨脹的突然上升很可能很快就會過去,而不需要貨幣政策應對——簡而言之,通貨膨脹將是暫時的。長期以來的標準思維是,只要通膨預期維持良好穩定,央行就可以忽略通膨的暫時上升。

「ransitory」這艘好船擠滿了人,大多數主流分析師和已開發經濟體的央行行長都在船上。人們普遍預期供應狀況將相當快速地改善,需求的快速復甦將得以順利進行,需求將從商品轉向服務,從而降低通膨。

一段時間內,數據與暫時性假設相符。 2021 年4 月至9 月,核心通膨的月度讀數每月都在下降,儘管進展速度慢於預期。

正如我們的信函所反映的那樣,這種情況在年中左右開始減弱。從10 月開始,數據與暫時性假設背道而馳。通貨膨脹率上升,並從商品擴展到服務。很明顯,高通膨不是暫時的,如果要維持通膨預期穩定,就需要強而有力的政策應對。我們意識到了這一點,並從11 月開始轉變政策。金融狀況開始收緊。在逐步取消資產購買計畫後,我們於2022 年3 月開始升息。

到2022 年初,整體通膨率超過6%,核心通膨率超過5%。出現了新的供給衝擊。俄羅斯入侵烏克蘭導致能源和大宗商品價格大幅上漲。供應狀況的改善和需求從商品轉向服務的時間比預期的要長得多,部分原因是美國新冠疫情進一步升級新冠疫情繼續擾亂全球生產,包括中國實施新的封鎖措施和延長封鎖期限。

高通膨率是一個全球現象,反映了人們的共同經驗:商品需求快速成長、供應鏈緊張、勞動市場吃緊、大宗商品價格大幅上漲。此次全球通膨的性質與20 世紀70 年代以來的任何時期都不同。當時,高通膨已根深蒂固,這是我們全力避免的結果。

到2022 年中期,勞動市場極為緊張,就業人數比2021 年中期增加了650 多萬人。隨著健康問題開始消退,工人重新加入勞動力大軍,在一定程度上滿足了勞動力需求的成長。但勞動力供給仍受到限制,2022 年夏季,勞動參與率仍遠低於疫情前的水準。從2022 年3 月到年底,職缺數幾乎是失業人數的兩倍,顯示勞動力短缺嚴重。

2022 年6 月通貨膨脹率達到7.1% 的峰值。

兩年前,我曾在這個講台上討論過,解決通貨膨脹問題可能會帶來失業率上升和經濟成長放緩等一些痛苦。有人認為,控制通貨膨脹需要經濟衰退和長期的高失業率。我表達了我們無條件的承諾,即全面恢復價格穩定,並堅持下去,直到完成任務。

FOMC 毫不畏懼地履行職責,我們的行動有力地表明了我們恢復價格穩定的決心。 2022 年,我們將政策利率調高了425 個基點,2023 年又調高了100 個基點。自2023 年7 月以來,我們一直將政策利率維持在目前的限制水準。

2022 年夏天被證明是通貨膨脹的高峰。通貨膨脹率從兩年前的峰值下降了4.5 個百分點,而這一下降發生在失業率較低的背景下——這是一個令人欣喜且歷史上不尋常的結果。

在失業率沒有急劇上升超過估計自然失業率的情況下,通膨率是如何下降的呢?

疫情導致的供需扭曲以及能源和大宗商品市場的嚴重衝擊是高通膨的重要驅動因素,而這些因素的逆轉是通膨下降的關鍵部分。這些因素的消退花費的時間比預期的要長得多,但最終在隨後的通貨緊縮中發揮了重要作用。我們的緊縮性貨幣政策促使總需求趨於緩和,再加上總供給的改善,降低了通膨壓力,同時使經濟成長持續保持健康的速度。隨著勞動力需求也趨於緩和,歷史上高企的職位空缺率與失業率之間的比例已恢復正常,主要是透過職位空缺率的下降,沒有出現大規模和破壞性的裁員,使勞動力市場不再成為通膨壓力的來源。

談通膨預期的重要性。長期以來,標準經濟模型一直反映出這樣的觀點:只要通膨預期穩定在我們的目標水平上,當產品和勞動力市場達到平衡時,通膨就會回到目標水平,而不需要經濟寬鬆。模型就是這麼說的,但自2000 年代以來,長期通膨預期的穩定性尚未受到持續高通膨的考驗。通膨錨定能否保持還遠未可知。對脫錨的擔憂促成了這樣一種觀點:通貨緊縮需要經濟寬鬆,尤其是勞動市場寬鬆。從最近的經驗中可以得出一個重要結論:在央行有力行動的推動下,錨定的通膨預期可以促進通貨緊縮,而不需要經濟寬鬆。

這種說法將通貨膨脹的上升大部分歸因於過熱且暫時扭曲的需求與受限的供應之間的異常碰撞。儘管研究人員的方法不同,在某種程度上,他們的結論也不同,但似乎正在形成一種共識,我認為這種共識將通貨膨脹的大部分上升歸因於這種碰撞。

總而言之,疫情造成的扭曲已經痊癒,我們努力緩和總需求,並錨定預期,這些因素共同作用,推動通膨率走上一條可持續的道路,從而實現我們2% 的目標。

只有在通膨預期穩定的情況下,才能在維持勞動市場強勁的同時實現通貨緊縮,這反映了民眾對央行將逐步實現2% 通膨目標的信心。這種信心是幾十年來建立起來的,並且透過我們的行動加強。

這是我對事件的評估。你的看法可能有所不同。

結論

我想強調的是,事實證明,疫情經濟與其他任何經濟都不同,從這段特殊時期中我們仍有許多東西要學習。我們的《長期目標和貨幣政策策略聲明》強調,我們致力於每五年透過一次全面的公開審查來審查我們的原則並做出適當調整。當我們在今年稍後開始這項進程時,我們將對批評和新想法持開放態度,同時保持我們框架的優勢。我們知識的限制——在疫情期間顯而易見——要求我們保持謙遜和質疑精神,專注於從過去吸取教訓並靈活地將其應用於我們當前的挑戰。