作者: Token Terminal

編譯:Felix, PANews

介紹

- 去中心化交易所(DEX)是基於智能合約的平台,無需中心化中介機構即可進行數字資產交易。目前,大多數DEX都充當自動做市商(AMM)的角色。 AMM 不依賴傳統的買賣訂單,而是使用流動性池和數學公式來確定資產價格。替代的DEX機制包括訂單簿、聚合器和結合各種方法的混合模型。通常,DEX通過從交易者支付的交易費用中抽取一部分來產生收入。

- 傳統金融交易缺乏透明度,必須依賴中心化中介機構。相比之下,DEX上的交易根據智能合約設定的透明規則執行,並提供交易過程的完整可見性。因此,DEX 降低了交易對手風險並增加了執行保證。

- DEX 提供了更具包容性和便利性的交易環境。 DEX允許用戶進行交易,無需大量的KYC/AML 程序或地域限制。去中心化交易所通過賦予個人參與全球資本市場的能力來促進金融包容性。

概述

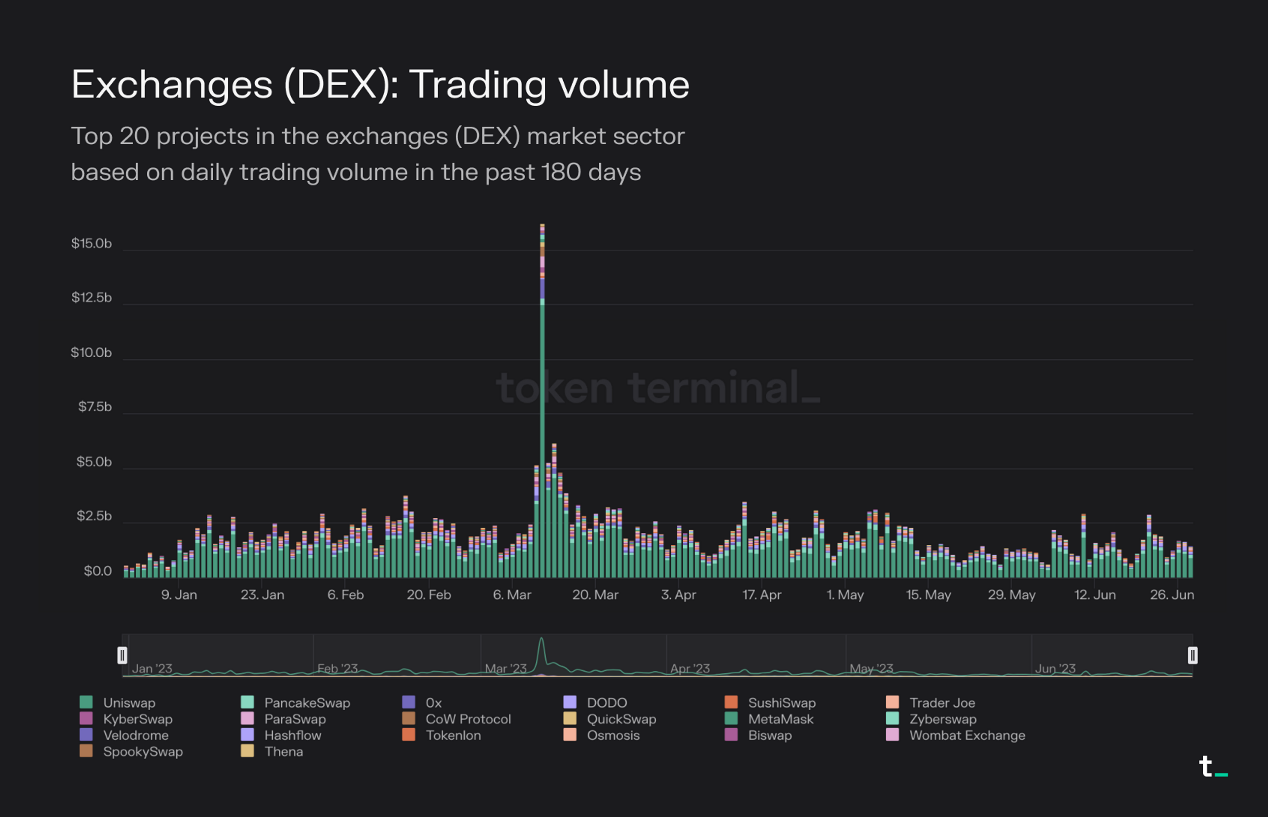

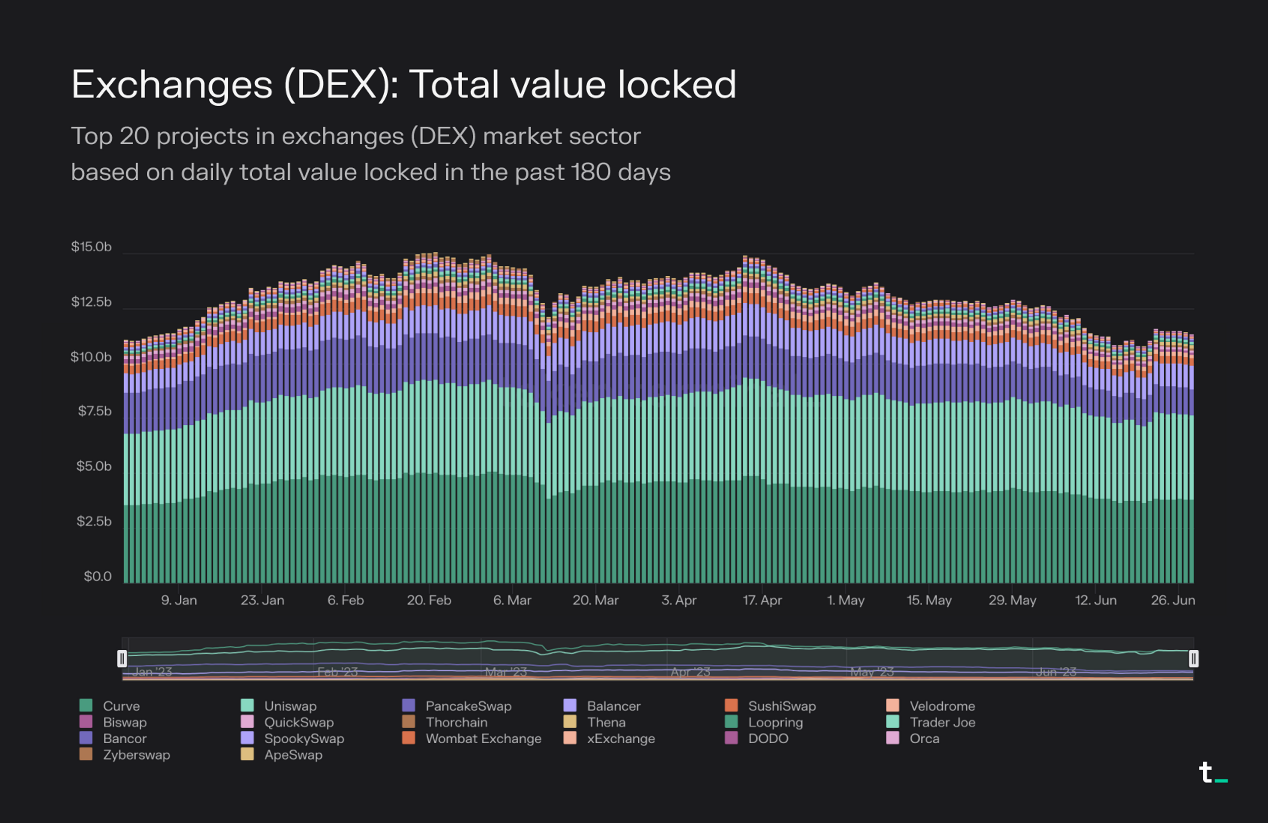

交易所(DEX) 市場領域頭部項目過去半年的每日交易量和TVL如下圖所示。

分析範圍

交易所儀表板目前包含交易所(DEX) 市場領域的42個項目。據估計,這些項目佔TVL的70%以上,佔市場領域交易量的60%以上。因此,值得注意的是,儀表板只能對市場領域進行指示性分析。

過去半年,交易量和TVL保持相對穩定,但3月中旬是個例外。 DEX交易量於2023年3月11日達到峰值162億美元,是過去180天日均20億美元的8倍多。 3月9日至12日期間,DEX TVL也下降了14%,從140億美元降至121億美元。

USDC脫鉤是3月中旬交易量和TVL發生巨大變化的主要驅動力。 3月10日, Circle宣佈在陷入困境的矽谷銀行有高達33億美元的敞口後,Circle的美元代幣(USDC)與美元脫鉤。隨著USDC持有者轉向兌換成其他代幣,這導致DEX交易量增加。 DEX中的TVL也大幅下降,部分原因是DEX流動性池中持有的USDC價值下降。例如,Uniswap上的USDC-WETH交易對在3月9日的流動性超過4.5億美元,但到3月12日已降至僅3億美元。另一方面,WETH-USDT交易對的TVL同期保持相對穩定。

宏觀經濟和監管行動嚴重影響DEX市場領域和整個加密行業。這些外部因素可能導致交易量和用戶持有的流動性頭寸價值突然變化。投資者和市場參與者在分析市場動態和做出財務決策時應牢記這些影響。

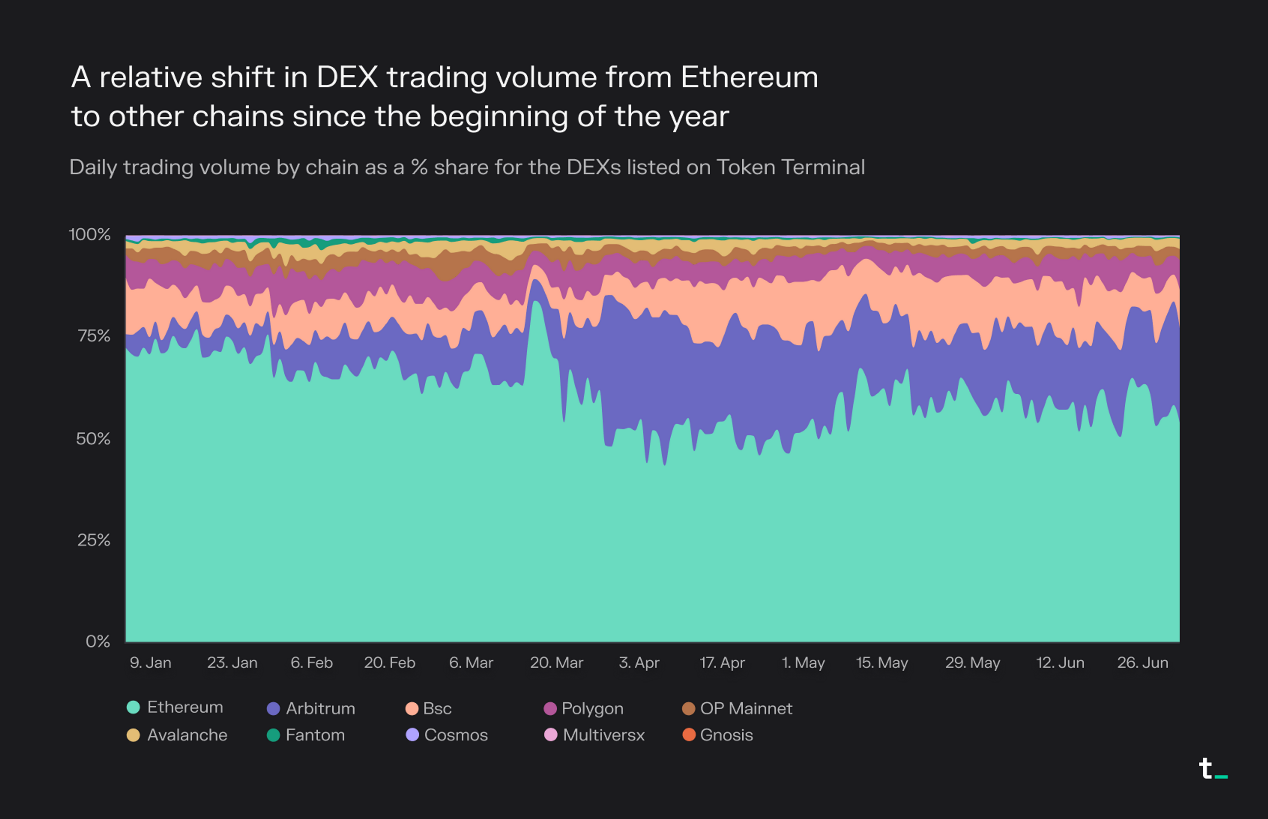

DEX交易量正在轉移到以太坊以外的鏈上

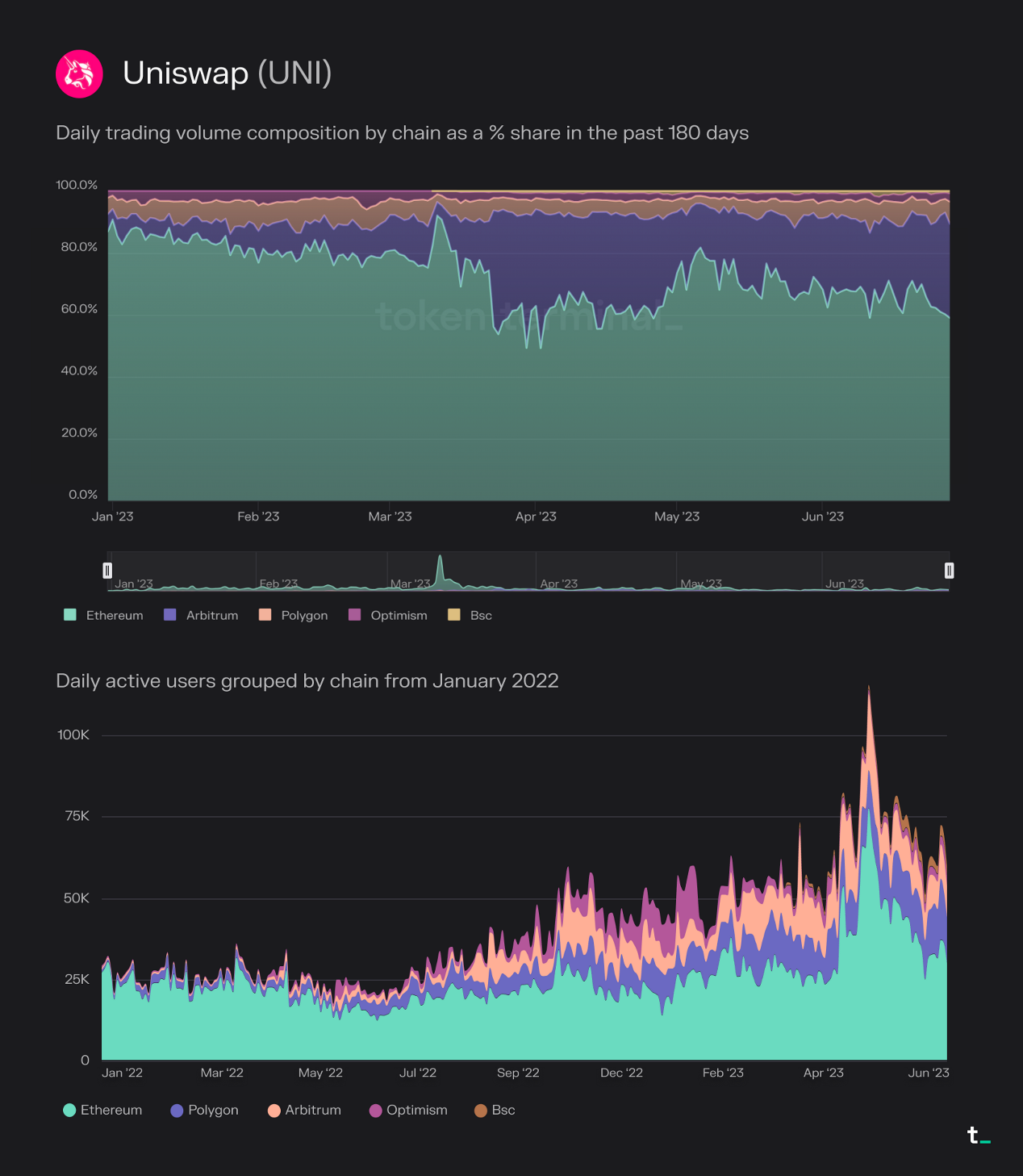

自2023年初以來,由於Arbitrum的增長,以太坊上的DEX交易量份額從72%下降至54%。同期,Arbitrum佔DEX總交易量的比例從3.3%增長到23.3%。與此同時, Polygon、Optimism、BNB Chain的交易量佔比保持相對穩定。

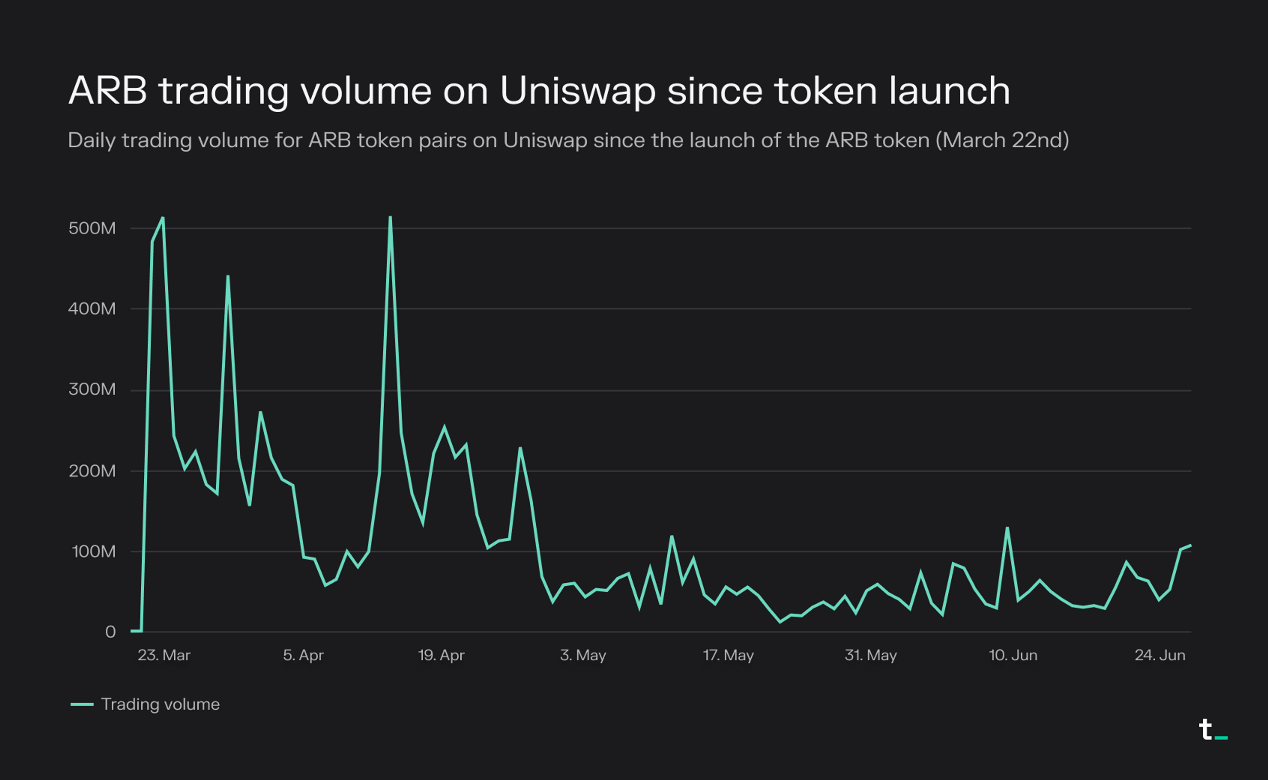

Arbitrum在DEX交易量中的份額在2023年3月23日ARB代幣推出時達到頂峰。推出當天,Arbitrum 領先交易所Uniswap 上的ARB 交易量超過4.8億美元。這一飆升很可能是由於用戶在代幣空投後將其ARB空投獎勵轉換為其他代幣所致。儘管Arbitrum上的DEX交易量自3月下旬以來略有下降,但以DEX交易量衡量,Arbitrum仍然是僅次於以太坊的第二大鍊。

用戶對Arbitrum代幣交易的需求不斷增加,導致新的DEX推出。雖然Uniswap仍然是Arbitrum目前的市場領導者,過去90天內的交易量超338萬筆,但Arbitrum原生的DEX,與較新的DEX正在成為競爭對手。一個突出的例子是Camelot,是Arbitrum上相對較新的DEX,在過去90天內促成了近100萬筆交易。

案例分析:備受矚目的DEX向原生鏈之外擴展

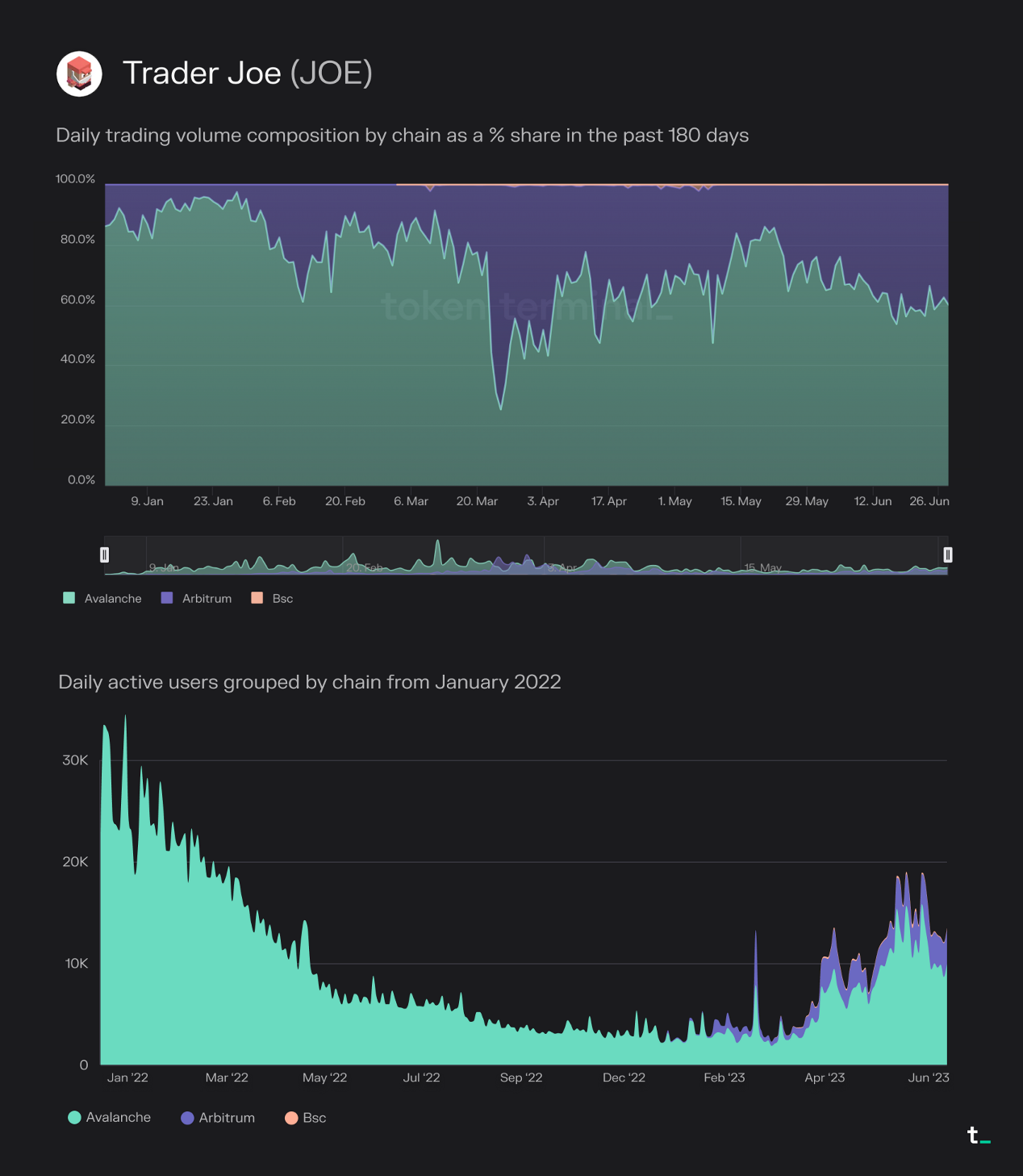

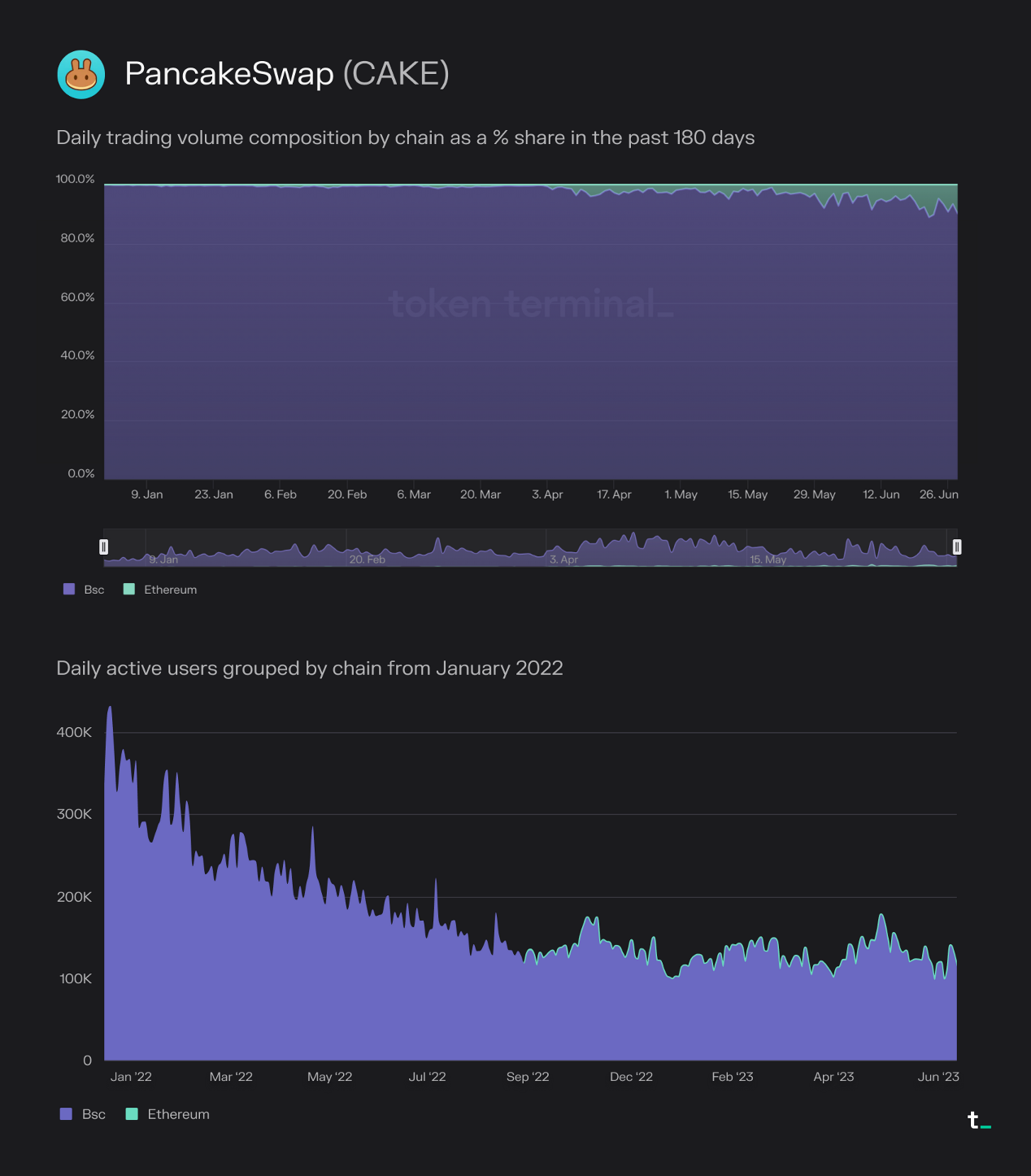

Uniswap和Trader Joe已成功擴展到其原生公鏈之外。與此同時,PancakeSwap正在努力在以太坊上獲得發展。雖然Uniswap長期保留在以太坊上,PancakeSwap 在BNB Chain上,Trader Joe 在Avalanche C-Chain 上,但這三者後來都擴展到了其他鏈。目前,Uniswap和Trader Joe的交易量有40%來自以太坊和Avalanche C-Chain 以外的鏈。相比之下,BNB Chain之外的PancakeSwap交易量僅佔PancakeSwap總交易量的4.2%。

向新鏈的擴展一直是Uniswap和Trader Joe每日活躍用戶增長的推動力。 Uniswap的增長大部分是Polygon和Arbitrum上新交易者的結果,而Trader Joe在Arbitrum上的活躍用戶也在增長。

通過擴展到Arbitrum,Trader Joe捕獲了一些交易大戶。 Trader Joe 40%的交易量和25%的活躍用戶來自Arbitrum上的活動。

對於新進入者來說,以太坊上的DEX市場領域變得更具競爭力和挑戰性。對上述DEX的比較表明,擴張應該針對市場份額不斷增長的鏈,例如Arbitrum。

趨勢

交易所(DEX)市場領域項目的一些有趣趨勢如下所示。

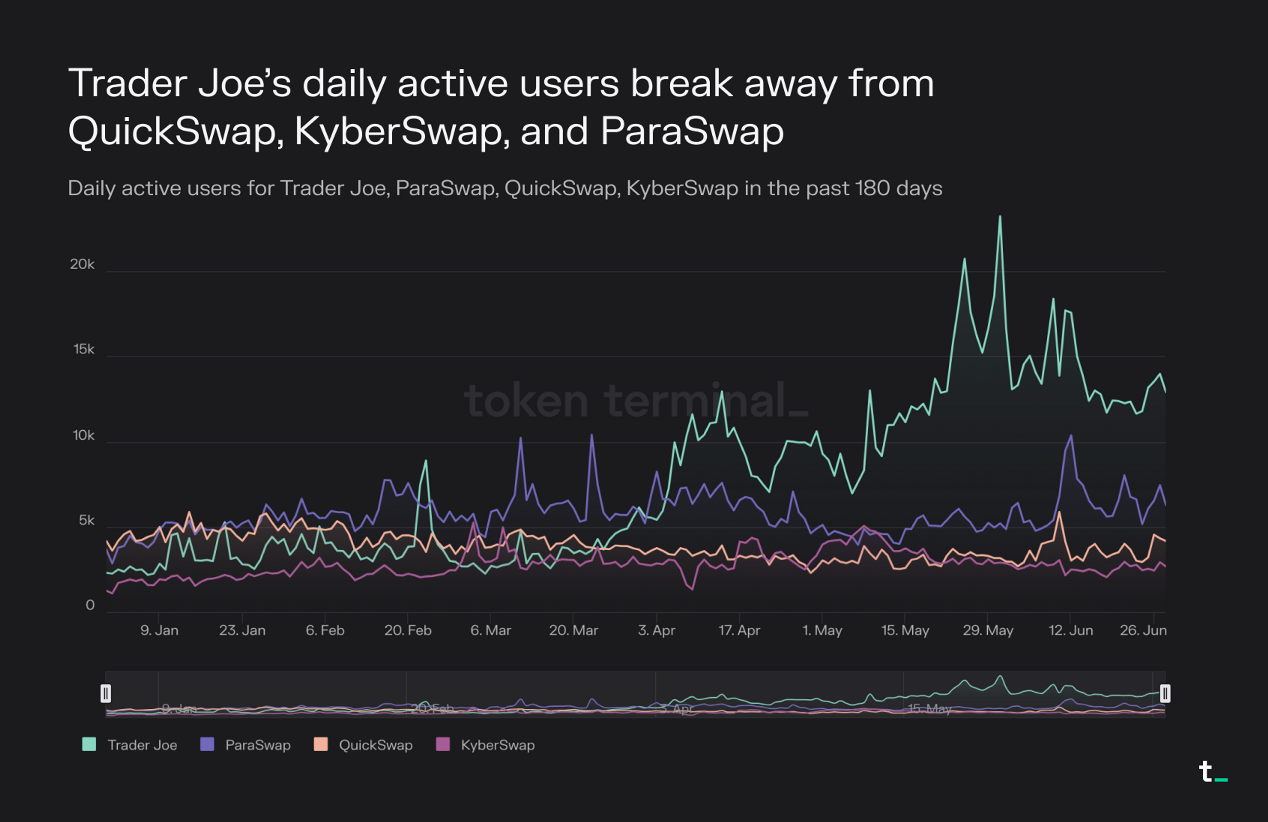

根據過去半年的交易量增長情況,Trader Joe、Quickswap、KyberSwap和ParaSwap是DEX市場領域表現最好的項目。在過去180天裡,Trader Joe、KyberSwap、QuickSwap 和ParaSwap 的交易量分別增長了237.2%、91.8%、61.8%和38.6%。

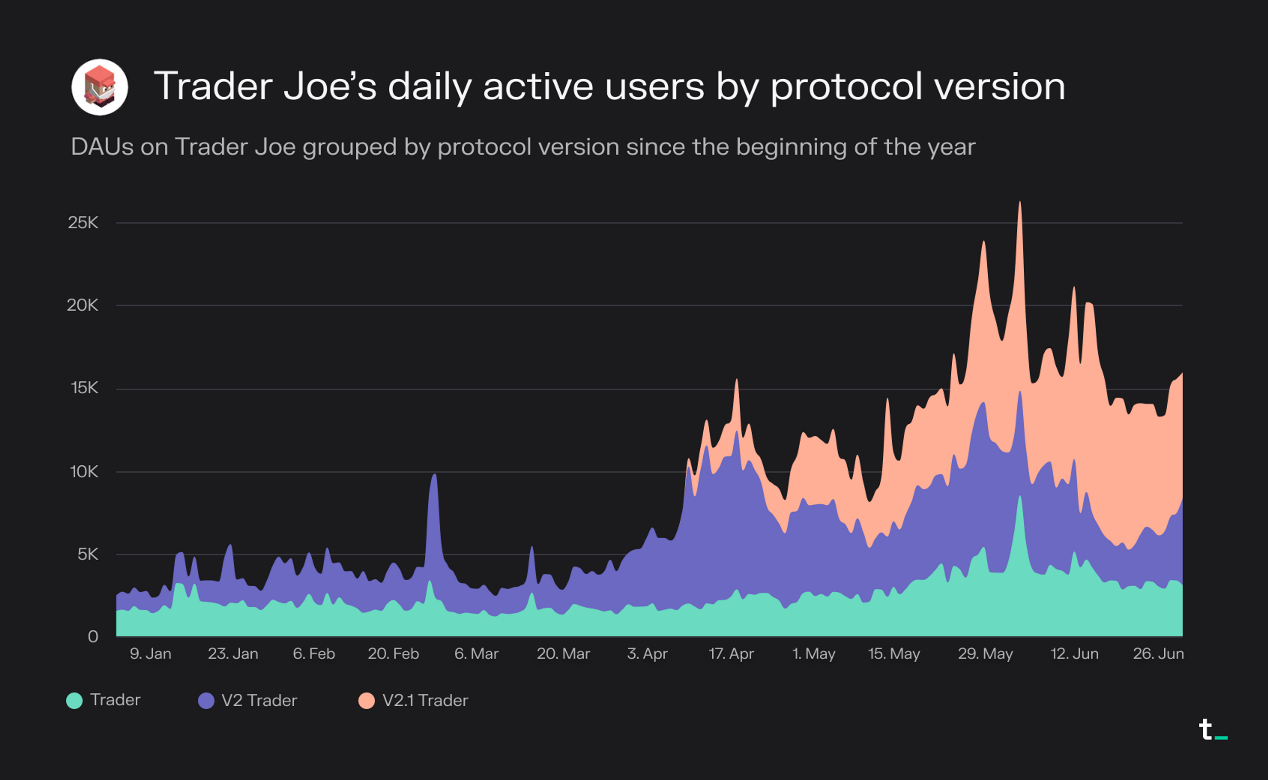

過去180天內,Trader Joe的每日活躍用戶數量增加了兩倍,超過了QuickSwap、KyberSwap和ParaSwap等平台。 QuickSwap、KyberSwap、ParaSwap和Trader Joe在過去180天內的交易量和趨勢相似。每日活躍用戶數也保持在類似水平,直到3月底,Trader Joe的每日活躍用戶數幾乎增加了兩倍。

Trader Joe活躍用戶群的增長主要歸功於新的Liquidity Book解決方案的發布以及Arbitrum的擴展。 Trader Joe發布了新的流動性賬簿解決方案(v2和v2.1),該解決方案提高了代幣定價並減少了滑點。 Trader Joe的v2.1版本還會自動將流動性提供者賺取的費用重新投資回其流動性頭寸,從而提升用戶體驗。 Avalanche C鍊和Arbitrum上的活動普遍增加也推動了這些新版本的發布。

預計未來DEX的發展將優先考慮改善代幣定價、滑點和用戶體驗。預計未來的DEX版本將專注於提供更好的定價、更低的滑點、自定義費用等級、流動性頭寸可用性以及自動管理用戶頭寸。可以在Uniswap v4的最新更新中看到這些趨勢,通過Hooks引入了更多可定制的流動性池。

其他亮點

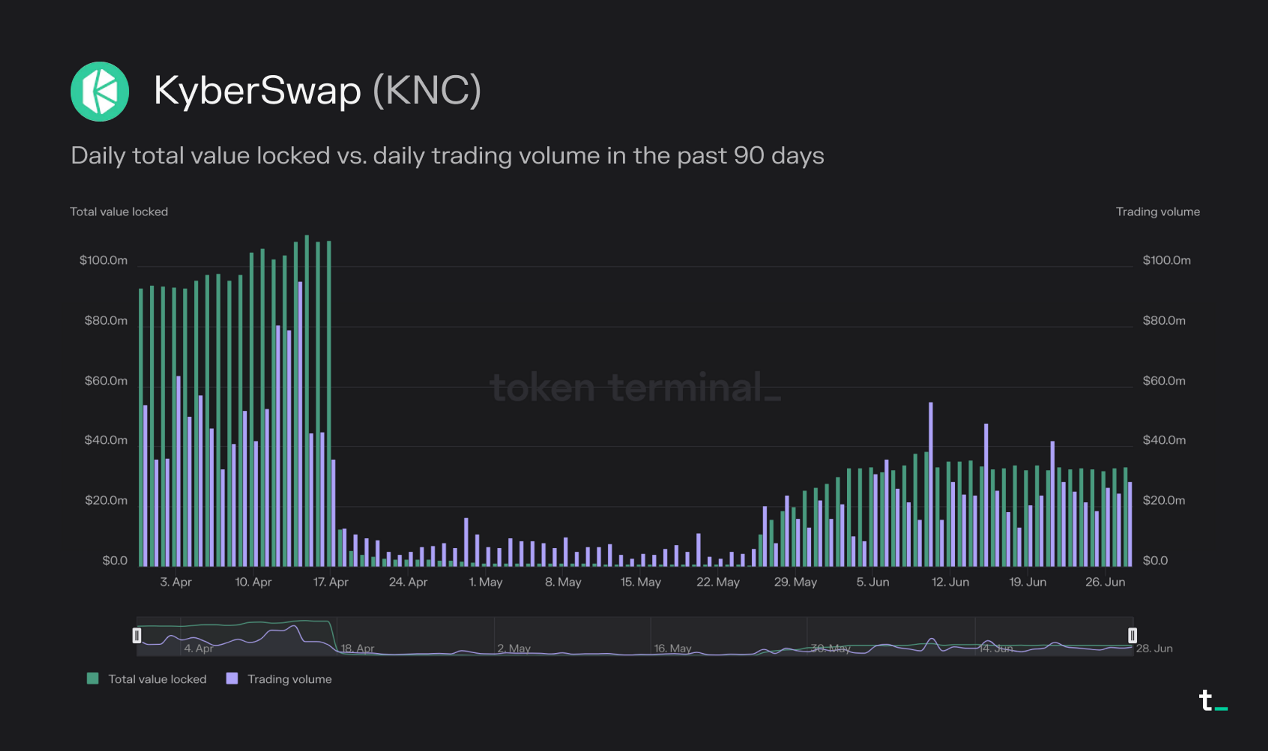

在發現並修復漏洞後,KyberSwap重新啟動了其Elastic合約。

- 4月17日,KyberSwap發現了一個智能合約漏洞。相關流動性池合約暫停,導致KyberSwap的交易量和TVL大幅下降。新的KyberSwap Elastic合約已部署,該協議於5月底重新啟動運營。儘管交易量和TVL尚未恢復到暫停前的量級,但30天交易量增長200%表明KyberSwap Elastic正在重新獲得吸引力。

由於Uniswap v3許可證到期,集中流動性解決方案的採用速度更快。

- Uniswap v3是在商業源許可證BUSL-1.1推出的。該許可證限制在2023年4月1日之前在商業或生產環境中使用v3源代碼。到期後,該許可證將轉換為通用公共許可證,這意味著只要保留該代碼,就會被公眾分叉開源。自到期以來,PancakeSwap和SushiSwap都已使用Uniswap v3的現有代碼部署了集中流動性解決方案。

- KyberSwap、Trader Joe、QuickSwap、Zyberswap和Thena在許可更新之前開發了替代的集中流動性解決方案。此外,Biswap將在未來幾週內推出其集中流動性解決方案。

Velodrome推出了v2。

- 新版本帶來了用戶體驗的更新,支持自定義池費用、單一代幣流動性頭寸以及升級的治理投票機制。