撰文: Cereal Killer

編譯:Captain Hiro

當前,固定收益產品在全球範圍內有大約119 億美元的總可尋市場。但在DeFi 領域中,這個數字還不到數百萬美元。

那到底為什麼在DeFi 中創建固定利率的資產工具如此困難呢?新的代幣標準ERC-3475 又將如何才能改變現有的市場格局呢?鐵子們,接下來就讓我們深入了解一下關於固定收益和ERC-3475 的內容吧。

DeFi 借貸中的利率是如何確定的?

在當前的DeFi 市場中,為了平衡供應和需求,大多數借貸協議使用利用率- 利率反饋控制機制:

當市場上的供應大於需求時,該機制會降低利率以鼓勵借款人借款,而當供應小於需求時,該機制會提高利率。

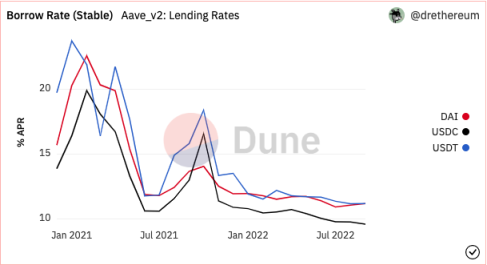

因此,由於市場存在著波動,借貸協議的利率是很難保持穩定的(見下圖)。

這就是市場對固定利率資產的需求來源。

市場對穩定性和可預測性的需求來自於:

- 為了對自己的投資有更多的控制

- 為了開發複雜的金融產品

在我們深入了解今天的內容之前,我先給鐵子們介紹一些術語。

面值:到期時支付給債券持有人的美元

零息債券:在債券有效期內不支付利息的債券。投資者以比票面價值更低的價格購買零息債券

我給鐵子們舉一個包含上面術語的比喻:你可以想像一下,零息債券是你在田裡種植的小麥,你從收穫小麥中獲得的收入就是面值。而你為種植小麥而購買的種子就是你為債券支付的折扣價格。

DeFi 領域當前的兩種固定利率模式

目前,有兩種方法可以保證固定利息。

交易「零息債券」

借款人以ERC-20 代幣的形式發行「債券」,從貸款人那裡獲得目標資產,到期後以固定利率償還。

資料來源:Yield Protocol 白皮書

已發行的「債券」價格和利率由協議中的單一交易池的供需決定。

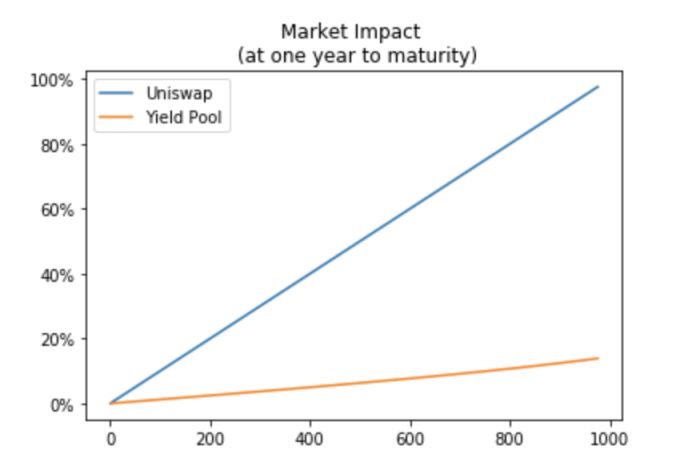

Yield Protocol 實施了一個AMM(自動做市商YieldSpace),以一致的利率報價將套利的損失降到最低。

例如,在Uniswap 中,只要有價格變化就會發生套利-> 交易,而Yield 協議中的這種行為只在利率變化時發生。

根據比較Uniswap 與Yield Protocol 的市場影響的圖表。 Yield Protocol 在利率和市場報價方面都優於Uniswap。

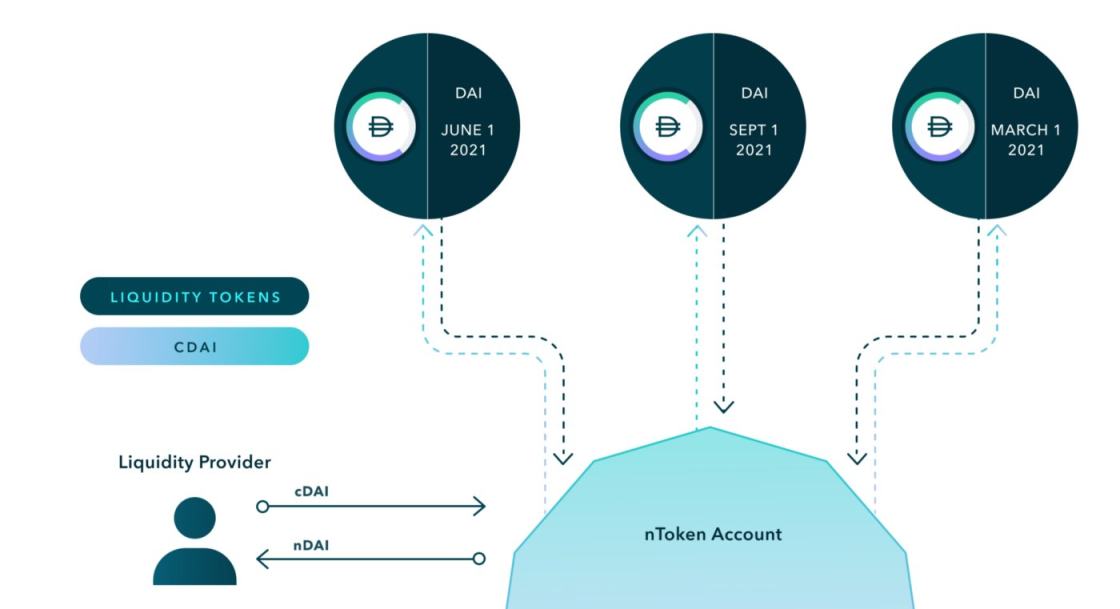

Notional Finance 通過使用cTokens(Compound 的包裝代幣)作為基礎資產而與眾不同。

這種設計使存儲在流動性池中的資金能夠隨著時間的推移產生利息,提高流動性提供者的資本效率。

分割本金和利息,然後將其代幣化

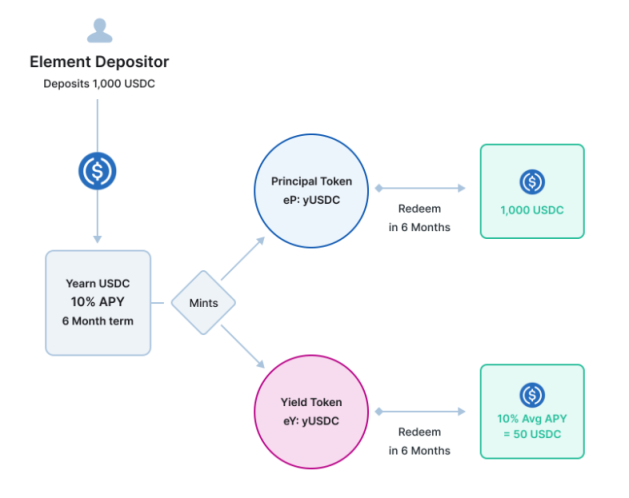

在Element Finance 中,用戶將他們的資金存入一個金庫(以Yearn Finance 為例),以獲得一個浮動的利率,鑄造本金代幣(作為零息債券)和收益代幣(獲得的可變利息)。

該協議創造了利率的「二級市場」。

但它也使遭受自動做市商風險的機會增加了一倍,因為本金和收益代幣需要單獨的池子。與此同時,利率差異問題也更有可能發生。

在金庫中獲得的利息收入也可以根據風險承受能力進行重新分配。

例如,A 池包含低風險的固定利率資產。 B 池包括高風險、浮動利率的資產。其基本邏輯類似於我們剛才提到的「本金收益代幣」。但這裡的區別是,這種結構性產品不依賴於自動做市商。

Barn Bridge 在A 池中發行除ERC-20 代幣以外的NFT,允許在內部系統中發現價格。

當前DeFi 固定利率協議的表現和問題

那麼這些協議的表現到底如何呢?

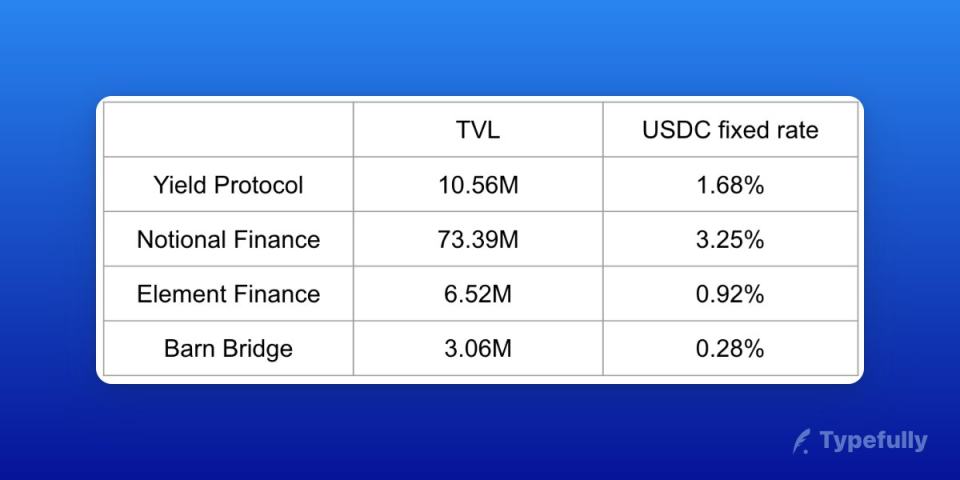

Notional Finance 的表現優於其他協議,其總鎖倉量最高為7339 萬,USDC 的年化收益率達到了3.25%。

所有四個協議都經歷了總鎖倉量的大規模下滑,部分原因是我們進入了一個熊市。

來源:DefiLlama

協議本身的缺陷

當然,除了這個原因之外,這些協議本身也有一定的缺陷。

收益不夠理想

如果收益率協議能提供的東西與Aave/Compound 上提供的略微相同,甚至更低,那大家又何必去使用這些協議呢?此外,在DeFi 領域之外的競爭也很激烈,比如美國6 月DAU 年期國債利率就達到了3.76%。

選擇有限

目前DeFi 產品提供的期限僅限於幾個月或最長一年的時間。

而在現實生活中,有的債券會持續多年,並在到期前定期向投資者支付利息(非零息)。

因此,傳統金融提供了更多的選擇。

DeFi 協議抗審查和去中心化的想法非常棒,但如果產品不能達到傳統金融中的標準,大規模的採用就不可能發生。

ERC-3475

然而,我們現在有機會通過升級ERC-20 來發行更先進的債券。

為什麼我們要發行新的標準?新標準又是怎樣的呢?

目前的ERC-20 代幣標準代表了一個單一的實體,並沒有復雜的數據結構。

例如,如果你想發行基於DAI 的債券,你必須創建一個新的ERC-20 代幣,例如fDAI,它與DAI 掛鉤,代表借入DAI 的義務。

但是有了Debond Protocol 發明的ERC-3475,你現在可以直接在基礎資產(DAI)上發行債券,而不需要創建新的代幣。

這是因為ERC-3475 可以記錄複雜的贖回邏輯(到期日、優惠券、信貸質量等),而ERC-20 卻不能。

與此同時,ERC-3475 也解鎖了現有協議都做不到的新應用。例如,在現實中,成長中的公司可以發行可轉換債券,如果同意以較低的利率,債券持有人可以將其債務轉換為股票。

這對於雙方來說都是共贏的,因為:

- 公司在早期階段支付較低的利息

- 如果項目獲得成功,投資者從股票中獲得利潤

在Web3 的環境下,早期階段的協議可以發行ERC-3475 來籌集資金,從而使投資者能夠:

- 以更安全的方式把錢借給他們喜歡的項目

- 如果他們希望參與更多,可以靈活地將債券轉為ERC-20(DAO 治理,利潤分享)

總而言之,ERC-3475 不僅簡化了債券的發行,還賦予我們創造各種工具的能力。

而當去中心化的債券變得更加成熟時,我們需要Web3 信用評級機構來更好地對資產進行分類。

總結

- DeFi 中的債券是一個巨大的未被發現的藍海市場。

- 由於市場波動,維持固定利率是很難的。

- 我們現在有一個新的代幣體系,可以發行結構更複雜的債券