原文:《 BAYC 地板價跌破50E,BendDAO 清算風暴再度來襲? 》

作者:angelilu,Foresight News

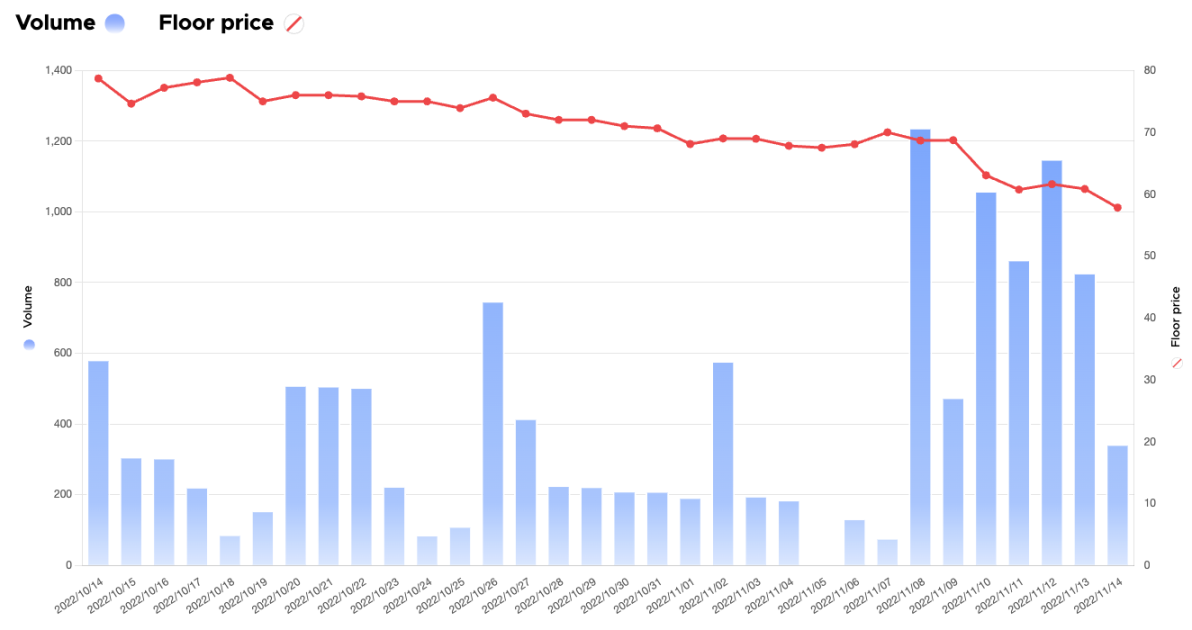

FTX 暴雷對市場的影響已從各大交易所蔓延至NFT 市場,根據OpenSea 數據,藍籌NFT 系列Bored Ape Yacht Club(BAYC)地板價已跌破50 ETH,截止發文為49.95 ETH,該地板價相比今年4 月153.7 ETH 的歷史高點已經跌去70.1 %,創下2022 年以來新低。

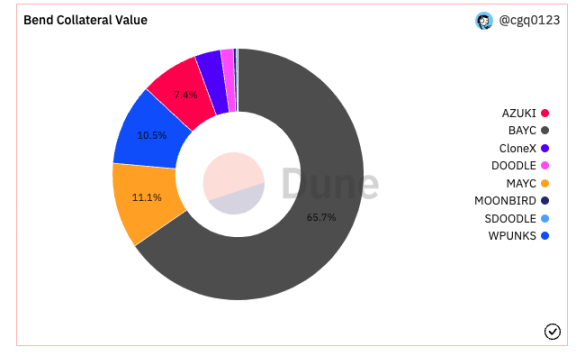

BAYC 地板價的下跌與NFT 抵押借貸平台BendDAO 的清算事件關係緊密,BendDAO 的抵押物價值佔比最高的NFT 系列就是BAYC,目前BAYC 佔BendDAO 總抵押品價值的65.7%。

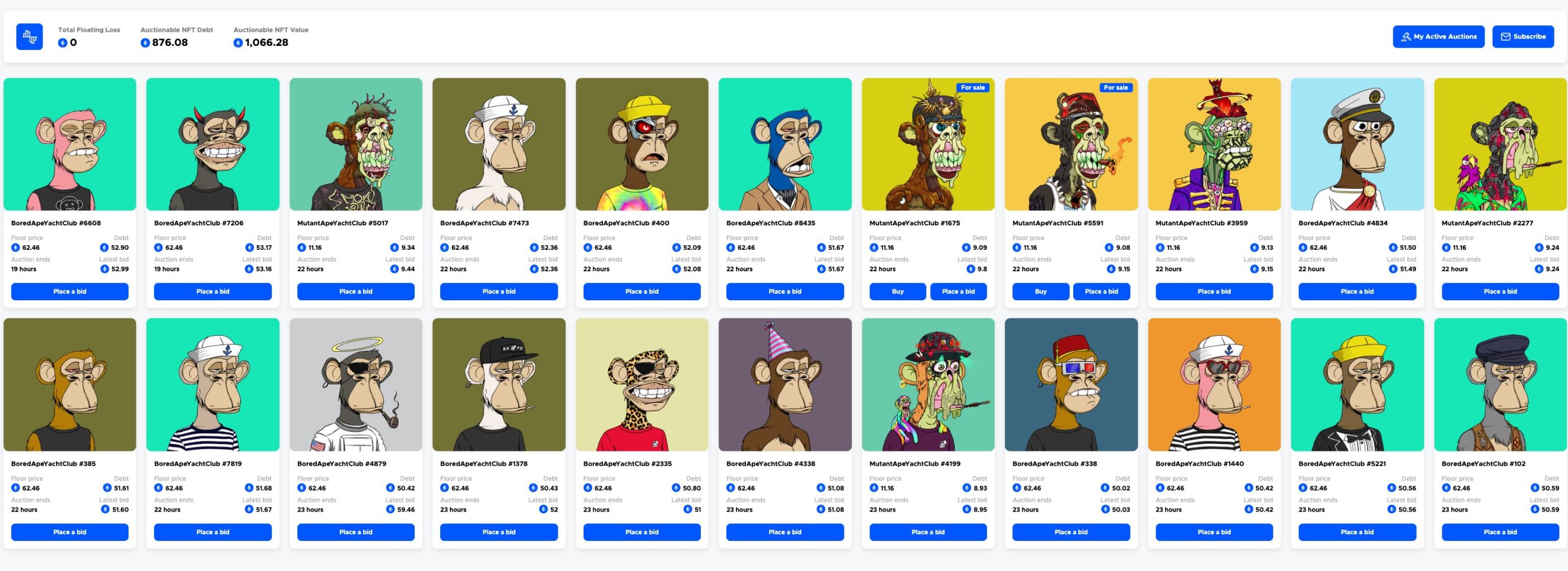

在BendDAO 中此次BAYC 地板價大幅下跌的直接影響就是大量被抵押的BAYC 面臨清算,早在11 月10 日,BAYC 的地板價跌至57.89 ETH,在BendDAO 清算拍賣的BAYC NFT 就已經有16 個之多。

圖源Twitter 用戶,圖中展示部分包含MAYC

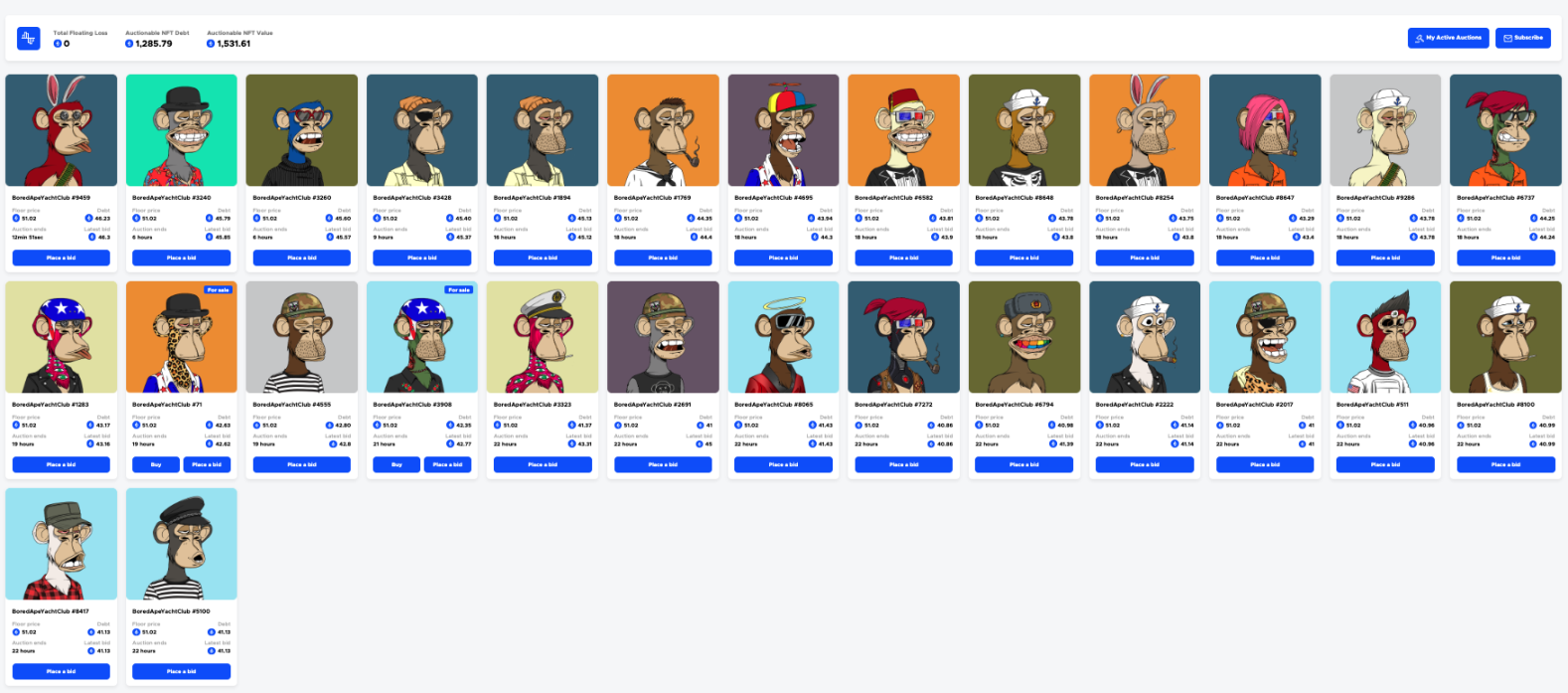

由於BendDAO 的地板價計算方式是根據外部預言機餵價,與OpenSea 稍有差異,截止發文BAYC 在BendDAO 的地板價為51.02 ETH。根據BendDAO 的拍賣歷史,從11 月10 日至今,已經有40 個BAYC 進入過或者正在進行清算拍賣。

BendDAO 清算機制簡介

BendDAO 的出現是原本是NFTFi 的創新用例,其旨在解決NFT 交易時的流動性問題, 本文將重點簡述BendDAO 與其藍籌NFT 借貸相關的兩個機制。

首先是「點對池」的抵押借貸方式,其次是其NFT 抵押品的清算機制。

其點對池的借貸方式主要藉鑑了Aave 中DeFi 代幣的抵押借貸模式,只不過是以藍籌NFT 為抵押品。其中藍籌NFT 持有者把其持有的NFT 抵押給協議後,能以該NFT 價值借貸抵押率不超過40% 的數額借入ETH,而該部分ETH 是由ETH 持有人投入協議儲備池的, ETH 持有人也由此獲得放貸收益。

BendDAO 原來的清算方式是當其健康係數小於1 時,對抵押資產發起清算,抵押的NFT 會有48 小時的清算保護時間,借款人若在48 小時內未及時償還欠款,拍賣中出價最高者將成為新的持有者,且此前清算拍賣中的NFT 出價要求必須高於地板價的95%,出價人的報價金額需要在拍賣中全程鎖定。

健康係數的計算公式為:健康係數= (地板價* 清算閾值)/ ( 借款+ 利息)。

在該公式中清算閾值由協議規定,在8 月發生擠兌事件之前,BendDAO 的清算閾值為90%。

BendDAO 8 月擠兌事件

今年8 月時, BendDAO 對BAYC、CryptoPunks、MAYC、Doodles、Space Doodles、CloneX 7 個藍籌NFT 系列提供借貸服務,(目前支持8 個藍籌NFT 系列,新增支持Moonbirds ),與目前的境況相似,BAYC在BendDAO 中抵押品價值佔比為68.8%,隨著NFT 市場冷清,該系列第一個在BendDAO 被清算拍賣的BAYC#533 拉開了這場危機的序幕。 (相關閱讀:《 從上線暴漲300倍到引發藍籌NFT連鎖清算,BendDAO都經歷了什麼? 》)

當時由於其拍賣機制對出價者來說,所承擔的風險大於收益,最終BAYC#533 在清算拍賣期間無人出價,此後接連出現BAYC NFT 被清算,社區對其運營模式和清算機制的擔憂情緒爆發,隨之引起的就是BendDAO 的資金池遭到擠兌,流動性資金被大量提取,其儲備一度從約18000 WETH 降至不到15 WETH,而BendDAO 只能被迫持有拍賣不出去的藍籌NFT。

危機出現後,BendDAO 對清算機製做出了調整, 8 月23 日通過的一項提案中將清算閾值由90% 逐步降低至70% ,拍賣週期由48 小時調整為4 小時,並取消「首次投標要高於地板價95%」的限制,將利息基礎利率調整為20%。而後又出現了兩項提案對具體參數進行了投票,調整後BendDAO 的資金池儲備又所提升,目前的清算閾值為80%,拍賣週期為24 小時。

BendDAO 目前已有28 個BAYC 進入清算拍賣

目前在BendDAO 中抵押的BAYC 有329 個,根據前文提供的健康因子計算公式和修改後的清算閾值及51.02 ETH 的地板價:

1 =(51.02*80%)/( 借款+ 利息),即藉款人的借出金額只要大於40.816 ETH 就面臨清算,目前在BendDAO 中清算拍賣的BAYC 已達28 個:

除了目前已經在拍賣清算的BAYC 外,根據BendDAO 的健康因素警報列表,目前還有40 個BAYC 借款人的借款金額在35 - 40 ETH 之間,

假設借款人的(借款+ 利息)為35,BAYC 的地板價為a:

1 =(a*80%)/ ( 35 ),可得a = 43.75

也就是說,當BAYC 地板價繼續降至43.75 的話,還將有40 個BAYC 面臨清算。

值得注意的一點是,在8 月取消了最低出價要高於地板價95% 的限制後,以目前51.02 ETH 的價格來計算,

51.02 * 95% = 48.469 ETH

目前進入拍賣清算的28 個NFT 的最新出價均小於該限制,若在清算保護期結束,借款人尚未還上欠款,成功清算拍賣的BAYC 或將再次拉低該NFT 系列的地板價,導致更多的NFT 進入清算,進入惡性循環。

擠兌事件還會再次發生嗎?

若將目前的狀況與8 月相比,BendDAO 8 月清倉的BAYC 無人出價導致儲備池資金被擠兌,此次清倉後儲備資金的狀況也將是對其新修改的清算機制、以及「點對池」借貸模式的考驗。

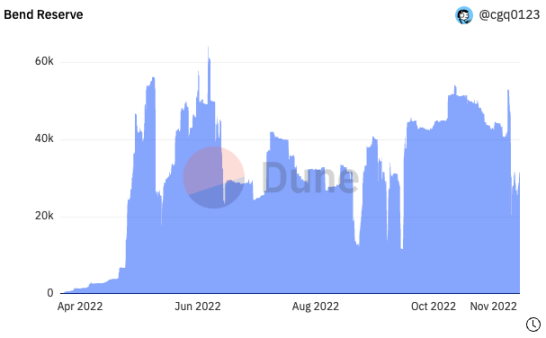

根據Dune 的數據,截止11 月14 日,BendDAO 的儲備為31387.5 WETH,在11 月10 日時跌至了19848 WETH,自11 月8 日53079 的峰值下降了62%。

雖然目前儲備池資金仍遠高於BendDAO 8 月流動性危機時的水平,但本輪清算剛剛開始,市場反應尚不明顯,目前在清算這28 個NFT 的拍賣結果尤為重要。若BAYC 地板價持續拉低,在「點對池」機制的影響下,存款人對流動性資金的需求仍可能容易引起擠兌。

BendDAO 的機製完善

此外,在BendDAO 的清算機制中還有一條是在清算拍賣期間借款人若還了貸款仍需給首個出價的NFT 拍賣者支付一筆罰款,約在出價金額的5% 左右。 BendDAO 聯合創始人PirateCode.eth 曾在推特上表示考慮對這條規則進行優化。

BendDAO 聯合創始人PirateCode.eth 持有的BAYC #2335 在11 月11 日也進入了清算拍賣,在其清算保護期內吃吃沒有還款,想要低價拍下該NFT 的用戶開始摩拳擦掌,拍賣價推高至71.03 ETH,甚至有社區用戶玩梗PirateCode.eth 的流動資金是不是被鎖到FTX 了。

但僅在距離24 小時清算保護僅剩4 分鐘時,PirateCode.eth 償還了欠款,BAYC#2335 自動截止清算,推特用戶Erick 還在推特上抱怨為競標該NFT,不僅自己還讓3 個朋友一起蹲守熬夜到凌晨1 點。

PirateCode.eth 也回復了該推特,大意為他遲遲未還款是在對一些功能進行測試,對於浪費了競標者時間這一點,考慮後續是否要將藉款人在清算保護期的罰款一半分配給首個出價的人,而另一半分配給出價最高的人。

小結

BendDAO 或將因為此次BAYC 的下跌再次陷入黑暗時刻,市場流動性匱乏時,本就缺乏流動性的NFT 連同NFT 衍生協議都會面臨嚴峻考驗。對BendDAO 自身來說,機制的完善和風險的提前防範尤為重要,BendDAO 創始人也曾表示計劃在未來搭建P2P 借貸和私人借貸池,兼顧到長尾NFT 的流動性。