繼1月10日美國比特幣現貨ETF 通過後,4 月24日華夏基金(香港)宣布,華夏比特幣ETF和華夏以太幣ETF已獲得中國香港證監會的批准,於2024年4月29日發行,2024年4月30日在香港交易所上市。這也標誌著中國香港成為繼美國以來,全球再一個通過此類產品的司法區域。也意味著一般散戶也可以透過申購該類ETF 來進行數位資產掛鉤的投資。

華夏基金(香港)在原有的傳統資產管理業務上,新增數位資產管理業務,這也是中國頭部基金公司香港子公司的首次核准。透過與華夏基金(香港)的數位資產管理主管兼家族財富管理主管朱皓康的專訪,筆者將為大家展現香港在數位資產領域的正面進展。

PANews:首先恭喜華夏基金(香港)推出的加密貨幣現貨ETF 獲批,想請您分享下華夏基金(香港)在數位資產領域的積極進展。

朱皓康:自2022年10月31日香港政府發布《香港加密資產發展的政策宣言》以來,我們見證了一個自上而下的動力,推動香港成為全球Web3.0的樞紐。今年3月,香港金融管理局更是接連推出了三個創新沙盒項目,涵蓋批發央行數位貨幣、穩定幣以及數位港元的先導計畫第二階段。此外,香港即將推出的比特幣和以太幣現貨ETF,標誌著香港政府對加密資產生態合規發展的強力支持。我們華夏香港緊跟時代步伐,積極擁抱,組織團隊深入研究加密資產行業特別是現實世界資產(RWA)證券代幣化(STO)和比特幣/以太幣現貨ETF等產品創新,積極參與金管局實驗沙盒。我們認為Web3.0技術在金融創新方面得到的認同俱增,隨著數位資產進入Web3.0所帶來的未來機遇,數位資產在市場上已變得不可或缺,香港數位資產產業發展潛力巨大。

PANews:香港證監會對在港推出的加密貨幣現貨ETF 做出了怎樣特殊的規定?相較於美國SEC 通過的比特幣現貨ETF,香港證監會通過的同類ETF 產品有怎樣的優勢與不足?是什麼造成了這些優勢與不足的產生?

朱皓康:正如您所提到的,與美國相比,香港監管機構採取的方法有顯著差異和優勢。一個關鍵區別是香港允許現金和實物認購。根據這些規則,參與交易商可以直接使用比特幣或以太幣來認購或贖回ETF的股份,而在美國,這種認購和贖回只能用現金進行。儘管目前美國現貨比特幣ETF 市場規模大於香港,但後者可能更佔有優勢,因為香港是首批批准現貨以太坊ETF 並允許零售參與的司法管轄區之一。

這些創新措施得到了嚴格監管框架的支持,旨在保護零售投資者。香港證券及期貨事務監察委員會(SFC)已經為加密資產基金建立了一套監管框架,正如其2023 年12 月的通告中所概述。 SFC 指出,基金管理公司必須擁有良好的監管記錄,並且只能投資於對香港公眾開放的SFC 許可的加密資產交易平台(VATP)上市的加密資產。此外,這些基金禁止在基金層面有槓桿性曝光。在託管方面,SFC 表示,基金的受託人或託管人只應將其加密貨幣託管功能委託給SFC 許可的VATP,或滿足香港金融管理局(HKMA)發布的加密貨幣託管標準的機構,這些機構受到嚴格的監管。

PANews:美國SEC 沒有批准實物申贖的現貨ETF 是擔心可能存在的違法行為,香港在這一塊做了怎樣的製度設計來杜絕可能存在的洗錢等違法行為?

朱皓康:目前在香港執行的監管和許可框架強調了對反洗錢(AML)和了解你的客戶(KYC)與了解你的代幣(KYT)標準的嚴格遵守。這些框架建立了嚴格的規則以保護投資者,包括安全的資產儲存、細緻的KYC/KYT 程序、AML 監管以及反恐融資(CFT)措施。因此,這些規定對所有市場參與者強加了嚴格的義務,以防止非法金融活動。然而,在美國,加密資產交易平台和託管方的保障等監管監督並不完全受到規制。

PANews:目前市場對香港加密貨幣ETF 哪些投資者可以購買此類產品?

朱皓康:香港的合格投資人,機構投資人,零售投資人以及符合規定的國際投資人均可以投資加密貨幣ETF。目前中國內地投資人暫不可以投資香港的加密貨幣ETF。具體投資人資格,大家可以諮詢券商和銷售管道,並持續關注未來是否有相應的監管調整或特定的監管框架出台。

PANews:比特幣已錄得第7個月連漲,現時投資人如何看待數位資產投資?

朱皓康:任何投資的研究和決策都是複雜的,特別是數位資產這個新興資產領域。我自創了一個數位資產3D理論請大家指正交流,及Defensive、Diversification、 Decision,分別從投資的風險防禦、投資的組合分散及投資的決策三個角度來幫助大家分析數位資產投資。以比特幣為例,比特幣誕生於自2008年全球金融危機的大背景下。此後,全球金融市場經歷了歐洲主權債務危機、全球央行針對新冠的流動性特殊因應措施及美國主要地區性銀行的倒閉等事件等。投資人對於資產風險防禦的意識顯著提高,比特幣是歷史上第一個數位化、獨立、全球性、基於規則的貨幣體系。它的去中心化理論上應該可以減輕傳統金融體系的系統性風險,而比特幣的價格波動隨著時間的推移而減少。雖然只有15年的歷史,比特幣的價格在避險時期表現良好。如在去年美國地區性銀行倒閉危機中表現就是一個顯著的例子。 2023年初,在美國地區性銀行歷史性倒閉期間,比特幣的價格上漲了40%以上,凸顯了其對沖交易對手風險的作用。雖然歷史上比特幣經歷了下跌,但其經歷的挫折都具有行業特殊性。如最近一次比特幣大幅下跌是因為2022年FTX交易所因詐欺而崩盤。在過去每一次週期性下跌中,比特幣都證明了其抗脆弱性,履創新高。

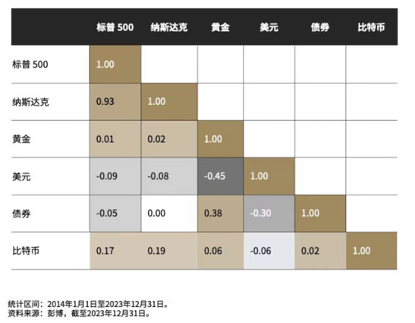

比特幣獨有的特性造就了其和其他傳統資產的顯著不同:稀缺、流動、可分割、便攜、可轉讓和可替代、可審計且透明等。從5年維度來看,2018年至2023年間,比特幣收益相與傳統資產類別的相關性平均僅0.27。重要的是,比特幣收益與黃金和債券這兩個傳統避險資產的收益的相關性分別為0.2 和0.26。而債券和黃金之間的相關性高達0.46。我們拉長從10年維度來看,2014年至2023年間,和比特幣相關性最高的納斯達克100指數也僅為0.19,與黃金和債券這兩個傳統避險資產的收益的相關性更低至0.06和0.02。所以比特幣作為投資組合其收益與其他資產類別收益的相關性較低,可以做到很好的投資組合分散。

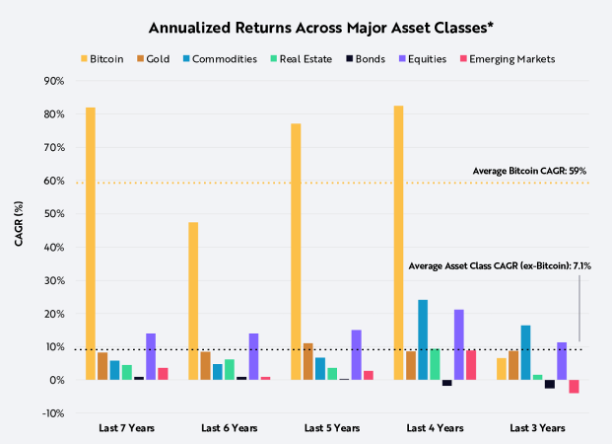

作為一種革命性技術和新興資產,比特幣的投機特性和短期波動性使其投資的決策變得複雜多變。目前比特幣的市值已超過1兆美元,在保持獨立性的同時提高了其購買力。投資決策主要在於擇時和擇價,從短期和長期來看,投資比特幣的表現都優於其他所有主要資產類別。根據ARK Investment Management LLC基於PortfolioVisualizer.com 的數據和計算,截至2024 年3 月31 日,在過去7 年中,投資比特幣的年化回報率接近60%,而其他主要資產的平均回報率僅為7%。依照經典的現代60/40投資組合(即60%股票+40%債券),在過去5年中,持有比特幣投資佔比最大的投資組合表現最佳。

資料來源:ARK Investment Management LLC,2024 年,基於PortfolioVisualizer.com 的數據和計算,比特幣價格數據來自Glassnode,截至2024 年3 月31 日。

任何投資都有風險,數位資產也不例外,例如數位資產ETF集中性風險、產業風險、投機性風險、不可預見的風險、極端價格波動風險、所有權集中風險、監管風險、詐欺、市場操縱及安全漏洞風險、網路安全風險、潛在操縱比特幣網路的風險、分叉風險、非法使用風險、交易時差風險。投資數位資產或其相關產品如ETF時,投資人應考慮自身的投資目標、風險承受能力、市場波動性。加密貨幣市場的高波動性意味著高風險與高回報並存。

PANews:華夏基金(香港)加密貨幣ETF的管理能力及香港加密貨幣ETF初期可能的資金流入規模如何?

朱皓康:華夏基金擁有26年資產管理經驗,是中國最大的ETF發行人,也是中國基金領域的開創者,也是中國最早成立的基金管理公司,發行了中國第一隻ETF。截至2024年3月底,管理規模超過2.15兆元(約3000億美元),連續18年穩居中國第一,佔中國內地ETF市場超過22%的份額[1] 。除了在中國的絕對領導地位,華夏基金品牌影響力已擴大至全球市場,根據全球知名財經諮詢機構ETFGI 2023年底的報告,華夏基金被評為全球Top 19 ETF發行人,是中國唯一進入前20名的ETF發行人。

華夏基金(香港)是華夏基金的全資子公司,在香港成立16年,榮獲90+產業權威大獎,實力雄厚,備受信賴,是香港頂尖的中資基金公司。在香港整體的ETF市場管理多個全球最大或香港最大ETF:

- 全球最大離岸滬深300 ETF

- 全球最大恆指ESG ETF

- 全港最大納斯達克100 ETF

- 全港最大日股ETF

- 全港最大歐洲股票ETF

- 全港最大港股生技ETF

- 全港最大MSCI A50 ETF

無論是投資經理、資本市場到營運、交易、銷售、合規等部門,皆擁有全球知名資管公司的從業經歷,從而保證我們在運營和管理上的順暢高效,且我們的團隊非常穩定,合作無間。我們16年累積的豐富的託管、交易、做市商等資源,是其他公司無可比擬的。過往十多年的經驗也驗證了,華夏基金香港在保證申贖快捷和運營穩健之外,對ETF的核心影響因素1)流動性2)追踪誤差3)折溢價4)買賣價差的管理上也擁有明顯的優勢。尤其對於現貨比特幣、以太幣ETF此類複雜型、創新型的產品,將大幅考驗ETF發行者的管理營運能力。我們對自己充滿信心,我們相信華夏香港強大的團隊實力、16年的管理經驗和我們在香港市場已經累積的品牌影響力,能夠不負市場期待。

我們觀察到美國最大的資產管理公司管理的比特幣現貨ETF在今年1月10日首發時的規模僅為1045萬美元,而到了4月25日,該ETF的規模已飆升至172億美元,短短三個月增長了約1700倍。這項對比不僅顯示了傳統投資人進入數位資產巨大的市場潛力,也突顯了香港在全球數位資產領域的競爭優勢。身為中國最大的公募資產管理公司之一,以及中國最大的ETF發行機構及香港頂尖的中資基金公司,我們華夏基金(香港)對香港在數位資產創新及Web3.0發展的未來充滿信心。

若無特別註明,數據源自華夏基金(香港),彭博,wind,截至2024年4月29日。

投資涉及風險。基金單位可升亦可跌,過往業績不表示將來基金回報,未來回報不能被保證。閣下亦可能損失所投資之本金。本資料並不構成對於任何證券或基金的買賣或進行任何交易之邀約或任何投資建議。本檔只供閣下參考之用,閣下不應倚賴本檔作任何投資決定。本文所載之部資料或資料是從非關聯之第三方取得的,我們合理地相信該等資料或資料是準確,完整及至所示日期為最新的;華夏基金(香港)有限公司確保準確地再製造該等數據或數據,但不保證該非關聯之第三方所提供之數據或數據的準確性及完整性。閣下應細閱基金銷售檔,包括危險因子。如有需要,應諮詢獨立專業意見。本資料之發行人為華夏基金(香港)有限公司。此資料並未被香港證券及期貨事務監察委員會所審閱。