因為區塊鏈透明、公開、不可篡改等特點,智能合約能實現傳統金融中很多難以實現的功能,Compound、Aave這一批最老的DeFi項目通過流動性挖礦完成了用戶與資金的積累。截至7月13日,當前Aave中的總存款已經達到165億美元,Compound中的總存款也有130億美元。

在Compound與Aave中存款可獲得對應的cToken和aToken,可直接用cToken和aToken抵押借貸。對應到傳統金融中,這就相當於用銀行存單進行貸款,但傳統金融中銀行存單質押貸款的使用範圍有限。

區塊鏈崇尚“代碼即法律”,給我們帶來便利性的同時,也犧牲了一些功能。在藉貸中,超額抵押大大限制了資金效率,且面臨著潛在的被清算風險。單純的DeFi創新越來越困難,而與傳統手段相結合的應用越來越多,其中就包括非足額抵押。下面將對一些具有代表性的非足額抵押協議進行介紹。

Maple:非足額抵押借貸新秀, 引入代理人機制

Maple是一個去中心化的企業信用市場,通過提供抵押不足的貸款來為參與各方獲取收益。流動性提供者可將本金存入Maple,並經由具有特定策略的資金池,借給需要資金的優質加密貨幣機構。而機構可以通過聲譽獲得抵押不足的貸款,不用擔心爆倉風險,大大提高資金利用率。

Maple的運作方式與Enzyme這樣的基金管理協議類似,代理人(Pool Delegates)創建並積極管理資金池,決定將資金出借給哪一些機構;流動性提供者(Liquidity Providers )提供流動性,獲得存款和治理代幣獎勵。此外還有質押者(Stakers)提供保險服務,借款人(Borrowers)在與代理人達成一致後可獲得借款。 Maple代幣(MPL)在協議管理中發揮著重要作用,如參與治理、分享收益、提供保險、進行清算等,可通過治理決定哪一些資金池能夠被列入白名單。為了理解他們各自在非足額抵押協議中起的作用,下面將詳細介紹Maple中幾類角色的分工。

代理人

Maple圍繞代理人的策略創建流動池,並提供借貸服務。代理人一般是可靠的資產管理人,需要經過Maple治理的批准,在被列入白名單後才能上線對應的資金池。代理人發起並管理流動性池,各自製定自己的投資策略和承銷流程,以確定信譽良好的借款人。

代理人的主要工作包括:創建並管理流動池、評估新借款人、同意條款和資金池貸款、管理流動池中的餘額、協助特別清算。代理人也因此獲得收益,在賺取績效費的同時增加他們的資產管理規模,並從設立費(1%)與持續費用中分享收益。

流動性提供者

流動性提供者(Liquidity Providers)向資金池提供流動性,以便有機會賺取固定利息以及MPL挖礦獎勵。流動性提供者並不需要參與流動池的管理,代理人會公佈相應資金池的策略,只需選擇相應的資金池參與即可。

與去中心化借貸不同,Maple提供的是固定時間和固定利率的貸款,因此流動性提供者的資金贖回也有限制。當前的質押期限為180天,這段時間被稱為預冷卻期,之後還有10天的冷卻期,此後才允許贖回本金。流動性提供者的利息收入和MPL代幣獎勵可以隨時提取,並進行複投。

借款人

Maple可以給借款人提供高效、透明的鏈上融資方案,借款人利用聲譽進行抵押不足的借款,而不用擔心清算和追加保證金的風險。借款人包括對沖基金、自營交易員、做市商、交易所、中心化貸款人、加密貨幣礦工等。

與僅在鏈上進行的匿名借款不同,Maple中的借款不僅會對借款人進行盡職調查,還會簽署相應的法律文書。借款人如果違約,遭受的不僅是聲譽上的損失,還將承擔法律責任。

質押者

MPL代幣的持有者有機會向流動池質押代幣提供違約保險,來獲取流動池的利息收入。

質押者可以將MPL和USDC按1:1的比例在Balancer上提供流動性,並獲取Balancer的流動性代幣(BPT),將BPT質押到對應的資金池中即可獲得持續的利息收入。

與Maple中穩定幣的流動性提供者一樣,質押到資金池中的BPT也不能隨時取出,有180天的預冷靜期和10天的冷靜期。

可以看出,Maple通過代理人創建一定的策略,並以去中心化的方式從流動性提供者處籌集資金,再以較低的抵押率出借給機構投資者,依賴於代理人的專業技能。與只靠智能合約運行的DeFi協議不同,Maple還需要和借款人簽署法律協議,這也基本代表著非足額抵押的共性。

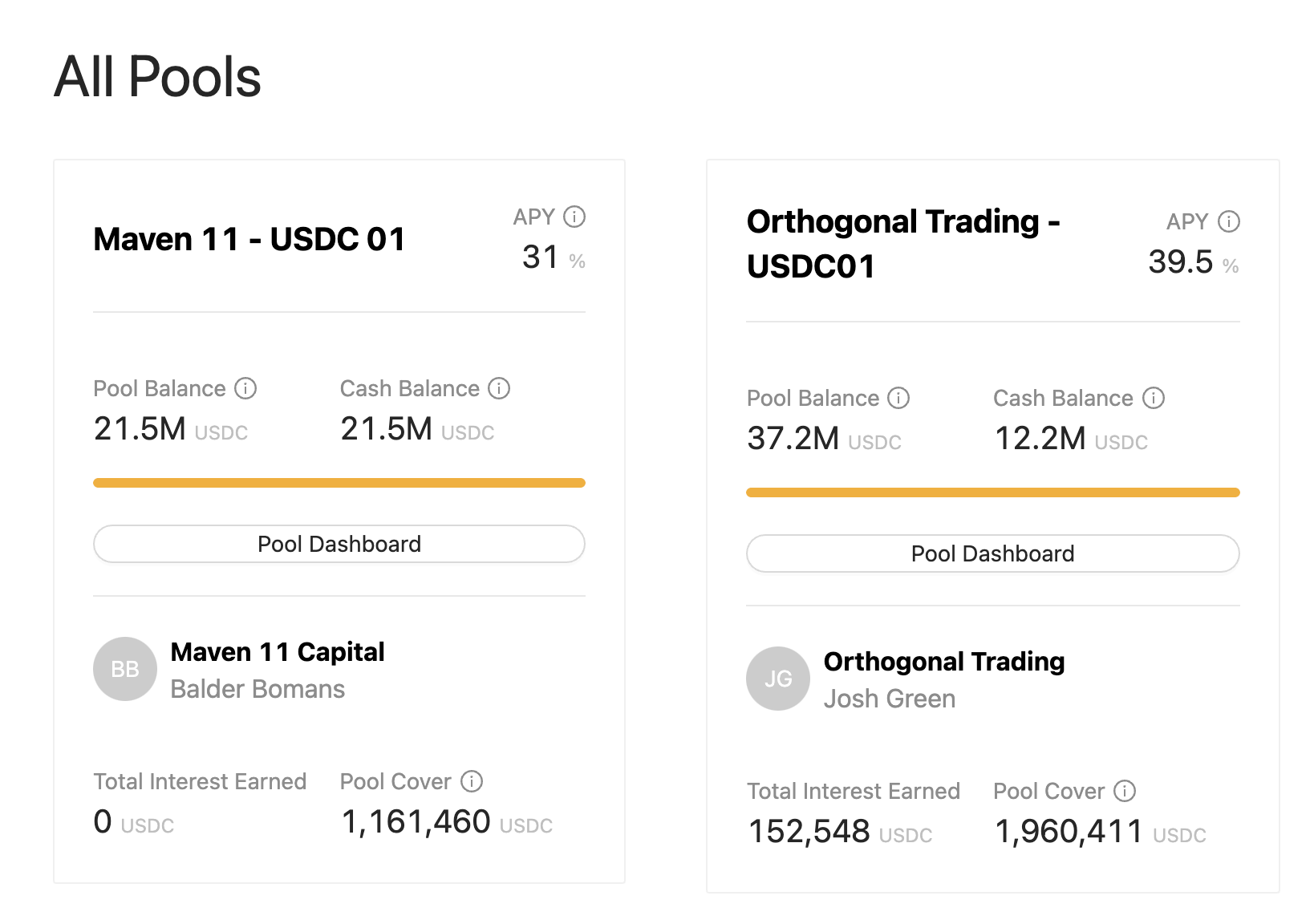

當前Maple中只有兩個資金池,分別由Orthogonal Trading和Maven 11管理。兩個資金池中一共有5870萬USDC的資金,Maven 11 - USDC 01池剛剛建立,Orthogonal Trading已經借出2500萬USDC,穩定幣存款收益率高達40%。兩者的最低抵押品比例均為0,代理人通過如何管理槓桿、流動性風險、操作風險控制、管理層經驗、資產負債表實力、財務表現等維度對借款人進行聲譽評估。

TrueFi:老牌穩定幣團隊,治理簡單

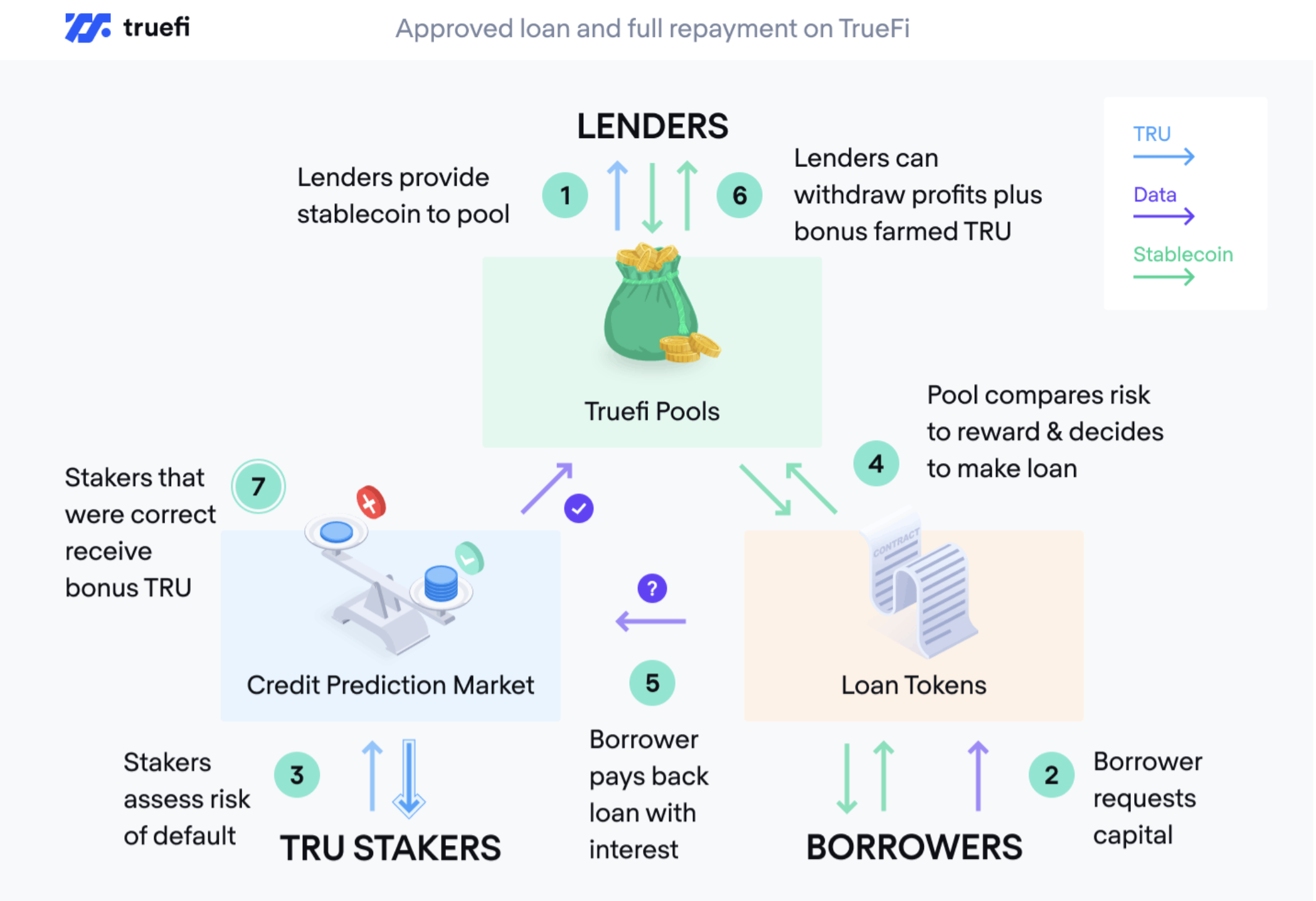

TrueFi由TUSD團隊(TrustToken)在2020年11月推出,同樣採用的固定期限和固定利率貸款。 TrueFi可以讓借款人在無需抵押的情況下籌集資金,同時資金提供方也能獲得較高的收益。 TrueFi中各個角色的分工明確,出借人將穩定幣等資產存入出借池中,獲得收益;借款人發起借款申請,經過信用審批後取出借款;TRU質押者投票決定是否將資金出借給對應的借款申請人。

TrueFi V3制定了一套信用評分模型,可以給出一個客觀的評分,滿分為255分,基礎分為0分。評分參考了公司背景、還款歷史、運營和交易歷史、管理的資產等指標。所有TRU代幣的質押者均可參與決定是否通過某一筆借款,也無需其它角色來製定策略。投票通過需要支持率達到80%以上,且參與投票的TRU代幣不低於1500萬枚。

TrueFi還有一套法律框架,在藉款人無視聲譽造成的影響下拒不還款時,還將面臨法律訴訟。

當前TrueFi中總共發起的借款大約為2.2億美元,其中已經已經償還1.19億美元,平均借款金額約511萬美元,平均借款週期為52天,總共創造了173萬美元的利息收入。

從借款頁面可以看到,TrueFi的借款人包括Amber Group、Alameda Research、Poloniex等。其中,Alameda Research借款次數較多,共有8筆借款已經歸還,另有一筆借款正在審查中。

Goldfinch:理想遠大,風險控制難

從當前的情況來看,Maple和TrueFi都瞄準機構市場,機構的資產更加充裕、違約風險小、借款數量大,因此對這些借款機構進行盡職調查所帶來的價值更高。

而Goldfinch則將目光瞄向了發展中國家,想要解決長尾用戶的借貸問題。銀行不認識借款人,承銷費用很高,可能因此而切斷長尾用戶。例如,一位波哥大的用戶想要為手下步行送貨的人購買摩托車提供資金,但沒有資本,銀行也不願意為其提供貸款。

Goldfinch通過分散承銷流程,使用去中心化的方式允許所有人以當前銀行無法提供的方式放貸。世界上有無數能夠識別和評估新的信貸來源的人,如果可以消除銀行的管理費用,並讓全世界人民集體判斷,那麼這一方向將具有巨大的潛力。

從Goldfinch獲得貸款無需任何抵押,隨著項目的發展,Goldfinch將建立去中心化網絡,以允許所有人提出和評估貸款申請,支持越來越長尾的出借人,直至所有人都可以通過Goldfinch出借資金。

可以看到,在決定對哪些人進行放貸上,Maple僅由代理人決定,TrueFi由TRU的持幣者抵押投票決定,Goldfinch在當前並未打算發行治理代幣的情況下,在讓盡可能多的人參與到決策中來,具備信貸評估能力的人現在可以申請加入Goldfinch的支持者計劃。

Goldfinch創始人來自Coinbase,也獲得了Coinbase、a16z等的投資。截至7月1日,已向印度、印度尼西亞、墨西哥、尼日利亞和越南在內的國家提供了450萬美元的貸款。

yborrow.finance:依賴他人授權擔保,佔用他人資金

yborrow是由Aave發布的信用授權產品。在Aave中存款後會獲得相應的aToken,aToken可用作抵押品借出另一種資產。但有些用戶可能不會去借款,只是在其中存入資金獲得利息。

Aave創建的這一款信用授權產品允許存款人將自己沒有使用的aToken授權給他人,讓其他人在沒有抵押品的情況下能夠獲得貸款,也可選擇將信用額度授權給預定義函數的智能合約。

在Aave的首筆信用授權貸款中,去中心化交易所DeversiFi獲得了貸款。 DeversiFi與Karen還通過OpenLaw簽署了貸款協議,這一自動化法律協議將基於以太坊的智能合約嵌入到法律協議中,以減少法律文件帶來的歧義。

Wing:個人額度低,尚未得到應用

Wing是一個以信用為基礎的跨鏈DeFi平台,其中的Inclusive Pool可以進行信用貸款。用戶需要先完成KYC驗證,獲得一個借款上限,基本限額在20-400美元之間,可以通過連接OScore來增加限額。

當前Inclusive Pool中包含pDAI、pUSDC、pUSDT三種跨鏈資產,每一種資產的限額均為50萬美元,但目前每種資產的總存款都只有5萬美元,且無人從中藉出資產。

非足額抵押借貸的優與劣

- 非足額抵押借貸資本效率高,無爆倉風險,抵押率最低為0,而完全依賴鏈上去中心化運行的Maker DAO需要150%以上的抵押率,卻還面臨清算風險。

- 鏈上資金籌集、貸款與鏈下盡職調查、協議簽署相結合,若借款人違約,可以通過法律途徑維權。

- 可以將藉貸與保險結合,如Maple中的質押者,這可能發展出一個新的方向。

- 需要有相應的評估體系,協議可能自建評估體系,也可以將資金交由專人管理。

- 出借人可能面臨本金損失的風險,如借款人可能因經營不善而最終破產。

- 對參與者有限制,並非所有人都能從中藉款。

- 存款人可能會喪失資金的流動性,不能隨時贖回。

小結

非足額抵押借貸是一種資金利用率更高的借貸方式,無清算風險,與超額抵押相比,更需要對風險進行控制,聲譽越好的人越有可能藉到資金。現有的非足額抵押借貸協議通常都會和借款人簽署法律協議,在資產受到損失的情況下可通過法律維權,是DeFi與現實的融合。

當前的非足額抵押的借款方主要還是面向機構投資者,他們藉款數額大,管理者進行盡職調查所帶來的收益更高,如Maple和TrueFi。瞄準下沉市場的Goldfinch願景更加遠大,但風險控制的難度更高。