原標題:《HashKey 研報| 了解NFT 全生態》

撰文:肖琪凡HashKey Capital Research

本文為HashKey Captial 研究團隊對NFT 行業的最新研究報告,為廣大讀者和加密愛好者展現了NFT 生態全貌,報告涵蓋NFT 市場概況、落地應用場景、行業展望與瓶頸、投資與賽道評估四大章節,供讀者參考。

摘要

NFT 是一個新興的小眾加密領域,2020 年起愈發引人注目,越來越多的名人、高淨值收藏家入場參與投資NFT 產品,知名機構參與NFT 項目的部署,NFT 快速發展得益於DeFi 的火爆,並成為了繼DeFi 之後鏈圈寄予厚望的未來方向之一。

NFT 目前市值規模較小,但行業活躍度越來越高。落地應用場景主要是遊戲道具,加密藝術品以及社交代幣等領域。 NFT 的唯一性和稀缺性使得它非常適合在區塊鏈中標記資產的所有權,真正實現虛擬世界數字資產和現實資產的連接。

未來NFT 的流動性會越來越高,更多的實物資產會上鍊,會更趨於金融化發展,但是也有生態環境不夠完善和安全監管問題。我們認為NFT 主要值得投資的賽道包括:優質公鏈、發行和流動平台以及代幣本身。

市場概況

在區塊鏈領域,從可交換角度,代幣可分為同質化和非同質化兩種。

同質化代幣,即FT (FungibleToken),以ERC20 為基本標準,是互相可以替代、可接近無限拆分的Token。但同質化代幣有局限性,現實生活中真正具有價值的事物往往是不可替代的,也無法進行無限拆分,具有唯一性的資產是無法用同質化代幣進行錨定的。

非同質化代幣NFT (Non-FungibleToken),則是唯一的、不可拆分的Token,如Token 化的遊戲道具、門票、藝術品等。 NFT 以ERC721 為標準,之後又出現了ERC1155 協議,即每個ID 代表的不是單一資產,而是資產的類別,允許一次批量創建多個代幣。

NFT 行業活躍度越來越高

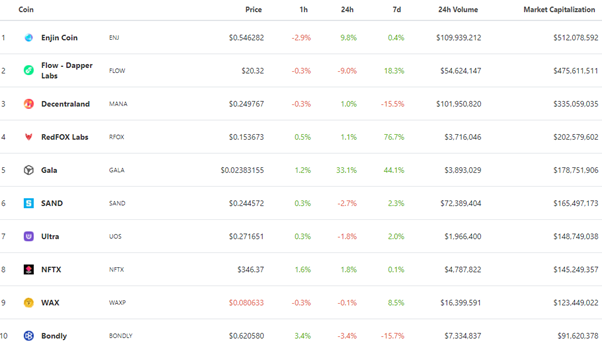

從2017 年加密貓開始,NFT 市場已經存在了三年多的時間,NFT 項目幾乎全部活躍在以太坊以及WAX 鏈上。如下圖可見,目前排名前十的NFT 代幣包括Enjin、Flow、Decentraland、RedFOXLabs、Gala、SAND、Ultra、NFTX、WAX,、Bondly,其中Enjin 幣24 小時內交易額可達到一億美元左右。

根據DappRadar 2020 年第三季度NFT 行業報告,以太坊方面,與上季度相比,NFT 日活躍錢包數增長了350%,NFT 交易量增長了57%,CryptoPunks 日活躍錢包地址和交易量最多。 WAX 區塊鏈方面,與上季度相比,WAX 的NFT 日活錢包數量增長24375%,交易額增長10086%。

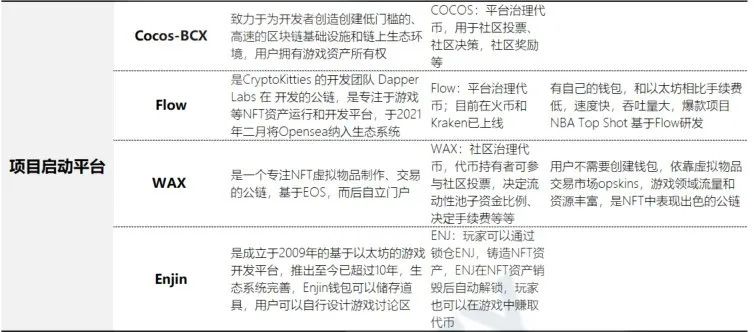

另外,值得一提的是,Flow 是2021 年專注於NFT 加密遊戲、加密藝術領域的又一公鏈,由CryptoKitties 的開發團隊Dapper Labs 開發創建,和大多數Layer2 擴容方案將區塊鏈分片不同,Flow 在不降區塊鏈分片的情況下實現擴容:節點不再參與整個交易的驗證過程,節點之間存在分工,僅僅參與收集、共識、執行、驗證的其中一個環節,因此速度大幅提升,吞吐量提高。 2021 年卡牌項目NBA Top Shot基於Flow 開發,並且2021 年二月Flow 宣布將NFT 交易平台Opeansea 納入生態系統。

總市值增長較快,但規模較小

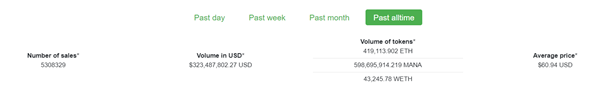

截至2021 年2 月25 日,NFT 市值達到30 億美元左右,其中Enjin 幣市值佔NFT 市場市值的16.7%。歷史成交總額達32.3 億美元,總共銷售531 萬件NFT 作品,平均成交單價60 美金。

總交易額增長的基礎是單個NFT 資產的上漲,NFT 均價在2021 年2 月22 號達到峰值4334.21USD,然而半年前這個數字約為100USD, 上漲40 倍,2 月21 日,NFT 資產的歷史成交額也登上2000 萬美元的新峰值,約是半年前的45 倍。

總交易額方面,2020 年總交易額是2019 年的1.8 倍,2020 年截止到2021 年2 月25 日,總交易額達到1.7 億,2021 年前兩個月的交易額是2020 年全年的2.7 倍。

可見,業界對NFT 市場興趣正不斷升溫。目前NFT 只佔全部加密市場市值的0.2%,市值規模很小,NFT 市場還處在在萌芽期,是一個小眾領域。

Souce:nonfungible.com

知名機構參與部署,名人參與投資,熱門項目表現優異

NFT 領域的一些項目比如MEME、NBA Top Shot、Hashmask 等帶來的經濟效益大,表現優異,讓眾多參與者相信NFT 會成為新的爆發板塊。

此外,一些有影響力的名人也在參與NFT,比如林肯公園樂隊成員於2021 年2 月在Zora 上發起音樂NFT 拍賣。

一些知名機構也相繼入局,包括漫威、美國國家籃球協會(NBA)、LouisVuitton 等奢侈品品牌所有者LVMH 在內的知名機構也參與了NFT 部署,機構的影響力將會有力的推動NFT 進一步增長。

落地應用場景

加密遊戲——最早的落地嘗試,NFT 主要應用之一

我們認為NFT 賦予了玩家真正的遊戲資產所有權,使遊戲玩家的資產交易去中介化,在多個遊戲中無縫轉移和使用。遊戲數據在鏈上得以安全存儲,同時遊戲代碼開源,玩家可以發揮創意創造遊戲規則。未來加密遊戲的去中心化程度會更徹底,也會有更多的專屬遊戲開發的優質公鏈。

發展歷史

自2013 起,陸續有些將比特幣融入的在線遊戲誕生,它是如今區塊區塊鏈遊戲背後的靈感。

2017 年年末,加密貓(CryptoKitties)橫空出世,這普遍被認為是區塊鏈遊戲行業的開端,加密貓曾創造了單日14000+日活躍地址記錄(2017-12-09),一度造成以太坊交易堵塞,截止到4 月30 日總交易額為43067.04ETH,約2 億人民幣。

CryptoKitties

2018 年4 月上線的Ether Go,第一款區塊鏈放置類游戲,日活一度近5000 用戶,僅僅一天多就完成了40000 餘次交易。在此後的兩年多時間裡,區塊鏈遊戲數量實現了巨大增長,尤其是以EOS、以太坊等平台為代表,湧出了一批現象級遊戲,但都是維持了一時熱度。

主要項目

下表展示了區塊鏈遊戲領域中的一些主要項目:

遊戲賽道項目

特色項目——NBA Top Shot

市場概況

總交易額排名第一

NBA Top Shot 集卡遊戲公測不到半年後在2021 年迅速躥紅,按歷史總成交額計算, NBA Top Shot 的成交額現已達到2 億美元以上,排名加密收藏品第一,約是交易額排名第二的CryptoPunks 的3 倍,共有將近170 萬個參與收藏的錢包地址,約9 萬收藏者。其中平台上洛杉磯湖人隊著名球星LeBron James 經典扣籃鏡頭的數字收藏卡以7.14 萬美元價格售出,成為目前為止售價最高的卡片。

Source: Cryptoslam

- 基於Flow 區塊鏈開發

與大多數基於以太坊和WAX 的NFT 項目不同,NBA Top Shot 基於Flow 區塊鏈開發,Flow 是CryptoKitties 的開發團隊Dapper Labs 開發的公鏈,採用了秘密知識專業證明(SPoCK) 的密碼學技術,借助Layer 2 實現去中心化的高性能。 Flow 通過PoSy 一致性算法對開發者的代碼升級保護,對開發者高度友好,安全性強,吞吐量高,更能針對區中心化遊戲的需求,生態也在不斷完善中,著名NFT 交易所Opensea在2021 年2 月24 日加入Flow 生態。

傳統球星卡歷史

- 發源於美國,主要以棒球卡為主

最早的棒球卡發行於19 世紀80 年代,也是棒球職業化出現的年代,一張卡片上印有一個球員照片,這種球星卡被稱為TradeCard。早期的球員卡主要作為買香煙的贈品,糖果和玩具製造商也進行效仿,逐漸成為了美國的一種收藏品。 Goodwin & Co., maker ofOld Judge and Gypsy Queen 煙草製造商是第一家製造球星卡的公司,Topps 是第一家正式專門生產球員卡的公司,1951 年後的一段時間內一度壟斷市場。反托拉斯法案推出後,Topps 僅保有NBA 籃球巨星卡片發行權,美國球員卡市場從此進入戰國時代。

- 承載了文化價值

棒球和籃球等傳統運動是美國文化的重要部分,球員卡有時會代表一個傳奇的時代或一個偉大的球隊,具有很高的收藏價值。除了棒球之外,NBA 所代表的籃球文化在世界範圍內的影響力不言而喻,不乏詹姆斯、科比這樣的超級體育巨星。現在的球星卡不再只是卡片上印有一個或兩個球員的照片,有更多新玩法出現,比如限量卡、新秀卡、球衣卡,球星親筆簽名卡等,這些卡片具有稀缺性,隨著時間的推移收藏價值越來越高。

NFT 球星卡較傳統球星卡優勢

- 表現形式更為豐富

除了傳統球星卡上的球星圖片和基本信息介紹的文字以外,NFT 球星卡還有短視頻或者GIF 動圖的形式,記錄NBA 球星的「精彩時刻」,NFT 球星卡表現形式更多元,更具有吸引力、趣味性,投資和收藏價值更高。

- 存儲難度低

卡片隨著時間流逝在保存過程中可能出現氧化、變色、破損等問題。球星親筆簽名卡的墨水也可能褪色。 NFT 球星卡作為資產上鍊後,不存在會出現實體球星卡的存儲或運輸問題,NFT 資產可以儲存在錢包中,儲存成本幾乎為零,這也讓球星卡的收藏門檻下降,吸引更多玩家參與,另外鏈上資產更強的流通性賦予了NFT 球星卡收藏更理想的投資屬性。

- 山寨卡風險降低

傳統球星卡交易市場是不受監管的,官方發售卡片後,個人之間的二級市場交易很有可能出現出售山寨卡現象,玩家判斷失誤就可能會高價買入成本十分低廉的偽造品。借助智能合約,NFT 球星卡的出處以及每一個持有或轉讓它的地址都可以被追踪,每張卡牌都是獨一無二的、不可複制的,信息也無法被篡改,出現假卡的機率很低。

加密遊戲優勢

加密遊戲和傳統遊戲相比有以下優勢:

- 玩家擁有遊戲資產所有權

傳統遊戲中,遊戲資產的所有權屬於開發商,玩家僅擁有使用權,開發商可以隨意的轉讓或更改用戶的遊戲資產,而在加密遊戲中,通過智能合約,用戶可以真正擁有遊戲資產的所有權。

- 遊戲數據得以永久安全存儲

傳統遊戲中,遊戲數據存在被黑客盜取的風險,而加密遊戲基於區塊鏈技術,黑客無法入侵和攻擊分佈式賬本,因此遊戲數據得以被永久保存,不得篡改。

- 遊戲開源開發

傳統遊戲的代碼是不開源的,即遊戲廠商制定遊戲規則,加密遊戲與傳統遊戲單點信任不同,是點對點的生態系統,遊戲的代碼是開源的,透明的,開發者可以發揮創意自由創新,讓遊戲的可玩度更高,這也體現了Web3.0 的概念。

發展前景

- 中心化程度更徹底,去中心化社區治理(DAO)賦能NFT 遊戲

遊戲生態中底層設施不完善,去中心化程度不徹底是NFT 遊戲的問題之一。即使玩家名義上擁有遊戲資產的所有權,但NFT 在前端上以什麼樣的形式呈現,是由遊戲廠商的中心化服務器決定的。

而DAO 是指通過一系列社區成員都認可,公開透明的規則,社區在無人治理的情況下都可以自主運行。 NFT 遊戲社區中任何的代幣獎勵、投票、交易都是得到整個社區認可的。數據公開透明,任何成員都可以查詢且無法篡改,一旦部署後將不受創建者和外界力量的影響。 DAO 將在NFT 遊戲中的「去中心化」抗爭中發揮重要作用。

- 構建遊戲專屬的公鏈生態

目前NFT 遊戲大多都基於以太坊開發,但是以太坊有著低TPS,高Gas 費用等缺點,專屬於NFT 遊戲開發的優質公鏈基礎設施也是未來NFT 遊戲的發展方向之一。由DapperLabs 開發的Flow 是遊戲專用領先的公鏈,它與NBA 等組織的取得了獨家合作權,NBA Top Shot 是在Flow 上開發建立的。 Flow 具有低成本、低延遲、高吞吐量且開發環境以及用戶體驗友好的優點。

加密藝術——與NFT 最契合的應用

我們認為加密藝術作品市場可以帶來傳統系統無法達到的經濟效益。通過智能合約,藝術品的歷史交易信息包括發出者、展覽記錄、買賣記錄完全是公開透明的,這就大大降低了藝術品的交易成本,並且創作者在本質上也擁有了藝術品的所有權,藝術家也可以通過可證明的編程方式獲得二次銷售補償。 NFT 錨定的藝術品具有稀缺性、唯一性,正是這種稀缺性推動了人們對藝術品的需求。

傳統數字藝術品交易弊端

除了藝術品本身俱有上鍊條件外,傳統藝術品交易的弊端也是推動加密藝術產生的重要原因。傳統藝術品弊端有以下兩點:

作品流動性差

在傳統藝術品市場中,交易場所主要是畫廊、拍賣行等,創意者經過中間商在畫廊或者拍賣行中展出作品,買家付款後,便可以用USB 拷貝藝術品。這種交易模式的弊端是顯而易見的:作品曝光率低,受時間、地域、人群限制大,變現能力和普及度低,流動性差。

創作者無法擁有真正的版權

買家從創作者手中得到作品後,可以復制一份相同的作品繼續放到二級市場上交易,藝術作品的稀缺性在不斷的複制傳播中降低,收藏品的價值下降。與初次銷售收入相比較,二次銷售轉賣升值的經濟效益是客觀的。

這些年來,原創者們不斷在爭取二次銷售的版稅,即「追續權」,1920 年法國首先引入「追續權」概念,追續稅率通常很低,在法國藝術家可以得到轉售價3 % 的分紅,遵循歐盟2001 年發出的《藝術作品作者追續權保護指令》的國家,藝術家在轉售中可以獲得4% 的收益。

在美國,1976 年加州立法承認追續權,1991 年、2011 年國會關於追續權制度都曾向公眾徵求過意見,但都沒有通過,2012 年,加州追續權法案被廢止。除了立法不夠完善之外,執法的難度也很大,往往需要法律層參與之後進來原創者才能收取二次銷售的收益,法律成本較高。

主要項目

下表梳理了NFT 在加密藝術領域的主要項目以及各項目的特點:

收藏藝術賽道項目

NFT 為藝術領域賦能——SupeRare

市場概況

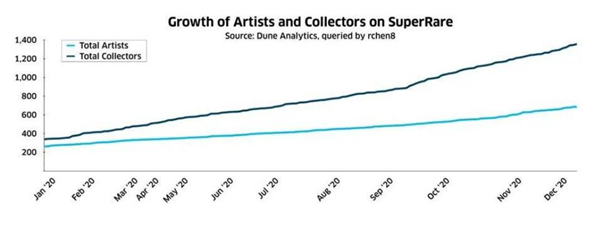

SuperRare 是成立於2017 年的主要加密藝術市場之一,該平台擁有畫廊、拍賣行、博物館、社交、商務等功能。目前該平台有超過600 名創作者,作品一般以ETH 標價出售,總交易額達到2000 萬左右,交易數量總共約16000 件,目前最貴的作品單價達到165ETH,約85000 美元,該平台上出售作品的藝術家和作品都會被平台審核。

Source:nonfungible.com

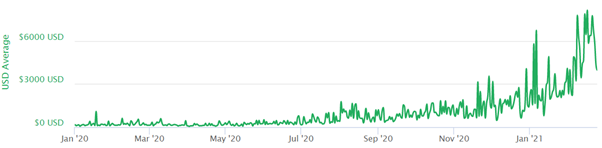

- 商品平均交易價格大幅上升

上圖展示了SuperRare 中NFT 商品的平均交易價格,截至在2021 年2 月底,商品平均交易價格一直波動上升,在2 月16 日達到峰值8135 美元,較2020 年初增長47 倍以上,並且在進入2021年之後漲幅較之前更大。

Source: DuneAnalytics, queried by rchen8

- 收藏品需求不斷上升

上圖展示了SuperRare 中藝術家和收藏者數量在2020 年的增長情況,收藏者和藝術家的差距在不斷加大,在2020 年末,收藏家的數量大約是藝術家的兩倍,收藏家和藝術家的總數額在不斷加大,可見收藏品需求不斷上升。

SuperRare 賦能藝術品交易

- 藝術家初級銷售收益增加

全世界的投資者可以通過平台欣賞藝術家的作品,作品曝光度較傳統拍賣行高,並且在加密藝術市場點對點去中心化的生態系統中,藝術家不受拍賣行、經銷商等中間人的高額佣金影響,初級銷售85% 收益歸屬於自己(平台收取15% 佣金),藝術家初級銷售收益增加。

- 藝術家和二次銷售權益綁定

以太坊智能合約中加入了二級市場銷售特許權,Superare 交易市場中,藝術品在二級市場進行交易後,原創者可從中獲得10 % 的佣金,獲得被轉賣的被動收入。因為智能合約有對資產支配的權力,二次交易後會立即自動付款,不需要第三方法律人員來執行,藝術家真正擁有了二次銷售的權益。

加密藝術優勢

總體而言,加密藝術較傳統藝術的優勢可以概括為以下三點:

降低成本

加密藝術品相對於傳統藝術品交易減少了高昂的運輸成本,儲存成本,維護成本,法律成本等。

增加曝光度和流動性

目前傳統藝術品交易都時間、地域、受眾限制很大,主要的藝術展只集中在紐約、柏林、巴黎、香港等大城市,受眾人群也主要是社會富有階層,但加密藝術通過區塊鏈於智能合約成功連接了全球市場,整合了全球藝術品資源,匯集了全世界的藝術家、收藏家、投資者以及評論家,玩家選擇可以投資NFT 資產碎片,收藏門檻降低,可以在加密藝術綜合交易平台隨時瀏覽藝術品。

明確作品所有權

加密藝術的展覽、流轉信息全部會被記錄在鏈上,便於審核、跟踪特定藝術品,出現仿造品、山寨品可能性大大降低。 ERC721 協議明確了代幣的出處,明確了作品所有權,二次銷售的剩餘價值歸創造者所有。

加密藝術未來設想

關於加密藝術未來的發展趨勢主要有四點:

與更多的元素結合或捆綁形成新的資產類別

比如金融,建築等等,這些創新的捆綁組合將會釋放加密藝術的更大潛力。

藝術品會和更多潮品或者玩具結合

潮玩市場現金流收入高於藝術品,而且個性化設計、潮流屬性成為當今許多年輕人的消費邏輯,潮玩市場火爆規模將持續擴張。潮玩市場傳統藝術界已經有這種趨勢,比如藝術家村上隆的作品,他的繪畫、雕塑作品有很強的玩具屬性。

流動性增加

未來可能會出現更多的類似Opensea 一樣的綜合性交易平台以及二手交易平台。其次,另一個流動性來源是DeFi, 用戶在DeFi 協議中抵押優質NFT 資產之後貸款去購買新的資產,NFT 的流動性就會增加。

另外,除了單版限量藝術品,也會有更多多版限量藝術品的交易流通。多版藝術品是藝術家根據自己的想法委託或自己製作的一系列相同的藝術作品,多版藝術品對於玩家而言收藏門檻更低,社交屬性更強,流動性會增加,升值空間更高。

藝術品鑑真以及防偽技術升級

隨著鑑真溯源芯片技術的升級,玩家遇到偽造品的可能性會降低。

社交代幣——NFT 未來最有潛力的增量市場之一

我們認為社交代幣集中體現了Web3.0 點對點傳輸的內涵,有助於減少創意者對中心化平台的依賴,增加創意作品的流通性和變現能力,也可以真正實現創意者和權益綁定。相比實物資產上鍊,這類互聯網社區中的原生資產的價值捕獲將會更高。目前人們還只是觸及了社交代幣的淺層潛力,社交代幣未來可能成為NFT 最有潛力的增量市場之一。

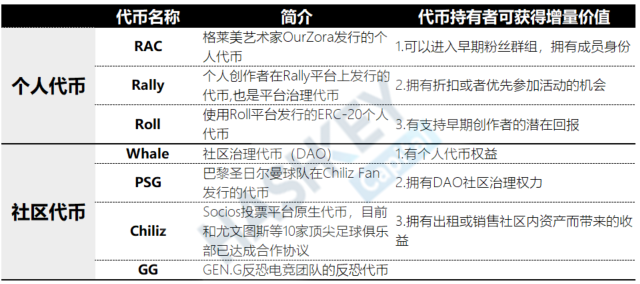

社交代幣分類

社交代幣(Social Tokens)是一種由個人聲譽、品牌或社區支持的代幣,是NFT 領域中一個較新的應用。社交代幣是建立在社區價值會不斷提高的前提之上的。社交代幣大致分為兩類:個人代幣和社區代幣。

個人代幣

由個人創建,會隨著個人價值的增長而升值,但捕獲價值有限,受個人品牌影響大,創作者可以通過發幣來管理自己創建的社區。

社區代幣

通常用於進入有特定成員資格才可以進入的社區,比如必須擁有該社區創建者發行的代幣,才可以進入特定的telegram 討論組,獲得資訊或服務等等,同時這些社區也會通過發放代幣鼓勵人們對社區做出貢獻,社區代幣大多是去中心化自治組織(DAO)的治理代幣,社區通常比個人成就更廣,增長潛力更大。

總體而言,個人代幣早期投資者可能獲得巨額回報,社區代幣可能會捕獲更多增量價值。下圖是Messari 歸納的兩種社交代幣的主要項目以及其代幣價值:

Source:根據Messari 整理

社交代幣價值

增加創意作品變現能力

互聯網為創意者們了提供分享作品的平台,但是創意者作品的商業化能力,作品共享、傳播能力、增值都是空間都是有限的,即創意者的作品變現能力不足。但Web3.0 的出現有望解決這一問題,創意者可以在社區內通過發放社交代幣,讓支持者共享所喜愛的作品,從而提高流動性,達到作品增值的目的,而且創意者可以根據社區內用戶的活躍度以及貢獻度劃分層級並享受代幣化權益。

創意者和權益綁定

創作者可以利用社交代幣允許粉絲訪問該創作者全社交平台的作品,粉絲可以不再去依賴平台支持創作者和喜愛的作品,這種方式通過代幣化工具統一對創作者支持。創作者可享有作品增值空間的全部利潤,實現創意者和權益的綁定,這也體現了Web3.0 的點對點生態系統的核心內涵。

特色項目——Whale

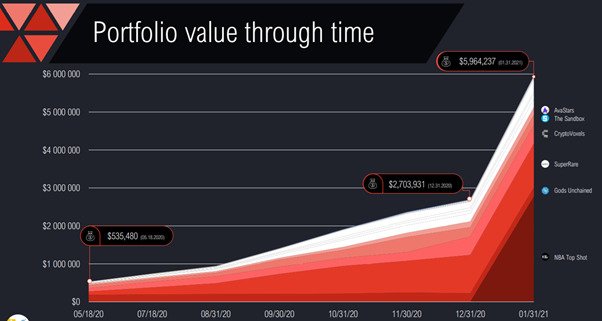

目前社交代幣的特色項目是WhaleShack 發行的Whale,WhaleShark 首次發行是在2020 年5 月,它由大量的NFT 資產組成的金庫支持,包括大量的藝術品、收藏品、虛擬物品代幣,創作者可在Opensea 上用Whale 標價出售其作品。

下圖是WhaleShark 的NFT 資產庫的價值估計情況(Nonfungible.com 2021 年一月審計結果),資產庫中的NFT 資產連續幾個月呈上升趨勢, 2020 年12 月31 日價值約270 萬美元, 2021 年1 月底價值接近600 萬美元,一個月漲幅達120%。

Source: Nonfungible

值得注意的是,Nonfungible 的估值方法更多的是依靠歷史數據,大多數NFT 資產的估值基於過去幾個月的平均成交單價,缺少對未來情況的預測。這種估值方法比較保守,目前Nonfungible 評估的金庫價值可以被看作是最低要價。

Whale 不僅得到NFT 資產庫的支持,還有社區內其他不同的職能,比如游戲、購買虛擬資產等,Whale 同時創建了一個DAO (Decentralized Autonomous Organization),即Whale 完全由參與者主導治理,沒有中心化的組織。

生態環境

如今的社交代幣不僅價值升高,其生態也在快速崛起,下圖顯示了社交代幣生態的主要構成部分:

代幣發行平台

如Stakeonme、Roll、Rally、Zora、Fyooz 等提供代幣發行者鑄造和發行社交代幣的平台。

代幣創建加速器

主要作用為孵化社交代幣,比如幫助創作者設計代幣模型,創造代幣標準等。

管理工具

主要用於社區的治理,主要功能包括群組驗證、身份驗證、投票、提案、發起DAO、空投、打賞、銷售資產、收益耕種等等,如Gnosis、YUP。

社交代幣價值思考

相比實物資產上鍊,社交代幣原生資產價值捕獲更高

社交代幣在粉絲經濟持續發展的背景下是有實際價值支撐的,拿個人代幣舉例,發幣者個人影響力越高,代幣的價格就會越高,發行代幣由發起人的個人品牌和聲望背書。相比資產上鍊,這類互聯網社區中的原生資產的價值將會更高,只是在Web3.0 時代正式到來之前不夠明顯。

對識別人才及品牌的增值預測能力有要求

社交代幣主要由個人聲譽、品牌或社區支持,會隨著個人或社區價值的增長而升值,對投資者識別人才的能力有要求。

其他應用

除了前文提到的NFT 在加密遊戲、加密藝術以及社交代幣中的應用,NFT 在其他賽道也有頗多令人興奮的項目,下表梳理了NFT 在綜合性交易所,數據庫,去中心化域名,金融以及和DeFi 結合的一些代表項目:

展望與瓶頸

優質資產提升市場流動性

首先NFT 領域預計會出現更多優質的綜合性交易平台,為世界各地的玩家提供鑄造或交易NFT 的場所。另外DeFi 可以為NFT 提供流動性,優質的得到廣泛認可的NFT 資產可以在DeFi 的協議裡抵押借貸,用戶抵押NFT 之後再去購買新的資產,優質的NFT 資產將提高市場流動性。

更多現實資產上鍊

NFT 的真正意義是為現實世界的物品提供一個上鍊渠道,充當物理世界和區塊鏈世界的連接橋樑。除了現有的遊戲道具、藝術收藏品等應用,未來有更多現實資產比如房地產、版權等都可以上鍊,以NFT 形式存在。此外,NFT 也可以看成是現實興趣愛好的一次上鍊過程,比如電影、音樂、戲劇、時尚等都可上鍊,玩法將更多元。

金融屬性增加

商業票據例如債券、保單等在金融市場流通、交易的過程中需要承載著大量信息,具有唯一性,NFT 作為非同質化代幣,可以對標不同實物,票據的信息可被追踪。 NFT 可以為金融領域賦能,未來金融屬性將會增加。

生態環境不夠完善

相較於先前熱門的DeFi 生態,現階段NFT 的生態完善還不夠完善,不同於DeFi 領域各個賽道的相似的業務和投資邏輯,NFT 賽道分化明顯,項目差異較大,而且只有少部分賽道發展較為成熟並具有投資價值,導致NFT 的項目和賽道合力不足,影響力有限。其次,NFT 中涉及的私鑰、錢包、助記詞等概念對玩家而言門檻較高,很多玩家因此望而卻步。另外,NFT 市場由於是新興小眾領域,流動性較DeFi 項目較差。

安全風險較高

首先全球在NFT 領域政策的監管尚處在空白階段,NFT 發展屬於無監管的「野蠻生長」狀態,根據NFT 非同質化代幣對標實物的特點,可能會出現不法分子利用NFT 洗錢、交易違禁物品這類犯罪活動。此外,隨著NFT 資產價值不斷增加,生態系統逐漸擴大,可能成為繼DeFi 之後黑客新的攻擊目標,網絡安全問題漏洞也是潛在風險。

投資與賽道評估

有投資價值的賽道

優質公鏈、發行和流動平台、代幣本身。

優質公鏈

以太坊高Gas 費,速度慢,網絡擁堵的問題限制了很多應用的開發,用戶體驗較差,像Flow 這類新型作為遊戲專用區塊鍊或者Matic,xDai Chain 這類L2 解決方案有支持遊戲或流媒體行業的潛力。投資L1 或L2 上支持NFT 項目開發的有更高吞吐量的優質公鍊或擴容解決方案是一個有潛力的NFT 投資方向。但與更為集中的代幣本身投資相比,公鏈這類較為廣泛的投資帶來的收益可能較少。

發行和流動平台

NFT 是非同質化代幣,具有唯一性,和同質化代幣不同,其商品屬性大於貨幣屬性。既然NFT 商品屬性更大,商品的發行和流動平台就是主要投資方向之一,例如Opeansea、Superare 這類交易平台。 Opensea 和Superare 目前尚未發幣,交易平台Rariable 的平台治理代幣Rari 允許玩家買賣NFT 商品,進行流動性挖礦,獲得代幣獎勵,投資者可以佈局這類代幣。

但是,過於小眾的市值很小的交易平台不建議佈局,第一深度不夠,價格波動大,用戶容易遭受短期損失,第二平台規範性沒有保障。

代幣本身

前文提到的藝術收藏品、遊戲道具、社交代幣、NFT 金融產品、平台治理代幣都具有投資價值。收藏品和藝術品往往因為不同的原因或背景變得有價值,這些原因通常不可複制,具有稀缺性,投資者需運用自身藝術品知識儲備評估其收藏價值,遊戲道具也根據遊戲本身的熱度和趣味性價值不同。

鑑於NFT 的稀缺性、唯一性,NFT 在金融領域的應用是未來發展的重要方向,其中保險、衍生品、指數是NFT 在金融領域的投資主要投資機會。平台治理代幣的價值取決於其治理的資產以及生態系統的質量,代表該平台上NFT 價值的索引。隨著「粉絲經濟」、「所有權經濟」的興起,標的個人價值和社區價值的社交代幣也是有潛力的代幣投資方向之一。

NFT 作品本身、藝術家、交易平台質量、外部評價是評估NFT 的重要指標

加密貨幣領域中投資NFT 類似於傳統投資機構的另類投資。與傳統投資相比,另類投資流動性較差,信息有效性弱,可能賺取超額收益,同時也有助於減少投資組合中的整體投資組合波動性,增加投資多樣性。與傳統藝術品的估值方法類似,玩家對NFT 的投資主要需要考慮以下四大要素:

NFT 作品本身

NFT 作品本身是評估NFT 的最重要指標。收藏品、藝術品這類NFT 產品的內在價值很難估計,對玩家的藝術鑑賞水平有一定要求,遊戲道具保值或增值的前提是遊戲本身一直保持對用戶的吸引力,玩家可以根據個人的興趣愛好、藝術情懷和鑑賞角度評估NFT 作品的投資價值。

藝術家

如果一個藝術家知名度高,買家就更傾向購買該作品,這類擁有高市場需求的藝術家才能以高價出售作品,相反,初出茅廬的藝術家的作品賣出高價的可能性很低。 NFT 領域活躍藝術家包括:Matt Kane、Pak、Josie、Pascal Boyart、Hackatao、Coldie、Trevor Jones、JOY 等,玩家可以優先選擇這些藝術家的作品。

交易平台質量

拍賣行在傳統藝術品市場中起到很大作用。如果一位藝術家的作品被一個著名的拍賣行購買,那麼該藝術家在藝術界地位某種程度上得到了認可,其作品價值也會進一步提高。如今NFT 交易平台越來越多,玩家需要對其質量進行評估,須挑選知名度高,有信譽保障的平台購買,以此保障NFT 作品的質量。比如用戶可以選擇SuperRare 這類藝術家及其作品經過嚴格審查的平台購買NFT 資產。

外部評價

傳統藝術品投資中,收藏家可以通過收集藝術家檔案、展覽新聞、拍賣結果這些外部評價資料來評估藝術品價值。 NFT 領域中,用戶可以同樣參考新聞,市場交易數據(例如成交單價、成交額)或第三方審計報告對加密藝術品價值進行評估。

注重保護資產,安全收藏NFT

用戶最好選擇硬件錢包儲存NFT

硬件錢包的私鑰是單獨儲存在芯片中的,不容易被惡意攻擊,是儲存NFT 資產的安全方式,不像軟件錢包面臨更多攻擊載體。

用戶需考慮平台處理元數據的方式的安全性

如果一個NFT 項目將其元數據儲存在第三方中心化服務器,若該項目最終破產或第三方服務器遭黑客攻擊,用戶將遭受損失。對於收藏者來說,NFT 項目的上鍊程度是很重要的,應選擇上鍊程度高的、元數據存儲在鏈上的NFT 項目。對於這類項目,用戶也可以在在太坊瀏覽器或其他查詢工具中追溯信息源頭,跟進NFT 資產狀態。