作者:Joel John

編譯:深潮TechFlow

加密貨幣的殺手級應用程式已經以穩定幣的形式出現了。在2023年,Visa 的交易量接近15兆美元,而穩定幣的交易總量約為20.8兆美元。自2019年以來,穩定幣在錢包之間的交易額已達221 兆美元。

在過去幾年中,相當於全球GDP 的資金透過區塊鏈流動。隨著時間的推移,這些資本逐漸累積在不同的網路上。用戶在不同協議之間切換,以尋求更好的財務機會或更低的轉帳成本。隨著鏈抽象的出現,使用者甚至可能不知道他們在使用跨鏈橋。

可以將跨鏈橋視為資本的路由器。當你訪問互聯網上的任何網站時,後台有一個複雜的網絡,確保顯示的比特和字節準確無誤。網路中關鍵的一環是你家中的實體路由器,它決定了封包的引導方式,以幫助你在最短時間內取得所需資料。

跨鏈橋在今天的鏈上資本中扮演著類似的角色。當用戶想從一個鏈轉到另一個鏈時,跨鏈橋決定了資金的路由方式,以便用戶獲得最大價值或最快速度。

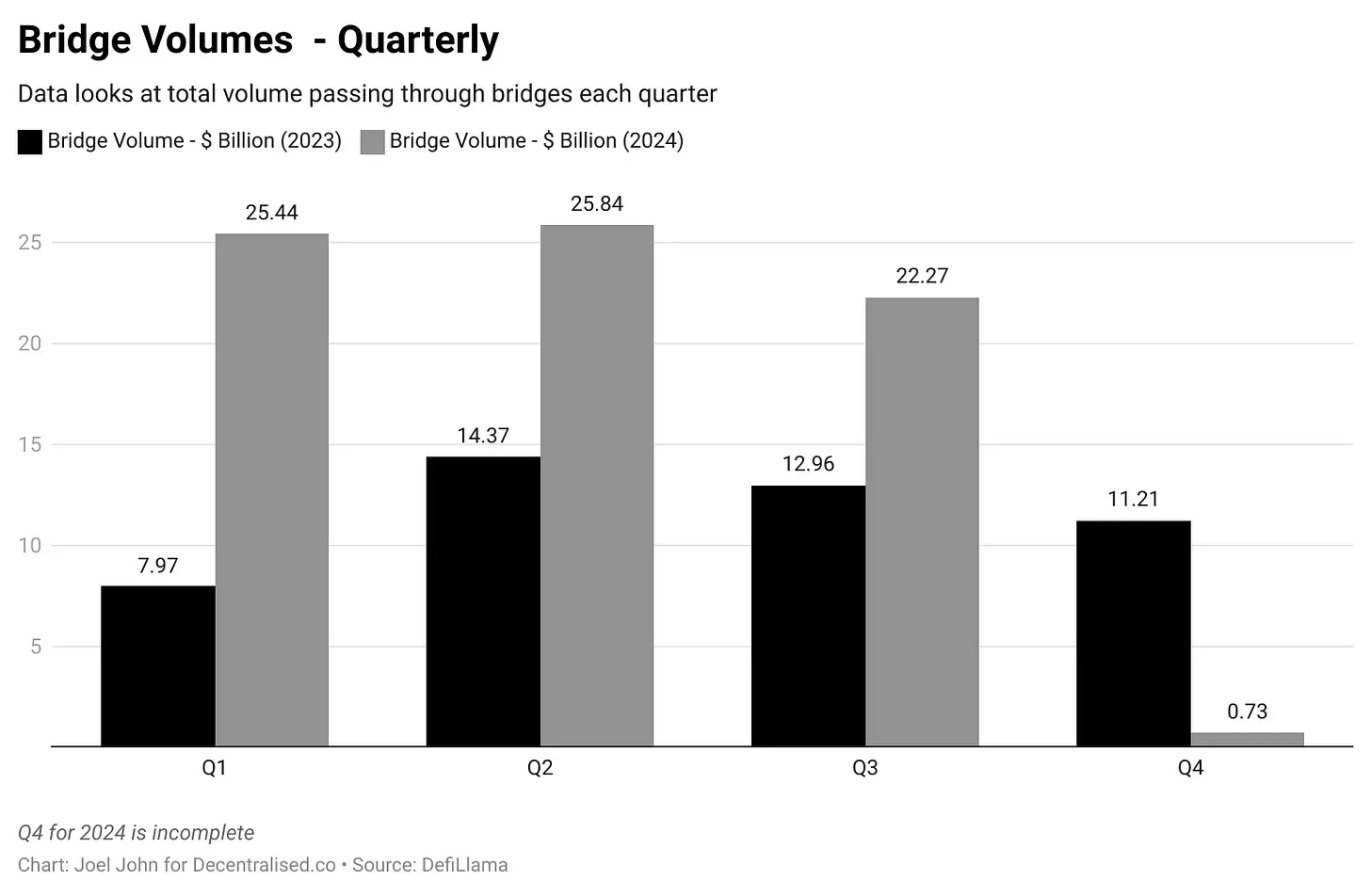

自2022年以來,跨鏈橋已經處理了近222.7億美元的交易。這與以穩定幣形式在鏈上流動的資金量相比相差甚遠。然而,跨鏈橋在每個用戶和每鎖定一美元上所賺取的收入似乎比許多其他協議都高。

今天的討論是關於跨鏈橋背後的商業模式及其透過跨鏈橋交易所產生的收入的合作探索。

展示收入

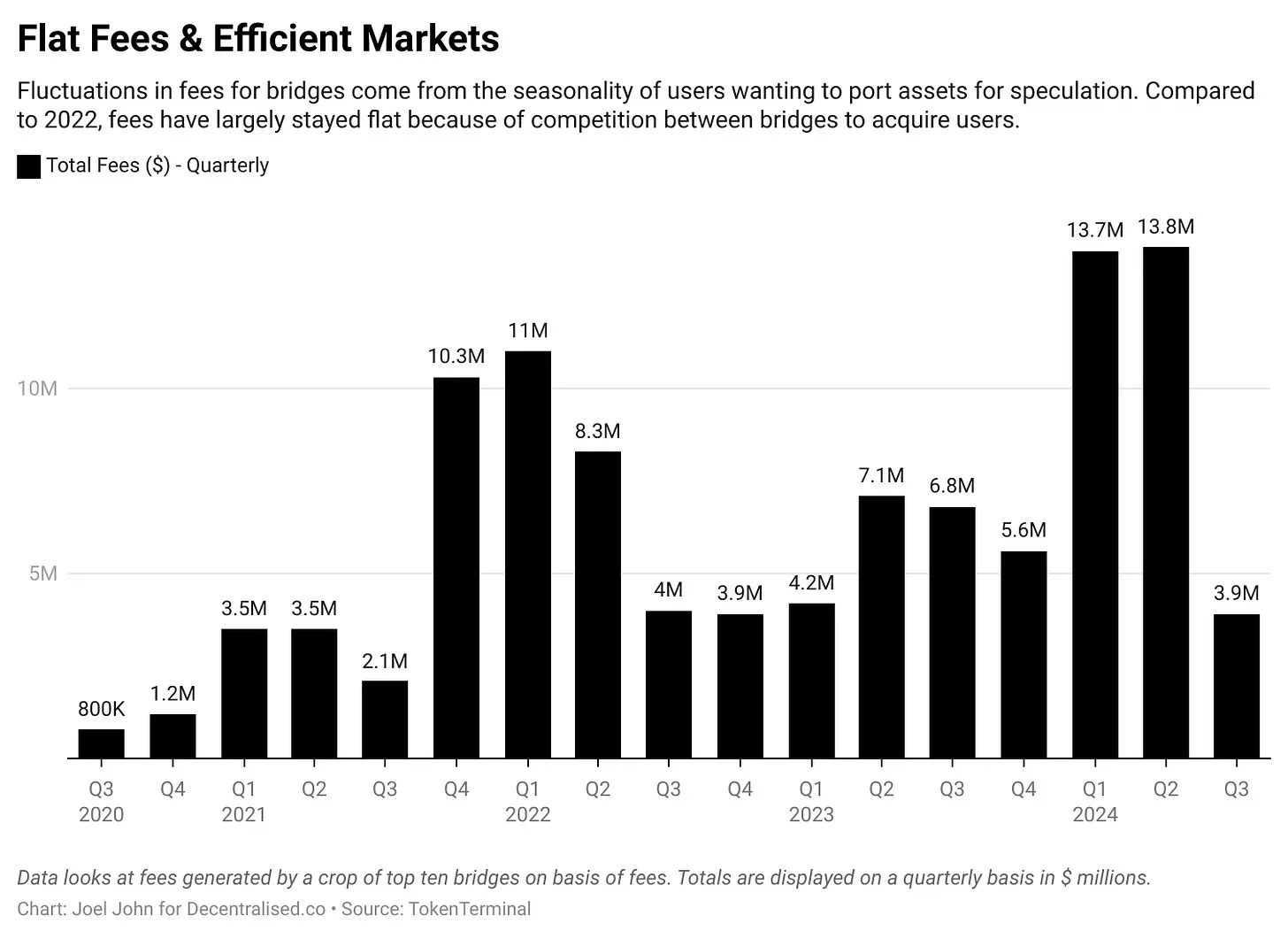

自2020年中期以來,區塊鏈跨鏈橋已累積產生了近1.04億美元的費用。由於用戶會湧向跨鏈橋來使用新應用或追求經濟機會,因此這一數字具有一定的季節性。如果沒有收益、迷因Token 或金融工具可用,跨鏈橋會受到影響,因為用戶傾向於使用他們最熟悉的協議。

一個相當悲傷(但有趣)的比較是將跨鏈橋收入與類似PumpFun.的meme-coin 平台進行比較。他們的費用收入為7000萬美元,而跨鏈橋產生的費用收入為1380萬美元。

即使交易量上升,費用保持平穩的原因是鏈之間持續的價格戰。要理解他們如何達到這種效率,了解大多數跨鏈橋的工作原理是有幫助的。理解跨鏈橋的一種方法是將其與一個世紀前的哈瓦拉網路進行類比。

區塊鏈跨鏈橋類似於哈瓦拉,透過加密簽名連接物理上的分隔。

雖然現在人們普遍認為哈瓦拉與洗錢有關,但在一個世紀前,它是一種高效率的資金流動方式。例如,在1940年代,如果你想將1000美元從杜拜轉移到班加羅爾——當時阿聯酋仍在使用印度盧比——你有幾種選擇。

你可以選擇透過銀行,這可能需要幾天時間並且需要大量文件,或者你可以去黃金市場找一個商家。商家會收下你的1000美元,並指示印度的一位商人在班加羅爾向你信任的人支付相應金額。資金在印度和杜拜之間流動,但沒有跨越國界。

那麼這是如何運作的呢?哈瓦拉是一個基於信任的系統,因為黃金市場的商家和印度的商人通常有長期的貿易關係。他們不是直接轉移資金,而是可能透過商品(如黃金)來稍後結算餘額。由於這些交易依賴於參與者之間的相互信任,因此需要對雙方商人的誠信和合作有極大的信心。

這與跨鏈橋有什麼關聯呢?跨鏈橋在許多方面的運作模式是相似的。例如,你可能想將資金從以太坊轉移到Solana 以追求收益,而不是從班加羅爾轉移到杜拜。像LayerZero 這樣的跨鏈橋透過傳遞用戶訊息,使用戶可以在一個鏈上借出Token,並在另一個鏈上借入。

假設不再是鎖定資產或給予金條,而是這兩位交易員給你一個代碼,可以在任一地點兌換資本。這個代碼相當於一種訊息傳遞方式。像LayerZero 這樣的跨鏈橋使用被稱為端點的技術。這些端點是存在於不同鏈上的智慧合約。 Solana 上的智能合約可能無法直接理解以太坊上的交易,這時就需要預言機的介入。 LayerZero 使用Google Cloud 作為跨鏈交易的驗證者。即使在Web3 的前沿領域,我們仍然依賴Web2 巨頭來幫助我們建立更好的經濟體系。

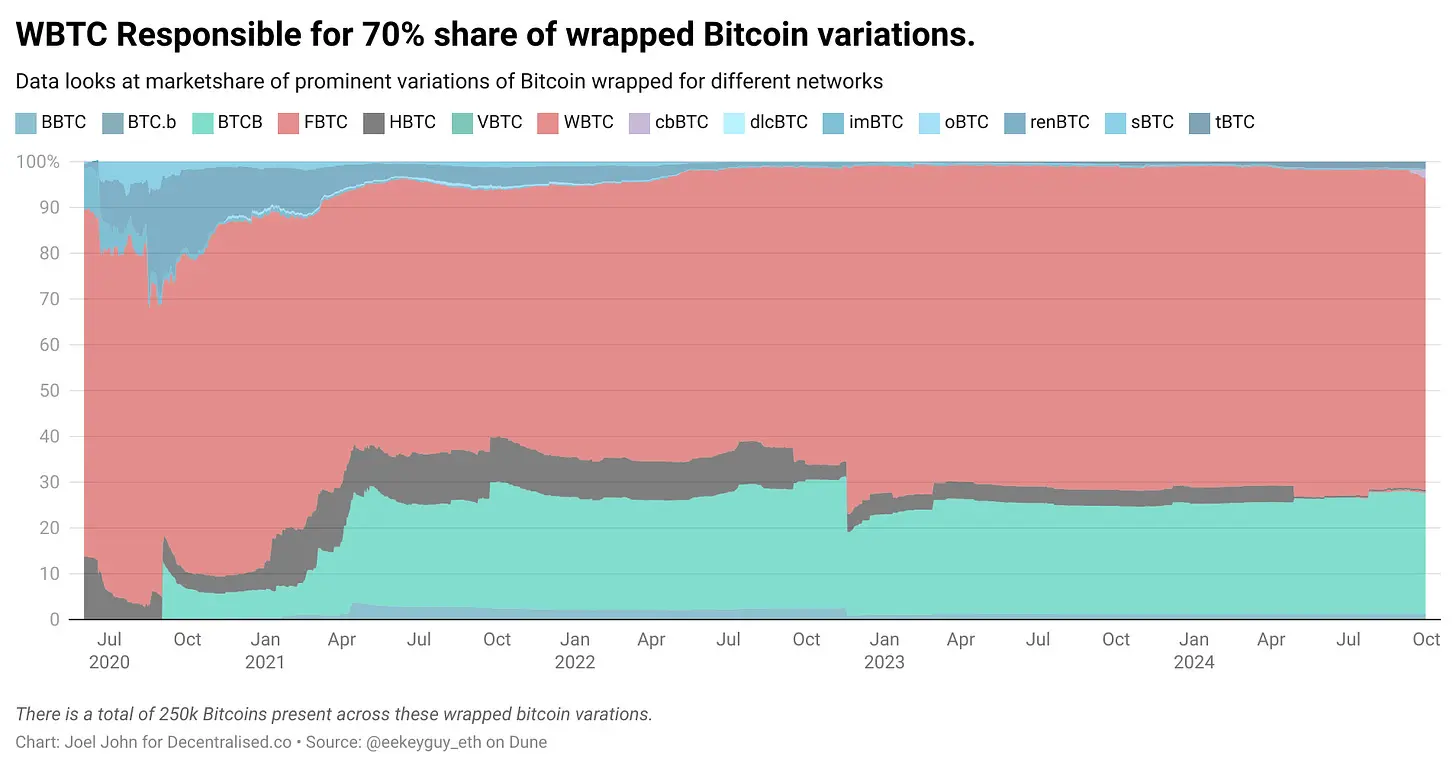

設想一下,參與的交易員不信任自己解釋程式碼的能力。畢竟,並不是所有人都能夠使用Google Cloud來驗證交易。另一種方式是鎖定並鑄造資產。在這樣的模型中,如果你使用Wormhole,你會在以太坊上的智能合約中鎖定你的資產,以在Solana 上獲得一個包裝資產。這相當於哈瓦拉商人在印度給你金條,而你在阿聯酋存入美元。資產在印度被鑄造並交給你。只要你歸還金條,你就可以在印度用金條進行投機,並在杜拜取回你的原始資本。不同鏈上的包裝資產類似於金條——只是它們的價值通常在兩個鏈上保持不變。

下圖展示了我們今天對比特幣包裝的各種變化。其中許多是在DeFi 夏天期間鑄造的,以便使用比特幣在以太坊上創造收益。

跨鏈橋有幾個關鍵獲利點:

- 鎖定總價值(TVL)-當用戶存放資本時,這些資金可以用於產生收益。目前,大多數跨鏈橋並不將閒置資本借出,而是在用戶將資本從一個鏈轉移到另一個鏈時,收取一小部分交易費用。

- 轉發者費用-這些是第三方(如LayerZero 中的Google Cloud)在每筆轉帳中收取的小額費用。這些費用是為了在多個鏈上驗證交易而支付的。

- 流動性提供者費用-這是支付給那些將資本存入跨鏈橋智慧合約的個人的費用。假設你在經營一個哈瓦拉網絡,現在有人將1億美元從一個鏈轉移到另一個鏈。作為個人,你可能沒有足夠的資本。流動性提供者是那些匯集資金以幫助完成交易的個人。作為回報,每個流動性提供者從產生的費用中獲得一小部分收益。

- 鑄造成本-跨鏈橋在鑄造資產時可以收取小額費用。例如,WBTC 對每個比特幣收取10個基點的費用。 在這些費用中,跨鏈橋的主要支出在於維持轉發者和支付流動性提供者。它透過交易費用和在交易兩端鑄造資產的方式在TVL 上創造價值。一些跨鏈橋也採用激勵性的質押模型。假設你需要向大洋彼岸的人進行1億美元的哈瓦拉資金轉移,你可能需要某種形式的經濟擔保,以確保對方有足夠的資金。

他可能會在杜拜召集他的朋友們,合資以證明他有能力完成這筆轉帳。作為交換,他甚至可能會退還部分費用。這種操作在結構上類似質押。只不過,用戶不是用美元,而是聚集起來提供網路的原生代幣,並以此換取更多的代幣。

那麼,這一切能產生多少收益呢?在這些產品中,一個美元或一個使用者的價值是多少?

經濟學

以下數據可能不夠精確,因為並不是所有費用都歸協議所有。有時,費用取決於所使用的協議和涉及的資產。如果跨鏈橋主要用於流動性較低的長尾資產,可能會導致用戶在交易中承受滑點。因此,在查看單位經濟學時,我想澄清以下內容並不反映哪個跨鏈橋更優。我們關心的是在跨鏈橋事件期間,整個供應鏈中創造了多少價值。

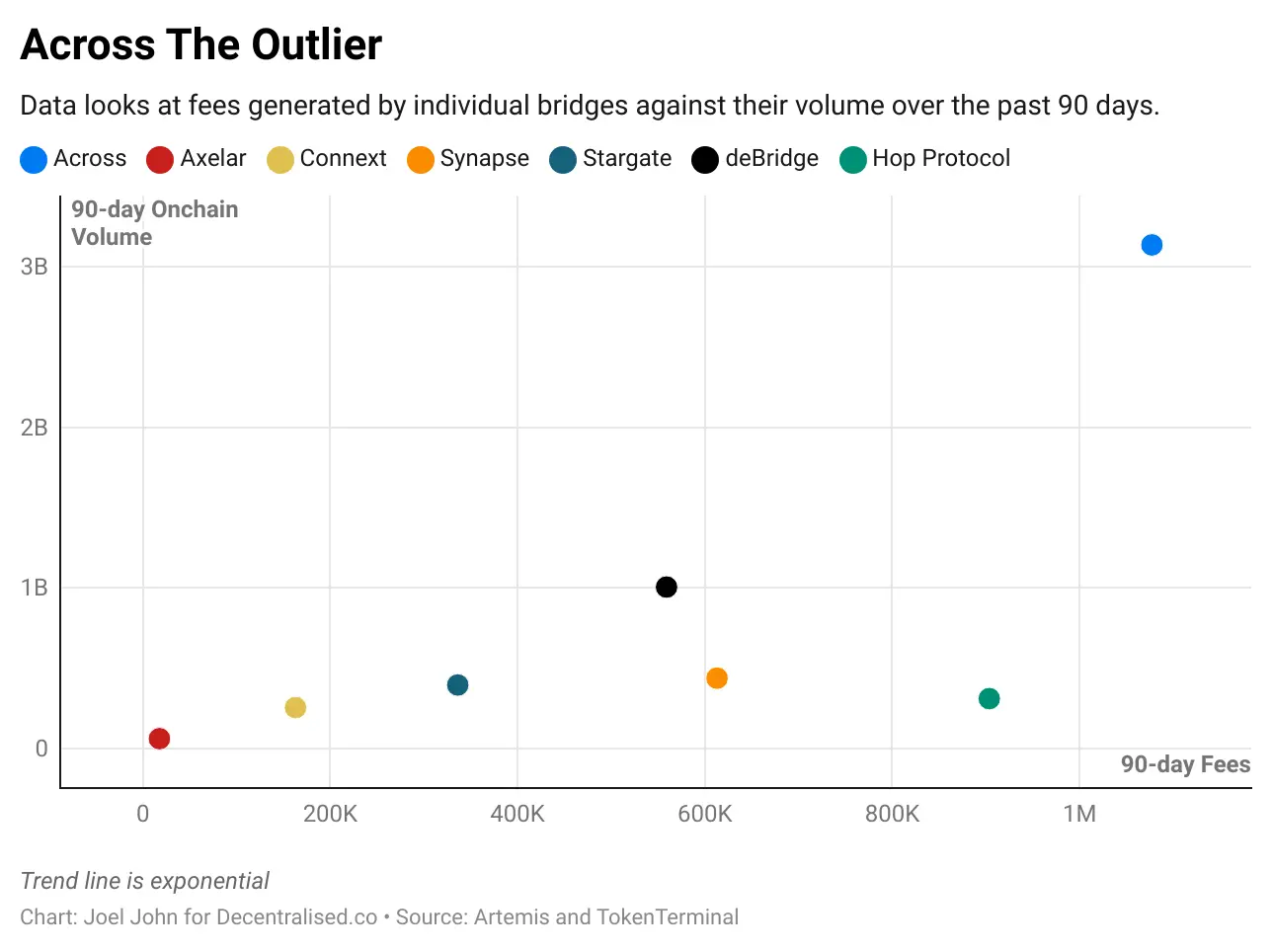

一個好的起點是查看各協議在90天內產生的交易量和費用。這些數據涵蓋了截至2024年8月的指標,因此數字反映的是先前90天的情況。我們假設,由於Across 的費用較低,因此其交易量較高。

這提供了一個大致的概念,了解在任何給定季度中有多少資金通過跨鏈橋流動,以及它們在同一時期產生的費用。我們可以利用這些數據來計算跨鏈橋為每一美元通過其係統所產生的費用。

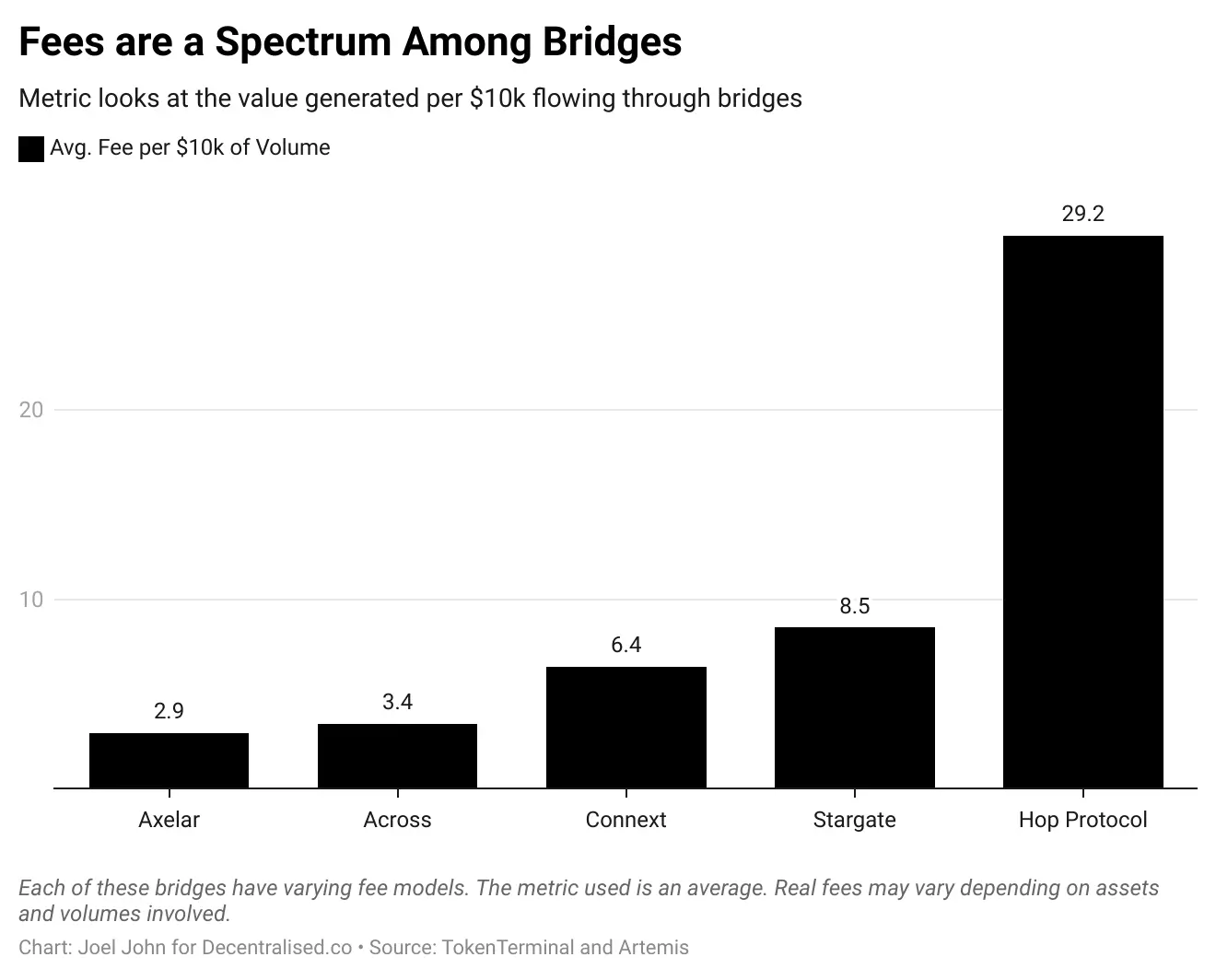

為了方便閱讀,我計算了在這些跨鏈橋中轉移1萬美元所產生的費用數據。

在開始之前,我想澄清一下,這並不是說Hop 收費是Axelar 的十倍。意思是,在一萬美元的轉帳中,像Hop 這樣的跨鏈橋可以在整個價值鏈中(例如流動性提供者、轉發者等)創造29.2美元的價值。這些指標會有所不同,因為它們支援的轉帳的性質和類型不同。

有趣的是,當我們將協議上捕獲的價值與跨鏈橋的價值進行比較時。

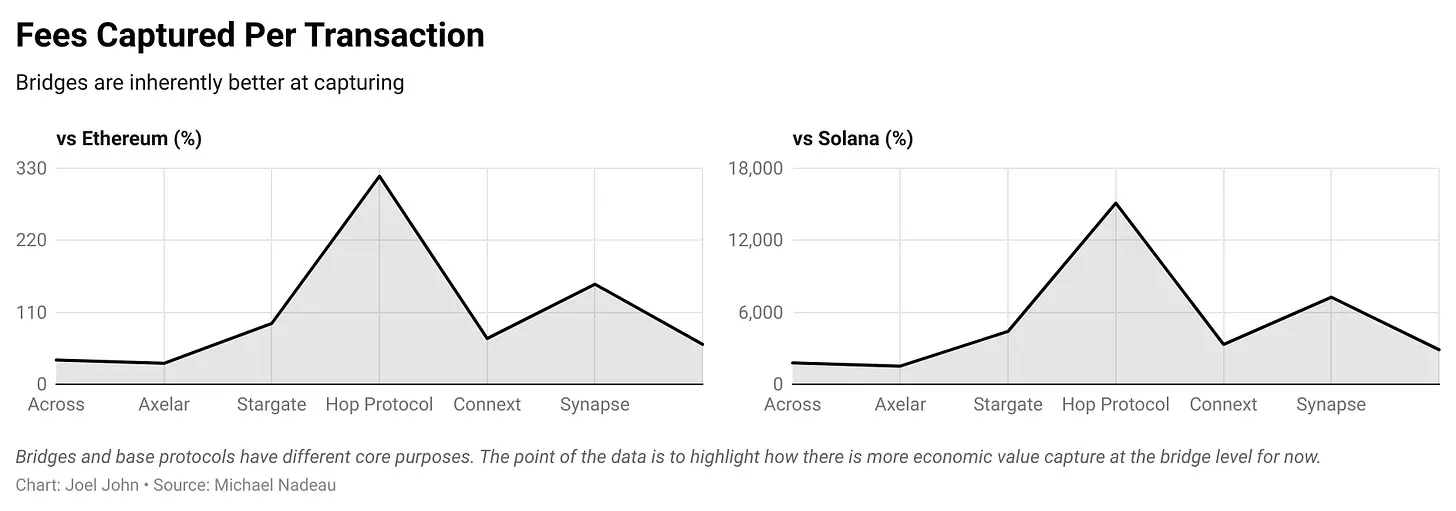

為了進行基準測試,我們檢視了Ethereum 上的轉帳成本。截至撰寫本文時,在低Gas 費用期間,ETH 上的費用約為0.0009179美元,而Solana 上的費用為0.0000193美元。將跨鏈橋與L1s 比較有點類似於將路由器與電腦進行比較。在計算機上儲存文件的成本會低得多。但我們要解決的問題是,從作為投資目標的角度來看,跨鏈橋是否比L1 捕捉了更多的價值。

從這個角度來看,結合上述指標,一種比較兩者的方法是查看個別跨鏈橋每筆交易捕獲的美元費用,並與Ethereum 和Solana 進行對比。

幾個跨鏈橋捕獲的費用比Ethereum 低的原因是因為在Ethereum 上進行跨鏈橋交易時產生的Gas 成本。

有人可能會說Hop 協定捕獲的價值比Solana 多達120倍。但這就偏離了重點,因為兩個網路的費用模型相當不同。我們感興趣的是經濟價值捕獲與估值之間的差異,正如我們很快就會看到的。

在排名前七的跨鏈橋協議中,有五個的費用比Ethereum L1 更低。 Axelar 是最便宜的,僅為過去90天內Ethereum 平均費用的32%。目前,Hop Protocol 和Synapse 的費用比Ethereum 更高。與Solana 相比,我們可以看到高吞吐量鏈上的L1 結算費用比目前的跨鏈橋協定便宜幾個數量級。

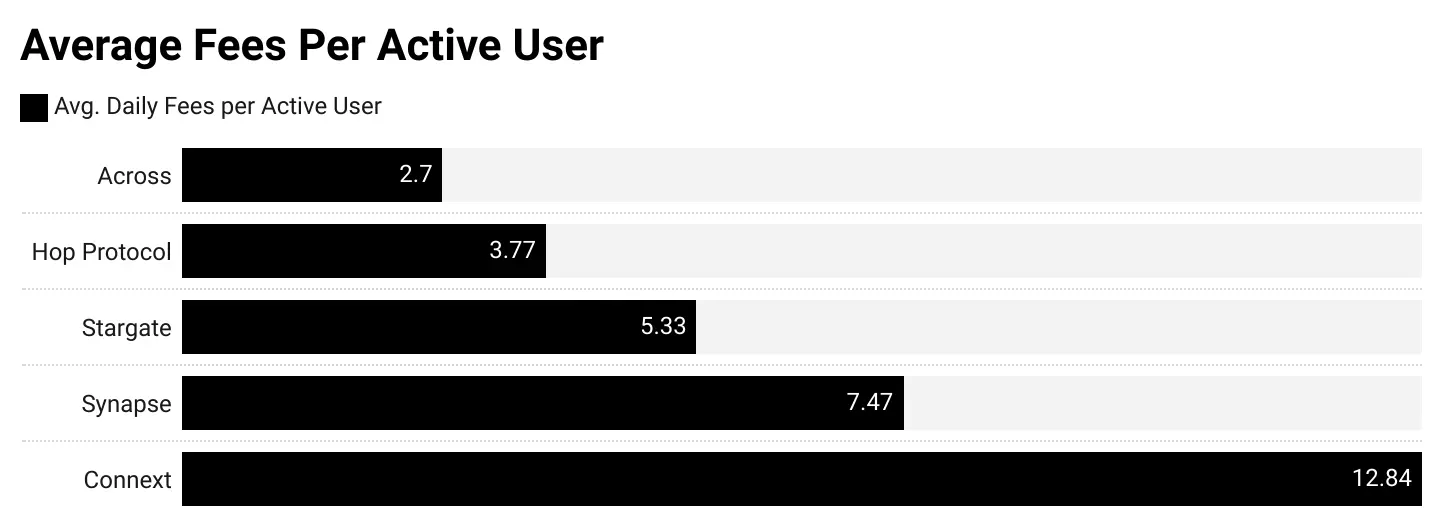

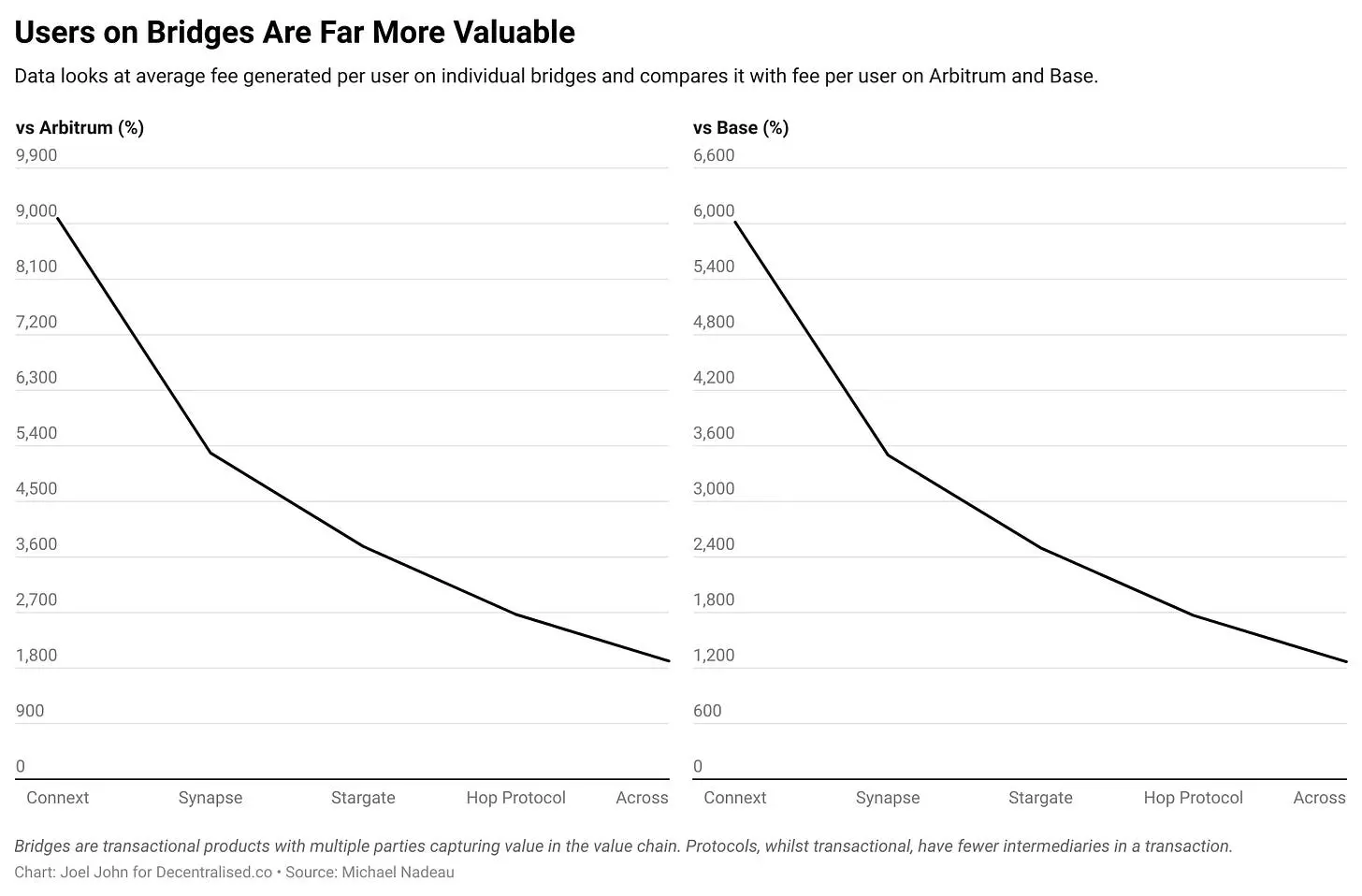

進一步增強這些數據的一種方法是比較在EVM 生態系統中L2 上進行交易的成本。作為背景訊息,Solana 的費用僅為Ethereum 上常規費用的2%。在這次比較中,我們將選擇Arbitrum 和Base。由於L2 是專為極低費用而設計的,我們將採用不同的指標來衡量經濟價值——每個活躍用戶的平均每日費用。

在我們為本文收集資料的90天內,Arbitrum 平均每天有581,000名用戶,每天平均產生82,000美元的費用。同樣,Base 平均每天有564,000名用戶,產生120,000美元的費用。

相比之下,跨鏈橋的用戶數量和費用都較少。其中最高的是Across,擁有4,400名用戶,產生12,000美元的費用。因此,我們估計Across 每天平均每用戶創造2.4美元的費用。然後可以將此指標與Arbitrum 或Base 每活躍用戶產生的費用進行比較,以評估每個用戶的經濟價值。

在跨鏈橋上的平均使用者比在L2 上的使用者更有價值。 Connext 的平均用戶所創造的價值是Arbitrum 用戶的90倍。這有點像蘋果和橘子的比較,因為在Ethereum 上進行跨鏈橋交易時需要支付相當高的Gas 費用,但這突出了兩個明顯的因素。

- 像今天的跨鏈橋這樣的資金路由器,可能是加密貨幣中為數不多的能產生顯著經濟價值的產品類別之一。

- 只要交易費用仍然高得讓人望而卻步,我們可能不會看到用戶轉向Ethereum 或Bitcoin 這樣的L1s。使用者可能會直接被引入L2(如Base),而開發者可能選擇承擔Gas 費用。或者,可能會出現用戶僅在低成本網路之間切換的情況。

比較跨鏈橋經濟價值的另一種方法是將其與去中心化交易所進行比較。兩者在功能上很相似,都是實作Token 的轉換。交易所允許在資產之間進行轉換,而跨鏈橋則在區塊鏈之間進行Token 的轉換。

上述數據僅針對Ethereum 上的去中心化交易所。

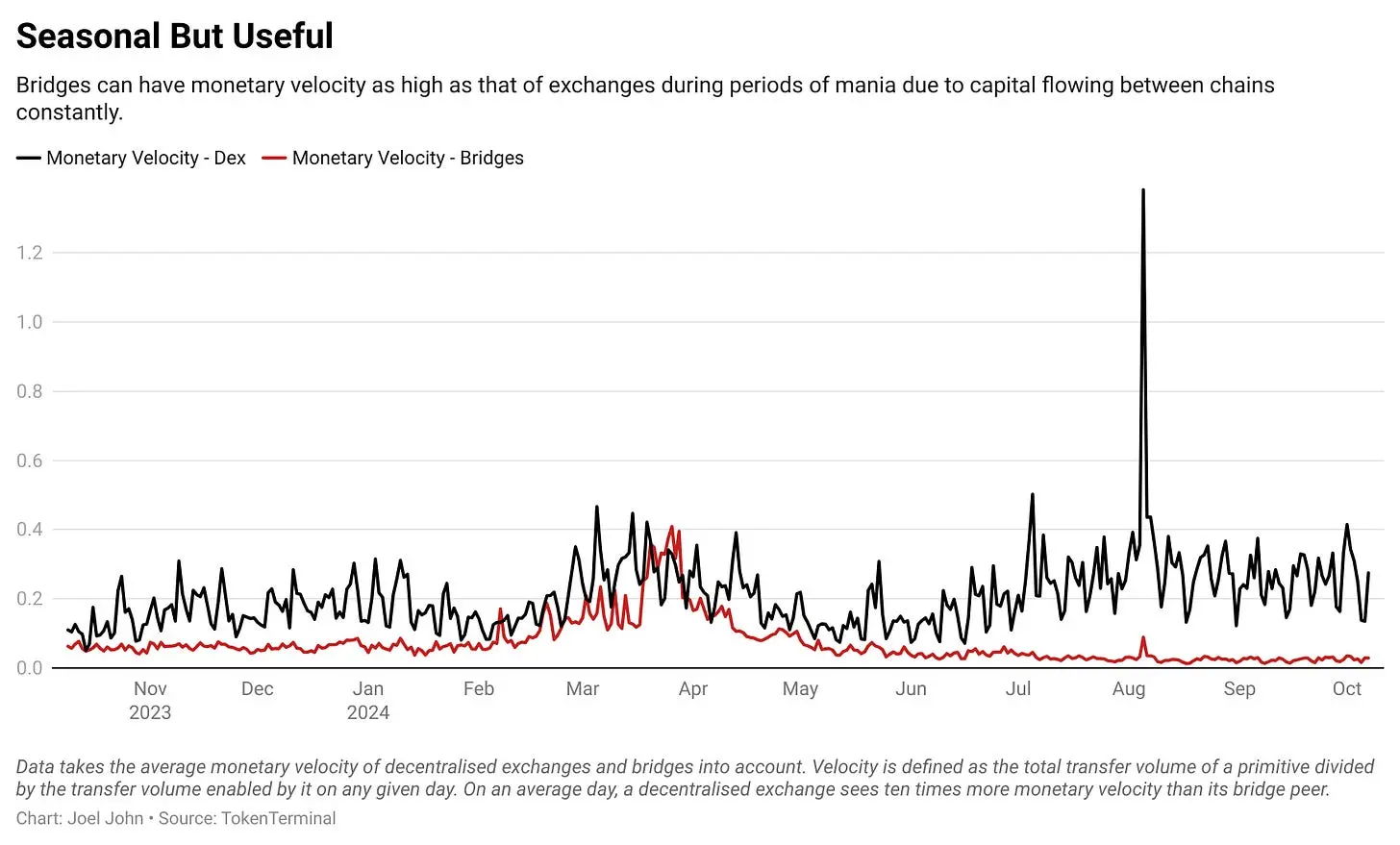

我在此避免比較費用或收入,而是專注於資本流動速度。資本流動速度可以定義為資本在跨鏈橋或去中心化交易所的智慧合約之間流轉的次數。為此,我將跨鏈橋和去中心化交易所在任意一天的轉移量除以它們的TVL。

正如預期的那樣,去中心化交易所的貨幣流動速度要高得多,因為用戶在一天內經常多次交換資產。

然而,令人感興趣的是,當排除大型L2 導向的跨鏈橋(如Arbitrum 或Opimism 的原生跨鏈橋)時,貨幣流動速度與去中心化交易所相差不大。

也許在未來,我們會有跨鏈橋限制其接收的資本量,轉而專注於透過增加資本流動速度來最大化收益。也就是說,如果一個跨鏈橋能夠在一天內多次流轉資本,並將費用傳遞給一小部分停放資本的用戶,它將能夠比目前加密貨幣中的其他來源產生更高的收益。

這樣的跨鏈橋可能會比傳統跨鏈橋擁有更穩定的TVL,因為擴大停放的資金量會導致收益減少。

跨鏈橋是否是路由器?

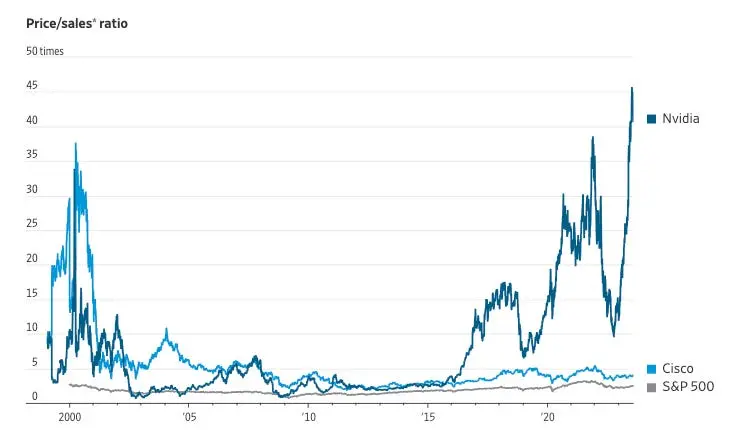

來源:Wall Street Journal

如果你認為創投公司湧向「基礎建設」是個新現象,不妨跟我一起回顧歷史。在2000年代,當我還是個小孩時,矽谷對Cisco 的熱情高漲。因為邏輯上,如果網路流量增加,路由器將會獲得大量價值。就像今天的NVIDIA 一樣,Cisco 是一隻高價股票,因為它們建立了支撐互聯網的實體基礎設施。

該股票在2000年3月24日達到了80美元的峰值,而截至撰寫本文時,其交易價格為52美元。與許多網路泡沫股票不同,Cisco 的股價從未恢復。在meme-coin 狂熱的背景下寫這篇文章,讓我思考跨鏈橋能在多大程度上捕捉價值。它們具有網絡效應,但可能是贏家通吃的市場。這個市場正日益趨向意圖和解算器的模式,由中心化做市商在後台填單。

最終,大多數用戶並不關心他們所使用的跨鏈橋的去中心化程度,他們關心的只是成本和速度。

- 在這樣的世界中,2020年代初期出現的跨鏈橋可能類似於實體路由器,更接近被意圖或基於求解器的網路取代,這些網路類似於網路的3G。

跨鏈橋已經達到了成熟階段,我們正在看到多種方法來解決跨鏈資產轉移的舊問題。變革的主要驅動力之一是鏈抽象,這是一種跨鏈轉移資產的機制,使用戶在不知不覺中完成資產轉移。 Shlok 最近透過Particle Network的通用帳戶體驗到了這一點。

推動交易量的另一種方式是透過產品在分銷或定位上的創新。昨晚,在研究meme 幣時,我注意到IntentX 如何利用意圖將Binance 的永續市場整合到去中心化交易所產品中。我們也看到特定鏈的跨鏈橋在演變,以使其產品更具競爭力。

無論採取何種方法——顯而易見的是,跨鏈橋就像去中心化交易所一樣,都是大額資金流動的樞紐。作為一種基礎設施,它們將繼續存在並不斷發展。我們相信,特定領域的跨鏈橋(如IntentX)或用戶特定的跨鏈橋(如鏈抽象所啟用的跨鏈橋)將成為該領域成長的主要推動力。

Shlok 在討論這篇文章時補充了一點,即過去的路由器從未按傳輸的數據量來捕獲經濟價值。無論你下載一個TB 還是一個GB,Cisco 賺的錢都差不多。相比之下,跨鏈橋根據其促成的交易數量來賺錢。因此,就各方面而言,它們可能會有不同的命運。

目前,可以肯定地說,我們在跨鏈橋上看到的現象與互聯網資料路由的實體基礎設施的發展相似。