價格下跌不休,行業憂心忡忡,但有一個群體,或許更著急。

隨著比特幣一度下跌至5.4萬美元(現已恢復到5.7萬),本就深陷減半後盈利驟減的礦工,生存也變得更為艱難,據調查機構顯示,若比特幣來到5.4萬,只有效率超過23W/T的ASIC礦機才能夠獲利,只有5個型號的礦機可苦苦支撐。

但造成這場下跌背後的元兇,無疑也有礦工的一部分,為應付減半後的現金流問題,礦企們的拋售仍在持續,僅僅一個6月,3萬枚來自礦工的比特幣進入了市場。

隨著BTC逼近關機價,礦工投降也來到尾聲,但減半和價格的變化,對他們的影響,卻比想像中更為深遠。

對於總量固定在2,100萬枚的比特幣,作為直接生產者的礦工,重要性不言而喻。在機構湧入BTC前,礦企曾是比特幣產業最大的話語權掌控者。而礦商的生意經,也很簡單,除了自有挖礦和礦機銷售,就是為他人提供託管服務,對應的成本為電價、人力與倉儲維護費用,由於成本相對可控,可反推出維持礦機運作的基礎價格,這也稱為礦機的關機價。當然,不論是何種模式,BTC溢價越高,利潤也水漲船高,從2011年開始,礦業致富了一批又一批人,加密的歷史長河也留下了礦商們辛酸苦辣的註腳。

除了日益增長的能源成本,挖礦獎勵是礦工最關心的指標。為了限制比特幣的開採速度與通膨,礦工透過挖礦獲得的獎勵會在固定的區塊高度,即每當比特幣區塊鏈產生21萬個區塊時,比特幣區塊獎勵都會減半。過程大概4年發生一次,就在今年的4月,比特幣已完成第四次減半,挖礦獎勵從6.25個BTC降至3.125個。

每隔數年,礦工利潤就會下降一半,隨之帶來的投入產出比迅速下降,機制倒逼礦業的精細化、產業化與規模化,畢竟算力增加,才更有可能概率獲得確定性利潤,這也讓礦業成為了典型的重資產產業。而由於利潤下滑,減半後,關機價格上升,礦工投降也將發生。簡單而言,礦工投降是指部分礦工減少營運或出售所挖BTC,以維持生計或對沖風險,通常會引發比特幣價格進一步下跌。

該情況無疑也出現在了今年減半後。根據MacroMicro的數據,6 月初開採單一BTC的平均成本飆升至83668美元,截至7月2日略有下降至約72,000 美元。成本飆升,但礦工總收入卻從減半前的平均每日1.07億美元驟降至3000萬美元,反映出礦商經營難度的上升。

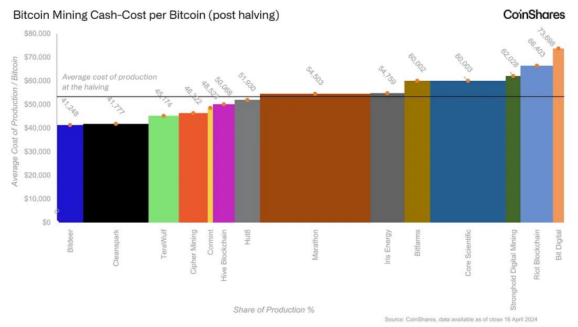

CoinShares 數位研究主管James Butterfill的數據顯示,在4月減半事件期間,比特幣價格徘徊在礦工平均生產成本附近。在已確定的14家礦企中,包括Bit Digital 和Riot Platforms在內的一半知名礦企生產總體成本高於平均值。

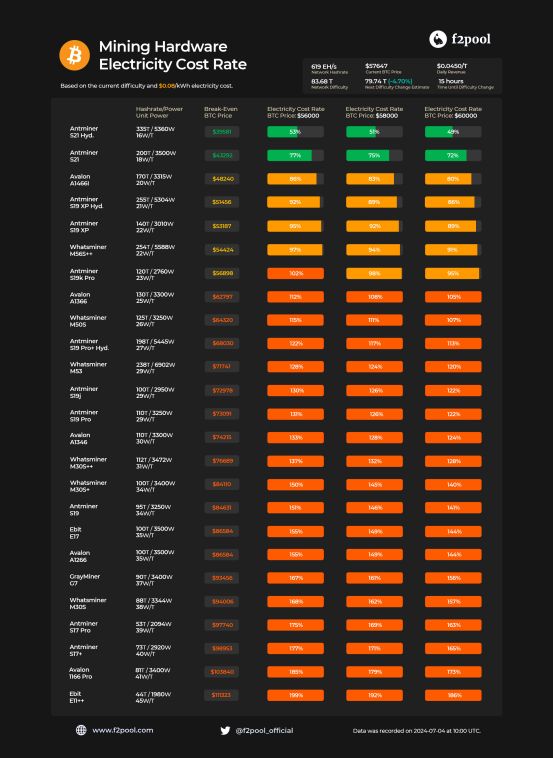

比特幣礦池營運商F2Pool也印證了這個結論,在預估能源成本為每千瓦時0.07 美元的基礎下,BTC 價格為54000美元時,只有單位功率為26 W/T 或更低的ASIC礦機能實現盈利。在具體型號來看,包括Antminer S21 Hydro、Antminer S21和Avalon A1466I在內的六台比特幣礦機分在39581美元、43292美元和48240美元時實現比特幣盈虧平衡。而Antminer S19 XP Hydro、Antminer S19 XP和Whatsminer M56S++等其他機型則在比特幣價格分別超過51456美元、53187美元和54424美元可獲得盈利。

不同型號礦機在不同能源價格下的損益平衡點,資料來源:F2Pool

在此背景下,隨著銘文的退潮,不論出於現金流儲備或行業遷移與退出,礦企自然選擇了拋售求生。自今年6月以來,加密礦企已然拋售價值超過20億美元的比特幣,總量約為3萬枚,礦工持有的比特幣數量已降至14年來的最低水準。

但幸運的是,且不論由於先前熊市的壓力測試賦予礦工良好的資產負債比例,從市場來看,隨著比特幣價格的下降,中小型礦場也已開始逐漸停工,比特幣挖礦難度正迅速下降,礦工投降即將宣告結束。 7月9日,BTC.com數據顯示,比特幣挖礦難度下調5%至79.5T,近七天全網平均哈希率為586.72EH/s。與該數據相呼應,自5月以來,礦工發送到交易所出售的比特幣數量大幅減少,場外交易交易量明顯下降,相較於先前的拋壓堆積,6月29日礦場外交易櫃檯的全部交易量已耗盡。

除了減半後的投降外,整合與併購也成了本輪礦企週期的主要趨勢。設備更新換代提升產能、開發低成本能源地區、合併礦池都需要龐大的現金基礎,因而對於資產負債表不容樂觀的小型礦商而言,最好的方式就是融資,或者更為直接的——被收購。

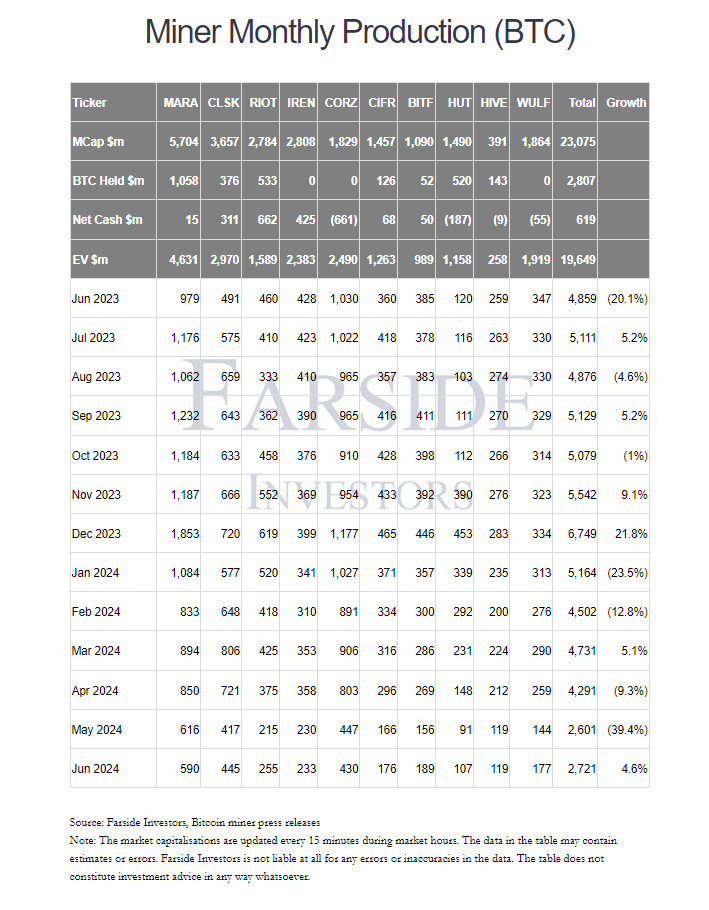

礦商收購從某個角度而言也是礦池的集聚,具備更多的實用性。早在減半前,10家頭部礦商就透過股權融資活動籌集了總計20億美元的總收益,Marathon Digital、CleanSpark 和Riot Platforms 是23年Q4季度籌集資金最多的公司,佔籌集資金的73 %。今年4月份,Bradford就曾預測礦業最後將整合為四家核心企業:CleanSpark、Marathon、Riot Platforms和Cipher Mining。值得一提的是,這幾家礦企也是減半後拋售BTC的主力軍,以Marathon為例,其5月和6月兩個月售出BTC數量超過1790枚。

前十大上市礦商的月度BTC產量,來源:Farside Investors

另一方面,這四家企業也不負眾望。 6月,CleanSpark以1.55億美元收購了微型礦商GRIID Infrastructure,預計將自身電力容量提高400兆瓦,CleanSpark同時也以2,580 萬美元在喬治亞州農村地區收購總計60兆瓦(MW)比特幣礦場。

回到5月,一起更具爭議性的收購也正在發生。 Riot Platforms 在5月28日收購了Bitfarms 9.25% 的股份,進而成為該公司最大股東,最後Riot 又於6月5日購買了150 萬股,將持股比例提高至約12%,由於高額的股東持股和對公司治理的擔憂,其請求增加獨立董事到Bitfarms的董事會。隨後遭到了Bitfarms的反對,甚至在6月10日宣布已批准採用股東權利計劃“毒丸”,防止同行和競爭對手的收購。

Cipher Mining早在今年1月就已購買了16700台礦機,第二季在德州的Bear和Chief Mountain工廠安裝了最新一代的礦機Avalon A1466。

其他礦商也正努力採取各種措施提升礦機效率,提升自身在惡劣週期中的生存機率。在過去6 個月中,Iris Energy將平均能耗降低了15%,降至25 J/TH,而TeraWulf效率則漲幅11%,達到24.6 J/TH。 Core Scientific也已擺脫破產行銷,目前以24.23 J/TH的效率領先。

但無論如何,整體來看,礦業的頭部化已是必然趨勢,中小型礦企除了尋求地域差異或提高效率以獲得更低成本外,長期而言競爭力孱弱,關機價的逐步提高掀起清退潮亦屬正常。

產業週期性極強,獲利不確定性增大,在此背景下,即便是頭部礦企,也正透過策略多元化渡過難關,其中,難免也有企業打算另起爐灶。爆火的新星AI,成為了礦企急於轉型的迫降地。

與先前週期不同的是,在全球四大頭部礦企中,今年股價並未跑贏比特幣漲幅,但中型礦企的漲幅卻頗為明顯,核心原因就是AI浪潮的融入,近幾個月來,多家比特幣礦企已開始將部分挖礦設備換成用於運作和訓練人工智慧系統的設備。

眾所周知,AI,尤其是大模型的訓練,是高算力、高能源的消耗場景,但在GPT出現以前,資料中心營運商和礦企對這項生意並不友好,認為商業效率不夠高。但在GPT出現後,一切都悄悄改變,一個鮮明的數據是,ChatGPT查詢消耗的能源是Google搜尋的10倍。

以此為前提,AI公司開始尋求廉價能源並可承載大量算力設備的倉庫,然而,資料中心的審批在各國都受到嚴格監管,以北美為例,初步批准到建造完成甚至需要幾年的時間,而電力超過100兆瓦且高壓變電站變壓器到位的場地極為稀少,在數年前80%的資料中心負載僅聚焦於6到7個市場。但兼具廉價電力、適當的實體空間與算力基礎設施的比特幣礦企,天然就高度契合這項需求。

已有礦商著手入駐此領域,透過太空設備出租與自營算力的方式。曾宣布走入破產程序的Core Scientific在6月與人工智慧新創公司CoreWeave簽訂提供超過200兆瓦的GPU,合作期為12年。執行長亞當·沙利文在接受採訪時表示,「來自AI的邀約非常多,AI企業正積極競價,並開始以高於加密領域的市場價認購挖礦設施,而在宣布AI基礎設施交易後,頂級私募股權公司的融資和合作意圖也在增加。

自營方向的典型案例是Hut 8,其於今年獲得了Coatue的1.5億美元投資,融資目的是建設人工智慧基礎設施,其在此前已經購買了首批1000塊英偉達GPU,並拓展了GPU即服務模式。 Bit Digital也不甘示弱,表示已與一家客戶達成協議,將在三年內向其提供2048塊英偉達GPU。

當然,即便是轉型AI,也並非想像中那般容易。並非所有的礦場都可轉換為符合規定的資料中心,而更為重要的是,建構或重新利用資料群集以適應AI計算的所需成本也並不低廉,人工智慧運作所需的資本支出約是比特幣挖礦的20倍,因此挖礦這門業務,只有有利可圖,中小型礦企仍會持續。

但轉型的效果是顯著的。以上述企業為例,Core Scientific預計2年合約時間表內增加12.25億美元的預計累計收入,而Hut 8的銷售額中已有6%來自人工智慧,Bit Digital的AI營收更是已佔據27%。股價也能看出預期利好,Core Scientific股價在近1月上漲25.33%,Bit Digital上漲31.25%,Hut 8更是月內飆漲67.41%。

綜合來看,不論是主動求變還是被迫轉型,礦商們的保衛戰,只是剛開始,收購潮也僅處於非常早期的階段。而從長期而言,鑑於挖礦的周期性,多元化轉型拓寬收入來源,已是礦商的必經之路。此外,針對減半帶來的價格影響,多種訊號顯示投降已來到尾聲,有關機價強力支撐,還有ETF配合吸收,短期調整不足為懼,顯然造成大幅度下降的原因更在於市場流動性的限制。

而從產業來看,曾經在頂端盤踞一時的礦業,也逐漸遠離了加密的權力中心,最富有的一批人也迎來生存轉變,層層迭起的歷史筆觸最終又會落至何處,加密的脈絡,也會延續。