作者:Chloe,PANews

川普勝選重返白宮,加上對加密貨幣友善的候選人皆進入美國國會,各界預期加密貨幣會在有利的監管環境中蓬勃發展,讓比特幣價格飆升突破9 萬美元,據11 月18 日CNA 報道,台灣「立委」近日質詢時關切台灣加密貨幣課稅問題,探討是否應對加密貨幣個人交易課稅。

質詢會上「立委」質疑「財政部」對加密貨幣個人交易所得的課稅措施,表示,目前僅對加密貨幣交易所徵收營業稅和營利事業所得稅,對於個人或法人從交易中獲利的部分,並沒有明確的課稅規範,強調台灣「財政部」應該主動出擊,完善台灣加密課稅機制。

目前台灣向「金管會」完成申報洗錢防制法遵聲明的虛擬資產業者共26 家,都有辦理稅籍登記,也有繳納營業稅、營所稅,不過「立委」仍認為,且針對加密貨幣課稅,主要還是在業者,個人交易課稅以及核查,財政部仍不夠完善。

賦稅署署長宋秀玲指出,根據現行稅法規定,加密貨幣並非貨幣,屬於數位化資產買賣,只要是資產買賣有所得,就必須課稅,但因為是自行申報,就得加強核查,財政部也會配合金管會針對虛擬資產立專法後,未來將有新的查核措施。 「目前稅務部門有核對工具可運用,檢視數位化商品交易情形,並允諾3 個月研議加密貨幣買賣所得課稅相關辦法」宋秀玲表示。

最後「財政部」表示,會持續關注國際間對加密貨幣和數位服務稅的課稅趨勢,並結合台灣的實際情況,適時調整稅制。

加密貨幣交易的課稅議題,近年成為各國關注焦點,針對全球各國/地區對於加密資產稅務之處理方式,PAnews 為讀者簡單整理。

全球逐步提升加密資產交易稅務資訊的透明度

美國、歐盟和其他地區於2023 年陸續針對加密資產經紀商及其他中介機構提出新的稅務資訊申報要求,旨在增加交易透明度。經濟合作暨發展組織(OECD) 去年6 月發布也推出了加密資產申報框架(CARF),並更新了金融機構共同申報準則(CRS),將新型態金融商品納入申報範圍。

各國陸續推行加密資產稅務資訊申報,避免成為避稅工具,PwC 《2024 全球加密資產稅務調查報告》指出,截至2023 年12 月1 日,已有54 個主要加密市場司法管轄區表示將迅速匯入OECD 公佈的「加密資產申報框架」(CARF),預計於2027 年前實施加密資產交易資訊的自動交換機制。其中需要申報的交易包括:加密資產之間的交換、加密資產與法定貨幣之間的交換、價值超過50,000 美元的商品或服務對價的加密資產轉移。

以台灣近日質詢時被「立委」關切的加密貨幣課稅問題來看,台灣現況主要針對KYC 與洗錢防治,也就是加密貨幣相關從業都需要掌握客戶資訊,有大額出金時(超過50 萬新台幣) 須主動申報,等於在台灣,除洗錢防制這法案之外並無明確的指導或所得稅法規適用於加密貨幣。

對一般交易用戶來說,現階買賣加密貨幣並不需要繳交易稅,獲利視同其他資產交易獲利(例如外匯買賣獲利), 「須申報」 財產交易所得,併入個人綜合所得稅。

簡單來說,就是台灣目前加密貨幣課稅的原則是「獲利出場」才算數,只要投資人的獲利資金沒有提現到銀行帳戶,就不會產生實際獲利。一旦加密貨幣有了獲利匯到銀行帳戶,也就是出金且達到一定金額才會課稅。

另外,買賣加密貨幣為主要業務的幣商,若每月銷售額超過台幣4 萬元,視為經常性交易幣商,必須完成稅籍登記並繳納營業稅與營所稅。

美國將加密貨幣視為可被課稅之財產,各州稅收的計算方式有所不同

美國政府將虛擬貨幣定義為:記錄在加密安全分散式帳本上的任何數位價值表示的數位資產,數位資產不是真正的法定貨幣,因為它們不是美國的硬幣和紙幣,也不是任何一個國家中央銀行發行的法定貨幣。

此外,美國國稅局(IRS) 將加密貨幣視為可被課稅的財產,如果加密貨幣的市場價值發生變化,其時價比投資者當初買進的價值高,投資者在交易中出金,就會產生資本利得或損失,如果有獲利,持有人必須為售出的加密貨幣繳納稅款,另外如果一方是出於商業活動,收到另一方以加密貨幣付款,收到加幣貨幣的一方需將其作為商業收入並繳稅。

舉例來說,如果A 當事人以5,000 美元的價格購買1 BTC,3 個月後以7,000 美元售出,那麼按照短期資本利得稅率,當事人必須為2,000 美元的出金收益納稅,若出售持有資產不到一年的利潤,以美國2023 納稅年度來說,稅率在0% 到37% 之間,具體稅率則取決於當事人申報實質所得的多寡而定。

除了交易收益外,加密貨幣生態系統中的其他收入同樣需要繳稅。例如,挖礦活動所獲得的加密貨幣獎勵、參與質押所得到的報酬,以及透過借貸平台賺取的利息,通常都被歸類為經常性所得,需要按一般所得稅率課稅。 2023 年,IRS 透過一系列新規定,進一步明確了質押獎勵的收入認列時點,並將NFT 定義為收藏品,使其適用特殊的稅務處理規則。

今年年中美國國稅局(IRS) 公佈了加密貨幣稅收制度的最終草案,從2025 年開始,加密貨幣經紀商將需要向IRS 提交Form 1099-DA,報告客戶的交易資訊。這項新制度預期將大幅提升稅收遵循度,同時也為市場參與者帶來更多合規要求。

而在州級層面,各州在稅金的計算方式上也有所不同,不過目前各州對NFT 的定義和課稅方式尚未達成一致。

歐盟各國稅率差異大,丹麥高至52% ?

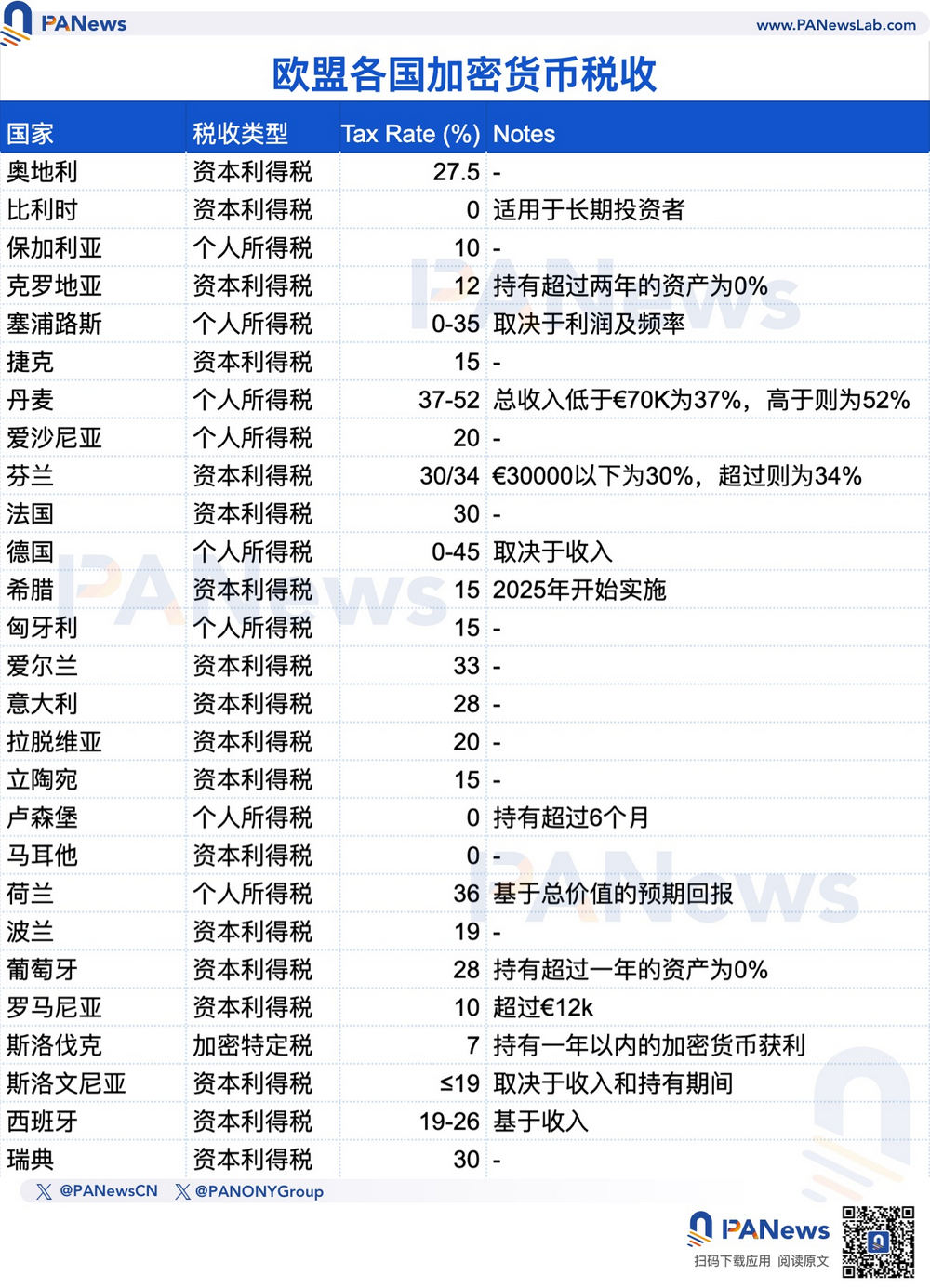

另外在歐洲部分,現今歐盟各國不斷在更新加密貨幣稅收制度。若考慮到最大限度地減少加密貨幣的稅負,斯洛伐克、盧森堡、保加利亞、希臘、匈牙利或立陶宛會是較友善的選擇,目前這些國家對加密貨幣持有者的利率屬歐盟各國最低。

相較下來,丹麥、芬蘭、荷蘭、德國和愛爾蘭對加密貨幣交易則較不友善。丹麥將加密貨幣收益視為個人收入,並徵收37% 至52% 的高稅率,以下為歐盟各國稅收類型以及稅率。其中,資本利得稅(Capital Gains Tax) 主要針對投資收益課稅,通常稅率較固定,個人所得稅(Personal Income Tax) 採用累進稅率制度,與納稅人總收入相關。

香港以及新加坡目前不對個人資本利得徵稅

最後則是亞洲各國,以日本來說,對於個人交易,加密貨幣交易所產生的收益被歸類為「雜項所得」,需要依照累進稅率繳納所得稅。稅率依個人收入而定,日本的加密貨幣稅率最低為5%,最高為45%,例如年收入超過4 千萬日圓(約27.6 萬美元)的稅率就可高達45%。特別的是,日本政府規定加密貨幣損失不能從納稅人所得收入或其他資產中扣除,只有房地產、商業和林業收入的損失才能從收入中扣除,而加密貨幣不屬於這些類別。

而在韓國,該國計畫向徵收20% 加密貨幣利潤稅,適用於超過250 萬韓元(約1,800 美元)的獲利,不過實施時間則一再延後,原定2023 年後延至2025 年現在又要延至2028 年,延遲原因主要是因市場波動性考量,過去缺乏適當的稅收基礎設施擔心過早實施會影響投資者情緒。

另外在香港以及新加坡目前不對個人資本利得徵稅。首先,香港目前沒有專門針對數位資產的稅法條款,但香港稅務局於2020 年3 月更新了《稅務條例釋義及執行指引》(DIPN)第39 號,加入了數位資產課稅相關章節。

不過,該指引尚未涵蓋質押、DeFi、Web3 相關內容(如NFT 和實體資產代幣化)。然而香港採用地域性稅收原則,對在香港經營貿易、專業或業務所得的境內收入性質利潤徵收16.5% 的資本利得稅,但不包括資本性質的利潤,至於加密貨幣交易所得是屬於收入性質還是資本性質,需根據具體事實和情況來判定。

新加坡稅務局(IRAS)不對個人的加密貨幣交易徵收資本利得稅。長期投資加密貨幣所獲得的利潤是免稅的。但如果個人頻繁交易加密貨幣或經營加密貨幣相關業務,則該收入可能被視為交易收入,並以最高22% 的累進稅率繳納所得稅。

一直以來各國稅收政策顯著影響加密貨幣投資策略,低稅率更吸引跨國企業前往該國投資。相反,美國、日本、法國和西班牙等高稅率政策可能會嚇走某部分投資者,根據Coincub 調查指出,光美國去年加密貨幣就可徵收約18.7 億美元的稅金。

歐洲國家的情況好壞參半,有些國家為長期持有者提供有利條件,而有些國家則維持高稅率,這可能會影響投資者的行為,但總體來看,歐洲國家加密貨幣稅率水準高於全球平均,反映了歐盟整體財政制度的一部分。