中國貨幣市場結構

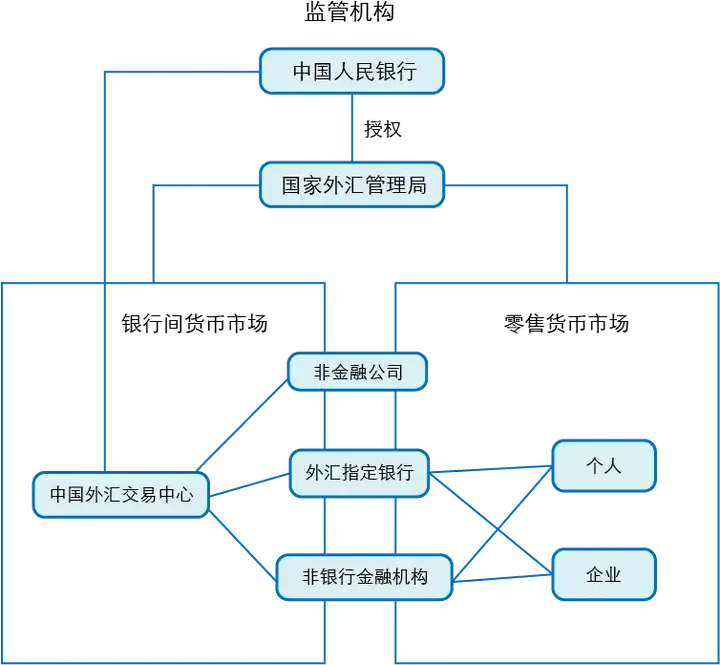

中國貨幣市場主要分為銀行間貨幣市場和零售貨幣市場。銀行間貨幣市場不對個人投資者開放,資金體量大。中國貨幣市場最上層的監管機構是央行,即中國人民銀行。中國人民銀行授權國家貨幣管理局來監管銀行間即期、遠期貨幣市場和零售市場。銀行間貨幣市場的交易平台是中國貨幣交易中心。中國外匯交易中心於1994年4月正式運行,其主要負責為銀行間貨幣交易、人民幣同業拆借、債券交易等提供交易平台,辦理資金清算、交割,以及提供信息服務。再往下就是非銀行金融機構。非銀行金融機構和其他金融公司都是由國家貨幣管理局授權從事貨幣業務。市場最末端是有貨幣交易需求的企業和個人。

人民幣匯率形成機制

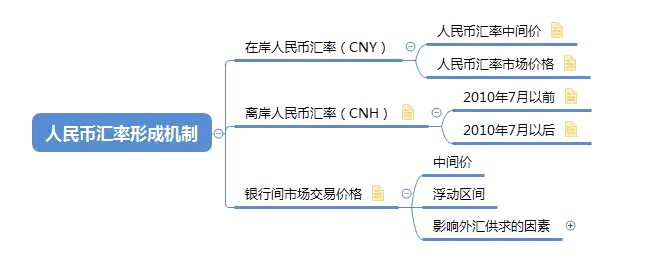

首先介紹一下人民幣匯率的形成機制。人民幣即期匯率存在兩組價格:在岸價格(CNY)和離岸價格(CNH)。 CNY中又有人民幣匯率中間價和人民幣匯率市場價格。人民幣匯率中間價是貨幣交易中心於每個交易日上午9 時15 分公佈的價格,而人民幣匯率市場價格是銀行間貨幣市場人民幣貨幣交易的實際價格。

2010年7月以前,有境外人民幣需求的個人、企業和銀行,只能和清算行平盤,清算行到上海貨幣交易中心和銀行間同業拆借市場兌換和拆借人民幣。到2010年7月以後,境外人民幣可以相互平盤,這時離岸銀行間人民幣貨幣市場和離岸人民幣匯率才算開始形成。

銀行間市場人民幣匯率交易價格主要受中間價和浮動區間影響。在上下浮動的區間範圍內,人民幣匯率市場價格由貨幣和人民幣資金供求決定。影響人民幣貨幣供求的因素主要包括央行政策、國際收支、人民幣匯率升升值和貶值預期、利率平價、人民幣國際化等等。其中,央行對人民幣匯率的影響最大,其對人民幣匯率的影響有兩個方式,一是通過調整中間價和上下浮動區間約束市場價格,二是通過貨幣市場買賣貨幣進而影響市場價格。

境內人民幣貨幣市場

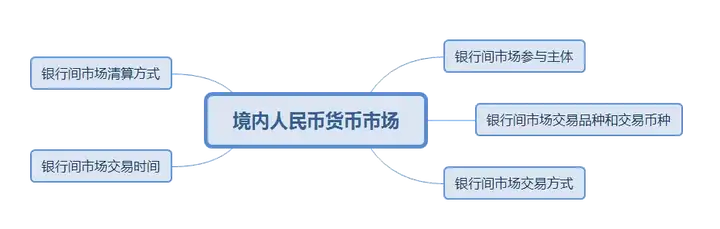

境內人民幣貨幣市場可以分為銀行與客戶間的零售市場和銀行間的批發市場。貨幣零售市場分佈廣泛而且分散,在零售市場,交易雙方主要通過櫃檯進行貨幣買賣。在銀行間貨幣批發市場,銀行通過中國貨幣交易中心的交易平台進行交易,是一個相對集中的市場。零售市場和批發市場相比,批發市場,也就是銀行間貨幣市場的規模更大,大約是銀行與客戶間的零售市場體量的兩倍有餘。

我國1994 年改革了貨幣管理體制,在全國范圍內形成了統一的銀行間貨幣市場,但是直到2005年都發展的比較緩慢。 2005年,央行宣布實行以市場供求為基礎、參考一籃子貨幣進行調節、有管理的浮動匯率制度。 2005年到2015年,銀行間貨幣市場交易規模增長迅速。 2015年以來,國內金融市場更加開放,境內人民幣期貨也在醞釀之中,我國貨幣市場的規模不斷擴大。

我們從以上這幾個方面深入了解境內人民幣貨幣市場。

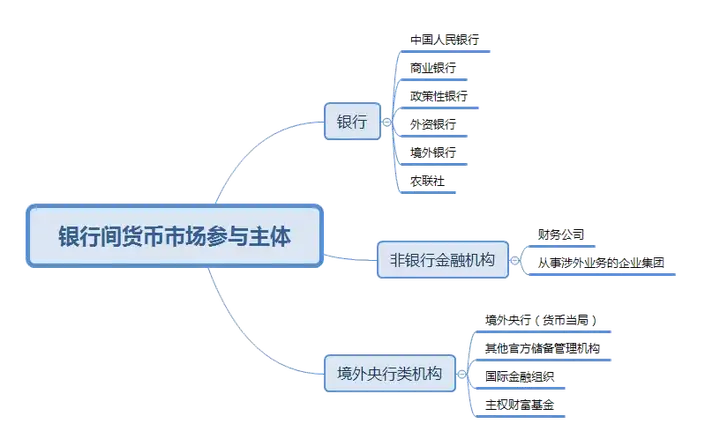

中國人民銀行是中國貨幣市場的重要參與主體。中國人民銀行可以根據貨幣政策的要求,在貨幣市場進行貨幣交易,從而調節貨幣供求,穩定貨幣市場價格。此外主要參與者是銀行和非銀行金融機構。中國人民銀行2015 開始,批准境外央行和其他境外機構,比如國際金融組織和主權財富基金等進入中國銀行間貨幣市場。

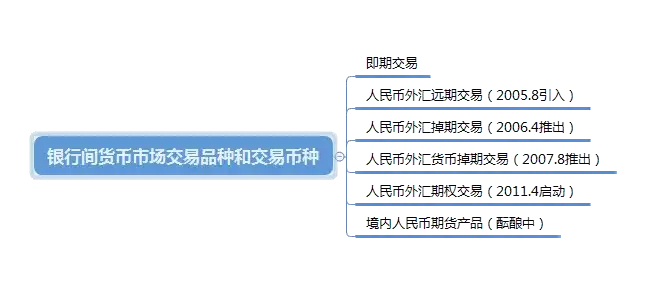

即期交易是最早出現在銀行間貨幣市場交易品種中的。 1997年,亞洲金融危機爆發,我國做出人民幣不貶值的承諾。同年,央行開始正式運行遠期貨幣交易。而銀行間市場的貨幣遠期交易是2005年引入。之後,陸續推出了掉期交易、期權交易等,而境內人民幣期權產品也在醞釀之中。

在幣種上,1995年即開始日元交易,2002年推出歐元對人民幣交易。直到2005年5月,已經有8種貨幣對正式進入銀行間貨幣市場進行交易。 2005年7月,中國人民銀行宣布實行以市場供求為基礎、參考一籃子貨幣進行調節、有管理的浮動匯率制度。 2006年1月,銀行間即期貨幣市場引入了詢價交易方式,銀行間貨幣市場引入做市商制度。 2010年8月,銀行間貨幣市場推出人民幣對馬來西亞林吉特交易。 2014年3月,推出人民幣對新西蘭元直接交易;9月,推出人民幣對歐元直接交易。直到現在,大部分主流貨幣都可以在銀行間貨幣市場進行交易。

隨著中國貨幣市場進一步發展與開放,跨境貨幣交易和期權交易的比例將會有所上升。

銀行間貨幣市場的交易方式可以分為集中競價和雙邊詢價兩種方式。集中競價是指多個交易主體同時通過貨幣交易中心進行交易,成交順序依照時間優先和價格優先。雙邊詢價在2006年引入,是兩個貨幣交易主體直接就貨幣的金額、匯率、交割時間等信息進行磋商以達成一致意見。雙邊詢價方式也是場外交易的主要方式。目前大部分貨幣交易都是以雙邊詢價的方式進行。

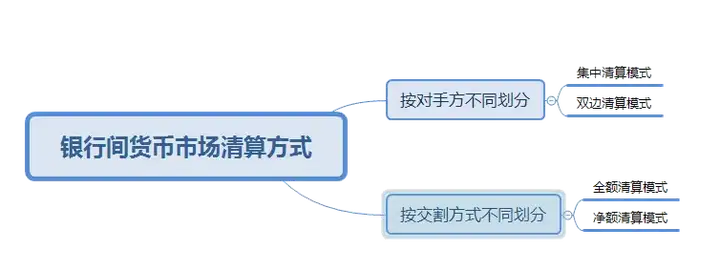

銀行間市場貨幣市場的清算方式可以按照不同的分類依據進行劃分。按對手方不同可以分為集中和雙邊清算模式。集中清算指貨幣交易完成後,由交易中心介入,擔當中間人的角色,作為中央對手方同交易雙方進行資金交割。雙邊清算是在交易雙方在交易完成後,按照約定的要素進行資金交割。

按照交割方式的不同還可以分為全額清算和淨額清算方式。全額清算是對貨幣交易逐筆辦理資金交割。淨額清算是將同個主體同一清算日的貨幣交易按幣種進行計算後辦理資金交割。

銀行間貨幣市場的交易時間是工作日的9:30~23:30。

離岸人民幣貨幣市場

離岸人民幣貨幣交易可以分為不可交割的人民幣衍生品交易和可交割的人民幣衍生品交易。 DNF是不可交割的遠期合約,DF是可交割的遠期合約。 NDF 到期後不進行貨幣交割,交易雙方用現金結算盈虧,且一般是場外交易。 NDF一般以中國貨幣交易中心每天上午公佈的人民幣中間價作為結算價格。 NDF 交易通常是在離岸金融中心進行,不受到貨幣發行國限制。拉丁美洲貨幣的NDF 交易主要集中在紐約,而亞洲貨幣的NDF交易主要集中在新加坡和香港。

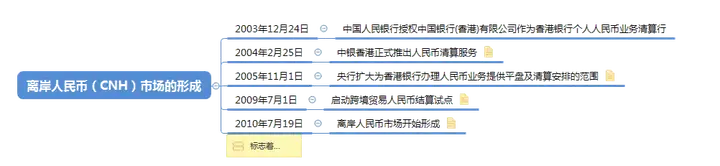

離岸人民幣(CNH)市場的形成路徑大致如上圖所示。 2010年7月19日,中國人民銀行與香港金管局簽署跨境貿易人民幣結算補充合作備忘錄,與中銀香港簽訂修訂後的《關於人民幣業務的清算協議》,標誌著離岸人民幣市場的形成,也標誌著境外銀行間人民幣貨幣市場的開端。

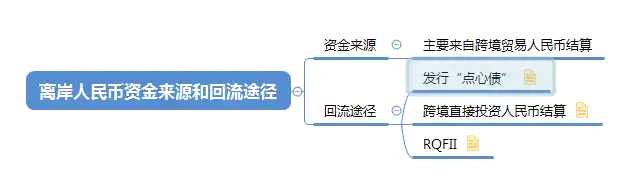

離岸人民幣資金主要是跨境貿易的人民幣結算,其回流途徑主要包括發行“點心債”、跨境直接投資人民幣結算和RQFII。 “點心債”是指香港市場上的人民幣債券,由於和香港人民幣存款相比具有更高的收益率,因此被香港市民親切的成為“點心債”。 RQFII(RMB Qualified Foreign Institutional Investor )是指人民幣合格境外機構投資者,此處和QFII注意區分。 QFII是合格的境外機構投資者。

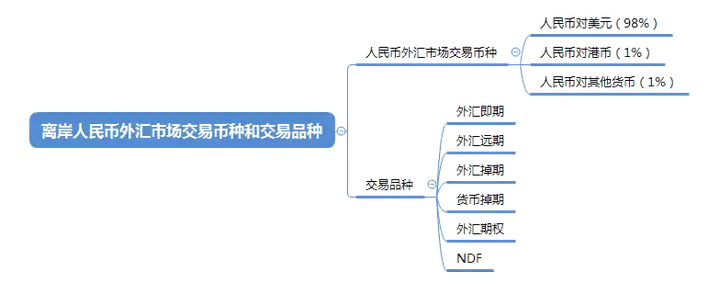

離岸人民幣貨幣交易幣種主要是人民幣對美元,其占據了大部分的交易量。交易品種有即期、遠期、期權等等多個品種。

離岸人民幣的結算和清算有三種方式:

1)通過境外人民幣業務清算行進行人民幣資金的跨境結算和清算;

2)通過境內商業銀行代理境外商業銀行進行人民幣資金的跨境結算和清算;

3)境外企業在境內開設非居民銀行人民幣結算賬戶(NRA),直接通過境內銀行清算系統進行人民幣資金的跨境結算和清算。

CNY、CNH、NDF的結算價格和交割方式之間有以下差異:

1)CNY 遠期合約以在岸人民幣即期匯率為結算價格,到期後交易雙方進行貨幣交割;

2)CNH 遠期合約以離岸人民幣即期匯率為結算價格,到期後交易雙方進行貨幣交割;

3)NDF 遠期合約以境內人民幣中間價為結算價格,到期後不進行貨幣交割,僅用現金結算,一般用美元結算。

2003 年12 月,中國銀行(香港)有限公司成為首家離岸人民幣業務清算行。到2006年3月,香港推出了人民幣結算系統。 2007年,香港金管局將人民幣結算系統升級為全面的人民幣即時支付結算系統(RTGS)。 2012年,中國人民銀行開始建立CIPS 系統,直到2015年,這一系統由跨境銀行間支付清算(上海)有限責任公司負責運營。

再說到人民幣期貨。境內人民幣期貨尚在醞釀中,但已經有多個境外交易所推出了人民幣期貨產品。境外人民幣期貨分為以在岸人民幣匯率(CNY)為標的的無本金交割的在岸人民幣期貨,和以離岸人民幣匯率(CNH)為標的的可交割的離岸人民幣期貨。最早,在2006年,芝加哥交易所就推出了無本金交割的人民幣(CNY)期貨產品。目前,香港、巴西、南非、新加坡、莫斯科、台灣、韓國等都已推出人民幣期貨產品。由於地理因素的關係,香港、台灣、新加坡的人民幣期貨交易最為活躍。

更多原創內容及學習資料請見公眾號【火象】~