要點總結

1. 21萬億 2020全年數字資產現貨成交量超21萬億,較2019年上漲53%。四季度在比特幣價格暴漲的影響下交易活躍度持續上升,現貨交易量和比特幣價格走勢呈現強正相關(0.78)。

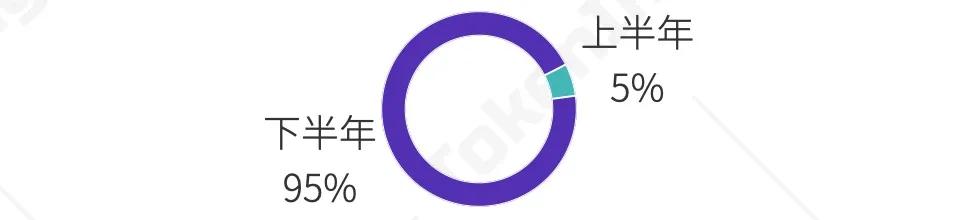

2. 95% DeFi在2020年六月下旬開始崛起,去中心化交易所2020年下半年交易量佔全年交易量的95%。部分去中心化交易所全年交易量可媲美交易量排名靠前的中心化交易所。

3. 減弱 比特幣交易市場主動性地位在2020年有所減弱。全年現貨比特幣交易量佔全市場現貨的44%。其中三季度僅為31%。

4. 3月最高 受3月12日市場大跌影響,3月份為2020年全年現貨成交量最高的月份。 3月現貨成交量達$2,489B。

5. 首位 Binance穩居現貨交易量首位,2020年下半年與交易量排名二三位的交易所差距尤其拉大。全年交易量約達1萬億。

6. 1.71X 2020全年全市場現貨交易量為衍生品交易量的1.71倍,但交易量排名前三的交易所衍生品成交量均遠超現貨。

7. 嚴格 2020年,各國日益重視數字資產市場監管。數字資產交易行業合規性受到SEC等政府部門重視。交易所愈加重視合規。

8. 2,500億 2020年,平台幣現貨整體成交量約為2,500億美元,佔全市場現貨成交量1.19%。

9. 關鍵詞 幾乎所有搜索主流交易所的用戶,除搜索BitMax的用戶外,均會搜索到關鍵詞Binance。一部分交易所的搜索熱詞也透露了交易所可能的獲客方向。以幾家大型交易所為例,Binance的搜索熱詞中包含阿根廷、美國等地名,Huobi包含土耳其、意大利等相關詞彙,而OKEx則有大量韓文搜索熱詞出現。

前言

相較於2019年,2020年的數字資產市場有了長足進步。

一方面,以比特幣為代表的數字資產投資品獲得了包括來自傳統市場的投資者進一步的認可。以現貨為例,2020年全年數字資產現貨成交額上升超50%,達21萬億美元,而總市值則一度突破萬億美元,超越新加坡、澳大利亞、新西蘭等國家股市總市值。數字資產投資品帶來的豐厚回報,吸引了大量機構投資者進場,來自傳統市場的投資者們開始正式將數字資產作為投資組合中的一部分。

另一方面,各國對於數字資產的相關監管相繼開始落地實施。隨著數字資產相關經營牌照的頒發,數字資產市場開始走出灰色地帶。監管的引入儘管在短期可能會對市場造成衝擊,但長期來看,監管在保護投資者、促進市場有序合規方面的作用,將會為市場帶來更多的正面效應,推動數字資產市場未來的進一步發展與完善。

毫無疑問,DeFi與衍生品是2020年數字資產市場中崛起的雙星。在第三季度的DeFi爆發後,部分去中心化交易所(DEX)的成交量已經可以媲美中心化交易所,僅用一年的時間,DeFi便已從不足0.01%的現貨市場份額擴張至1 %的現貨市場份額以上,且仍處於高速擴張狀態。我們期待2021年DeFi為投資者帶來更多的驚喜。

而衍生品市場在2020年則甚至已在部分指標中超越現貨市場:2020年下半年,期貨市場成交量高於現貨,而在Binance、Huobi、OKEx等頭部交易所中,現貨的成交量已經不占主導地位。

2020年,平台幣的交易規模出現了一定萎縮。但從平台幣價格與交易量的變動中可以發現,平台幣的價格與交易所的市場地位密切相關。大型交易所的平台幣價格均實現了一定程度的提升,而規模較小的交易所,即使在年末牛市,平台幣價格依舊上漲乏力,甚至相較年初出現破發。

我們預計現貨和衍生品在交易量方面,在未來都有長足的增長。對於以太坊和比特幣在2021年的表現也十分看好;此外,由於交易量的增長,必然會帶來交易平台的營收增加,最終會反映在平台幣的價格上,因而我們也看好平台幣在2021年的表現。 2021年將會是更多有用戶有應用的項目發展的一年,機構無法帶動牛市,真正的牛市一定依賴於項目、散戶、現貨;衍生品則是會將牛市的效應增大。

行業追踪

Q1

① OKEx 首席運營官Andy Cheung 從OKEx 離職,創立區塊鏈諮詢公司BitWork;

② Binance上線C2C 交易功能;

③ 路印上線基於以太坊ZK Rollup 技術的去中心化交易所;

④ 門頭溝清算更多信息漏出:將向債務人返還比特幣和BCH,或拋售BSV 和其他數字資產;

⑤ Bitfinex推出2.8 億美元數字資產對沖基金Fulgur Alpha。

Q2

① Binance宣布以$4億收購CoinMarketCap;

② 繼BitMEX後,Deribit停止向日本用戶提供服務;

③ Bitfinex向美國法院申請傳票,尋求追回已被查封的8.5億美元客戶資金;

④ Huobi Global宣布HT銷毀週期保持“按月”銷毀;

⑤ BitMEX前COO Angelina Kwan加入Deribit的投資者董事會;

⑥ bitFlyer報19年淨虧損700萬美元。

Q3

① 數字資產交易所KuCoin遭黑客攻擊,熱錢包私鑰洩漏導致$281m被盜,聯合多家平台凍結被盜資金,追回1.4億美元;

② ZB中幣交易所9月中出現數據異常,宕機停服48小時;

③ Coinbase宣布美國風投公司a16z合夥人Marc Andreessen和Door Dash高管Gokul Rajaram已加入Coinbase董事會;

④ 韓國第三大數字資產交易所Coinbit涉嫌虛增交易量以及操縱市場價格被韓國警方查封調查;

⑤ 數字資產交易平台OKCoin Japan8月20日開展現貨交易服務,首批上線BTC等4個幣種的現貨交易對。

Q4

① 火幣創新實驗室設立500 萬美元波卡生態支持基金,資助範圍包括技術、社區及內容創作等;

② Binance CEO趙長鵬回應規避美國監管的「太極」策略:並非由幣安員工創建;

③ Coinbase 聘請Facebook 前高管擔任投資者關係主管;

④ Binance關閉僅經營八個月的韓國站;

⑤ Huobi生態鏈Heco 主網正式上線;

⑥ OSL 獲得香港證監會牌照,可交易BTC、ETH 和經過篩選的證券型代幣。

2. 數字資產交易所行業生態圖景

3. 交易動態

3.1 全市場成交量動態

2020年全年,TokenInsight持續收錄並研究超過300家數字資產現貨交易所。由於部分小型交易所數據不穩定或真實性難以判定,且部分交易所在出現交易量異常的情況,故本次報告實際共統計交易所數量為295家。其中包含279家中心化交易所、16家去中心化交易所,以期對行業進行較為全面和準確的研究。

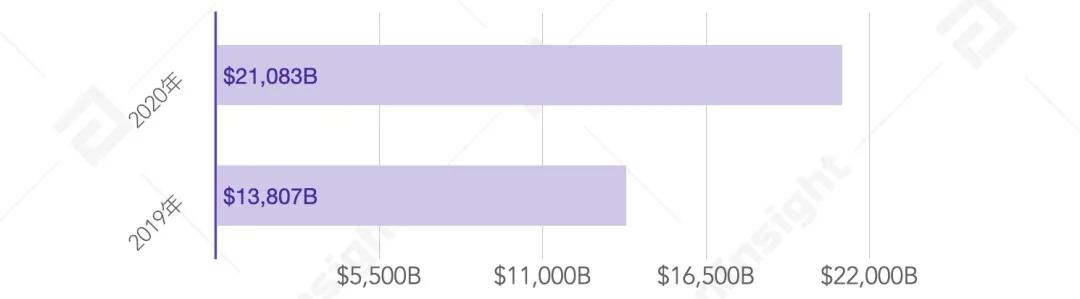

“ 2020數字資產現貨市場經歷動盪,全年成交量達21萬億美元,較2019年上漲52.69%

2019-2020全市場現貨成交量,來源:TokenInsight

2020年全年,數字資產現貨成交總量達$21,083B,較2019年($13,807B)增長52.69%。現貨成交量與比特幣價格的相關性全年變化較大,全年相關係數為0.02,較2019年(0.78)下降0.76。

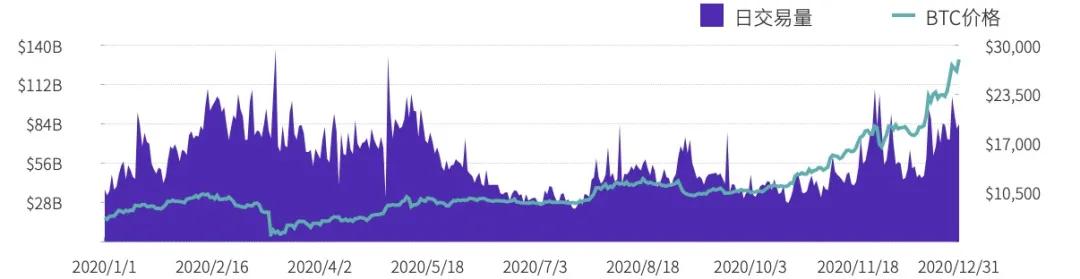

2020全年現貨成交量與BTC價格,來源:TokenInsight

現貨成交量方面,一季度全市場交易最為活躍,在3月12日大跌的黑天鵝事件影響下,季度交易量達$6,647B;三季度由於比特幣價格出現一段時間的橫盤,市場交易活躍度較為低迷,季度交易量僅達$3,398B。同時,三季度DeFi的崛起一定程度上沖擊了中心化交易所比特幣現貨成交的主導性地位。隨著四季度比特幣價格的強勢上漲,現貨交易活躍度回暖,四季度成交量為$4,998B,較三季度環比上漲25%,較2019年四季度同比上漲53%。

2020各季度全市場現貨成交量,來源:TokenInsight

3月12日的市場大跌極大地影響了現貨交易和比特幣價格的相關性,二季度現貨成交量與比特幣價格呈現了負相關(-0.17),但自三季度起比特幣價格走強趨勢明朗導致相關性增強,三、四季度相關性達0.61和0.78。

“ 現貨成交量受比特幣價格波動的影響;全年比特幣與納斯達克綜合指數(^IXIC)維持強正相關(0.83)

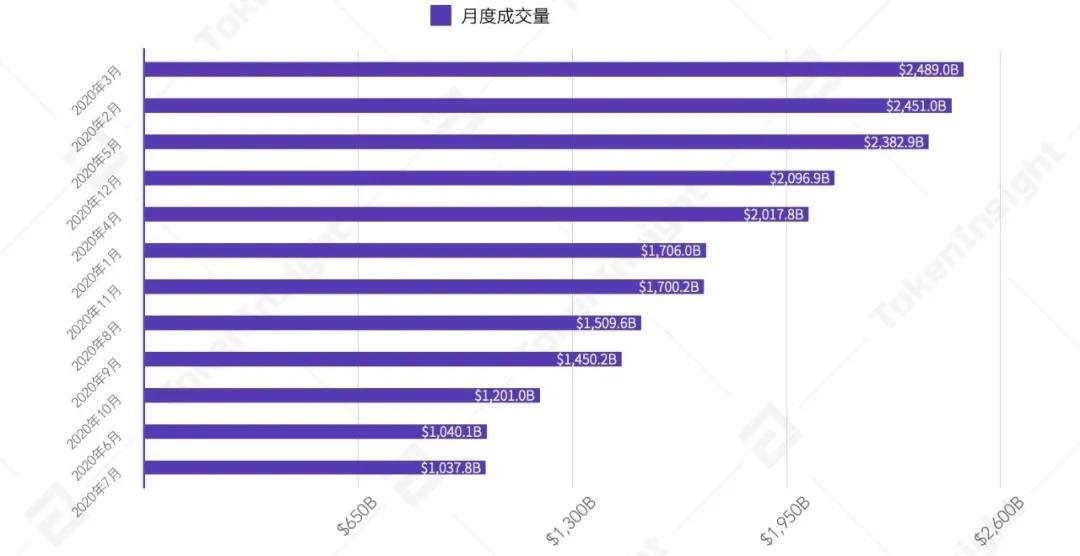

2020年,3月份為現貨市場成交最為活躍的月份,月成交量達$2,489B;在其它月份中,2月、5月、12月成交量均突破$2,000B。比特幣價格波動是驅動現貨成交量的主要因素之一,在幾個成交量突破$2,000B的月份中,比特幣價格波動性均保持在較高水平;其中12月份和3月份比特幣價格標準差高達$3,125B和$1,375B。此外,在全年比特幣波動性最低的6月(標準差:$192B),現貨市場成交量僅為$1,040B。

現貨市場在前三個季度交易量呈現明顯的下降趨勢,現貨成交量較高的月份集中在上半年;同時,2020年現貨市場增長不及衍生品市場。衍生品市場交易量全年保持了上漲趨勢,其中四季度上漲尤為明顯。資金在2020年由現貨市場逐步流向衍生品市場。

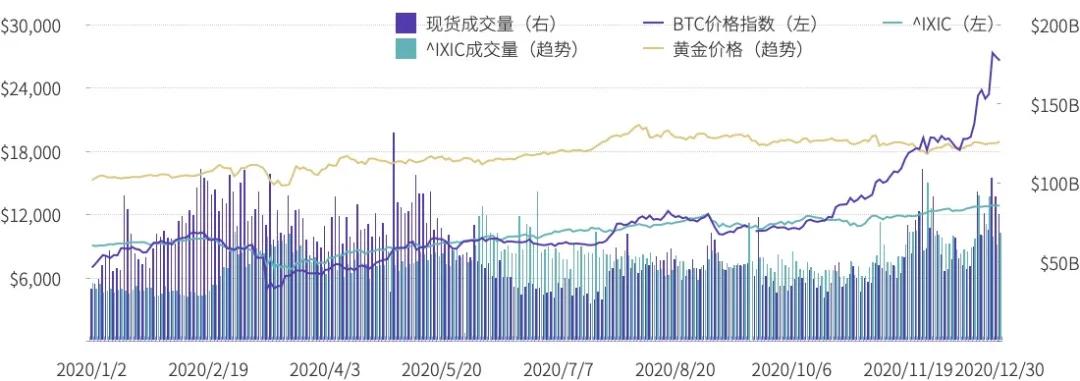

同時,機構的入場導致了比特幣四季度價格的強勢上漲,“數字黃金”的市場共識增強。但2020年全年,比特幣價格與納斯達克綜合指數的相關性整體維持了強正相關(0.83);而其和黃金在四季度出現了負相關,全年比特幣黃金相關係數為0.52 。與黃金相比,2020年比特幣價格仍和美股走勢存在更強的相關性。

2020 全市場現貨成交量,來源:TokenInsight

然而,現貨成交與納斯達克成交在2020年整體相關性較低(-0.007),並且季度相關性差別較大,正負相關均有出現。 2020年美股二級市場與數字資產二級整體市場間的資金流動性整體關聯較低。

2020 全年全市場現貨成交量與BTC價格,來源:TokenInsight

· 納斯達克綜合指數與BTC價格年度相關係數:0.83

· 黃金價格與BTC價格年度相關係數:0.52

· 納斯達克成交與現貨成交年度相關係數:-0.007

“ DeFi在2020年爆發,帶動去中心化交易所成交量崛起,二季度起現貨去中心化成交量佔比持續攀升

DeFi在六月下旬開始的崛起成為了2020年行業最大亮點之一,去中心化交易所(DEX)成交量在2020年實現質的飛躍。同時,目前去中心化交易所以自動化做市商(AMM)的現貨交易為主導,去中心化現貨交易在全年現貨交易中的佔比得到突破。

2020 全年DEX交易量佔比,來源:TokenInsight

2020年下半年,去中心化交易所成交量佔比由7月1日中心化交易所現貨成交量的0.2%最高增至9月中旬的3%,並在12月份的大部分時間內維持在了1%以上。而該佔比在2020年上半年年初僅為約0.01%。

2020下半年中心化交易所現貨交易量和DEX交易量佔比,來源:TokenInsight

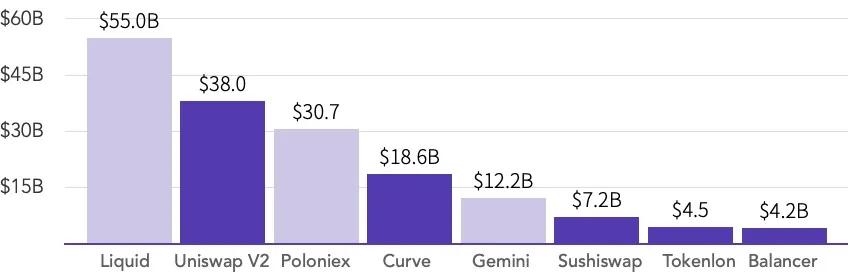

2020年下半年現貨DEX交易量總計$90.6B, 為上半年($5.1B)的17.6倍。以AMM為代表的頭部DEX發展迅速,經過2020年下半年的擴張,部分平台如Uniswap V2交易量已可與中心化交易所媲美:Uniswap V2在2020年下半年總成交量達$38B,成交量介於Liquid和Poloniex之間; Curve位居其次,成交量達$18.6B,高於Gemini。

現貨去中心化交易所前五和中心化交易所交易量對比,來源:Debank,TokenInsight

2020 現貨DEX交易量,來源:TokenInsight

“ 比特幣全年交易量達$9,335B,佔現貨總交易的44.3%,2020年其現貨市場主導性地位有所減弱

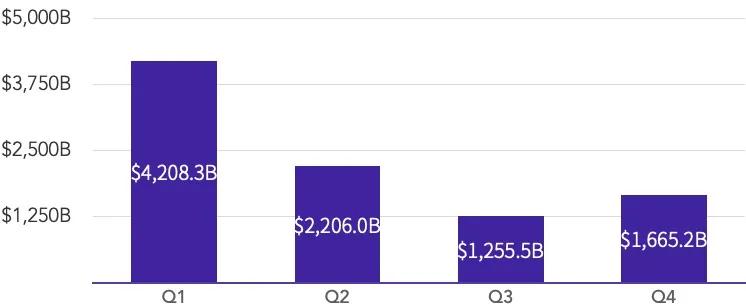

2020年,比特幣現貨全年交易量達$9,335B,其中一季度成交量最高,達$4,208B。三季度比特幣現貨交易量為全年最低,僅有$1,256B;四季度比特幣價格的強勢上漲使其現貨交易量回暖,但仍不如上半年的交易量水平。

2020 全市場BTC季度現貨成交量,來源:TokenInsight

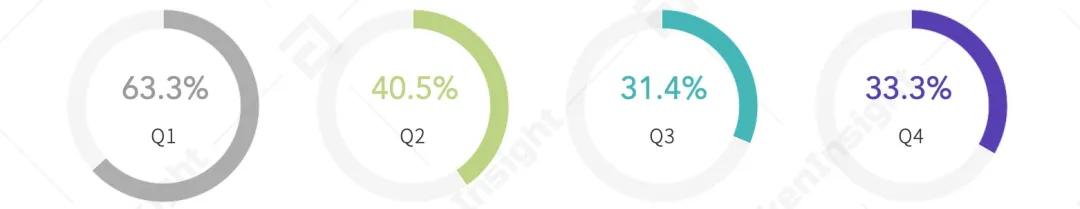

從比特幣現貨交易量佔比來看,2020年比特幣市場主導性地位衰減。比特幣現貨交易量佔比由一季度全市場現貨交易量的63.3%降至四季度的33.3%;其中二三季度佔比下降最為明顯,分別為22.8%和9.1%。

2020年比特幣交易量佔現貨交易量比例,來源:TokenInsight

比特幣現貨市場主導性的減弱一方面可歸因於DeFi的火熱,多個DeFi資產在2020年下半年,尤其是三季度實現超額收益回報,吸引資本的流入;另一方面,比特幣價格四季度的暴漲雖使得其現貨市場主導性稍有提升,但該因素對合約市場的影響強於現貨市場,比特幣現貨市場在一定程度上受到合約市場的衝擊。

3.2 中心化交易所成交量動態

3.2.1 整體交易表現

“ 2020全年中心化現貨交易所成交量報20萬億美元,手續費收入估算達$18億

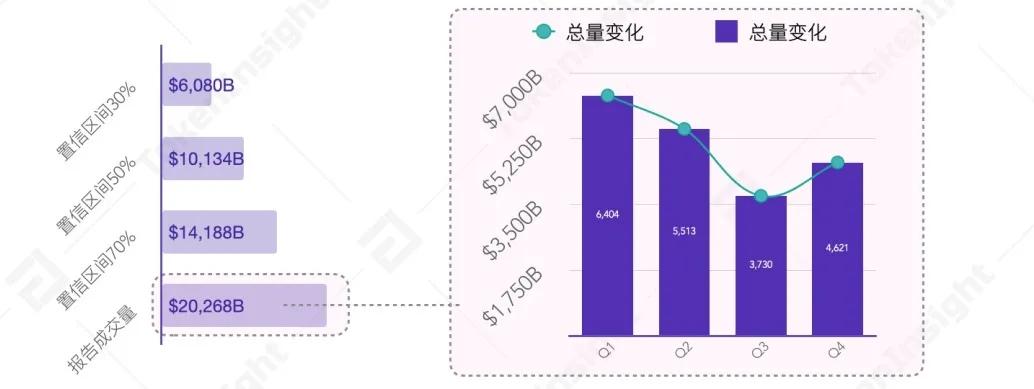

2020 中心化交易所現貨成交總量和置信區間,來源:TokenInsight

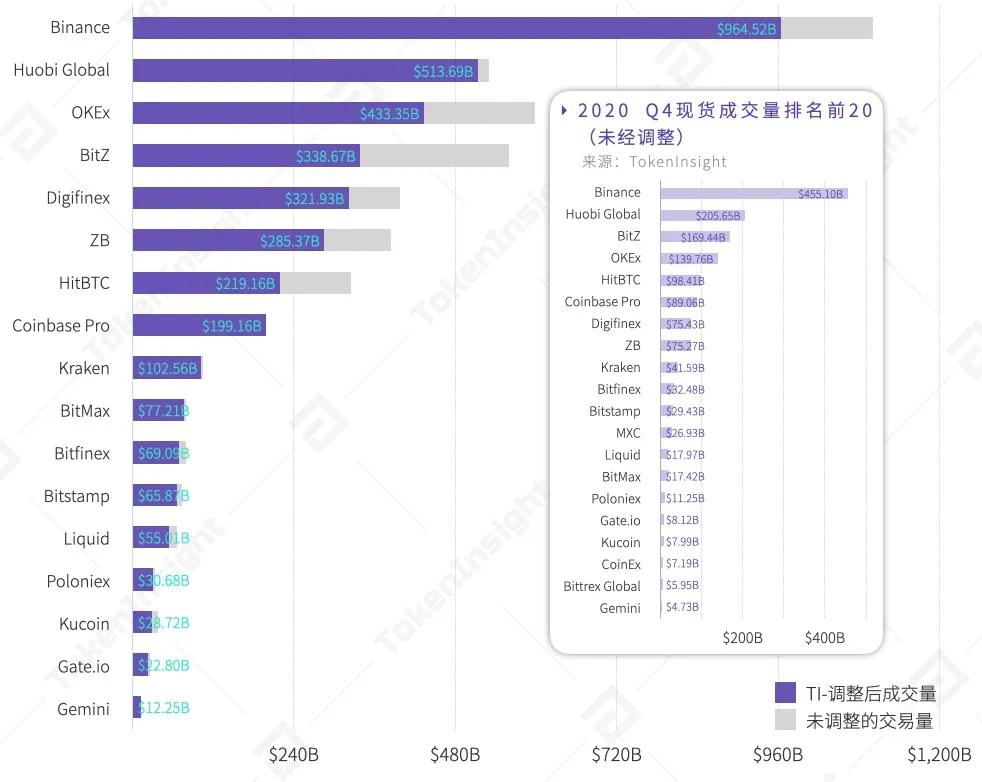

2020年全年,全市場中心化交易所現貨成交量報$20,268B1,較2019年($13,786B)增長47%,以平均手續費萬分之三、真實成交量水平30%計算,估算手續費收入$18.24億。成交量的增長伴隨著行業競爭的加劇,全年現貨交易量最高的交易所Binance成交量達$965B,為排名第二的Huobi($514B)的1.88倍[1]。

[1] 根據TI真實交易量模型調整後。統計範圍為TI進行真實交易量監測覆蓋範圍內的交易所。

2020 各季度中心化交易所現貨成交量,來源:TokenInsight

2020 全年中心化交易所現貨成交量排名,來源:TokenInsight;*交易挖礦等模式對TI刷量研究模型存在一定影響

2020 成交量前十交易所季度現貨成交量表現,來源:TokenInsight

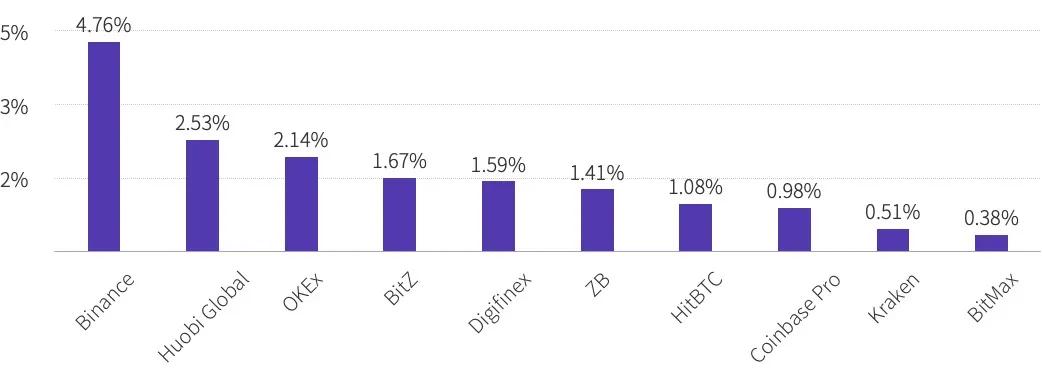

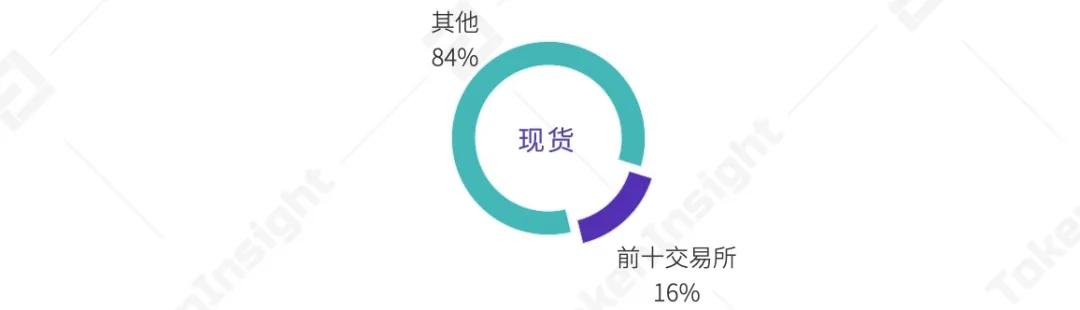

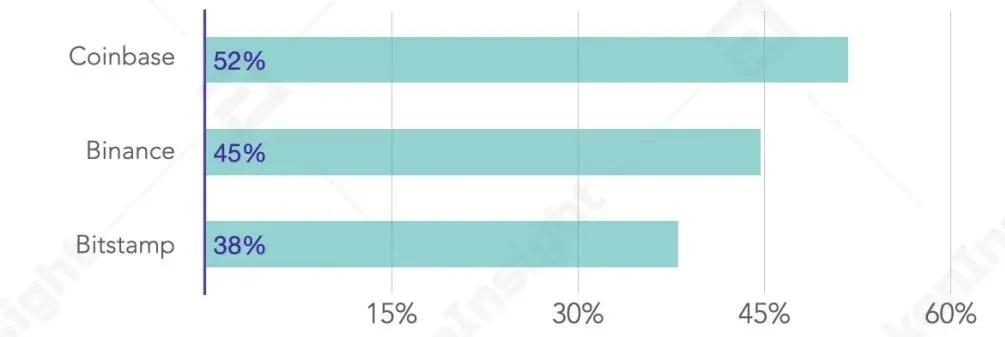

2020年成交量前十的現貨交易所成交量佔比為全市場的16%。現貨交易競爭激烈,各平台間相互搶占市場,但Binance、Huobi、OKEx四個季度成交量均保持在了前三。同時,Binance和Kraken全年四個季度均保持了增長,2020年平均季度增長最高的交易所為Coinbase、Binance和Bitstamp,增長率分別達52%、45%和38%。

2020 重點交易所市場佔有率(以成交量計),來源:TokenInsight

現貨交易量前十交易所市場佔比,來源:TokenInsight

2020 平均季度增長前三,來源:TokenInsight

3.2.2 重點交易所表現

“ 2020年下半年交易量前三交易所競爭格局更加穩定,重點交易所四季度起每日成交量排名固定

為摒去虛假交易量對於數據統計的干擾,分析行業主力平台的交易趨勢,TokenInsight Research通過以下衡量標準篩選出重點交易所:

① 該交易所全年成交量排名前10或平均季度增長率前5;

② 該現貨交易所的TokenInsight全年交易所評級需在B以上;

③ TokenInsight刷量監測結果中,該現貨交易所2020年全年四個季度中至少有三個季度平均真實交易量高於80%且真實成交量比例始終維持在60%以上;

④ 該現貨交易所有可用於回溯成交量歷史記錄的公共API。

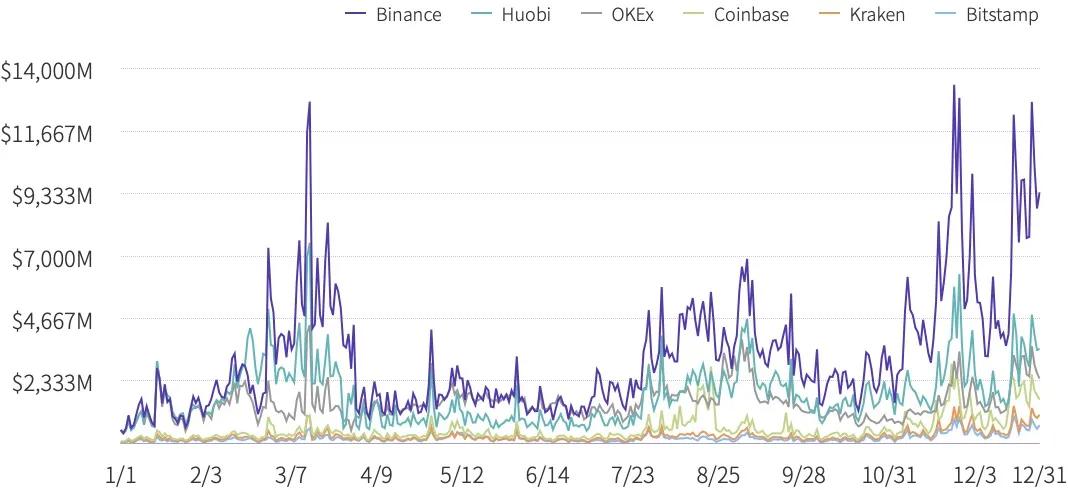

最終,共有6家現貨交易所通過篩選,這些交易所將作為本次季度報告重點考察對象;分別是:Binance,Huobi Global,OKEx,Coinbase Pro,Kraken,Bitstamp。

上述交易所於2020年全年季度現貨成交量如下圖所示。

2020年重點交易所現貨成交量表現(未經調整),來源:TokenInsight

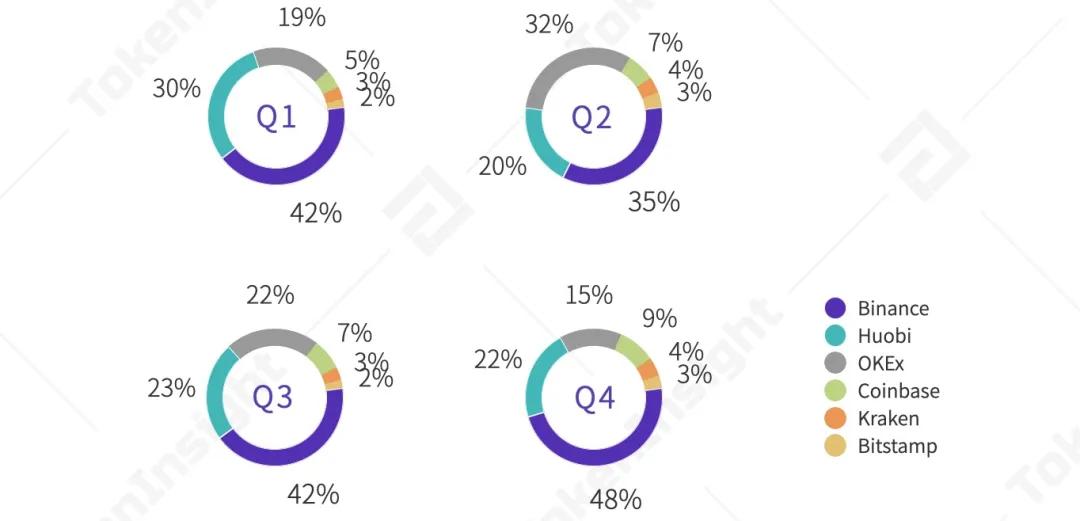

從重點交易所每日成交量可以看出,2020年上半年,成交量前三的交易所Binance、Huobi和OKEx之間競爭激烈:一月份三個交易所之間的成交量差異並不明顯,且二月份Huobi的現貨成交量在多個日期內超越Binance;同時,一季度三個交易所成交量遠高於Coinbase、Kraken和Bitstamp。

然而,從二季度開始,Coinbase的每日交易量和排名前三的交易所差距縮小,在重點交易所中的市場佔比由一季度的5%增長至四季度的9%。下半年幾個日期中出現超越OKEx的情況並一度超越Huobi。而Binance從下半年起則開始和Huobi、OKEx拉大差距,四季度成交量為超越Huobi和OKEx的總和。

總體而言,2020上半年Binance、Huobi、OKEx競爭激烈,但Binance在2020下半年充分發揮市場地位優勢,搶占大量市場份額;而Coinbase和Kraken等持有英美牌照的交易所四季度受益於海外機構入場,交易量增長迅速,追趕OKEx和Huobi。下半年競爭格局較為穩定,四季度每日交易量排名固定。

2020 重點交易所季度成交量佔比

“ 虛假交易減少,行業集中度提高

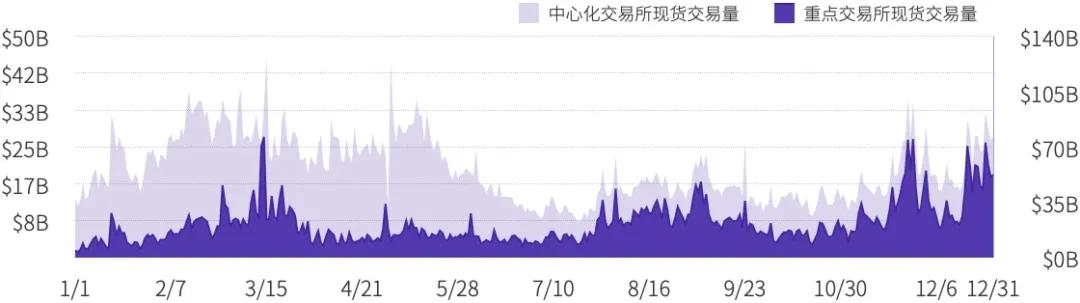

同時,通過對比全市場現貨交易量和交易量佔比較大、真實度較高的重點交易所的每日成交量走勢可發現,2020下半年重點交易所交易量走勢和全市場現貨交易量走勢更加吻合。這意味著市場在2020年逐漸洗去噪音,虛假交易量問題得到改善,靠“刷量”來進行競爭的交易所正慢慢被市場淘汰。結合Coinbase、Binance和Bitstamp在2020年的交易量增長,可知具有流量優勢的大型交易所和持有高含金量合規牌照的交易所將是未來現貨交易競爭和增長的主力。

2020年現貨重點交易所和全市場成交量走勢(未經調整),來源:TokenInsight

“ 成交量前三交易所的總交易量中,衍生品佔比遠超市場平均

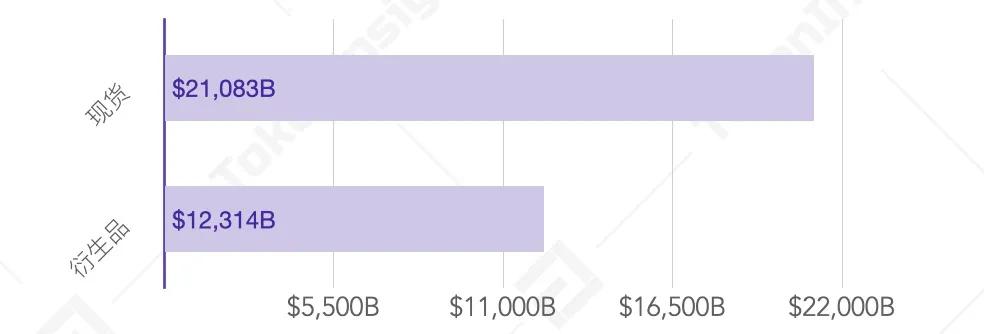

2020年,全市場數字資產衍生品成交量報$12,412B,現貨成交量為衍生品成交量的1.71倍。而交易量前三的重點交易所Binance、Huobi和OKEx現貨交易量則僅為衍生品交易量的0.50、0.24和0.37,遠低於全市場均值,也由此可見交易量前三的交易所對於衍生品業務的側重遠高於市場平均水平。另外三家重點交易所中,僅Kraken有衍生品業務,但其衍生品年度交易量僅為現貨的24%。

2020 重點交易所前三名(以成交量計)現貨/衍生品比例,來源:TokenInsight

2020 數字資產現貨和衍生品成交總量,來源:TokenInsight

2020 數字資產現貨/衍生品比例,來源:TokenInsight

從季度來看,比特幣價格在四季度的強勢上漲導致交易量前三的交易所四季度衍生品/現貨比例達全年最高(3.34倍)。 Binance衍生品交易量在四季度($1,170B)超過Huobi($848B),躍居衍生品成交量榜首,高達142%的環比增長使其衍生品/現貨比例在四季度達到2.57;而Huobi則因為四季度衍生品增長(63%)不及Binance(142%)和OKEx(131%),市場份額被擠壓,衍生品/現貨成交量比例也因此下降。

2020 交易量前三交易所衍生品/現貨比例,來源:TokenInsight

3.4 小結

縱觀2020全年,數字資產現貨交易市場經歷動盪、波折和起伏。三月十二日的市場大跌使市場信心受到重創,年中的比特幣價格橫盤使市場陷入冷清。但同時,DeFi在六月末的爆發給市場注入活力;機構的入場和比特幣價格在四季度的上漲,為市場帶來了資金的湧入。數字資產市場一掃2019年的低迷,在2020年的最後幾個月開啟“牛市”行情。

作為影響現貨交易活躍度和市場情緒最重要的因素,比特幣價格在今年出現了劇烈波動。在一季度新冠疫情蔓延和全球經濟不確定性飆升的背景下,伴隨著美股熔斷,比特幣價格也從二月份的幾度超過1萬美金暴跌至5000美金以下。隨後,比特幣價格雖在四五月份得到修復,但在六月份和七月份中上旬陷入橫盤。十月,機構加倉和傳統企業入場等因素推動了比特幣價格的暴漲,比特幣價格在四季度持續飆升,最終以超過2萬8千美金的價格收場,三個月內漲幅高達160% 。

現貨交易的成交量在2020年四季度和比特幣價格呈現了高度的相關性。繼前三季度的持續縮量後,市場受到比特幣暴漲的鼓舞,在四季度的三個月內交易量持續上漲。同時,虛假交易量問題在2020年出現緩解,“刷量”不再能夠成為交易所的競爭手段;大型交易所和持英美牌照的交易所在波動的市場行情中更加展現出自身競爭力,實現市場擴張。

當然,除外3/12大跌、機構入場和比特幣暴漲,2020年最吸引眼球的行業熱點之一無疑還有DeFi。 DeFi在2020年實現質的突破,以AMM為主的去中心化交易所(DEX)交易量持續激增,從年初不到中心化交易所現貨交易量的0.01%,發展至年底的維持在1%以上。同時,多個DeFi資產在2020年實現暴漲,帶動數字資產市場的交易熱度。 DeFi不但貢獻了交易量,還為行業帶來了無數的創新和未來發展可能。

但同時也需注意,作為數字資產交易中較為成熟的市場,現貨市場的增長在2020年不及衍生品市場。四季度比特幣暴漲對衍生品市場影響尤甚,使衍生品季度交易量首次超越現貨。

展望2021年,在年初比特幣價格持續創下新高的基調下,預計數字資產將持續2020年底的“牛市”。而DeFi的發展在衝擊中心化現貨交易的同時,也將為調動整體現貨交易的活躍度貢獻力量。

4. 平台幣動態

“ 除BNB與HBTC外,2020年平台幣價格與交易量均出現萎縮,或未有明顯增長;2020Q4比特幣價格漲幅超越主流平台幣漲幅

4.1 平台幣成交量與價格動態

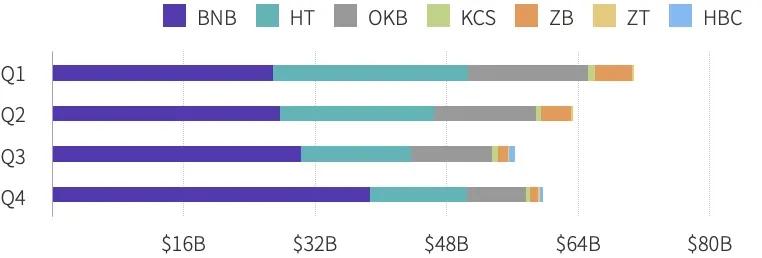

2020年,平台幣現貨整體成交量約為2500億美元,佔全市場現貨成交量1.19%,季度成交量最高出現於第一季度,最低出現於第三季度。

2020年各季度主流平台幣成交量,來源:TokenInsight

2020年平台幣現貨交易量佔全市場現貨交易量比例,來源:TokenInsight

與主流數字資產相比,除Binance的BNB與2020年下半年新加入市場的HBTC外,在經歷2020Q1的“312”事件後,其他平台幣的價格與交易量均出現明顯萎縮,或停滯不前。 BNB儘管在Q1受到衝擊,但仍在Q2取得微弱增長,隨後於Q3開始的數字資產牛市推動BNB的價格與交易量一路上揚。在Q4,BNB成交量已佔據主流平台幣成交量64.8%,接近三分之二,而其季度均價也已經達到29.818美元,遠高於其他平台幣。

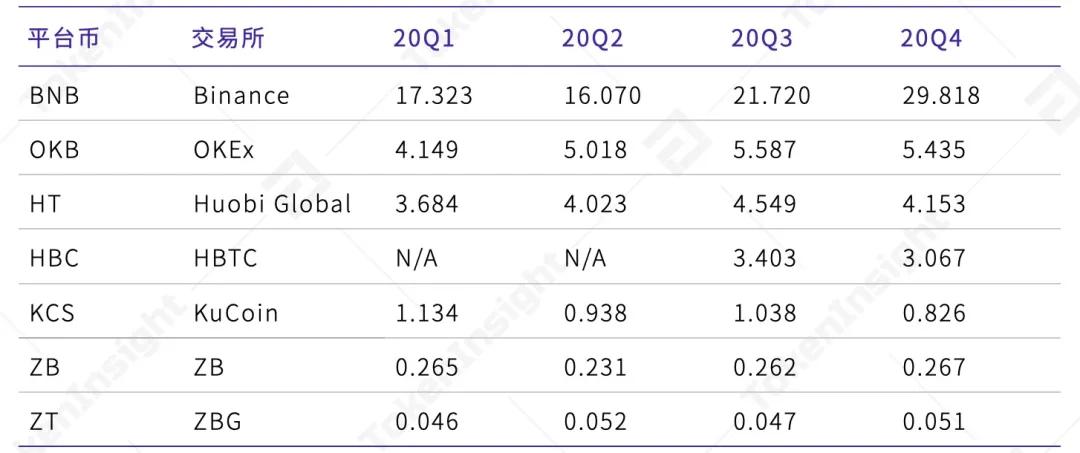

2020年主流平台幣季度均價,來源:TokenInsight

4.2 平台幣分析

“312”事件是平台幣全年表現的分水嶺。 2020年3月前, 主流平台幣表現多好於比特幣,其中OKEx平台發行的平台幣OKB相較於1月初,漲幅一度達150%,為各平台表現最佳。但在“312”事件後,受市場恐慌因素影響,主流平台幣價格跟隨主流數字資產發生大規模下滑,部分平台幣價格甚至低於1月初。儘管市場於Q2、Q3逐步回暖,但此時,平台幣走向開始發生分化。

以BNB、OKB、HT為代表的大型交易所平台幣,在年中市場大規模震盪後表現良好,其相對年初漲幅一直保持在比特幣之上,並緊跟牛市行情,儘管其價格漲幅並未達到與比特幣類似的高水平,但BNB、OKB均在年底達到全年最高位,相較於年初上漲近200%;與之相比,HT在Q4表現較為平平,全年漲幅穩定在50%左右,但仍好於KCS、ZB等平台幣。

而其他主流平台幣則在“312”事件後表現乏力,全年走勢大部分時間遜於主流數字資產,部分交易所甚至出現破發。究其原因,大型交易所抗風險能力相對較強,因此市場共識較為集中,其價格的穩定與上漲背後,是投資者對其所代表的交易所價值的肯定。而對於規模較小的交易所而言,市場共識則較為缺乏,故即使數字資產於後半年進入牛市,其平台幣價格依舊難以抬升。

2020年主流平台幣與比特幣價格走勢,來源:TokenInsight

5. 用戶與熱度

5.1 用戶搜索量來源

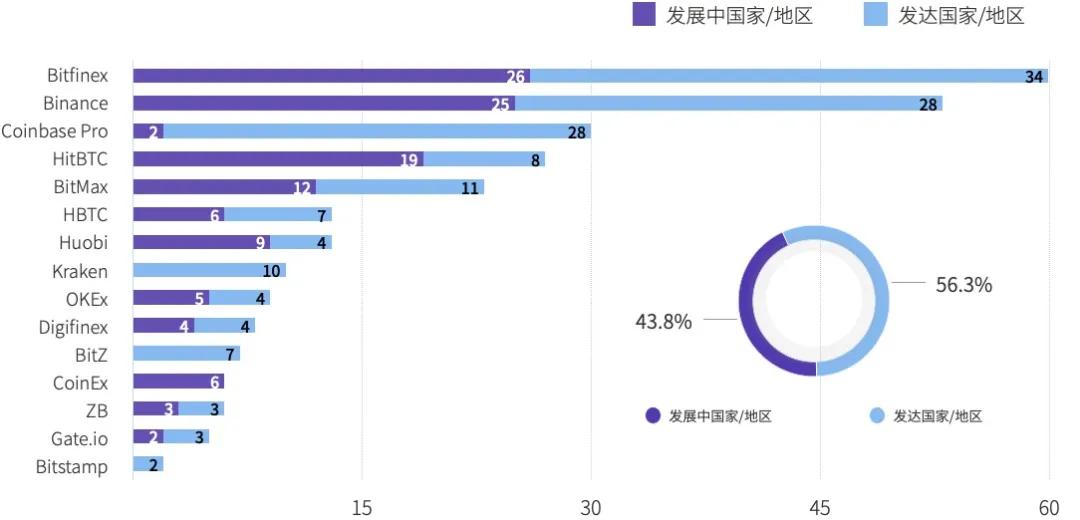

搜索量來源一定程度上反映了交易所用戶的分佈及用戶群體的宏觀經濟情況。 TokenInsight以Google Trends熱度大於10為標準,針對成交量排名前12的大型現貨交易所及3家2020年表現較好的新興交易所用戶搜索量來源分佈進行了統計。結果顯示,從整體角度看,43.8%的用戶搜索來自於發展中國家/地區,而過半用戶搜索量則來自於發達國家/地區。

從交易所角度看,不同交易所用戶搜索量來源差距明顯。總部位於主要發達國家/地區的交易所,如Coinbase、Kraken、Bitstamp、BitZ等,其搜索量幾乎均來自於發達國家/地區;Bitfinex、Binance等交易所,用戶來源較為廣泛且多樣化,比例相對均衡;而Huobi、HitBTC、CoinEx等交易所則多以發展中國家/地區用戶為主,其中CoinEx幾乎全部搜索量來自於發展中國家/地區。

用戶搜索量地區來源的差異,可能與不同交易所的市場拓展策略有關。以大型現貨交易所為例,Coinbase等交易所專注於歐美市場,而Binance、CoinEx等交易所則以全球化為發展基調,長此以往,這些均會在用戶搜索量來源中有所體現。

2020年各交易所用戶搜索量來源分佈(按經濟水平劃分),來源:Google Trends; TokenInsight

注:圖中數字為國家數量;該圖僅表示搜索量來源國家分佈,反映用戶分佈廣泛程度,搜索熱度大於10的國家越多,排名越高,但並不一定代表整體搜索量高。

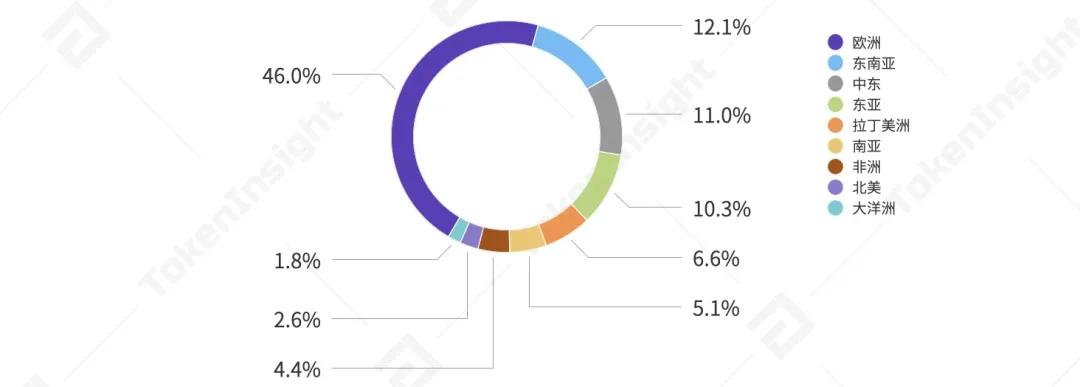

從洲際角度看,2020年全年,較為熱衷於搜索數字資產交易所的地區集中在歐洲、東南亞與中東地區,其中以歐洲地區為甚:在交易所搜索熱度來源中,歐洲國家熱度達到10以上次數共125次,佔46%;其次是東南亞與中東地區,分別佔比12.1%及11.0%。

2020年交易所相關搜索地區熱度分佈,來源:Google Trends;TokenInsight

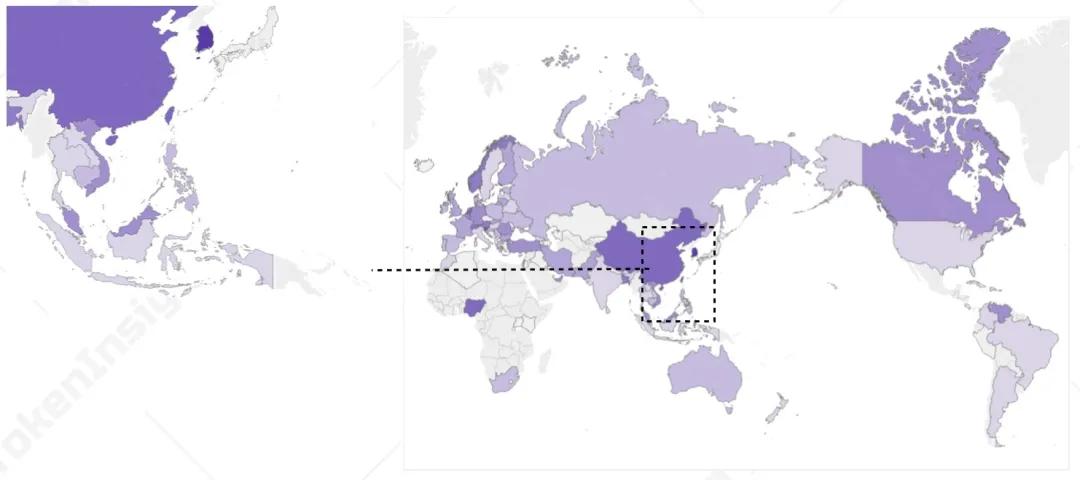

而深入到國家/地區角度,則有所不同。 2020年,各家主要數字資產交易所搜索中,最為頻繁出現的搜索來源地為韓國,其次為中國香港與新加坡,均位於東亞與東南亞地區。考慮到中國香港與新加坡在外匯交易與數字資產市場的重要地位,來自亞洲地區的投資者在數字資產市場中的影響力日漸凸顯。

2020年數字資產交易所搜索熱度來源地分佈,來源:Google Trends; TokenInsight

5.2 社群與搜索熱度

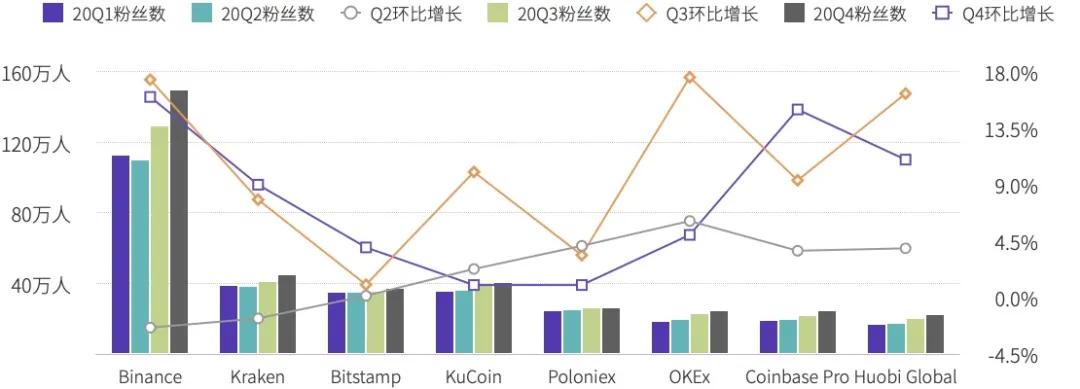

2020年數字資產價格的表現良好,數字資產交易所的社交媒體粉絲數都有所增長。綜合全年來看,Binance的Twitter粉絲數超過140萬。季度平均增長達到9.8%。 Binance,OKEx和Huobi Global的Q4粉絲數相對於Q1的提升均高於30%;其中Huobi Global的提升幅度最高,為34%。值得注意的是,在年報數據統計中,Bitstamp和Poloniex增長幅度並不明顯,Bitstamp的社交粉絲數量漲幅僅為1.6%。

2020年各交易所Twitter粉絲數統計,來源:Twitter;TokenInsight

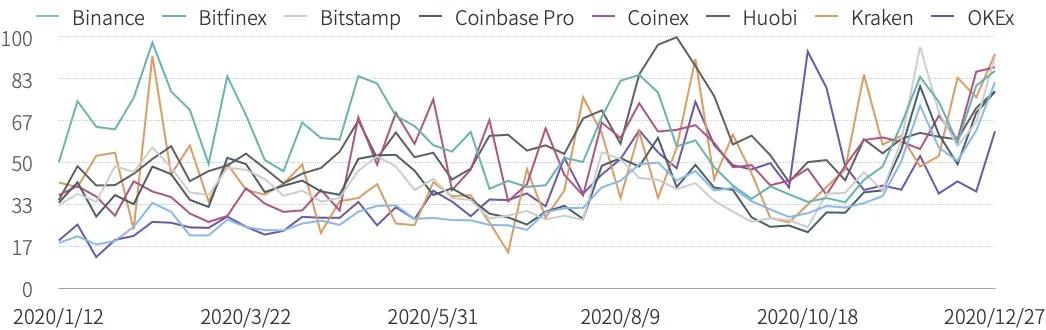

從搜索熱度角度看,全年交易所搜索熱度波動不一,但在3月市場大規模震盪期間、第三季度DeFi大熱期間及年末牛市期間,各交易所的搜索熱度均整體有所抬升。

2020年各交易所全年搜索熱度,來源:Google Trends;TokenInsight

5.3 用戶相關關鍵詞搜索分析

“ Binance為2020年所有交易所中用戶搜索最多的關鍵詞;不同交易所搜索熱詞透露未來獲客方向

相關關鍵詞搜索分析是了解各交易所發展方向及用戶喜好的有效手段。 TokenInsight根據2020年主要交易所及新興交易所用戶關注的相關主題,製作瞭如下的關鍵詞分佈圖。

2020年各交易所用戶關注主題關鍵詞分佈,來源:Google Trends;TokenInsight

值得注意的是,幾乎所有搜索主流交易所的用戶,除搜索BitMax的用戶外,均會搜索到關鍵詞Binance。 BitMax、HitBTC的相關搜索關鍵詞以日文為主,而其他交易所則很少出現日文相關搜索關鍵詞,顯示出兩交易所在日本市場的重要地位。除此之外,一部分交易所的搜索熱詞也透露了交易所可能的獲客方向。以幾家大型交易所為例,Binance的搜索熱詞中包含阿根廷、Binance US等信息,Huobi包含土耳其、意大利等相關詞彙,而OKEx則有大量韓文搜索熱詞出現。

6. 監管動態

媒體支持(排序隨機)