作者 | Arthur Hayes

(以下所表達的任何觀點均為作者個人觀點,不構成投資建議)

人類在生活工作中總想變得更為輕鬆。在金融市場的背景下,每個人都想找到那個專家、小道消息或秘密交易程序,從而無風險的獲得超額收益。從本質上講,我們都知道,上述情況只是一個縮影,一個人逐利是要承擔風險的--然而,不斷有人問我"我應該買什麼幣","現在是買入的好時機嗎" ,"技術分析有用嗎",等等。即使是對我最親密的朋友,我也不提供這樣的意見,以免讓他們誤以為我是江湖騙子。

最近,我作為新加坡超級聯賽Tampines Rovers足球俱樂部的讚助商參與其中。有幾個足球隊員對加密技術很感興趣,於是在某天下午的午餐時,他們問我能不能給他們支支招。

這三名球員都曾涉足加密貨幣交易,並取得了不同程度的成功。他們問了我上面提到的所有標準問題,希望我能在兩個小時的午餐中提供加密致富的秘密。不幸的是,我讓他們失望了,我問了他們很多問題,讓他們思考為什麼要投資/交易,他們有多少時間投入到他們的努力中,以及他們的風險承受能力是什麼。作為這篇文章的靈感來源,我問他們是否有誰讀過比特幣白皮書。他們沒有一個人回答是肯定的。

這份白皮書之所以重要,並不是因為我是比特幣的最大受益者,而是因為幾乎所有其他區塊鍊和加密項目都藉鑑了該論文中提出的概念,並以該論文中提出的觀點為基準。有些項目可能不會直接借鑒比特幣的白皮書,而是藉鑑了另一個曾藉鑑過比特幣白皮書的項目(以此類推)。根據經驗,幾乎每一個區塊鍊或加密項目都會從以前的項目中藉鑑一套成功的、經過驗證的概念,並模仿它們或試圖在它們的基礎上發展。

騙局的模仿很差,而且是在表面層面。騙局幣一般會有流行語和一個看起來很滑稽的網站--但如果你真的花時間去讀他們的白皮書或立項報告,哪怕是幾句,你也應該能立刻認出是垃圾(往往是因為它要么是一槃無恥的抄襲,要么是完全看不懂)。

在一個項目成功之後,接下來會與很多項目在此基礎上進行模仿,然後改進。 Ethereum在很多方面模仿了比特幣,但通過創造一種虛擬的去中心化計算機,提供了實質性的改進,極大地擴展了比特幣基礎技術的潛在用例。你不希望你在預售中買了一些ETH嗎?不過在此項目的早期我卻稱之為垃圾幣。

歸根結底,任何新項目都需要回答這些基本問題,以最大限度地提高其成功的機會。

為什麼我們要在此刻買入這個加密貨幣?

我們希望達到什麼目的?

我們試圖改善或取代當前的金融體係是什麼?

如果你對"為什麼"和潛在的"怎麼做"沒有堅定的理解,你就無法辨別事實和虛構。隨著加密貨幣的數量不斷擴大,如果沒有堅定地了解項目的目標是什麼,你將會被搜索算法所提供的任何幣種推薦所左右。

除了我的上一篇文章《ALL ABOARD!》之外,我的2021年寄語更多的是哲學性質的,很少深入探討可執行的想法。這是因為,如果不先了解"為什麼"數字資產會對我們目前的模擬金融系統造成致命打擊,你永遠不會有信念在熊市中資產下跌90%,在牛市中上漲10倍仍堅定持有。如果你在2017年高點20000美元買入比特幣,到2018年底,你已經下跌了接近90%。但如果你堅持到今天,這項投資已經上漲了3倍,這仍然超過了美聯儲資產負債表的增長百分比。我會一直提醒大家,要戰勝的指標是貨幣基礎擴張。如果你滯後於這個指標,你就輸了。

一個點對點的系統,將信息從一個點轉移到另一個點,而沒有一個中心化的、可信任的第三方,是整個去中心化金融的目標。成功地將信任從第三方轉移到一個去中心化的網絡本身。我經常關注這個的金融後果,因為這是我的興趣和經驗領域。這篇文章的重點是在一個很高的層面上研究我們為盲目信任我們金融存在的各個方面所付出的代價。如果我們想像一下,未來一些去中心化的數字幣、Token或加密貨幣可以取代一部分對中心化信任的需求,那麼現在的市場還有多少上升空間?

很多分析師從網絡的角度來看待我們加密資本市場所蘊含的"價值",比如梅特卡夫定律。我不是一個技術專家,所以我更喜歡盈利和收入倍數。我將試圖將這種範式融入這篇文章中,以使我的價值理論更容易讓我們這些在二戰後時代更傳統的經濟典籍中接受過訓練的人接受。

銀行系統

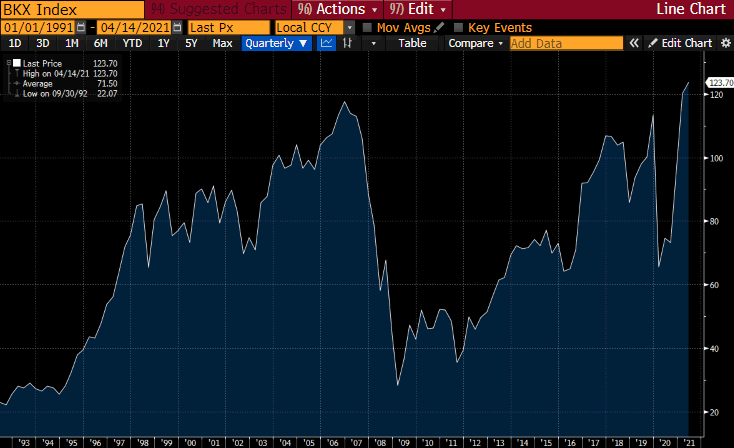

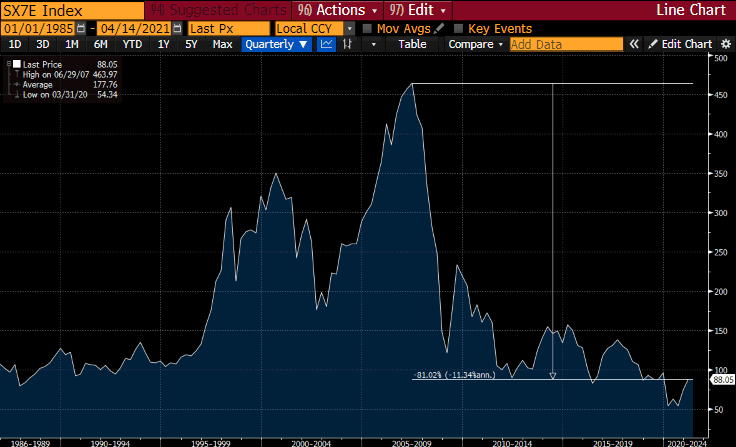

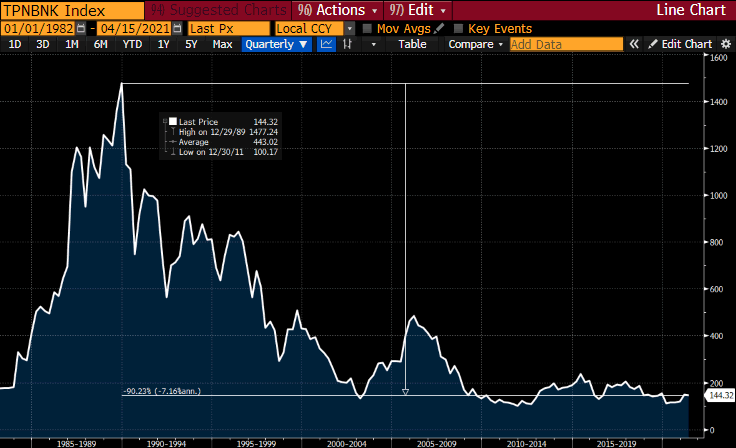

我們先看一些圖表,這些圖表顯示了市場對傳統銀行業務模式的不看好。

這是代表美國主要商業銀行的KBW銀行指數的走勢圖。如你所見,在2007年達到頂峰後,最近才超越了那個ATH。美聯儲為了拯救"大到不能倒"的銀行不惜一切代價,這些銀行還是用了14年的時間才奪回2007年的高點。

這是代表歐洲主要銀行的EuroStoxx銀行指數的生平圖。目前仍然比高點跌了百分之八十。

這是滬深300銀行指數的走勢圖。中國的主要銀行仍然比2008年的高點下跌了20%。在中國,這些行業會得到國家的大力扶持。然而,即使在當局的幫助下,銀行仍然沒有超過他們的最高點。

在中國隔壁的旭日之國日本,情況也沒有好到哪裡去。托普斯銀行指數比1989年的ATH下降了90%以上。

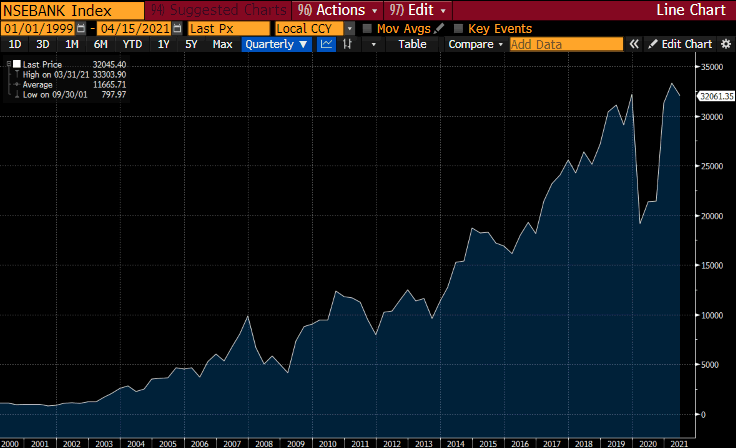

這是一張印度Nifty銀行指數的圖表。我從來沒有猜到印度的銀行居然有這麼好的表現。當人口結構站在你這一邊的時候,無論你怎麼努力,都很難搞垮你的銀行系統。希望這樣的價格表現可以持續下去。

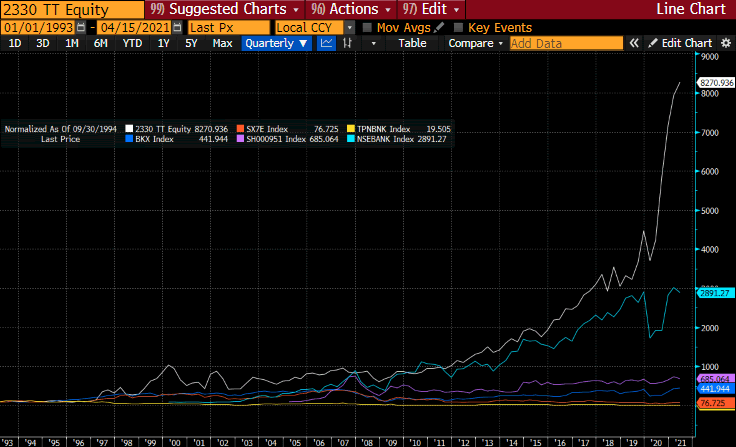

反過來說,即使經歷了2000年泡沫的曇花一現,今天的科技進展仍然是指數級的。鑑於集成電路和半導體是我們所居住的科技烏托邦的基石,台灣半導體(台積電或2330 TT)的圖表代表了創新的行進。讓我們將其與上面顯示的不同銀行指數的表現進行比較。

利潤私有化、虧損社會化的銀行還沒能讓股東們富起來。這是可悲的。如果他們完全採用了我們在過去十年中看到的任何一項技術改進,那麼他們就會有更好的定位,看到類似於台積電和其他技術標杆企業的指數級增長。

股市在喊,傳統的銀行業務模式已經被打破。問題是,在不遠的將來,什麼東西能夠取代它。銀行提供的每一個產品和服務都可以通過區塊鏈驅動的去中心化服務進行複制和改進。我相信這種複制可以在宏觀上以較低的成本發生,但這有待商榷--我期望在不久的將來看到一些經驗證據。

傳統銀行注定是為全球相對富裕的子提供服務的公司,他們無法對數字金融進行思考。我的母親寧願去實體銀行分行,冒著感染COVID的風險,也不願學習如何使用網上銀行。她並不孤單--這就是你的惰性。該業務仍有數十億美元的費用收入,但它絕對不是市場中不斷增長的一部分。

以下是銀行提供的常見服務及其去中心化網絡的對比。

儲蓄賬戶--銀行曾經向你支付利息的賬戶。

去中心化系統--在DeFi借貸平台上入金的法幣穩定幣。例如,如果你持有USDT(Tether),據稱是由傳統銀行持有的美元1:1支持的,你可以把它們押注在Compound上,賺取正收益。作為獎勵,借出USDT的行為可以讓你以COMP的形式獲得Compound網絡的股權。

支票賬戶- 銀行允許您按需從您的餘額中提取資金來支付費用的賬戶。

去中心化系統解決方案--數字錢包中持有的任何硬幣、Token或加密貨幣。你可以24小時不間斷地使用你持有的貨幣,而不需要徵求任何人的許可。銀行出於各種原因,也會拒絕你使用你辛苦賺來的錢。但只要你連接到互聯網,就可以使用去中心化的系統。

貸款--銀行會收取利息,借錢給你買各種東西。這裡的問題是,銀行經常會根據非貨幣因素(如種族)對信貸進行不同的定價,直到今天,這給人的印像是,某些群體被劃上了紅線,必須付出比其他群體更高的信貸成本--如果他們甚至根本沒有得到貸款的話。另外,在這個全球企業社會主義的時代,大型實體基本上是免費借貸,而中小企業在很多情況下被拒之於商業信貸市場之外。這就對本應成為生產企業信貸渠道的銀行產生了憤怒。

去中心化系統解決方案--現在,大部分貸款都是負槓桿,而且是過度抵押的。負槓桿意味著你投入的抵押物比借款多。另外,真正的信貸需求只有投機者和礦工。請閱讀我的文章《農民的夢想》,徹底逛遍加密固定收益市場。目前還沒有規模化的DeFi抵押貸款、信用卡和個人貸款平台。這絕對是傳統銀行體系即使有缺陷,也比DeFi做得更好的領域。

信任服務--銀行履行一個非常重要的職能,就是對你作為一個人或企業的某些事情進行認證。他們可以根據您在銀行的存款記錄證明您有一定的淨資產,他們可以證明您是有償就業以及您的工資數額,他們還可以提供您的賬戶報表郵寄地址的證明。許多這些服務都是有代價的,你必須支付這些費用才能向他人證明你的個人資料。

去中心化系統解決方案--在公鏈上持有的資產大部分可以免費獨立驗證。如果你的收入是以數字資產的形式獲得的,那麼你將很容易證明你的報酬是多少。至於地址證明和其他PII,許多項目都在努力創建一個共享的選擇進入的PII安全數據庫,可以被其他服務調用,以驗證你的身份。

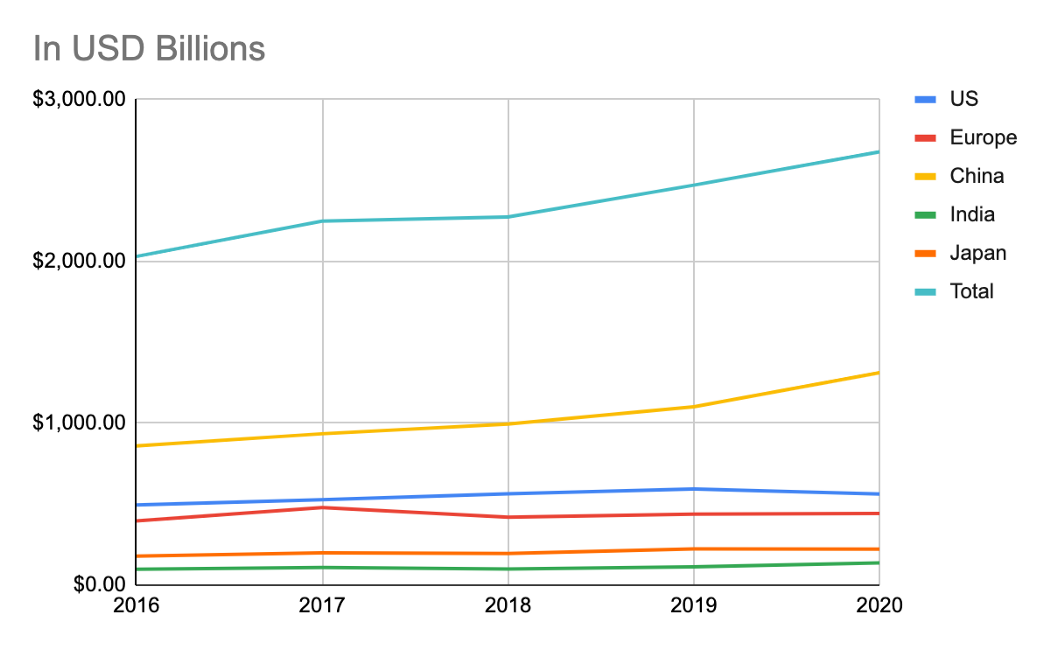

2020年,向這些機構繳納的稅收合計為2.68萬億美元。要說起來,這相當於世界GDP的2%到3%。這就是我們的集體銀行稅。任何減少這種稅收的能力,同時讓更多的人和公司獲得健全的金融服務,都是對人類的淨收益。顯然,對於那些能夠將自己定位在促進這些儲蓄的協議前的投機者來說,有一個巨大的機會來超越貨幣貶值。

取代審計

為什麼公司需要審計?任何與公司打交道的人,從銀行、證券監管機構,甚至員工都想知道賬目是否健全。因此,審計公司會收取一定的費用,以驗證客戶製作的會計報表的真實性。

在理想的未來,所有的資金流動都發生在公鏈上。想像一下,你是一個馬來西亞榴蓮種植戶,你在網上銷售你的榴蓮。你唯一接受的支付方式是USDT,你所有的農資供應商也可以接受USDT支付。 USDT搭上了各種協議,但我們只假設你使用ERC-20版本。這意味著你可以核實每賣出一個水果都支付了什麼,賺了什麼。

你的會計師會準備一套標準的收入、資產負債表和現金流量表。但除此之外,會計師的賬本可以通過查詢Ethereum區塊鏈客觀地驗證支付和收到的款項是否符合報表上反映的金額。在這種情況下,你不需要獨立的第三方向你收取費用,以驗證你說的是事實。 Ethereum為你免費完成了這些工作。

三重記賬,正如我聽到一些人所說的那樣,讓所有的專業會計和審計公司都過時了。這些公司沒有理由再收這個"信託稅"。

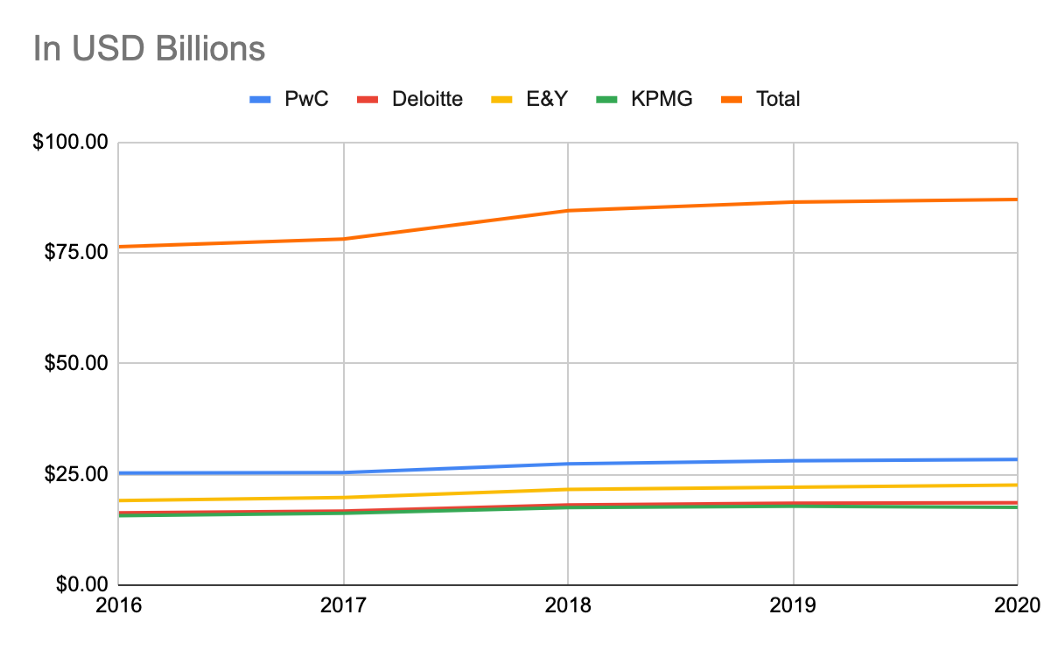

我看了一下安永、普華永道、畢馬威、德勤這四大事務所從審計和會計服務中賺取的費用。

在2020年,我們支付了879.9億元的稅收。如果去中心化網絡得以應用,這個數字將歸零,而會計報表卻變得非常準確。就是這麼簡單。

比率

Ethereum是最發達的、去中心化的智能合約網絡。儘管目前Gas費用是天文數字,但這是一個很好的問題。沒有其他公共智能合約支持的區塊鏈以Ethereum的規模運作。當他們這樣做時,我會更新這個分析。

生活中沒有什麼是免費的,在加密資本市場上更是如此。在Ethereum網絡上的每一次行動都會產生費用。我們可以認為這是那些維持網絡運行的人的收入,或者是我們作為消費者使用ERC-20 Dapps啟用的產品和服務所支付的稅收。

我使用的是Glassnode上收集的交易數據。我繪製了Ethereum網絡的收入倍數,可以追溯到四年前。我看這個指標的原因是,這是我們為使用這些網絡所支付的費用。任何搭載在這些協議上的Dapp也必須支付費用才能利用網絡。任何Dapp在利用基礎層協議的費用之上所收取的費用不算此列,而我們在不久的將來才能觀察到。這就是為什麼我不看非常成功的Dapp收取的個別費用,這些Dapp將傳統的中心化金融的各個部門進行了異化。

使用傳統金融經濟中的信託尋租門所花費的所有費用中,有一部分在未來可能會歸屬於這些網絡。顯然,DeFi的目標是以更低的成本改善服務,所以我們不能假設所有在CeFi世界中花費的資金都會直接轉化為基礎協議和它們啟用的Dapps的收益。因此,我們只是從一個高層次的角度來了解為什麼這是一個如此驚人的機會。

以上是以太坊價格與最近12個月收入的時間序列,其中收入是指不包括礦工區塊獎勵的交易費用。這張圖涵蓋了過去4年的情況,最初的暴漲與2017年的ICO熱潮同時出現。

兩張圖Y軸都是對數比例,所以我們可以真正體會到時間序列數據的指數性。最有趣的是目前隨著ETH創下新高,其價格/收入處於歷史範圍的低端。

如果你是均值回歸的追隨者,可以考慮以下幾點。

2021年4月10日的價格/收入:98

平均價格/收入:1,528

價格/收入中位數:430

標準偏差:3,939

4月10日2021年ETH/美元價格:2,071美元

如果中位數逆轉,價格:9,054

如果均線逆轉,價格:32,143

這些都是使用基本統計學的非常樂觀的高級指導帖。這並不意味著它會發生,但它表明,如果數據在大樣本集中表現得像數據一樣,達到這些水平並非不可能。

Ethereum是一種去中心化的計算機,計算能力是需要錢的。基於Ethereum構建的DeFi應用越有用,用戶逃離貪婪的CeFi平台所支付的費用就越多。目前,價格/收入比接近100,這是在其範圍的低端。

這個比值是一個倒推的指標。從2020年4月到現在,以下是ETH的價格/收入統計。

最小值:86

最大值:608

中位數:169

平均值:255

標準偏差:168

讓我們用中位數來運行,作為一個前瞻性的近似值來評估Ethereum網絡的價值。我們假設Ethereum可以獲取銀行和四大審計公司5年平均收益的一定比例。除了Ethereum的底層協議所累積的使用費之外,位於上面的Dapp也會收取一些使用其服務的費用。因此,我們必須錯誤地認為,Ethereum與Dapp實際應計的金額較小。

下面是一個表格,描述了未來12個月內,一定比例的收入從中心化服務轉移到去中心化服務的假設情況。

這些數字是相當不凡的,但由於這是一個非常粗略的、高層次的背景,對一個非常不確定的未來,它不太可能完全準確。在0.50%的情況下,ETH的價格,假設該數量的活動被轉移到其生態系統中,意味著價格比當前水平增值10倍;在0.10%的情況下,意味著ETH價格翻倍。我非常確定,DeFi至少可以從CeFi中拿走0.50%的量。 DeFi能否表現出更高的成功度?當然可以。如果我對0.50%感到滿意,那麼想像一下,如果我們可是否可以獲得10倍的收入或者5%的收入。

當你採取一個高級別的近似值,表明你即使在假設最壞的情況下也會賺錢時,就可以做多任何你所重視的他媽的東西。

問題很簡單:當前的金融架構沒有以應有的速度採用技術。市場清楚地顯示出金融服務體系的硬化,這一點從其主要參與者的股權估值中可以看出。解決方案可能是DeFi。 DeFi由公鏈驅動,其特點是智能合約。雖然Ethereum是目前最好的,但還有其他一些試圖利用它的弱點並成為頂級狗--包括Polkadot、Solana、Cosmos、Cardano(當Godot到來並且智能合約最終可用時)等。

按照所調研的CeFi公司所獲得的收入的0.50%計算,這仍然是140億美元的收入,將在此基礎上進行倍數計算。從ETH可以看出,市場對一個不成熟的生態系統所產生的交易費用附加了非常高的倍數。因此,即使對有機會掠奪一些CeFi戰利品的智能合約基礎層鏈採取噴灑和祈禱的態度,在投資組合層面,也能產生高額回報。

危險的是,如果你懶惰,你會投資任何表面上說得過去的項目。拿一個關於DeFi的閱讀量最大的Medium帖子的詞云,把它塞到一個看起來很滑稽的網站上,我敢打賭,你會從尋找下一個Ethereum的賭徒那裡吸引大筆資金進入你的錢包。這就是為什麼我懇求與我共進午餐的足球運動員閱讀比特幣白皮書並研究他們不理解的東西。只有當你目睹和欣賞美時,你才能保護你的資本免受醜陋的影響。