這週我們給大家安排了一個非常詳細的市場复盤。我們將通過對比特幣市場的結構進行微觀和宏觀的分析,再結合一些獨特的見解,來判斷我們現在到底處於牛市的哪個階段。

我們將嘗試通過數據引導大家了解比特幣個新興資產類別的價格發現區,因為現階段這個資產類別已經成為了全世界的關注焦點。

首先,我們將簡要介紹過去幾週的一些觀察以及當前所處的震盪築底階段,然後再深入討論我們現在處在牛市的哪個階段。

1 比特幣最近一次上漲到5.8萬美元是由散戶推動的

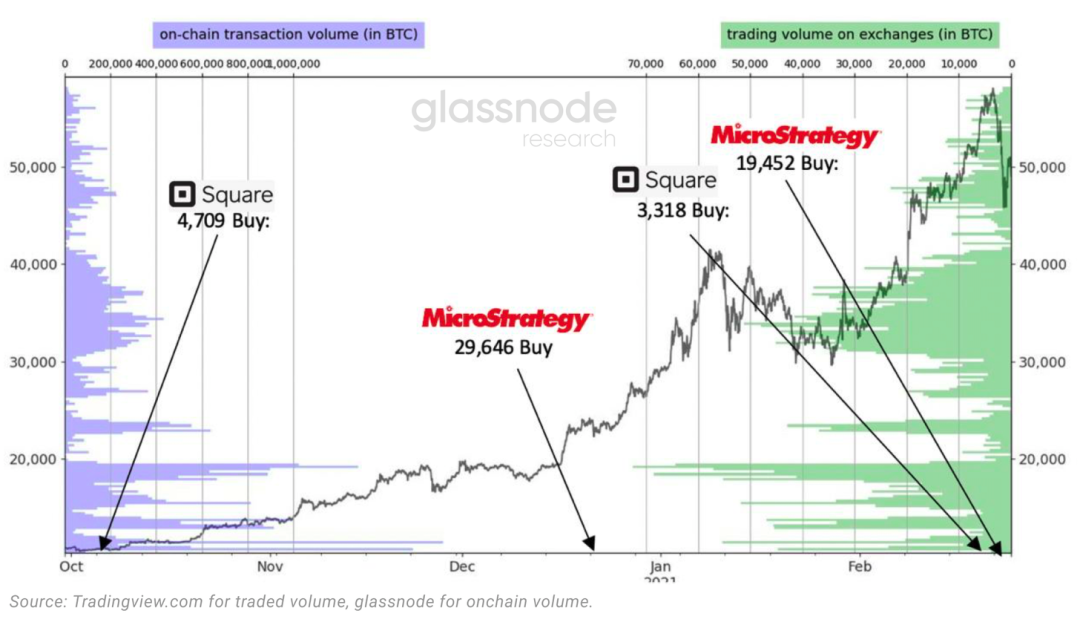

讓我們從最近一次的上漲開始,它主要是由散戶購買引起的。

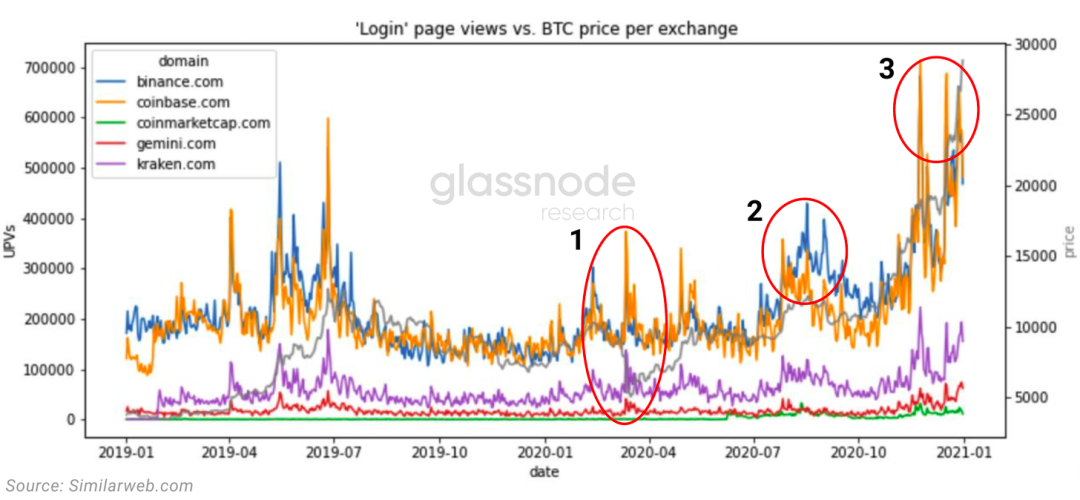

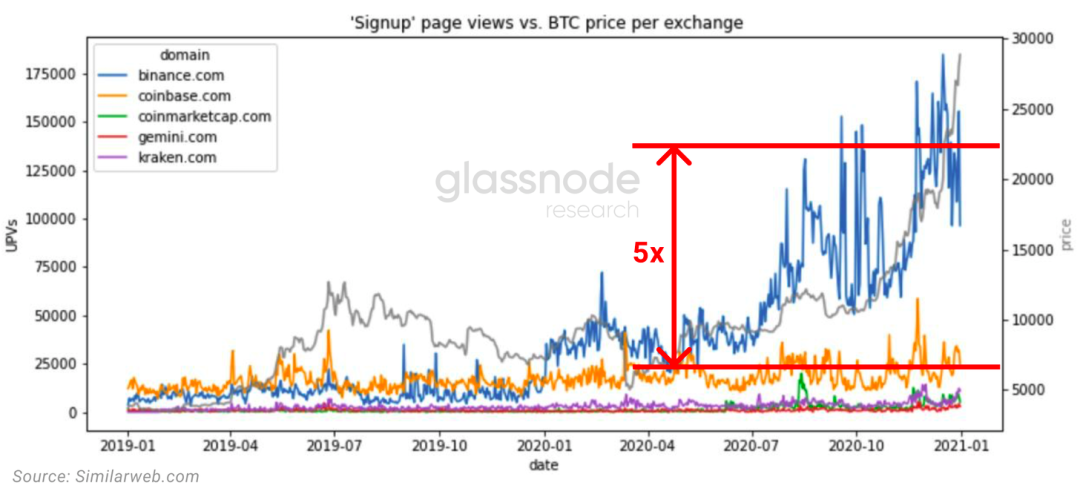

為了驗證這一觀點,我們分析了主要交易所的登錄和註冊趨勢。

我們可以清楚地看到(下圖),從註冊用戶的數量來看,比特幣市場前兩次資金流入(圖中1和2的位置)主要來自大型鯨魚用戶和機構,而自1月初以來第三次價格上漲的動力則來自散戶,因為在這一短時間幣安的新註冊用戶數比Coinbase多5倍。

交易所的登錄數與比特幣價格

交易所的註冊數與比特幣價格

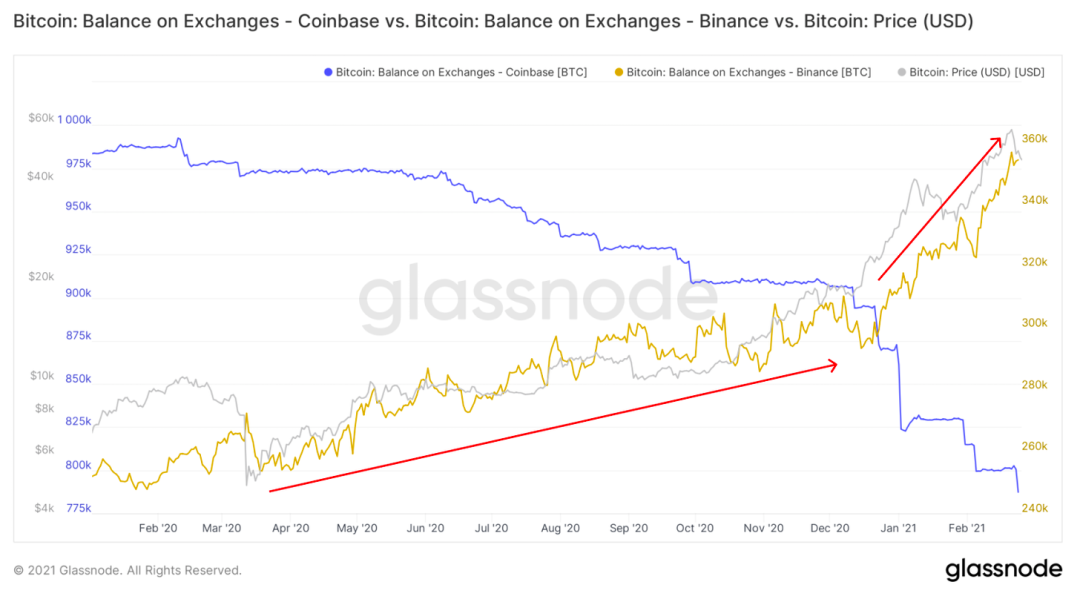

此外,我們通過比較兩家最大的交易所Coinbase和幣安可以清楚地看到,幣安的比特幣持有量自2020年3月以來淨增加了38%,並在2021年初進一步加速上漲。

由於所有交易所的比特幣總供應量下降了近80萬枚,因此從整體來看,幣安現貨中的比特幣數量對於市場的影響就變得更加重要。

幣安和Coinbase的比特幣流入流出情況

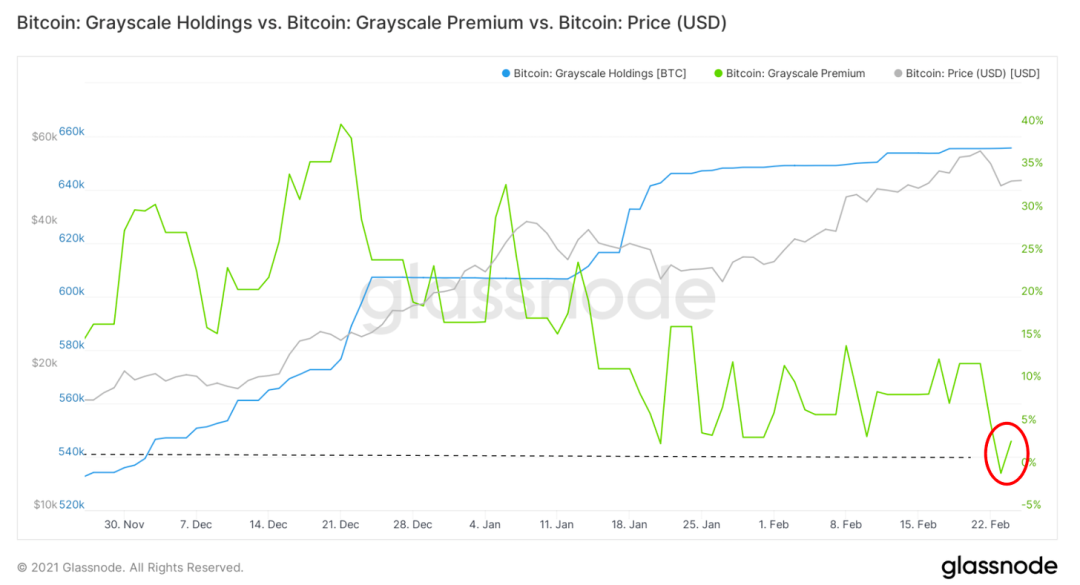

另一方面,隨著現貨價格的上漲,機構投資者對比特幣現貨的需求似乎已經趨平。目前,灰度已經減緩了他們積累比特幣的速度,本週,他們的比特幣溢價還曾一度跌至負值。

灰度的比特幣持倉量(藍色)、灰度的溢價(綠色)以及比特幣價格(灰色)

與2020年早期和中期的交易峰值相比,2021年比特幣場外交易(OTC)的總量也趨於平穩。

OTC情況

儘管機構對現貨需求有所下降,但他們總體上對比特幣的興趣並沒有消失,因為他們只是轉向使用帶有槓桿的衍生品進行資產交易。

再加上散戶交易量的增加,這些因素導致了2021年初的兩次價格上漲,當時衍生品與現貨交易量的比率已經接近1.2,這意味著比特幣衍生品的交易量比現貨交易量要更多。

期貨/現貨交易量

由於短期內槓桿率的快速拉升,市場多次暴跌清算了大量短期快速增多的多頭。

期貨市場多頭被清算資金量

總體來看,自2020年12月中旬以來,散戶似乎是本輪反彈的主要推動力,而機構則逢低買入,在上漲過程中創造了新的支撐位。

2 比特幣短期內正在進行健康的震盪築底

目前,比特幣價格的短期震盪築底確實是非常健康的,這大大增加了比特幣價格上漲的機會。在FOMO(害怕錯過)的氛圍下,大部分新入場的韭菜都埋在了高位,並且沒有人會願意虧本出售。

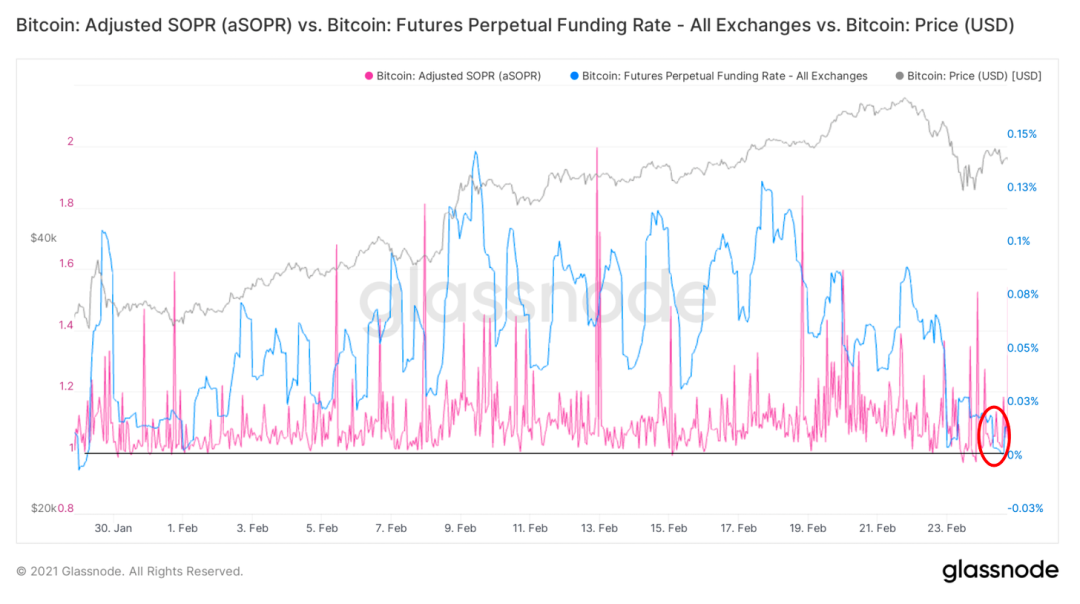

過去一周,“SOPR”和“資金費率”等技術指標有機會冷靜下來並重新設定,為下一輪的上漲騰出空間。

比特幣期貨永續利率

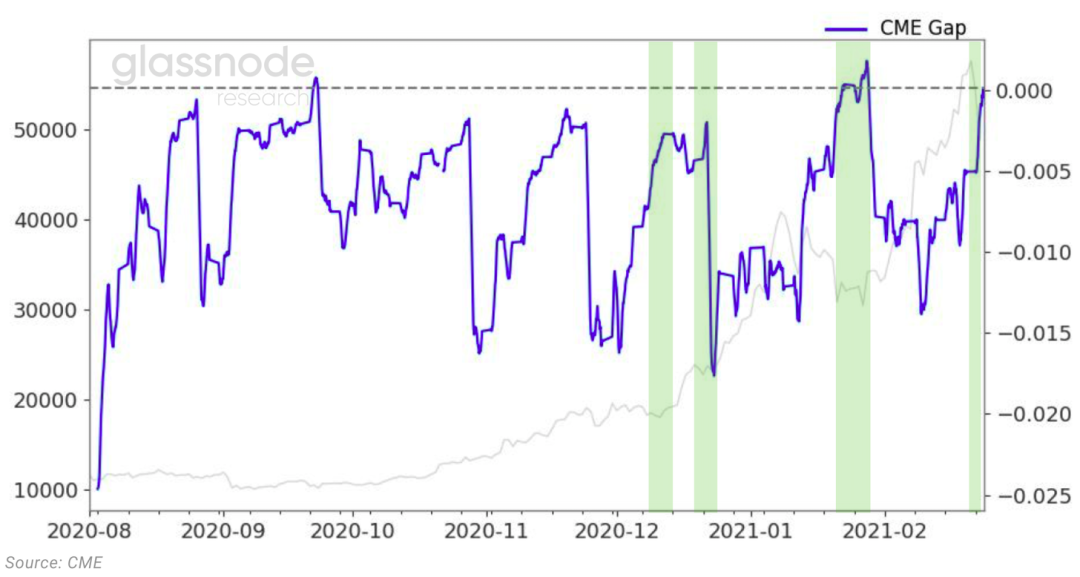

有趣的是,芝加哥商品交易所的價差在最近的盤整中也在重新調整,這是另一個很好的跡象,表明我們有更多的空間可以繼續上漲。

芝加哥商品交易所的價差(藍色)

市場對未來幾個月比特幣價格的預期似乎相當高,因為隨著投資者對未來更高價格的信心上升,期限利差進一步加速注入到期貨的溢價當中。

芝加哥商品交易所的期限利差(藍色)

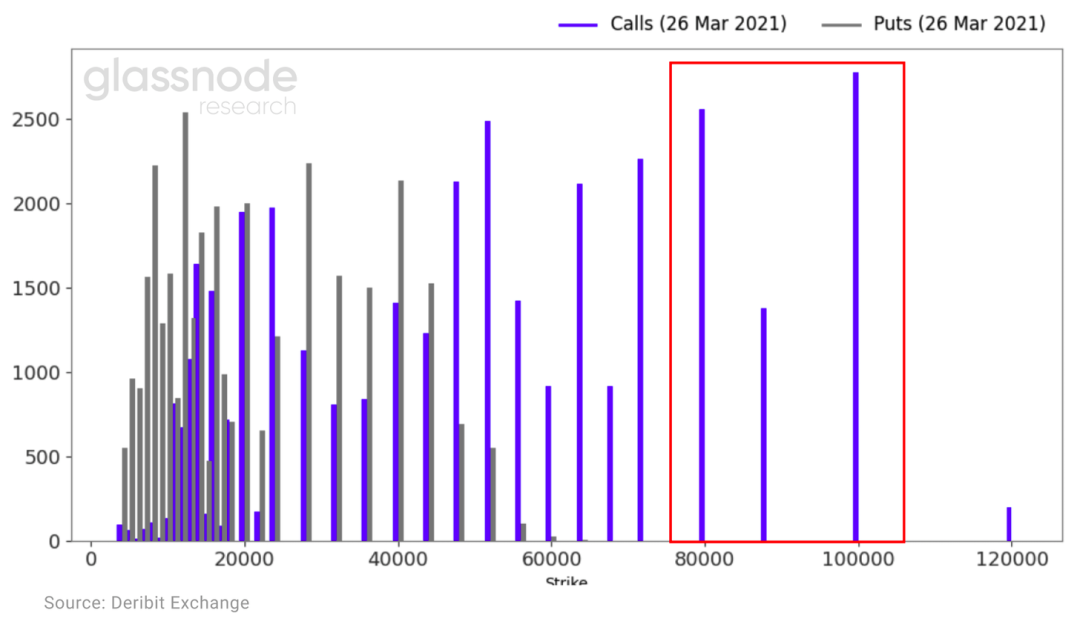

期權未平倉量可以進一步證明市場對比特幣價格的較高預期。截至2月24日,有6000個在8 -10萬區間的看漲期權。

這為比特幣價格在未來幾週的新一輪上漲奠定了基礎,因為現貨價格可能會由於gamma squeeze而開始加速上漲,就像我們在2020年12月看到的那樣。

3 流動性枯竭或成為幣價上漲的重要推動力

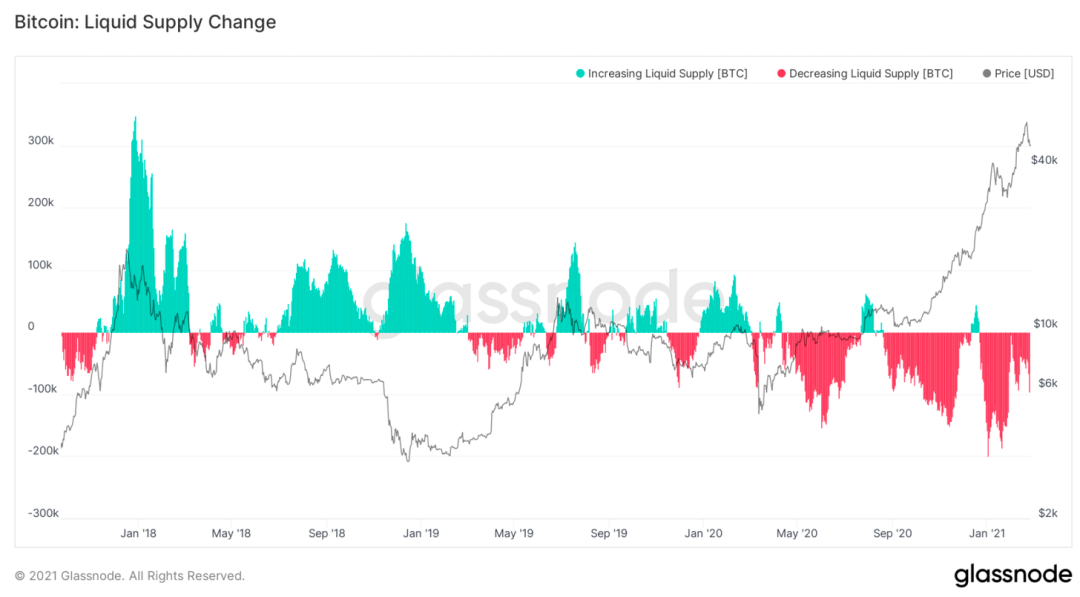

現在,我們從結構角度進一步深入研究,Glassnode最有力的指標之一“流動性供應變化”圖表顯示,儘管比特幣的價格一直上漲,但比特幣的供應量卻在進一步枯竭。

這種情況在相當長的一段時間內從未發生過,它可能很快導致大規模的供應緊縮。

比特幣的流動性供應變化

長期持有者對這次回調的擔憂似乎沒有上次比特幣價格從4.2萬美元跌至2.9萬美元那麼大,因為他們沒有像1月份那樣大幅減倉或獲利回吐。

比特幣持有者的淨倉位變化

越來越多的長期持有者似乎越來越相信現在還不是頂部,並開始將這次30%的調整與之前牛市週期的調整進行比較。

比特幣從歷史新高下跌(圓圈)

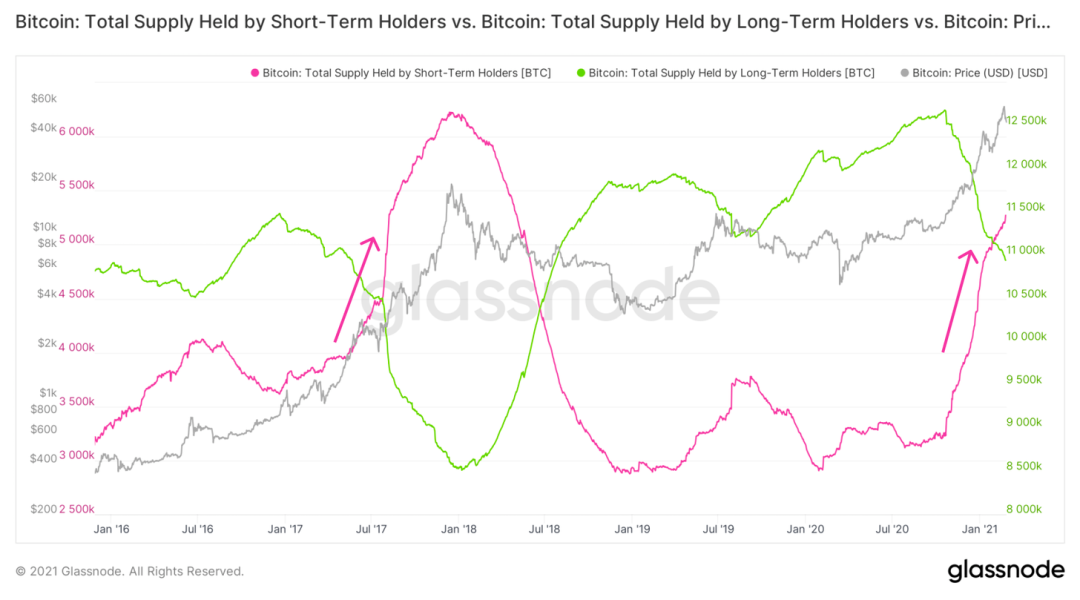

我們曾經談到在這輪牛市週期中,比特幣的供應從長期持有者向短期持有者轉變的現象。

然而,這一輪牛市的短期持有者與2017年牛市的持有者有著根本上的不同。那些正在為長期購買比特幣的機構,可能不會在今年晚些時候向市場釋放大量的比特幣。所以在某種程度上來看,一些新湧現的短期持有者也是長期持有者。

有些人會問,誰還可能在這麼高的價格購買那麼多的比特幣呢,因此了解這些大公司是如何運作和管理風險的,對我們來說非常重要。與直覺相反的是,對與絕大多數機構來說,4萬美元的比特幣比8000美元的比特幣更有吸引力。

比特幣短期持有者和長期持有者的持幣量

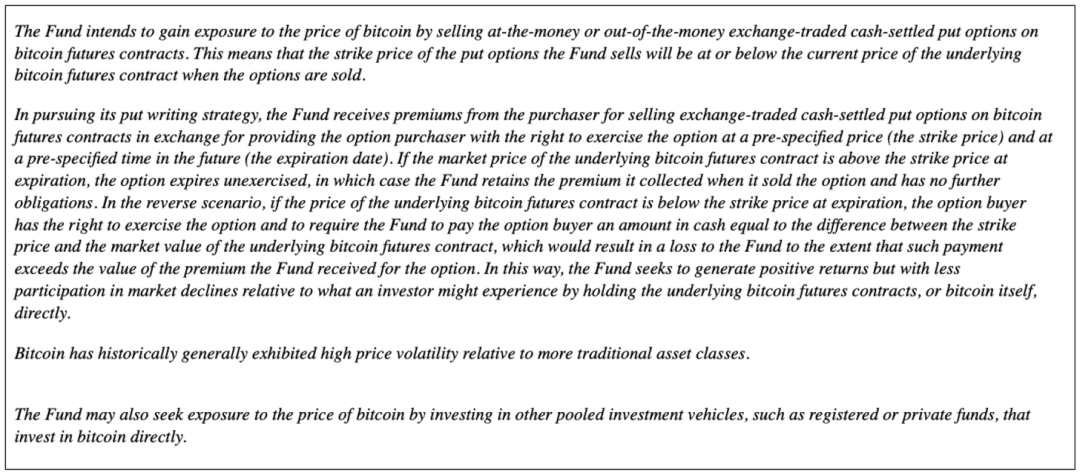

現在,一些大公司也陸續入場了。本週三,另一家共同基金Stoneridge向美國證券交易委員會(SEC)提交了申請,希望通過期貨看跌期權和集合投資工具投資比特幣。

4 我們現在處於牛市的哪個階段?

現在事情變得有趣了。那麼,從宏觀結構的層面來看,我們現在處於牛市的什麼位置呢?

比特幣供應的大幅減少與需求增加的淨效應導致其價格的上漲,這一點很好理解。自2020年3月以來,比特幣的價格已經上漲了10倍,並將比特幣的價格推到了萬億美元以上,這是前所未有的。而當你從“S2F模型”的角度來看,很明顯我們目前的價格上漲有些過早。而從結構的層面上來看,本輪牛市的增長與2017年相比更接近於2013年。

目前這輪牛市的價格波動不像2013年那麼極端,但它上漲的速度要明顯快於2017年。但從“S2F模型”來看,以目前的速度,我們比計劃提前了1-2週,這表明供應短缺效應和需求效應被市場低估了很多。

S2F模型

是誰或者說是什麼加速了這種上漲趨勢呢?要理解這一點,我們需要看看鏈上的幣齡組成。我們需要看看比特幣鏈上的短期行為(持有比特幣24小時- 6個月)與長期持有者(持有比特幣1-5年)有什麼區別。

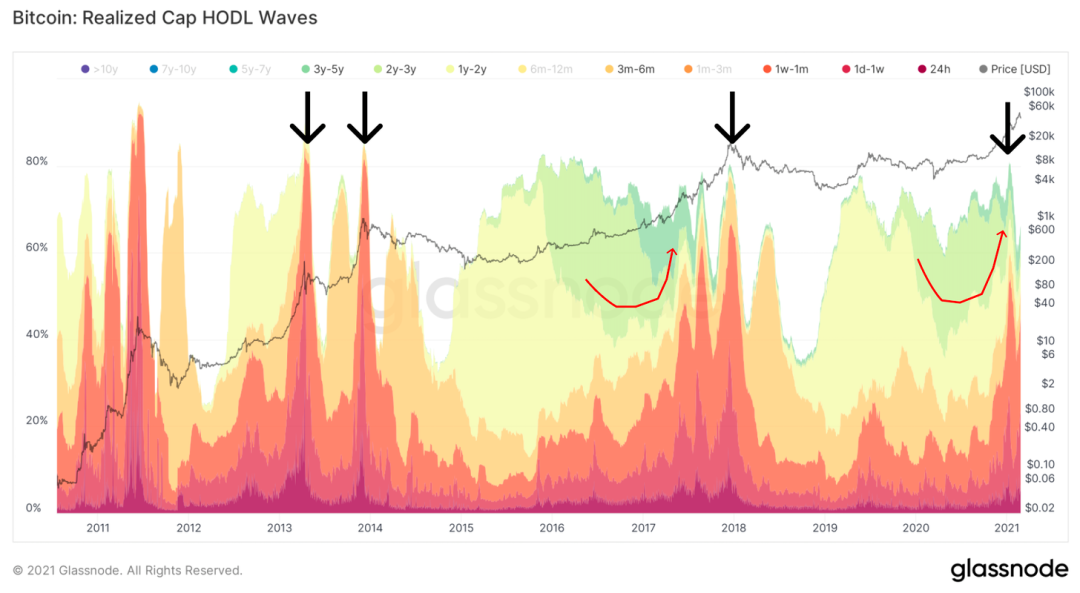

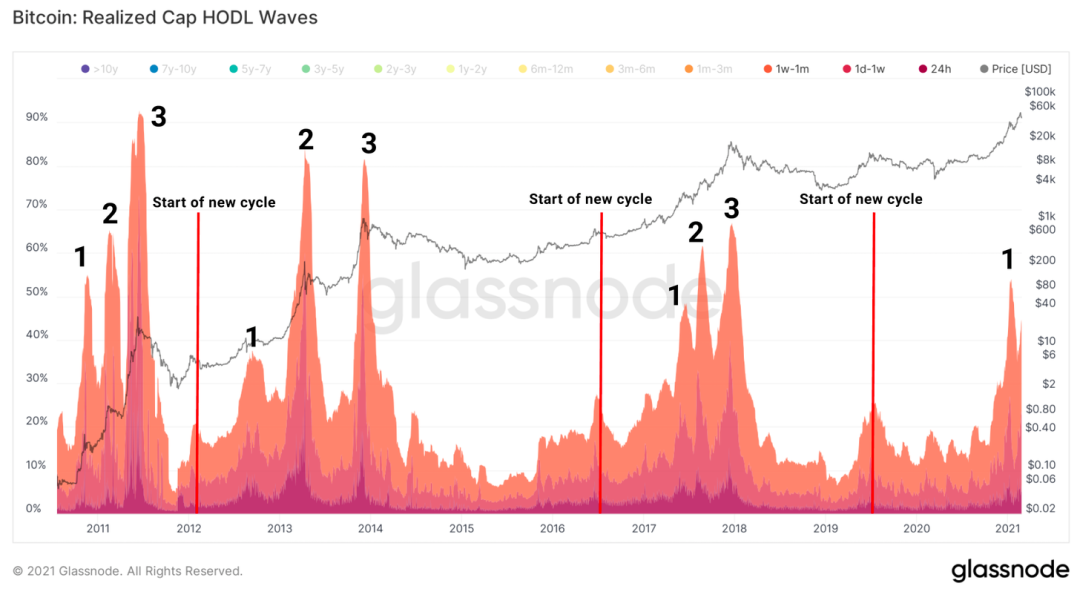

正如我們在“RC-HODL曲線”中所看到的那樣, 短期比特幣持有者在之前牛市頂部區間佔據了主導地位。宏觀上看,只要1個月或更短的比特幣持有者開始佔總數的60%以上,我們就接近週期中的頂部區間了。

比特幣“RC-HODL曲線”

當仔細觀察最近一個月或更短時間內波動的比特幣時,我們能明顯看到在主要宏觀週期的中間和結尾部分,我們能看到紅色區域三次摸頂的情況。雖然前幾次牛市間結構略有不同,但每次牛市紅色區域都有三次摸頂的情況出現。

比特幣實際市值HODL曲線

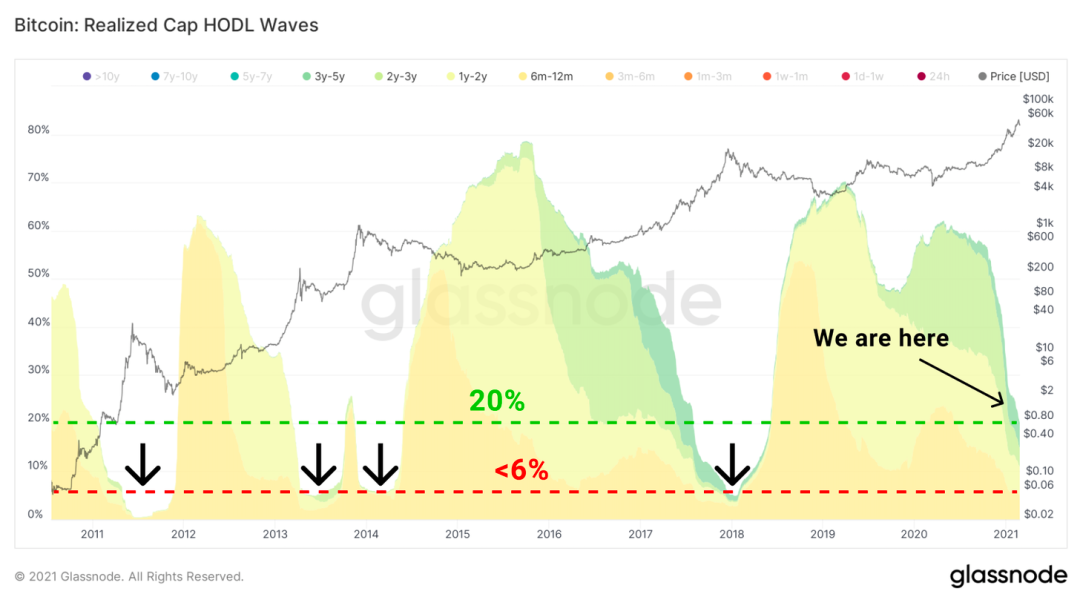

要想理解上圖中每個峰值的意義,我們需要計算幣齡時間較老的比特幣佔實際市值的比例。我們能很明顯的看到,在每輪牛市週期的末尾,一旦推動比特幣價格上漲的鏈上大部分活動來自幣齡較小的比特幣時,屆時所有幣齡在6個月以上的比特幣佔總的實際市值的比例會降到6%以下。

這表明了一個結構性的極端情況,就像一個被拉伸到極限的橡皮筋,在沒有回調的情況下這種情況是不可能長期持續下去的。我們目前處於20%的水平,這意味著在我們開始看到一些強勁的結構性阻力之前,比特幣的價格仍有進一步上漲的空間。

比特幣實際市值HODL曲線

我們如何知道我們什麼時候到達了瘋狂的頂部區間,而不是在處於中場休息階段呢?

要回答這個問題,我們需要繞個小彎子,看看機會成本的機制。了解網絡對當前價格的影響是很重要的。換句話說,當銷毀的幣天數多於創造的幣天數時,這將導致市場參與者認為的機會成本,或持幣直到明天的風險太高,因此他們就更願意馬上按現價進行拋售。這個概念體現在在“儲備風險度量”中,它可以以可視化的形式讓你看到整個市場的機會成本比率。

從歷史的角度來看,只要這個指標超過0.02,就意味著價格區域是不可持續的。與2017年相比,我們現在已經走過了本輪牛市的一半,與2013年相比已經走過了三分之一。

比特幣:儲備風險

我們需要參考市場心理來進一步了解什麼時候牛市會到達頂部區域。我們這裡想讓大家重點理解人類的貪婪和恐懼是如何成為驅動行為的主要力量的。

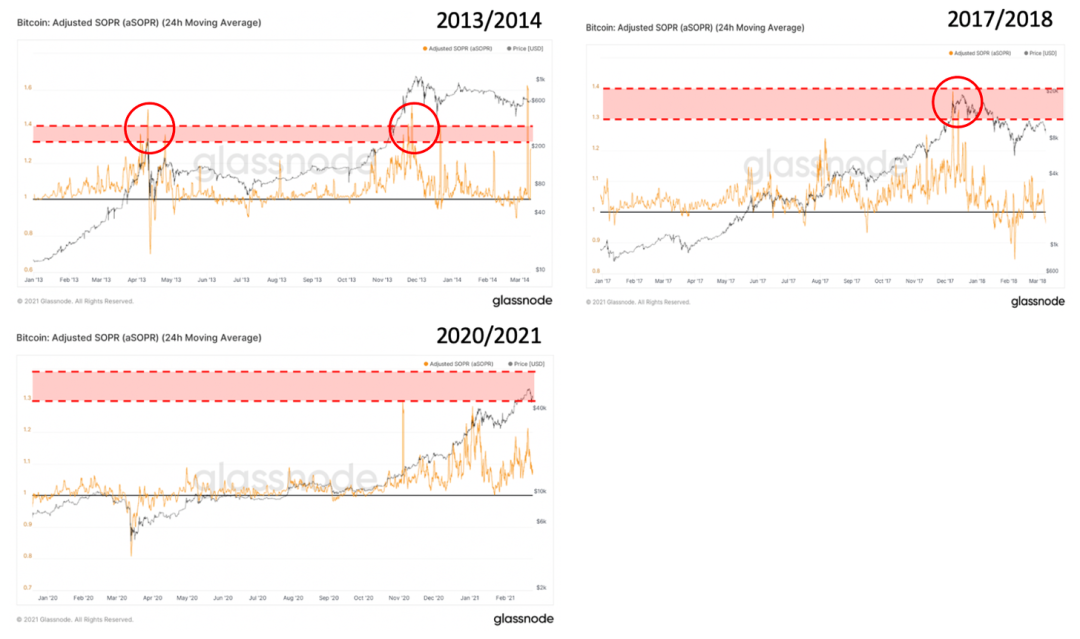

這個概念很好的體現在了“aSOPR指標”中。在牛市中,大多數市場參與者不會在低於他們買入價(由1線表示)的情況下賣出,因為他們預期未來會有更高的價格。只有當對損失的恐懼悄然而至時,市場參與者才會開始無視未來的預期,甚至是短期的損失,轉而拋售退場。只有到了這個時候,牛市才算真正結束,從數據上看,一旦aSOPR開始達到1.3到1.4,我們就可以大致確認牛市到達頂部區間了,這一現像在所有歷史上的比特幣牛市週期中都是可證實的。

那麼,當前的牛市週期更像是2013年還是2017年呢?

從結構層面上看,我們認為目前處於介於13年和17年牛市的中間水平,未來12個月將出現上面兩個週期的特徵。很明顯,我們的技術和結構指標顯示,在次輪牛市開始觸及2020/2021年牛市第一階段的頂部極限之前,至少還會有一次上漲。