本期呢就來講一講TVL,相信各位在觀看諮詢是,會發現某某TVL已經突破多少多少億美元,TVL是什麼?都知道被諮詢報出來的幣種TVL,基本呢都是Defi裡面的幣種,那麼TVL在Defi中很重要嗎?如果很重要,那麼那個TVL是最高的?帶著這些問題,隨著小編的視角接著看下去。

1.鎖定的總價值是什麼意思?

首先呢先來講一下總價值,說的簡單易懂點就是我們俗稱的TVL

自2020 年去中心化金融(DeFi) 蓬勃發展以來,金融市場專家已經接受了一種新型投資,並研究了衡量其績效的方法。

除了市值、交易量以及總供應量和流通供應量之外,鎖定總價值(TVL) 是一種加密指標,在DeFi 投資者中很流行,用於評估在所有DeFi 中存放的資產(以美元或任何法定貨幣)的總價值協議或單個DeFi 項目中。

DeFi資產包括獎勵和利息,來自典型的服務,如借貸、抵押和流動資金池,以智能合約的形式提供。例如,質押中的TVL 對於希望以最高回報支持DeFi 平台的投資者來說是一個特別有用的指標。它是鎖定在DeFi 質押協議中的總價值,代表流動性提供者存入的資產數量。

到2022 年,全球TVL 已從前兩年的4 億美元增長到近20 億美元。隨著DeFi 在加密貨幣領域的日益普及和價值,TVL 已成為想要評估整個生態系統或單個協議是否健康且值得投資的投資者的重要指標。

雖然TVL 被簡單地定義為鎖定在智能合約中的加密貨幣的總價值,但存在可能影響DeFi 項目價值的潛在條件。

除了存款、取款和協議實際持有的數量之外,TVL 的價值還存在各種因素。 TVL 也會隨著法定貨幣或原生代幣的價值而變化。某些協議的存款可能以項目的原生代幣計價,因此其TVL 隨其價值而變化。如果特定代幣的價值增長,那麼協議的TVL 也會增長。

2.為什麼TVL在Defi中很重要

前言我們講到,我們觀看諮詢時TVL中的幣種基本都是Defi中的,那麼它在Defi很重要嗎?

為了讓DeFi 平台發揮作用,它們需要將資金作為貸款抵押品或交易池中的流動性存入。 TVL 很重要,因為它表明了資本對DeFi 應用程序的利潤和對交易者和投資者的可用性的影響。

當一個DeFi 平台的TVL 上升時,隨之而來的是流動性、流行度和可用性的增加。這些因素促成了項目的成功。更高的TVL 意味著更多的資金被鎖定在DeFi 協議中,參與者享受更多可觀的收益和收益。較低的TVL 意味著較低的資金可用性,從而導致較低的收益率。

DeFi 協議的市場份額可以通過DeFi Pulse 和DefiLlama 等分析公司的平台輕鬆確定,這些平台提供有關鎖定在各自智能合約中的加密資產數量的數據。

在DeFi Pulse 上追踪TVL 的DeFi 參與者必須知道,該平台僅通過提取以太( ETH ) 和ERC-20 代幣的總餘額來監控協議在以太坊區塊鏈上的智能合約運動。另一方面,DefiLlama 通過分別提取所有組合的DeFi 鍊或每個單獨平台的總餘額來計算TVL。

3 TVL 是如何計算的?

由於DeFi 領域不斷湧現新協議,確定整個市場的確切TVL 並確定特定的DeFi 平台是否是最終用戶的安全選擇可能具有挑戰性。

但是,參與者可以使用10 億美元的TVL 指標選擇更成熟的協議,這應該是一個足夠安全的前景。更高的TVL 更好,因為它應該表明具有強大開發團隊和有價值的用例的高需求健康平台。所有這些都應該吸引更多的參與者和投資者,為該項目的TVL 崛起做出貢獻。

另一方面,當TVL 較低的DeFi 協議提供高收益時,應該發出紅色警報。例如,這些很可能是針對想要獲得市場份額的新平台的促銷活動,但也可能是騙局,因為很少或沒有參與者信任他們的資產。

計算DeFi 協議的TVL 需要考慮三個主要因素:

計算加密TVL 很簡單。首先,必須通過將DeFi 項目的供應量乘以當前價格來找到資產的市值。然後,將市值除以最大流通供應量,即可得出TVL。

當鎖定資產的總市值除以鎖定的總價值時,我們得到TVL 比率。 TVL 比率可以幫助確定DeFi 資產是被低估還是被高估。如果該比率低於1,則資產通常被低估且對投資者更具吸引力。當市值超過加密貨幣的TVL 時,資產可能被高估,幾乎沒有增長空間。

4.哪個加密貨幣的TVL 最高?

你們最關心的問題來了,我們都知道Defi中有很多幣種,那麼哪個的TVL最高?

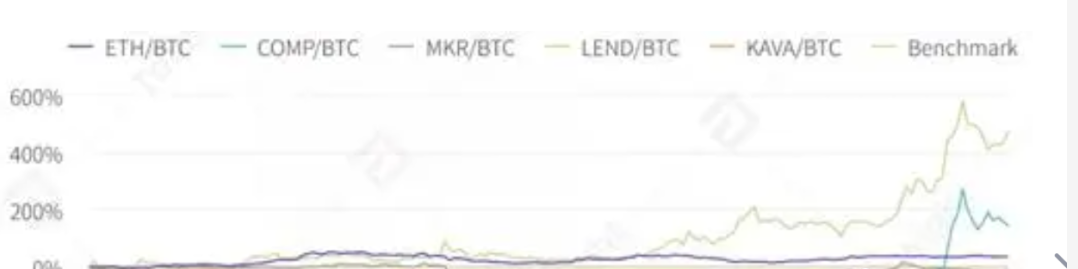

由於2020 年DeFi 的異常增長,到2021 年底,所有DeFi 協議的總TVL 增長迅速且顯著。

根據DefiLlama 的數據,到2020 年初,所有DeFi 平台的總TVL 約為6.3 億美元。到2022 年第一季度,它的價值已經超過1720 億美元。

其中一半以上是在一個協議MakerDAO 中,它與Curve 和Aave 一起仍然是最傑出的協議之一。 Curve 是TVL 最高的加密貨幣,市場份額為9.7%,TVL 為170 億美元,其次是Lido,TVL 為154 億美元,Anchor 為126 億美元,MakerDao 為115 億美元。

5.DeFi TVL 最大的網絡

2022 年,以太坊成為DeFi TVL 最大的網絡,佔全球DeFi 總量的一半以上。

從某種角度來看,以太坊DeFi 網絡包含不到500 個協議。它的TVL 約為730 億美元,市場份額為64%,而BNB Smart Chain 的TVL 為第二高,價值87.4 億美元,市場份額為7.7%,Avalanche 為52.1 億美元,市場份額為4.5%市場份額和Solana 以41.9 億美元和3.68% 的市場份額。

閱讀TVL 加密圖表非常容易。它代表了整個DeFi 市場的TVL 以美元表示,最近24 小時內的變動百分比和具有更高主導地位的加密貨幣。

所有鏈的總價值鎖定指標清楚地表明以太坊是TVL 最高的網絡。從本質上講,TVL 是加密貨幣DeFi 領域的一個很好的指標,並且可能是最常用於評估市場健康和增長的指標。儘管TVL 的增長預示著市場的積極前景,但必須謹慎對待其可靠性,因為幾乎不可能準確地解釋該指標。

市場波動是可以高度影響鎖定資產價值的主要變體之一,從ETH 的價格開始,其平台是大多數資產所在的位置。 ETH 價格價值的大幅上漲不可避免地影響了2020 年以來DeFi 的TVL,但這意味著鎖定的總價值可以增加,而無需任何新用戶或資金進入DeFi。

此外,由於DeFi 服務的性質,資金很容易四處移動並被多次計算,從而誤算了協議的流動性能力。與每個指標一樣,TVL 只是對市場狀況的估計,由於其缺陷和近似值,它不應決定投資者的策略。

總結:

目前市場還是不冷不熱的狀態,在這種情況下盡量還是多提高對幣圈的認知,還有模式的理解,不難看出,這篇文章也算是個科普類的文章,望對大家的理解有幫助,關注我,每一天個幣圈小知識!

今天的分享就到這裡,後期會給大家帶來其他賽道的龍頭項目分析。感興趣的可以點個關注。我也會不定期整理一些前沿諮詢和項目點評,歡迎各位志同道合的幣圈人一起來探索。

大家看完記得點贊再看轉發!