作者:PSE Trading Trader @MacroFang

聯邦儲備委員會的展望:預測軟著陸

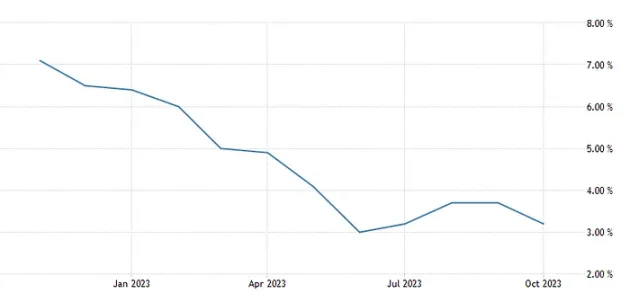

根據今天發布的會議紀要,聯邦儲備委員會預計將走向軟著陸。儘管會議紀要顯示出樂觀和決心將通膨拉回到目標水平,但由於通膨數據放緩和對經濟成長的下行風險加大,Fed 可能會對大幅度政策轉變保持謹慎。這種立場不太可能削弱金融條件。

目前,聯邦儲備委員會的政策傾向於對抗通膨的風險和金融穩定,預計不會有太大變化。

即使對經濟成長的關注加強,也可保證對聯邦雙重任務中的兩個面向都給予等同的注意。隨著通膨數據的軟化使這種平衡變得更容易,未來更強的通膨可能會帶來挑戰,可能會破壞這種平衡,因為對聯邦來說,在經濟成長風險增大的情況下,降息變得更難賣。

美國股市:預計S&P 500 在2024 年創新高

美國銀行的策略師預測,到2024 年,S&P 500 將創新高,因為美國公司有效地應對了提高利率和宏觀經濟的動盪。上漲歸功於聯準會以前的行動,而不是未來的削減。在強勁的經濟和利潤衰退結束的推動下,S&P 500 今年已經上漲了18%。策略師Savita Subramanian 建議,即使經濟成長放緩,獲利也可以增加。由於大多數投資者仍然是看跌的,其他分析師看到了進一步的上行潛力,預計將持續上漲。

Fed 在經濟顧慮中維持立場

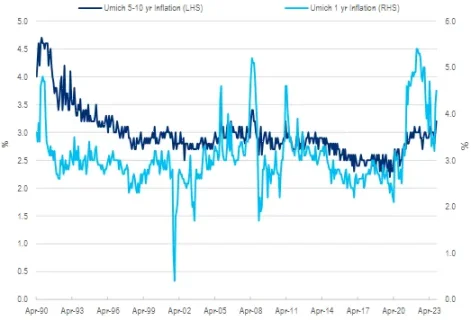

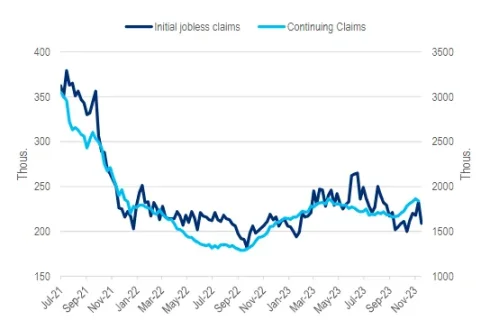

儘管經濟成長和通膨風險上升,美國聯邦儲備目前仍在維持對利率的立場。最近的數據顯示,失業申請和失業率呈上升趨勢,這表明更高的利率對經濟活動產生了預期的抑制效果。然而,預計明年將出現經濟衰退,通貨膨脹率預計將超過其目標。儘管有這些情況,最新的官方立場並未顯示出任何進一步提高或削減利率的意圖,直到出現更大幅度的經濟活動放緩。通膨預期的逐漸脫鉤對聯準會官員來說是一個擔憂。

經濟放緩和通膨加速的跡像出現

新出現的跡象表明,經濟活動可能出現放緩,與當前穩健的活動數據(預計第四季度實際GDP 將成長2.2%)形成對比。聯邦儲備委員會官員將這種強勁的活動和較軟的通膨結合起來,認為這是對經濟軟著陸持樂觀態度的原因。然而,這些條件可能是同時出現,而非預示一個穩定的宏觀經濟結果。已經觀察到房價大幅上漲,儘管過去兩個月有所放緩,可能是由於提高的抵押貸款利率抑制了需求。

首次申領失業福利人數比預期下降得更多,從11 月18 日的233k 下降到209k。整體來說,4 週首次申領失業保險的移動平均仍處於低位,沒有裁員速度明顯加快的跡象。連續領取失業保險的人數在大約兩個月內首次下降,從11 月11 日的1862k 下降到1840k。季節調整後的持續申領人數減少的一半是由於波多黎各申領人數的異常下降,這在未來幾週應該會反彈。

聯邦通訊:沒有更多的利率上調

在不遠的將來,數據和聯準會的通訊預計將證實本週期不會再有進一步的利率上調。預測的10 月核心PCE 較軟成長與此觀點一致。也預期由於抵押貸款利率較高,新房銷售將會回落。相反,由於供需失衡,現有房屋市場可能會繼續對房價施加壓力。預計製造業採購經理人指數將反彈,部分原因是因為11 月汽車工人罷工得到解決。預計聯準會主席鮑威爾不會提供太多新的信息,但可能會強調聯準會的謹慎態度,以及在必要時提高政策利率的準備情況。

FOMC 會議紀要:美國公債殖利率上升=鴿派立場

聯準會在2023 年11 月1 日召開的聯邦公開市場委員會(FOMC)會議的會議紀要中揭示,聯邦公開市場委員會對美國國債收益率的上升及其可能對增長和金融穩定的影響表示擔憂。政策制定者承諾保持「足夠限制性」的金融條件,但其策略是謹慎的。這意味著他們的目標是避免金融條件的快速緊縮,但不會抵制放鬆。儘管預計在來年通貨膨脹將繼續超過目標,但預測本週期不會有更多的利率上調。在會議前,聯準會官員曾表示,十年期美國公債殖利率的上升,接近5%,將會重新考慮今年稍後實施的25 個基點的利率上調計畫。

會議紀要進一步表明,國債殖利率上升被視為對金融穩定的威脅,特別是對銀行在其固定收益資產組合上可能出現的損失。對長期收益率上升的反應在聯準會官員之間存在分歧。他們承認最近的通膨放緩,但需要更多的數據來確認通膨是否會回歸到2% 的目標。雖然官員們同意勞動力市場正在變得更加平衡,但他們對勞動力供應是否會成為一種持續趨勢表示不確定。有些人也指出,薪資成長超過了與2% 的物價通膨相符的水平。最後,聯邦公開市場委員會一致認為,政策利率應謹慎變動,提高政策利率的可能性很低。