작성자: 1912212.eth, Foresight News

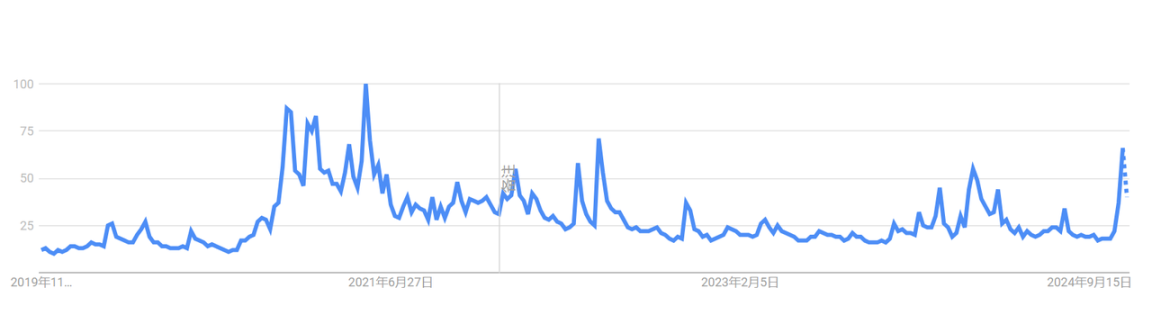

비트코인 가격은 최근 미화 93,000달러를 넘어 사상 최고치인 100,000달러에 조금 못 미치는 수준을 기록했습니다. Google 트렌드에 따르면 비트코인의 인기는 2021년 이후 최고점에 도달했습니다.

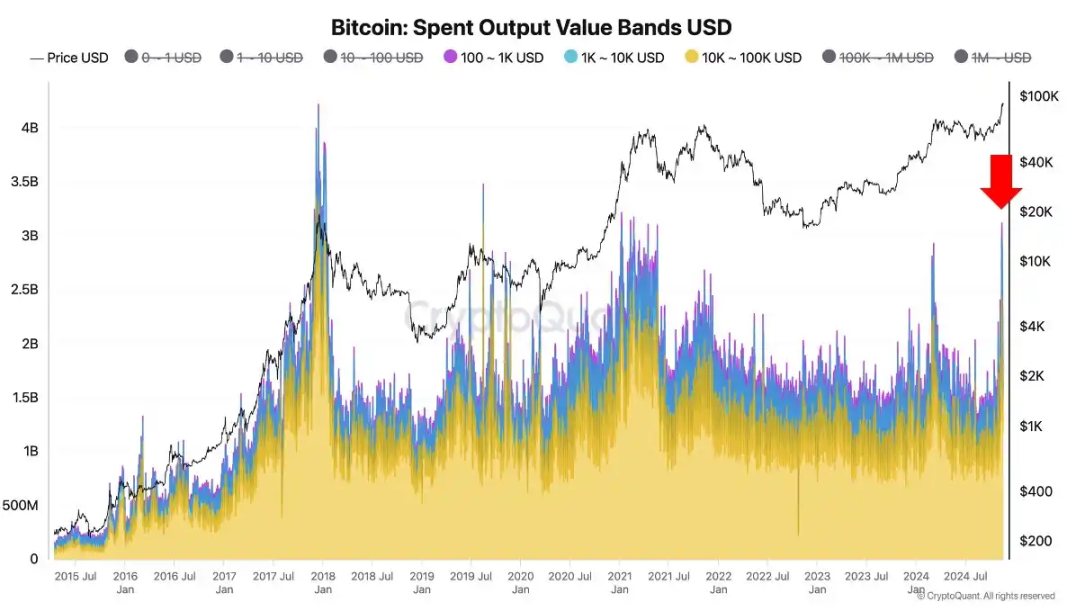

또한, 주기영 크립토퀀트 대표는 비트코인 개인 투자자(10만 달러 미만)의 거래량이 3년래 최고치를 기록했다는 자료를 공개했는데, 이는 개인 투자자들의 진입을 의미하기도 한다.

비트코인 상승이 정체되고 변동하기 시작한 후, 시장의 일부 자금은 밈 코인으로 유입되었지만 일부 알트코인은 여전히 약세를 보였습니다.

앞으로 강세장에서 가격 상승을 주도할 다른 촉매제는 무엇입니까?

MicroStrategy는 S&P 500 지수에 포함될 수 있습니다.

S&P 500 지수(S&P 500 Index)는 S&P가 집계한 주식 지수로, 미국 상장 기업 500개 주식의 성과를 반영하는 것을 목표로 합니다. S&P 500 지수의 구성종목은 시가총액, 유동성, 수익성 기준 등 일련의 엄격한 심사 기준을 통해 선정됩니다. S&P 500 지수는 글로벌 투자자들이 미국 주식시장의 성과와 미국 경제의 건전성을 측정하는 중요한 지표 중 하나입니다.

CCN에 따르면 새로운 회계 표준을 통해 MSTR이 S&P 500 지수에 포함될 수 있습니다.

이것이 실현된다면 미국 주식시장에서 회사의 중요성이 더욱 커질 뿐만 아니라, 업계 내 선도적 위치와 지속적인 수익성도 널리 인정받게 될 것입니다.

최신 MicroStrategy 포지션 보고서에 따르면 현재 약 165억 달러의 가격으로 331,200 BTC를 보유하고 있으며 평균 보유 가격은 49,874달러입니다. 비트코인 가격 미화 90,000달러를 기준으로 계산하면 MicroStrategy의 현재 비트코인 포지션에 대한 유동 이익은 미화 130억 달러를 초과합니다.

MicroStrategy 창립자인 Michael Saylor는 확고한 비트코인 강세론자입니다. 암호화폐 KOL Remo Uherek의 분석에 따르면 MicroStrategy는 최근 51,780개의 비트코인을 구매하면서 이전에 주식 금융을 통해 얻은 210억 달러를 사용했으며, 이번 구매 후에도 여전히 153억 달러의 비트코인을 구매할 수 있습니다. 이 비율로 비트코인 적립이 이루어지면 올해 말까지 자금을 사용할 수 있다.

이를 바탕으로 MicroStrategy는 만기일이 2029년인 0% 전환선순위 채권 17억 5천만 달러를 비공개로 조달할 계획입니다. 해당 채권은 무담보이며 무이자이며 현금이나 주식으로 전환 가능합니다. 수익금은 비트코인 구매 및 일반 기업 목적으로 사용됩니다.

데이터에 따르면 MSTR 미국 주식은 올해 초 이후 450%를 초과하는 수익률을 기록하며 눈부신 성과를 거두었습니다.

MicroStrategy가 S&P 500에 진입할 수 있다면 더 많은 적격 기업이 지수에 포함될 수 있으며, 이를 통해 기존 펀드로부터 더 큰 관심과 영향력을 얻을 수 있습니다. 이는 의심할 여지 없이 암호화 시장에 큰 긍정적인 영향을 미칩니다.

마이크로소프트, 비트코인 투자 제안 검토

마이크로소프트가 10월 24일 미국 증권거래위원회(SEC)에 제출한 양식 A에는 다음 주주총회에서 논의될 문제가 명시되어 있습니다. 제안 중 하나는 기술 회사가 인플레이션 및 기타 거시경제적 영향에 대한 헤지 수단으로 비트코인을 조사해야 한다고 제안했습니다. 10월 30일, 마이크로소프트 주주들은 회사가 비트코인에 투자해야 하는지 여부에 대한 예비 투표를 시작했습니다.

이 문서에는 마이크로소프트가 12월 10일 주주총회에서 '비트코인 투자 평가' 문제에 대해 투표할 예정이라는 내용도 나와 있다. 이사회는 이에 반대한다는 입장을 밝혔지만 주주들의 생각은 다르다. Vanguard와 BlackRock은 현재 Microsoft의 최대 기관 주주로 각각 8.95%와 7.30%의 지분을 보유하고 있습니다.

BlackRock은 암호화폐 커뮤니티에서 낯선 사람이 아닙니다. BlackRock의 비트코인 현물 ETF는 상당한 금액의 자금을 보유하고 있습니다. 또한 회장인 Larry Fink도 비트코인의 지지자입니다. 또 다른 대주주인 뱅가드그룹은 이에 반대하며 주식, 채권, 현금 등 자산에만 집중하고 있다.

현재 투표 결과는 예측하기 어렵고, 최종 답변은 12월 10일 발표될 예정이다.

지난 2개월간 일본 상장사 메타플래닛(Metaplanet), 독일 상장사 사마라에셋그룹(Samara Asset Group plc), 미국 증권사 솔리디온 테크놀로그(배터리 소재 공급업체), 유니트로닉스(Unitronix), 셈러 사이언티픽(Semler Scientific), 지니어스 그룹 리미티드(Genius Group Limited), 코스모스헬스(헬스케어 그룹) 등이 있다. 연속적으로 자산으로 전송된 모든 비트코인은 예비 자산에 포함됩니다.

투표가 성공적으로 통과되면 큰 영향력을 가진 상장기업으로서 더 많은 상장기업이 비트코인을 구매하도록 영향을 미치고 추진할 수 있습니다.

연준, 12월 금리 25bp 인하할 수도

비트코인으로 대표되는 암호화폐는 거시적 요인의 영향을 점점 더 많이 받고 있으며, 연준의 금리 인하 정책은 여전히 암호화폐로의 자금 유입에 결정적인 영향을 미치고 있습니다.

11월 15일, 파월 연준 의장은 미국 경제가 강하기 때문에 연준이 금리를 인하하기 위해 "서두를" 필요가 없으며 특정 인플레이션 지표가 허용 가능한 한도 내에 유지되도록 "주의 깊게 관찰"할 것이라고 말했습니다. 파월 의장은 연준의 정책 금리 경로는 들어오는 데이터와 경제 전망의 변화에 따라 달라질 것이라고 거듭 강조했습니다. 인플레이션은 연준의 목표인 2%에 근접했지만 아직 도달하지 못했다고 그는 말했다. 연준은 지난 2년 동안 하락세를 보인 주택을 제외한 상품과 서비스의 핵심 인플레이션 지표를 예의주시할 예정이다. "우리는 이러한 지표들이 단기적으로 계속 범위에 속할 것으로 예상하고 연준의 2% 목표를 향한 길은 때때로 험난할 것입니다. 그러나 여전히 우리는 인플레이션을 따라가고 있다고 생각합니다."

이날 밤 미국 10월 소매판매는 월별 성장률 0.4%를 기록해 당초 전망치 0.3%를 0.4%에서 0.8%로 상향 조정됐다. 미국 소비자들의 지속적인 소비 의향이 나타나면서 10월 소매판매는 꾸준히 증가했습니다. 데이터가 공개된 후 현물 금은 단기 하락 후 상승했으며, 미국 달러 지수의 단기 변동성은 30포인트 이상으로 확대되었습니다. 예상보다 나은 소매 판매 데이터로 인해 거래자들은 2025년 연방준비제도(Fed) 금리 인하에 대한 베팅을 줄였습니다.

CME의 "Fed Watch"에 따르면 연준이 12월까지 금리를 25bp 인하할 확률은 61.9%, 현재 금리를 그대로 유지할 확률은 38.1%입니다.

BlackRock 최고정보책임자(CIO) Rick Rieder는 FOMC가 12월에 금리를 25bp 인하할 것으로 여전히 기대한다고 말했습니다. Rieder는 현재 연방기금 금리 목표 범위인 4.5%~4.75%가 제한적이라고 말했습니다. 연준은 12월 금리 인하 이후 금리 인하를 일시 중단할 것으로 예상되며, FOMC는 금리 인하 횟수와 속도를 평가할 예정이다. 연준은 2025년까지 금리를 최소 두 차례 인하할 것으로 예상된다.

또 골드만삭스 수석 이코노미스트 하치우스는 여전히 "연준이 12월, 1월, 3월 연속 금리를 인하하고, 6월과 9월에는 분기별 인하가 이어지겠지만, FOMC가 금리 인하 속도를 더 빠르게 늦출 수 있을 것으로 믿고 있다"고 전망했다. 그러나 11월 고용이나 인플레이션 보고서가 예상외로 강하지 않는 한 FOMC가 12월 금리 인하를 생략할 가능성은 낮습니다.

다음 연준 회의는 12월 17~18일에 열릴 예정이다.

요약

위의 세 가지 촉매제 외에도 늘 암호화폐 업계에서 너무 혹독한 비난을 받아온 미국 SEC 의장 게리도 추수감사절 이후 사임을 발표할 수도 있다. 트럼프도 내년 1월 새 미국 대통령으로 취임할 예정이다. 규제 정책은 보다 편안하고 우호적일 수 있습니다. Bitwise의 최고 투자 책임자인 Matt Hougan은 “매년 수백 명의 금융 자문가를 대상으로 설문 조사를 진행하며 암호화폐 투자를 방해하는 요인이 무엇인지 묻습니다. 매년 그들은 “규제 문제”가 가장 큰 이유라고 말합니다. 이것이 이번 선거가 암호화폐의 판도를 바꾸는 이유 중 하나입니다. 우리는 앞으로 몇 달 안에 제도적 자본의 물결을 보게 될 것입니다.

향후 시장 성과는 기대하고 지켜볼 가치가 있습니다.