執筆者: チャンドラー、ForesightNews

10月24日、市場データはビットコイン価格が66,000ドルを下回ったことを示した。 10月21日から始まったビットコインの上昇勢いは弱さを見せ、高値69,500ドルから安値65,260ドルまで下落した。イーサリアムのトレンドはビットコインのトレンドと同期しており、最高値2,770ドルから最低値2,440ドルまで下落した。 Coinglassのデータによると、過去24時間で市場清算額は2億7,900万米ドルに達し、そのうちロングポジションは2億200万米ドルに達しました。

市場は再び段階的なピークに達しましたか?おそらくオンチェーンデータからいくつかの手がかりが見つかるかもしれません。

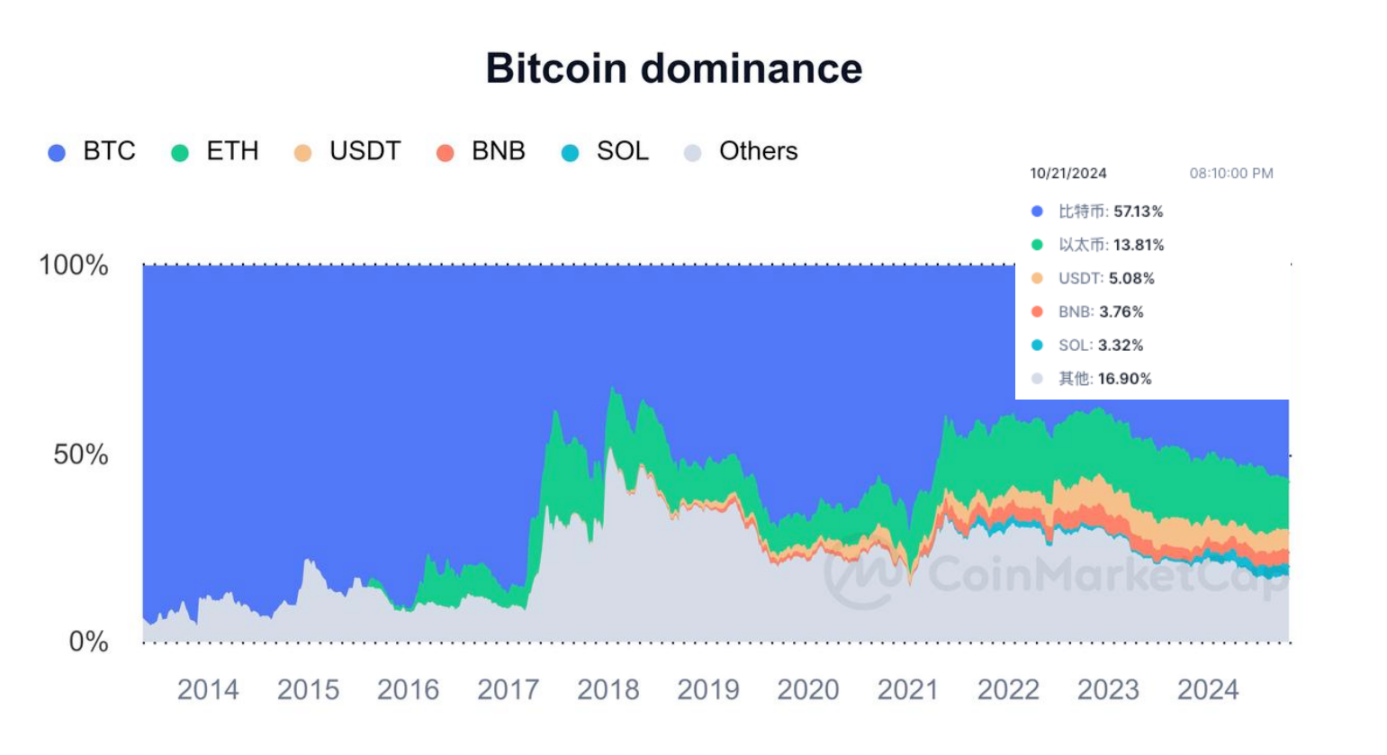

ビットコイン市場シェアが3年ぶりの高水準に上昇

ビットコイン ドミナンス インデックス (BTC.D) は、仮想通貨市場におけるビットコインの現在の市場価値を表すインデックスです。 2022年9月頃からBTCの市場シェアは全体的に上昇傾向にあります。 Coinmarketcapのデータによると、BTCの市場シェアは最近58%近くに達し、年間を通じて8%以上上昇し、2021年4月以来の高値を記録した。

過去のデータによると、強気相場サイクルの初期段階では通常、ビットコインの市場シェアの増加が伴いますが、市場がアルトコインの「アルトコインシーズン」に入ると、通常、ビットコインの市場シェアは減少します。同時に、ビットコインの市場シェアが最高点に達すると、市場は横ばいの統合または調整段階に入ることがよくあります。理論的には、これは市場の流動性と投資心理が臨界点に達していることの現れであり、ビットコインに大量の資金が流入し、価格が高水準に達し、市場が利益確定をし始めていることによる自然な結果である。

ビットコインスポットETFの資金の流れが鍵となる

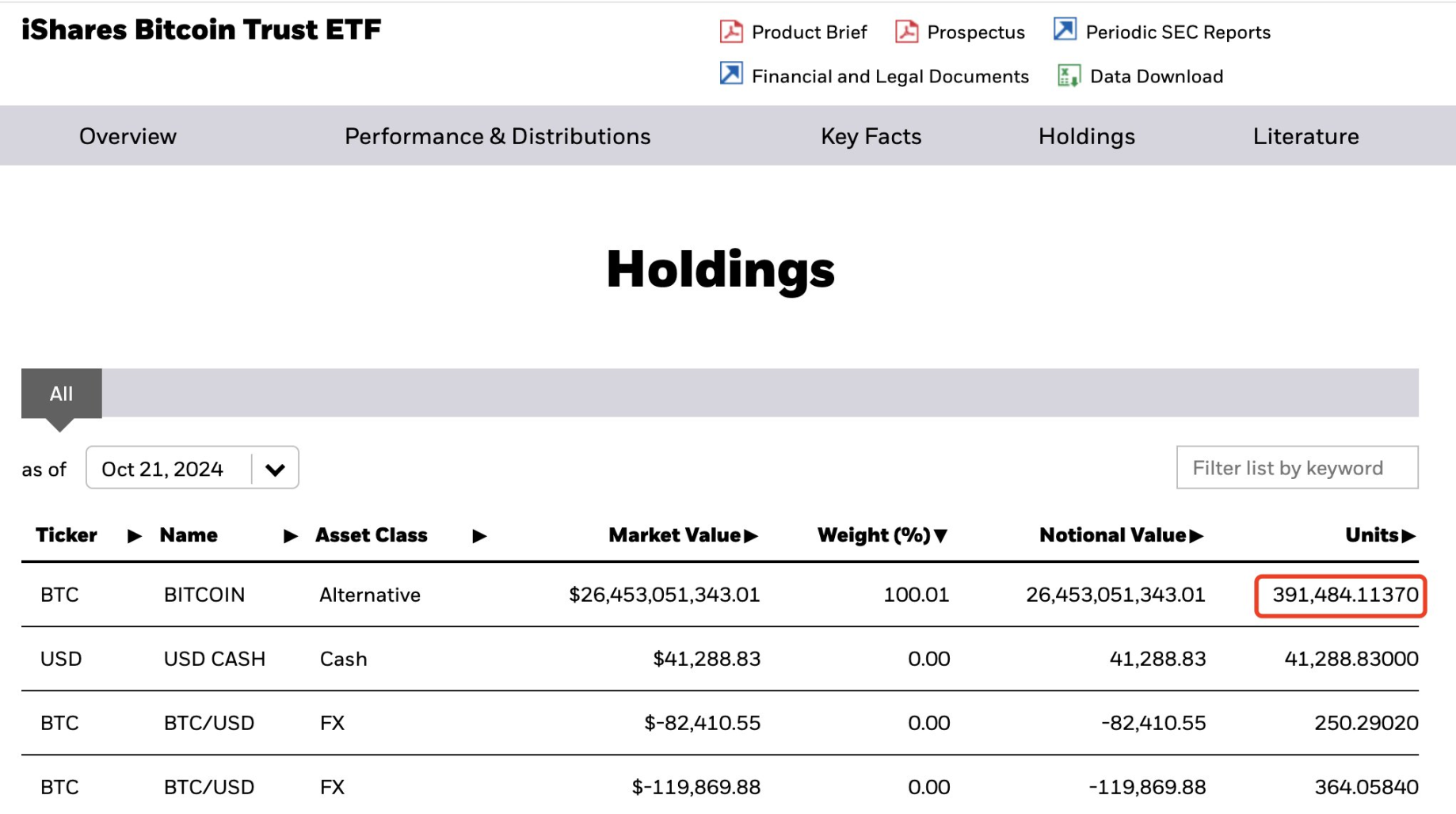

このラウンドの市況におけるビットコインの市場シェアの増加は、主にビットコインスポットETFへの大規模な資金導入、特に機関投資家の参加によって促進されていることは注目に値します。 CryptoQuant CEO Ki Young Ju氏が開示したデータによると、米国のビットコインスポットETFの機関投資家保有は約20%を占めている。資産管理会社は約19万3000ビットコインを保有している。スポットETFのおかげで、今年は1,179の機関がビットコインへの投資に参加した。

データの観点から見ると、10月14日から10月21日まで、ビットコインスポットETFは7日間純流入が続き、特にブラックロックETF IBITは15億米ドルを超える純流入があり、現在BTCを保有している。 391,484個(約264億5,000万米ドル相当)に増加。ビットコインの価格も62,300ドルから69,000ドル以上に上昇しました。

東部時間10月22日、7日間の純流入の後、ビットコインスポットETFが初の純流出となり、純流出総額は7,909万5,000米ドルとなり、ビットコイン価格のトレンドもスタグフレーションとそれに伴う下落を示し始めた。この現象は、市場が重要なテクニカルサポートポイントを突破できず、市場の短期見通しに対する投資家の信頼が低下し、機関投資家の資金が減少または流出し始めると価格が下落すると解釈できます。ビットコインが効果的に突破できなかった場合、価格トレンドはさらなる調整とショックに直面する可能性があります。

別のレベルで理解すると、市場の反応から判断すると、ビットコインの上昇は大量の流動性を引き寄せており、それは現在の市場段階で特に顕著です。同時に、ビットコインはショック期間中に他のアルトコインの流動性を徐々に吸い取り、明らかな「吸血」効果をさらに形成しました。ビットコインが上昇しても、他の暗号資産の価格は追随しないことが多く、市場の流動性がさらにビットコインに傾く原因となります。ビットコインが主要な抵抗水準を突破できなかった場合、アルトコイン市場から流動性がさらに引き出され、価格のボラティリティが高まるなど、市場は短期的な調整に見舞われる可能性がある。通常、ビットコインが新たな高値に達すると、流動性の一部がアルトコイン市場に溢れ出る可能性があり、さらに大きな価格上昇が可能です。

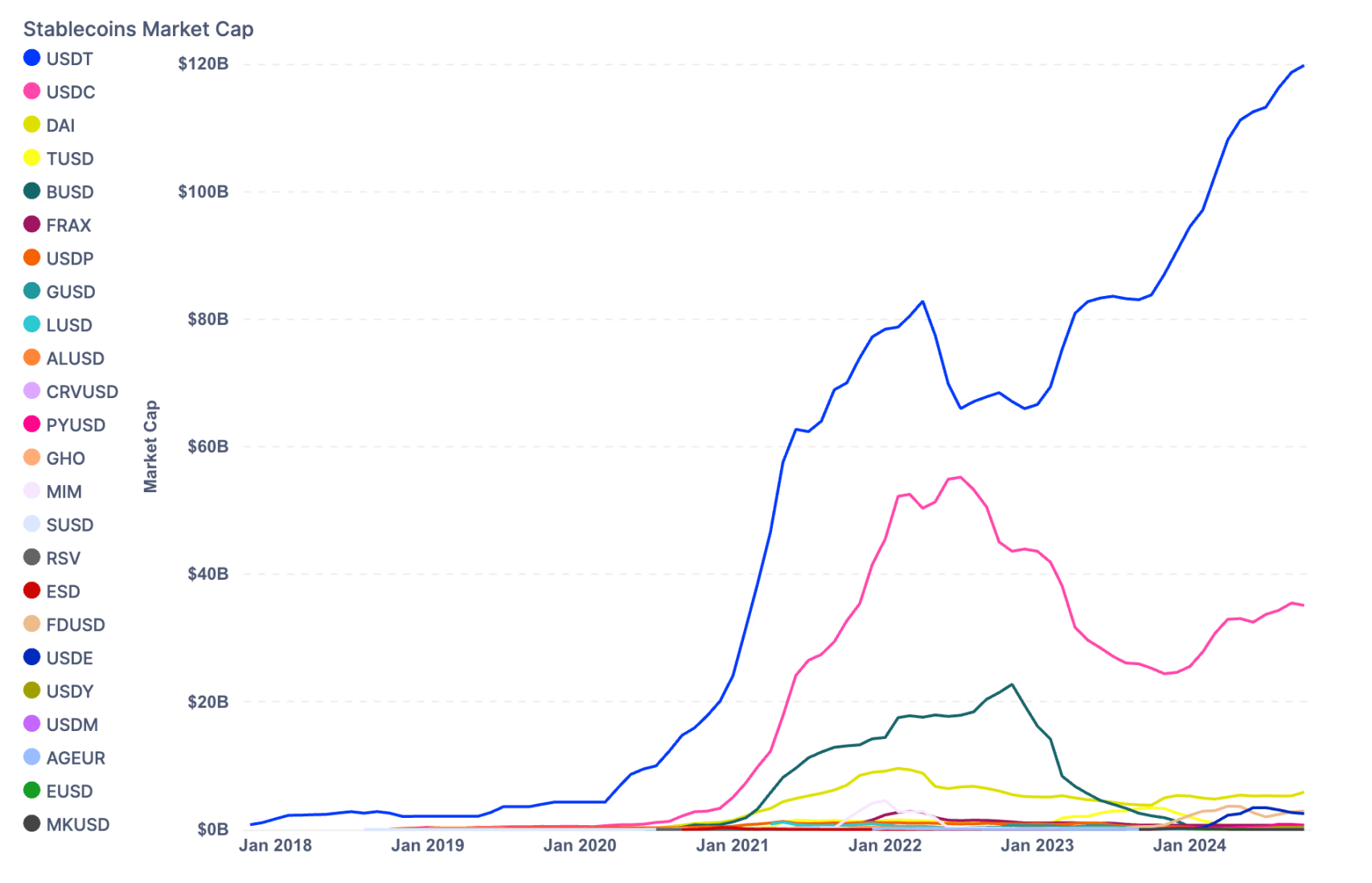

USDTの時価総額が過去最高値に達し、USDT.Dがサポートに達する

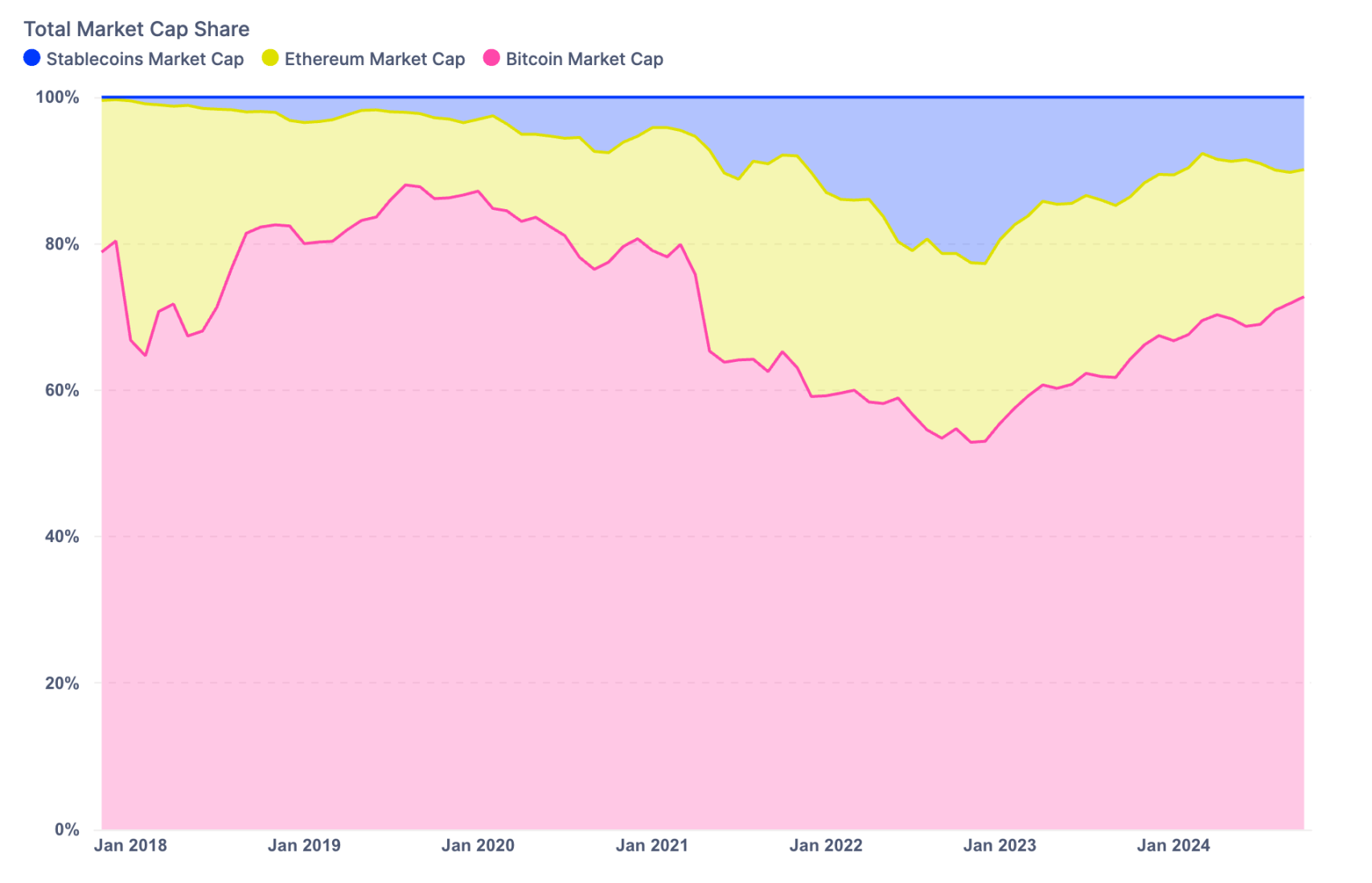

他のアルトコインの要因を除くと、ステーブルコインの市場価値総額はイーサリアムのシェアを奪い、2024年にはBTC、ETH、ステーブルコインの市場価値総額に占める割合が7%から10%に上昇する。 DefiLlamaのデータによると、ステーブルコインの市場価値総額は現在1,727億7,800万米ドルで、2022年5月以来の最高値を記録した。

そのうち、USDTの市場価値は過去最高の1,200億米ドルに達し、ステーブルコイン市場総額の69.49%を占めました。これは、過去6か月間でステーブルコインがETHから市場シェアを奪った主な原動力でもあります。

2023年3月のシリコンバレー銀行(SVB)の破綻はステーブルコイン競争の転換点となり、USDTの供給量が増加する一方でUSDCのシェアは大幅に縮小した。しかし、USDTドミナンス指数(USDT.D)の上昇は、市場にとってある程度、喜ばしい出来事ではない。 USDT.Dは市場センチメントのバロメーターとして機能し、さまざまなサイクルにおけるビットコイン価格の最高値と底値を効果的に予測できます。

下のチャートからわかるように、今年の市場では、USDT.Dが長期的な上昇サポートラインに近づくか再テストするたびに、ビットコインは現地価格のピークを迎える傾向にあった。これは、投資家が市場の変動期間中のリスクを回避するためにUSDTなどのステーブルコインに資金を移す傾向があるためです。したがって、USDT.Dが上昇する場合、それは通常、市場資金の撤退を意味しており、ビットコイン価格の最近の高値はそこにあります。

需要側が弱まる

中長期的に見ると、現在のビットコイン市場の絶対実現損益は大幅な減少傾向を示しています。ビットコインが2024年3月に史上最高値の7万3000ドルに達して以来、市場への新規資金の流入は大幅に減速した。 Glassnode が提供したデータによると、現在の市場への 1 日あたりの資本流入額は約 7 億 3,000 万ドルですが、この数字はまだ小さくありませんが、3 月のピーク時の 29 億 7,000 万ドルと比較すると、その減少は非常に明らかです。

これは、市場の需要側の勢いが明らかに弱まっていることを示しています。資金は依然として市場に流入していますが、その規模はビットコイン価格の長期的な安定した上昇または下落を引き起こすのに十分ではなく、むしろ激しくなる傾向にあります。資金の変動が比較的小さい場合の変動。この流動性の欠如は、ビットコインが短期的には大きな価格変動を示し続ける可能性があることを意味しており、同時に市場全体が明確な方向性を欠いているため、大手ファンドは様子見姿勢を強めている。

一般的に言えば、確かにビットコインは現在、高いボラティリティと不確実性が共存する市場状況にあり、過去半年の価格動向は、むしろ既存のレンジ内で「上下」を繰り返すような状況にある。実際に大規模な資本の流入または流出がなければ、ビットコイン価格が現在の不安定なパターンから抜け出すのは難しいかもしれない。

この市場現象は市場参加者の感情の変動と密接に関係しています。大手ファンドの様子見ムードは比較的強く、多くの機関投資家は、マクロ経済政策のさらなる明確化や連邦準備理事会の金融政策の将来の調整、そして来るべき米国の新たな政策など、より明確な市場シグナルを待つことを選択している。大統領選挙。現段階では市場心理は比較的脆弱であり、マクロレベルでの急激な変化が市場変動のきっかけとなる可能性があります。