執筆者:バオ・イーロン

出典:ウォール・ストリート・ジャーナル

米国株のボラティリティが新興国市場やビットコインのボラティリティを上回ることはほとんどない。同時に、これまで常に安全資産とみなされてきた米国債は急激に変動し、投資家は米国資産を保有することの賢明さに疑問を抱き始めている。 UBSは、世界的な無リスク金利が変動すれば、すべての市場が混乱すると考えている。アナリストのエド・アルフセイニー氏は率直にこう述べた。「私は景気後退を心配しているのではなく、金融危機を心配しているのだ。」

米国株は金曜日に上昇トレンドを再開し、市場のリスク選好度が回復したように見えたが、実際には投資家は米国資産の安全性、特に米国債の急激な変動に疑問を抱き始めており、ウォール街に再び金融危機の恐怖が広がった。

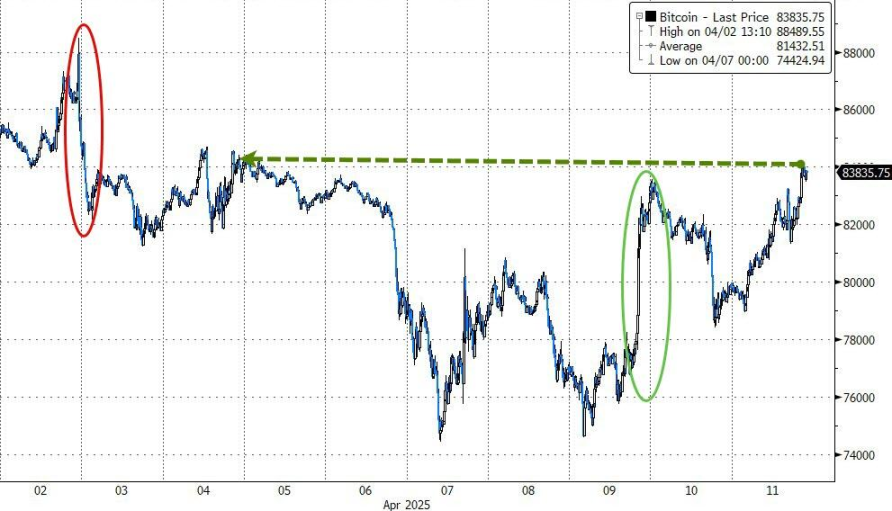

過去1週間、米国10年国債の利回りは過去20年以上で最大の週間上昇を記録し、一方で米国株は急落した後、急騰した。今週、S&P 500指数は5%以上上昇し、米国債利回りは2月の水準に戻り、ビットコインは上昇して取引を終えるなど、表面的にはすべてが正常に見える。

しかし、気がかりなのは、今週の米国株、米国債券、米ドルの同時下落が、世界で最も安全な資産のパフォーマンスというよりも、新興国市場の典型的な特徴であるということだ。特に今週の米国長期債の大きな変動により、流動性危機が差し迫っているように思われ、投資家は米国資産を保有することの賢明さに疑問を抱き始めている。 UBSグループのチーフストラテジスト、バヌ・バウェジャ氏は「これはひどいことだ」と語った。私たちは世界的な無リスク金利を再定義していますが、もし世界的な無リスク金利が変動すれば、すべての市場に混乱が生じるでしょう。

歴史的に稀な、米国資産のボラティリティが新興市場やビットコインを上回る

トランプ大統領の最近の関税政策は、米国経済への信頼を損なうだけでなく、米国の政策と米ドル資産の方向性に対する投資家の信頼を揺るがしている。ウォール街の長い歴史的基準から見ても、今週は厳しい取引週だった。米国株はジェットコースターのような乱高下を見せており、米国債とドルの動向は米国の安全資産としての地位が失われたことを示唆している。

月曜日、いわゆる偽関税ニュースにより、米国株式市場は15分間のパルスのようなショックを起こした。ナスダックは一時、安値から10%上昇し、米国債は急落した。

火曜日、関税免除はないとのニュースが米国株の反発への期待を打ち砕いた。ダウ工業株30種平均は日中最高値から2,000ポイント以上下落し、S&P500は4%以上の上昇分を帳消しにして下落に転じ、米国債市場は債務解消型の急落を経験した。

水曜日、米国は一部関税を停止し、米国の主要3株価指数は少なくとも8%上昇して取引を終えた。 S&Pは2008年以来最大の上昇を記録し、米国株の取引量は過去最高の300億株に達した。米国の10年国債利回りは上昇し、その後下落した。

木曜日には世界中の投資家が米国資産から逃げ出し、米国の株式、債券、通貨が下落した。ナスダックは4%以上下落し、ドルは2年ぶりの大幅な下落を記録し、金は最高値を更新した。

金曜日、連邦準備制度理事会が行動を起こす可能性を示唆し、米国株は反発して値上がりして取引を終えたが、米国債とドルの下落は、米国の安全資産としての地位がもはや安全ではないことを示唆した。

「米国市場は新興国市場のような動きを見せ始めているのだろうか?もちろん、その通りだ。まさにそれが我々が目にしていることだ」と、ルーミス・セイルズ・アンド・カンパニーのポートフォリオ・マネージャー、アンドレア・ディセンソ氏は述べた。

データによれば、米国株ETFのボラティリティは新興国市場を追跡するファンドを上回り、一時はビットコインよりも高かったこともある。こうした状況は、感染症の流行時、昨年8月の危機時、連邦準備制度理事会による積極的な金利引き上げの時期を除けば、ほとんど発生したことがありません。

ルネッサンス・キャピタルのニール・ダッタ氏は顧客へのメールで率直にこう述べた。「S&P500は仮想通貨のように取引されているが、それはおそらく良いことではない。」

無リスク金利の急激な変動は金融危機の再来を示唆している

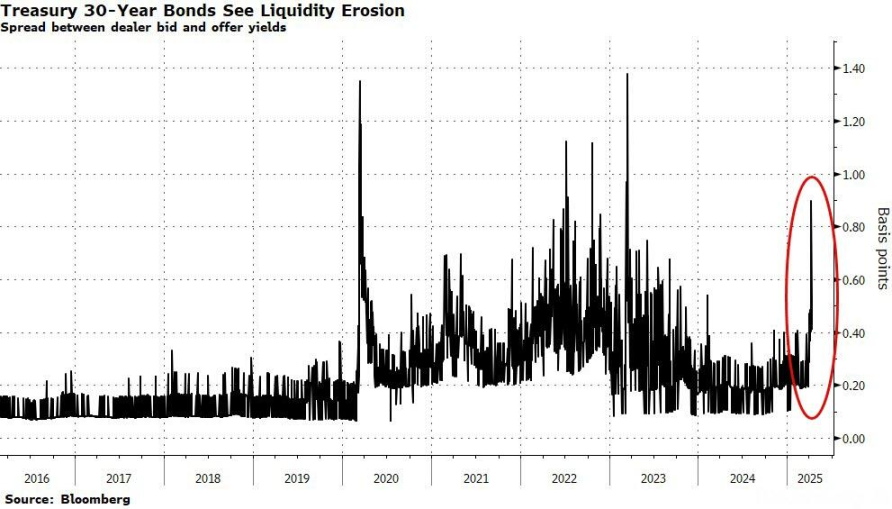

長期債券市場が激しく変動し、金利差が大きく流動性が低い場合、他のすべての資本市場に影響を及ぼし、特に金利と米国政府債務に上昇圧力がかかり、長期的には金融危機に発展する可能性さえあります。

今週、米国債のボラティリティが急上昇し、20年国債のボラティリティがVIX米国株のボラティリティに急速に追いついた。

今週の30年国債の下落は先週の幅広い下落を拡大するものではなかったが、指標となる30年国債の売買スプレッドに若干の亀裂が生じており、これは国債利回り曲線における長期流動性の低下の兆候である。今週、スプレッドはほぼ1ベーシスポイントに達し、2023年初頭以来の水準となった。

米国株式、債券、通貨資産の質に対する米国外の信頼は損なわれている。ファンドマネージャーのネイサン・トフト氏は、「問題は、これが一時的なショックなのか、それとも長期的な変化なのかということです。我々は依然として前者だと考えています。しかし、一部の大手資産保有者が代替資産や安全資産への分散投資を模索していることは否定できません」と述べた。

アナリストのエド・アルフセイニー氏は率直にこう述べた。「私は景気後退を心配しているのではなく、金融危機を心配しているのです。」

資金が安全資産に殺到、ウォール街はFRBの介入を求める

金融危機の影により、世界中の投資家は米国から資金を引き揚げ、より広範囲な混乱を避けるため、欧州債券市場、金、日本円、スイスフランなどの安全資産に殺到した。

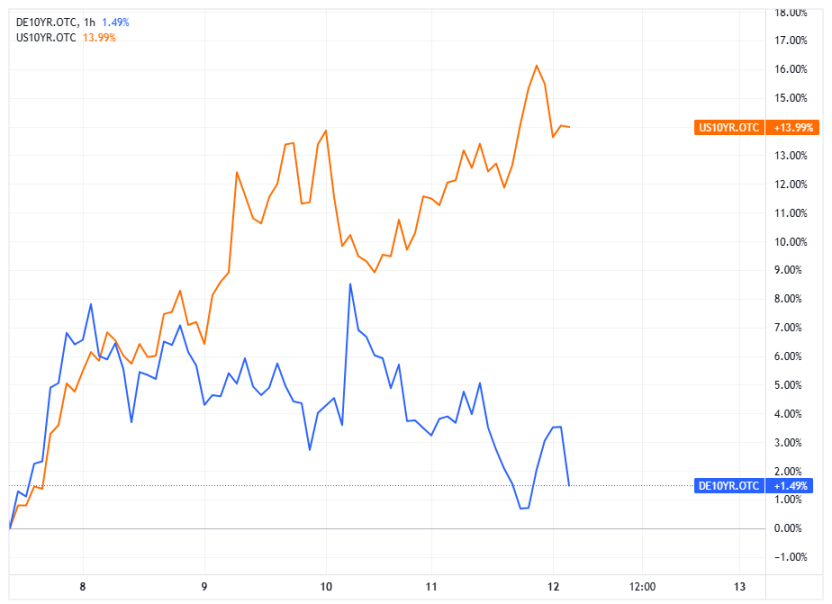

今週、ドイツ国債の利回りはほぼ横ばいだったが、米国10年国債の利回りは50ベーシスポイント以上上昇し、ドイツ国債の利回りを下回る1989年以来最大の下落となった。対照的に、米ドル指数は心理的節目の100を下回り、2022年11月以来最悪の2週間の下落を記録した。一方、ユーロは米ドルに対して急上昇し、今週は円よりも上昇した。

極端なボラティリティは投資家やトレーダーに前例のない心理的プレッシャーをもたらし、ウォール街では連邦準備制度理事会による介入を求める声が上がっている。 JPモルガン・チェースのジェイミー・ダイモン最高経営責任者(CEO)は金曜日、米国債市場に「混乱」が起きると予想していると述べた。

「市場のボラティリティが非常に高く、国債のスプレッドが非常に大きく、流動性が低い場合、他のすべての資本市場に影響が及ぶ」とダイモン氏は決算発表の電話会議で述べた。 「それがFRBが介入すべき理由であり、銀行を助けるためではない」

幸いなことに、連邦準備制度理事会(FRB)の投票権を持つメンバーであるスーザン・コリンズ氏は金曜日、市場の状況が混乱した場合、FRBは金融市場の安定化を支援する「準備は万全だ」と述べた。しかし彼女はまた、「市場は引き続き順調に推移しており、全体的な流動性に関する懸念は見られない」とも強調した。