タナイ・ベド&マティアス・アンドラーデ・カビセス著

編集者: Shan Oppa、ゴールデン ファイナンス

重要なポイント:

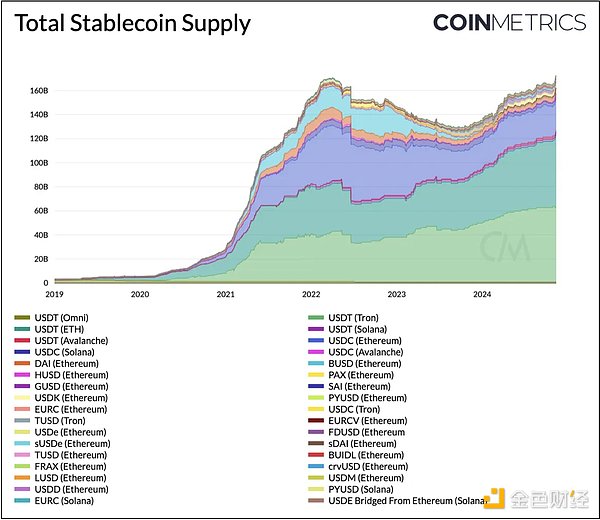

- 発行されたステーブルコインの総供給量は1,890億ドルに拡大し、テザーのUSDTは1,250億ドル(総供給量の66%)、イーサリアムで発行されたステーブルコインは1,040億ドル(総供給量の66%)、55%)となった。

- ステーブルコインは価値の保存手段であるだけでなく、強気市場における重要な交換媒体でもあります。選挙後、主要取引所におけるステーブルコインの取引高は1200億ドルに急増し、最大の取引ペアにはBTC、ETH、SOL、ミームコインが含まれた。

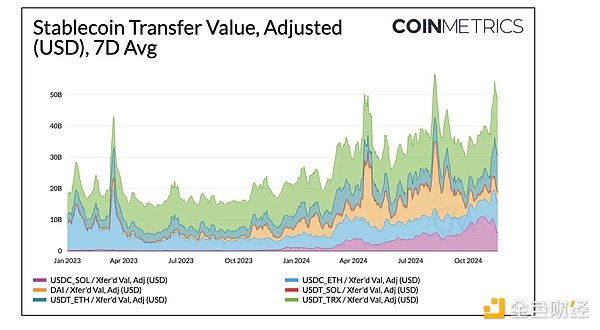

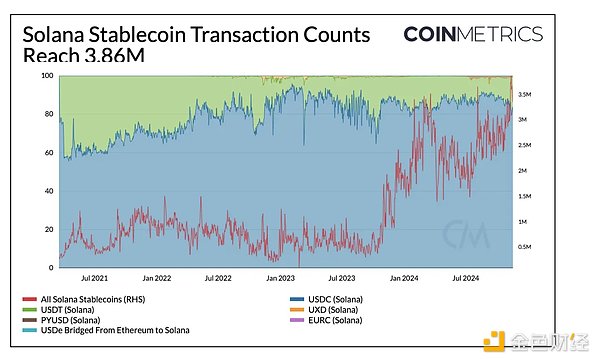

- 調整後のステーブルコイン転送量(USD)が11月に500億ドルを突破するなど、オンチェーンの活動は増加している。ソラナ ステーブルコインの取引量は、USDC の利用により過去最高を記録しました。

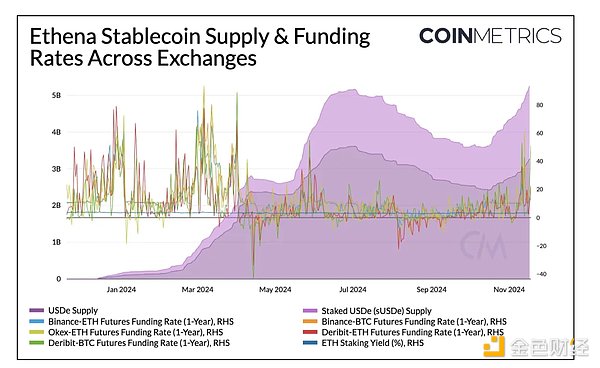

- 強気の市場状況と調達金利の上昇に後押しされ、EthenaのUSDeとステーキングUSDe(sUSDe)は第3四半期以来急速な成長を遂げており、ステーブルコインの収益主導型の変化を示しています。

導入

仮想通貨市場が強気相場に入るにつれ、ステーブルコインも上昇の勢いを取り戻し、発行総額は1,890億ドルを超えた。この流入は、ユーザーが価格上昇とオンチェーンエコシステムに出現する機会から利益を得られるため、流動性環境が拡大していることを示しています。暗号通貨分野でのM&A活動は激化しており、10月にはStripeがステーブルコイン決済プラットフォームのBridgeを11億ドルで買収し、CoinbaseがUtopia Labsを買収し、業界の成長の勢いをさらに高めている。ステーブルコインは引き続き金融セクター全体の中心テーマであり、フィンテック、決済、世界金融システムの根幹となることが期待されています。

今週のコインメトリクスネットワークの現状レポートでは、データに基づいてステーブルコイン空間を深く掘り下げ、強気市場における交換媒体としてのその重要な役割を調査し、主要なメトリクスのオンチェーン採用を分析します。

ステーブルコインの概要

ステーブルコインのスペースは、深さと幅を広げ続けています。テザーなどの既存ビジネスの大きな収益性に続き、従来の金融および仮想通貨ネイティブの発行者の流入もあり、その結果、ステーブルコインが市場に継続的に流入しています。同時に、特に代替のレイヤー 1 およびレイヤー 2 エコシステムが成熟するにつれて、ステーブルコインはクロスチェーン領域でより幅広いフットプリントを確立しています。その結果、Coin Metricsのステーブルコインの対象範囲は35以上のステーブルコインに拡大し、さらに増え続けています。

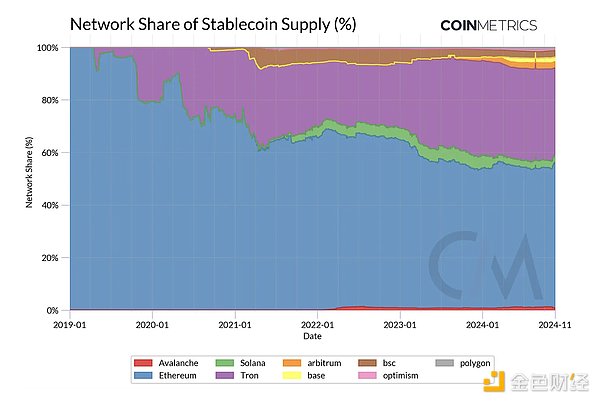

テザーのUSDT総供給額は1,250億ドルで、市場シェア66%とステーブルコイン発行の最大シェアを維持し続けている。 Circle の USDC は、総供給量 360 億ドル、市場シェア 19% でこれに続きます。ネットワークに関する限り、イーサリアムは最も多くのステーブルコインを発行するブロックチェーンであり、ステーブルコイン総供給量の 1,040 億ドル (55%) を占めています。 Tron は、主に USDT によって推進され、ステーブルコイン供給の 33% のネットワーク シェアを保持し続けています。 Solana とイーサリアムのレイヤー 2 ネットワーク (Arbitrum、Base、Optimism) を合わせると、ステーブルコインの総供給量の約 7.5% を占め、成長を続けながらもまだ新興のステーブルコイン エコシステムを反映しています。

市場が上昇し、ステーブルコインの取引量が急増

ステーブルコインは最も初期のユースケースの 1 つとして、強気市場と弱気市場の両方で交換媒体として有用であることが証明されています。上昇傾向にある市場では、ステーブルコインはユーザーがエコシステム内の他のトークンにアクセスするための橋渡し役として機能し、オンチェーンおよび取引活動を促進するための重要な流動性源となります。また、市場の下降傾向や変動時に価値の保存や貯蓄としても機能し、ユーザーが富を蓄えたり、オンチェーンおよびオフチェーンのソースから収入を得たりすることができます。このため、ステーブルコインはさまざまな市場状況、地域、タイムゾーンにおいて不可欠なものとなっています。

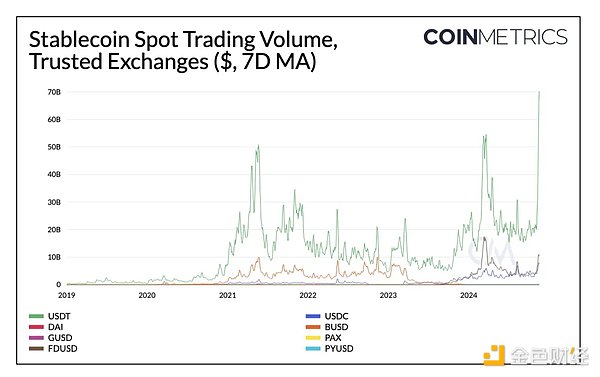

選挙後の仮想通貨市場の上昇を受けて取引活動が増加したため、各取引所におけるステーブルコインの取引高は1,200億ドルを超えた。このうち、テザーのUSDTは11月12日に記録されたスポット取引高の約80%、950億ドルを占めた。 FirstDigital USD (FDUSD) も大きな注目を集め、1 日あたりのスポット取引高は 160 億ドル (総取引高の約 17%) に急増しました。一方、Circle の USDC は 110 億ドルに達し、これまでで最高の週間平均スポット取引高を記録しました。

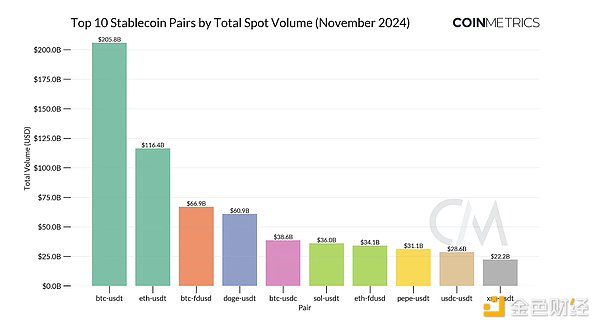

11 月の特定のステーブルコインと暗号資産の推進活動をさらに詳しく掘り下げることができます。 BTC、ETH、SOL などの大型資産、DOGE や PEPE などのミームコインは、各取引所で最も取引されている通貨ペアの上位 10 位に目立って入っています。主流通貨の優位性は驚くべきことではありませんが、ミームコインの影響力は、BTC が新たな価格の高値に達するにつれ、小売業者の参加が増加していることを示しています。したがって、datonomy™ の「特殊コイン」セクター (ミーム コイン、プライバシー コイン、送金コインを含む) が最もパフォーマンスの高いセクターとなり、過去 30 日間で 63% のリターンを記録しました。

オンチェーンの経済活動と使用状況

ステーブルコインは、交換媒体および取引所の流動性源として重要な役割を果たすだけでなく、取引の促進やオンチェーンでの経済価値の決済など、取引以外のユースケースでも重要です。ステーブルコインは、消費者やB2Bにとって、特に新興市場において、支払い、送金、富の節約、または経済的安定と金融インフラへのアクセスを求めるための理想的なツールです。

いくつかのオンチェーン指標の助けを借りて、ステーブルコイン主導の経済活動が時間の経過とともにどのように進化し、それがさまざまなパブリックブロックチェーンの使用にどの程度影響を与えるかをよりよく理解できるようになります。

11月には、異なるステーブルコインアドレス間のネイティブユニット転送の週次調整後の転送量が500億ドルを超えた。そのうち、182億米ドル(38%)がTronのUSDTから、123億米ドル(23%)がイーサリアムのUSDTからであり、どちらも取引高の新記録を更新しました。イーサリアムとソラナのUSDCも大きな魅力を示しており、転送量は増加傾向を示しています。

11月にSolanaのステーブルコイン取引量が386万取引という過去最高を記録したことは注目に値する。 USDC は引き続き Solana で優先されるステーブルコインであり、ネットワーク上のすべてのステーブルコイン関連トランザクションの 83% を占めています。 Solana の取引手数料が低いため、ネットワーク上の平均 USDC 送金額は 20 ドルですが、イーサリアムでは 1,400 ドルです。この結果、ソラナのトランザクション数は増加し、11月のステーブルコイントランザクション数は386万件で、イーサリアムのステーブルコインの方が流動性が高いにもかかわらず、イーサリアムの23万件のトランザクションをはるかに上回っています。

チェーン上のステーブルコインの活動を理解するために、他のいくつかの指標を活用できます。これには、スマート コントラクトと外部所有アカウント (EOA) が保有する供給、ステーブルコインの速度 (回転率)、アクティブ アドレス、一定数を超えるステーブルコインの保有、アドレスの数、およびコインの供給分布。これらのインジケーターは、チャート ツールを使用して作成されたコイン ダッシュボードを通じてさらに詳しく調べることができます。

収入の需要: 融資金利の上昇が Ethena の成長を促進

ステーブルコインの需要を促進するもう 1 つの方法は、強気市場でも弱気市場でも、受動的な収入やリスク管理の一形態として機能する利回りを提供することです。テザーやサークルのような巨大企業と採用を競うために、一部のステーブルコイン発行会社は、利息を保有者に譲渡することでステーブルコインの成長を奨励し、それによって価値の保存特性を強化しています。これは、米国国債などのオフチェーンの実世界資産 (RWA) から生成された収益の一部の譲渡から、担保された ETH などのオンチェーンの担保資産の譲渡、または場合によっては、さまざまなアプローチとリスク プロファイルをカバーしています。オンチェーンへの移転 本契約に関連する業務から生じた収益(本契約に関して)

発行されたステーブルコインに関して)。

Ethena は、「インターネット債券」として知られる比較的新しい収益生成方法を合成米ドル USDe に導入しています。集中型取引所のヘッジ戦略とステーキング報酬を組み合わせて、ペッグの安定性を維持しながら利回りを生み出します。暗号資産は、プラスの調達金利の恩恵を受けることを目的として、無期限先物市場でショートポジションを開くための担保(BTC、ETH)として使用されます。資金調達と基礎を組み合わせて、Ethena は ETH ステーキング報酬からの収益を有利子トークン sUSDe の形で提供します。

さまざまな取引所でのUSDeの供給とETHの調達レートの間には密接な関係があることは注目に値します。 USDe およびステーキング USDe (sUSDe) の供給は、調達金利がプラスの環境では増加しますが、調達金利がマイナスになると供給は減少または停滞します。興味深いことに、Ethenaは最近、BlackRockのトークン化された米国財務省ファンドBUIDLによって担保された新しいステーブルコインであるUSTbを開始する計画を発表しました。このステーブルコインは USDe の裏付け資産として機能するように設計されており、資金調達率が低下する市場のボラティリティ期間中のリスク管理に役立ちます。第 3 四半期以降、最も急成長しているステーブルコインとして、Ethena は調達金利の上昇をうまく活用できる立場にあります。

結論は

ステーブルコインは依然としてデジタル資産エコシステムの基礎であり、流動性を促進し、支払いを容易にし、オンチェーンの経済活動を可能にし、貯蓄と資産保全の手段として機能します。ステーブルコインの採用と使用は複数の指標に従って増加し続けており、その広範な需要と有用性が証明されています。ステーブルコインが勢いを増すにつれて、準備金の透明性や発行基準などの分野における規制の明確化により、エコシステム全体のイノベーションが推進され、ステーブルコイン関連ビジネスの成長が促進されるでしょう。米国および世界的に積極的な規制への取り組みが進むにつれ、金融エコシステムを再構築する可能性を伴うステーブルコインの成長の次の段階への準備が整いました。