2. RWA はどのように従来の金融を破壊するのでしょうか?

1. 市場へのアクセスの容易さは投資戦略の多様化に役立ちます

3. RWA プロジェクトの分類と代表的なプロジェクト運営メカニズム

1. 機関レベルの許可型ブロックチェーン プロジェクト: Polymesh Private

2. ステーブルコイントークン化プロジェクト: 見落とされがちな RWA

3. 不動産のトークン化: Propy は不動産の未来に役立つ試みをします

4. トークン化された証券市場: 有望な成長見通しだが、依然としていくつかの制約に直面している

5. 炭素クレジット証明書のトークン化:Toucan は業界シェアの 85% を占める

6. アートと収集品のトークン化: クリプト パンクが収集品のトークン化の流行を引き起こした

7. 貴金属: PAXG は従来の金投資に共通する課題を解決します

序文

誕生以来、仮想通貨の市場価値は総額 1 兆米ドルを超え、そのうちビットコインとイーサリアムが市場シェアの 50% 以上を占めていますが、金先物や商品などの主流の資産と商品の市場価値は減少しています。株式市場は、仮想通貨の時価総額をはるかに上回っています。

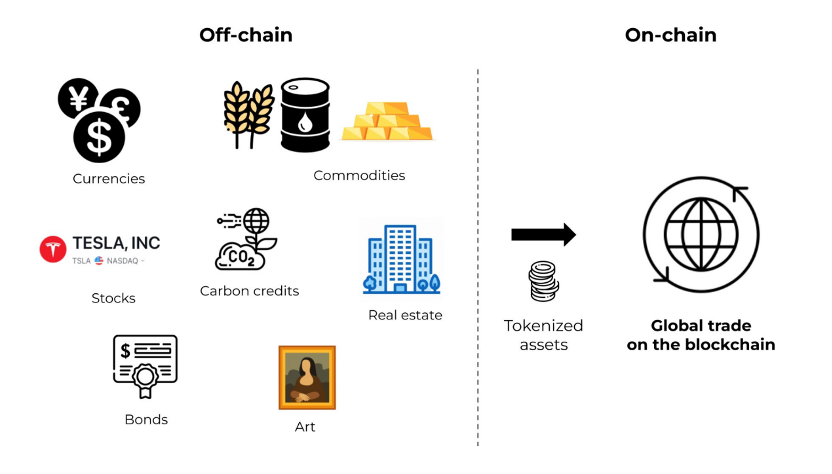

これに関連して、2023 年以降、暗号化分野では「RWA」という概念が普及してきました。 RWA(Real World Asset)とは、「現実世界の資産」を意味します。これは、商業用不動産、債券、自動車、および価値を保存しトークン化できるほぼすべての資産など、現実世界の資産をトークン化し、ブロックチェーン分野に導入することです。 。これにより、中央の仲介者を必要とせずに資産の保管と転送が可能になり、価値をブロックチェーンにマッピングしてトランザクションの循環を実現できます。 「RWA」は仮想通貨の総市場価値の上限を拡大するという優れた想像力を持っていますが、その定義、利点、開発傾向については早急に議論する必要があります。

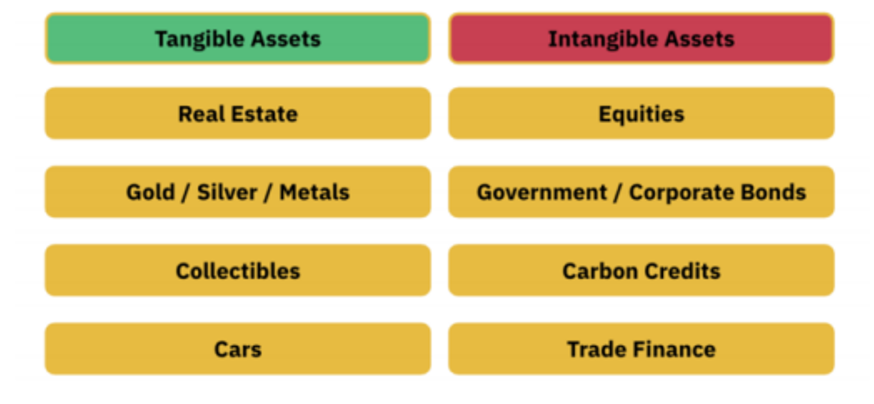

図1.トークン化できる現実世界の資産

出典:バイナンスリサーチ一方で、RWA は単なる市場の誇大広告であり、徹底的な議論に耐えられないと信じている人もいます。

一方で、RWAに全幅の信頼を寄せ、その将来を楽観視している人もいます。

この記事では、RWA に関する認知的観点を共有することで、RWA の現状と将来についてより深い議論と分析を行うことを望んでいます。

核となるアイデアは次のとおりです。

RWA の将来の開発方向は、現実世界と仮想世界の間の双方向の旅であるべきです。具体的には、複数の異なる管轄区域と規制システムのパターンの下で許可チェーン上に配置された DLT テクノロジーを使用した新しい金融システムになります。 。

RWA を冷静に扱う: RWA 業界は現在の誇大宣伝から落ち着いて、資産の RWA を合理的に検討する必要があります。すべての資産が RWA に適しているわけではなく、現実世界で人気のない一部の資産は、RWA に変換された後に市場で人気がなくなります。

Ÿ 世界中の多くの国が、ブロックチェーン関連の法的および規制の枠組みを積極的に推進しています。同時に、クロスチェーンプロトコル、オラクル、各種ミドルウェアなどのブロックチェーンインフラも急速に整備されています。

Ÿ 異なる基礎資産を持つ RWA プロジェクトが直面する原則、課題、障害は非常に似ていますが、特定の運営メカニズムに関しては独自の解決策と優先順位があります。たとえば、どちらもセキュリティ トークンではありますが、満期まで保有されることが多い債券トークンは通常、株式トークンほどの高い流動性を必要としません。

1. 資産トークン化の背景

資産のトークン化は、特定の資産の所有権を、ブロックチェーン上で保持、購入、販売、取引できるデジタル トークンに記録するプロセスです。生成されたトークンは、原資産の所有権のシェアを表します。理論的には、不動産のような有形資産でも、会社の株式のような無形資産でも、あらゆる資産をデジタル化できます。これらの資産をデジタルトークンに変換すると、より分割可能になり、それによって分割所有が可能になり、より多くの人が投資に参加できるようになり、その結果、これらの資産の市場がより流動的になる可能性があります。資産のデジタル化により、従来の資産を仲介業者なしでピアツーピア プラットフォーム上で直接取引できるようになり、市場に優れたセキュリティと透明性をもたらすことができます。資産トークン化の基本原則は次のとおりです。

Ÿ 現実世界での資産取得

Ÿ チェーン上のこれらの資産のトークン化

Ÿ オンチェーンユーザーへの RWA の配布

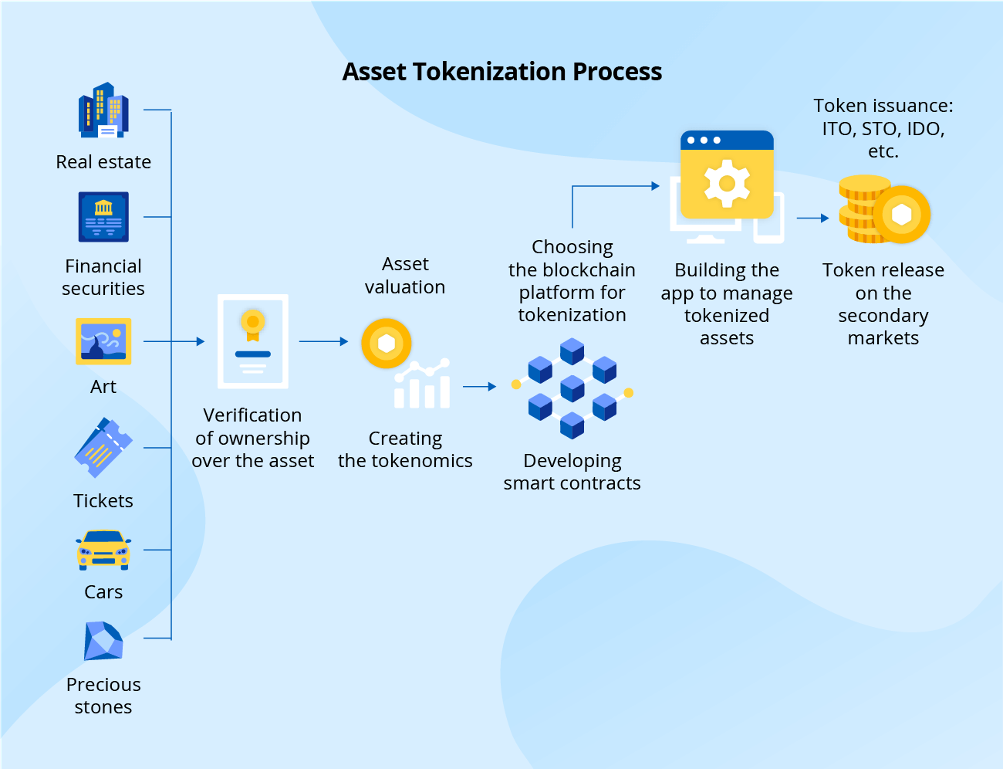

図2.トークン化プロセス

出典: https://www.scnsoft.com/blockchain/asset-tokenizationRWA は新しい概念ではありません。現在の資産トークン化市場規模は、2023 年までに約 6,000 億ドルになると推定されています。この市場は、ブロックチェーン技術の進歩と資産クラス全体の流動性需要の増加により、2024年から2032年まで40.5%の年間複合成長率(CAGR)で成長すると予想されています。 RWA トークンは、分散型金融トークン (DeFi) トークンの中で最も急速に成長している資産クラスです。

図3.世界のRWA市場

出典: https://www.scnsoft.com/blockchain/asset-tokenizationRWA 市場は発展の初期段階にありますが、かなりの速度で成長しており、Web3 プロトコルで採用される RWA がますます増えていることがすでに見られます。 2024 年 11 月 25 日の時点で、DefiLlama プラットフォームのデータによると、RWA トークン資産の TVL (ロックされた合計価値) は 65 億 1,200 万米ドルに達しています。 TVL は、仮想通貨が DeFi プロトコルにどれだけロックされているかを測定できます。TVL の台頭は、Web3 の世界でのトークン資産の認識とスムーズさをある程度示しています。

図4. RWAトークン資産TVLは65億1,200万米ドルに達した

出典: DefiLlamaプラットフォーム現在、RWA トークン化に関してまったく異なる見解を持つ 2 つのグループがあり、この記事では、それらを Crypto の観点からの RWA と TradFi の観点からの RWA と呼びます。この記事の焦点は、TradFi の観点からの RWA です。

1. 暗号通貨の観点から見た RWA

従来のDeFi分野は収益創出に向けて懸命に取り組んできましたが、DeFiの根本的な収益創出メカニズムは、仮想通貨冬という状況下でのみ効果を発揮し、オンチェーン活動の低迷が直接的にビットコインの下落につながりました。 -チェーンの収量。 DeFiプロトコルのTVLが市場のピーク以来1,800億ドルから500億ドルに減少したことは、持続不可能な収益モデルを最もよく反映しています。利回りが急落するにつれ、「実質利回り」の追求が激化し、DeFiプロトコルはより安定した収入源としてRWAトークンを統合するよう促されています。これが、オンチェーン米国債券が最近最も注目されている理由です。

したがって、暗号通貨の観点から見たRWAは、現実世界の金融資産利回りに対する暗号通貨世界の一方的な要求として要約できます。その主な背景は、連邦準備制度による継続的な金利上昇とバランスシートの縮小を背景に、米国財務省が要求していることです。債券利回りは着実かつわずかに上昇していますが、暗号通貨市場の流動性からの利息抽出の増加により、DeFi市場の利回りは低下しています。その中で最も注目を集めているのは、MakerDAOが準備金のうち10億ドルをトークン化された米国債商品に投資する計画の発表だ。

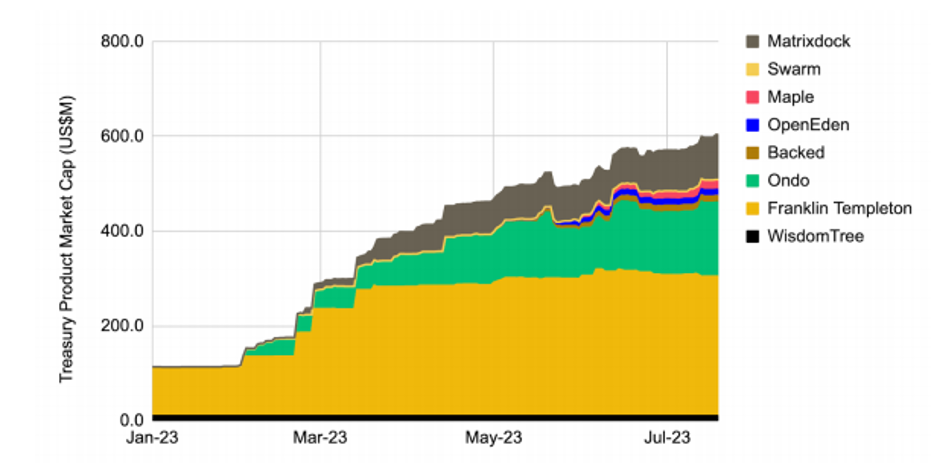

図5.トークン化された米国債市場の価値は6 億 300万ドル

出典:バイナンスリサーチMakerDAOによる米ドル国債購入の重要性は、DAIが外部信用の能力を利用してサポートする資産を多様化できること、そして米国国債によってもたらされる長期的な追加収入がDAI自身の為替レートの安定化に役立ち、金利を上昇させることができることである。米国国債をテーブルに組み込むことで、DAI の USDC への依存度を減らすことができます。同時に、トークン化された米国国債に投資することで、MakerDAO は安定した収入源を得ることができます。実際、MakerDAO は最近、米国国債からの収益の一部を共有し、金利を引き上げることで DAI への需要を高めています。 DAIは8%に上昇し、MakerのガバナンストークンMKRも5%上昇しました。

2. TradFiの観点から見たRWA

暗号トークンの観点からトークン RWA を見ると、それは主に従来の金融界における資産収益に対する暗号世界の一方的な要求を表現しており、新たな資産販売チャネルを模索しているだけです。従来型金融 (TradFi) の観点から見ると、RWA は従来型金融と分散型金融 (DeFi) の間の双方向の旅であり、仮想通貨市場に価値をもたらすだけでなく、仮想通貨の利点を実物資産にも与えます。

従来の金融界にとって、スマートコントラクトの自動実行に基づく DeFi 金融サービスは革新的な金融テクノロジー ツールです。 TradFi分野のRWAは、DeFiテクノロジーをどのように組み合わせて資産のトークン化を実現し、従来の金融システムに力を与えるかということにさらに関心を持っています。具体的には:

トランザクション効率の向上:RWAは、従来のIPO(サービスプロバイダー、ブローカー、カストディなど)の複数のリンクをブロックチェーンに転送して一度にトランザクションを完了することができ、異なる場所やエンティティ間の煩雑なプロセスを回避し、直接取引を行いません。仮想通貨ウォレット間の交換はサポートされていますが、交換時間に応じて異なります。

資金調達コストの削減: RWA は、STO (セキュリティ トークン オファリング) パイプラインを通じて、一部のあまり人気のない業界に資金を提供し、投資銀行手数料を (5 ~ 6% から 3% に) 削減し、銀行が厳しい理由で投資が難しい人々を引き付けることができます。興味がない 融資を受けて(資金調達に困難に直面している中小企業など)、関心のある投資家を見つけるのを助けるプロジェクト。

簡素化された投資閾値: RWA を使用すると、ユーザーは 1 つのアカウントだけで世界の株式、不動産、その他の資産に投資できるため、プラットフォーム間で金融商品を購入する際に複数のアカウントが必要になるという問題が解決され、投資の閾値と複雑さが軽減されます。

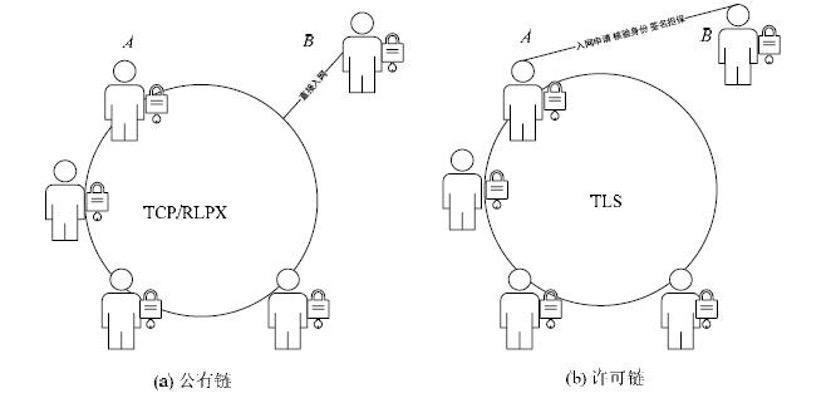

この記事では、RWA のロジックを区別する必要があると考えています。さまざまな観点から見た RWA は、基礎となるロジックと実装パスが大きく異なるためです。まず第一に、ブロックチェーンの種類の選択に関しては、この 2 つは実装パスが異なります。従来の金融の RWA はパーミッション チェーン (PermissionChain) に基づいていますが、暗号通貨の世界の RWA はパブリック チェーン (Public Chain) に基づいています。

パブリック チェーンにはアクセス要件がなく、分散化され、匿名性があるという特徴があるため、暗号金融 RWA プロジェクトはコンプライアンスの大きな障害に直面するだけでなく、パブリック チェーンの技術的な抜け穴やスマート コントラクトの欠陥によってユーザーの資産が破壊される可能性もあります。損失やトランザクションの失敗が発生するため、パブリック チェーンは現実世界の大部分には適さない可能性があります。資産はトークン化され、その上で取引されます。許可されたチェーンでは、承認された参加者のみがネットワークにアクセスできるため、準拠した金融機関、規制当局、その他の関係者のみが取引やデータ アクセスに参加できます。これは、国家および地域の法的遵守とは異なります。基本的な前提条件。さらに、パブリックチェーンとは異なり、許可されたチェーン上の機関によって発行された資産は、チェーン外にすでに存在する資産にマッピングされるのではなく、ネイティブチェーン上の資産になる可能性があり、このネイティブチェーン上の金融資産のRWAによってもたらされる変化の可能性があります。の巨大なものになります。

図6.パブリック チェーンとプライベート チェーンのエントリしきい値は異なります。

出典: https://www.jos.org.cn/html/2019/6/5743.htm要約すると、RWA の将来の開発方向は、現実世界と仮想世界の間の双方向の旅であるべきです。具体的には、RWA は、複数の異なる管轄区域と規制システムの許可チェーン構造の下で許可チェーン/プライベート チェーンに展開されます。 . DLT テクノロジーに基づく新しい金融システム。

2. RWA はどのように従来の金融を破壊するのでしょうか?

従来の金融システムでは、株式、債券、不動産などの資産は紙の証明書の形で存在することが多く、その後、中央の金融機関が保持するデジタル記録に変換されます。所有権、負債、条件、契約などの側面をカバーするこれらの記録は、人々がデータの正確性と完全性を信頼できるように、独立して運用されるさまざまなシステムや台帳に分散していることがよくあります。しかし、仲介者ごとに異なるパズルのピースを抱えているため、金融システムでは、関連するすべての財務データの一貫性を確保するために、取引を調整して決済するために多くの事後調整が必要になります。ご想像のとおり、この従来のシステムは多くの課題に直面しています。

Ÿ 複数の仲介者(ブローカーやカストディアンを含む)が存在するため、取引コストが高くなります。

Ÿ 特に国境を越えた取引の場合、決済時間が延長され、完了までに数日かかることがよくあります。

· 投資機会は限られており、特定の資産クラスに参加できるのは富裕層の個人と機関投資家のみです。

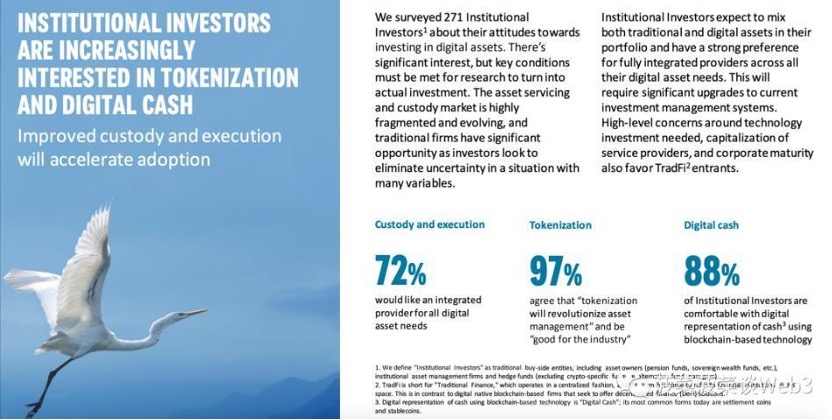

分散型台帳技術としてのブロックチェーンは、従来の金融システムに蔓延する効率性の問題を解決する上で大きな可能性を示しています。統合された共有台帳を提供することで、複数の独立した台帳によって引き起こされる情報の断片化の問題を直接解決し、情報の透明性、一貫性、リアルタイム更新機能を大幅に向上させます。スマートコントラクトの適用により、この利点がさらに強化され、取引条件と契約をエンコードして、特定の条件が満たされたときに自動的に実行できるようになり、取引効率が大幅に向上し、特に複雑な複数当事者または国境を越えた取引を扱う場合に、決済時間とコストが削減されます。国境取引の文脈で。したがって、従来の金融システムにとって、RWA の重要性は、現実世界の資産 (株式、金融デリバティブ、通貨、株式など) のデジタル表現を作成することによって、分散型台帳テクノロジーの利点を幅広いアプリケーションに拡張することです。 ) ブロックチェーン上でさまざまな資産クラスの交換と決済を可能にします。 BNYメロンが2022年に実施した調査では、トークン化された商品が機関投資家の間で人気があることが示された。 BNYメロンは271人の機関投資家を対象に調査を行った結果、回答者の90%以上がトークン化商品への資金投入に興味があると回答し、97%が「トークン化は資産管理に革命をもたらし」、「業界に利益をもたらす」ことに同意した。トークン化の利点には、価値移転における摩擦の除去 (84%) や、大規模な富裕層や個人投資家のアクセスの増加 (86%) が含まれます。

図7.パブリック チェーンとプライベート チェーンのエントリしきい値は異なります。

出典: https://www.bny.com/corporate/global/en.html従来の金融システムに対する RWA の変革力を深く調査するために、以下はより詳細な分析フレームワークです。

1. 市場へのアクセスの容易さは投資戦略の多様化に役立ちます

トークン化により、不動産や美術品などの高額資産を取引可能なトークンに分割することで分割所有が可能になり、これまでコストが高くてアクセスできなかった市場に小規模投資家が参加できるようになり、投資機会の変化が民主化されます。

住宅など、伝統的に流動性が低い資産がトークン化によって断片的に販売され、他国の不動産投資家も参加できるようになると想像してみてください。これらの資産は市場で活発に取引できるため、投資家はより早く資産を現金に変えることができます。トークン化のプロセスは、これらの資産をいつでも売買できる商品に変えるようなもので、取引の効率が大幅に向上します。

さらに、従来の金融市場の特定の取引時間とは異なり、トークン化された RWA はブロックチェーン プラットフォーム上で 24 時間取引できるため、タイムゾーンを越えた取引の機会が増え、それによって流動性が向上します。

「トークン化により資産の分割所有が可能になり、小規模投資家に機会が広がります。ブロックチェーンは双方にとって有利な状況を実現し、より多くの人が高価値の投資にアクセスできるようになり、機関は新たな収益源を発見できるようになります。」と述べました。シンガポールで開催される2023年ハビス・トークン・デジタル・アセット・フォーラムの参加者。

2. 流動性と価格発見機能の向上

トークン化により、資産の販売、譲渡、記録保持に伴う摩擦が軽減され、かつては非流動的だった資産を事実上ゼロコストでシームレスに取引できるようになります。従来の金融市場では、資産の移転には複数の仲介者が関与することが多く、取引プロセスが複雑で時間がかかります。希少宝石やプライベート・エクイティを例に挙げると、これまで投資家がこれらの資産クラスのポジションを取引することは非常に困難であり、買い手や売り手を見つけるのに多くの時間と労力を必要とすることがよくありました。トークン化では、ブロックチェーンの分散型の性質を利用してこのプロセスを簡素化し、買い手と売り手が直接取引を実行できるようにして、取引コストを削減します。ブロックチェーン技術を使用すると、投資家は適切な買い手を見つけるまでに何ヶ月も何年も待つ必要がなくなり、必要に応じて資産を他の投資家に迅速に移転できるため、安全かつコンプライアンスに準拠した方法で中古資産を市場に提供できます。

同時に、買い手と売り手はより簡単に取引を行うことができ、新しい関連情報に基づいて価格設定を行うことができます。この透明性とリアルタイム性により、市場参加者は資産価値をより適切に評価できるようになり、より多くの情報に基づいた投資決定を行うことができます。

図8.トークン化により、非流動性資産をほぼゼロコストでシームレスに取引できるようになります

出典: https://blog.defichain.com/unlocking-real-world-value-what-are-real-world-assets-and-why-do-they-matter-in-defi/3. 市場効率の向上とコスト削減

清算と決済は人間の日常生活、金融活動、取引活動のあらゆる場面で遍在しており、利用者にとっては決済行為を行うだけでお金が移動しますが、実は単純な決済行為の裏側では多くの清算と決済のプロセスが必要となります。 。

図9.清算と決済のプロセス

出典: https://www.woshipm.com/pd/654045.html図からわかるように、従来の金融システムでは、清算と決済は「計算的な」会計および確認プロセスです。すべての当事者は継続的なチェックと検証を通じて合意に達し、これに基づいて資産を譲渡します。このプロセスには複数の財務部門の協力と多大な人件費が必要であり、業務ミスや信用リスクに直面する可能性があります。たとえば、1974 年 6 月 28 日のヘルシュタット銀行の破綻は、国境を越えた支払いの信用リスクと、その潜在的に巨大な破壊力を明らかにしました。

分散型台帳と自動化されたスマートコントラクトを使用することで、ブロックチェーンは多くの仲介者を排除し、24時間の支払い、即時回収、簡単な現金引き出しを可能にし、国境を越えた電子商取引の支払いおよび決済サービスの便利なニーズをうまく満たします。資産はスマートコントラクトを通じて当事者間で自律的に転送され、不変の台帳に保存されるため、低コストで世界的に統合された国境を越えた支払い信託プラットフォームが構築され、国境を越えた支払い詐欺によって引き起こされるリスクが軽減されます。

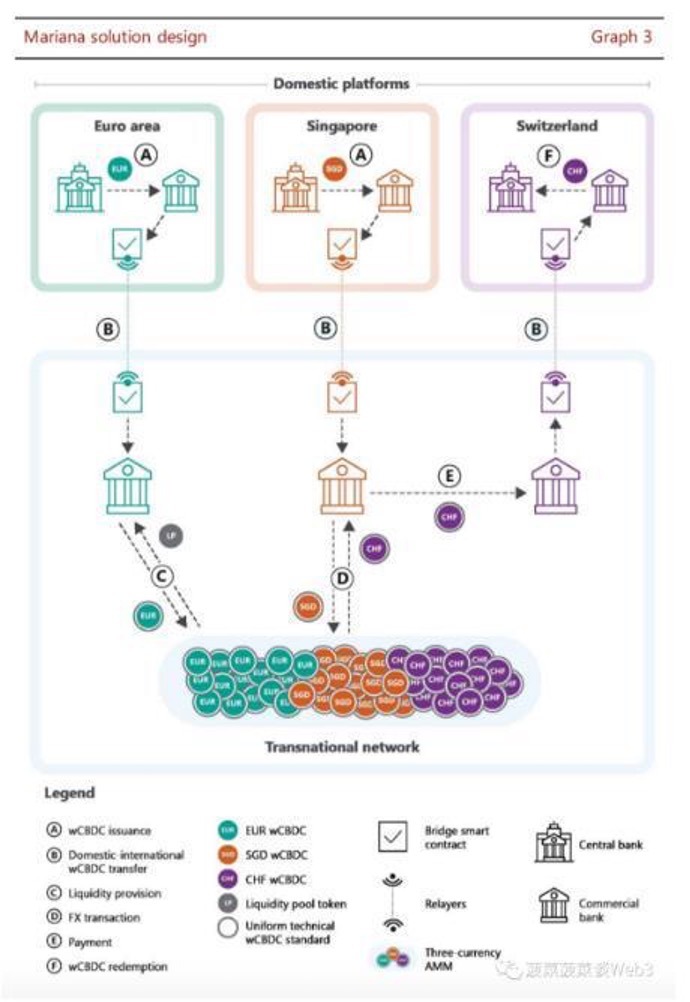

プロジェト マリアナは、国際決済銀行 (BISIH)、フランス銀行、シンガポール金融管理局 (MAS)、スイス国立銀行の共同研究であり、2023 年 9 月 28 日にテストレポートが発表され、プログラムは正常に検証されました。トークン化された中央銀行デジタル通貨 CBDC の国際的な国境を越えた取引と決済に自動マーケットメーカー (AMM) を使用する技術的な実現可能性。

図10.マリアナ計画は、国際的な国境を越えた取引と決済の技術的実現可能性を検証する

出典: https://www.bis.org/publ/othp75.html4. トレーサビリティとプログラム可能性

2008 年の金融危機は、金融デリバティブによって引き起こされた世界的な金融災害の典型的なケースです。この危機の間、金融機関はサブプライムローンを証券(モーゲージ担保証券(MBS)や債務担保証券(CDO)など)にパッケージ化して投資家に販売し、背後にある主体を追跡することが完全に不可能なほど複雑な金融商品を作成した。それらの資産。これらの階層化・パッケージ化されたデリバティブはさまざまな証券会社や投資家に販売され、金融システム全体のレバレッジ比率を急速に高騰させ、最終的には金融津波の引き金となった。

2008 年に RWA (Real World Assets) テクノロジーが適用されれば、投資家はこれらの金融商品の原資産を追跡し、資産リスクを十分に理解した上で取引を行うことができるようになると予想されています。この透明性は、資産の管理と取引の方法に革命をもたらします。ブロックチェーン技術を通じて、すべてのトランザクションは不変の台帳に記録され、所有権と譲渡の明確で監査可能な記録が提供されます。これにより、詐欺や管理ミスのリスクが大幅に軽減されるだけでなく、規制当局による活動の追跡が容易になり、金融機関とその顧客の間の信頼が確保されます。

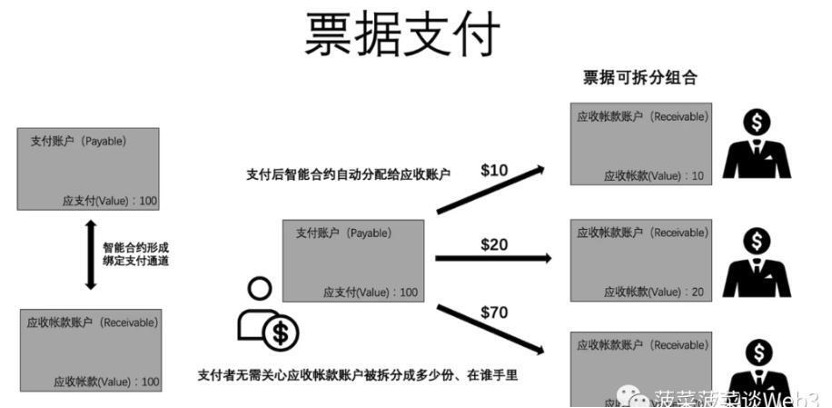

プログラマビリティとトレーサビリティが従来の金融システムにどのようなメリットをもたらすかを示すもう 1 つの例は、オーストラリアの新興企業 Unizon の「デジタル インボイス トークン化」プロジェクトです。中小企業は、手形改ざん問題に直面すると、代金の支払い遅延に応じられなければ、大企業からの受注が難しくなる一方、大企業からの受注はリスクにつながるというジレンマに陥ることが多い。流動性が逼迫し、キャッシュフローが混乱するリスクが高まります。 Unizon のプロジェクトは、ERC-3525 を通じて支払口座 (Payable) と売掛金口座 (Receivable) の 2 つの口座を作成します。量子もつれに似た支払いチャネルが 2 つの口座間に形成され、買い手が支払い口座に送金する限り、資金はスマートコントラクトを通じて売掛金口座に自動的に分配されます。

図11. Unizonの「デジタル請求書トークン化」プロジェクト

出典: https://mirror.xyz/bocaibocai.eth/q3s_DhjFj6DETb5xX1NRirr7St1e2xha6uG9x3V2D-A

Unizon は請求書をデジタル トークンに変換することで、請求書の迅速な転送と取引を可能にします。このトークン化により、請求書は単なる紙の文書ではなく、ブロックチェーン上で管理できるデジタル資産になります。そして、情報の透明性と改ざん不可能性を確保するために、すべての請求書の取引記録はブロックチェーンに記録されます。

3. RWA プロジェクトの分類と代表的なプロジェクト運営メカニズム

RWA プロジェクトには、主に RWA インフラストラクチャ プロジェクトと、特定のカテゴリの資産に属する RWA が含まれます。

インフラストラクチャ プロジェクトには主に次のようなものがあります。

レイヤー トークン 1 ブロックチェーン: RWA トークン専用に構築された機関レベルの許可型ブロックチェーンである Polymesh など。ユーザーがネイティブ クロスチェーン トークン Ondo トークンを発行および取引できるようにする MANTRA トークン チェーン。通貨 RWA トークン転送用。

トークン化されたプラットフォーム: 中小企業に資金調達ソリューションを提供するために設計された分散型金融プラットフォームである Centrifuge など。

アイデンティティ: 分散型アイデンティティの問題を解決する SprucelD や Quadrata など。

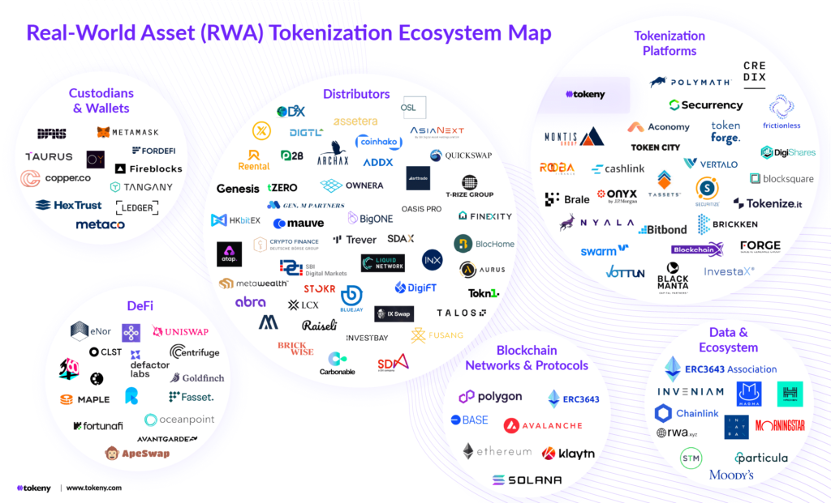

図12 、 RWAトークン化生態マップ

出典: https://tokeny.com/real-world-asset-rwa-tokenization-ecosystem-map/理論的には、すべての資産をチェーン上に置き、トークン化することで、これらの資産を小口の株式に分割し、投資の敷居を下げ、流動性を向上させ、ブロックチェーン技術を通じてより高い透明性と安全性を提供することができます。参加する。

図13.さまざまな資産クラスにわたる複数のRWAプロトコルが登場しています。

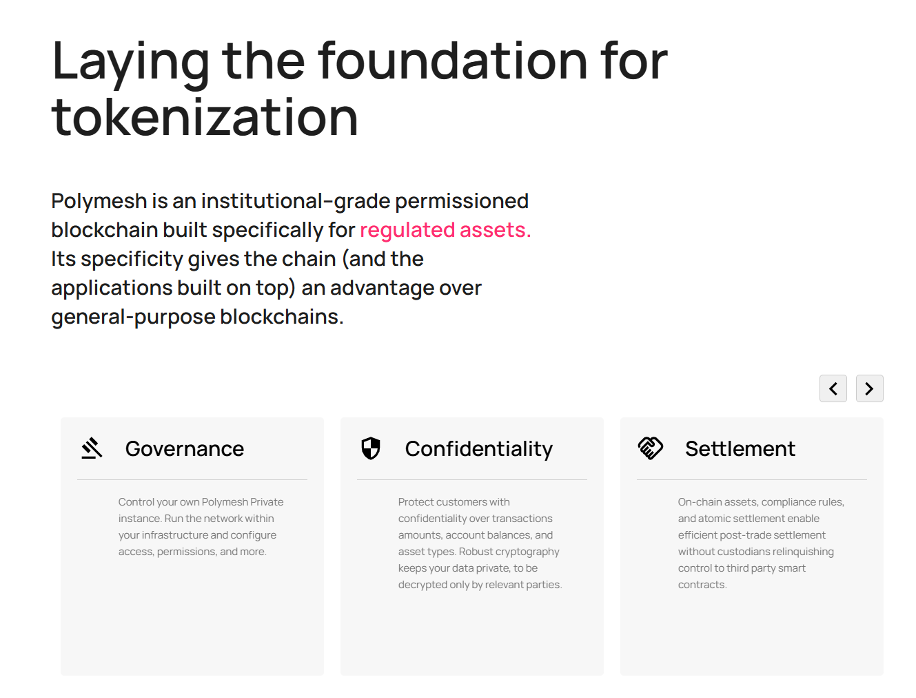

出典: Nansen、Root Data、crypto.com Research1. 機関レベルの許可型ブロックチェーン プロジェクト: Polymesh Private

イーサリアムはセキュリティ トークンの基本層であるスマート コントラクトを確立し、トークンをプログラム可能かつ自動化します。では、なぜ将来的に専用のブロックチェーンを構築する必要があるのでしょうか?前述したように、パブリック チェーンにはアクセス要件がない、分散化、匿名性などの特性があり、RWA のコンプライアンスと規制要件を満たしていないことは明らかであり、規制遵守と組織の信頼を確保するためには、より基本的なレイヤーも必要です。

Polymesh Token Association は、Digital Asset Summit 2024 で Polymesh Private の開始を発表しました。これは、パブリック許可型ブロックチェーン トークン Polymesh Token の新しい補完バージョンであり、規制対象資産の管理専用に構築されたインフラストラクチャに強化された機密性とセキュリティをもたらします。 Polymesh Private は、銀行や大手金融機関を含む機関金融セクターを特にターゲットにしています。パブリック ネットワークの可視性と規制フレームワークへの準拠に関する一般的な問題を解決し、安全で制御されたトークン化環境を必要とする組織に最適です。コアインフラストラクチャはパブリック許可型ブロックチェーン Polymesh と共有していますが、パブリックブロックチェーンとは異なる 3 つのコア要素に基づいて構築されています。

Ÿ 運用管理: 運用主体は、誰が参加できるか、ネットワーク トークンが含まれるかどうか、ネットワーク料金、ブロック サイズ、トランザクション速度など、ブロックチェーン環境に対して完全な自律性を持っています。この柔軟性により、ブロックチェーンをビジネスの特定のニーズに合わせてカスタマイズし、スケーラビリティ、スループット、またはコンプライアンスの問題に遭遇することなく、運用目標に沿ってシームレスに機能することが保証されます。

Ÿ プライバシー: 誰もが閲覧できるパブリック ブロックチェーン上の取引詳細とは異なり、Polymesh Private は高度な暗号化テクノロジーを使用して、取引金額、口座残高、資産タイプの機密性を確保し、関係者のみが機密情報を復号化できます。

Ÿ パブリック互換性: Polymesh Private は Polymesh と同じアーキテクチャ上で実行され、ユーザーは必要に応じてパブリック ネットワークの開発、新機能、バージョンを楽しむことができます。互換性により、企業は準備ができたときに公共インフラに移行できる柔軟性が得られ、金融機関はニーズの進化に応じてプライベートおよびパブリックのブロックチェーン テクノロジーを最大限に活用できるようになります。これは、イノベーションのペースが速く、テクノロジーが急速に変化している業界では大きな利点です。

図14. Polymesh Privateは機関レベルの許可型ブロックチェーン プロジェクトです

出典: https://polymesh.network/private4 つの独立した第三者監査報告書によると、Polymesh パブリック ネットワークは 2 年以上セキュリティ インシデントなく稼働しています。 Polymesh メインネットもバージョン 7.0 にアップグレードされ、新機能、アップデート、パフォーマンスの向上が導入されました。 Polymesh プライベート ユーザーは、Polymesh Association およびより広範なコミュニティによって行われる公共 Polymesh インフラストラクチャの継続的な開発から恩恵を受けることができます。

ただし、Polymesh Private はパブリック Polymesh ネットワークと互換性があるように設計されていますが、実際にはプライベート ネットワークとパブリック ネットワーク間のシームレスな移行と通信を確保することには技術的な障壁がある可能性があることに注意してください。さらに、Polymesh Token Private はエンタープライズ レベルのユーザーにサービスを提供するように設計されていますが、そのパフォーマンスとスケーラビリティは大規模な展開ではまだ完全にテストされていません。これらの疑問は、ネットワークのパフォーマンスがどの程度優れているか、ユーザー数の増加に伴って大量のトランザクションを処理できるかどうかについて、さらに検証する必要があります。

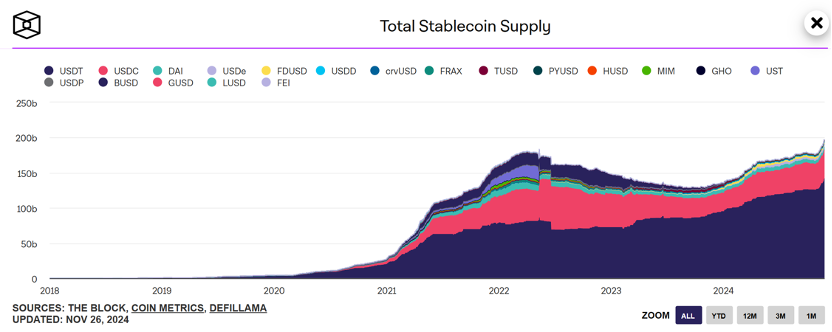

2. ステーブルコイントークン化プロジェクト: 見落とされがちな RWA

現実世界の資産の定義によれば、集中型ステーブルコインは最も初期かつ最大のタイプの RWA である可能性がありますが、無視されることがよくあります。ステーブルコインの時価総額は2020年以降、50億ドルから1,800億ドルへと大幅に増加したが、仮想通貨の時価総額3兆3,500億ドルの約5.58%に過ぎない。 2024年11月26日時点で、ステーブルコインの市場価値総額は1,873億8,000万米ドルと推定されており、そのうち最大のステーブルコインであるテザートークン(USDT)の市場価値は1,350億5,000万米ドルで、全体の72.07%を占めています。ステーブルコインの供給。 Tether や Circle などのステーブルコインの発行者は、法定通貨または現金同等物をサポートとしてステーブルコインを発行しますが、ステーブルコインの発行者は、仮想通貨の世界に安定した価格の取引媒体を提供すると同時に、保有する債券からも収入を得ています。暗号市場。

図15. Polymesh Privateは機関レベルの許可型ブロックチェーン プロジェクトです

出典: https://www.theblock.co/data/stablecoins/usd-pegged/total-stablecoin-supply 、このチャートに示されている供給量には、現在テザートークン保管庫に保管されている未発行のUSDTが含まれています

DeFi分野では、DeFi取引の75%以上でステーブルコインが使用されています。 2024年6月、MiCA規制の施行により、一部の大手取引所は欧州ユーザー向けの一部の有名ステーブルコインの取引を中止したが、USDCは影響を受けず、USDCが規制順守の点で認められたことを示した。ステーブルコイン市場は今後も成長すると予想されていますが、規制の変更や市場リスクも監視する必要があります。

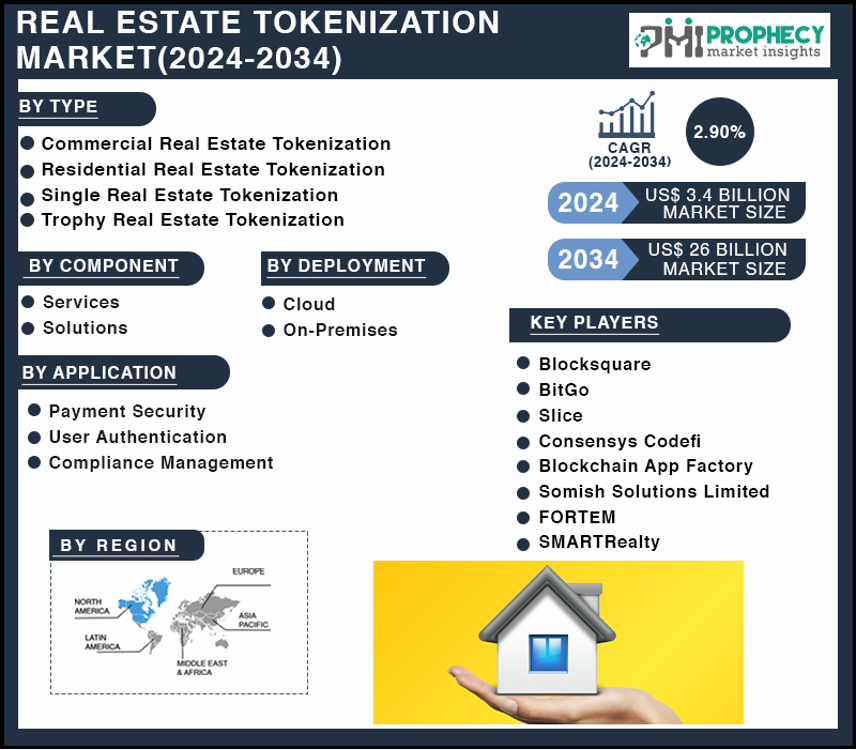

3. 不動産のトークン化: Propy は不動産の未来に役立つ試みをします

RWA 分野における最も明白な機会の 1 つは不動産です。不動産の所有、販売、住宅ローンは長い間、裁判官や裁判所が定めた規則や規制に基づいて行われてきたが、仲介業者は資産取引を煩雑にし、追加費用を発生させるため、不動産は最も細分化され非効率な市場の一つになっている。

不動産資産をブロックチェーン上に置くことにより、取引に含まれる多くのタスクを自律的かつ制限なく完了できます。例えば、本来は単位で売買する必要がある物件を切り売りしたり、一般投資家が所有権の一部を保有して投資したり、他国の不動産投資家も参加したりできます。オラクルを導入することで、不動産評価データを市場から直接取得できるようになります。さらに、所有権と譲渡の記録をシームレスかつコスト効率よく記録できるため、詐欺や人的ミスの可能性が排除されます。

図16.不動産トークン化市場の発展見通し

不動産トークン化プロジェクトには、グローバル不動産取引プラットフォーム Propy、不動産トークン化プラットフォーム ReaIT、不動産取引およびリース プラットフォーム Atlant、不動産投資プラットフォーム BlockVenture が含まれており、企業はこれらを使用して STO、RWA トークン化、および不動産トークン ファイナンスを表すステーブル コインを発行できます。 . 融資プラットフォーム タンジブルなど

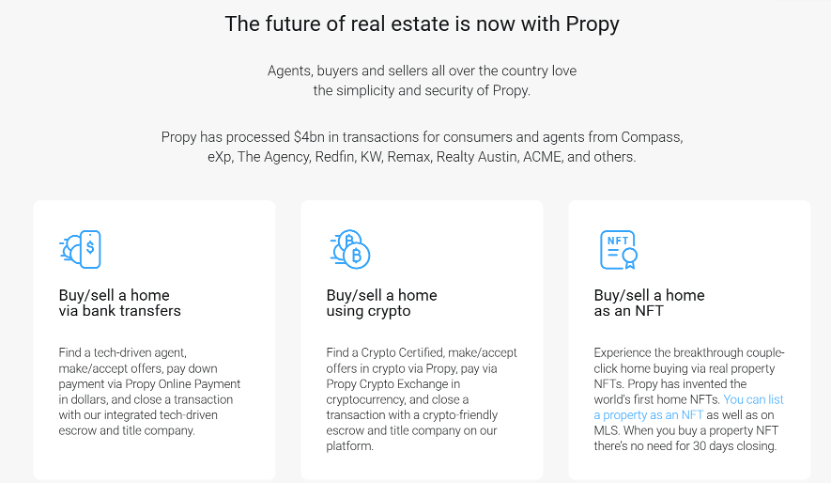

たとえば、ナタリア カラヤネバによって 2016 年に設立されたこのプロジェクトは、ブロックチェーン、スマート コントラクト、暗号通貨を使用して、不動産の購入、販売、管理、取引の方法を簡素化し、革命を起こしています。公式ウェブサイトによると、Propy は現在、Compass、eXp、The Agency、Redfin、KW、Remax、Realty Austin、ACME などの企業からの消費者および代理店向けに 40 億米ドルの取引を処理しています。 Propy の主な機能は次のとおりです。

Ÿ ブロックチェーン技術を通じて住宅購入体験を簡素化し、不正取引を排除します。

Ÿ 不動産の所有権と不動産の譲渡を記録するための分散型土地登録システムを提供する。

Ÿ 不動産購入のオンライン処理を可能にし、取引の安全性と透明性を高めます。

Ÿ スマートコントラクトと暗号通貨支払いシステムを通じてトランザクションを自動化します。

Propy には、Propy 不動産取引プラットフォーム、Propy 権原および保管サービス、PropyKeys という 3 つのコア製品があります。

Propy 不動産取引プラットフォームは、スマート コントラクト、RWA、ブロックチェーン テクノロジーを使用して、エージェントと顧客にエンドツーエンドの不動産取引サービスを提供します。

Propy Title およびエスクロー サービスは、従来のタイトル移転プロセスをサポートしながら、トランザクションのセキュリティを確保するブロックチェーン ベースのタイトルおよびエスクロー サービスです。

PropyKeys は、イーサリアム レイヤ 2 ネットワーク ベースに基づいて不動産のトークン化を実現します。今年の 3 月に PropyKeys が正式に公開されました。ユーザーは、PropyKeys アプリを通じて物理的特性と権利証明書に対応するオンチェーン アドレスを鋳造して保存し、それによって PRO トークンを獲得できます。

図17 、 Propy公式 Web サイトのプロモーション

データソース: https://propy.com/browse/Propy は 3 つのコア製品を通じてブロックチェーン技術を組み合わせ、不動産取引のセキュリティと効率を大幅に向上させます。さらに、Propy は、REIT との協力を通じて新たな売買および投資の機会を開拓することで、不動産取引をより一般的でアクセスしやすくすることも計画しています。 Propy は、Web3 ポータルと Propy Labs を通じて、より優れたユーザー エクスペリエンスとコミュニティへの関与を提供し、不動産テクノロジーの限界を押し広げることにも取り組んでいます。

不動産トークン化の概念には潜在的な利点があるにもかかわらず、実際の適用には依然として多くの課題と問題があります。主な問題の 1 つは地理的な制約です。法規制は国や地域によって異なり、複数の法制度や枠組みが関係しており、コンプライアンスの問題につながる可能性があります。さらに、統一された規制基準の欠如は、不動産トークン化プロジェクトの合法性と実現可能性に影響を与えます。したがって、国際的に受け入れられる不動産トークン化法を制定し、確実に施行できるかどうかは、不動産トークン化の将来的な発展の可能性に直接関係します。

4. トークン化された証券市場: 有望な成長見通しだが、依然としていくつかの制約に直面している

トークン化された証券とは、株式や債券などの従来の証券をブロックチェーン プラットフォーム上でデジタル化することを指します。トークン化された証券市場規模は2023年に2,020億米ドルに達し、2030年までに3,010億米ドルに達すると予想されており、予測期間中の年間複利成長率は5.96%で依然として成長しています。

取引時間の制約に直面することが多い従来の証券と比較して、トークン化された証券市場の重要な利点は流動性であり、トークン化された資産をさまざまなプラットフォームでトークンと年中無休で取引できることです。

製品/種類の分類により、トークン化された証券市場は株式市場と公債市場に分類できます。

オンチェーン株式取引は当初、Synthetix や Mirror Protocol に代表される合成資産の形で存在していました。ただし、このタイプのプロジェクトには実際のストック サポートがなく、コンプライアンス上の問題があります。現在、いくつかの準拠したプロジェクトがこのランクに加わりつつあります。

Backed Finance を例に挙げると、Backed Finance は従来の金融資産のトークン化に注力している会社で、トークン化された株式や債券などのさまざまなトークン化商品を発行しており、発行総額は 5,204 万ドルを超えています。 Backed が発行するトークンは bToken と呼ばれ、これらのトークンは現物資産 (ETF、国債、有価証券など) と 1 対 1 で固定されており、投資家はこれらの資産をトークン化された形式で保有できます。 Backed の公式情報によると、このプラットフォームは現在、iShares 短期国債 ETF など 8 種類の債券商品と、Tesla、NVIDIA、Coinbase、MicroStrategy、S&P 500 Index ETF を含む 9 種類の証券商品を発行しています。

bIB01: トークン iShares トークン $ トークン 財務省トークン 債券トークン 0-1 年トークン UCITS トークン ETF トークンの価格を追跡します。

bC3M: トークン Amundi トークン、GOVIES トークン、0 ~ 6 トークン、月間トークン、ユーロ トークン、投資トークン、グレード トークン、UCITS トークン、ETF トークンの価格を追跡します。

bCOIN: Coinbase Token Global Token 株式の価格を追跡します。

bNVDA: NVIDIA トークン株式の価格を追跡します。

図18 、 Propy公式 Web サイトのプロモーション

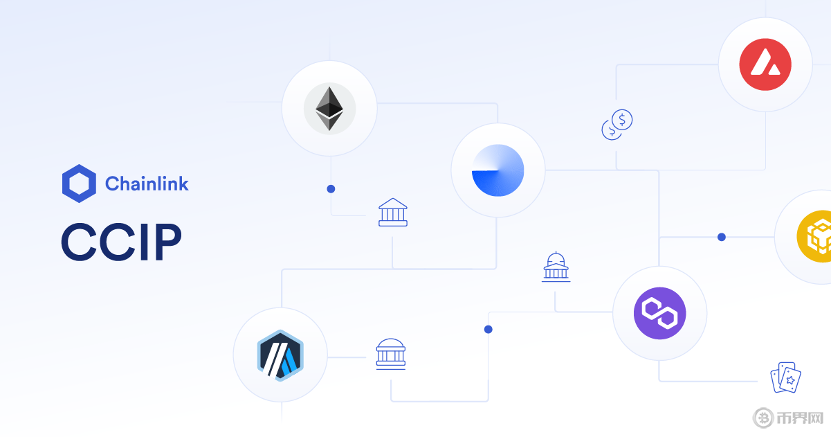

データソース: https://backed.fi/#テクノロジーの観点から言えば、Backed Financeは、チェーンリンクとの3つの機能統合(データオンチェーン、流動性、同期)を通じて、トークン化された資産の3つの中核的な問題を解決しました。

Ÿ オンチェーンのデータ: トークン化された資産は通常、市場価格、参照データ、ID 情報などの大量のオフチェーン データに依存します。資産のステータスがタイムリーに更新され、トランザクションが容易になるように、Chainlink Data bFeeds はこれらの必要なデータをブロックチェーンに送信して、データの正確性とリアルタイム性を保証します。同時に、Chainlink PoRによって確立された予備証明書に依存して、Backedは過剰発行攻撃(過剰発行トークン攻撃)を効果的に防止し、市場リスク、流動性、発行期間、負債をより適切に管理できます。

流動性: ブロックチェーンの多様な発展に伴い、パブリックチェーン間の流動性の断片化の問題はますます深刻になり、いわゆる「流動性の島」のジレンマにつながっています。トークン化された資産が従来の金融機関のニーズを満たすためには、それらの資産が複数のブロックチェーン間でスムーズに流れることができなければなりません。 ChainlinkトークンCCIPを統合することにより、Backedは機関顧客が異なるブロックチェーン間でトークンをシームレスに転送し、クロスチェーン流動性プールにアクセスできるようにします。

図19 、 Backed FinanceとChainlink が統合され、異なるブロックチェーン間のトークンの流動性の問題を解決

データソース: Binance.com

Ÿ 同期性: トークン化された資産が複数のブロックチェーンに展開されると、異なるチェーン上のデータの同期を確保することが最優先事項になります。 Chainlink Token の Cross-Chain Interoperability Protocol (CCIP)、Proof of Reserve (PoR)、およびデータ フィード間の相乗効果により、マルチチェーン接続全体でこれらの重要なデータの一貫性と整合性が保証され、同時に完全な担保と最高のセキュリティが確保されます。マルチチェーン環境でトークン化された資産。

要約すると、Backed FinanceとChainlinkの協力は、RWAトークン化プロセスにおける流動性アイランドとデータ同期の問題を解決するだけでなく、マルチチェーン伝送とグローバルブロックチェーン資産の大規模な導入を促進する強力なテクノロジーも提供します。この統合の成功は、将来、RWA トークン化の分野における古典的な事例となり、より革新的なアプリケーションの成熟につながる可能性があります。

デジタルボンドとしても知られるトークン化された債券は、負債商品です。従来の債券とは異なり、デジタル債券の発行と取引は従来の金融仲介機関に依存せず、分散台帳技術 (DLT)、特にブロックチェーン技術を通じて実装されます。

香港金融管理局(HKMA)は「香港債券市場のトークン化」報告書の中で、2023年3月時点で世界のトークン化債券発行総額が約39億米ドルに達していると指摘した。デジタル資産とデジタル債券の実践においては、私の国の香港特別行政区政府が最前線に立っています。 2023 年、香港特別行政区政府は総額 8 億香港ドルのデジタル債券の発行に成功しました。これは、環境に優しくデジタル機能を備えた世界初の国債です。 2024年、香港はさらに約60億香港ドルのグリーンデジタルボンドを発行する予定だ。どちらのデジタル債券発行でも、次の 2 段階の堅牢な戦略が採用されました。

Ÿ まず、債券は香港中央清算および債務商品清算システム (CMU) に預けられます。

Ÿ 2 つ目は債券のトークン化です。

従来の債券発行モデルと比較して、デジタルグリーンボンドの決済サイクルは5営業日(T+5)から1営業日に短縮され、発行時間が短縮され、コストが削減されます。同時に、DLT には債務条件や環境利益データなどのより多くの情報を含めることができるため、保有者は投資プロジェクトの進捗状況や債券によってもたらされる環境利益を明確に理解できるため、従来の債券には匹敵しない利点があります。

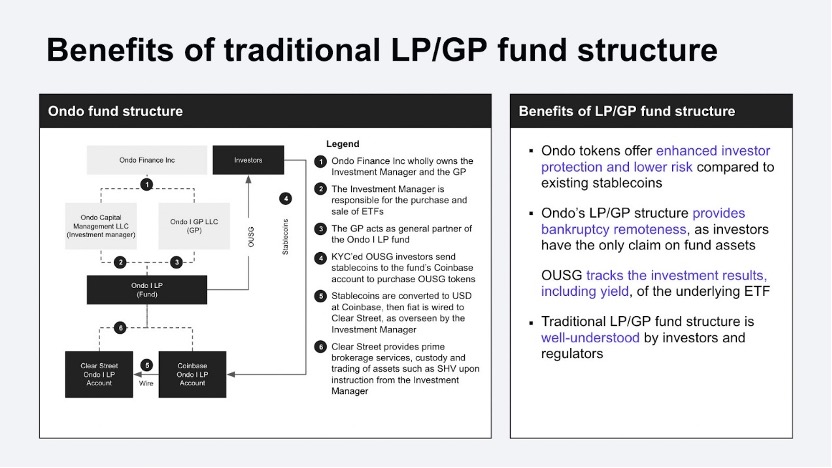

図20.香港政府がグリーンボンドを発行

データソース: https://travel.ifeng.com/c/8BHEBZ4p1rz海外の経験から判断すると、伝統的な大手金融機関が所有する多くのフィンテックプラットフォームがデジタル債券市場に積極的に参加し、関連する技術サービスを提供しています。たとえば、HSBC の HSBC Orion、Goldman Sachs の GS DAPTM、Societe Generale の SG-Forge などのプラットフォームです。一般の個人投資家が国債に投資する敷居の高さや口座開設手続きの煩雑さなどの問題に対応して、Ondo Finance は当初、米国の既存の法的枠組みに基づいてチェーン上の米国国債のコンプライアンス問題を解決しました。債券取引所 Bondblox は債券を分割し、額面を提供しました。小規模な債券取引の場合、債券は最低 1,000 ドルで購入できますが、対応する債券の元の額面は 200,000 ドルになる場合があります。

図21 、音頭トークンの利点

データソース: https://www.comp.xyz/t/listing-ousg-tokenized-us-treasuries-from-ondo-finance-on-compound-v3/4772しかし、海外では、デジタルボンドがビジネスルールからの逸脱やシステムの不完全さによってリスクを引き起こす可能性があることを示す事例もあり、投資家保護に新たな課題をもたらしている。たとえば、2018 年、世界銀行はオーストラリア コモンウェルス銀行 (CBA-US) の関連テクノロジーを使用して、世界初のブロックチェーン債券 Bond-I を立ち上げました。しかし、未熟なテクノロジーと一部の法令順守規制による制限により、最終発行額は予想を大きく下回る1,000万ドルに足りなかった。

有望な成長見通しにもかかわらず、トークン化された証券の市場は依然としていくつかの制限に直面しています。米国や欧州連合などの主要市場における規制の不確実性は依然として大きな課題です。特に、SEC は特定のデジタル資産の分類とガバナンスについて懸念を表明しています。さらに、テクノロジーのスケーラビリティとサイバーセキュリティのリスクに関連する問題が、引き続き導入の妨げとなっています。市場が進化するにつれ、ブロックチェーン インフラストラクチャがセキュリティを損なうことなく大量のトランザクションをサポートできるようにすることが、依然として差し迫った問題となっています。金融安定委員会トークン (FSB) トークンによると、トークンをトークン化する金融機関の 30% 近くが、セキュリティとスケーラビリティが証券の大規模な収益化の障壁であると考えています。

5. 炭素クレジット証明書のトークン化:Toucan は業界シェアの 85% を占める

従来の炭素市場は非効率であり、多くの点で欠陥があります。

価格発見の欠如: 自主的な炭素取引のほとんどは店頭トークン (OTC) で行われ、炭素クレジットの価値はプロジェクトの種類、年、国などの複数の要因に依存するため、真の市場を理解することが困難です。自主的な炭素クレジットの価格設定はさらに難しくなる。

Ÿ 流動性の低さ: 自主炭素市場は高度に細分化され、非流動性の市場であり、カーボン クレジットが異種であるため、カーボン オフセットの種類が異なると取引量が小さくなります。

Ÿ 透明性の低さ: 市場は任意であり、単一の主体によって規制されていないため、活性炭クレジットの所有者やプロジェクトに関する詳細な情報を入手することは困難、または不可能です。

カーボン クレジットのトークン化は、新しいユーザーを取り込むことで市場の流動性を高めます。また、カーボン クレジットをブロックチェーンに移動することで、同様のカーボン クレジットがトークン プールに統合されるため、価格発見の向上も促進されます。

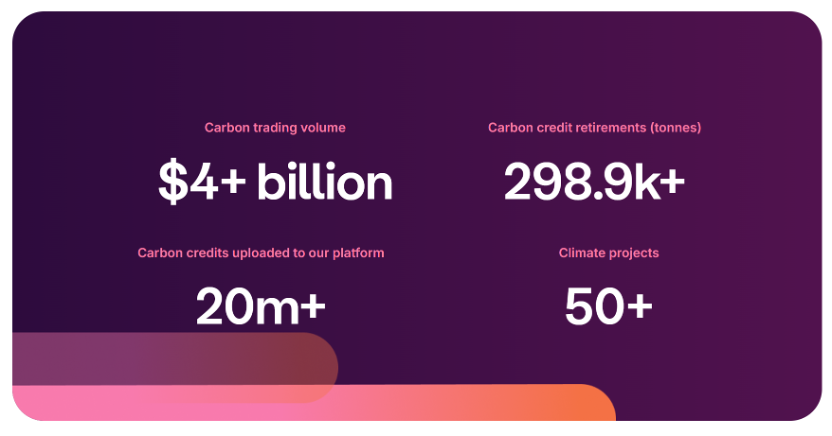

この分野では、Toucan などのいくつかのプロトコルがすでに確立されており、全デジタル カーボン クレジット トークンの 85% に相当する 40 億ドルのカーボン クレジット取引量のトークンをサポートしています。このプロジェクトの最大の目標の 1 つは、他のプロジェクトやプロトコルがそのインフラストラクチャを使用して構築されることです。

図22. Toucan は40億米ドルの炭素クレジット取引量をサポートしています。

データソース: https://toucan.earth/

Toucan Token のカーボン スタックは 3 つのモジュールで構成されています。

Ÿ カーボントークンブリッジ。

Ÿ カーボン トークン プール: 同様のカーボン クレジットをプールに組み合わせることで、より流動性の高い市場と、さまざまなカーボン カテゴリのより透明性の高い価格シグナルが作成されます。

Ÿ オオハシ トークン レジストリ。プロジェクト固有の情報や炭素クレジットの引き出しなど、断片化された炭素の詳細が保存されます。

従来のレジストリから炭素クレジットを Toucan Token レジストリに持ち込むには、二重カウントを防ぐために元のレジストリからクレジットを終了する必要があります。リンクされると、炭素クレジットは TC02 トークンに分割できます。T は「Toucan」、「Tonne」、または「Tokenized」を表し、C02 は二酸化炭素を表します。

しかし、炭素クレジットのトークン化については依然として多くの意見の相違があります。一部の利害関係者は、トークン化された炭素クレジットが悪意のある者によって購入者を騙して完全性の低いクレジットを購入させるために使用される可能性があること、または炭素トークンが虚偽のオフセット請求を行うために使用される可能性があることを懸念しています。もう一つの論争は、トークン化が「追加ではない」信用枠に第二の人生を与えるというものです。たとえば、保全プロジェクトがそもそも破壊の危険にさらされていない森林を保護する場合、そのプロジェクトは実際には炭素排出量を削減しません。この場合、生成される炭素クレジットは追加の環境上の利点を提供しないため、「追加的ではない」と言われます。

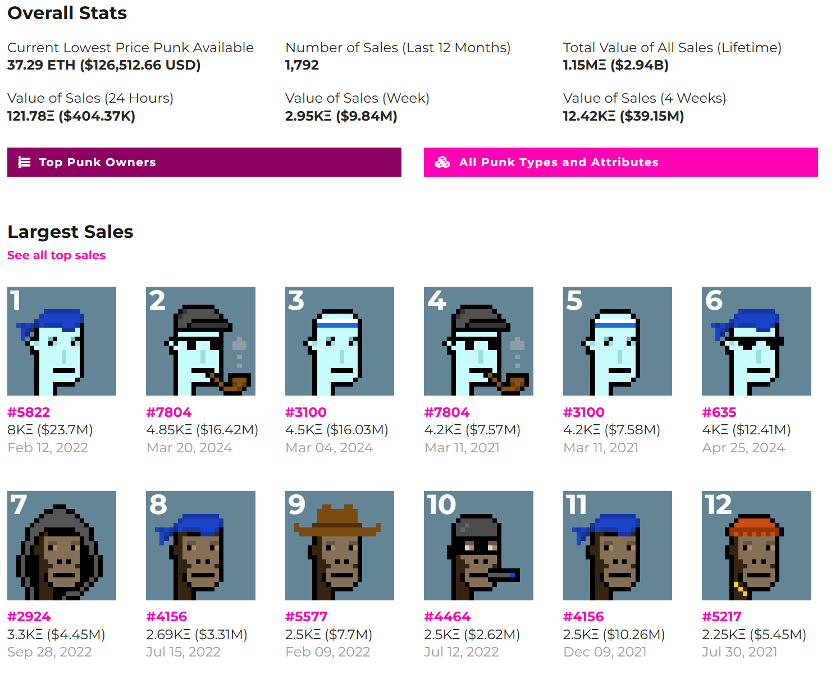

6. アートと収集品のトークン化: クリプト パンクが収集品のトークン化の流行を引き起こした

RWA トークン化が芸術品や収集品の市場に及ぼす潜在的な影響は非常に大きいです。トークン化により分割所有が可能になることで、より幅広い投資家が高額資産にアクセスしやすくなります。現在、アート界では有名な芸術作品のトークン化の成功例がいくつか目撃されており、これらのプロジェクトはアート市場に大きな影響を与え、アート市場をより包括的かつダイナミックなものにしています。たとえば、Singu Bank はパブロ・ピカソの 1964 年の傑作「ベレー帽をかぶった少女」をトークン化し、50 人の投資家が作品の部分所有権を表す 4,000 トークンを購入できるようにしました。 Beeple のデジタル アート作品「Every Day - The First 5,000 Days」は、クリスティーズで 6,930 万ドルで落札され話題になり、トークン化されたデジタル アートの新たな先例となりました。

トークン化は収集品市場にも大きく浸透しており、特に、Larva Labs が作成した 10,000 個のユニークなデジタル キャラクターのコレクションである Crypto Punks が顕著です。各キャラクターはイーサリアムブロックチェーン上のトークンNFTであり、一部のキャラクターは数百万ドルで販売されています。この成功は物理的およびデジタル収集品のトークン化にインスピレーションを与え、この分野におけるブロックチェーン技術の可能性を実証しました。

図23. Crypto Punksの10,000 個のユニークなデジタル キャラクターのコレクション

データソース: https://cryptopunks.app/

アートや収集品のトークン化は数え切れないほどの機会をもたらしますが、それには相応の課題や規制問題も伴います。まず、世界的な市場をカバーしていますが、仮想通貨と NFT 市場のボラティリティにより価値が大きく変動する可能性があり、これらの投資は非常に投機的になります。さらに、プライバシーに対する投資家の要求と透明性と監査可能性に対する規制当局の要求の間には緊張があります。投資家は身元と取引情報の保護を望んでいますが、規制当局は詐欺やマネーロンダリング行為を防ぐために透明性のある取引記録の必要性を強調しています。複雑な法律および規制環境を乗り越え、公正かつ透明な評価メカニズムを確立することは、トークン化されたアート市場の長期的な成功と安定にとって不可欠です。

7. 貴金属: PAXG は従来の金投資に共通する課題を解決します

セキュリティ トークンと同様に、チェーン上で貴金属 (金など) を取引する需要もあり、これは合成資産プロジェクトの方向性でもあります。実際には、Paxos が立ち上げたプロジェクト PAX Gold (PAXG) のように、本物の貴金属によってサポートされ、チェーン上でトークンを発行するプロジェクトもいくつかあります。

多くの場合、物理的な金の延べ棒はサイズと重量により輸送と保管のコストが高くなる可能性があるため、金の所有権は非常に複雑になることがあります。金を確実に売買することも難しく、偽造と純度の希薄化が金業界に継続的な課題をもたらしています。 Paxos の暗号通貨である Pax gold (PAXG) は、これらの課題を解決することを目的としています。

各 PAXG トークンは、1 オンスの 400 オンスのロンドン プレミアム デリバリー金の延べ棒によって裏付けられており、ブリンクの保管庫に安全に保管されています。ユーザーは、さまざまなパートナー小売業者を通じて、PAXG をフルサイズの金の延べ棒または少額の金の延べ棒と引き換えることができるため、非常に流動性の高い資産となります。また、Paxos が提供する PAXG は保管手数料がかからず、従来の金投資 (ETF や現物の金の購入など) に比べて取引コストが低くなります。

図24. Crypto Punksの10,000 個のユニークなデジタル キャラクターのコレクション

データソース: https://paxos.com/blog/14/Pax Gold は、個人が金に投資する方法における大きな革新を表しています。高コスト、非流動性、複雑な所有構造など、従来の金投資に共通する課題を解決することで、PAXG トークンは、金への投資を求める個人投資家と機関投資家の両方に魅力的な最新のソリューションを提供します。

4. RWA の話は楽観的すぎますか?

トークン化には多くの利点があるため、「なぜ業界はまだトークン化を積極的に採用していないのですか?」という疑問が生じるのは自然なことです。

これは、トークン RWA トークンの将来は明るいとはいえ、業界は依然として多くの逆風と課題に直面しており、そのうちのいくつかは他のものよりも厳しく、克服するのに時間がかかる可能性があるためです。この記事では、RWAトークンが従来の金融を共食いするのは時間の問題であるが、大量導入を妨げる要因を理解するには、これらの潜在的な障害を認識する必要があると主張しています。

1. 監督とコンプライアンスの問題

すべての金融イノベーションと同様に、RWA のトークン化は、その合法性と持続可能性を確保するために、確立された法的枠組みの中で運用される必要があります。

まず、コンプライアンスとは単に法律を遵守することだけではなく、投資家やステークホルダーとの信頼関係を築くことでもあります。明確な規制ガイドラインが存在しない場合、トークン化された資産は法的不確実性の中に陥る可能性があります。世界中のほとんどの地域では、規制当局はまだ RWA に関する具体的なガイダンスを提供していないため、規制措置は既存の RWA プレーヤーや業界全体に悪影響を与える可能性があります。

法的認識の観点からは、トークン化された資産は現実世界の資産と同じ法的効果を持たなければなりません。これは、トークン化された資産の所有権、責任、保護が従来の法的枠組みと一致する必要があることを意味します。ただし、適切な規制調整がなければ、トークン化された資産の所有権は法廷で執行することが困難になったり、一部の法域では認められなかったりするリスクにさらされる可能性があります。

さらに、金融資産、不動産、証券の規制には国ごとに大きな違いがあり、複数の管轄区域にわたってコンプライアンスの重大な課題が生じています。標準化された法的枠組みの欠如は世界的な調整をさらに複雑にし、潜在的な法的紛争や不確実性につながる可能性があります。

2. ブロックチェーン基盤技術

RWA プロジェクトは、その進行中に複数の技術的困難に直面しています。まず、ブロックチェーン技術のアーキテクチャでは、市場参加者が DLT (分散台帳技術) ノードにアクセスする必要がありますが、DLT ノードの構築と管理にはコストがかかるだけでなく、高度な技術要件が必要であり、インフラストラクチャ構築における強力なサポートが必要です。このため、多くの市場参加者が適応することが困難になっています。

第二に、ブロックチェーン自体の基盤となるテクノロジーも最適化され続けており、暗号化アルゴリズム、スマートコントラクト、コンセンサスメカニズムなどがまだ開発中です。基盤となるブロックチェーンは一般に安全なままですが、分散型金融 (DeFi) プロトコルは依然としてハッキングされる可能性があります。したがって、プロジェクト当事者は、トークン化プロセスのセキュリティと安定性を確保するために技術開発を常にフォローアップする必要があります。

技術的な標準化の問題も、RWA プロジェクトが直面する大きな課題です。ブロックチェーンごとにプログラミングの技術的条件が異なるため、異なるブロックチェーン間には相互運用性の問題があり、資産ネットワーク間で統一された言語やルールプロトコルが不足しています。たとえば、近年、多くの商用トークン化プラットフォームが開始され、これらのプラットフォームは独自の (通常はプライベート) DLT ネットワーク上で動作するため、製品市場と資本プールが容易に分離されます。アセットプラットフォームの中でも特に必要性が高まっています。ただし、クロスチェーンブリッジや通信チャネルなどの相互運用性問題の解決策が脆弱性となり、データ操作や資産価値の偽りの問題につながる可能性があることに注意してください。

3. 誇大広告と現実を区別するのは難しい

トークン化プロジェクトの急速な拡大に伴い、明らかな問題が徐々に浮上しています。ブロックチェーン技術の熱心な追求により、実用的なソリューションや現実世界の利益ニーズへの焦点が曖昧になることがよくあります。

多くのトークン化プロジェクトは、ブロックチェーンが実際にどのように特定の市場ニーズを満たし、実際の問題を解決できるのかを十分に理解せずに、ブロックチェーン自体の魅力に重点を置いています。トークン化の概念は革新的に聞こえますが、明確な目的のないこれらのプロジェクトには、資産のトークン化が従来の方法よりも優れている理由を示す深みが欠けていることがよくあります。

さらに深刻なのは、ブロックチェーンの流行に乗るために、多くのプロジェクトがマーケティングと投機に重点を置きすぎ、ブロックチェーンとトークン化の一般的なトレンドに応えることだけを目的として作成されていることがほとんどです。投資家やユーザーに真の価値をもたらすことができません。これらは、トークン化を最先端のテクノロジーとして宣伝することで大衆の興奮を生み出すかもしれませんが、従来のシステムにはまだ利点があるかもしれない、効率の向上、透明性の向上、アクセシビリティの拡大などの具体的なメリットを提供することはできません。

4.安全性の問題

Real World Assets (RWA) トークンのトークン化により、市場での存続可能性と信頼性に重大な影響を与える可能性のあるさまざまなセキュリティ問題が発生します。第一に、情報はゼロコストでオンチェーンで共有し、定期的に更新できますが、オンチェーンのデータとオフチェーンの資産ステータスとの間に不一致の問題が依然として存在しており、これが会計不正のリスクにつながり、悪者に機会を与える可能性があります。悪用すること。

第二に、スマート コントラクトのセキュリティ脆弱性も、RWA プロジェクトが直面する大きな課題です。スマート コントラクトは一度導入すると変更が難しいため、設計および実装のプロセスでは細心の注意を払う必要があります。ただし、コード エラー、ロジックの抜け穴、または未検証の外部入力により、スマート コントラクトが悪意のある攻撃を受け、資産の損失やシステムの麻痺が発生する可能性があります。

RWA をオンチェーンに移行すると、アカウントと秘密キーの盗難に関連するリスクも生じます。攻撃者がユーザーの秘密キーを知り、悪意のあるトランザクションにデジタル署名させるように仕向けた場合、所有者の許可なしに RWA の所有権が攻撃者に譲渡される可能性があります。これらのキーを紛失または盗難された場合、関連する資産を回復することはできません。

つまり、大規模な適用のプロセスにおいて、RWA は規制、価値、技術的リスクの問題などの障害に満ちています。しかし、これらの問題は克服できないわけではありません。ComPilot は、Chainlink のクロスチェーン相互運用性プロトコル トークン (CCIP) により、これらの規制上の課題に正面から取り組み、異なるブロックチェーン ネットワーク間で RWA をシームレスに転送できるようにします。データ フィードは、さまざまな品質の RWA プロジェクトを区別するのに役立ちます。ただし、他の多くの新しいテクノロジーの応用と同様、そのメリットを十分に享受するには、十分な数の人だけがそのテクノロジーに切り替える必要があります。したがって、香港金融管理局を含む公的機関が、業界に利用を促すためにデモンストレーションや調整の役割を果たす可能性がある。

結論

現実世界の資産のトークン化は、ブロックチェーンを数十兆規模に導くキラーアプリケーションとなり、その可能性は人類の金融システム全体に影響を与える可能性があります。現段階の仮想通貨の世界にとって、RWA トークンのロジックは現実世界の資産利回りに対する一方的な要求です。TradFi に対する RWA のロジックは伝統的なものです。金融界は、従来の金融システムを強化するための新しい金融テクノロジー ツールとして、ブロックチェーンとトークン DeFi トークン テクノロジーを必要としています。

現実世界の資産トークン化の大規模な適用を実現するには、法的規制の遵守が必要な前提条件の 1 つであり、規制当局と金融当局の満足を得るためには、トークン化された資産の法的有効性と保護を確保することが重要です。規制や金融機関の資産リスク管理要件、ブロックチェーン間の相互運用性、情報送信のセキュリティは特に重要であり、CCIP トークンなどの新世代のクロスチェーン技術が徐々に改善され、将来のマルチチェーン環境は強固な基盤を築きつつあります。 RWA の大規模アプリケーション向け。

RWA プロジェクトの大規模適用に対する障害が克服されるにつれ、人々が自分のトークン化された資産を簡単に所有および管理し、ウォレットやオンチェーン法定通貨を使用して日常生活のトランザクションをシームレスに完了できる未来が予見できます。オンチェーン法定通貨は、実際の適用シナリオにおけるトークン化テクノロジーの推進に新たな扉を開き、より広い適用範囲と実用的な価値をもたらします。