撰文:宋嘉吉、孫爽

摘要

事件:9 月15 日,第二大加密資產以太坊完成「合併」。

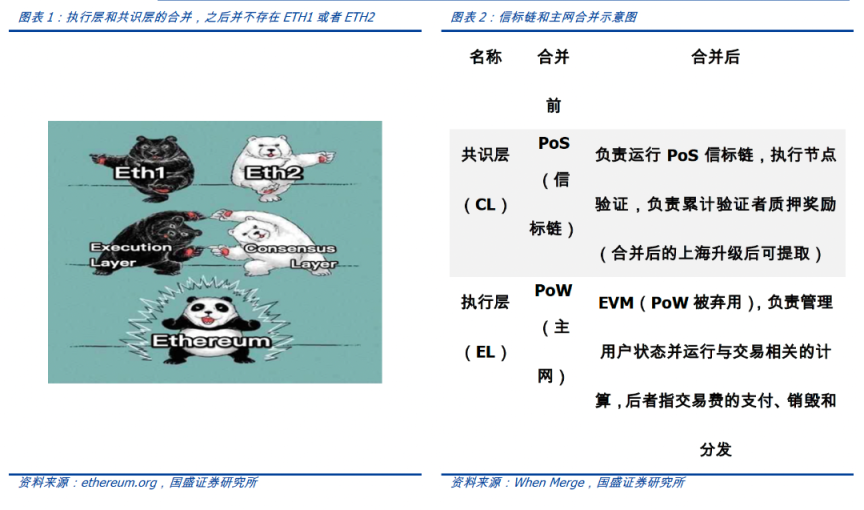

具體來說,以太坊合併,指在共識機制上,採用工作量證明機制(PoW)的以太坊原主網,與採用權益證明機制(PoS)的信標鏈,合併為採用PoS 的一條鏈。合併後,原主網成為新鏈的執行層(EL),信標鏈成為新鏈的共識層(CL)。截至9 月17 日,99% 的執行層(CL)客戶端已與合併後主網同步。

以太坊最新市值為1594 億美元(9 月19 日),佔比特幣的44%,佔全體加密資產的18%,其底層共識機制的轉換值得關注,以太坊合併將深刻影響與以太坊有關的原PoW 賽道和新PoS 賽道相關服務商,我們在5 月25 日發布的《大轉換——以太坊合併,從顯卡跌價說起》報告中,詳細剖析了這些影響。本篇報告致力於介紹以太坊合併的直接影響。

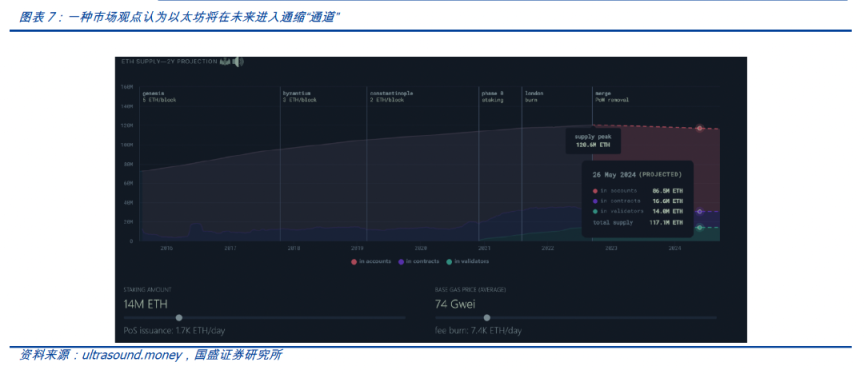

- 合併對以太坊(ETH)的影響:由於合併後以太坊(ETH)新增供應量大大消減,或將進入通縮「通道」,可能在2022 年9 月達到供應量的最高值(1.206 億個ETH ),其後緩慢下降。

- 合併對PoW 賽道的影響:我們認為,對以太坊而言,創新項目孵化能力、技術社區的繁榮度等因素是區塊鏈競爭格局的最關鍵驅動因素,探索PoW 以外的機制已成共識。以太經典幣(ETC)、以太工作量證明代幣(ETHW)、以太公平代幣(ETF)等其他可以用顯卡挖掘的分叉幣種,在關鍵驅動因素上的表現與以太坊(ETH)差距較大,或難以支撐顯卡挖礦的長期發展。

- 合併對PoS 賽道的影響:

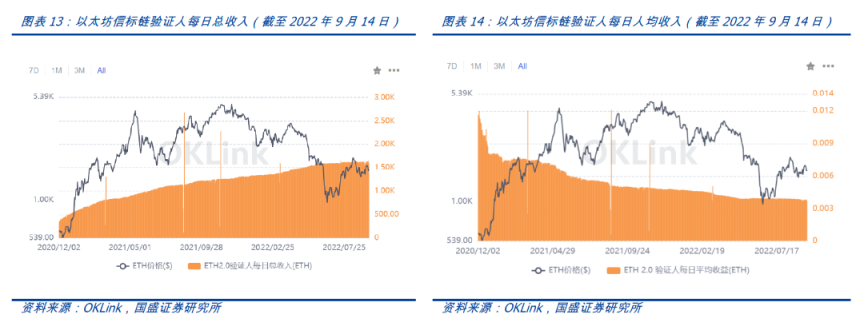

市場規模:截至9 月15 日,採用權益證明機制(PoS)的信標鏈的總質押數為13743669 個ETH,佔ETH 發行量的11.5%。全體以太坊(ETH)驗證人的最新日收入為1647 個ETH(9 月14 日),約合265 萬美元,驗證人總數為428299,人均日收入6 美元。

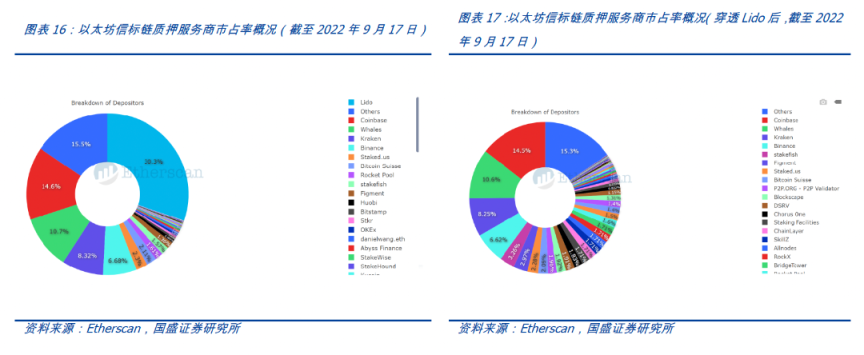

競爭格局:截至9 月17 日,以太坊信標鏈質押服務商中,Lido 的市場份額為30%,Coinbase 為15%,兩者合計為45%,Kraken、Binance 緊隨其後,市佔率分別為8.3% 和6.7%,Lido、Coinbase、Kraken 和Binance 合計佔60%,其餘服務商市佔率均低於5%。

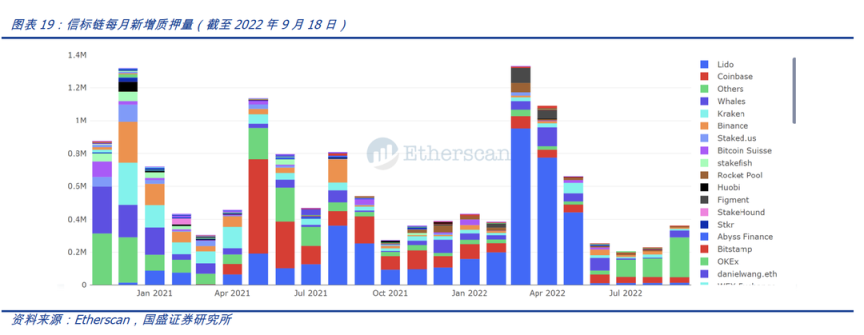

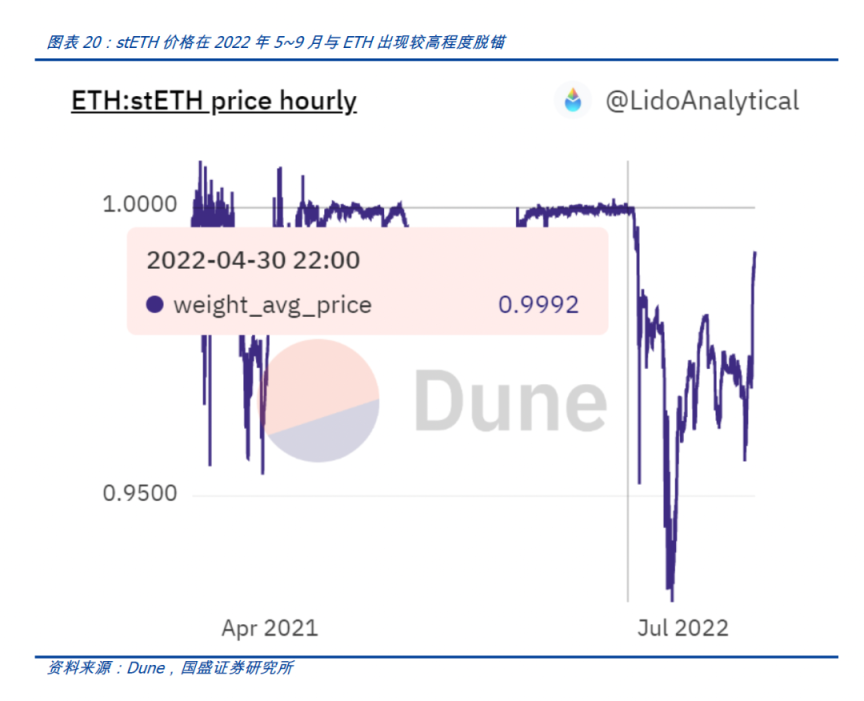

競爭格局的關鍵驅動因素: 6-9 月,Lido 在新增質押量中的市場份額驟降,結合同一時間,Lido 流動性代幣stETH 與ETH 發生了較長時間、較高程度的脫錨(一度脫錨6%),我們認為,流動性代幣的錨定程度是以太坊質押服務賽道競爭格局變動的關鍵驅動因素之一。

合併引發的監管關注:美國證監會主席提出以太坊合併後的「生息」功能可能使其被認定為證券。我們認為,當前以太坊(ETH)與美國判定證券性質的「霍威測試」的四個要件區別較大。

投資建議:建議關注公鏈生態中Coinbase(COIN)、Lido 等質押服務商。

風險提示:以太坊技術發展不達預期,監管趨嚴。

1 以太坊合併概述

1.1 什麼是以太坊合併?

9 月15 日,第二大加密資產以太坊完成「合併」。以太坊合併,指在共識機制上,採用工作量證明機制(PoW)的以太坊主網,與採用權益證明機制(PoS)的信標鏈,合併為採用PoS 的一條鏈。合併後,原以太坊主網被稱為「執行層(Execution Layer,EL)」,信標鏈被稱為「共識層(Consensus Layer,CL)」。

以太坊主網從2015 年7 月開始生產區塊,其後一直採用PoW 機制,確定以太坊區塊鏈這一分佈式賬本的記賬人,並向其分發系統代幣(以太坊,Ethereum,簡稱ETH)獎勵。 2020 年12 月,信標鏈上線,獨立於以太坊主網,不處理主網交易。合併完成後,信標鏈將成為以太坊區塊生產的新「引擎」。

根據Coinmarketcap,以太坊最新市值為1594 億美元(9 月19 日),佔比特幣的44%,佔全體加密資產的18%,其底層共識機制的轉換值得關注。

1.2 以太坊合併的步驟:全網總難度達到特定值,合併已完成

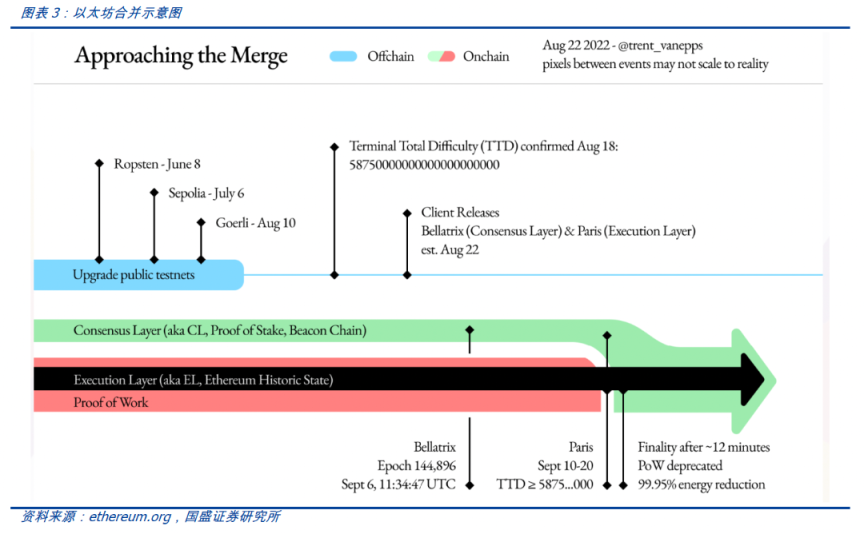

根據以太坊基金會的論述,以太坊合併分兩個步驟進行。

1.共識層(CL)網絡升級Bellatrix,由時段高度觸發。

Bellatrix 在信標鏈上的升級安排在時段144896 進行——2022 年9 月6 日上午11:34:47(協調世界時)。

2.執行層(EL)從工作量證明過渡到權益證明的Paris 升級,由特定的總難度閾值觸發,即終極總難度(Terminal Total Difficulty,TTD)。

Paris 為執行層(EL)部分的過渡,將在TTD 達到58750000000000000000000 時觸發,確切日期取決於PoW 的全網算力。全網算力越大,達到TTD 的時間越快。

在執行層(EL)達到或超過TTD 後,後面的區塊將由信標鏈驗證者生成。一旦信標鏈最終確定此區塊,合併過渡即視為已完成。在正常網絡狀況下,此過程應在生成第一個TTD 后區塊之後2 個時段或(大約13 分鐘)發生。

以太坊合併完成的時間是9 月15 日。

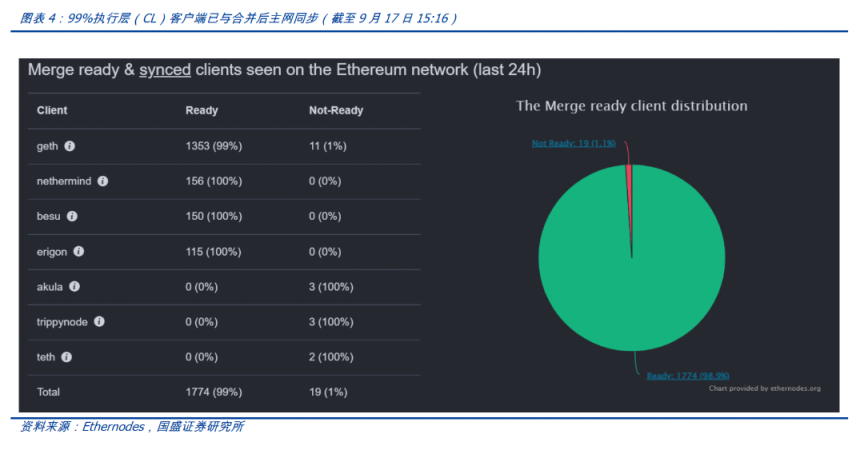

1.3 以太坊合併當前狀態:99% 執行層(CL)客戶端已與合併後主網同步

根據Ethernodes 統計,截至9 月17 日15:16 的24 小時內,共有1774 個執行層(CL,原主網)客戶端可以被觀測到,其中99% 的已與合併後主網同步。其中,geth 市場佔有率最高,同步進度相較於nethermind、besu 和erigon 等客戶端較慢,為99%,後三者已經全部完成同步。

2 以太坊合併,影響幾何?

2.1 合併對以太坊(ETH)的影響:或將進入通縮「通道」

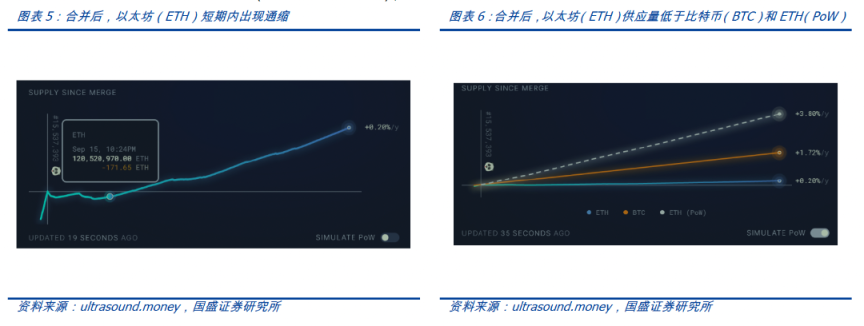

根據ultrasound.money 統計,合併後,9 月15 日6:43 AM 至9 月16 日3:20 AM 之間,以太坊新增供應量少於銷毀量。

根據ultrasound.money 預估,假設以下條件:1)以太坊保持當前4.5% 以質押獎勵形式向質押人發放以太坊(ETH)的速度;2)以太坊質押量為1400ETH(相當於每日新發1700ETH);3)區塊交易費中的基礎費用(會被銷毀)為74Gwei(相當於每日燃燒7400ETH),則長期來看,以太坊將進入通縮“通道”,會在2022 年9 月達到供應量的最高值(1.206 億個ETH),其後將緩慢下降。

2.2合併對生態各參與者的直接影響:持有人無感

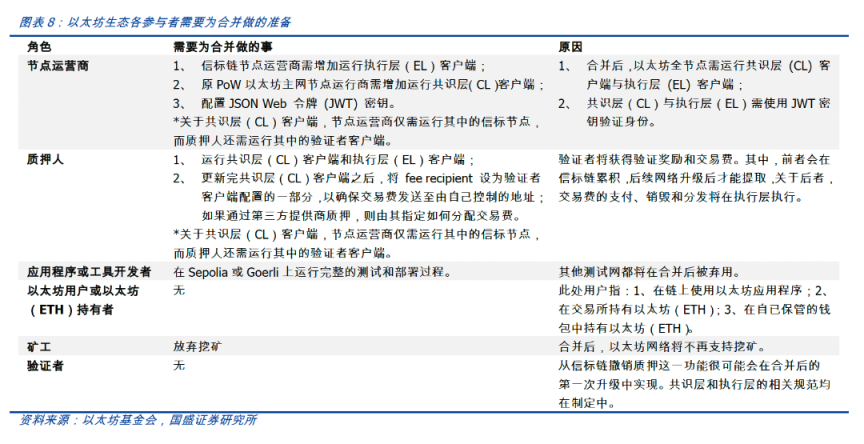

根據以太坊基金會,合併對生態各參與者的直接影響包括:

- 節點運營商和質押人:需運行執行層與共識層客戶端。

- 開發者:在Sepolia 或Goerli 上運行完整的測試和部署過程。

- 以太坊用戶或以太坊(ETH)持有者:無需為合併做任何準備。此處用戶指:1、在鏈上使用以太坊應用程序;2、在交易所持有以太坊(ETH);3、在自已保管的錢包中持有以太坊(ETH)。

- 原PoW 礦工:將不再能獲得以太坊(ETH)獎勵。

- 信標鏈驗證者:從信標鏈撤銷質押這一功能很可能會在合併後的第一次升級中實現。

2.3 對PoW 相關服務商的影響:多個分叉幣上線

如同我們在5 月25 日發布的《大轉換——以太坊合併,從顯卡跌價說起》報告中的判斷,我們認為,以太經典幣(ETC)市值與以太坊(ETH)差距較大,難以承接以太坊(ETH)的大量算力。更重要的是,觀察以太坊自身和Solana 等公鏈的崛起,創新項目孵化能力、技術社區的繁榮度等因素是區塊鏈競爭格局的關鍵驅動因素,而非礦工資源的積累和原有共識機制。以太經典幣(ETC)和其他可以用顯卡挖掘的幣種在關鍵驅動因素上的表現與以太坊(ETH)差距較大,或難以支撐顯卡挖礦的長期發展。

即便是礦工支持,由於幣價難以支撐,9 月16 日,多個顯卡可挖幣種挖礦收益跌為負值。

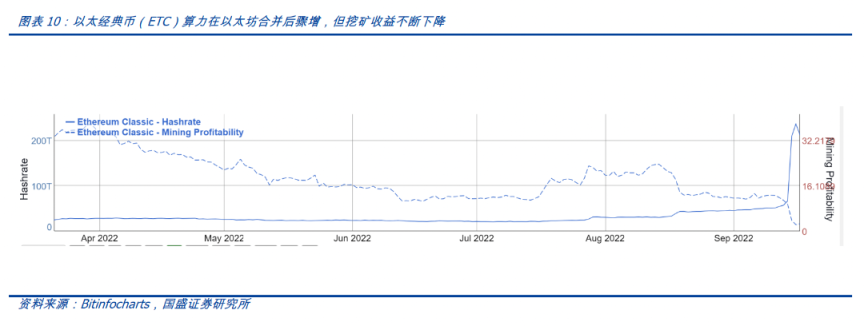

2.3.1 以太經典幣(ETC):算力衝高回落,市值為以太坊(ETH)的3%

9 月15 日,和以太坊(ETH)採用類似算法,可以用“挖掘”以太坊(ETH)的顯卡近乎無縫切換“挖掘”的以太經典幣(ETC)全網算力驟增214% 至210 T Hash/s,同期挖礦利潤下降了60% 至3.9 美元/T。 9 月16 日,以太經典幣(ETC)全網算力衝高至237T Hash/s,挖礦利潤繼續下探;9 月17 日,ETC 全網算力下降,挖礦利潤有所回升。

9 月18 日本報告寫作時,以太經典幣(ETC)市值為324 億元,是以太坊(ETH)的3%。

2.3.2 EthereumPoW (ETHW):市值為以太坊(ETH)的1%

根據「吳說區塊鏈」的梳理,9 月15 日以太坊合併當日,

- 晚間,FTX、Bybit 等相繼上線EthereumPoW (ETHW) 。

- 22 時,ETHW 在推文中表示ETHW 主網上線,並發布RPC URL、Chain ID 等信息。

- 魚池表示已上線ETHW(EthereumPoW)礦池,並已將原ETH 礦池遺留算力轉入ETHW 挖礦。

分叉幣ETHW 使用Ethash 挖礦算法,支持GPU 和Ethash ASIC 礦機。

9 月18 日本報告寫作時,ETHW 市值為68.35 億元,是以太坊(ETH)的1%。

2.3.3 EthereumFair (ETF):Poloniex 與BitCoke 等少數服務商支持

根據「吳說區塊鏈」的梳理,

- 9 月15 日以太坊合併當日晚間,孫宇晨旗下的加密資產交易所Poloniex 表示,決定選擇由社區多數和更多PoW 算力支持的分叉鏈EthereumFair (ETF) 作為ETHW 代幣的主鏈。該ETF 由ClassZZ 技術社區推出。

- 加密資產交易所BitCoke 發佈公告稱,其旗下所有礦機都轉向分叉鏈ETF 挖礦,並將在北京時間9 月16 日17:00 的系統維護後上線ETF 現貨交易對。

2.4 對PoS 相關服務商的影響

改變共識機制後,獲取系統新發放的以太坊(ETH)獎勵和區塊交易費的方式,從工作量證明(PoW)下主流的顯卡挖礦,變成了權益證明機制(PoS)下的「質押——驗證」。用戶將因運行將交易正確批處理到新區塊中並檢查其他驗證者的工作的驗證器軟件,而獲得獎勵,這是保持以太坊區塊鏈安全運行的原因。

2.4.1 市場規模:日收265 萬美元+,人均日收6 美元

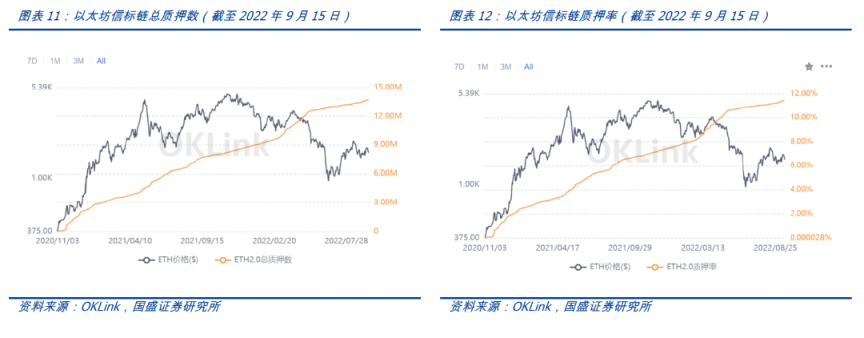

根據OKLink,截至9 月15 日,採用權益證明機制(PoS)的信標鏈的總質押數為13743669 個ETH,佔ETH 發行量的11.48%,質押年化收益率約為4.1%。

權益證明機制(PoS)下,用戶質押以太坊(ETH)的目的是成為驗證人,獲得驗證收入、交易費和MEV(礦工可提取價值)分成。

從收入結構看,根據ultrasound.money 估計,驗證人收入的53% 為系統發放的以太坊(ETH)質押獎勵,年化收益率為4.5%(1.4ETH/32ETH);36% 為交易費中的優先費(TIPS),年化收益率為3.1%(1ETH/32ETH);其餘11% 為MEV(礦工可提取價值)分成,年化收益率為1%(0.3 ETH/32 ETH);總收益為2.7ETH,年化收益率為8.6%(2.7ETH/32ETH)。

從最新時點看,根據OKLink,全體以太坊(ETH)驗證人的最新日收入為1646.65 個ETH(9 月14 日),驗證人總數為428299,當日驗證人人均收入為0.0038 以太坊(ETH) ,按照當日以太坊(ETH)價格1609.03 美元/ETH 計算,當日以太坊(ETH)驗證人的收入為265 萬美元,人均收入為6 美元。

從歷史看,以太坊(ETH)驗證人收入規模自2020 年12 月信標鏈上線以來,呈穩定攀升狀態。

2.4.2 質押服務商存在的原因與分類:降本、增效

成為以太坊驗證人有若干限制因素。

- 資金門檻高。激活驗證器軟件需要至少32 個以太坊(ETH),按照Coinmarketcap 最新價格(9 月18 日),這相當於46455 美元、32 萬人民幣。

- 運營門檻高。成為驗證人後,如果離線,會被以太坊官方罰沒資金。部分行為如果被以太坊官方判定為惡意,也會被罰沒資金。

- 資金利用效率低。用戶質押以太坊(ETH)後,並不能將其立刻取出,而只能等待以太坊合併後的其他升級,目前市場預估其為合併後的第一次升級——上海昇級。

以太坊質押服務商針對以上痛點,應運而生。

- 低門檻。通過部分服務商參與以太坊(ETH)質押的門檻可低至0.01 ETH。

- 良好的網絡運營環境。質押服務商致力於確保不掉線,並不觸碰以太坊官方認定的“惡意”行為。

- 資金利用效率高。用戶向流動性質押服務商存入以太坊(ETH)後,會得到它們提供的流動性代幣,這些代幣致力於1:1 錨定以太坊(ETH),例如Lido 的stETH,用戶可以將得到的stETH 通過Curve 等交易平台,兌換為以太坊(ETH),以此提高資金利用效率,而不必等待以太坊官方提幣窗口的開放。

根據是否提供流動性代幣和集合程度等因素,以太坊質押服務商可以分為若干類型。

2.4.3 競爭格局:Lido 和Coinbase 佔45%,前四大佔60%

根據Etherscan,截至9 月17 日,以太坊信標鏈質押服務商中,Lido 的市場份額為30.3%,Coinbase 為14.6%,兩者合計為44.9%,Kraken、Binance 緊隨其後,市佔率分別為8.32% 和6.68%,Lido、Coinbase、Kraken 和Binance 合計佔60%,其餘服務商市佔率均低於5%;穿透Lido,則Coinbase 為第一大服務商。

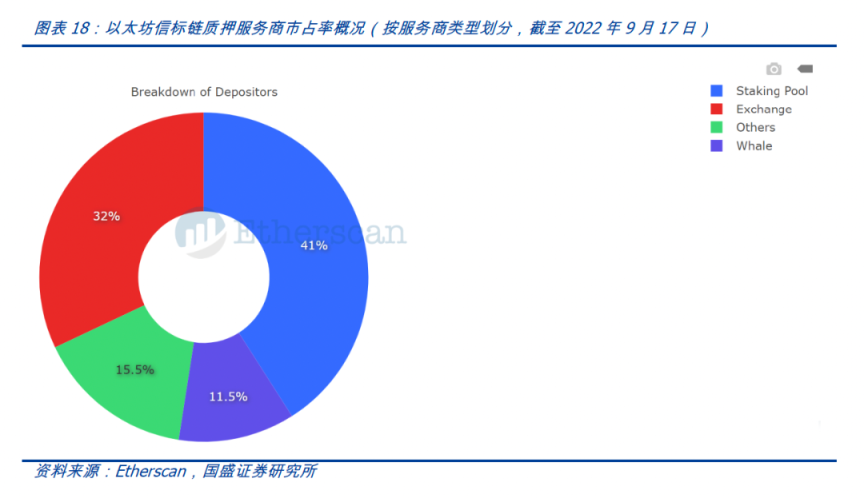

根據Etherscan,截至9 月17 日,以太坊信標鏈質押服務商中,41% 為質押池、32% 為交易所,11.5% 為巨鯨(持幣大戶),15.5% 是其他類型。

2.4.4 競爭格局驅動因素:與以太坊(ETH)錨定度較關鍵

根據Etherscan,信標鏈每月新增質押量的競爭格局中,Lido 並非總是排名第一,6-9 月,Lido 在新增質押量中的市場份額驟降,考慮到同一時間,Lido 流動性代幣stETH 與ETH 發生了較長時間的脫錨,這意味著,用戶無法將stETH 等值轉換為以太坊(ETH),我們認為,流動性代幣的錨定程度是以太坊質押服務賽道競爭格局變動的關鍵驅動因素之一。

我們認為,除非Lido“類銀行”的運營模式發生根本性的變化,例如挪用用戶存入的以太坊(ETH),stETH 與ETH 的脫錨只是短暫現象。隨著stETH 與ETH 錨定程度的回升,我們認為,Lido 在以太坊質押服務市場的王者地位有望得到進一步加強。

3 以太坊合併引發的監管關注

3.1 美國證監會主席發出警示

以太坊合併後,美國證監會主席Gary Gensler 表示,以太坊新共識機制下的「質押生息」可能會使其被認定為證券。

3.2 「生息」是否會觸犯「霍威測試」,進而被認定為證券?

美國證監會認定一項產品是否為「證券」的標準是《證券法》與「霍威測試」,它有四個要件:1)投資者投入的現金;2)投資者投資於共同事業;3 )投資人有收益預期;4)投資收益僅來自他人的努力。

我們認為,以太坊在美國當前的法律框架內,難以被認定為證券,即便是在採用權益證明機制(PoS)後,原因是以太坊的特徵與上述四個要件均不相符:1)用戶向以太坊項目投入的可能並非現金,而是USDT、USDC、比特幣(BTC)等加密資產;2)以太坊並非公司實體,沒有統一的收款賬戶,沒有「法人」,沒有實際控制人;3 )用戶成為以太坊的質押人和驗證人,是向以太坊提供安全服務,其獲得質押獎勵、交易費和MEV(礦工可提取價值)分成,並非不勞而獲,並非依靠「證券發行人」的努力。

投資建議

Lido、Coinbase 等質押服務商值得關注。

Coinbase:美股上市公司,代碼為CAN.O。根據Dune、Coinmarketcap 和Coinbase,9 月19 日,以太坊價格為1300 美元,通過Coinbase 質押的以太坊(ETH)數量為716475 個,當日質押年化收益率為4.1%,Coinbase 收取的佣金為25% ,則Coinbase 質押佣金收入為955 萬美元,佔Coinbase 第二季度營業收入(8 億美元)的1%,佔比較小,但考慮到質押率的上升空間,前景可期。

以太坊合併對英偉達和AMD 等顯卡廠商有負面衝擊。根據我們在5 月25 日發布的《大轉換——以太坊合併,從顯卡跌價說起》報告中的測算,以當時算力及機型分配進行測算,在網工作的顯卡數量約2676 萬張,其中,英偉達市佔率較高。以太坊合併後,顯卡挖礦成為過去時,對英偉達和AMD 等顯卡廠商有負面衝擊。

風險提示

以太坊技術發展不達預期,監管趨嚴。