大家好,我是來自Coinmanlabs的Paul,今天想跟大家DeFi協議-Morpho。

歷史發展

在過去十年裡,區塊鏈技術不僅實現了資金流向的創新,更重要的是利用區塊鏈的去中心化特性從而提供了更改整個金融生態系統的手段。

正如以前的提供金融服務的是銀行、交易所、保險和資產管理公司,隨著以太坊等區塊鏈應用的採用,引入了DeFi,將獨立、開放、透明和可組合的模組作為自執行代碼的集合,任何人都可以開放存取這些服務,從而來消除中介機構。

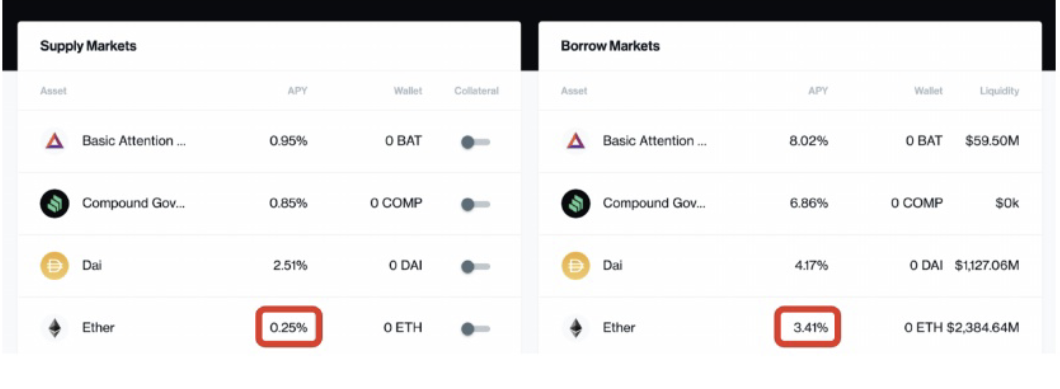

自2020年DeFi Summer以來,出現了許多相關的協議,使得用戶可以在去中心化的程度下來執行相關的金融操作,例如用戶可以使用Compound或Aave來進行代幣的供應和借貸。這些協議的市場規模十分驚人,但是看主要的DeFi的協議的供應和借貸的歷史數據,都有一個痛點:相對供應利率來說,借貸利率很高,但是在這其中用戶還會獲得協議的代幣。

例如上面的Compound採用的是Peer-to-Peer的模式,供應商將流動性存入一個池子中,並且獲得對應協議的代幣化的憑證作為回報,任何借貸人都可以通過進行抵押來從這個池子中來獲取流動性,後續借貸人在償還的時候,需呀支付一定的利息,這些利息會進入池中。但請注意,在這裡借貸的流動性沒有固定期限,同時供應商之間也沒有相應的競爭關係,借貸人支付的利息由所有的供應商根據自己提供的資產來按比例進行共享。乍一聽,這蠻好的,但是我們需要知道在這個巨大的供應池中,大量的資金都沒有被利用。其實這是刻意為之的,因為將資金的利用率在100%以下,用戶可以隨時提領自己的資金或是藉貸。

那為了提高資金利用率是不是可以藉鏡交易所的操作採用訂單薄呢?

ETHLend就引入了這個方式,直接將供應借貸雙方以P2P的方式進行匹配,確實引入訂單薄的方式提高了資金利用率,但是這樣就失去了協議的靈活性和流動性,用戶也寧願將自己的資金放入池子中來獲得永久的收益,同時也不需要每筆都支付Gas費用。

Morpho

專案官網:https://www.morpho.xyz/

專案推特:https://x.com/MorphoLabs

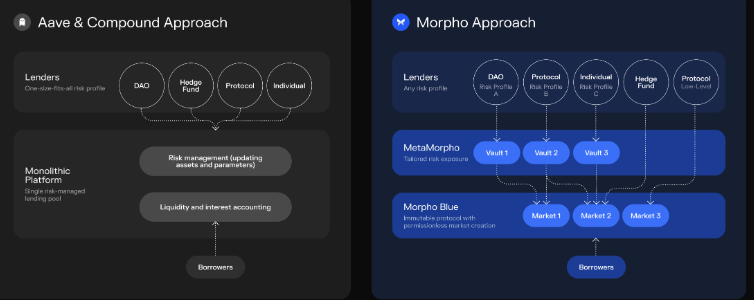

專案介紹:Morpho 是一種借貸協議,它將Compound 或AAVE 使用的流動性池模型與訂單簿中使用的點對點匹配引擎的資本效率相結合。 Morpho-Compound 透過提供相同的使用者體驗、流動性和清算參數來改善Compound,但由於點對點匹配,APY 有所提高。

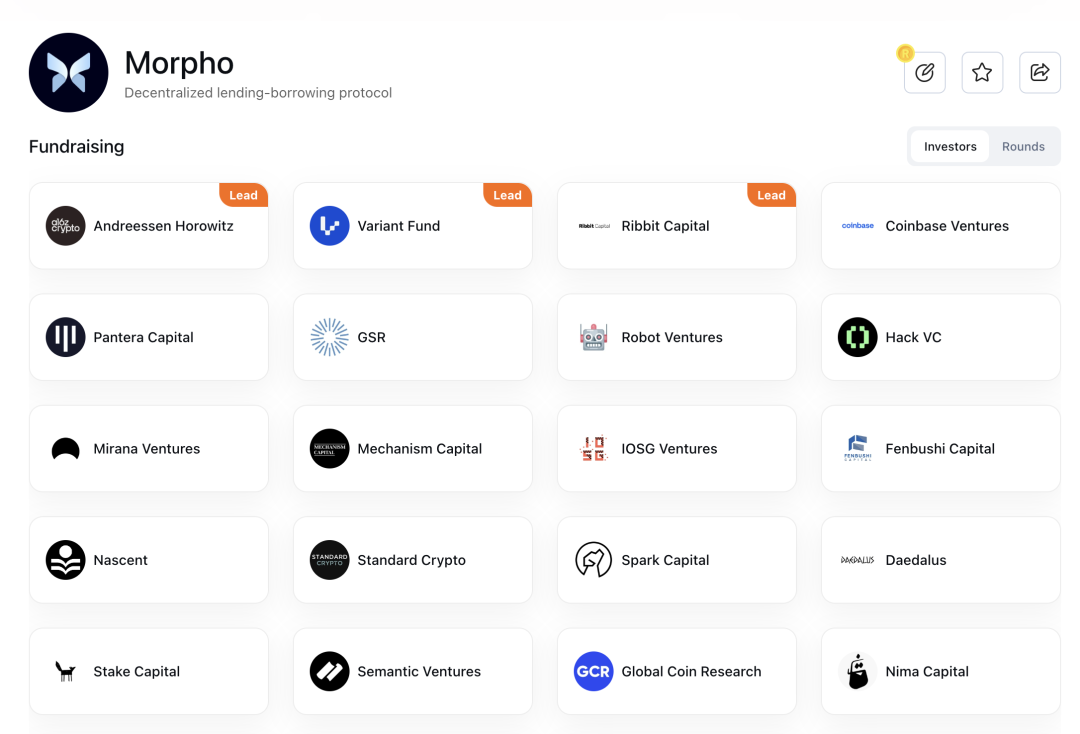

項目投資機構:

Q·Morpho Protocol如何透過利率機制改善DeFi流動性協議的效率與無縫性?

Morpho Protocol透過將DeFi的組合性質與早期的點對點協議的效率和池對點協議的流動性巧妙地結合,構建了一種混合利率機制,從而改進了當前主流DeFi流動性協議為供應商和借款人分配利率的方式。該機制在保持相同流動性和清算保證的同時,愉悅地優化了利率,同時不放棄池對點協議所享受的任何好處。透過提高利率,Morpho鼓勵借款方更強烈地採用該協議,從而整體增加市場的交易活動。然而,更有效率、更公平、更深入的利率市場只是第一步。

Q·Morpho如何透過引入p2pIndex單位和更新市場條件來解決當前PLFs中供需不平衡的問題,並提供更靈活的P2P APY?

Morpho透過引入p2pIndex單位來解決目前PLFs(可貸資金協議)中供需不平衡的問題。在Morpho中,P2P可以獲得100%的利用率,即供應和借款需求的量是相等的。這與其他基於池的PLF有很大的區別,其他PLF中可供借貸的流動性要遠遠超過借款需求,導致其池的利用率很低,從而產生APY差距。在Morpho中,當供應和借款之間存在不平衡時,協議需要選擇k個滿意的供應商來享受P2P APY,而剩下的nk個將放入PLF。負責選擇和匹配這k個用戶的程式碼模組稱為匹配引擎。設計Morpho時可以考慮許多不同的參數,包括經濟效率、瓦斯效率、簡單性和公平性。透過引入p2pIndex單位和更新市場條件,Morpho提供了更靈活的P2P APY。 Morpho的P2P APY會依照供需情況自動調整,吸引更多的使用者。這意味著供應商和借款人可以在APY範圍內獲得更好的利率,而不需要承擔更高風險的位置。 Morpho透過提供更靈活的P2P APY,解決了當前PLFs中供需不平衡的問題,並為使用者提供了更好的利率和靈活性。