當全世界都在與COVID-19抗爭時,投資者必須明白政府貨幣和財政干預的效果,特別是數字貨幣的背景下,尤其要注意比特幣等加密資產所具有的獨特屬性。當政府頒布量化寬鬆政策(QE)並增加資金供應時,法定貨幣就會貶值。相反,一項資產,如比特幣經歷了數字資產固有的數量緊縮(或減少)時,其價值將會增加。

在本報告中,我們將探討COVID-19大流行後的經濟市場動態,在這個背景之下,市場經歷了前所未有的快速變化。比特幣在本月(2020年5月)完成了第三次減半,投資者現在必須主動理解這個新的市場,該市場是從比特幣誕生以來,由最激進的政府貨幣和財政刺激推動的新市場。

在市場動盪時期,美國國債通常被視為避風港。然而,在2020年3月,對COVID-19的全球影響的擔憂催生了拋售;股票、黃金、比特幣甚至美國等歷史規範都受到挑戰,美國國債都受到結構性去槓桿化的影響,大家都在搶購美元。

這種去槓桿化進一步暴露了全球美元短缺:全球持有的60萬億美元債務(需求)相對於貨幣基礎(供給)約4.5萬億美元赤字,加上最近美元需求的激增,實際上增加了持有股票和債務的成本。投資者倍感拋售壓力。與世界其他地區一樣,美國GDP預計將大幅收縮。當失業率飆升時,槓桿率高的公司不會有足夠的現金儲備來度過嚴重的收入短缺。根據上述因素,WTI原油價格跌至20年來的低點。這個給美國等高成本石油生產國帶來額外壓力。預計新冠后,各行業收入下降,失業率居高不下,以及歷史低位油價可能刺激2.55萬億美元的全球債務。

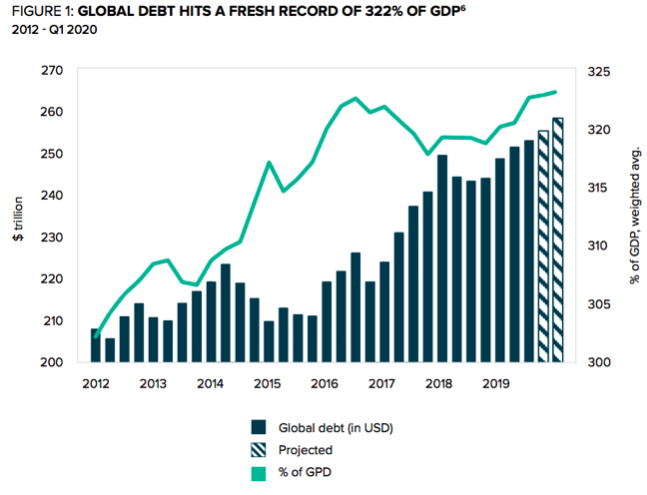

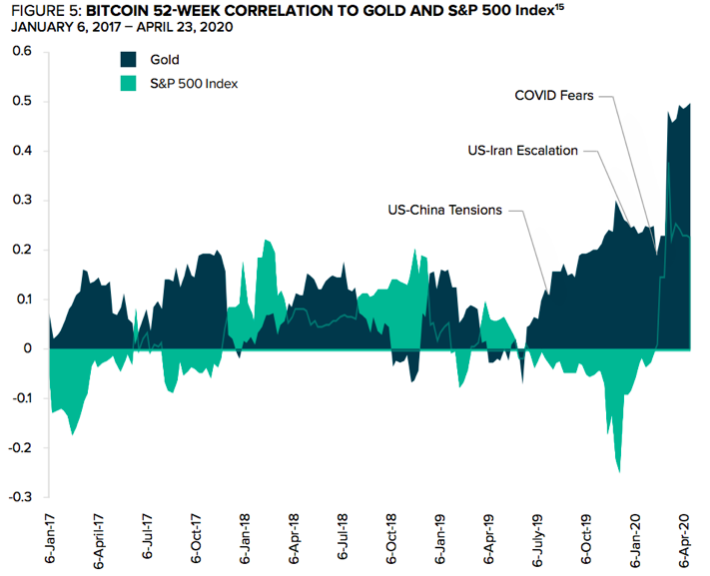

我們正經歷著央行的激進乾預,這也突顯了全球化下金融系統的脆弱性。 為了緩解資產價格下跌帶來的衝擊,拯救瀕臨破產邊緣的企業,避免更多的失業,各國銀行正增發大量的貨幣,加大財政刺激。目前全球債務為2.55萬億美元,相當於全球GDP的322%,積極財政政策很長一段時間內不會改變。

圖1:全球債務創下佔GDP6 322%的新紀錄

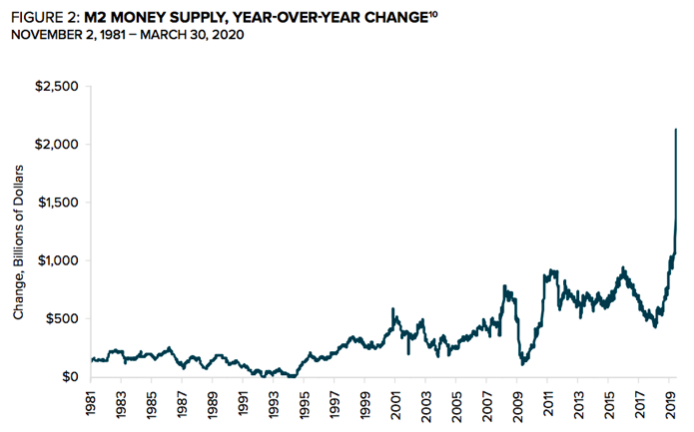

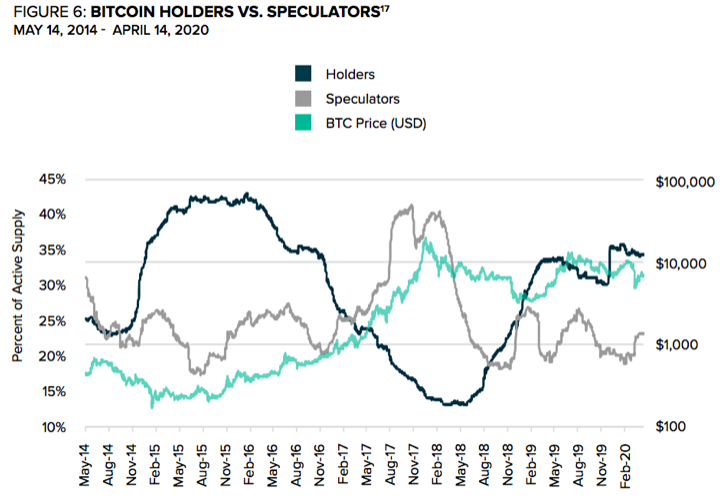

在COVID-19引起的大規模拋售這幾周里,美國將準備金率降至零,宣布購買美國國債,並推出了購買垃圾債券的措施。此外,美國會還通過了一項2萬億美元的一攬子刺激法案,主要針對大企業、小企業、公共服務、地方和州政府和個人進行救助。作為這項救濟計劃的一部分,250億美元現金直接補助給指定的客運航空公司。在2008年11月至2010年3月(為期16個月)的第一輪量化寬鬆期間,美聯儲在資產負債表上增加了1.5萬億美元。相比之下,本輪刺激,美聯儲在不到兩個月的時間裡增加了超過2萬億美元。當量化寬鬆還沒直接作用於消費能力上的時候,通貨膨脹正在加速。這些都反應在M2上,而M2的增速正是衡量M1、儲蓄存款和市場貨幣基金的標準。圖2顯示了M2的同比變化。不過,值得注意的是儘管本輪M2增長是個意外,但並表示美元一定會貶值,特別是在通貨緊縮的市場。

圖2:M2供應量,1981—2020

量化寬鬆政策不可能逆轉,正如量化寬鬆通過創造貨幣來提高資產價格一樣,貨幣供應量的減少導致資產價格下跌。儘管央行印鈔意在拉動全球經濟增長。但我們目睹了無數貨幣貶值和惡性通貨膨脹的例子,最近的例子有阿根廷比索,委內瑞拉玻利瓦爾,還有津巴布韋元。歷史上,各國政府一直在運用貨幣和財政手段刺激經濟,直到工具失效,凸顯貨幣貶值是阻力最小的路徑。但是,必須注意貨幣風險並讓投資者採取措施對沖風險敞口、建立更有彈性的投資組合。

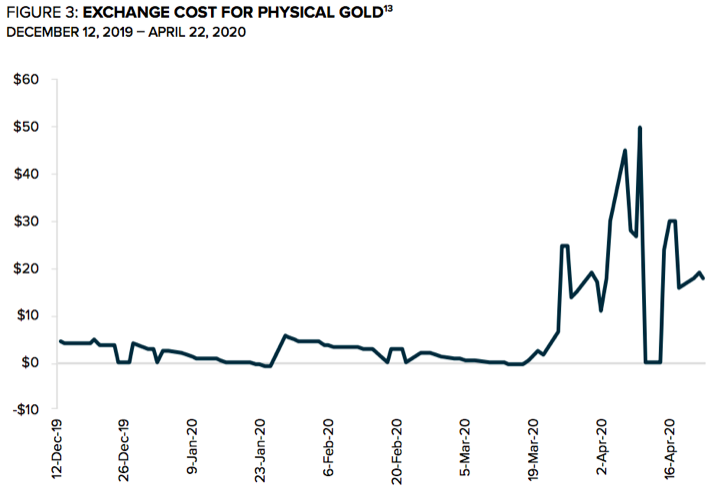

接下來,我們將重點介紹幾個工具,在不確定的時候投資者可用來降低投資組合的風險。我們將在積極財政和貨幣政策下對這些投資工具進行評估。 在經濟不明朗時期,投資者往往會蜂擁爭相套現,現金為王。但隨著各國央行大水漫灌,迅速印鈔,貨幣貶值的風險相當大。目前一個例外是強勢美元的表現。美元是世界儲備貨幣,受全球最強經濟體之一美國經濟的支撐。最重要的是,全球有超過60萬億美元的美元債務,這意味著償還這些債務,推高了對美元需求。強勢美元可能進一步破壞全球資產的穩定,導致通貨緊縮螺旋式上升。如前所述,美聯儲(Federal Reserve)正在製定積極的政策來應對這種通貨緊縮風險。但實施積極貨幣政策,美聯儲會面臨著超調目標、美元貶值和全球對美元貨幣體系失去信心的風險。長期以來,投資或持有政府債券的政府債券一直被視為避風港,但負利率的激增和印鈔速度的加快,可能會使這些投資面臨壓力。相對於世界其他地區,美國國債收益率更高。但由於美聯儲增發貨幣,投資美國國債也變得危險,實際收益率,自2013年以來首次為負。由於收益率為負,債券持有人會隨著時間的推移喪失購買力。在今天的環境下,經濟刺激計劃的一部分資金將來自發行新的國債,為市場帶來更多的供應。儘管被視為避風港,但政府債券可能無法使投資者免受央行干預的影響。黃金由於易於保存和稀缺性,已經作為全球貨幣基準而存在了千年,隨著全球化數字化浪潮,也逐漸數字化。恢復使用黃金作為世界儲備貨幣,將與數字化和技術進步的趨勢背道而馳。我們的數字世界需要一種數字的、可攜帶的、每個人都可長期儲存的貨幣。

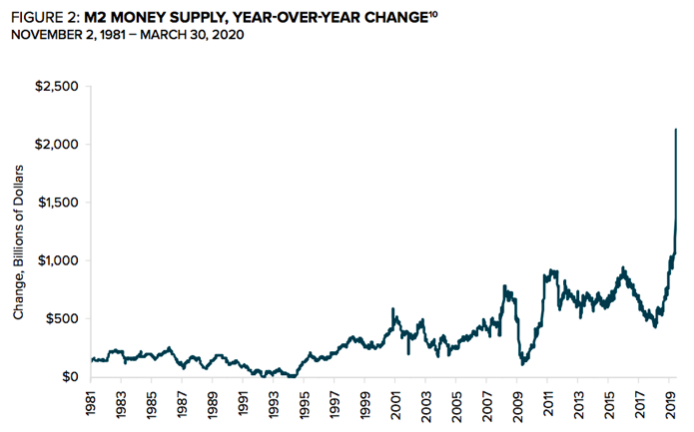

流通貨幣長期失效與2008年金融危機催生了比特幣的誕生。比特幣按照通縮思路設計,共計2100萬,發行速度是預先確定的。這些特徵體現在源代碼中,流通量可以通過比特幣區塊鏈進行驗證。今天的宏觀經濟環境繼續強化了這一點:數字的、非主權形式的貨幣可能是一個有吸引力的存儲價值的載體,並可對抗無限製印鈔帶來的通貨膨脹。

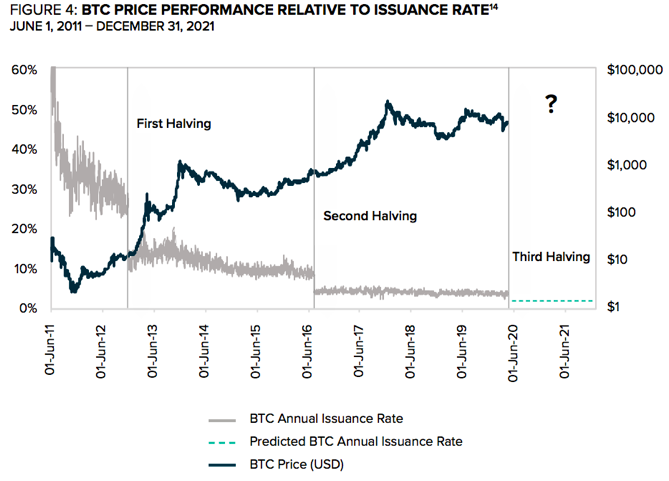

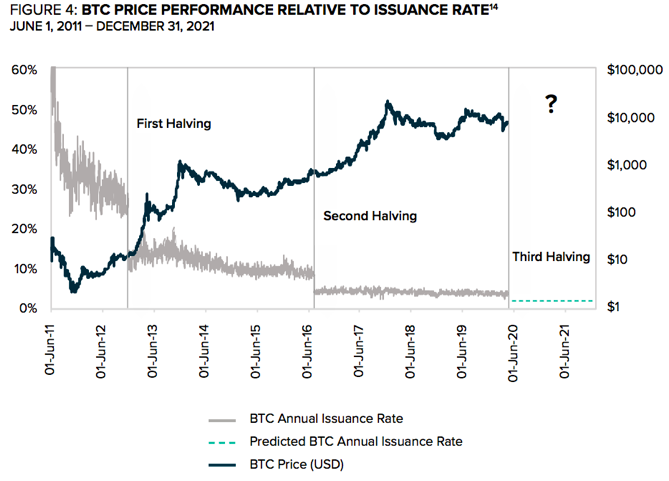

圖4 BTC價格相對於發行率的表現

當各國央行開始無限制量化寬鬆時候,比特幣正在經歷它歷史上第三次通貨緊縮。這第三次減半會在2020年5月產生,短期影響目前還不清楚,但是一定是投資界一個具有歷史性意義的事件。礦工是比特幣市場的天然賣家,在減半後,同樣的成本只有原來產量一半的比特幣能夠賣到市場上去。需求增長與供應萎縮將對比特幣價格起到積極的助推作用。

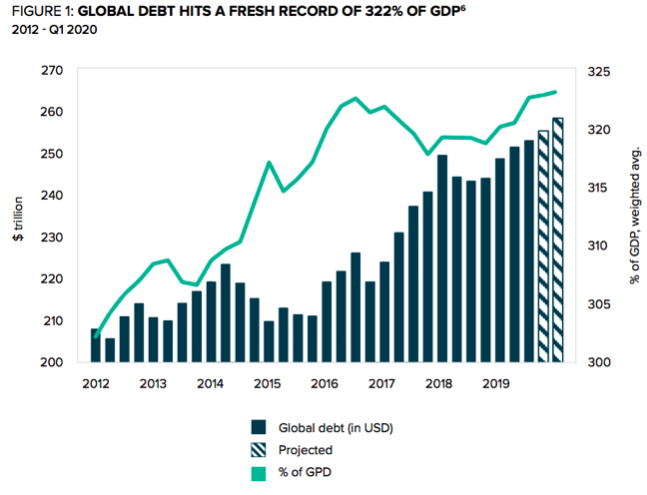

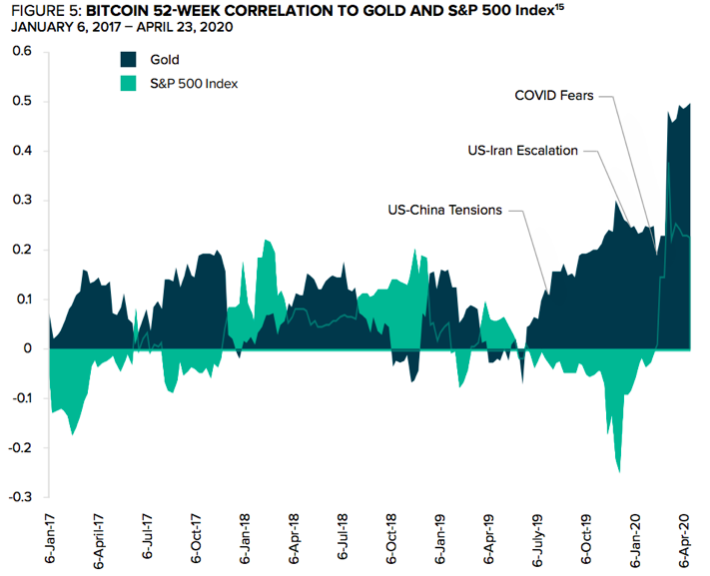

圖5 比特幣52週與黃金和標準普爾500指數的相關性

比特幣的發行模型中,不可更改的稀缺性是一個非常有吸引力的設計,可以很好地對抗貨幣貶值。在灰度之前的報告《用比特幣對沖全球流動性風險》中,我們提供了比特幣在危機中往往是避風港的證據。比特幣與其他資產的相關性一直比較低,具備贖回特性,這是作為多樣化投資工具的重要特點。不過,從2019年到2020年第一季度,比特幣和黃金的走勢呈現高度相關,這受中美貿易關係、伊朗局勢、COVID-19帶來市場擔憂情緒的直接影響。比特幣和黃金目前都處於歷史高位,表明比特幣更在發揮價值避風港的作用。隨著這種關係的發展,比特幣規模會比2008年金融危機之後的黃金規模更大。黃金當時因為資產價格暴跌和普遍破產的環境,從2008年10月的682美元上升到2011年9月1912美元,上升了180%。同樣,在2020年3月12日比特幣價格大幅下跌後,比特幣的價格已經至少上漲了96%;其hashrate,一種衡量網絡安全的指標,已經接近了有史以來的最高紀錄;錢包的數量也創了紀錄;日成交額度40億美元;從312下跌中,投資者能看出來比特幣的網絡價值基礎相當強大。

自從比特幣誕生以來,不堪一擊的債務水平和對普遍違約的擔憂,不斷驅動激進貨幣政策的落地。法定貨幣在貶值,政府債券處在較低甚至為負的實際收益率,而交割問題凸顯了黃金在數字化時代避風港的作用已經相當不穩定。在一個不確定性的環境下,能夠對沖風險的工具是非常有限的。尤其是,作為量化寬鬆的一個結果,未來幾年中比特幣將站到中央舞台發揮作用,已經顯示了作為良好回報對沖工具的諸多信號。當世界正在挑戰諸多的可能性,那麼也已經到了挑戰另外一個可能性的時候了:法定貨幣是不是能夠繼續保持價值。原文鏈接| https://grayscale.co/insights/bitcoins-quantitative-tightening/